Смысл валютной переоценки

Не имеет значения, в валюте какого именно государства открыт счет и производятся операции. При выполнении учета необходимо руководствоваться положениями исключительно российского законодательства. Это значит, что валютные средства для учета должны быть пересчитаны в рублевом эквиваленте по актуальному курсу Центрального банка РФ.

Таким образом, переоценка валютных остатков

– это периодическое установление рублевого эквивалента валютным средствам на счете организации по курсу Центробанка РФ.

ОБРАТИТЕ ВНИМАНИЕ!

Организации следует отобразить правила производства переоценки валютных остатков в своей учетной политике в форме внутреннего нормативного акта

Возможные результаты переоценки

Из-за колебаний курса неизбежно будут возникать отклонения, которые можно рассчитать, сравнив показатель предыдущей переоценки с последним произведенным вычислением. Полученный результат в виде конкретной суммы может оказаться:

- положительным – курсовая разница превышает предыдущий показатель, а значит, у фирмы образовался дополнительный доход (статья бухучета «Прочие доходы»);

- отрицательным – из-за колебания курса фирма потеряла некоторую долю средств (отражается в «Прочих затратах»).

Временные рамки для переоценки

- в день, когда была совершена операция внесения или снятия валюты;

- в день, когда составляется бухгалтерский отчет;

- в последний день каждого календарного месяца.

Курсовой показатель Центробанка Российской Федерации на означенную дату является основанием для исчисления переоценки валютного остатка на счете организации.

Переоценка валюты в бухгалтерском учете

Учитывая, что стоимость российского рубля по отношению к зарубежным валютам постоянно меняется, переоценка приводит к появлению такого явления, как курсовые разницы . В результате у предприятий появляется дополнительный доход при положительном итоге, или возникают убытки при отрицательных курсовых значениях. Полученные разницы относят на счет 91 и классифицируют как прочие доходы или затраты, в зависимости от результата.

Какие создает переоценка валютных средств проводки? Получение положительной курсовой разницы фиксируется следующим образом: Дт 57 – Кт 91.1. Отрицательное значение при пересчете валюты: Дт 91.2 – Кт 57.

Осуществляемая организацией покупка и переоценка валюты проводки предполагает следующие:

- Дт 57 – Кт 51 – затраты на приобретение валюты;

- Дт 52 – Кт 57 – пополнение валютного счета;

- Дт 91.2 – Кт 57 – фиксирование полученной разницы по результатам продажи зарубежной валюты банком и актуальным курсом ЦБ;

- Дт 52 – Кт 91.1 – выявление положительной курсовой разницы;

- Дт 91.2 – Кт 52 – отрицательная разница.

Реализация денежных средств зарубежных государств предполагает, что переоценка валютного счета формирует следующие проводки:

- Дт 57 – Кт 52 – списание валюты со счета;

- Дт 57 – Кт 91.1 – сформирована положительная курсовая разница;

- Дт 91.2 – Кт 57 – образование отрицательной курсовой разницы;

- Дт 51 – Кт 57 – на рублевый счет получена выручка от продажи;

- Дт 91.2 – Кт 57 – зафиксирована разница между курсом банка при покупке зарубежной валюты и действующим курсом ЦБ.

Осуществляемые в валюте расчеты с прочими лицами пересчитываются по действующему на день операции курсу ЦБ:

- Дт 52 – Кт 62 – поступление выручки в валюте;

- Дт 52 – Кт 66, 67 –получены средства как валютный заем;

- Дт 52 – Кт 75, 76 – получение средств от учредителей и прочих лиц;

- Дт 60, 66, 67, 75, 76 – Кт 52 – потрачены валютные средства для погашения обязательств.

Если организация владеет некоторыми активами, находящимися за рубежом, их оценку также необходимо проводить при завершении периода. Отчетность головное предприятие обязано составлять в рублях.

Область применения

У бухгалтеров, ведущих учет в УПП, в настоящее время нет типовой возможности проанализировать правильность расчета отложенных налоговых обязательств (ОНО) с детализацией курсовых разниц по документам.

Отчет для такого анализа есть в типовой конфигурации «1С:Бухгалтерия предприятия 8» ред.3.0 – «Справка-расчет переоценки валютных средств».

На его основе был разработан отчет для УПП 1.3 – «Переоценка 2022_2024». Отчет позволяет детализировать информацию по начислению временных разниц в налоговом учете в разрезе документов и контролировать переоценку имущества, требований и обязательств, выраженных в валюте, как в течение месяца, так на последнюю его дату.

Отчет выполняет необходимый расчет курсовых разниц и записывает его в регистр бухгалтерии «Налоговый». Анализ данных отчета помогает найти и исправить ошибки в учете. При перепроведении документа «Переоценка валютных средств» данные, записанные отчетом, удаляются.

Проблематика

С 2022 года изменен порядок признания курсовых разниц для целей налогообложения прибыли (Федеральный закон от 26.03.2022 № 67-ФЗ). Теперь положительные курсовые разницы по требованиям и обязательствам в налоговом учете (НУ) признаются доходом только при погашении задолженности – их не нужно учитывать в доходах на ежемесячной основе (пп. 7.1 п. 4 ст. 271 НК РФ в ред. Закона № 67-ФЗ от 26.03.2022). Такое изменение исключает влияние колебаний курса рубля на налоговые обязательства предприятий.

Поскольку в бухгалтерском учете (БУ) порядок переоценки денежных средств, требований и обязательств в валюте остался прежним, при проведении расчетных документов возникают временные разницы (ВР) и признание отложенного налога.

Ситуация осложняется тем, что новое законодательство для определения положительных курсовых разниц требует аналитику по документам расчета. Это увеличивает вероятность ошибок в конфигурации УПП из-за незакрытых документов реализации и поступления (не указан документ оплаты).

Кроме этого, в УПП исторически налоговый учет (НУ) требовал особого внимания, поскольку контролировать равенство БУ = НУ + ВР +ПР не так просто. И теперь, с появлением ВР в учете курсовых разниц, необходим отчет для контроля правильного начисления налога на прибыль.

Письмо от 22 декабря 2022 г. N 03-03-10/126074 регламентирует отнимать от признанных расходов отложенные доходы. На счете 98.КР в УПП нет аналитики (субконто) по документам. Доработка не планируется.

Валютные доходы при УСН и ОСНО

Упрощенцы беспрепятственно открывают валютные счета для расчетов с зарубежными партнерами.

При УСНО доходы и расходы в инвалюте пересчитываются в RUB по курсу Центробанка, задействованному на соответствующие даты.

Согласно НК, упрощенцы не обязаны:

- проводить переоценку остатков инвалюты по причине изменения котировки;

- осуществлять бухучет издержек и доходов от подобного пересчета.

Поэтому, в отличие от компаний на ОСНО, у упрощенцев:

- не возникает сумм в виде положительных (либо отрицательных) курсовых разниц.

- доходы и издержки устанавливаются единожды – на дату возникновения доходов или проведения затрат.

Объяснением таких особенностей служит кассовый метод, который является базой УСН.

В издержки компании, появившиеся из-за валютных займов и кредитов, входят:

- проценты, которые регулярно нужно платить;

- образовавшиеся по причине переоценки начисленных %% курсовые разницы;

- минусовые разницы между котировками Центробанка и внутреннего рынка, которые возникают при закупке инвалюты, необходимой для своевременного исполнения договоренностей по займу;

Дополнительные затраты, связанные с расходами по договорам поручительства, страхованию кредитных рисков, банковских гарантий, также включаются в этот перечень.

Курсовые разницы при выплате дивидендов

Причины купить

- В последнем релизе УПП отчет «Справка-расчет «Переоценка валютных средств»» не соответствует текущему законодательству по расчету налога на прибыль.

- Предлагаемый отчет подробно отражает расчет отложенного налогового обязательства (ОНО) для вида активов и обязательств «Курсовые разницы»

- Рассчитывает сумму ОНО по счету 77

- Рассчитывает суммы внереализационных доходов и расходов для декларации по налогу на прибыль

- Делает налоговый учет в большей аналитике, чем бухгалтерский

Также есть аналогичные модули для 1С:Бухгалтерия ред.3 и 1С:ERP и 1С:Комплексная автоматизация, ред.2.5

Особенности расчета в валюте при кредитах и займах

Получаемые компаниями кредиты бывают:

- Краткосрочными (до 12 мес.).

- Долгосрочными (более года).

В первом случае для их учета используются сч. 66, 66.21, 66.22, а операции отражаются так:

| Дебет | Кредит | Комментарий |

| 52 | 66.21 | На валютный счет зачислены деньги как кредит краткосрочный |

| 66.21 | 52 | Перечисление средств на покрытие кредита в инвалюте |

| 66.22 | 52 | Покрытие процентов |

В бухучете по долгосрочным кредитам в $, €, £ используются сч. 67, 67.21, 67.22:

| Дебет | Кредит | Комментарий |

| 52 | 67.21 | Деньги зачислены на валютный счет как кредит долгосрочный |

| 67.21 | 52 | Перечислены средства в счет погашения кредита |

| 67.22 | 52 | Перечисленные проценты |

Бухучет займов в инвалюте проводится подобным образом с использованием счетов 66.23 и 67.23.

Подсчет курсовых разниц при покупке необоротных активов

При купле компанией ОС, нематериальных активов в инвалюте по ранее заключенным контрактам, их стоимость определяется либо по курсу Центробанка, либо по иной согласованной сторонами котировке на дату включения активов в учет. Спустя время она не пересчитывается.

Переоценке подлежит только задолженность по оплате (если она есть в наличии). Тогда и возникают курсовые разницы положительные или отрицательные.

Пример 2. Компания закупила холодильное оборудование на $20 тыс. Курс Центробанка в день покупки: 57,4361. Оплата отложена на месяц.

| Описание | Дебет | Кредит | Сумма в руб. |

| Закуплено холодильное оборудование | 08 | 60 |

1 148 722,00 (20 000·57,4361) |

В последний день месяца следует провести перерасчет долга по оплате. Котировка ЦБ составляет 57,6587, что превышает предыдущий. У компании возникают издержки – для полного расчета она нуждается в большей сумме рублевой массы, чтобы рассчитаться с контрагентом:

| Описание | Дебет | Кредит | Сумма, руб. |

| Отражение курсовой разницы согласно расчетам с контрагентом | 91 | 60 |

4 452,00 (20 000·(57,6587-57,4361)) |

Популярные вопросы

Вопрос 1. Включается ли в налогооблагаемую базу по НДС курсовая разница?

Ответ: Курсовые разницы, которые неизбежно появляются при пересчете валютных остатков, признаются в налоговом учете доходом внереализационным, а не от реализации. Поэтому их сумма не включается в базу обложения НДС.

Вопрос 2. Нужно ли рассчитывать параллельно с курсовыми разницами еще и разницы суммовые?

Ответ: Понятие суммовых разниц из НК исключено еще в 2015 г. Все разницы, возникающие при пересчете остатков валюты принято считать курсовыми.

Вопрос 3. Когда появляется курсовая разница?

Ответ: Она образовывается как итог переоценки валютных обязательств и активов на дату:

- Отчетную;

- Погашения обязательства.

Вопрос 4. Какая курсовая разница наиболее распространенная и самая простая?

Ответ: К таковой относится разница, появляющаяся при переоценке валютных остатков на счете компании.

Вопрос 5. Как провести пересчет, если стоимость обязательств или активов выражена в инвалюте, курс которой ЦБ не предусматривает?

Ответ: Используется котировка Центробанка $ США к RUB и нестандартной инвалюты к доллару. Можно учесть данные информационных систем, таких как Bloomberg или Reuters.

Во времена развития хозяйственных связей с зарубежными компаниями, отечественные предприниматели открывают счета в инвалюте. Финансовым работникам приходится близко знакомиться с тем, что такое переоценка валютных остатков, курсовая разница, а значит, уметь правильно отражать их в учетных документах.

Оцените качество статьи. Мы хотим стать лучше для вас: Если вы не нашли ответ на свой вопрос, то вы можете получить ответ на свой вопрос позвонив по номерам ⇓ Юридическая Консультация бесплатная Москва, Московская область звоните

Звонок в один клик Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик Из других регионов РФ звоните

Звонок в один клик

Немного теории и настроек

Обратимся для начала к законодательной базе РФ. В ней увидим, что согласно ПБУ 3/2006, если стоимость активов и обязательств выражена в иностранной валюте, то для отражения в бухгалтерском учете эта стоимость пересчитывается в рубли на дату совершения операции в иностранной валюте и на отчетную дату, то есть последний день месяца.

Как же реализован валютный учет и переоценка валюты в 1С 8.3 Бухгалтерия 3.0?

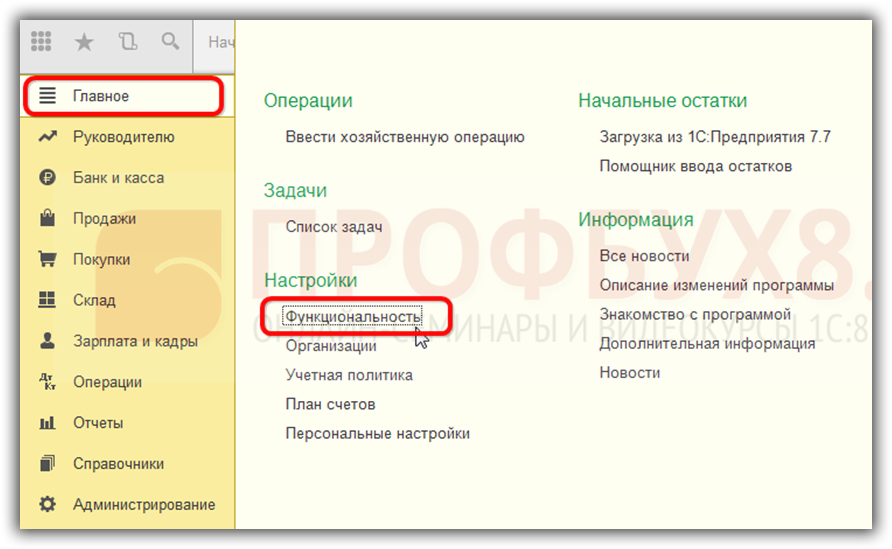

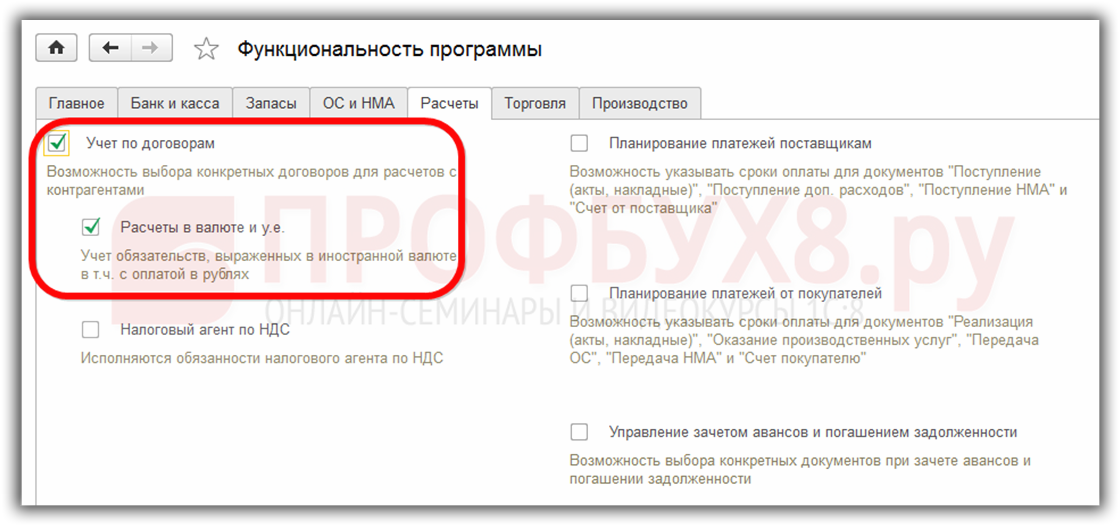

Чтобы иметь возможность вести валютный учет в программе 1С 8.3 при начале эксплуатации необходимо настроить Функциональность, позволяющую вести валютные операции. Меню Главное – Настройки – Функциональность:

Далее на закладке Расчеты устанавливаем сначала флажок Вести учет по договорам, затем – Расчеты в валюте и у.е.:

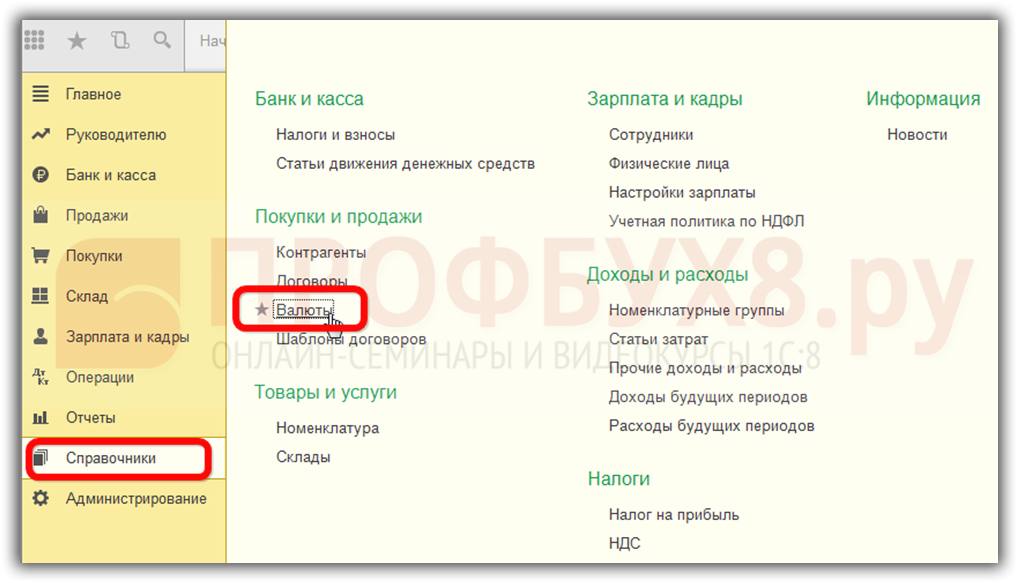

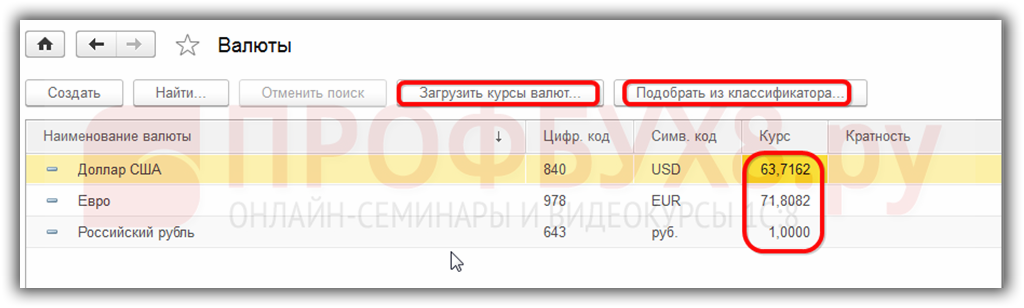

Так же необходимо в справочнике Валюты:

добавить требующиеся для работы в 1С 8.3 иностранные валюты:

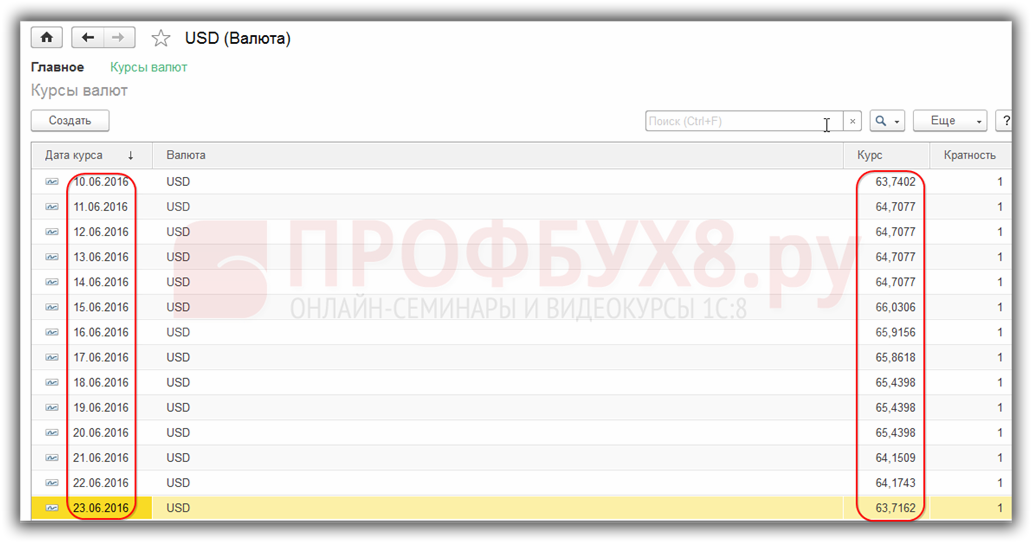

и обеспечить своевременное регулярное обновление значений курсов валют в одноименном регистре сведений:

Учет валютных операций в 1С 8.3

При наличии валютного банковского счета у предприятия, данные о нем необходимо внести в справочник Банковские счета организации:

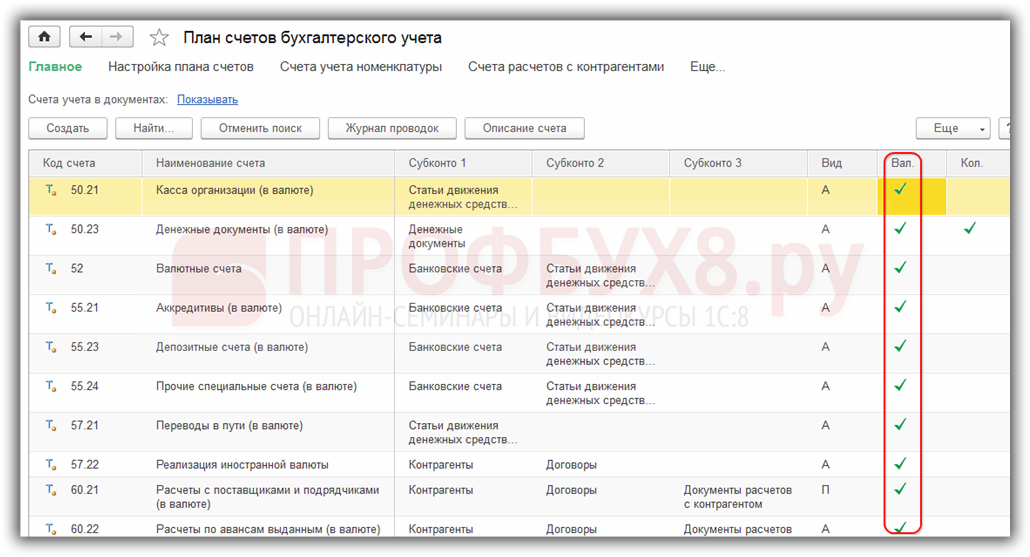

Для ведения валютных операций в программе 1С 8.3 Бухгалтерия предприятия 3.0 в плане счетов существуют специальные счета, имеющие признак валютного учета:

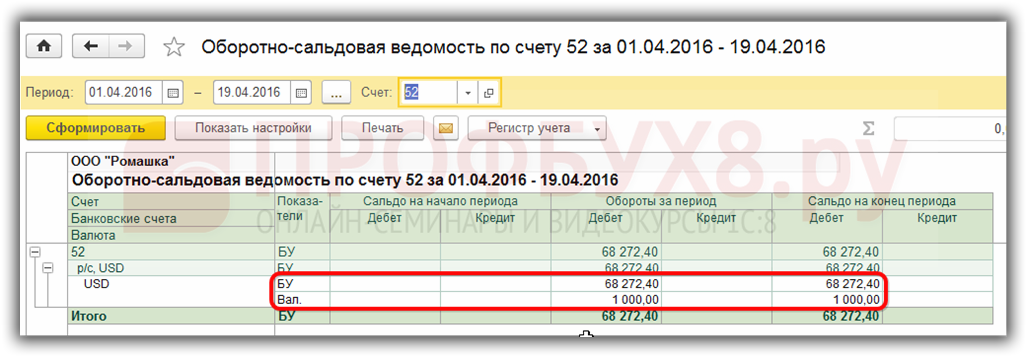

Эта особенность позволяет в стандартных отчетах программы 1С 8.3 видеть остатки на данных счетах не только в регламентированной валюте – рублях, а также и в нужной иностранной валюте:

Переоценка валютных средств в 1С 8.3

Ничто не стоит на месте и курсы валют изменяются. Соответственно суммы рублевого эквивалента остатков по валютным счетам должны пересчитываться при неизменной сумме валютного остатка. В зависимости от того вырос или упал курс, у организации будут возникать прочие доходы или расходы при переоценке.

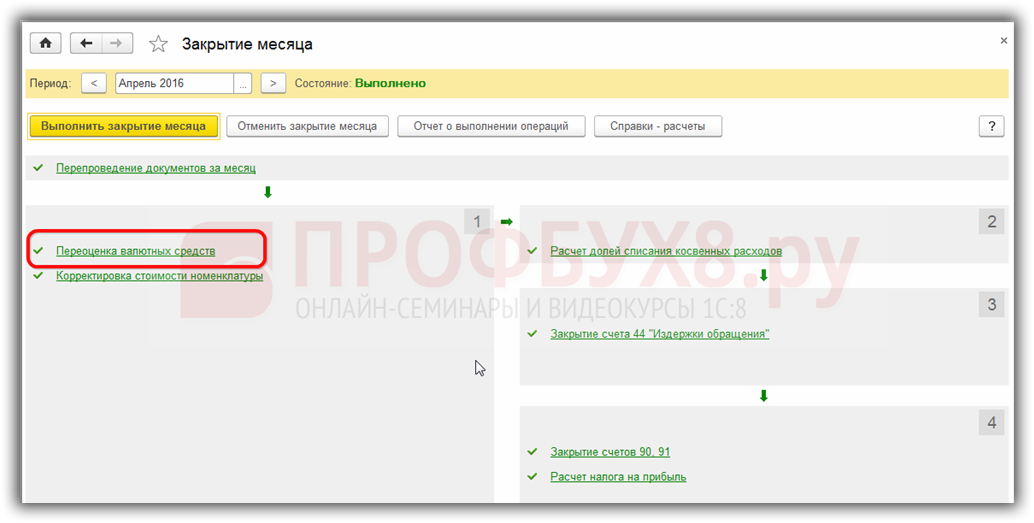

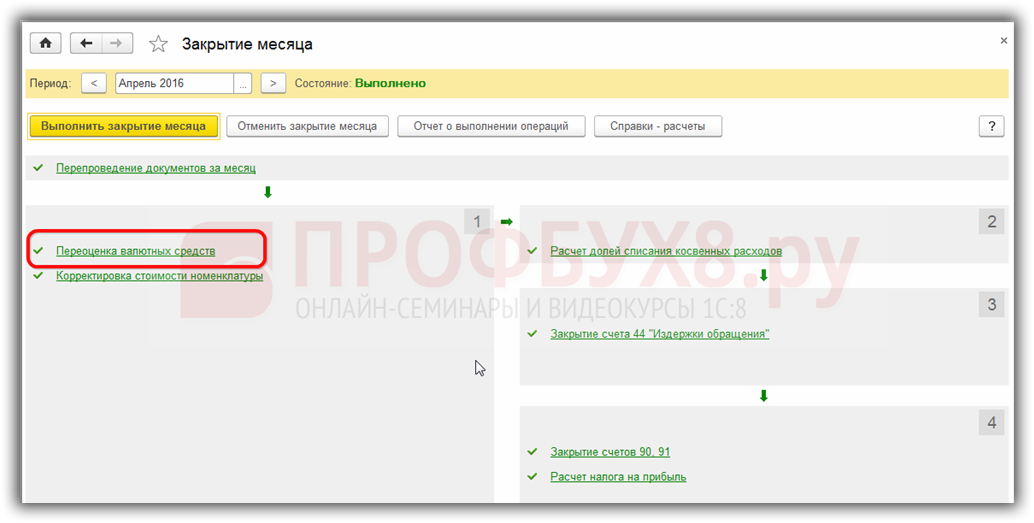

Где в 1С 8.3 переоценка валюты

Как только в информационной базе программы 1С 8.3 Бухгалтерия 3.0 возникнут валютные счета с остатками сумм на них, в обработке Закрытие месяца появится строка операции Переоценка валютных средств. Эта операция как раз и призвана производить анализ остатков по валютным счетам плана счетов и осуществлять переоценку валютных сумм с признанием прочих доходов или прочих расходов, формируя соответствующие проводки в автоматической режиме.

Допустим, в апреле организация ООО «Ромашка» открыла валютный расчетный счет и на него была зачислена оплата от клиента в размере 1 000 долларов (курс 68,2724). Отразив поступление валюты в программе 1С 8.3, в обработке Закрытие месяца появилась операция Переоценка валюты:

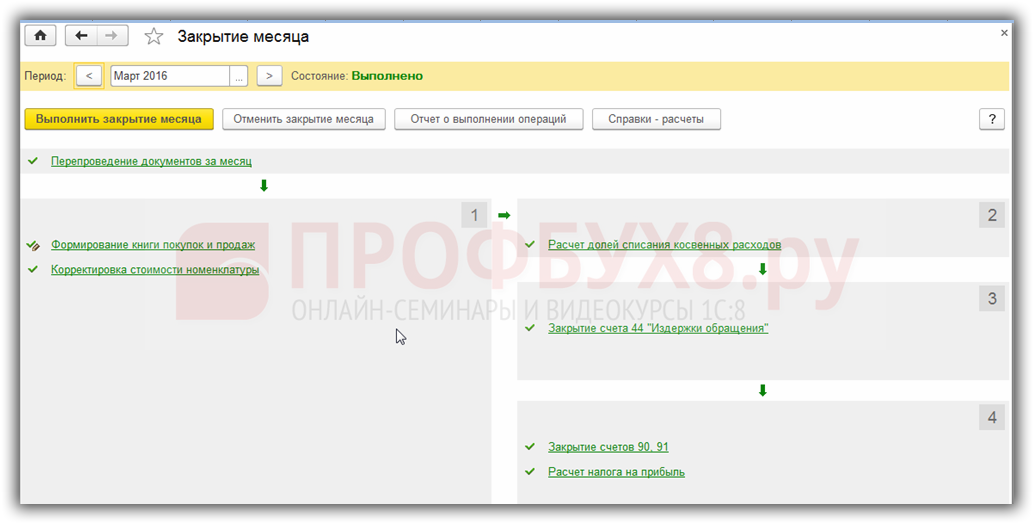

хотя в марте ее не было:

Итак, теперь зная все вышесказанное, вернемся к программе 1С Бухгалтерия 3.0 и на примерах разберемся как происходит переоценка валюты в автоматическом режиме.

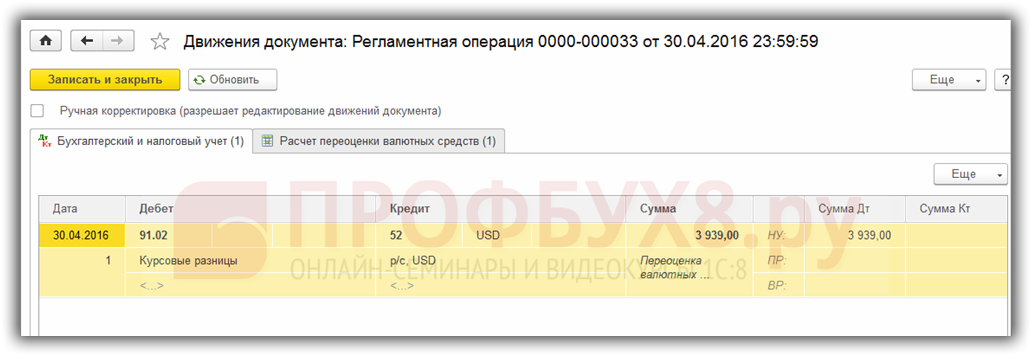

Пример 1. Если курс уменьшился

На 19.04.2016г. курс доллара был 68,2724 руб., на отчетную дату 30.04.2016г. он снизился до 64,3334 руб. В валютной сумме ничего не изменилось, а вот рублевый эквивалент уменьшился, и соответственно предприятие понесло расход, что и отражается операцией Переоценка валюты при завершении периода в апреле:

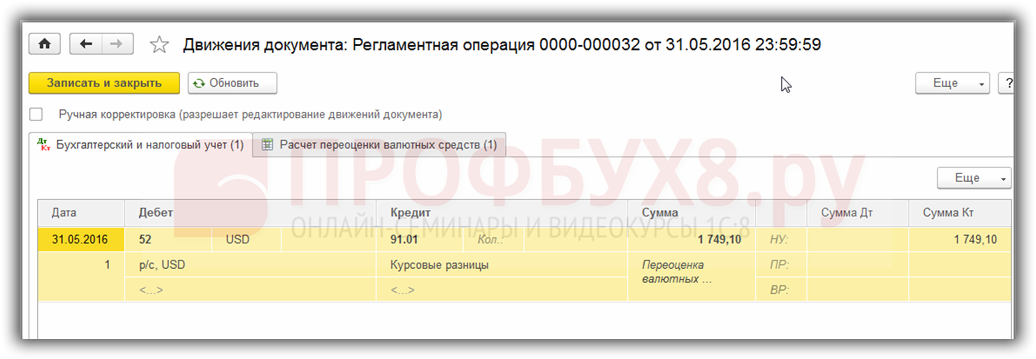

Пример 2. Если курс увеличился

За май месяц никаких операций по счету не совершалось, соответственно на очередную отчетную дату, на 31.05.2016г., снова возникает потребность в переоценке. Курс доллара в сравнении с предыдущей переоценкой вырос и на 31.05.2016г. составил 66,0825 руб. Таким образом у организации возник прочий доход, что и отражается в регламентной операции Переоценка валюты за май:

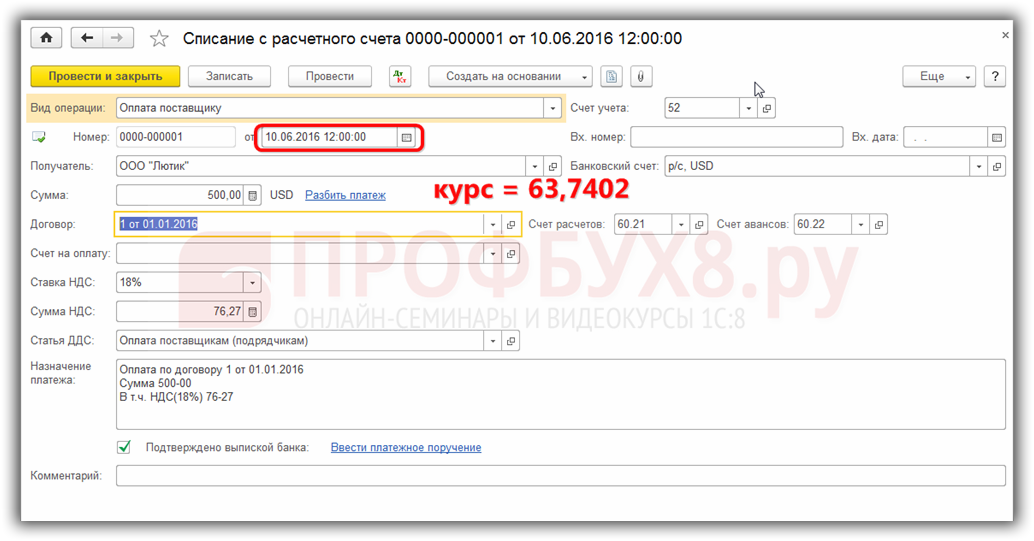

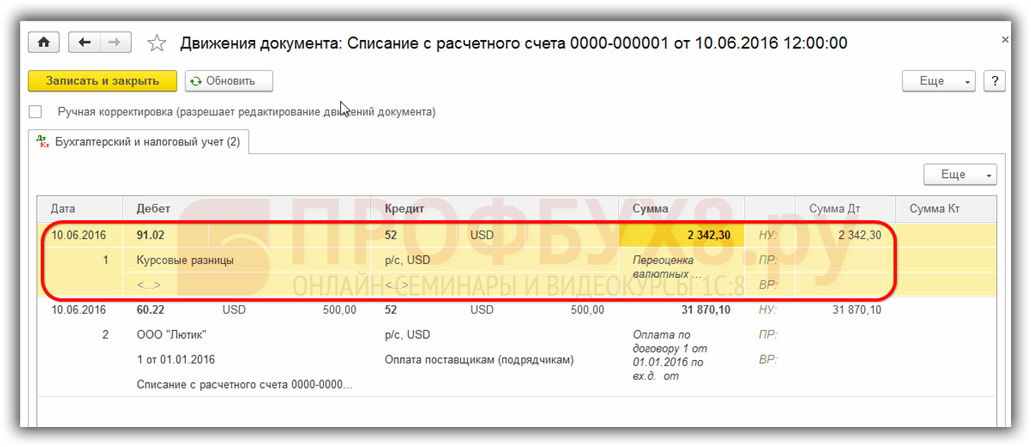

Пример 3. Переоценка на момент совершения операции

Что касается переоценки валюты в 1С 8.3 при совершении операции, то механизм аналогичен тому, что рассмотрели выше, только курс пересчета валюты берется согласно дня проведения операции:

Относительно предыдущей даты переоценки 31.05.2016г. курс упал и на 10.06.2016г. составил 63,7402 руб. Организация должна зарегистрировать расход, что мы и видим в проводках:

Как переоценивать обязательства, выраженные в иностранной валюте

Применительно к обязательствам переоценка иностранной валюты осуществляется по общему порядку, изложенному в ПБУ 3/2006. Для наглядности представим пример такой переоценки.

Пример

29.11.2019 получила импортные товары на сумму 60 000 долл. США. С зарубежным поставщиком фирма рассчиталась двумя платежами: 15.12.2019 — 40 000 долл. США и 10.01.2020 — 20 000 долл. США. В бухучете «Омеги» были сделаны такие записи:

29.11.2019 Дт 41 Кт 60 — 3 846 030 руб. (60 000 × 64,1005 — курс ЦБ на дату операции);

30.11.2019 Дт 60 Кт 91 — 1 128 руб. (60 000 × 64,0817 – 3 846 030) — выполнена переоценка на конец месяца;

15.12.2019 Дт 60 Кт 52 — 2 502 176 руб. (40 000 × 62,5544) — выполнен пересчет на дату операции (оплаты поставщику);

31.12.2019 Дт 60 Кт 91 — 104 612 руб. (1 342 726 – 1 238 114) — переоценка обязательства в валюте на конец периода (подробности получения цифры представлены в таблице).

Остаток по договору, который фирма еще должна поставщику — 20 000 долл. США. Из всех переоценок за период по счету сложилось некоторое рублевое сальдо на 31.12.2019. И это сальдо отличается от суммы, которая получается, если 20 000 долл. США пересчитать по курсу ЦБ для долл. США на 31.12.2019. Поэтому суть проводки Дт 60 Кт 91 заключается в «выравнивании» рублевого остатка по счету учета обязательства так, чтобы рублевый эквивалент валютной суммы соответствовал курсу на нужную дату.

| Дата | Комментарий | Дт | Кт |

| доллары США | рубли | доллары США | рубли |

| 29.11.2019 | Операция | 60 000 | 3 846 030 |

| 30.11.2019 | Остаток (переоценка) | 1 128 | |

| 15.12.2019 | Операция | 40 000 | 2 502 176 |

| 31.12.2019 | Остаток по счету по рублевым оборотам за период | 20 000 | 1 342 726 |

| Остаток по курсу на 31.12.2019 (20 000 долл. США× 61,9057) | 1 238 114 |

10.01.2020

Дт 60 Кт 52 — 1 224 680 руб. (20 000 × 61,2340);

Дт 60 Кт 91 — 13 434 руб. (по тому же принципу, что и переоценка на конец года — см. таблицу ниже).

| Дата | Комментарий | Дт | Кт |

| доллары США | рубли | доллары США | рубли |

| 01.01.2020 | Остаток | 20 000 | 1 238 114 |

| 10.01.2020 | Операция | 20 000 | 1 224 680 |

| 10.01.2020 | Остаток по счету по рублевым оборотам за период | 13 434 | |

| Остаток по курсу на 10.01.2020 |

Предназначение валютных расчетов

Банковские операции с валютой предусматривают внесение или снятие валюты со счетов. Эти процедуры фиксируются банковскими выписками и расчетной документацией, прилагаемой к ним. Именно на основании этих документов и происходит учет валютных средств в динамике деятельности организации.

Как учитывать операции по валютному счету и переоценивать остатки на нем?

Для чего фирме может быть нужен валютный счет:

- покупка валютных средств резидентом у резидента (в разрешенных законом лимитах);

- платежи в валютной форме;

- валютные операции между резидентом и нерезидентом (покупка валюты и/или ценных бумаг, отчуждение, использование в качестве средства платежа);

- пересечение валютными ценностями границы Российской Федерации;

- погашение валютного кредита;

- оплата заграничных командировок;

- поступления со счета, открытого не в Российской Федерации.

Правила переоценки валютных остатков

Чтобы переоценку валютных средств осуществить согласно предписаниям, следует придерживаться таких правил:

Каждую операцию в инвалюте, проводимую с участием финучреждений, следует непременно заносить в ежедневный бухгалтерский баланс в рублях.

Но для проведения контроля и анализа разрешено применение учетных регистров транзакций и программных средств в инвалюте. Банк предоставляет своим клиентам бивалютные выписки.

- Пересчет необходим для всех входящих остатков на валютных счетах. Исключениями выступают суммы предоплаты за товар (выданные или полученные), авансов за услуги или выполненный комплекс работ. Для их отражения следует использовать балансовые счета учета взаиморасчетов, которые проводятся по операциям с партнерами.

- В том случае, когда оформление аналитических счетов осуществляется только в иностранной валюте, остатки каждого согласующего балансового счета отражаются в рублях по курсу ЦБ одновременно в:

- бухгалтерских регистрах;

- формах аналитического и синтетического бухучета.

Бухучет при валютной переоценке

Для осуществления учетных бухгалтерских операций, касающихся движения валюты, существует счет 52 «Валютные счета», имеющий 2 субсчета для расчетов внутри страны и за границей РФ. Рассмотрим, как формируется баланс при различных операциях с валютой: напомним, отражать их необходимо исключительно в рублях.

Проводки при покупке валюты

Организации могут покупать валюту других государств для различных целей, зачисляя ее на свой валютный счет. При этом в бухгалтерских проводках будут сделаны следующие записи:

- дебет 57 «Переводы», кредит 51 «Расчетный счет» – со счета организации перечисляются финансы на покупку валюты;

- дебет 52.1 «Валютные счета», кредит 57 «Переводы в пути» – зачисление купленной валюты на спецсчет фирмы;

- дебет 10 «Материалы», кредит 57 «Переводы в пути» – отражение результата переоценки валютного остатка на счете (разница между курсом ЦБ РФ и покупочным курсом), а также отдельной проводкой – учет банковской комиссии;

- дебет 51 «Расчетный счет», кредит 57 «Переводы в пути» – зачисление неиспользованных средств.

Если покупается валюта не для расчетов по импорту, то проводка проще:

- дебет 57 «Переводы», кредит 51 «Расчетный счет» – перечисление денег за приобретение валюты;

- дебет 52.1 «Валютные счета», кредит 57 «Переводы в пути» – зачисление средств на транзитный счет;

- дебет 91.2 «Прочие расходы», кредит 51 «Расчетный счет» – средства, выплачиваемые банку в качестве вознаграждения.

Далее отражается результат переоценки. Если он положительный, проводка производится на счет «Прочие доходы» (дебет 57, кредит 91.1), а при отрицательном – на счет «Прочие расходы» (дебет 91.2, кредит 57).

В последний день месяца переоценка валютных остатков отражается:

- в случае прибыли — по дебету 91.9, кредиту 99;

- в случае убытка — по дебету 99, кредиту 91.9.

Проводки при получении валюты от контрагентов

Если фирма получила валюту в качестве уплаты за товары или услуги от иностранных партнеров, эти деньги должны быть зачислены на транзитный счет (дебет 52.1, кредит 62).

ВАЖНАЯ ИНФОРМАЦИЯ! 50% от полученных таким образом валютных средств организация обязана реализовать внутри страны. Нарушение этого требования чревато штрафом в сумме нереализованной валюты.

Проводки при расчетах в валюте

Купив валюту, фирма может использовать ее на разрешенные законодательством цели:

- оплачивать обязательства по иностранным договорам (дебет 60, кредит 52.1);

- выдавать зарубежные командировочные (дебет 50, кредит 52.1);

- гасить валютные кредиты (дебет 66, кредит 52.1).

Реализация валютной выручки

Как упоминалось выше, половину валютной выручки нужно продать на внутреннем рынке, если в течение недели эти средства не ушли на расчеты с иностранными партнерами. В балансе это нужно отразить следующим образом:

- дебет 57, кредит 52.1 – направление валютных средств на реализацию;

- дебет 51, кредит 91.1 – зачисление вырученных за валюту сумм на счет;

- дебет 91.1, кредит 57 – списание реализованных валютных средств;

- дебет 91.2, кредит 51 – учет реализационных расходов.

Нереализованная часть валютной выручки вносится на счет путем проводки: дебет 52.1, кредит 52.1.2.

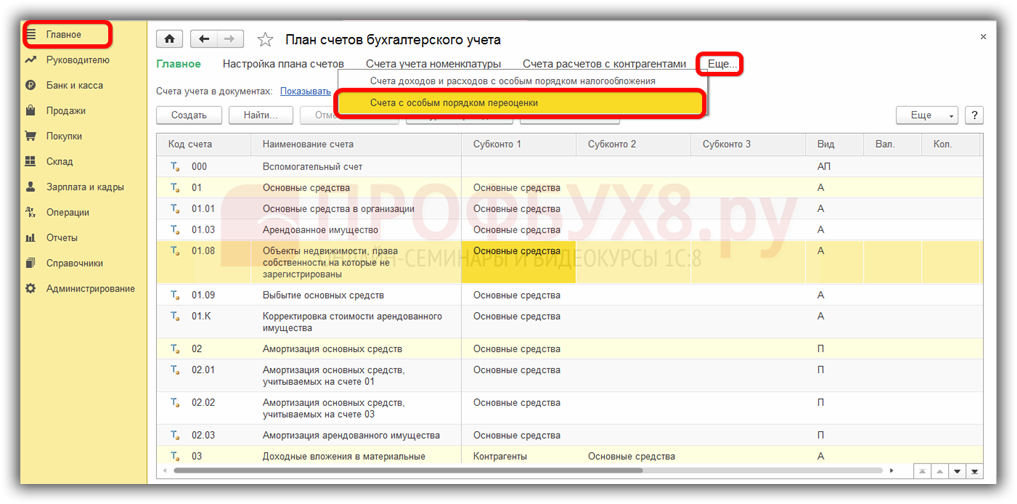

Счета с особым порядком переоценки в 1С 8.3

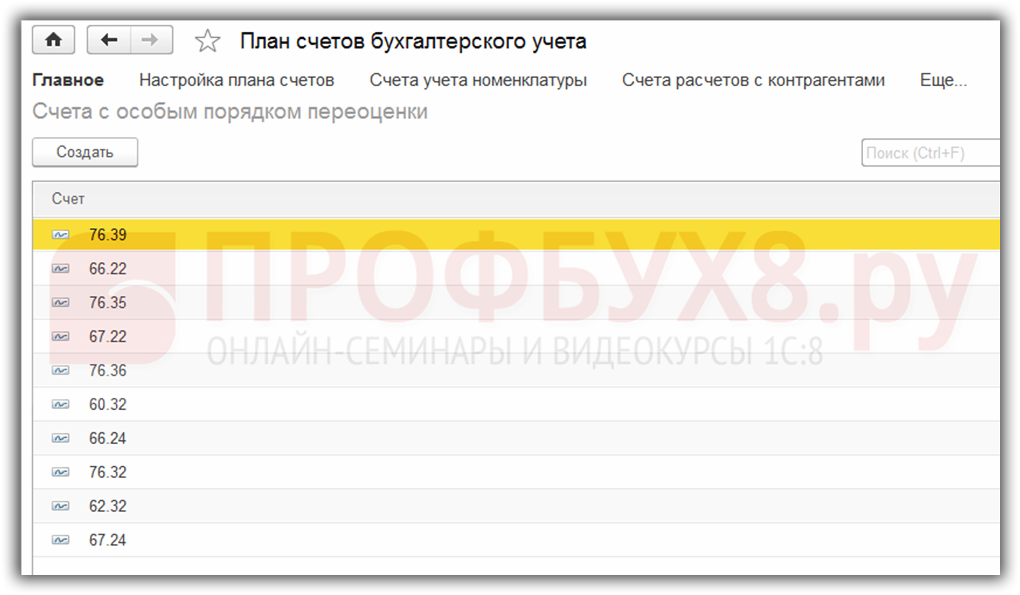

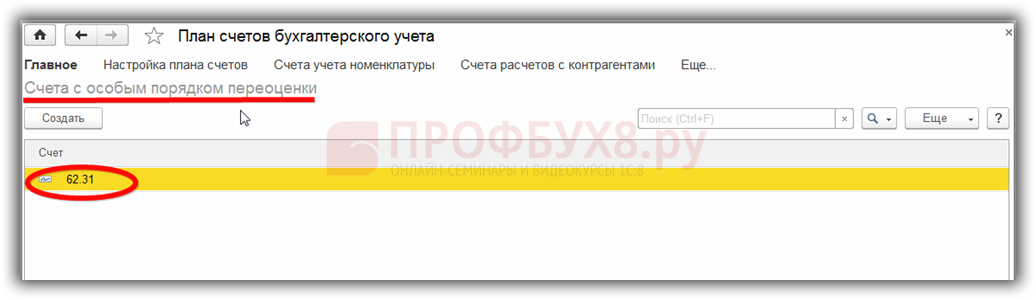

Стоит сказать пару слов о регистре сведений Счета с особым порядком переоценки. Добраться до этого регистра можно через меню Главное – План счетов – Еще – Счета с особым порядком переоценки:

Сюда заносятся счета плана счетов, которые требуют отличного от описанного выше способа переоценки. Если счет плана счетов включен в данный список, то автоматически переоценка остатков при совершении операций на отчетную дату регламентной операцией происходить не будет. Переоценку необходимо делать вручную с помощью документа Операции введенные вручную:

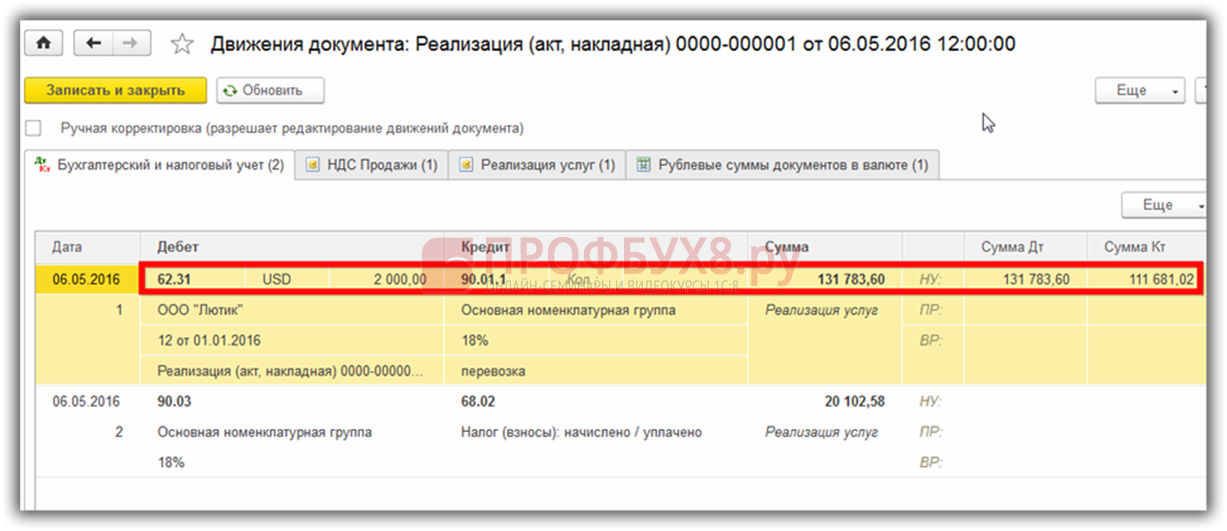

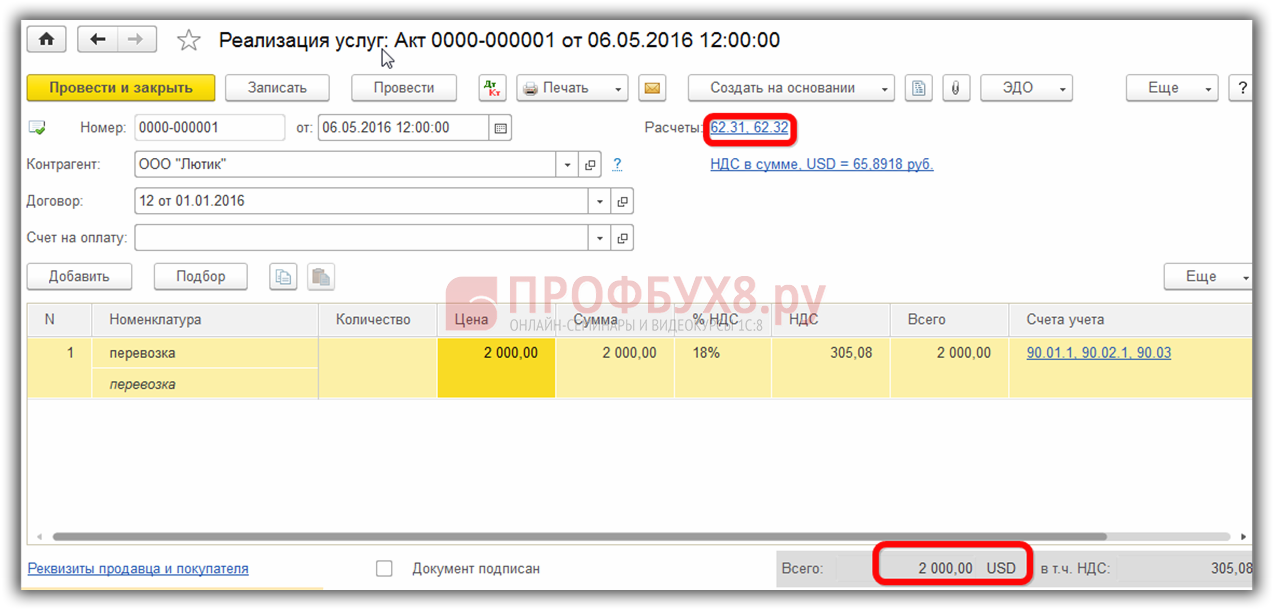

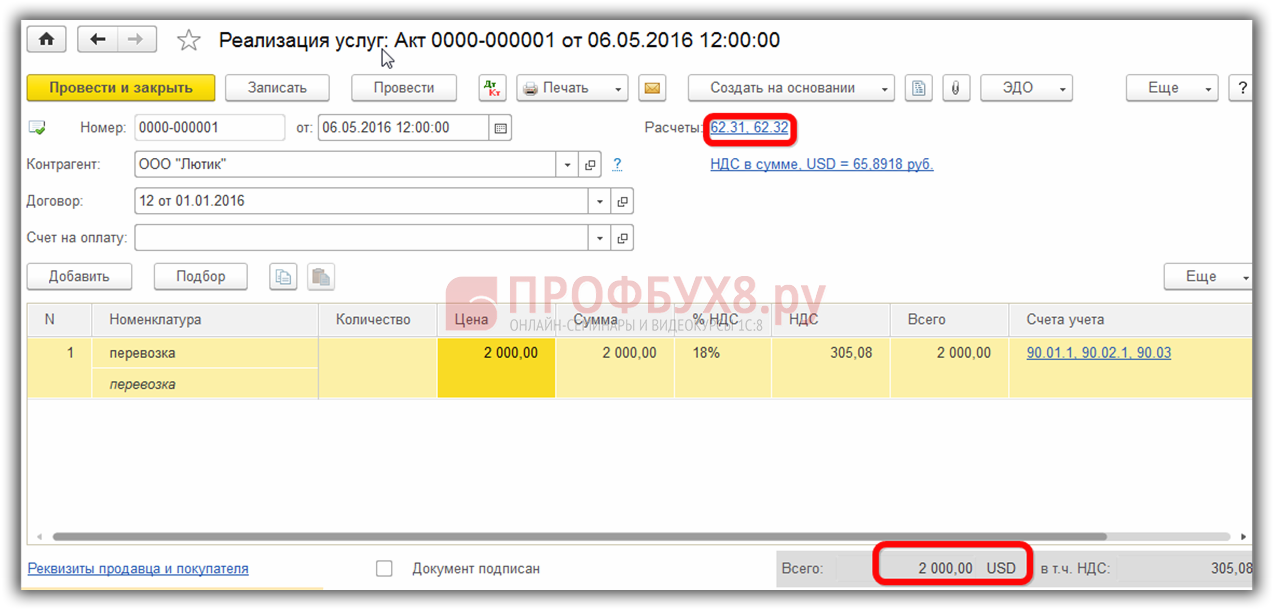

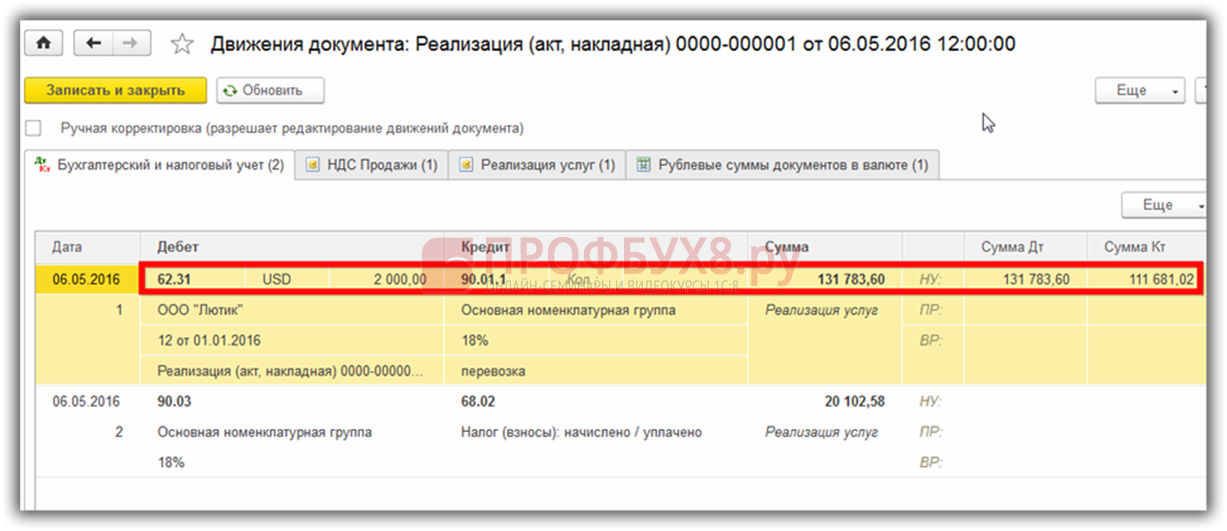

Например, 06.05.2016г. организация оказала услугу на сумму 2000 у.е.,

тем самым сформировалась задолженность по счету 62.31:

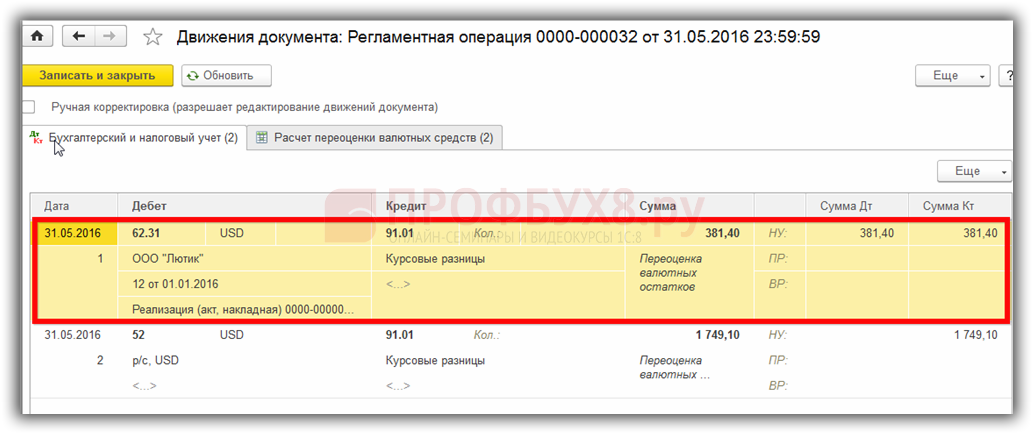

Если регистр сведений Счета с особым порядком переоценки оставить незаполненным, то при завершении периода мая в операции Переоценка валюты произойдет переоценка остатка по счету 62.31:

Если же счет 62.31 внести в данный список:

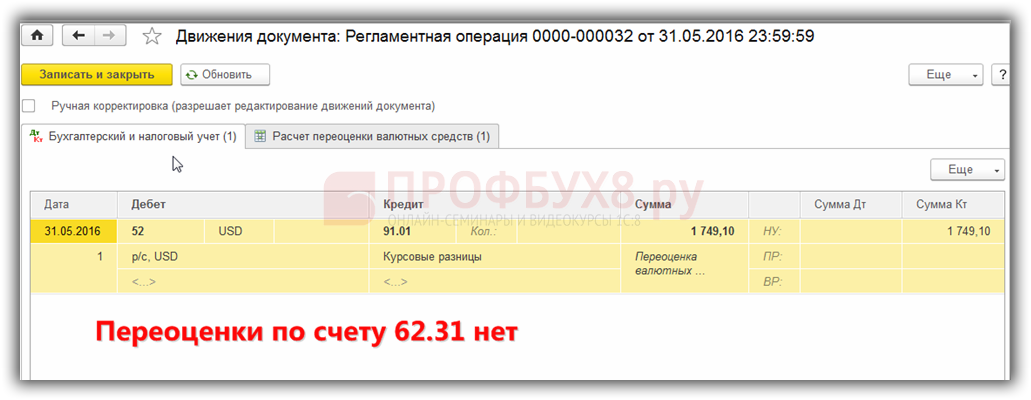

то в Закрытии месяца переоцениваться остаток по нему не будет:

Таким образом, программа бухгалтерского учета семейства 1С 8.3 Бухгалтерия 3.0 способна помочь пользователю, столкнувшемуся с нелегким вопросом учета и переоценки валютных остатков. Бухгалтеру просто остается все правильно настроить и проконтролировать сформированные проводки.

Особенности расчетов с контрагентами по договорам в валюте и в у.е., учет курсовых разниц, в какой момент и как автоматически рассчитываются курсовые разницы в 1С 8.3, перечисление валюты иностранному поставщику по внешнеторговому контракту – все это рассмотрено на нашем курсе по работе в 1С 8.3 Бухгалтерия в модуле Валютные операции. Подробнее о курсе смотрите в нашем видео:

Поставьте вашу оценку этой статье:

Переоценка остатков инвалюты при покупке

Приобретение компаниями инвалюты необходимо для развития бизнеса, к примеру, для того, чтобы импортировать товары. В бухучете следует формировать такие проводки:

| Дебет | Кредит | Комментарий |

| 57 | 51 | Для приобретения инвалюты перечислены средства |

| 52 (1-3) | 57 | Инвалюта зачислена на спецсчет |

| 10 | 57 | Отражение переоценки валютных остатков (разница курсов Центробанка и покупки) |

| 91.2 | 57 | Учет банковской комиссии |

| 51 | 57 | Зачисление неиспользованных сумм |

В случае, когда инвалюта покупается не для осуществления операций по импорту, в бухучете следует записать:

| Дебет | Кредит | Комментарий |

| 57 | 51 | Средства для закупки инвалюты перечислены |

| 52 (1-3) | 57 | Деньги на транзитный счет зачислены |

| 91.2 | 51 | Выплачено вознаграждение банку |

В дальнейшем отражается финансовый результат от проведенной операции:

Когда курс Центробанка меньше по отношению к курсу покупки, разница (курсовая) учитывается как составная издержек:

Дт 91.2 Кт 57

Сумма снижает прибыль компании.

Операционный доход появляется при условии, что котировка ЦБ превышает курс закупки:

Дт 57 Кт 91.1

Прибыль компании растет.

Пример 1. Компания «Маттиола» купила $4500. Цель приобретения валюты – выплата сотрудникам, отправляющимся за рубеж, командировочных.

Банку перечислено 265,5 тыс. RUB.

Банк приобрел $ по курсу 57,3 руб./доллар. За проведенную операцию он списал комиссию:

(265 500/4500 – 57,3)·4500 = 7 650 руб.

Переоценку остатков инвалюты нужно оформить так:

| Дебет | Кредит | Сумма, тыс. руб. | Описание |

| 57 | 51 | 265,50 | Деньги для закупки инвалюты перечислены |

| 52.1 (2-3) | 57 | 255,60 (4500·56,8) | Зачисление на транзитный счет приобретенной инвалюты |

| 91.2 | 57 | 7,650 | Комиссия банка |

| 91.2 | 57 | 2,250

((57,3-56,8)·4500) |

Отмечена курсовая разница |

Купленную валюту предприятие вправе направить на:

Оплату договоров, заключенных с зарубежными контрагентами:

Дт 60 Кт 52 (1-3)

Финансирование расходов на рабочие поездки за рубеж. Валюту, поступившую в фирму в кассу, отражают так:

Дт 50 Кт 52 (1-3)

Погашение кредитов, полученных в инвалюте:

Дт 66 Кт 52 (1-3)

Переоценка валюты в налоговом учете

При ведении налогового учета на предприятии имеет значение и переоценка валютных счетов и прочих активов. Датами выполнения действий считаются те же моменты, что и в бухучете – на день совершения операций и на конец периода.

К результатам пересчета валютных активов относятся события:

- Появление положительной курсовой разницы. Увеличивает доходы предприятия и, соответственно, налогооблагаемую базу при расчете налога на прибыль .

- Отрицательная курсовая разница входит в состав прочих расходов. Рассматривается как внереализационные затраты при определении налога на прибыль.

Для предприятий, использующих УСН , действуют немного иные правила использования результатов переоценки средств. Наличие положительных разниц при пересчете курса влияет на увеличение упрощенного налога

Однако полученные затраты по итогам отрицательных разниц при пересчете валют организациями на УСН во внимание не берутся

Пересчет валютных активов на российские рубли влияет на итоговый финансовый результат. При этом необходимо придерживаться курса Центробанка, действующего на дату переоценки.

Зачем нужна «Переоценка валюты

«? Мне довольно часто задают этот вопрос начинающие бухгалтеры, потому что ещё не сталкивались на практике с валютными операциями и не понимают откуда берётся эта переоценка, как она рассчитывается и нужна ли. Давайте же разберёмся с этим раз и навсегда на примере 1С:Бухгалтерия 8.3, редакция 3.0.

Во-первых, переоценка возникает «сама собою» при закрытии месяца

.

Во-вторых, возникает она только для организаций, у которых были операции с валютой

.

И вот почему.

Согласно ПБУ 3/2006 об учете активов и обязательств, стоимость которых выражена в иностранной валюте имеем:

Стоимость активов и обязательств, выраженная в иностранной валюте, для отражения в бухгалтерском учете и бухгалтерской отчетности подлежит пересчету в рубли.

Пересчет стоимости производится на дату совершения операции в иностранной валюте, а также на отчетную дату.

Новые правила признания курсовых разниц

В целях поддержки налогоплательщиков Федеральным законом № 67-ФЗ от 26.03.2022 в НК РФ внесен ряд поправок. Изменения в том числе касаются правил признания в налоговом учете по налогу на прибыль (НУ) курсовых разниц, возникающих по требованиям и обязательствам, стоимость которых выражена в иностранной валюте.

Положительные курсовые разницы по требованиям и обязательствам теперь признаются только при погашении задолженности (пп. 7.1 п. 4 ст. 271 НК РФ в ред. Закона № 67-ФЗ). Новое правило распространяется на правоотношения, возникшие с 01.01.2022, поскольку указанное изменение улучшает положение налогоплательщика.

Отрицательные курсовые разницы в 2022 году по-прежнему признаются и при погашении задолженности, и на последнее число месяца. Но с 2023 года отрицательные курсовые разницы по требованиям и обязательствам, так же как и положительные, признаются только при погашении задолженности (пп. 6.1 п. 7 ст. 272 НК РФ в ред. Закона № 67-ФЗ).

Оба изменения действуют до конца 2024 года. Таким образом, переоценка непогашенных валютных требований (обязательств) временно не учитывается в доходах (расходах).

Напомним, что до 2022 года положительные (отрицательные) курсовые разницы по валютным требованиям и обязательствам признавались в доходах и расходах (пп. 7 п. 4, п. 8 ст. 271, пп. 6 п. 7, п. 10 ст. 272 НК РФ):

-

на дату прекращения (исполнения) требований (обязательств);

-

на последнее число текущего месяца при переоценке еще непогашенных (действующих) валютных требований и обязательств.

Иными словами, любые курсовые разницы начислялись при любом изменении валютных остатков по счетам, а также при закрытии месяца. При этом всегда переоценивался весь остаток валютной суммы.

В бухгалтерском учете (БУ) действовали (и продолжают действовать) аналогичные правила (ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте», утв. приказом Минфина России от 27.11.2006 № 154н).

Таким образом, суммы проводок по курсовым разницам в бухгалтерском и налоговом учете прежде всегда были равны, разниц в учете не возникало. Отложенный налог по видам активов и обязательств Курсовые разницы по расчетам в валюте и Курсовые разницы по расчетам в у.е. не признавался.

С 2022 года меняется порядок признания курсовых разниц в налоговом учете. Причем изменения касаются только требований и обязательств (т.е. дебиторской и кредиторской задолженности), выраженной в иностранной валюте и условных единицах.

Положительные курсовые разницы, возникшие в 2022–2024 годах, включаются во внереализационные доходы только на дату погашения задолженности. Аналогичный порядок применяется для отрицательных курсовых разниц, возникших в 2023 и 2024 годах. Они включаются во внереализационные расходы только на дату погашения задолженности. В обоих случаях переоценке подлежит только погашаемая часть задолженности. То есть при поступлении (списании) части денежных средств для целей налогового учета переоценивается только та сумма, что поступила (списана), а не общая сумма задолженности. Можно сказать, что отражение курсовых разниц откладывается до момента оплаты.

В 2022 году отрицательные курсовые разницы по-прежнему включаются во внереализационные расходы и на дату погашения задолженности, и на конец месяца.

Поскольку правила бухгалтерского и налогового учета курсовых разниц теперь различаются, это может привести к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н).

1С:ИТС

Подробный комментарий к Федеральному закону от 26.03.2022 № 67-ФЗ см. в разделе .

Авансовые платежи и курсовые разницы

Суммы авансовых средств выданных или полученных, подлежат учету по курсу, актуальному на ту дату, которая соответствует моменту перечисления денежной массы или ее поступлению.

Когда покупается, к примеру, сырье в счет аванса, ранее уплаченного, оно приходуется по курсу, сложившемуся на день перечисления авансовых денег.

Проблемы в бухучете возможны при их недостаточности для полного покрытия стоимости поставленного сырья. Ценность купленного товара будет формироваться из двух составных:

- Авансовой суммы, которая считается в соответствии с котировкой на дату ее отправки.

- Стоимости, авансом не перекрытой. Она рассчитывается за действующим на день принятия сырья к учету курсом.

Перечисленный ранее аванс переоценке впоследствии не подлежит.

Курсовые разницы в налоговом учете

Полученный от пересчета валютных остатков доход не относится к прибыли от продажи продукции. Логично, что он не является объектом налогообложения по НДС.

Компания осуществляет переоценку остатков инвалюты в зависимости от используемого способа бухучета ценностей.

Как именно колебание валютной котировки отражается в учете НДС, показано в таблице:

| Особенности оплаты | Налоговый учет и бухучет выручки | НДС |

| Полная оплата после отправки товара | на дату перехода прав владения товаром | Пересчет отсутствует |

| Полная предоплата | день появления авансовых средств на счету | |

| Оплата частичная | на дату получения частичной оплаты + на день, когда товар переходит в собственность |

Пример № 3. Товар на €12 000 отгрузили 2 ноября (курс 74,2256), а оплатили 26 ноября (курс 75,1258). НДС по ставке 18% должен оплачиваться в следующем размере при использовании метода:

- начислений 160 327,30 (12 000·74,2256·0,18)

- кассового 162 271,72 (12 000·75,1258·0,18)

Разницы курсов учитываются во внереализационных доходах (расходах) точно так, как в бухучете. Значит, когда они положительные, то входят в сумму, облагаемую налогом на прибыль.