Что такое 18/02?

Это учет расчетов налогов на прибыль организации. Благодаря содержанию 18/02 существует общая система, по которой все организации — налогоплательщики, отчитываются по доходам. Положение регулирует понятия постоянные и временные разницы дохода, а также отложенные налоговые активы и отложенные налоговые обязательства.

Какие изменения произошли в 2020 г.?

- Отчет о финансовых результатах – поменялась форма отчета и добавилась новая строка 2530 в раздел «Справочно».

- Порядок учета временных разниц при дооценке основных средств – новая строка 2530 введения как раз для отображения налога на прибыль от операций, результат которых не включается в чистую прибыль. Теперь временная разница должна отражаться в периоде оценки в качестве ОНО (дебет 83, кредит 77). Разница в момент начисления амортизации списывается с дебетового счета 77 и кредитного 83.

- Балансовый метод – изменение формулировки временной разницы и изменение самого отчета. Прежняя версия считается затратной в плане финансов и энергии бухгалтера. Несмотря на это сам отчет выглядит громоздким. Минфин не ограничивает в выборе формы. Если балансовый метод не поддается, то можно использовать старую форму отчета.

- Временные разницы – с 2020 года к ним стали относиться разницы при создании резервов.

- Изменение формулировок – аббревиатура ПНА (постоянный налоговый актив) меняется на ПНД (постоянный налоговый доход), а ПНО (постоянное налоговое обязательство) теперь ПНР (постоянный налоговый расход).

Как перейти на балансовый метод учета по ПБУ 18/02 в 1С

Чтобы перейти с затратного на балансовый метод в 1С 8.3, необходимо:

Ретроспективный пересчет показателей бухгалтерской отчетности нужен, если одновременно выполняются условия:

Порядок действий, если ретроспективный пересчет НЕ нужен

Никаких дополнительных действий производить не надо. Данные по отложенному налогу (ОНА, ОНО) автоматически скорректируются при смене Учетной политики в соответствии с требованиями балансового метода на 31.01.2020.

Что делать, если ретроспективный пересчет НУЖЕН

При необходимости ретроспективного пересчета переключиться на балансовый метод в 1С 8.3 необходимо более ранней датой.

Данные на счетах 09, 77 скорректируются автоматом на 01.01.2020. Разница отразится на счете 84 «Нераспределенная прибыль (непокрытый убыток)».

Чтобы не проводить ретроспективный пересчет вручную, после закрытия 2019 года:

См. также:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

(14 оценок, среднее: 5,00 из 5)

Тестирование на обесценение

Согласно ФСБУ 6/2020 все компании обязаны проводить проверку на предмет обесценения основных средств. Это значит, что в бухгалтерской отчетности активы не смогут быть учтены по завышенной стоимости. Проверка на обесценение и учет изменений в балансовой стоимости основного средства будут осуществляться в рамках МСФО (IAS) 36 «Обесценение активов».

Тест на обесценение основных средств проводится при наличии специальных признаков обесценения. Например:

уменьшение рыночной стоимости актива;

ухудшение внешних экономических условий;

рост процентных ставок;

отклонение от ожидаемого уровня эффективности.

Заметки про внедрение нового балансового метода ведения ПБУ 18/02 и про бухгалтеров-шаманов

Друзья, пришла пора закрывать первый квартал

На что следует обратить внимание в 1С:Бухгалтерии 3.0?. Конечно, это новый балансовый метод ведения ПБУ 18/02

Конечно, это новый балансовый метод ведения ПБУ 18/02.

Заметим, что их два. Без учет постоянных (ПР) и временных разниц (ВР), ну и с ПР и ВР.

Именно за простой балансовый метод ратуют разработчики фирмы 1С. Они называют простым и надежным способом учета.

Целое поколение бухгалтеров выросло на основной формуле ПБУ 18/06

А ведь были времена, когда жили и без этой формулы.

Насильно через колено и без всякого практического смысла вбили в послушных бухгалтеров необходимость анализировать и делать с проводки с ПР и ВР.

На каждом крупном предприятии появилась гуру, которая в единственном числе понимала всю магию с проводок с постоянными и временными разницами, а также могла разобраться с начисления налоговых активов (счет 09) и обязательств (счет 77).

В прошлом году разработчикам фирмы 1С пришло озарение – мы пошли не тем путем, проводки по счетам 09 и 77 можно формировать очень просто и без великой формулы для каждой операции БУ=НУ+ПР+ВР.

Книжки по ведению ПБУ 18/02 можно смело выкинуть / сдать в макулатуру.

Вот оно счастье – все станет просто и понятно.

Но тут эти гуру – шаманы ПУ и ВР поняли, что они теряют божественный статус и стали резко против внедрения нового балансового метода.

Они судорожно цепляются за проводки с ПР и ВР. Они посвятили им свою жизнь.

Не купитесь на это. Это бессмысленный способ.

Условный расход (доход) по налогу на прибыль – финансовый результат (прибыль или убыток) до налогообложения в отчетном периоде по данным бухгалтерского учета, умноженный на налоговую ставку (т.е. условная величина налога на прибыль, рассчитанная по данным бухгалтерского учета (со знаком «плюс» – расход, со знаком «минус» – доход)).

Текущий налог на прибыль – налог на прибыль для целей налогообложения, определяемый в соответствии с законодательством РФ о налогах и сборах.

Отложенный налог на прибыль – суммарное изменение отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО) за отчетный период.

Расход (доход) по налогу на прибыль – сумма текущего налога на прибыль и отложенного налога на прибыль.

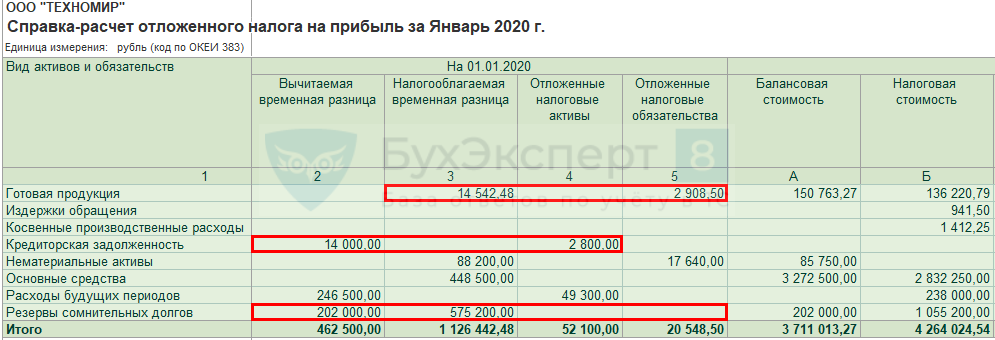

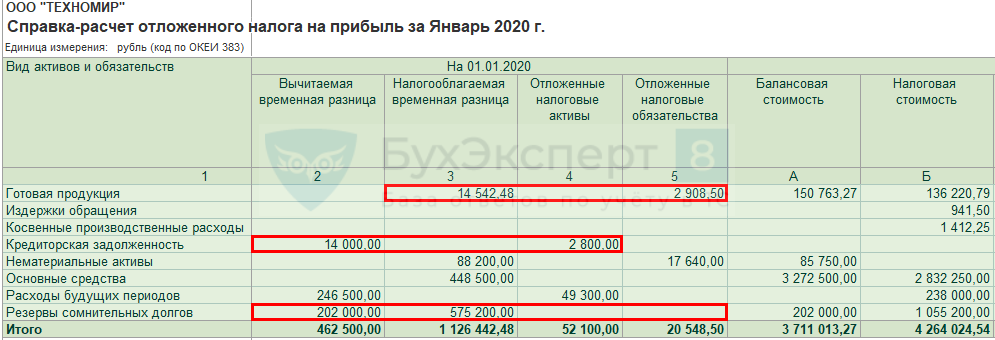

Используем балансовый метод расчета ( без ведения ПР и ВР):

Отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива (обязательства) и текущей ставки налога. Проводки формируются исходя из сравнения отложенного налога, рассчитанного на отчетную дату, и отложенного налога, рассчитанного на начало года, с учетом уже отраженного в текущем периоде отложенного налога. Временные разницы определяются по каждому виду активов и обязательств как разницы между балансовой и налоговой стоимостью актива (обязательства) на отчетную дату.

Если мы используем балансовый метод с отражением постоянных и временных разниц, то :

Как видно из вышеперечисленного используя 2 вариант мы сами создаем себе проблемы.

Смысла нет вести постоянные разницы, так как они учитываются при отражении затрат или дохода на счетах 20,25,26, 90,91 (затратно-доходные счета) в НУ. И текущий налог на прибыль уже учитывает их.

Наша задача для пбу 18 рассчитать только отложенный налог.

Он рассчитывается исходя из разниц между БУ и НУ по не затратно-доходным счетам.

Так зачем же создавать себе проблемы и вести ПР и ВР, когда и без них можно все рассчитать.

Переход на балансовый метод в середине года

ПБУ 18/02 определяет взаимосвязь между БП и НБ (п. 1 ПБУ 18/02).

Принцип балансового метода

В аналитическом учете временные разницы учитываются дифференцированно по видам активов и обязательств, в оценке которых возникла временная разница (п. 3 ПБУ 18/02). Временная разница по состоянию на отчетную дату определяется как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения (п. 8 ПБУ 18/02). Временные разницы приводят к образованию отложенного налога на прибыль (п. 9 ПБУ 18/02).

ПБУ 18/02 предоставляет возможность выбора в УП:

В учетной политике зафиксируйте выбранный способ.

Рекомендация НРБУ БМЦ от 11.12.2019 N Р-109/2019 — КпР «Регистр учета временных разниц»

Главное — Учетная политика

Временные разницы

Что изменилось в стандарте

Расчеты с бюджетом по налогу на прибыль

Для обобщения информации о расчетах с бюджетом по налогу на прибыль организаций в «1С:Бухгалтерии 8» предназначен счет 68.04.1 «Расчеты с бюджетом», подчиненный счету 68.04 «Налог на прибыль».

По кредиту счета 68.04.1 отражается начисление налога на прибыль. По дебету счета 68.04.1 отражаются суммы, фактически перечисленные в бюджет (включая авансовые платежи по налогу).

Аналитический учет на счете 68.04.1 ведется:

Проводки по начислению налога на прибыль в программе формируются автоматически при выполнении ежемесячной регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца.

Суммы проводок по начислению налога на прибыль рассчитываются следующим образом:

Таким образом, сумма исчисленного налога, указанная в строке 180 листа 02 декларации по налогу на прибыль (утв. приказом ФНС России от 19.10.2016 № ММВ-7-3/572@) за отчетный (налоговый) период, должна совпадать с кредитовым оборотом счета 68.04.1 по виду платежа Налог (взносы): начислено / уплачено за соответствующий период.

Порядок отражения операций по начислению налога на прибыль организаций в «1С:Бухгалтерии 8» зависит от того, применяет ли организация Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02 (утв. приказом Минфина России от 19.11.2002 № 114н).

Примечание Минфин России приказом от 20.11.2018 № 236н утвердил новую редакцию ПБУ 18/02. Применять утвержденные Приказом № 236н изменения следует с отчетности за 2020 год. Организации могут вести учет по новым правилам и ранее, например с 2019 или с 2018 года. Подробнее о ПБУ 18/02 в ред. Приказа № 236н и о поддержке в «1С:Бухгалтерии 8» (ред. 3.0) см. в статье «Применение ПБУ 18/02 в «1С:Бухгалтерии 8″».

Признание актива основным средством

Объект должен соответствовать одновременно всем нижеуказанным критериям:

иметь материально-вещественную форму

быть предназначенным для использования организацией в ходе обычной деятельности при производстве и (или) продаже ею продукции (товаров), при выполнении работ или оказании услуг, для охраны окружающей среды, для предоставления за плату во временное пользование, для управленческих нужд

быть предназначенным для использования организацией в течение периода более 12 месяцев или обычного операционного цикла, превышающего 12 месяцев;

иметь способность приносить организации экономические выгоды (доход) в будущем (обеспечить достижение некоммерческой организацией целей, ради которых она создана).

Одним из нововведений является возможность установить лимит стоимости не к единице объекта основных средств, а к целой группе однородных объектов. Кроме того, такой лимит может не иметь денежной оценки: критерий отнесения к ОС может быть установлен, например, в процентном отношении к статье баланса «Основные средства».

Как учитывать убыток прошлых лет для целей налога на прибыль? Где это отражается в налоговой декларации?

Убытком является отрицательная разница между доходами и расходами (учитываемыми для целей налогообложения), полученная налогоплательщиком в отчетном (налоговом) периоде (п. 8 ст. 274 НК РФ).

Если убыток получен по итогам года, то налогооблагаемую прибыль любых следующих отчетных (налоговых) периодов налогоплательщик вправе уменьшить на всю сумму полученного убытка или на часть этой суммы (перенести убыток на будущее) согласно положениям статьи 283 НК РФ.

Сумма убытка, полученного по итогам налогового периода, отражается в декларации по налогу на прибыль:

Убытки прошлых лет отражаются в Приложении № 4 к Листу 02 декларации следующим образом:

Обратите внимание, что Приложение № 4 к Листу 02 включается в состав декларации по налогу на прибыль и представляются в налоговый орган только за I квартал и налоговый период (п. 1.1 Порядка)

Таким образом, даже если организация не пользуется правом переноса убытков на будущее, налоговые убытки прошлых лет рекомендуется учитывать в программе (причем, обособленно), чтобы Приложение № 4 к Листу 02 заполнялось автоматически. Счет 84 «Нераспределенная прибыль (непокрытый убыток)» для этой цели не годится, поскольку не поддерживает налоговый учет.

Для учета и списания убытков прошлых лет в «1С:Бухгалтерии 8» используется счет 97.21 «Прочие расходы будущих периодов». На первом этапе налоговый убыток текущего года, учитываемый по дебету счета 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения», следует перенести в дебет счета 97.21, указав в качестве аналитики (субконто) элемент справочника Расходы будущих периодов (рис. 2).

Рис. 2. Перенос на будущее налогового убытка

Для налогоплательщиков, применяющих положения ПБУ 18/02 (утв. приказом Минфина России от 19.11.2002 № 114н), дополнительно нужно скорректировать аналитику отложенных налоговых активов, учитываемых на счете 09.

Согласно пункту 2 статьи 283 НК РФ с 2017 года убытки, полученные в 2007 году и позднее, можно переносить на неограниченное число последующих налоговых периодов, поэтому дату окончания списания теперь указывать не требуется.

На втором этапе убытки прошлых лет автоматически включаются в состав расходов, уменьшающих базу по налогу на прибыль, при выполнении регламентной операции Списание убытков прошлых лет.

Статьи экспертов 1С об учете и отчетности по налогу на прибыль организаций в «1С:Бухгалтерии 8» редакции 3.0:

В соответствии с законодательством с января 2017 года программа уменьшает прибыль текущего месяца на сумму убытков предыдущих налоговых периодов не более чем на 50 % (п. 2.1 ст. 283 НК РФ).

Сумма перенесенного убытка, на которую уменьшается налогооблагаемая прибыль отчетного периода, отражается в декларации по налогу на прибыль (п.п. 1.1, 5.5, 9.3 Порядка):

Остаток неперенесенного убытка на конец налогового периода отражается только в годовой декларации в строке 160 Приложения № 4 к Листу 02.

1С:ИТС

Подробнее об учете убытков прошлых лет см. в справочнике «Учет по налогу на прибыль организаций» раздела «Бухгалтерский и налоговый учет».

Примеры расчета ОНА и ОНО на счетах 83 и 84

Обзор ФСБУ 6/2020 «Основные средства»: новые понятия и ключевые особенности

ФСБУ 6/2020 станет обязательным к применению начиная с бухгалтерской (финансовой) отчетности за 2022 год, однако организация вправе принять решение о досрочном применении стандарта.

Следует отметить, что с 1 января 2022 года признаются утратившими силу ПБУ 6/01 и иные нормативные акты, которыми были внесены изменения в ПБУ 6/01. Теперь учет нужно вести по новым правилам, непохожим на те, к которым мы привыкли. Задача новых ФСБУ – сближение отечественного учета с международными стандартами. И переход зачастую вызывает сложности.

Рассмотрим основные изменения, внесенные в порядок учета основных средств новым федеральным стандартом.

Инвестиционная недвижимость

Инвестиционную недвижимость ФСБУ 6/2020 выделил в отдельную статью учета, отличающуюся от привычных всем доходных вложений.

При признании инвестиционную недвижимость оценивают по первоначальной стоимости, а впоследствии – по справедливой или рыночной. При этом, ФСБУ не закрепляет методик расчета данных показателей, что порождает необходимость раскрытия данных аспектов в Учетной политике Организации на основании требований, в том числе и МСФО.

Также следует указать в Учетной политике, что объекты, признаваемые инвестиционной собственностью, не подлежат амортизации, а разницу от изменения стоимости относят на счет 91 без использования счета 83.

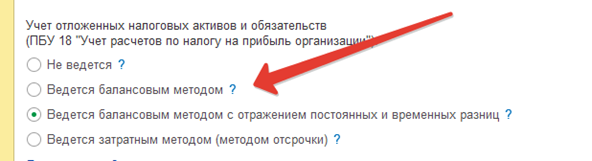

Переход на балансовый метод

Для того чтобы перейти на балансовый метод, необходимо выбрать его в «1С» в переключателе в учетной политике с 2020 г. Далее нужно выполнить закрытие месяца за январь 2020, а также убедиться, что не нужен ретроспективный пересчет.

Первое выполнение закрытия месяца приведет суммы на счетах и в соответствии с

балансовым данным на 31 января 2020 г. Такое исправление может требовать ретроспективного пересчета, если:

-

результат пересчета существенный;

-

организация не имеет права применять упрощенные способы учета (п. 15 ПБУ 1 «Учетная политика организации», п. 9 ПБУ 22 «Исправление ошибок в бухгалтерском учете и отчетности»).

Суть ретроспективного пересчета заключается в том, что данные на начало периода необходимо откорректировать так, как если бы новый способ применялся всегда. Для этого после выпуска отчетности за 2019 г. нужно изменить настройки учетной политики на 2019 г. и выполнить закрытие месяца за декабрь 2019. В результате на 01.01.2020 данные на счетах и будут посчитаны балансовым методом, а разница отразится на счете «Нераспределенная прибыль».

Переход на балансовый метод в середине года

ПБУ 18/02 определяет взаимосвязь между БП и НБ (п. 1 ПБУ 18/02).

Принцип балансового метода

В аналитическом учете временные разницы учитываются дифференцированно по видам активов и обязательств, в оценке которых возникла временная разница (п. 3 ПБУ 18/02). Временная разница по состоянию на отчетную дату определяется как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения (п. 8 ПБУ 18/02). Временные разницы приводят к образованию отложенного налога на прибыль (п. 9 ПБУ 18/02).

ПБУ 18/02 предоставляет возможность выбора в УП:

В учетной политике зафиксируйте выбранный способ.

Главное — Учетная политика

18/02 и 1С

Все изменения отражены в программе 1С. Для начала работы, нам нужно применить балансовый метод. Заходим в меню «Главное», «Настройки», «Учетная политика».

Перед нами открылся список настроек. Выбираем балансовый метод.

Теперь рассмотрим постоянную разницу. Программа может зарегистрировать ее автоматически. Переходим: «Поступление», «Услуги».

В документе указываем номенклатуру и стоимость. Выбираем счет 26 «Общехозяйственные расходы», статью затрат «Не учитываемые в целях налогообложения» и статью «Прочие доходы и расходы» при использовании счета 91. Проводим.

Теперь поговорим о временной разнице. Для автоматической регистрации нужно, чтобы операция для бухгалтерии и налоговой отображалась в разных учетах. Разницы делятся на налогооблагаемые и вычитаемые. Разделение зависит от того, как временная разница влияет на налогооблагаемую прибыль. Если расходы в бухгалтерском учете за текущий месяц, а в налоговом за последующий — это вычитаемая разница.

Попробуем отразить в 1С. Нам снова нужно сформировать акт «Поступление услуг». Алгоритм схож: указываем номенклатуру, счет 26, но теперь в налоговом учете по дебету выбираем счет 97.21 (прочие расходы будущих периодов).

Проводим. Получается, что по счету 26 у нас положительная разница, а по 97.21 – отрицательная.

Разбираемся с основными средствами и налогооблагаемыми разницами. Как вы понимаете, логика определения разницы следующая: расходы указаны в налоговом учете за текущий период, а в бухгалтерском за последующие – это налогооблагаемая разница.

Выбираем раздел «Поступления», документ «Основные средства». Сверху мы вбиваем информацию о компании, контрагенте и способе отражения амортизации. В нижней части расположена таблица. В ней нужно указать объект – название, стоимость, счет учета, счет амортизации и срок полезного использования.

Проводим. Что у нас получилось?

Внешний вид отчета будет отличаться от привычного. Он будет выглядеть больше, но его результат аналогичен привычной версии. На данный момент Минфин не запрещает отчетность в старом формате. Если вы предпочитаете прежнею версию, то переходить в настройках 1С на балансовый метод не нужно.

До выхода Приказа Минфина РФ от 20.11.2018 N 236н (далее — Приказ N 236н), который утвердил изменения в ПБУ 18/02, большинство из нас и не задумывалось о том, что применяет затратный метод (или метод отсрочки) учета расчетов по налогу на прибыль.

Как устроен затратный метод

По каждой операции, которая влияет на финансовый результат, мы определяем разницы между бухгалтерскими и налоговыми доходами (расходами).

Постоянные — если доходы (расходы) отражаются в одном виде учета и не отражаются в другом, причем возникающая разница оказывает влияние на налог на прибыль только в одном отчетном периоде. Например, расходы на компенсацию сотрудникам за использование личного транспорта в служебных целях сверх норм (п. 38 ст. 270 НК РФ).

Постоянные разницы формируют постоянное налоговое обязательство (ПНО) или постоянный налоговый актив (ПНА).

Временные — если доходы (расходы) влияют на финансовый результат в бухгалтерском учете в одном периоде, а в налоговом — в другом или других отчетных периодах, т. е. возникает либо отложенный актив (ОНА), либо отложенное обязательство (ОНО) по налогу на прибыль, которые впоследствии погашаются. Например, из-за разных сроков полезного использования основного средства ежемесячно признаются в расходах разные суммы амортизации в налоговом и бухгалтерском учете.

С помощью полученных налоговых разниц (постоянных и отложенных) корректируется условный расход (доход) по налогу на прибыль (УР или УД). Так определяется текущий налог на прибыль (ТНП) при затратном методе.

В п. 3 ПБУ 18/02 с 2008 года установлено, что временные разницы (ВР) должны учитываться раздельно по видам активов и обязательств, но следуя рекомендациям Минфина, при определении временных разниц мы привыкли анализировать только доходы и расходы.

Самым большим недостатком затратного метода является то, что определение постоянных и временных разниц по доходам и расходам:

- вносит путаницу в классификацию разниц: трудно разобраться, когда разницы временные, а когда постоянные;

- исключает признание отложенного налога, когда разницы стоимостей активов (обязательств) в БУ и НУ не влияют на финансовый результат (например, при дооценке активов).

Заполнение отчетности на примерах

Аналитический учет расчетов с бюджетом по налогу на прибыль

Теперь рассмотрим подробнее виды платежей, которые могут использоваться для аналитического учета расчетов с бюджетом. Вид платежа выбирается из предопределенного программой списка и для налога на прибыль может принимать значение:

Для сопоставления данных по налогам (пеням, штрафам), которыми располагает налоговая инспекция, с данными налогоплательщика, предназначена сверка расчетов с ФНС. Сервис 1С-Отчетность позволяет получить акт сверки расчетов с налоговой инспекцией в электронном виде в наглядной и компактной форме. Подробнее об автоматизации сверки с ФНС в программе «1С:Бухгалтерия 8» см. статью «Сверка с ФНС: автоматизация в «1С:Бухгалтерии 8″».

В периоде обнаружения ошибки нужно ввести бухгалтерские записи, распределив налог к уплате по уровням бюджета:

Дебет 99.01.1 Кредит 68.04.1 — с видом платежа Налог (взносы): доначислено / уплачено (самостоятельно), рис. 6.

Рис. 6. Доначисление налога на прибыль из-за ошибки прошлых лет

Независимо от того, применяет организация положения ПБУ 18/02 или нет, при самостоятельном доначислении налога на прибыль счет 68.04.1 должен корреспондировать со счетом 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения» со значением вида субконто Налог на прибыль и аналогичные платежи. В этом случае расчеты по налогу на прибыль текущего года не будут затронуты.

Если причитающиеся суммы налогов уплачиваются в сроки, более поздние по сравнению с установленными законодательством о налогах и сборах, то организация должна самостоятельно исчислить и уплатить пени (п. 1 ст. 75 НК РФ). Для целей налогообложения прибыли расходы в виде пеней за просрочку уплаты налогов не учитываются (п. 2 ст. 270 НК РФ).

По поводу начисления пеней в бухгалтерском учете существует две точки зрения:

Руководствуясь профессиональным суждением, организация самостоятельно определяет порядок начисления пеней и утверждает его в своей учетной политике.

Для самостоятельного начисления и уплаты пеней в программе также следует использовать документ Операция и самостоятельный вид платежа Пени: доначислено / уплачено (самостоятельно).

Если организация начисляет в программе пени по дебету счета 99.01.1, то в качестве аналитики необходимо выбрать значение Причитающиеся налоговые санкции (рис. 7).

Рис. 7. Начисление пеней

В этом случае пени не занизят налогооблагаемую базу, и программа рассчитает налог в соответствии с правилами главы 258 НК РФ. Отражать постоянную разницу в ресурсе Сумма Дт ПР: 99.01.1 не требуется.

1С:ИТС

Для расчета денежной суммы, которую налогоплательщик должен выплатить в качестве пени, можно воспользоваться помощником расчета пени из раздела «Справочная информация».

Начислять налог на прибыль, а также штрафные санкции и пени по акту выездной или камеральной проверки следует вручную, используя соответствующие виды платежа:

Таким образом, в оборотах счета 68.04.1 может отражаться не только начисление и уплата налога на прибыль текущего налогового периода, но и сумма налогов, относящихся к прошлым годам, а также штрафные санкции и пени по налогу. Однако благодаря аналитическому учету, который поддерживается в программе, указанные виды платежей учитываются обособленно (рис. 8).

Рис. 8. Аналитический учет расчетов с бюджетом по налогу на прибыль