Корпоративная карта: что должен знать бухгалтер?

И уже оттуда оплачиваете какие-то расходы компании.

- Если карта именная (на ней указано имя генерального директора или иного распорядителя):

Дт 55.4 Кр 51 – перечисление денежных средств с р/с на карточный (на основании выписки по р/с)

Дт 71 Кр 55.4 – оплата товаров, услуг (на основании выписки по карточному счету)

Дт 10(41,26,44) Кр 71 – учтены расходы, оплаченные подотчетным лицом (которое указано на карте), проводка формируется на основании предоставленного авансового отчета

- Если карта неименная (на ней не указано никакого имени):

Можно издать приказ, по которому распорядителем средств является то лицо, которое пользуется картой. Обычно это бывает генеральный директор или лицо, занимающееся закупками. Тогда мы имеем опять конкретное подотчетное лицо, проводки не меняются.

Если такого приказа нет. То можно делать проводки, минуя 71 счет.

Вариант второй: карта привязана напрямую к расчетному счету организации. В этом случае, счет 55.4 не используется.

- Если карта именная:

Дт 71 Кр 51 – оплата товаров, услуг (на основании выписки по карточному счету)

Дт 10(41,26,44) Кр 71 – учтены расходы, оплаченные подотчетным лицом (если карта именная или за ней закреплен приказом распорядитель)

- Если карта неименная, и у нее нет распорядителя, например, это карта Индивидуального предпринимателя или ГД компании, где он и ГД, и учредитель, и единственный сотрудник.

Возможно провести проводки:

Дт 60 Кр 51 – Списание средств на оплату товаров или услуг поставщику (на основании выписки)

Дт 10(41,26,44) Кр 60 – поступление товаров или услуг от поставщика (на основании документов, которые предоставил поставщик)

Следующий вопрос: что можно купить по корпоративной карте?

Во-первых, все, что связано ведением вашей деятельности: материалы, оргтехника, канцтовары, услуги сторонних специалистов и т.п. Все это может быть учтено в расходах вашей организации и уменьшить налогооблагаемую базу.

Во-вторых, можно купить что-то в офис, не связанное ведением деятельности, например, оплатить услуги массажиста, который приходит в офис раз в неделю и делает всем сотрудникам массаж. При этом такие расходы будут считаться осуществленными за счет чистой прибыли (т.е. не будут уменьшать налогооблагаемую базу).

В-третьих, можно купить что-то для себя лично, например, продукты, памперсы для своих детей и т.п. В этом случае, это будет считаться растратой распорядителя карты и будет компенсирована за счет заработной платы.

И еще немного полезных сведений:

– снятие наличных является выдачей подотчет распорядителю (возможно иному лицу);

– заработную плату перечислять с нее можно;

– иным физлицам деньги перечислять можно, не забывайте, что вы являетесь налоговым агентом и обязаны уплатить подоходный налог за этих лиц;

– принимать оплату с карты на карту можно.

Надеемся, что статья была полезна для Вас.

Если у Вас остались вопросы – свяжитесь с нами!

Главная — Статьи

Снятие наличных отражено в выписке банка с опозданием

Иногда бухгалтеры сталкиваются с такой проблемой: сотрудник снял деньги в банкомате, но банк отразил эту операцию в выписке не сразу, а спустя несколько дней. В результате в квитанции из банкомата стоит дата фактического снятия денег, а в банковской выписке — другая, более поздняя дата. В такой ситуации не понятно, каким числом отразить операцию в бухучете: датой, указанной в квитанции, или датой, указанной в банковской выписке. Ни один из этих вариантов не является идеальным, ведь в первом случае остаток по счету 51 (или 55) не будет соответствовать выписке, а во втором случае дата снятия наличных не совпадет с датой, которая отражена в квитанции.

Многие специалисты полагают, что при подобных обстоятельствах следует использовать счет 57 «Переводы в пути». На дату фактического снятия денег надо показать соответствующую сумму по кредиту счета 57 в корреспонденции со счетом 71. И на дату, отраженную в банковской выписке, показать эту же сумму по дебету счета 57 в корреспонденции со счетом 51 (или 55).

На наш взгляд, у данного метода есть один весьма существенный недостаток. Дело в том, что бухгалтерский счет 57 является активным (подробнее см. «План счетов бухгалтерского учета в 2022 году»). Это значит, что сальдо на данном счете может быть только дебетовым. Но если использовать счет 57 так, как указано выше, сальдо на дату фактического снятия денег окажется кредитовым, что, строго говоря, является нарушением.

Мы предлагаем отказаться от счета 57 и заменить его счетом 76 «Расчеты с разными дебиторами и кредиторами», открыв для него субсчета, соответствующие держателям карт.

Пример 3

Держателем корпоративной карты, привязанной к расчетному счету компании, является сотрудник Сомов. 30 апреля Сомов снял через банкомат 30 000 руб. Банк отразил эту операцию в выписке от 5 мая. Бухгалтер сделал проводки:

30 апреля

ДЕБЕТ 71 КРЕДИТ 76 субсчет «Карта Сомова» — 30 000 руб. — снято Сомовым с корпоративной карты

5 мая

ДЕБЕТ 76 субсчет «Карта Сомова» КРЕДИТ 51 — 30 000 руб. — переведено с расчетного счета на корпоративную карту Сомову

Валютной корпокартой платить в Беларуси нельзя. Почти

Прежде чем расплачиваться корпоративной картой, работнику необходимо сообщить, в какой валюте открыт карт-счет, чтобы он не «подставлял» организацию и не нарушал требования валютного законодательства.

В Беларуси расчеты совершаются только в белорусских рублях. Поэтому, если обслуживающий банк не конвертирует иностранную валюту в белорусские рубли по валютной карте, то использовать ее можно только при оплате за рубежом (например, на командировочные расходы).

Также за границей можно использовать корпокарту в белорусских рублях. При использовании такой корпокарты банк, упрощенно говоря, покупает иностранную валюту за находящиеся на карте белорусские рубли.

А личная карта — она зачем?

Нередко при открытии счета ИП банк сразу выдает минимум 3 карты, одна из которых личная карта физического лица, как правило, она только именная карта. Эта карта как раз по правилам банка позволяет осуществлять личные платежи, которые не связаны с деятельностью ИП: квартплату, домашний интернет, коммуналку, например.

Осуществлять переводы другим физическим лицам без риска блокировки и пояснения перед налоговой, все эти расходы не пойдут ни в один отчёт по ИП для налоговой. Они не уменьшают налоги. Но как раз эта карта и даёт право личных платежей без ограничений и опасений перед банком. По ней тоже есть, скорее всего, свои лимиты, которые банк при выдаче должен озвучить. Плюс ее обслуживание не бесплатное и она сама несет дополнительный расход в виде комиссии банку. Но она дает много преимуществ, в том числе популярные сейчас «кэшбэк» в магазинах партнёрах. По снятию наличных тоже лимит свой, но соблюдая его, вы всегда снимайте наличные без проблем на личные нужды, при этом никаких документов и отчетов по ней не нужно.

Реклама Отключить

Виды корпоративных карт

Корпоративная карта, как и любая другая банковская карта, открывается на конкретное физическое лицо. Но особенность в том, что это лицо должно быть сотрудником компании, заключившим договор на выпуск такой карты.

Банки могут выпускать дебетовые и кредитовые корпоративные карты (п. 1.5 Положения об эмиссии платежных карт и об операциях, совершаемых с их использованием, утвержденного Банком России 24 декабря 2004 г. № 266-П).

Держатель дебетовой (расчетной) карты может совершать операции в пределах установленной банком суммы денежных средств. Данные расчеты совершаются за счет денег компании, находящихся на ее счете. С использованием кредитной карты держатель может совершать операции за счет денег, предоставленных банком в установленном лимите в соответствии с условиями кредитного договора.

И те и другие корпоративные карты могут быть как именными, так и неименными. Именные карты выпускаются на конкретного сотрудника компании. Неименные выпускаются на компанию. Такой картой может пользоваться любое из подотчетных лиц. Как показывает практика, организации в основном используют дебетовые карты с установлением лимита для каждой карты на разные категории трат и овердрафтом.

Ответы на вопросы

Как выделить деньги на бизнес карту подчинённым?

Зайдите в интернет-банк или мобильное приложение и переведите необходимую суммуна счёт карты. Это займёт не более минуты.

Как оспорить операцию по карте, если я не получил товар или услугу?

Напишите нам в чат, и служба заботы о клиентах вам поможет.

Что я могу оплатить картой?

Всё, что потребуется для вашего дела:

- услуги интернет-рекламы и продвижения;

- транспортные расходы и проживание в гостиницах;

- командировочные и представительские расходы;

- топливо и сервис для вашего автопарка;

- хозяйственные расходы и клининг.

Всего не перечислить!

Сколько бизнес-карт я могу получить?

К одному расчётному счёту может быть выпущено до трёх бизнес-карт.

Как получить дополнительную карту?

Нажмите на кнопку «Выпустить карту» в основном меню в интернет-банке или мобильном приложении и заполните короткую форму, это займёт не более 1 минуты.

Как узнать баланс карты для бизнеса «Делобанк»?

Есть два варианта: вы можете посмотреть баланс в приложении и интернет-банке Делобанка или запросить в банкомате, важно знать, в банкоматах ПАО Банк Синара и АО «Газэнергобанк» это бесплатно, другие могут брать комиссию.

Как положить деньги на карту для бизнеса «Делобанк»?

Вы можете сделать это в банкоматах ПАО Банк Синара, АО «Альфа-Банк», ПАО Банк «ФК Открытие» и Банк ВТБ ПАО, это более 19 000 банкоматов по всей стране.

Как восстановить карту для бизнеса от Делобанка?

Вы можете легко выпустить новую карту, для этого зайдите в раздел «Счета и карты» в интернет-банке или мобильном приложении и нажмите «Выпустить карту».

Как я могу снимать деньги со своей карты для бизнеса от Делобанка?

Вы можете это делать в банкомате любого банка, но дешевле снимать в банкоматах ПАО Банк Синара, АО «Газэнергобанк», АО «Альфа-Банк», ПАО Банк «ФК Открытие» и Банк ВТБ ПАО, это более 19 000 банкоматов по всей стране.

Как привязать карту для бизнеса от Делобанка?

Чтобы начать использовать бизнес карту её нужно активировать и обязательно установить пин-код. Это можно сделать в интернет-банке и мобильном приложении Делобанка, нажав на главной странице кнопку «Активировать карту».

Как вести учёт по карте для бизнеса от Делобанка?

Бизнес-карта поможет сэкономить не только на комиссии при оплате в магазине покупок для бизнеса, но и облегчит сдачу отчётов для вашего бухгалтера, потому что все операции по карте отражаются в выписке по счёту

Вам нужно не забыть предоставить бухгалтеру только закрывающие документы: такие как кассовый чек, товарный чек или иное.

Как заблокировать или закрыть карту для бизнеса от Делобанка?

Моментально заблокировать или разблокировать бизнес карту можно в мобильном приложении и интернет-банке Делобанка в настройках карты. Закрыть карту можно обратившись в офис Банка Синара.

Поддержка эквайринговых операций в «1С:Бухгалтерии 8» (ред. 3.0)

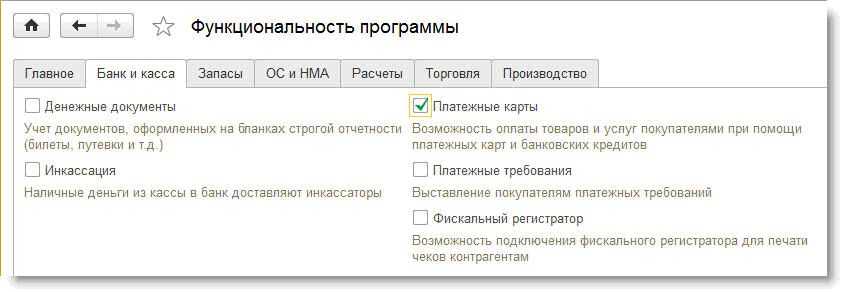

Чтобы учет эквайринговых операций стал доступен пользователю, ему потребуется включить соответствующую функциональность программы. Функциональность настраивается по одноименной гиперссылке из раздела Главное. На закладке Банк и касса необходимо установить флаг Платежные карты (рис. 1).

Эта функциональность активизирует возможность оплаты товаров и услуг покупателями не только с помощью платежных карт, но и за счет банковских кредитов.

Для включения возможности использования собственных и сторонних подарочных сертификатов на закладке Торговля следует установить флаг Подарочные сертификаты.

Рис. 1. Настройка функциональности программы

Оплата платежными картами (оплата с привлечением банковского кредита) может отражаться в учетной системе при помощи следующих документов:

- Оплата платежной картой (раздел Банк и касса) с видами операций Оплата от покупателя и Розничная выручка.

- Отчет о розничных продажах (раздел Продажи).

Вид операции Оплата от покупателя предназначен для отражения оплаты, совершенной представителем контрагента с использованием платежной карты по договору в случае оптовой продажи. Общую сумму полученной оплаты, отраженной в документе Оплата платежной картой, можно распределить для отражения в учете по нескольким договорам или по нескольким документам расчетов.

Вид операции Розничная выручка предназначен для отражения сумм оплат по банковским картам, принятых за день неавтоматизированной торговой точкой (НТТ). Общую сумму полученной оплаты можно распределить для отражения в учете по разным ставкам НДС.

Документ Отчет о розничных продажах следует использовать для отражения оплат по банковским картам в автоматизированной розничной торговой точке (АТТ)

Для отражения сведений о банке-эквайере и договоре эквайринга в документах Оплата платежными картами и Отчеты о розничных продажах служит реквизит Вид оплаты, который заполняется из одноименного справочника.

Форма элемента справочника Вид оплаты зависит от выбранного реквизита Способ оплаты, который может принимать одно из следующих значений:

- Платежная карта;

- Банковский кредит;

- Подарочный сертификат собственный;

- Подарочный сертификат сторонний.

Если выбран способ Платежная карта, то при создании нового элемента справочника Вид оплаты в качестве обязательных реквизитов необходимо ввести наименование нового вида оплаты, указать контрагента (банк-эквайер) и договор эквайринга на обслуживание держателей пластиковых карт. Счет расчетов по платежным картам указывается автоматически — 57.03 «Продажи по платежным картам». В форме элемента справочника Вид оплаты можно указать процент комиссии банка-эквайера, чтобы вознаграждение в дальнейшем рассчитывалось автоматически.

Начиная с версии 3.0.44.102 «1С:Бухгалтерии 8» в справочнике Виды оплат появилась возможность указывать размер комиссии банка в зависимости от суммы операций (выручки) за день.

Особенностью оплаты по банковским картам (а также с привлечением банковских кредитов) является то, что денежные средства за совершенные операции поступают в организацию не от покупателя, а от банка-эквайера (или от банка, выдавшего кредит), причем момент фактического поступления денежных средств на расчетный счет организации, как правило, отличается от момента оплаты покупателем. Иначе говоря, в момент такой оплаты происходит перенос задолженности розничного или оптового покупателя на взаиморасчеты с банком-эквайером (банком, выдавшим кредит). До фактического зачисления на расчетный счет организации денежных средств они учитываются на транзитном счете 57.03.

Фактическое поступление денежных средств на расчетный счет предприятия оформляется документом Поступление на расчетный счет (раздел Банк и касса — Банковские выписки) с видом операции Поступления от продаж по платежным картам и банковским кредитам. В качестве плательщика выступает банк-эквайер, а в качестве договора указывается договор эквайринга. Непосредственно в форме документа в поле Сумма услуг можно указать сумму вознаграждения, удерживаемого банком-эквайером, а счет и аналитика затрат на услуги банка устанавливаются по умолчанию.

В соответствии с данными, указанными в справочнике Виды оплат, реквизит Сумма услуг будет заполняться автоматически, если документ Поступление на расчетный счет:

- загружается из «Клиент банка» (через сервис 1С:ДиректБанк*);

- вводится на основании документа Оплата платежной картой.

При ручном вводе документа Поступление на расчетный счет комиссию банка придется рассчитывать и указывать вручную.

Классификация корпоративных карт

Кредитные учреждения предлагают предприятиям несколько видов электронных платежных средств. Условия выпуска и использования инструментов существенно влияют на то, как учитывают корпоративные карты в бухгалтерии.

Согласно Положению Банка России от 24.12.2004 N 266-П юридические лица для своих сотрудников могут открывать дебетовые и кредитные карты.

По дебетовой карточке сотрудник расходует средства в пределах сумм, имеющихся на счете в банке. Возможен банковский договор с овердрафтом — кредитом, выдаваемым при недостатке или отсутствии средств на счете. Кредитка предполагает расходование заемных средств, предоставляемых банком в пределах лимитов, установленных договором. Соглашение может предусматривать грэйс-период — срок, погашение кредита в течение которого, осуществляется без начисления процентов.

Оба вида карточек бывают именными и неименными. Первые выпускаются на конкретного сотрудника с указанием его имени на лицевой стороне. Когда сотрудник увольняется, и компания нанимает нового, именные карты приходится менять. Неименные карточки действуют по принципу «на предъявителя». Они могут передаваться от одного человека к другому и не требуют замены при смене пользователя.

Выпускаются электронные средства платежа к отдельным карточным счетам или к текущему счету компании. К основному счету доступ обычно предоставляют руководителю или топ-менеджерам компании. Сумма расходов в такой ситуации лимитируется или используется без ограничений. Эти карты удобны для небольших организаций.

Крупные предприятия предпочитают открывать отдельные карточные счета для подотчетных лиц. Один счет может использоваться одним сотрудником или несколькими.

Чаще всего корпоративные платежные инструменты применяются для хозяйственных расходов, выдачи денег подотчетным лицам, оплаты командировок. Но также они могут быть способом круглосуточного внесения торговой выручки на счет. Это удобно для магазинов и организаций, работающих в вечернее, ночное время, в выходные дни или в удаленных районах.

Какую карту лучше завести — дебетовую или кредитную?

Для корпоративных целей возможен выпуск различных вариантов банковских карт:

- только дебетовой (карта будет пополняться средствами прежде, чем их можно будет расходовать);

- кредитной (средства на карте предоставляются банком в пределах лимита);

- дебетовой с овердрафтом (существует возможность расхода средств сверх дебетового остатка — как правило, тоже лимитированная).

Какую карту выбрать — зависит от целей, для которых она выдается, а также от определенной степени доверия сотруднику, который будет ею пользоваться. К примеру, если карту оформляет на себя руководитель для использования в командировках, в т. ч. зарубежных, целесообразно предусмотреть возможность расходования средств по кредиту или овердрафту («лишние» деньги могут оказаться кстати). Если же карта выдается хозяйственнику для регулярных мелких закупок в пределах бюджета, оптимальным вариантом может стать дебетовая карта с ежемесячным фиксированным пополнением.

ОБРАТИТЕ ВНИМАНИЕ! Если по кредитной карте установлен период беспроцентного пользования кредитными средствами, экономическую выгоду от такого пользования для целей налогообложения вычислять не нужно (см. письмо Минфина от 18.04.2012 № 03-03-10/38).

Понятие и стороны договора эквайринга

Несмотря на то, что практика заключения договора эквайринга на сегодняшний день довольно обширна, в Гражданском кодексе РФ нет главы, посвященной этому договору. Понятие договора эквайринга содержится в пункте 1.9 Положения Банка России от 24.12.2004 № 266-П «Об эмиссии платежных карт и операциях, совершаемых с их использованием» (далее — Положение № 266-П). Термины «эквайрер» и «эквайринг» содержатся в Глоссарии терминов, используемых в платежных и расчетных системах (Комитет по платежным и расчетным системам Банка Международных расчетов) (Базель, Швейцария, 01.03.2003). Во многих словарях для данного термина предлагается альтернативный вариант написания — «эквайер». По сложившейся практике в нормативных актах Российской Федерации чаще используется написание «эквайер», этот же вариант написания используется и в программе.

Договор эквайринга заключается между кредитной организацией (банком-эквайером) и организацией (индивидуальным предпринимателем), реализующей товары (работы, услуги). Договор эквайринга представляет собой смешанную сделку, содержащую элементы договора банковского счета, аренды, посреднического договора и т. д.

Суть договора эквайринга заключается в том, что банк предоставляет организации или ИП возможность принимать от клиентов оплату при помощи платежных (пластиковых) карт. При этом платежные карты не обязательно должны быть выпущены этим же банком. Для приема к оплате пластиковых карт требуется специальное электронное программно-техническое устройство (POS-терминал), которое предоставляется банком и устанавливается на рабочее место кассира.

В зависимости от тех или иных условий в различных банках денежные средства, полученные от покупателя, могут зачисляться на счет организации в срок от 1 до 3 рабочих дней.

В рамках договора эквайринга денежные средства могут не только приниматься, но и выдаваться держателям банковских карт. Как правило, для этого используются банкоматы и специальные терминалы, обладающие функцией выдачи наличных денежных средств.

За услуги эквайринга банк взимает комиссию. Обычно, комиссия составляет определенный процент от суммы оплаты, принятой от клиента. Конкретный размер комиссии устанавливается банком индивидуально для каждой организации, с которой заключается договор. При определении размера такой комиссии банк учитывает обороты организации, сферу ее деятельности, регион и многие другие факторы.

В отдельных случаях (как правило, если средний оборот средств в организации небольшой) банки могут потребовать установления фиксированной арендной платы за использование своего оборудования вместо взимания процентов. Эта сумма закрепляется в договоре эквайринга.

Эквайринг позволяет привлечь больше клиентов, поскольку для многих из них возможность оплаты картой является преимуществом в силу своего удобства. Кроме того, используя безналичные оплаты, можно снизить затраты и издержки, связанные с движением наличных средств (например, затраты на инкассацию).

|

1С:ИТС |

Корпоративные карты «Райффайзенбанка»

«Райффайзенбанк» предлагает бизнес-карты с кэшбэком, который можно получить, если совершить за 1 месяц покупок на сумму от 30 000 рублей:

- 5% с АЗС;

- 10% при оплате услуг отельеров;

- 5% при расчете за стройматериалы.

Предприниматели могут выбрать одну из 3 карточек и один из 4 тарифных планов.

Преимущества:

- СМС-информирование;

- мобильный банкинг;

- онлайн-банкинг;

- есть пакеты бесплатных операций по переводу средств в пользу других юрлиц;

- кэшбэк.

Недостатки:

- стоимость обслуживания в зависимости от тарифа – 0 — 7 500 рублей в месяц;

- выдача наличности – от 0,5% (минимум 290 рублей) до 10%;

- зачисление наличности на счет – 0,19-0,25% (минимум 290 рублей).

Как избежать блокировки корпоративной карты?

Причин блокировки может быть несколько: у банков сейчас целая система финмониторинга, которая определяет сомнительные операции по счету. Как только есть хоть одна причина, счета блокируются. И вот их краткий список:

- Частое снятие наличных большими суммами.

- Превышение лимита по снятию налички.

- Отсутствие необходимости таких снятий.

- Отсутствие обоснованности расходов по корпоративной карте.

- Отсутствие безналичных платежей по счету.

- Расходование денежных средств только на личные цели без использования их в деятельности ИП.

- Расходы в магазинах только на личные цели.

- Частые покупки у одного контрагента, не имеющего отношения к деятельности ИП.

- Сомнительные контрагенты по переводам с корпоративной карты.

- Переводы физическим лицам с корпоративной карты, без документального и целевого обоснования.

На самом деле, для блокировки гораздо больше критериев у банка и самое интересное, что все они выходят автоматически при просмотре банковской выписки, а также ставят красную отметку на такого рода операции. Репутация ИП и рейтинг надёжности падает, и банковская программа выдает блок. Вы опасный для них клиент. Чтобы определить вас в этот список, сотрудникам банка практически и делать ничего не нужно, у них на руках уже есть результат. Все что банки могут — это запросить документы по расходам для проверки. Нередко, предоставив документы, вы пройдете проверку и счёт на усмотрение банка могут разблокировать. Реклама Отключить

Особенности расчетов по корпоративной карте

Выпущенная финансовой организацией корпоративная карта остается у нее в собственности, а деньги на ней принадлежат компании, для которой выпущен пластик. Клиент получает полномочия только по использованию пластика карты в расчетах, осуществлению операций по зачислению и расходованию средств по картсчету. Выданный банком пластик карты не приходуется предприятием в учете.

ВАЖНО! В налоговую инспекцию сообщать об открытии корпоративной карты (дебетовой или кредитовой) предприятие не обязано. Эта функция возложена на банковские учреждения, которые оказывают услугу по выпуску и обслуживанию таких платежных продуктов. Работники должны представлять работодателю письменные отчеты о движении по корпоративной карте в каждом случае обналички средств с нее или проведения расходных операций с ее помощью

Денежные ресурсы, переводимые на такой тип карт, отражаются в учете компании в составе подотчетных сумм. Ответственные работники, которым предоставлено право распоряжения корпоративной картой, обязаны:

Работники должны представлять работодателю письменные отчеты о движении по корпоративной карте в каждом случае обналички средств с нее или проведения расходных операций с ее помощью. Денежные ресурсы, переводимые на такой тип карт, отражаются в учете компании в составе подотчетных сумм. Ответственные работники, которым предоставлено право распоряжения корпоративной картой, обязаны:

- с установленной на предприятии периодичностью составления отчетов по движению средств по корпоративным картам представлять итоговый отчет (организация может разработать собственный шаблон отчета или предлагать сотрудникам заполнить форму АО-1);

- сохранять все подтверждающие проведение каждой операции документы и прикладывать их к отчету (чеки, акты, накладные).

Бухгалтерия после получения отчетов от ответственных должностных лиц о расходовании средств с корпоративных карт сверяет данные с банковскими выписками. При выявлении недостач, связанных с необоснованным или нецелевым расходом средств с корпоративной карты, сумму ущерба предприятие может удержать с сотрудника при выполнении ряда условий:

- величина причиненного действиями ответственного лица ущерба может быть достоверно определена;

- виновность конкретного работника доказана документально;

- руководителем компании по итогам внутреннего расследования издан приказ об удержании суммы недостачи;

- с момента фиксации факта возникновения недостачи или ущерба до дня издания приказа об удержании из зарплаты виновного определенной суммы прошло не более месяца;

- предполагаемые удержания не оспариваются виновным лицом.

ВАЖНО! При помощи корпоративных карт нельзя выдавать сотрудникам заработную плату и социальные пособия. Количество корпоративных карточек для одного предприятия не ограничивается. Организация может заказать в банке несколько именных карт или неименных, привязать их к одному или разным счетам

Для каждого пластика существует возможность ограничения суммы расходов путем установки индивидуальной величины лимита

Организация может заказать в банке несколько именных карт или неименных, привязать их к одному или разным счетам. Для каждого пластика существует возможность ограничения суммы расходов путем установки индивидуальной величины лимита

Количество корпоративных карточек для одного предприятия не ограничивается. Организация может заказать в банке несколько именных карт или неименных, привязать их к одному или разным счетам. Для каждого пластика существует возможность ограничения суммы расходов путем установки индивидуальной величины лимита.

При помощи корпоративной карты можно осуществлять такие расходные операции:

- оплата затрат работников, находящихся в командировке;

- представительские виды расходов;

- реализация переводов в пользу коммунальных служб;

- проведение расчетов с контрагентами;

- закупка малоценных активов;

- оплата счетов за услуги, непосредственно связанные с хозяйственной деятельностью компании.

Итоги

Бухгалтерский учет корпоративных карт ведется по общим правилам. При этом для целей учета открываемые в банках карточные счета классифицируются как специальные счета в банках, а израсходованные сотрудниками средства с карт — как подотчетные суммы

Порядок применения карт рекомендуется утвердить отдельным внутренним документом, в котором зафиксировать все аспекты их использования, обратив особое внимание на процедуру отчета по расходованию средств

Это пластиковая карточка, которая привязана к расчетному счету в банке открытому ИП. Есть карты, которые напрямую привязаны к расчетному счету и баланс на одной равен балансу на другой. Чтобы ей рассчитаться никаких дополнительных действий не нужно, просто она должна быть с собой, чтобы в любом месте вы могли ею расплатиться.

Есть другой вид, у такой карты отдельный счет: чтобы рассчитаться по ней за покупку в магазине, вам нужно заранее перевести деньги с расчетного счета ИП на счет карты.

В разных банках разные тарифы на обслуживание таких карт, не забывайте об этом, когда открываете счёт. Обязательно уточняйте про комиссии, которые будут идти в банк за переводы по корпоративной карте и снятие наличных. Опять же, не все карты поддерживают снятие. Это лучше уточнить сразу, а в некоторых банках комиссия за снятие наличных огромная или есть лимит на такие операции.

Реклама Отключить

Корпоративная карта может быть именной для каждого сотрудника отдельно, а может быть моментальной и не содержать личной информации. Ими можно пользоваться любому, у кого она в руках, главное, чтобы это был сотрудник организации, а не просто родственник ИП.