Когда сдавать декларацию

Декларацию нужно сдать не позднее 20-го числа месяца, следующего за тем месяцем, в котором организация приняла к учету товары, ввезенные с территории Республики Беларусь или Республики Казахстан. Но, допустим, компания ввозит в Россию предметы лизинга (по договору, который предусматривает переход права собственности на них к лизингополучателю). Тогда декларацию нужно подать не позднее 20-го числа месяца, следующего за тем месяцем, в котором наступает срок платежа, предусмотренный договором лизинга.

Положения статьи 163 Налогового кодекса РФ, где сказано, что налоговым периодом по НДС является квартал, в данном случае не применяются. Это объясняется тем, что международные договоры по вопросам налогообложения имеют приоритет над налоговым законодательством России (ст. 7 Налогового кодекса РФ). Соглашение от 25 января 2008 года относится к таким договорам. Неотъемлемой частью этого Соглашения является Протокол, ратифицированный Законом от 19 мая 2010 г. № 98-ФЗ (ст. 4 Соглашения от 25 января 2008 г.). Требования, предусмотренные этим Протоколом, обязательны для всех российских организаций.

Одновременно с декларацией в инспекцию сдайте пакет документов, который предусмотрен пунктом 8 статьи 2 Протокола, ратифицированного Федеральным законом от 19 мая 2010 г. № 98-ФЗ (п. 6 письма Минфина России от 22 июля 2010 г. № 03-07-15/101). Если последний срок подачи декларации и пакета документов приходится на выходные, отправьте их в инспекцию в первый следующий рабочий день (п. 5 Порядка, утвержденного приказом Минфина России от 7 июля 2010 г. № 69н).

Документы для ввоза товаров из Белоруссии

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет ВЭД и рублевых операций, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

По импортным товарам из ЕАЭС заполняйте декларацию по косвенным налогам по форме, утвержденной приказом ФНС РФ от 27.09.2017 № СА-7-3/765@. Она включает НДС и акцизы. Если вы ввозите безакцизный товар, вносите данные только на титульный лист и в первый раздел. Заполните декларацию за месяц, в котором импортированные товары отражены в учете.

Сдайте декларацию в налоговую по месту учета до 20-го числа, следующего за месяцем принятия товара на учет, вместе с ней подайте:

- Выписку из банка, подтверждающую уплату НДС, или копию платежного поручения с банковской отметкой.

- Договор поставки с белорусским поставщиком, посреднический договор.

- Транспортные и сопроводительные документы.

- Счета-фактуры или другие документы, подтверждающие стоимость.

- Заявление о ввозе товара и уплате косвенных налогов.

Заявление о ввозе товара составляйте по форме, утвержденной приказом ФНС РФ от 19.11.2014 № ММВ-7-6/590@. В налоговую нужно представить заявление на бумаге в 4-х экземплярах и одно в электронном виде или только электронное заявление, заверенное ЭП.

Заполните первый раздел заявления и укажите в нем свои данные и данные поставщика, сведения о договоре и стоимости ввозимых товаров. Если вы работали через посредника, заполните и третий раздел. Второй раздел заполнят налоговики и там же проставят отметку об уплате НДС.

Налоговые инспекторы рассматривают заявление 10 рабочих дней. Один экземпляр налоговая оставит себе, один заберете вы и два направите белорусскому поставщику, чтобы он мог подтвердить ставку НДС 0% по экспорту.

Таможенный союз ЕАЭС — форма торгово-экономической интеграции государств — членов Союза, предусматривающая единую таможенную территорию, в пределах которой во взаимной торговле не применяются таможенные пошлины (иные пошлины, налоги и сборы, имеющие эквивалентное действие), меры нетарифного регулирования, на территории действуют Единый таможенный тариф Евразийского экономического союза и единые меры регулирования внешней торговли товарами с третьей стороной.

Иными словами, страны объединены в единую таможенную территорию Таможенного Союза.

В рамках Таможенного Союза функционирует внутренний рынок товаров, осуществляется единое таможенное регулирование, осуществляется свободное перемещение товаров между территориями государств-членов без применения таможенного декларирования и государственного контроля (транспортного, санитарного, ветеринарно-санитарного, карантинного фитосанитарного) (ст. 25 договора о ЕАЭС).

Алгоритм заполнения заявления

При оформлении заявления используйте следующий алгоритм:

- По каждому договору поставки заполните отдельное заявление.

- Информацию о ввезенных по разным накладным однотипных товарах отразите в разных строках табличной части раздела 1.

- Воспользуйтесь подсказками при заполнении отдельных граф раздела 1:

- Раздел 2 не заполняйте (это обязанность налоговиков), но обязательно включите его в состав документа.

- Раздел 3 заполните только в том случае, если товар реализован покупателю через комиссионера (поверенного или агента) или если реализация товаров не облагается косвенными налогами по законодательству страны-продавца, так как местом реализации таких товаров не признается территория страны-продавца.

С построчным заполнением налоговых и иных отчетов помогут разобраться публикации:

- «Как правильно заполнить раздел 2 в расчете 6-НДФЛ?»;

- «Порядок и образец заполнения формы 85-К (нюансы)»;

- «Образец заполнения формы 4-ФСС».

НДС при импорте из Белоруссии

При импорте товаров из Белоруссии нужно уплатить ввозной НДС. Делают это все импортёры независимо от налогового режима. При этом НДС платится не поставщику и не таможне, как при импорте из других стран, а в российскую налоговую.

НДС платят, когда:

- право собственности переходит к вам на территории Белоруссии или России;

- вы получаете товары через комиссионера, поверенного или агента;

- вы покупаете товары у белорусского поставщика, а отгружаются они через Казахстан или Армению (другие страны ЕАЭС);

- договор поставки заключён с поставщиком не из ЕАЭС, а товар отгружается с территории Белоруссии в Россию.

От НДС освобождаются следующие товары:

- Перечисленные в статьях 149−150 Налогового кодекса РФ и в Постановлении Правительства РФ от 30.04.2009 № 372. Например, это корригирующие очки, почтовые марки, фальцевальные машины и пр.

- Переданные по договору между российскими организациями.

- Переданные внутри одной организации.

- Переданные в режиме свободной таможенной зоны.

За уплаченный НДС можно получить вычет. Заявите вычет после того, как заберёте в налоговой свой экземпляр заявления о ввозе товара. Зарегистрируйте заявление в книге покупок и укажите номер платёжного документа, по которому платили НДС. Получить вычет можно в течение трёх лет после принятия товара к учёту.

Отражение в учете импортного товара

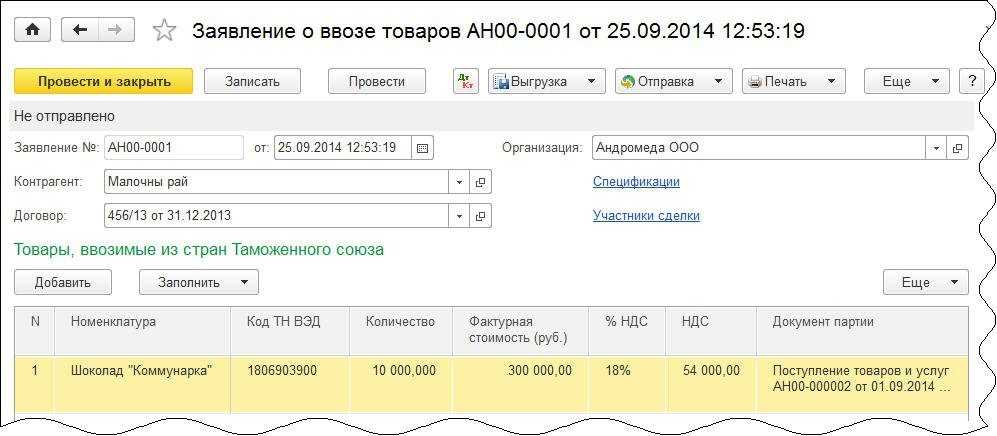

Для отражения в учете товаров, ввозимых из стран Таможенного союза, создадим документ «Заявление о ввозе товаров». Ссылка на список этих документов в 1С Бухгалтерия находится в меню «Покупки». В окне со списком нажимаем кнопку «Создать». В форме создания нового документа нажимаем кнопку «Заполнить» и выбираем ранее созданный документ поступления. Вся необходимая информация перенесется автоматически, кроме колонки «Вид транспорта». Её необходимо заполнить, так как это обязательный реквизит:

Получите 267 видеоуроков по 1С бесплатно:

После проведения документа сформируется следующая проводка:

Сумма 24 388,87 – это сумма, подлежащая к уплате в бюджет.

Если Вы подключены к сервису «1С Отчетность», можно сразу выгрузить документ в налоговую службу.

Новый документ «Заявление о ввозе товаров» также является и формой регламентированного отчета (зайдем в меню «Отчеты» – «Регламентированная отчетность»):

Если мы получили подтверждение от налоговой службы о регистрации заявления и оплате НДС, необходимо оформить операцию «Подтверждение оплаты НДС в бюджет».

Приобретение товаров у иностранного поставщика

НДС на таможне уплачивает таможенный брокер (посредник), и декларирование товара происходит через таможенного брокера (посредника). В разделе 14 «Декларант» указан таможенный брокер (посредник)

В этом варианте в соответствии с заключенным договором между российской организацией и таможенным брокером (посредником) пошлины и налоги вместо декларанта уплачивает именно таможенный брокер (посредник).

Денежные средства для оплаты пошлин и налогов таможенным брокером (посредником) перечисляет предварительно российская организация таможенному брокеру (посреднику).

В рассматриваемом случае таможенный брокер (посредник) действует от своего имени, за наш счет и декларация на товары будет также оформлена на него. При этом заявлять вычет на уплаченный таможенным брокером (посредником) НДС будет именно российская организация.

Что указываем в графах книги покупок в данном случае перечислено ниже.

Графа 1 — номер по порядку;

Графа 2 – указываем код 20 – ввоз импортных товаров на территорию РФ;

Графа 3 – указываем номер декларации на товары;

Графа 4 – графа 6 – пустые графы

Графа 7 – номер и дата платежного поручения, перечисленного на таможню НДС таможенным брокером (посредником). Брокер предоставляет российской компании копию платежного поручения на НДС, уплаченного на таможне и на основании полученных данных российская организация заполняет графу 7 книги покупок.

Графа 8 – дата принятия на учет товаров

Графа 9 – наименование иностранного поставщика

Графа 11 – наименование таможенного брокера (посредника), который приобретает товары от своего имени для российской организации

Графа 12 – ИНН и КПП таможенного брокера (посредника), указанного в графе 11

Графа 13 – графа 14 – пустые графы

Графа 15 – стоимость товаров, отраженных в учете

Графа 16 – сумма НДС

Если Вы работаете 1С:Предприятие 8.3, то в книге покупок данные отражаются автоматически, за небольшим исключением (о нем ниже), главное, правильно занести приход товара.

При оформлении поступления товара необходимо указать таможенного брокера (посредника), т.к. декларация на товары оформлена именно на него. При оформлении ГТД по импорту необходимо указать также таможенного брокера (посредника), т.к. НДС был уплачен российской организацией в адрес таможенного брокера (посредника).

Обратите внимание, если мы работаем через таможенного брокера (посредника), то в документе ГТД по импорту нужно убрать галочку «Отразить вычет НДС в книге покупок». Зачет НДС делаем только при формировании книги покупок, при этом в разделе Приобретенные ценности указываем номер и дату документа оплаты и выбираем вручную иностранного поставщика, ГТД по партиям, код операции

Зачет НДС делаем только при формировании книги покупок, при этом в разделе Приобретенные ценности указываем номер и дату документа оплаты и выбираем вручную иностранного поставщика, ГТД по партиям, код операции.

НДС при импорте: тонкости расчета и учета налоговых платежей

Ввоз продукции или получение услуг от иностранных контрагентов – операции, облагаемые НДС в обязательном порядке. статус российского налогоплательщика при этом неважен – это и юридические лица, работающие по ОСН, и освобожденные от НДС субъекты экономической деятельности, и предприятия-«упрощенцы», применяющие специальные налоговые режимы.

Товары/услуги, поступившие из-за рубежа, облагаются НДС при совокупности выполняемых условий:

- они будут перепроданы исключительно в границах российской территории;

- иностранный контрагент-поставщик не выступает налоговым резидентом, не зарегистрирован в контролирующих структурах РФ.

Не начисляется НДС лишь на отдельные характерные группы товарной продукции:

- изделия, поступившие по внешнеторговому договору, как безвозмездная помощь;

- не создаваемое отечественными компаниями спецтехнологичное оборудование;

- печатные издания и культурные раритеты для музеев, библиотек, архивов;

- специфические модификации лекарственных препаратов.

Теперь рассмотрим приведенные условия более детально. Согласно таможенному законодательству, операция по осуществлению импорта начинается в момент передачи таможенникам декларации и всей необходимой для оформления ввозимых товаров документации. Завершается она выпуском товаров сотрудником таможни, который проставляет соответствующие отметки на декларации и других сопутствующих документах — транспортных, коммерческих и т. д.

Это означает, что ввезенный товар будет считаться выпущенным с таможни только тогда, когда у импортера на руках появится таможенная декларация и другие необходимые сопроводительные бумаги с разрешающей выпуск отметкой таможенников.

В каких случаях не требуется рассчитывать и платить НДС

Кто и как сдает декларацию по НДС

Все плательщики налога на добавленную стоимость сдают эту декларацию. Также ее сдают импортеры, неплательщики НДС, которые в прошедшем квартале выставили счет-фактуру с НДС, и налоговые агенты, которые получили или выставили счета-фактуры как посредники, даже если они работают на спецрежимах.

Все эти категории сдают декларацию в электронном виде. Если сдать документ на бумаге, налоговая посчитает это равносильным несдаче декларации. На бумаге документ можно сдать только некоторым налоговым агентам (п. п. 3, 12 ст. 80, п. 5 ст. 174 НК РФ).

Если в отчетном периоде вы не вели деятельность или у вас не возникало объектов налогообложения, декларацию все равно придется сдать, но уже в нулевой форме. Иногда вместо декларации по НДС можно сдать единую налоговую декларацию. Это возможно, если вы не вели деятельность в течение квартала, а на ваших счетах и в кассе не было движения денежных средств.

Порядок заполнения декларации по НДС при импорте товаров в Россию

В титульный лист декларации по НДС необходимо внести данные юридического лица (индивидуального предпринимателя), ввозящего продукцию на территорию России. В декларации указываются: КПП, ИНН, код налогового периода, номер корректировки, код налогового органа, куда подается декларация, код учета (если отчетность сдается по месту постановки на налоговый учет, 400). Также вносятся данные о предприятии, включая код по ОКВЭД, контактный номер телефона, фактический и юридический адреса, наименование.

В разделе 1 декларации указываются: код ОКАТО (строка 010), код КБК (строка 020), сумма налога, подлежащего уплате (строка 030), стоимость освобожденных от налогообложения товаров (040). Строка 030 является суммой строк 031 – 035: налога по приобретенным товарам (031), по продуктам переработки (032), по товарам, полученным по договору товарного кредитования (033), по продукции, ввозимой по договору лизинга (034).

В разделе 2 отражаются суммы акцизов, код подакцизного товара, сумма и единицы измерения налоговой базы

Обратите внимание, что расчет налоговой базы проводится отдельно для каждого вида акциза в Приложении к декларации. Раздел 7 содержит информацию о товарах облагаемых нулевой ставкой косвенного налога в форме неподтвержденных сумм налогов, если импортер не подготовил документы, подтверждающие право освобождения от уплаты НДС

НДС при импорте из стран ЕАЭС

Таблица 2. Документы, представляемые вместе с декларацией при импорте товаров

N п/п |

Вид документа |

1 |

Заявление на бумажном носителе (в четырех экземплярах) и в электронном виде |

2 |

Выписка банка, подтверждающая фактическую уплату косвенных налогов поимпортированным товарам |

3 |

Транспортные (товаросопроводительные) документы, подтверждающие перемещение товаров с территории одного государства на территорию другого |

4 |

Счета-фактуры, оформленные при отгрузке товаров |

5 |

Договоры (контракты), на основании которых приобретены импортные товары |

6 |

Информационное сообщение от поставщика из Белоруссии или Казахстана либо партнера - резидента государства, не являющегося членом таможенного союза, который поставляет товар с территории Белоруссии или Казахстана. Сообщение подписывается руководителем (предпринимателем) и заверяется печатью организации. В нем содержитсяследующая информация о продавце и договоре: - номер, идентифицирующий лицо в качестве налогоплательщика государства; - полное наименование; - место нахождения (жительства); - номер и дата договора (контракта); - номер и дата спецификации |

7 |

Договоры комиссии, поручения или агентский договор (в случаях их заключения) |

8 |

Договоры, на основании которых приобретены товары, импортированные ранее по договорам комиссии, поручения или по агентскому договору (за исключением случаев, когда косвенные налоги уплачиваются комиссионером, поверенным или агентом) |

https://youtube.com/watch?v=1LuV3ZDkyeI%26pp%3DygVJ0KLQvtCy0LDRgCDQuNC3INCR0LXQu9C-0YDRg9GB0YHQuNC4INCyINCg0L7RgdGB0LjRjiDQndCU0KEgMjAyMyDQs9C-0LTRgw%253D%253D

Документ «Заявление о ввозе товаров»

Для отражения в учете ввоза товаров из государств Таможенного союза предназначен документ Заявление о ввозе товаров

, доступ к которому осуществляется по одноименной гиперссылке из раздела Покупки

(рис. 3).

Рис. 3. Заявление о ввозе товаров

Документ может быть составлен на неограниченное количество поставок от одного контрагента за отчетный период (месяц). Табличная часть документа заполняется автоматически по данным документов Поступление товаров и услуг

. Дополнительно в документе указывается:

· код по товарной номенклатуре внешнеэкономической деятельности (ТН ВЭД);

· вес товара;

· код вида транспорта;

· реквизиты товаросопроводительных документов;

· реквизиты спецификаций и участников сделки (при покупке товаров через комиссионера).

После проведения документа формируется проводка:

Дебет 19.10 Кредит 68.42

На сумму НДС, подлежащего уплате в бюджет.

Новые счета 19.10 и 68.42 добавлены в типовой план счетов «1С:Бухгалтерии 8» (ред. 3.0) специально в рамках решения задачи по автоматизации учета НДС, исчисляемого при ввозе товаров из государств Таможенного союза.

Счет 19.10 — «НДС, уплачиваемый при импорте из Таможенного союза» — используется для учета НДС при ввозе товаров из государств Таможенного союза.

Счет 68.42 — «НДС при импорте товаров из Таможенного союза» — предназначен для обобщения информации о расчетах с бюджетом по налогу на добавленную стоимость при импорте товаров из Таможенного союза.

В регистр накопления НДС предъявленный

Приход

и событием Предъявлен НДС Поставщиком

на сумму начисленного НДС.

После того, как документ Заявление о ввозе товаров

сохранен, по кнопке Печать

можно вывести печатную форму документов и Статистическая форма учета и перемещения товаров,

а по кнопке Выгрузка —

сформировать файлы выгрузки этих форм отчетности.

С помощью кнопки Отправка

можно отправить заявление напрямую в ФНС по телекоммуникационным каналам связи, используя сервис 1С-Отчетность.

Новый документ Заявление о ввозе товаров

одновременно является и формой регламентированного отчета, поэтому точно так же его можно сформировать непосредственно из единого рабочего места 1С-Отчетность. При этом он будет содержать записи в регистрах бухгалтерии и в регистрах накопления.

Как проводится проверка по возврату НДС при импорте товаров?

В целях проверки правомерности возмещения импортного НДС контролерами проводятся следующие мероприятия:

- Анализ представленных импортером документов, во время которого устанавливают декларанта, грузоотправителей, грузополучателей, фактические склады временного хранения и определяют факт пересечения транспортными средствами таможенных постов.

- Определение иностранного производителя (осуществляется путем направления запроса в соответствующие контрольные органы иностранных государств). Также может производиться анализ наличия либо отсутствия информации об иностранном контрагенте в интернете.

- Установление фактического покупателя товара по результатам исследования движения товара: проверяются транспортные и сопроводительные бумаги, определяется перевозчик, вид используемого транспорта и его собственник. Также объем ввезенной партии проверяется на соответствие грузоподъемности транспорта, устанавливается маршрут товародвижения, производятся контрольные мероприятия в отношении всех лиц, задействованных в цепочке (перевозчиков, экспедиторов, грузополучателей и даже водителей).

- Установление конечного покупателя по вышеописанной схеме.

Проводя подробную проверку, налоговики пытаются установить факты незаконного возмещения НДС, в том числе путем применения серых налоговых схем.

О процедуре такой проверки читайте в статье «Особенности камеральной проверки по НДС к возмещению».

Организация учета НДС в Таможенном союзе

В справочнике Контрагенты

теперь есть возможность указать страну регистрации. Если в поле Страна регистрации

указано, что контрагент зарегистрирован за рубежом, то появляется возможность вместо ИНН

и КПП

вводить налоговый и регистрационный номер в стране регистрации (рис. 1).

Рис. 1. Карточка контрагента

Сведения о стране регистрации, налоговом и регистрационном номере в стране регистрации используются для заполнения документов Заявление о ввозе товаров

и Статистическая форма учета и перемещения товаров

.

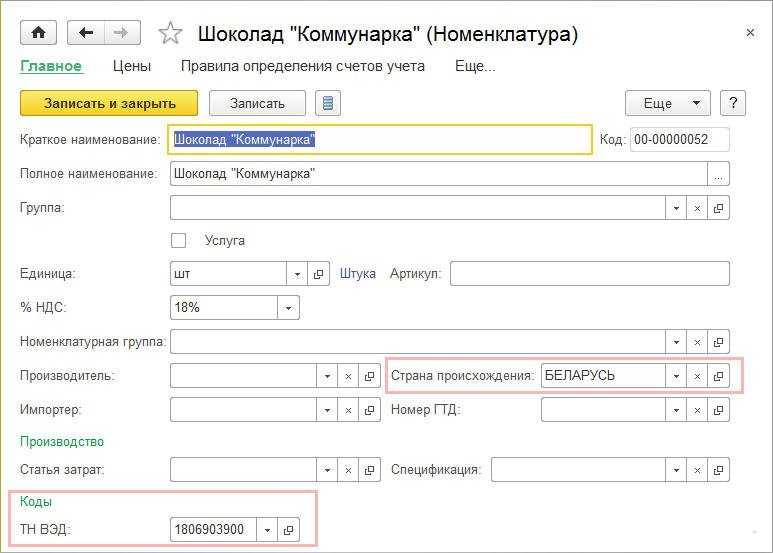

Обратите внимание! Для использования возможностей по учету товаров, страной происхождения которых являются иностранные государства, в том числе государства-члены Таможенного союза, необходимо установить флаг Импортные товары

(раздел Главное

— Функциональность – Запасы

). После установки функциональной возможности учета импортных товаров в элементе справочника Номенклатура

помимо полей Импортер, Страна происхождения

и Номер ГТД

станет доступным поле кода товарной номенклатуры внешнеэкономической деятельности — ТН ВЭД

(рис

2), который необходим при заполнении документов Заявление о ввозе товаров

и Статистическая форма учета и перемещения товаров.

После установки функциональной возможности учета импортных товаров в элементе справочника Номенклатура

помимо полей Импортер, Страна происхождения

и Номер ГТД

станет доступным поле кода товарной номенклатуры внешнеэкономической деятельности — ТН ВЭД

(рис. 2), который необходим при заполнении документов Заявление о ввозе товаров

и Статистическая форма учета и перемещения товаров.

Рис. 2. Карточка номенклатуры

НДС при импорте из китая: вопрос – ответ

Вопрос № 1: Российская компания «Аллегро» заключила договор с китайским продавцом на импорт детских игрушек. Цена поставки – 407.600 руб. Дополнительно «Аллегро» оплачена стоимость страховки игрушки при их доставке из Китая в Россию (цена – 5.200 руб.). Как «Аллегро» рассчитать таможенную стоимость и сумму НДС к оплате?

Ответ: Несмотря на то, что страховой платеж не учтен положениями договора с китайским поставщиком, стоимость страховки увеличивает таможенную стоимость товара. Таким образом, сумма НДС к оплате для «Аллегро» составит:

(407.600 руб. + 5.200 руб. + Таможенная пошлина) * 10%.

Вопрос № 2: При импорте товара из Китая российская компания «Берег» уплатила сумму 12.303 посреднику в виде вознаграждения. Необходимо ли учитывать сумму вознаграждения при расчете НДС?

Ответ: При определении таможенной стоимости товара «Берегу» следует учесть сумму посреднического вознаграждения. Также таможенную стоимость товара увеличивают суммы, уплаченные брокерам и агентам, за услуги, непосредственно связанные с импортом товара из Китая.

Вопрос № 3: Между АО «Слава» (российская компания) и китайским поставщиком заключен договор на поставку товаров стоимостью 21.300 долл. США. Дата заключения договора – 27.06.17. Дата ввоза товара на территорию РФ – 30.06.17. Каким образом «Славе» следует рассчитать таможенную стоимость товара и размер НДС?

Ответ: Таможенная стоимость импортного товара и размер НДС учитывается в рублях. Для пересчета суммы следует применять курс, действующий на дату заполнения таможенной декларации, то есть на дату пересечения товаром границы РФ.

В случае если налоговый вычет (входной НДС) превышает сумму НДС от реализации, разница подлежит возмещению из бюджета.

Необходимо отличать понятия «налоговый вычет» и «НДС к возмещению». Налоговый вычет – это расход (сумма налога, исчисленная покупателем, на которую подлежит уменьшению НДС с реализации), а «НДС к возмещению» это разница между НДС от реализации и налоговым вычетом.

НДС по общему правилу возмещается после окончания камеральной налоговой проверки представленной в ИФНС декларации (в которой НДС заявлен не к уплате, а к уменьшению). Но в 2022-2023 годах действует особое правило (п. 8 ст. 176.1 НК РФ). Заявительный, то есть упрощенный, порядок возмещения НДС, доступен все компаниям и ИП, если они:

- не проходят ликвидацию, реорганизацию или банкротство;

- заявить к возмещению сумму, не превышающую сумму уплаченных в предшествующем году взносов, НДС, акцизов, налога на прибыль, НДПИ либо представили банковскую гарантию или поручительство.

Люди также спрашивают

Как посчитать НДС при импорте из ЕАЭС?

НДС при импорте товаров из стран, входящих в ЕАЭС Если ввозятся подакцизные товары, то к стоимости нужно прибавить сумму акциза. Налоговую базу умножают на ставку налога и получают НДС к уплате. Перечислить его нужно в течение 20 дней по истечении месяца ввоза товара.

Как платить НДС при ввозе товаров из ЕАЭС в 2023?

Риски: с 1 января 2023 года НДС при ввозе товаров из стран ЕАЭС нужно будет перечислять в составе единого налогового платежа в срок до 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров, либо срока платежа, предусмотренного договором (контрактом) лизинга.

Нужно ли платить НДС при ввозе товара из Казахстана в Россию?

При импорте из государств ЕАЭС в Россию импортер должен уплатить НДС в соответствии с договором о ЕАЭС. То есть платят налог все, на УСН, на ПСН, в том числе и освобожденные от уплаты НДС по ст. 145 НК РФ.