2.3. …скрыл заложенное имущество

В списании долгов Александра Викторовича в деле № А21-5311/2019 помешало следующее обстоятельство. Он обеспечил исполнение обязательств перед банком залогом пресса, а в деле о банкротстве заявил о пожаре, в котором пресс сгорел. Однако суд отнесся при этом в рамках разбирательства по факту пожара он указывал, что в помещении находились старые, неработающие станки, материального ущерба не нанесено.

По результатам изучения всех обстоятельств дела суд пришел к выводу, что должник не доказал гибель предмета залога, и вместе с тем не передал спорное имущество финансовому управляющему для реализации в процедуре банкротства, а переместил его с места хранения, указанного в договоре залога.

Арбитражный суд признал банкротом — последствия для физлица

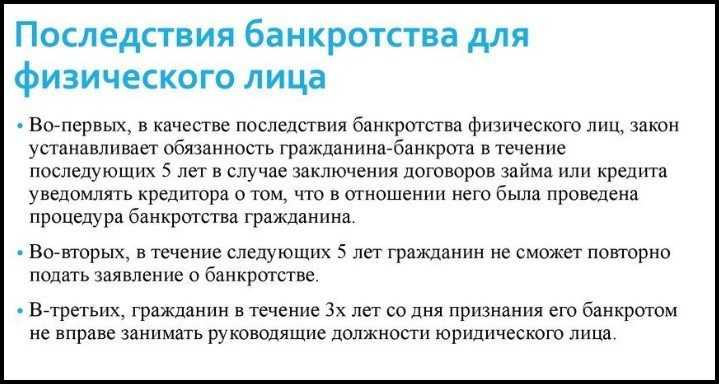

Цель процедуры банкротства подразумевает списание задолженности. После завершения процесса банк не вправе предъявлять финансовых претензий ответчику. При этом последствия для гражданина условно делятся на две категории (открытые и скрытые).

Официальные последствия, если арбитражный суд признал физлицо банкротом:

- Запрет прохождения аналогичной процедуры в течение пяти лет после продажи собственности и в срок до восьми лет после завершения реструктуризации.

- В период до трех лет нельзя занимать руководящие должности. К примеру, не получится занять пост гендиректора или находиться в совете директоров.

- Портится кредитная история, что усложняет процесс оформления займов.

- При получении кредитов обязательно информирование кредитодателя о том факте, что суд признал банкротом.

- В срок до пяти лет запрещено оформлять ИП.

К скрытым последствиям относится дополнительная ответственность, возникающая в таких ситуациях:

- Фиктивная неплатежеспособность. К примеру, физлицо подал иск и рассчитывает на решение суда о признании банкротом. На практике у истца имеются средства «спрятанные» за границей или имущество, переписанное на родных.

- Неправомерные действия — обман, проведение сделок с собственностью без оповещения об этом управляющего.

- Преднамеренное банкротство. Такое возможно, когда человек своими действиями довел ситуацию до критической. Управляющий должен доказать этот факт.

В рассмотренных выше случаях суд не признает должника банкротом, и долги придется погашать самостоятельно.

Суд признал банкротом гражданина — плюсы и минусы

Перед подачей иска в арбитражный суд и заявления о неплатежеспособности разберемся с последствиями процесса, если суд признал банкротом гражданина.

Отрицательные:

- запрет на передачу имущества в дар или его внесения в УК ООО;

- возможное ограничение выезда (при наличии решения суда);

- ограничение применения собственности в виде обеспечения;

- все действия с имуществом контролируются финуправляющим;

- активы в банковском учреждении находятся под контролем управляющего;

- запрещено играть роль поручителя, гаранта, покупать и продавать задолженности;

- нельзя проводить операции в капитале юрлиц и сделки с ценными бумагами.

Положительные:

- размер задолженности погашается плавно;

- начисление долга замораживается сразу после передачи дела в суд;

- останавливается исполнительное производство.

Указанные особенности, как правило, имеют место во время судебных заседаний. Они могут растянуться на срок до полугода и более.

Как восстановить кредитную историю после банкротства, чтобы не получать отказы в одобрении кредита?

Формирование кредитной истории придется начинать заново. Только после успешного закрытия нескольких кредитов ваш кредитный рейтинг станет позитивнее, и банк сможет вам доверять. Пусть сначала это будет небольшой кредит на технику от 5 тыс. руб., погашенный досрочно. Затем еще несколько погашенных досрочно кредитов. Можно взять кредит с поручительством. При этом у поручителя должен быть хороший кредитный рейтинг. Но имейте в виду, что в случае неисполнения вами долговых обязательств его рейтинг снизится.

При обращении в банк за кредитом в анкете необходимо указать достоверную информацию, в том числе о том, что ранее вы были банкротом. Это нужно делать в течение 5 лет после завершения процедуры банкротства. Данная обязанность предусмотрена законом. В случае ее неисполнения последующее банкротство окажется безуспешным.

Факт прохождения процедуры банкротства банки оценивают по-разному в зависимости от внутренней политики. В некоторых банках руководство настроено скептично и не готово выдавать кредиты «неблагонадежным» гражданам. В других банках учитывают, что после банкротства человек свободен от долгов и по закону не может повторно обратиться с заявлением о признании его банкротом в течение 5 лет. В таких банках считают, что бывший должник будет платить исправно, чтобы снова не попасть в болезненную ситуацию.

И, конечно, официальное трудоустройство и «белая» зарплата лишними не будут.

(Больше полезной информации о том, как избавиться от долгов, вы найдете в подборке материалов на тему «В помощь должнику-физлицу».)

Последствия банкротства для ИП

Индивидуальный предприниматель проходит по делу о банкротстве как обычный гражданин. Это означает, что для удовлетворения требований кредиторов может быть продано не только имущество компании, но и личное имущество должника (автомобиль, квартира, ценные бумаги и тп.).

Основными негативными последствиями банкротства ИП являются:

- аннулирование лицензий;

- испорченная репутация;

- прекращение статуса ИП;

- запрет занимать определенные должности в органах управления юридического лица (в течение 5 лет) и в органах управления денежно-кредитных организациях (в течение 10 лет).

Индивидуальный предприниматель, как и любое другое физическое лицо, обязан в течение пяти последующих лет предупреждать о материальных проблемах потенциальных кредиторов.

Еще одно существенное последствие банкротства ИП связано с невозможностью в течение пяти лет с момента вынесения решения заниматься предпринимательской деятельностью.

Однако, если бизнесмен вступит в процедуру банкротства в качестве физического лица, он сможет вернуться к предпринимательской деятельности сразу после окончания судебного процесса.

Банкротство ИП: обязанность или право

Индивидуальный предприниматель, который не может рассчитаться с контрагентами и исполнить налоговые обязательства, имеет право заявить о своей финансовой несостоятельности.

Однако, если сумма задолженности превышает 500 000 рублей и с момента крайней даты расчета с кредиторами прошло более трех месяцев, право объявить себя банкротом сменяется обязанностью.

Особенности банкротства индивидуальных предпринимателей практически ничем не отличается от особенностей признания неплатежеспособности физических лиц.

В данном случае должник проходит все стандартные этапы банкротства, начиная от подачи заявления, и, заканчивая процедурой реализации имущества.

Досудебное урегулирование

Если вам не заплатили по договору — не нужно сразу подавать в суд. По закону при имущественных спорах требуется досудебное урегулирование (постановление ВС РФ от 22.06.2021 № 18)

Созвонитесь с контрагентом и узнайте причину просрочки. Возможно, об оплате просто забыли, и после звонка вы получите свои деньги. Лучше одновременно со звонком выслать напоминание об оплате по электронной почте или в мессенджере. Если потом дойдёт до суда, такая переписка поможет вам доказать, что вы не сидели на месте и пытались что-то сделать.

Если звонок не подействовал — направьте претензию заказным письмом с уведомлением о вручении. Претензия тоже может понадобиться как доказательство в суде, поэтому максимально подробно опишите суть спора со ссылками на договор, первичные документы, предыдущую переписку. Также укажите срок для погашения долга.

Скачать образец претензии

doc

Скачать doc

xls

Скачать xls

Скачать pdf

Если и на письмо не было реакции — вышлите предарбитражное напоминание. По сути это та же претензия, но в ней вы предупреждаете, что обратитесь в суд, если вам не вернут долг. Можно начать сразу с предарбитражного письма, если из телефонных переговоров и переписки стало понятно, что добровольно вам долг не отдадут.

Обращаться в суд можно по истечении месяца после направления претензии ().

Это имеет смысл только если не прошёл срок исковой давности, поэтому сначала расскажем о нём.

Что такое реструктуризация долга по кредиту и почему она всегда непублична?

Можно запросить у банка и реструктуризацию кредита. Это вариант, при котором банк продлит срок жизни вашего долгового обязательства в обмен на снижение суммы ежемесячных платежей. Программа реструктуризации не освещена на сайте банка, да это и понятно — у каждого клиента своя причина снижения возможности оплачивать ссуду своевременно и в полном объеме.

Да, в итоге вы переплатите по кредиту. Но вносить будете те платежи, которые вас не поставят на грань выживания буквально на «хлебе и воде». По каким причинам банк одобрит рассрочку выплаты долга:

- клиент банка ушел отдавать «долг Родине» — его призвали на действующую военную службу рядовым ВС РФ;

- клиент банка потерял работу, ему вручено сообщение о предстоящем сокращении штата;

- человек уведомлен о снижении размера зарплаты;

- заемщик проживает в месте на территории, где объявлен режим чрезвычайно ситуации;

- у заемщика родился ребенок, и мать вынуждена уйти в декрет;

- клиент получил группу инвалидности;

- человеку был выдан больничный лист на долгий срок — прядка двух месяцев.

Проблемное положение заемщика должно быть подтверждено документами. Если проблема человека доказана, и банк понимает, что долг возник не по причине, скажем, разгильдяйства клиента, что есть объективные тяжелые обстоятельства, то кредитная компания рассмотрит ситуацию и примет решение о том, может ли банк помочь. То есть одобрить каникулы или оформить реструктуризацию.

Продает ли Альфа-банк долги коллекторам? Спросите юриста

Позитивные стороны

Основной вопрос, который чаще всего интересует граждан, звучит следующим образом: если объявить себя банкротом, какие последствия ждут меня и моих родственников? Помимо всех вышеперечисленных запретов и ограничений у процедуры банкротства есть существенные достоинства как для самого должника, так и для его окружения. К ним относятся:

-

-

- Фиксация долга, то есть после признания физлица банкротом полностью прекращается начисление процентов по кредитам, штрафов и пеней.

- Прекращение визитов и звонков кредиторов и коллекторов. Они будут привлечены к административной ответственности, если их представители продолжат приходить и звонить.

- Окончание исполнительного производства, выполняемого судебными приставами, и снятие наложенных ограничений. Теперь они вправе взаимодействовать исключительно с финансовым управляющим, за исключением наличия долгов по алиментам и другим задолженностям личного характера.

-

Чего не стоит делать

Существуют методы, которых лучше избегать. Это касается всего, что может поставить вас под угрозу преследования со стороны налоговой, приставов или даже полиции. Сюда относят:

- манипуляции с налогами, занижение показателей или присвоение НДС;

- невыплату зарплаты сотрудникам, ее задержки и сокращение;

- избегание контрагентов и отказ идти с ними на контакт.

В последних двух случаях вы не только поставите бизнес под удар, но и лишитесь поддержки людей, которые могли бы встать на вашу сторону. Поэтому мы советуем вам проявлять ответственность и принимать меры по спасению бизнеса без манипуляций и «серых» схем.

Разумеется, есть ситуации, когда перечисленных методов недостаточно. Но в таком случае вам стоит найти того, кто поможет справиться с ситуацией: это может быть опытный финансовый консультант или юрист. ЭОС в свою очередь помогает клиентам, которые стремятся взыскать дебиторскую задолженность, и старается делать это с выгодой для обеих сторон.

Оценить материал:

Процедура банкротства в МФЦ: пошаговая инструкция

Упрощённая процедура банкротства проходит в три этапа: сбор и подача документов в МФЦ, рассмотрение заявления и ликвидация долгов.

Этап первый: подача документов в МФЦ

Чтобы начать процедуру, нужны следующие документы:

- Заявление и перечень кредиторов и долгов по .

- Паспорт, СНИЛС, ИНН и свидетельство о временной регистрации, если оно есть.

Документы можно подать в любой ближайший МФЦ.

Этап второй: рассмотрение заявления в МФЦ

Заявление будут рассматривать 6 месяцев. В этот период платежи по долгам, которые должны списаться, приостановятся, а приставы не смогут продать имущество в пользу погашения долгов. Но нельзя брать новые кредиты и займы, выдавать поручительства и оформлять другие обеспечительные сделки.

Если у должника в течение этих шести месяцев появится имущество или доход, которые могут покрыть большую часть долгов, нужно известить об этом МФЦ. Процедура внесудебного банкротства прекратится, по долгам придётся платить.

Этап третий: ликвидация долгов

Если положение должника не изменится, через шесть месяцев МФЦ включит в реестр информацию о завершении процедуры. С этого момента должник больше ничего не должен кредиторам и считается банкротом.

Если вы проходите процедуру банкротства в МФЦ, ваш кредитор может обратиться в суд и признать вас банкротом в судебном порядке. Например, кредитор может подать заявление, если должник:

Как решить постбанкротные проблемы?

2. Если ваши банковские счета заблокировали – выясните, на каком основании. Для этого необходимо обратиться в банк. Также можно воспользоваться информационным ресурсом Федеральной службы судебных приставов-исполнителей: https://fssp.gov.ru/iss/ip. В предложенной форме укажите свои данные и выберите территориальность (желательно – «все регионы»). После нажатия кнопки «Найти» отобразится информация об исполнительных производствах и основаниях их возбуждения. Например, таким основанием может быть судебный приказ мирового судьи, определение арбитражного суда и проч.

3. В случае вынесения судебного приказа необходимо подготовить заявление о его отмене со следующей формулировкой:

«… (дата) мировым судьей судебного участка № … вынесен судебный приказ по заявлению … (наименование взыскателя) к … (Ф.И.О. должника) о взыскании задолженности по платежам за … (например, за жилую площадь, по коммунальным платежам), включая пени в размере … руб. Настоящим … (Ф.И.О. должника) возражает против вынесенного судебного приказа, так как ранее в отношении … (Ф.И.О. должника) в соответствии с определением арбитражного суда по делу № … (номер дела) от … (дата) процедура банкротства завершена, применены правила об освобождении от долгов. Прошу отменить судебный приказ № … (номер приказа) от … (дата)».

В заявлении об отмене судебного приказа нужно поставить свою подпись. Направьте его мировому судье заказным письмом с уведомлением. Чек сохраните.

1. Направьте заявление судебным приставам-исполнителям о том, что вы освобождены от долгов. В просительной части изложите требование об окончании исполнительного производства. Не забудьте указать банковские реквизиты для возврата списанной с ваших счетов суммы.

2.5. …не направлял средства нового кредита на погашение старого долга

В деле № А56-82872/2017 в списании долгов было отказано Эдуарду Юрьевичу, потому что на протяжении непродолжительного периода времени он планомерно наращивал свою задолженность перед кредиторами, не имея доходов, позволяющих ему полностью исполнять принятые на себя обязательства, и при этом не использовал полученные от новых кредиторов денежные средства в счет погашения своей задолженности перед прежними кредиторами. Доказательств их направления на иные объективно необходимые нужды также не представил.

Таким образом, Эдуард Юрьевич, осознавая невозможность исполнения своих обязательств перед кредиторами, тем не менее, принимал на себя новые заведомо неисполнимые обязательства, скрывая от кредиторов свою неплатежеспособность.

Какие долги можно списать при банкротстве

Для большинства заемщиков, оказавшихся в тяжелой финансовой ситуации, банкротство является единственным способом избавиться от просроченной задолженности. В редких ситуациях банкротное дело завершается реструктуризацией или мировым соглашением с банками.

Если стадия реализации имущества завершена, наступают последствия, предусмотренные ст. 213.28 Закона № 127-ФЗ:

- гражданина-банкрота освобождают от исполнения кредитных долгов;

- с банкрота спишут даже те долги, которые не заявлены в реестр, при реструктуризации задолженности или реализации имущественных активов;

- сохранятся обязательства, связанные с личностью должника, либо возникшие после признания его банкротом.

Что списать не получится? При банкротстве нельзя списать долги по возмещению вреда здоровью, алиментам, ряду иных обязательств.

В статье 213.28 Закона № 127-ФЗ есть еще один важный пункт. С должника не снимаются требования, о наличии которых кредитор не знал и не мог знать на дату издания определения о завершении реализации имущества.

Однако банки под данный пункт не подпадают, поскольку о возникновении кредитных отношений они изначально знают при заключении договора и выдачи денег заемщику. Если банк, имеющий на руках договор с существующей задолженностью, не заявил о своих требованиях в банкротном деле, он утратит право взыскания.

Узнать, выгодно ли вам проходить процедуру банкротства

С какого момента списываются долги

В Законе № 127-ФЗ разграничены моменты признания банкротом и списания долгов. Признание банкротом подтверждается решением суда. Этим же актом вводится процедура реализации имущества, по итогам которой кредиторы смогут получить полное или частичное возмещение по обязательствам.

Механизм списания долгов заключается в следующем:

- на основании решения управляющий проведет реализацию, а вырученные деньги направит на выплаты кредиторам, на оплату судебных расходов, на свое вознаграждение;

- после реализации составляется отчет, где управляющий укажет итоги расчета с кредиторами, суммы и виды оставшихся обязательств;

- если имущество для реализации вообще отсутствует, управляющий также указывает это в отчете;

- на основании отчета суд примет определение, о завершении реализации имущества;

- определение вступает в силу немедленно, после чего банкрот освобождается от обязательств.

Таким образом, списание долгов происходит не по решению о признании банкротом, а после издания определения о завершении реализации имущества. Это логично, так как средств от продажи имущественных активов может оказаться достаточным для погашения всей задолженности.

В определении суд может указать на обязательства, которые не прекращаются даже после реализации имущественных активов. Это возможно в следующих случаях:

- если по приговору или постановлению суда гражданина привлекли к ответственности по КоАП РФ или УК РФ за преднамеренность, фиктивность или иные неправомерные действия при банкротстве;

- если должник не представил необходимые сведения или документы, либо они являются заведомо недостоверными (этот факт должен подтверждаться судебным актом);

- если при возникновении или исполнении обязательств должник нарушил нормы закона (например, совершил мошенничество, злостно уклонялся от налоговых платежей или погашения задолженности, скрывал имущество и т.д.).

При наличии такого определения банк или другой кредитор смогут продолжить принудительное взыскание по долгам. Если перечисленные выше факты выявляются после реализации имущественных активов должника, суд вправе вынести отдельное определение о неприменении правил списания долгов (п. 5 ст. 213.28 Закона № 127-ФЗ).

Узнать, подходите ли вы под условия банкротства физического лица

Что делать кредитору при банкротстве должника?

В случае, если в отношении должника начата процедура банкротства, необходимо срочно предпринять ряд действий.

Кредитору нужно:

- Направить в арбитражный суд заявление о включении в реестр требований кредиторов

- Участвовать в собраниях кредиторов

- Контролировать работу финансового управляющего в части включения новых участников реестра кредиторов, обжалования сделок должника банкрота, реализации имущества

- Оспаривать определенную конкурсным управляющим очередность удовлетворения требований кредиторов

- Составлять жалобы на конкурсного управляющего в случае нарушения прав кредитора

- Осуществлять представительство в процессах по делу в арбитражном суде, чтобы влиять на общий ход процедуры банкротства

- Привлекать контролирующие органы к субсидиарной ответственности, ведь после положительного процесса данной процедуры их долг никогда не спишется

- Возбуждать уголовное дело по статье преднамеренное или фиктивное банкротство, часто страх получить срок способствует виновных найти средства для расчета с кредиторами

- Контролировать процесс оценки имущества должника, не допуская занижения его стоимости для последующей реализации с торгов

- Принимать иные меры, совместно разработанные с нашим адвокатом по защите прав кредиторов

Реестр кредиторов –список кредиторов и сумм их требований. Реестр ведет арбитражный управляющий, который назначает так же суд. Ведение реестра кредиторов арбитражным управляющим подразумевает включений и исключение требований из реестра. Данные действия управляющий предпринимает на основании вступивших в силу актов суда, позволяющих определить состав и размер требования.

Реестр так же предполагает распределение требований кредиторов по очередности их удовлетворения. Такую очередность определяет так же арбитражный управляющий.

Нужно понимать, что у арбитражного управляющего отсутствует обязанность искать информацию о кредиторе, если его имя или место нахождения изменились. Кредитор обязан подать в реестр такую информацию, или не может в дальнейшем рассчитывать на возмещение связанных с с ее отсутствием в реестре.

На что может рассчитывать кредитор

Для погашения долгов при банкротстве законом установлены правила. Так, гражданин, объявивший себя банкротом вне суда, по новым законодательным нормам может списать почти все долги, кроме сумм алиментов, компенсации вреда чужой жизни и здоровью, ущерба чужому имуществу, морального вреда или тех, которые он забыл указать в заявлении.

В целом согласно ФЗ № 127 все долги банкрота делятся на:

- текущие;

- реестровые требования.

Текущие – обязательства, появившиеся после возбуждения дела о банкротстве. Этот момент возникает после принятия заявления судом о признании банкротом. Суд должен вынести определение о принятии заявления.

Другие требования, возникшие до указанной даты, не признаются текущими платежами. Их включают в реестр требований кредиторов. Разница существенная. Текущие требования проще взыскивать, они, с точки зрения практического применения закона, приоритетны. Если требования кредитора не являются текущими, он может настаивать лишь на включении их в реестр требований, и они будут удовлетворены по очередности, установленной законом.

Обратите внимание! Кредиторы по текущим платежам не считаются лицами, участвующими в деле о банкротстве (ст. 5 ФЗ-127)

Текущие платежи определяются по двум признакам.

- Погашение должно производиться деньгами.

- Установлен момент, когда образовалось денежное обязательство. Оно возникло после возбуждения банкротного дела судом.

Второй признак определить бывает не так легко, в то время как он очень важен. Заключение договора с должником на определенную дату часто не означает, что долг уже возник.

Пример: в договоре есть условие рассрочки платежа. Обязательство по оплате возникнет не на дату его подписания, а на момент поставки или исполнения работ, услуг кредитором.

Долг здесь разделится на две части:

- поставка товара была до возбуждения дела судом – реестровое требование;

- поставка сделана позднее даты возбуждения дела – текущий платеж.

Такой же принцип у арендных и подобных им договоров. Имеют значение долги за периоды, истекшие после возбуждения дела.

В других случаях долг появляется сразу после того, как на договоре поставлены подписи сторон на определенную дату. Пример: договор поручительства.

Текущие долги банкрота выплачиваются в строгой очередности. В первую очередь гасятся суммы судебных издержек, услуг арбитражного управляющего, затем по зарплате работников и пособиям банкрота и так далее. Если речь идет об обычных хозяйственных договорах между двумя партнерами по бизнесу, кредитор стоит в конце этого списка.

Как подать исковое заявление в арбитражный суд

Какая информация должна быть в заявлении

Исковое заявление можно подать, как на бумаге, так и в электронном виде. Оно должно включать:

- Наименование арбитражного суда.

- Сведения об истце и ответчике: наименование (ФИО), адрес, ИНН (СНИЛС, паспортные данные), ОГРН, контактная информация.

- Требования истца к ответчику и подтверждающие их доказательства со ссылками на правовые нормы.

- Если иск подлежит оценке — сумма иска и порядок её расчёта. В том числе нужно включить в иск расчёт суммы неустойки, если она предусмотрена договором.

- Сведения о досудебных действиях истца по урегулированию спора.

- Сведения о досудебных действиях сторон по примирению, если они были.

- Перечень прилагаемых документов.

Скачать образец искового заявления о взыскании задолженности по договору поставки

doc

Скачать doc

xls

Скачать xls

Скачать pdf

Если банк взыскал деньги после банкротства неправомерно

Итак, что делать, если кредиторы не успокаиваются и пытаются вернуть свои средства даже после списания задолженностей через банкротство. Сначала вам потребуется выяснить, что это за списание, и на каком основании оно производилось. Для этого потребуется:

- Заказать выписку с банковского счета. Для ее получения необязательно посещать отделение банка — можно воспользоваться онлайн-банкингом или заказать ее на электронную почту по телефону горячей линии.

- Проверить графу «Назначение платежа» (или «Получатель») — в ней указывается, куда именно ушли ваши деньги.

- Если банк вывел со счета деньги самовольно по долгу, списанному судом через банкротство, то с этим нужно бороться.

Теперь расскажем вам о распространенных уловках банков, с помощью которых они пытаются повторно взыскать списанные при банкротстве кредитные долги:

- Списывают с банкрота деньги, мотивируя это списание необходимостью уплатить налог — НДФЛ за доходы. Объясняют они это просто: гражданин списал кредит — значит, платить за него не нужно — он получил доходы. Вот только взиманием налоговых платежей занимается исключительно ИФНС, к тому же списанные при банкротстве долги никакими налогами не облагаются.

- Подают приставам исполнительный лист по старому решению суда. Довольно часто служащие ФССП даже не вдаются в подробности и автоматически запускают производство.

Если средства с карты банк списал самовольно, то ваши действия должны быть следующими:

- Составление письменной претензии. В претензии нужно указать, что согласно определению Арбитражного суда вы признаны финансово несостоятельным. Также приложить копию этого определения.

- Отправка претензии по почте или доставка ее лично в офис. Рекомендуется подавать ее в двух экземплярах, чтобы на втором ответственный сотрудник банка поставил уведомление о принятии и номер входящего сообщения.

- Дождаться ответа банка — если в течение 30 дней вам не ответят, то вы вправе перейти к более серьезным мерам.

В зависимости от тяжести причиненного вам ущерба, вы вправе пожаловаться на кредитную организацию в следующие структуры:

- в Роспотребнадзор или Роскомнадзор;

- при причинении вам значительного имущественного ущерба вы вправе подать заявление в полицию или прокуратуру;

- также можно подать жалобу на банк в ФАС (антимонопольщикам) или главному регулятору — в Центробанк РФ.

Если банк действовал через приставов и просто инициировал повторы ранее оконченных исполнительных производств по задолженностям, то достаточно посетить судебного пристава с копией определения суда о признании вас банкротом.

Встретив сопротивление со стороны банкрота банки, как правило, предпочитают не рисковать своей лицензией, и довольно быстро возвращают деньги после получения претензии. Но кроме банков, есть еще МФО и коллекторы, которые способны пойти на любые меры для возврата долга. Чтобы пресечь их незаконную деятельность, часто требуется помощь опытного юриста.

Рассказы «досужих кумушек» и «очень знающих людей» о том. что в процессе банкротства долги-то вам якобы спишут, но банк будет иметь право продолжать их требовать и портить вам жизнь — это расхожий миф. О других мифах о банкротстве мы рассказали в этой заметке.