Бухучет импорта

В рамках бухучета импортные ТМЦ отражаются по их реальной себестоимости. Порядок ее определения прописан в пункте 6 Положения по бухучету «Учет МПЗ» (ПБУ 5/01). Этот же порядок актуален и для определения начальной стоимости купленных основных средств. В бухучете к фактическим тратам на покупку импортной продукции относятся эти расходы:

- Суммы по соглашению с контрагентом.

- Оплата за информацию и консультацию, которые приобретены в связи с импортной операцией.

- Таможенная пошлина.

- Невозмещаемые налоги по покупке товара.

- Вознаграждение посреднику, который участвовал в импортной операции.

- Траты по доставке продукции, ее страхованию.

- Траты по привлечению займов.

- Траты по доведению продукции до состояния, пригодного к эксплуатации.

- Оплата банковских услуг.

В бухучете у импортера появляются эти проводки:

- ДТ07, 08, 10, 15, 41 КТ60. Оприходование импортной продукции. Первичным документом является транспортная накладная.

- ДТ07, 07, 10, 15, 41 КТ60. Траты на перевозку, страхование товаров на основании положений Инкотермс.

При транспортировке продукцию через таможню начисляется пошлина. Она отражается в графе 47 ГТД.

Используемые бухгалтерские проводки

При совершении импортных операций вносятся эти записи:

- ДТ07, 8, 10, 12, 41 КТ76. Начисление таможенных сборов.

- ДТ76 КТ51, 52. Уплата таможенных платежей.

- ДТ19 КТ76. Начисление таможенного НДС.

- ДТ76 КТ51, 52. Уплата НДС на таможне.

- ДТ68 КТ19. Принятие НДС к вычету.

Учет таможенных платежей определяется порядком налогообложения импортной продукции. Вышеуказанные проводки применяются в том случае, если НДС может быть принят к вычету. Импортная продукция может быть подакцизной. В этом случае выполняются эти записи:

- ДТ7, 8, 10, 15, 41, 19 КТ76. Начисление акциза, который выплачивается на таможне.

- ДТ76 КТ51, 52. Уплата акциза на таможенной границе.

Для отражения таможенных платежей рекомендуется открыть субсчета к счету 76:

- 1 – пошлина.

- 2 – сбор в российской валюте.

- 3 – таможенный сбор в валюте.

- 4 – выплата таможенного НДС.

Конкретные субсчета открываются в зависимости от нужд конкретной компании.

Рассмотрим все используемые проводки:

- ДТ60 КТ52. Перечисление средств иностранному контрагенту.

- ДТ76 КТ51. Оплата таможенных сборов.

- ДТ07 КТ60. Поступление зарубежной техники для монтажа.

- ДТ08/4 КТ60. Поступление зарубежных средств основного запаса.

- ДТ01 КТ08/4. Оприходование ОС.

- ДТ10 КТ60. Поступление зарубежных материальных запасов.

- ДТ41 КТ60. Поступление импортной продукции.

- ДТ7, 8, 10, 41 КТ76. Включение таможенной пошлины в себестоимость товара.

- ДТ7, 8/4, 41 КТ60. Траты на доставку продукции.

- ДТ19 КТ60. НДС по тратам на транспортировку.

- ДТ68 КТ19. Вычет НДС.

- ДТ60 КТ91/1. Положительная разница в валютных курсах.

- ДТ91/2 КТ60. Отрицательная разница в валютных курсах.

Каждая запись включает в себя дату операции, ее сумму.

Принятие НДС к вычету, уплаченного на таможне

Примите НДС к вычету документом Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС .

По кнопке Заполнить автоматически отразятся данные по начисленному НДС на таможне. Но для корректного заполнения книги покупок внесите корректировки.

Значит, чтобы в книге покупок были указаны верные реквизиты об уплате налога, внесите корректировки в документ, указав номер и дату платежного поручения только по НДС — № 100 от 27.03.2018.

Проводки

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

Если Вы еще не подписаны:

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

- Как оприходовать основные средства в 1С 8.3: пошаговая инструкцияОприходование основных средств чаще всего связано с их приобретением. Но.

- Реализация товаров и услуг в 1С 8.3: проводки с примерамиОтражение в 1С реализации товаров и услуг (работ) имеет ряд.

- Ответственные лица в 1С 8.3 Бухгалтерия 3.0: где найтиЗаполнение ответственных лиц в 1С Бухгалтерия не только экономит время.

| Разделы: | Законодательство (ЗУП), Зарплата (ЗУП), Кадры (ЗУП), Настройки (ЗУП) |

|---|---|

| Рубрика: | 1С Бухгалтерия 8.3 |

| Объекты / Виды начислений: | |

| Последнее изменение: | 01.04.2019 |

>ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )name . »; > /* * Также вы можете использовать: * $termin->ID — понятное дело, ID элемента * $termin->slug — ярлык элемента * $termin->term_group — значение term group * $termin->term_taxonomy_id — ID самой таксономии * $termin->taxonomy — название таксономии * $termin->description — описание элемента * $termin->parent — ID родительского элемента * $termin->count — количество содержащихся в нем постов */ —>

(3 оценок, среднее: 5,00 из 5)

Пошаговая инструкция

11 марта осуществлена предоплата в сумме 10 000 EUR.

19 марта поставщик Galaxy LLC отгрузил товар Станок токарный IM-1 (1 шт.) стоимостью 20 000 EUR. Переход права собственности на товар происходит в момент передачи товара перевозчиком на складе покупателя. Базис поставки — DAP Москва.

27 марта уплачены авансовые таможенные платежи (НДС — 315 000 руб., пошлина — 75 000 руб., сбор — 750 руб.).

29 марта проведено таможенное декларирование товара. Станок доставлен на склад и принят к учету.

Условные курсы для оформления примера:

- 11 марта — курс ЦБ РФ 73,00 руб./EUR;

- 29 марта — курс ЦБ РФ 75,00 руб./EUR.

Версии программы

Бухгалтерия 8.3

Для настройки этой программы агенту требуется зайти в меню «Функциональность программы», отметить флажками поля «Торговля» и «Продажа товаров и услуг комитентом (принципалом)». На этой странице потребуется сформировать два файла: «Реализация (акт, накладная)», «Отчет комитенту».

Для оформления документа «Реализация» производятся следующие шаги:

- Зайти в поле «Продажи», оттуда – в «Товары, услуги, комиссия».

- Вверху оформить пункт «Контрагент и договор» («С покупателем»).

- Отобразить принципала и форму агентского договора («С комитентом (принципалом) на продажу»).

- Внести сведения в поле «Агентские услуги» с указанием названия и цены по услуге, НДС.

- Отметить способ определения размера агентского вознаграждения. Программа самостоятельно выводит счет: 76.09 («Расчеты с разными дебиторами и кредиторами»).

Такая схема используется при проведении любой документации по агентским договорам. После окончания всех операций программа самостоятельно выводит заполненную счет-фактуру.

При продаже товаров принципалов от собственного имени агентам необходимо распечатать 2 экземпляра счета-фактуры: для покупателя и для подшивки в журнал регистрации счетов-фактур.

Для формирования отчета и отображения вознаграждения агенту требуется создание «Отчета комитенту» в меню «Покупки»:

- Зайти в меню «Главная», выбрать форму договора и принципала. Реквизиты комиссионного вознаграждения настраиваются программой.

- Ввести услугу «Вознаграждение». Все пункты самостоятельно оформляются программой по данным из регистра «Счета учета номенклатуры».

- В поле «Товары и услуги» нужно занести данные в таблицу через «Заполнить – заполнить реализованным по договору».

- Сформировать счет-фактуру на вознаграждение. Не забыть проверить проводки для корректного отражения выручки и НДС.

После получения агентского отчета принципалу требуется сформировать счета-фактуры на всех покупателей.

В разделе «Банки и касса» нужно найти соответствующий пункт «Счета-фактуры налогового агента». Все приходные накладные, оплаченные в отчетном периоде, автоматически попадают в таблицу при нажатии «Заполнить».

Затем нужно нажать «Выполнить»: формируется и регистрируется счет-фактура. На экране появляется сам счет-фактура. Направляется экземпляр и агенту для регистрации в Журнале регистрации счетов-фактур.

УПП

Здесь требуется ввести несколько обязательных пунктов:

- Способы ведения взаиморасчетов, условия устранения дебиторской задолженности, способы взаиморасчетов.

- Дополнительная информация: тип цен, контроль за движением денег, проценты от продаж.

- Настраивается выплата НДС комиссионеру.

- Договорные условия, скидки.

Важно:

- Переведенные на комиссию товары должны быть зарегистрированы документом «Реализация товаров и услуг» (операция «Продажа, комиссия»).

- Используется договор «С комиссионером», с применением проводок Дебет 004.02, Кредит 004.01. При этой операции не требуется выставлять счета-фактуры.

- Отразить отчет от комиссионера возможно путем заполнения документа «Отчет комиссионера о продажах» на странице «Денежные средства» (по предоплате).

- Далее выбирается форма отчета по платежам (аванс), наименование покупателя, срок и размер предоплаты от комиссионера, ставку по проценту НДС и размер налога.

- Проведение документов сопровождаются занесением записей в регистр накопления НДС, одновременно начисляется НДС на аванс, сформируется информация в Книге продаж. В таблице «Товары» потребуется указать контрагентов, с перечнем проданных им товаров.

- Далее производится заполнение страницы «Денежные средства и вознаграждение». В меню «Регистрация счетов-фактур» возможно сформировать счета-фактуры.

Управление торговлей 11

- Для отражения взаимодействий в меню «Нормативно-справочная информация» зайти в пункт «Организации».

- Далее следует зайти в раздел «Администрирование», «CRM и продажи». Установить флажок в пункт «Продажа агентских услуг».

- На странице «Нормативно-справочная информация» нужно в разделе «Настройки и справочники» найти «Виды номенклатуры» и нажать «Создать».

- Типом номенклатуры выбрать «Услуги», из трех вариантов нужно выбрать нужный. Далее можно наполнять все поля по необходимости.

- После заполнения всех пунктов программа автоматически составляет отчет по комиссии между организациями

Формирование выручки по агентскому договору в 1С показано в данном видео:

НДС при приобретении работ по договорам в валюте

В договоре денежное обязательство может быть выражено в иностранной валюте (п. 2 ст. 317 ГК РФ). Использование иностранной валюты, а также платежных документов в иностранной валюте при осуществлении расчетов на территории РФ по обязательствам допускается в случаях, в порядке и на условиях, определенных Федеральным законом от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле» (п. 3 ст. 317 ГК РФ).

В соответствии с пунктом 7 статьи 169 НК РФ в случае, если по условиям сделки обязательство выражено в иностранной валюте, то суммы, указываемые в счете-фактуре, могут быть выражены в иностранной валюте.

Согласно подпункту «м» пункта 1 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137, в строке 7 счета-фактуры указывается наименование валюты, которая является единой для всех перечисленных в счете-фактуре товаров (работ, услуг), имущественных прав, и ее цифровой код в соответствии с Общероссийским классификатором валют (утв. постановлением Госстандарта России от 25.12.2000 N 405-ст). Стоимостные показатели счета-фактуры (в графах 4-6, 8 и 9) указываются в рублях и копейках, а также в долларах США и центах, евро и евроцентах либо в другой валюте (п. 3 Правил заполнения счета-фактуры).

1С:Бухгалтерия 8

Согласно пункту 2 статьи 171 НК РФ и пункту 1 статьи 172 НК РФ, суммы НДС, предъявленные налогоплательщику при приобретении товаров (работ, услуг) на территории РФ, подлежат вычетам в случае использования этих товаров (работ, услуг) для осуществления операций, облагаемых НДС, после их принятия на учет на основании счетов-фактур, выставленных продавцами.

При этом на основании абзаца 3 пункта 1 статьи 172 НК РФ при приобретении за иностранную валюту товаров (работ, услуг), имущественных прав иностранная валюта пересчитывается в рубли по курсу ЦБ РФ на дату принятия на учет товаров (работ, услуг), имущественных прав. То есть при определении покупателем суммы НДС, подлежащей вычету в отношении товаров (работ, услуг), приобретенных у представительства иностранной организации, состоящего на учете в налоговом органе, и оплаченных покупателем в иностранной валюте в предварительном порядке, иностранная валюта пересчитывается в рубли по курсу ЦБ РФ на дату принятия на учет товаров (работ, услуг), а не по курсу ЦБ РФ на дату перечисления предварительной оплаты (частичной оплаты) (письмо Минфина России от 27.12.2017 № 03-03-06/1/87488).

В соответствии с пунктом 12 статьи 171 НК РФ у налогоплательщика, перечислившего суммы оплаты (частичной оплаты) в счет предстоящих поставок товаров (выполнения работ, оказания услуг), суммы НДС, предъявленные продавцом этих товаров (работ, услуг) при получении таких сумм оплаты (частичной оплаты), подлежат вычетам. Указанные вычеты производятся на основании счета-фактуры, выставленного продавцом при получении авансового платежа; документов, подтверждающих фактическое перечисление авансового платежа покупателем; договора, предусматривающего перечисление авансового платежа (п. 9 ст. 172 НК РФ). Минфин России пояснил, что при перечислении оплаты (частичной оплаты) в счет предстоящего выполнения работ в иностранной валюте сумма налога, подлежащая вычету у налогоплательщика-покупателя, пересчитывается в рубли по курсу ЦБ РФ на дату перечисления авансового платежа (письмо от 05.09.2017 № 03-07-08/56880).

1С:ИТС

ГТД по импорту в 1С 8.3 Бухгалтерия

Таможенное декларирование товара отразите документом ГТД по импорту в разделе Покупки — Покупки — ГТД по импорту . Создайте его на основании документа Поступление (акт, накладная) по кнопке Создать на основании .

![]()

Заполните вкладку Главное :

Взаиморасчеты с таможней ведутся на счете 76.09, поэтому Счет учета расчетов с контрагентом указан именно такой. Аванс по нему зачитывается так же, как и по счетам 60.02 или 62.02.

Флажок Отразить вычет НДС в книге покупок — не устанавливайте. Если он установлен, то все платежные документы, по которым произошел зачет аванса, отразятся в книге покупок: платежные поручения на уплату пошлин, сборов, НДС. А в нее должно попасть только то платежное поручение, которым оплачен НДС.

Вкладку Разделы ГТД заполните на основе документа Поступление (акт, накладная) .

![]()

В 1С таможенная стоимость не хранится и не рассчитывается.

Товары по разделу :

Проводки

![]()

Уплата НДС при покупке товаров у нерезидентов

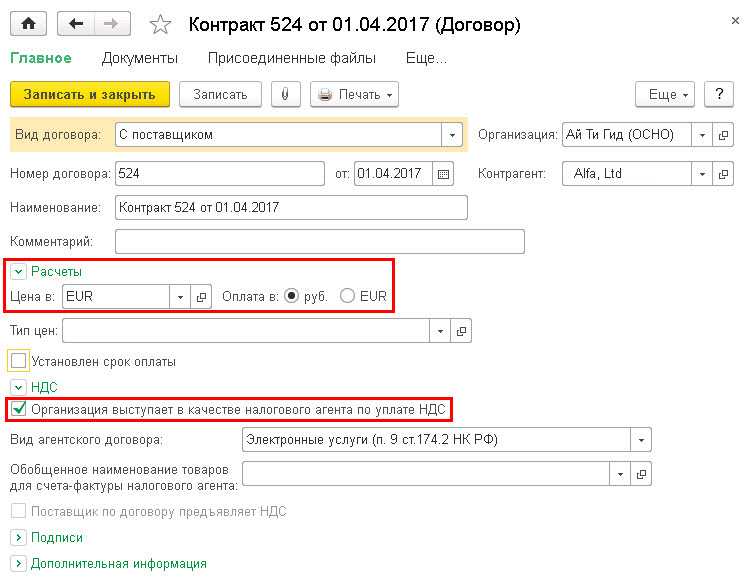

При работе с иностранными компаниями по приобретению у них товаров необходимо правильно отразить в системе договор. Наиболее важными его параметрами выступают:

- Вид договора;

- Отметка о статусе налогового агента;

- Вид агентского договора.

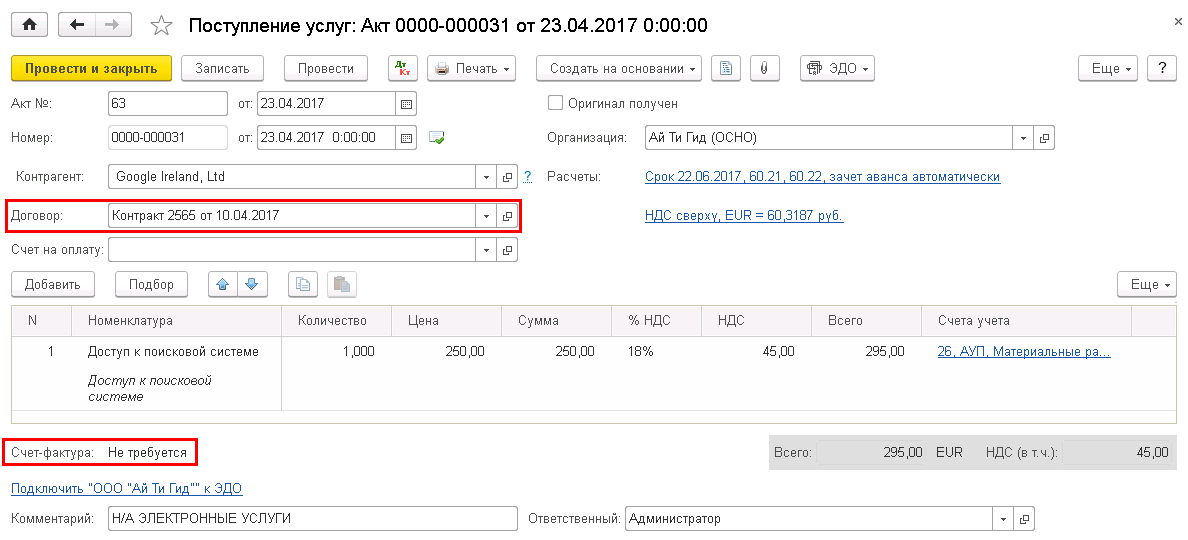

Оформление документа поставки не имеет никаких отличий от работы с другими видами товаров, но при этом создание счета-фактуры не требуется.

Проводки, отражающие операции, связанные с НДС, не предусматривают взаиморасчетов, а относят сделку к счету 76.НА.

Создание счета-фактуры в такой ситуации требует обработки, инициируемой через раздел «Банк и касса», где имеется необходимый пункт.

Ниже представлена форма подобной обработки. В табличную часть будут внесены данные по всем приходным накладным в границах установленного периода, проведенных по агентским договорам и оплаченным. После нажатия на кнопку «Выполнить» система произведет формирование счета-фактуры и его регистрацию.

Ниже представлен счет-фактура, при этом для НДС указывается ставка – 18/118, а код операции 06.

Созданные проводки позволяют увидеть, что появилось несколько дополнительных субсчетов, добавленных в план счетов именно для этих целей.

Сумма НДС, подлежащая оплате в бюджет, прописывается в «Книге продаж» и декларации по НДС. Формирование первого из документов осуществляется через «Отчеты по НДС». В графу «Контрагент» заносится информация об организации, которая будет непосредственно проводить оплату НДС.

Сформировать «Декларацию по НДС» в программе можно через раздел «Отчетность» — «Регламентированные отчеты» — «Декларация по НДС».

Сумма налога, подлежащая оплате, отражается в декларации в строчке 060.

При оплате НДС предусматривается формирование типового набора документации – «Платежного поручения» и «Списания с расчетного счета». При этом в обоих случаях в качестве вида операции выбирается вариант «Уплата налога».

Для списания денежных средств требуется указывать идентичный счет с начислением налога – 68.32.

После этого НДС принимается к вычету. При создании «Формирование записей книги покупок» происходит создание необходимых проводок. Для этого требуется перейти в раздел «Операции» — «Регламентные операции НДС» — «Формирование записей книги покупок» — «Налоговый агент» (закладка).

После того, как данный документ проведен, можно приступить к созданию «Книги покупок». Ее формирование осуществляется пользователем через раздел «Отчеты по НДС».

При этом в столбце «Наименование продавца» указывается непосредственно продавец товара, а не агент.

В декларации по НДС все суммы, доступные для вычитания по операциям налоговых агентов, отражаются в главе 3.

Аренда и реализация имущества

При начислении НДС на реализацию имущества или аренду муниципальной собственности осуществляется по аналогичной схеме. Главное, указать необходимый вид агентского договора, соответствующий проводимой операции.

Кроме того, в случае аренды при оприходовании повышенные требования предъявляются к правильности отражения счета и аналитики затрат.

Ниже представлен формируемый набор проводок, среди которых представлен и счет 76.НА

Реализация имущества предусматривает подбор агентского договора и точно следование установленному регламенту учета.

В целом обобщенная схема учета счетов-фактур для налоговых агентов предусматривает следующий набор действий:

- Оформление агентского договора;

- Оприходование товаров по договору;

- Оплата товаров;

- Регистрация счета-фактуры;

- Оплата НДС;

- Принятие НДС к вычету.

Необходимо отметить, что разработчики программы 1С ответственно подошли к работе над таким серьезным вопросом. В результате им удалось создать доступный и понятный механизм, обеспечивающий возможности довольно быстро выполнить все необходимые операции.

НДС на таможне уплачивает таможенный брокер (посредник), и декларирование товара происходит через таможенного брокера (посредника). В разделе 14 «Декларант» указан таможенный брокер (посредник)

В этом варианте в соответствии с заключенным договором между российской организацией и таможенным брокером (посредником) пошлины и налоги вместо декларанта уплачивает именно таможенный брокер (посредник).

Денежные средства для оплаты пошлин и налогов таможенным брокером (посредником) перечисляет предварительно российская организация таможенному брокеру (посреднику).

В рассматриваемом случае таможенный брокер (посредник) действует от своего имени, за наш счет и декларация на товары будет также оформлена на него. При этом заявлять вычет на уплаченный таможенным брокером (посредником) НДС будет именно российская организация.

Что указываем в графах книги покупок в данном случае перечислено ниже.

Графа 1 — номер по порядку;

Графа 2 – указываем код 20 – ввоз импортных товаров на территорию РФ;

Графа 3 – указываем номер декларации на товары;

Графа 4 – графа 6 – пустые графы

Графа 7 – номер и дата платежного поручения, перечисленного на таможню НДС таможенным брокером (посредником). Брокер предоставляет российской компании копию платежного поручения на НДС, уплаченного на таможне и на основании полученных данных российская организация заполняет графу 7 книги покупок.

Графа 8 – дата принятия на учет товаров

Графа 9 – наименование иностранного поставщика

Графа 10 – пустая графа

Графа 11 – наименование таможенного брокера (посредника), который приобретает товары от своего имени для российской организации

Графа 12 – ИНН и КПП таможенного брокера (посредника), указанного в графе 11

Графа 13 – графа 14 – пустые графы

Графа 15 – стоимость товаров, отраженных в учете

Графа 16 – сумма НДС

Если Вы работаете 1С:Предприятие 8.3, то в книге покупок данные отражаются автоматически, за небольшим исключением (о нем ниже), главное, правильно занести приход товара.

При оформлении поступления товара необходимо указать таможенного брокера (посредника), т.к. декларация на товары оформлена именно на него. При оформлении ГТД по импорту необходимо указать также таможенного брокера (посредника), т.к. НДС был уплачен российской организацией в адрес таможенного брокера (посредника).

Обратите внимание, если мы работаем через таможенного брокера (посредника), то в документе ГТД по импорту нужно убрать галочку «Отразить вычет НДС в книге покупок». Зачет НДС делаем только при формировании книги покупок, при этом в разделе Приобретенные ценности указываем номер и дату документа оплаты и выбираем вручную иностранного поставщика, ГТД по партиям, код операции

Зачет НДС делаем только при формировании книги покупок, при этом в разделе Приобретенные ценности указываем номер и дату документа оплаты и выбираем вручную иностранного поставщика, ГТД по партиям, код операции.

Удержание НДС налоговым агентом при приобретении электронных услуг у иностранных лиц в 1С 8.3: пошаговая инструкция

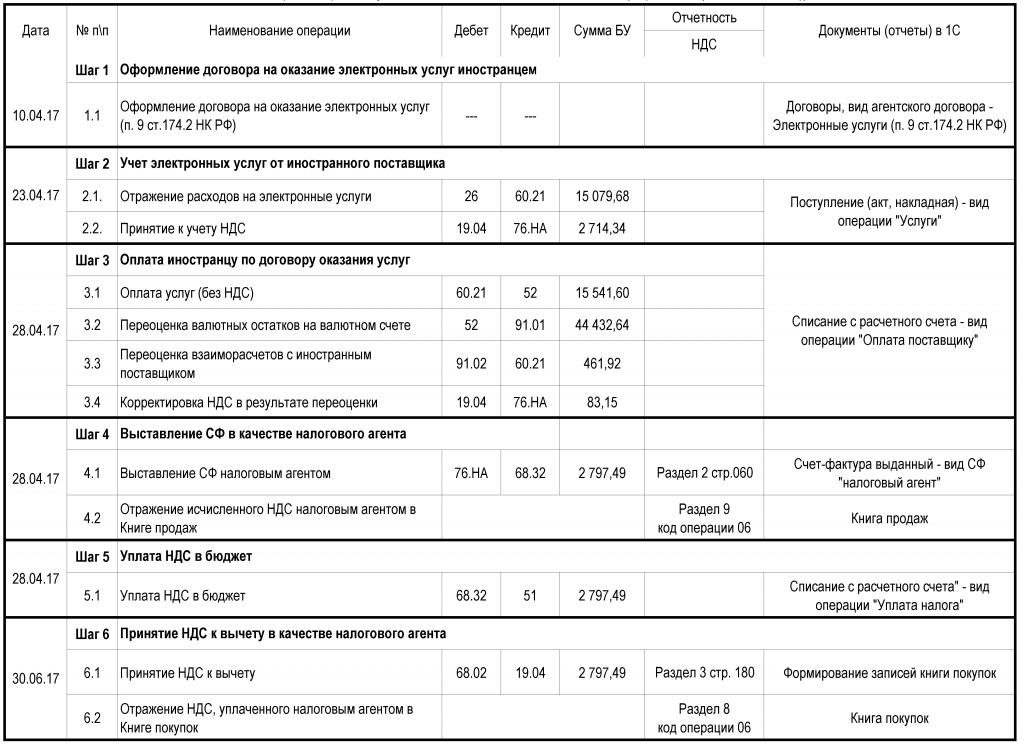

Давайте рассмотрим пошагово новый механизм отражения таких операций в 1С 8.3:

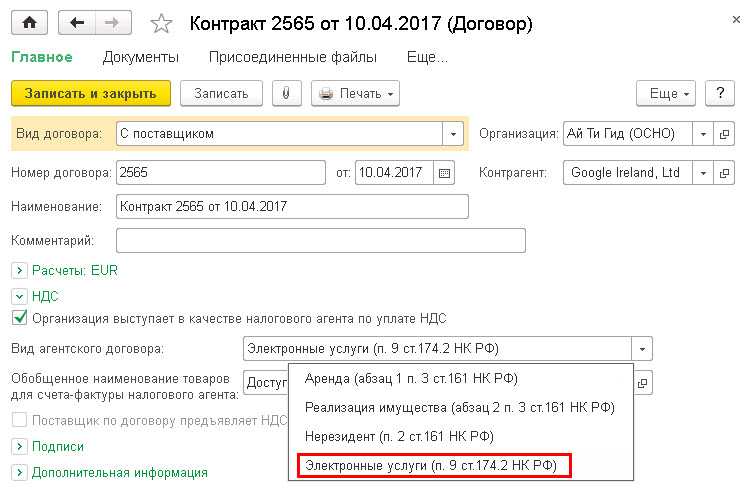

Шаг 1. Создать договор с иностранной компанией на оказание электронных услуг.

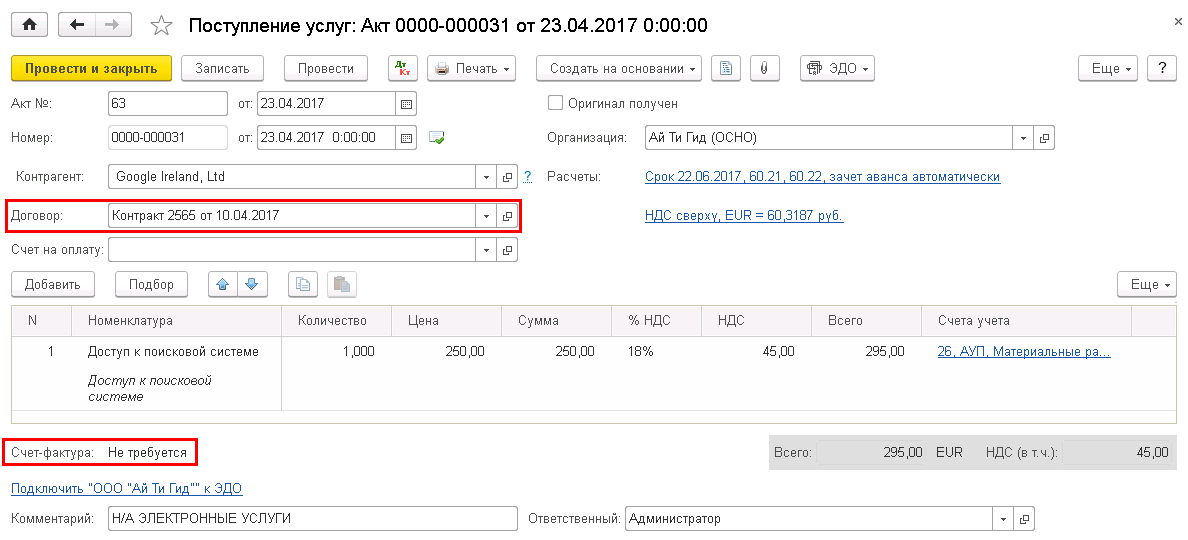

Шаг 2. Зарегистрировать акт на предоставление электронных услуг.

Акт регистрируется с помощью документа “Поступление (акт, накладная)” с видом операции “Услуги (акт)”. В документе обязательно выбрать договор с видом агентского договора “Электронные услуги (п. 9 ст. 174.2 НК РФ)”:

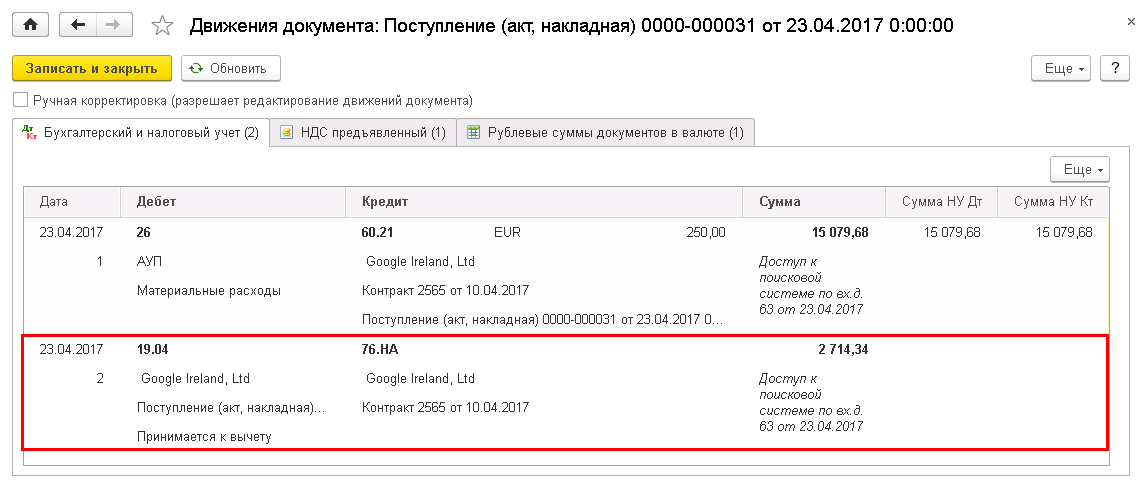

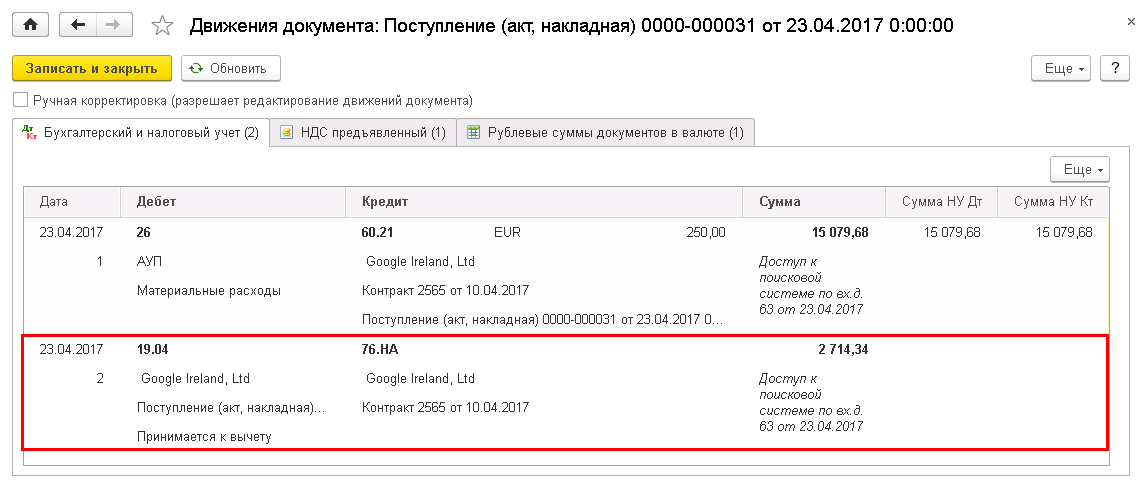

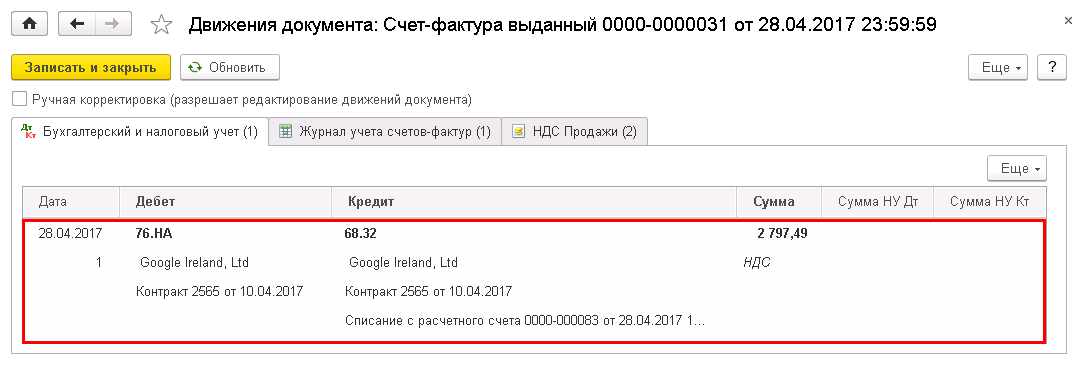

Движения документа:

Шаг 3. Зарегистрировать оплату иностранному поставщику денежных средств.

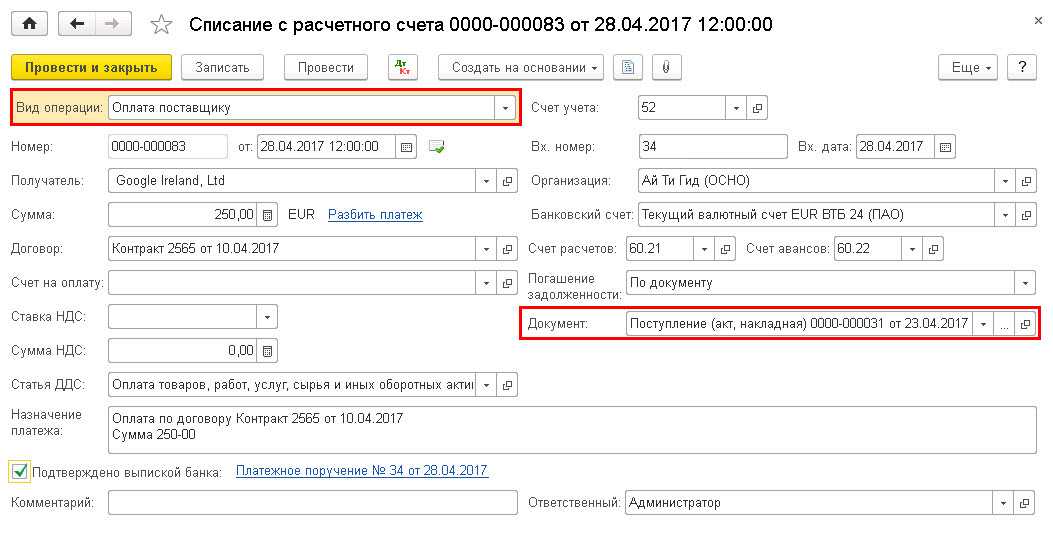

Оплата иностранному поставщику в 1С 8.3 оформляется документом “Списание с расчетного счета” вид операции “Оплата поставщику”:

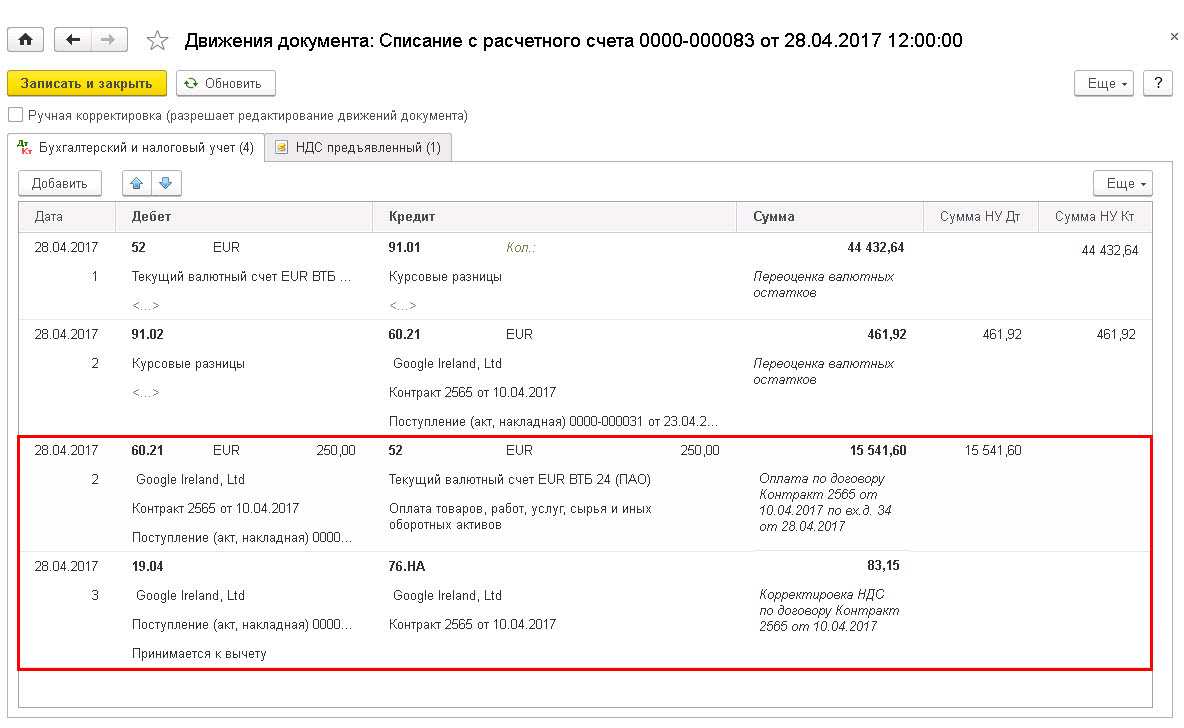

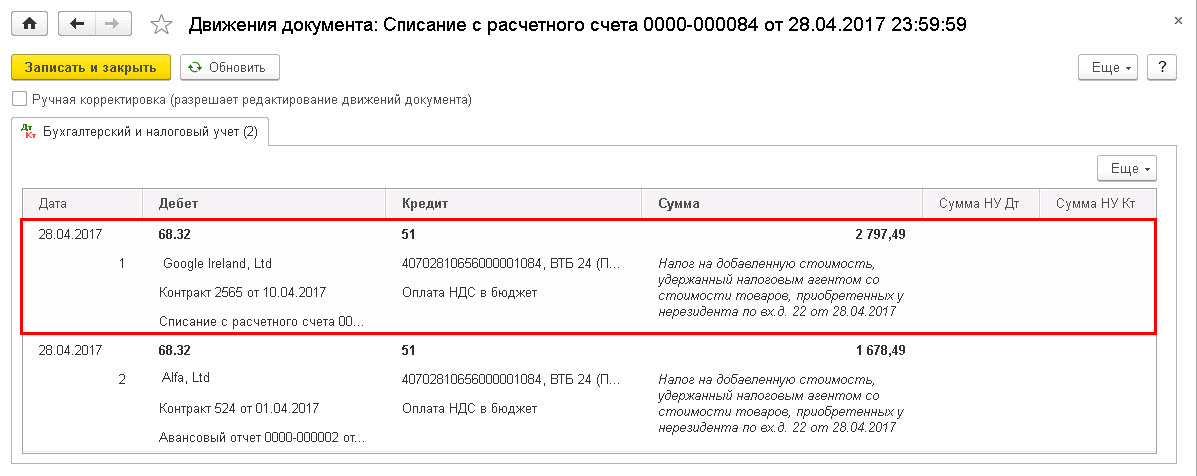

Движения документа:

Шаг 4. Выписать счет-фактуру налогового агента в одном экземпляре.

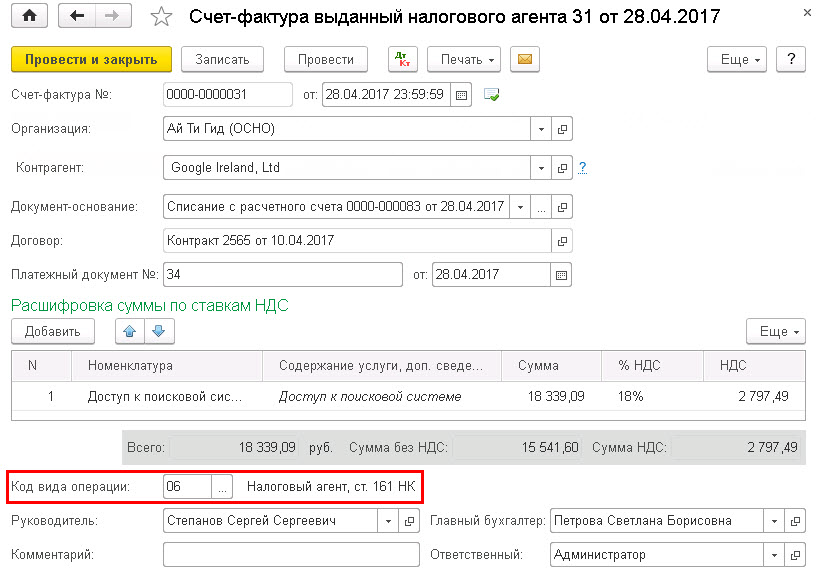

Сформировать счет-фактуру можно из документа “Списание с расчетного счета” по кнопке , выбрав “Счет-фактура выданный”. Счет-фактура будет создан с кодом вида операции “06”:

Движения документа:

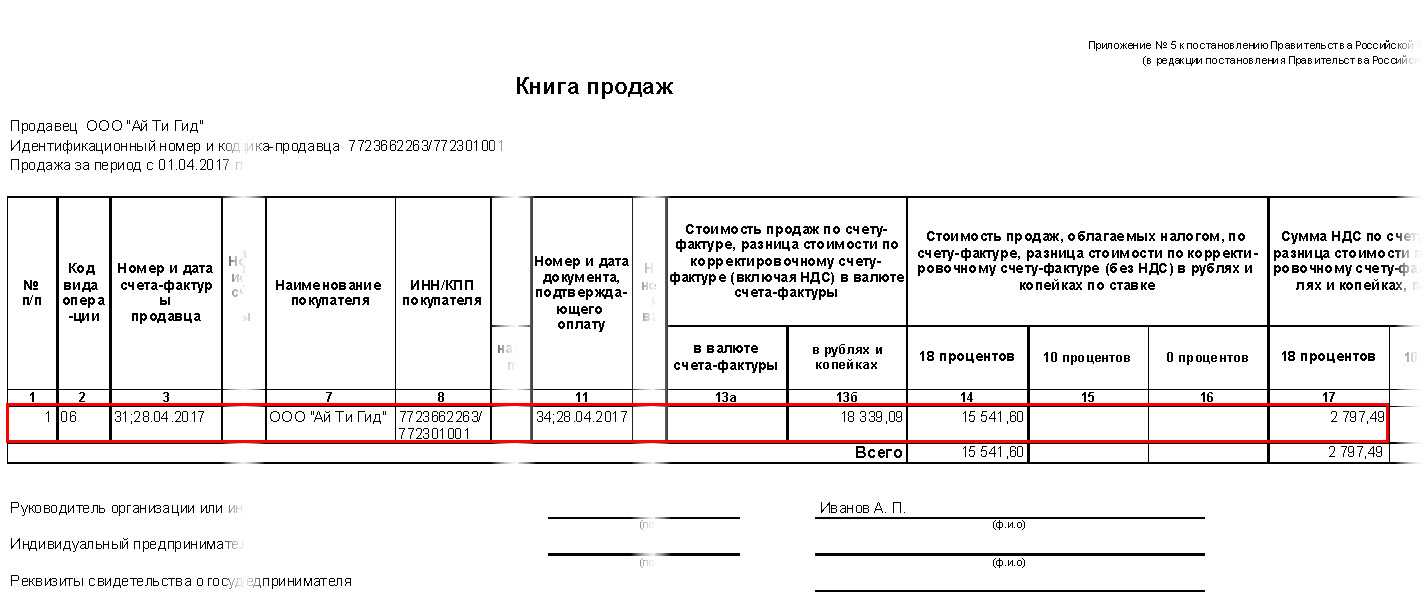

Сумма НДС к уплате в бюджет в качестве налогового агента указывается в Книге продаж. Книгу продаж в 1С 8.3 можно сформировать из раздела Продажи – НДС – Книга продаж:

Шаг 5. Уплатить НДС в бюджет в качестве налогового агента.

Организация обязана одновременно с оплатой денежных средств иностранцу уплатить НДС в бюджет.

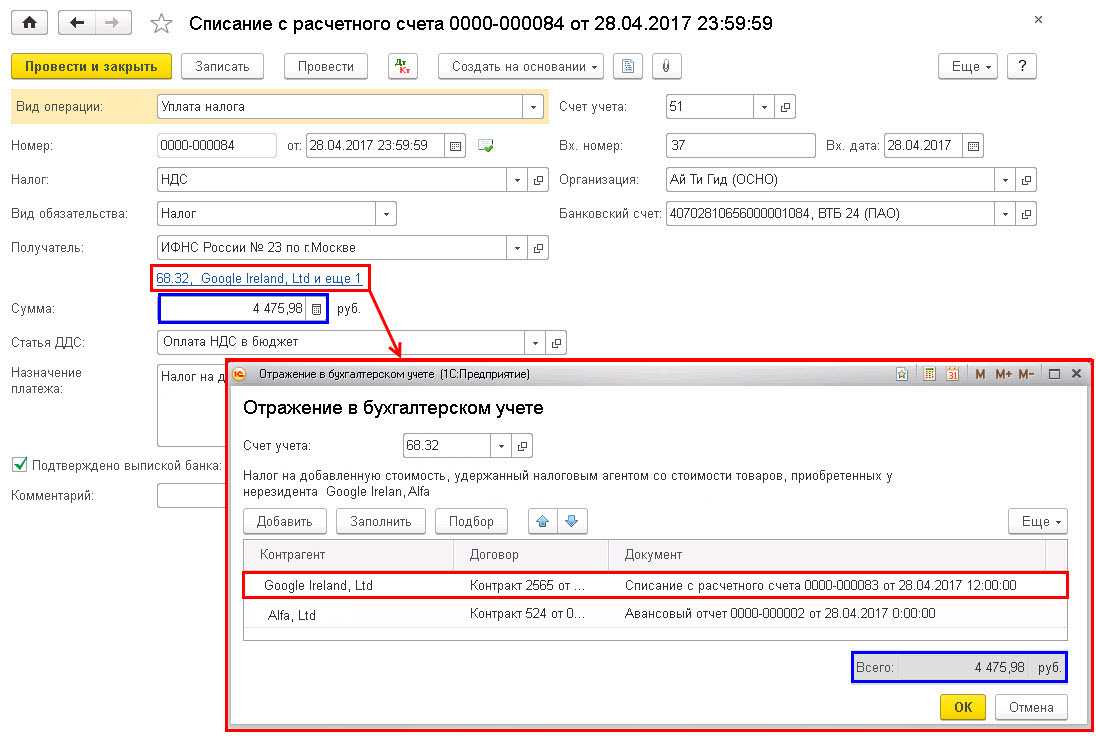

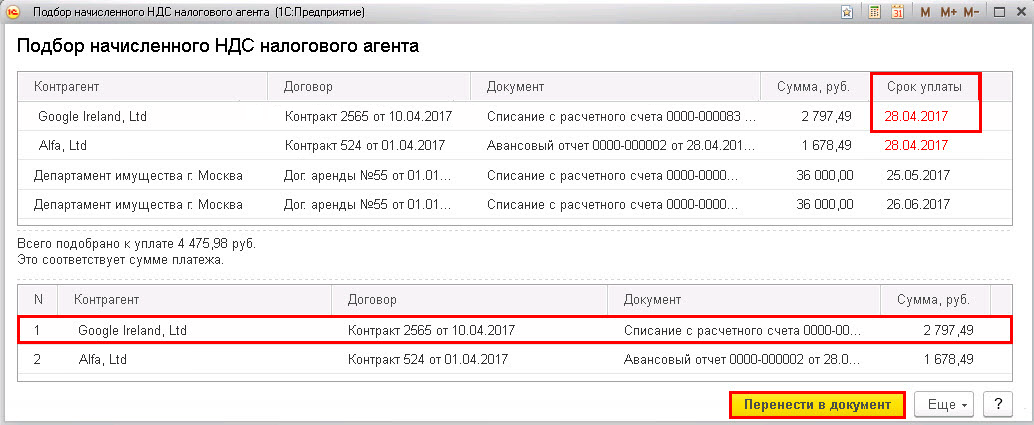

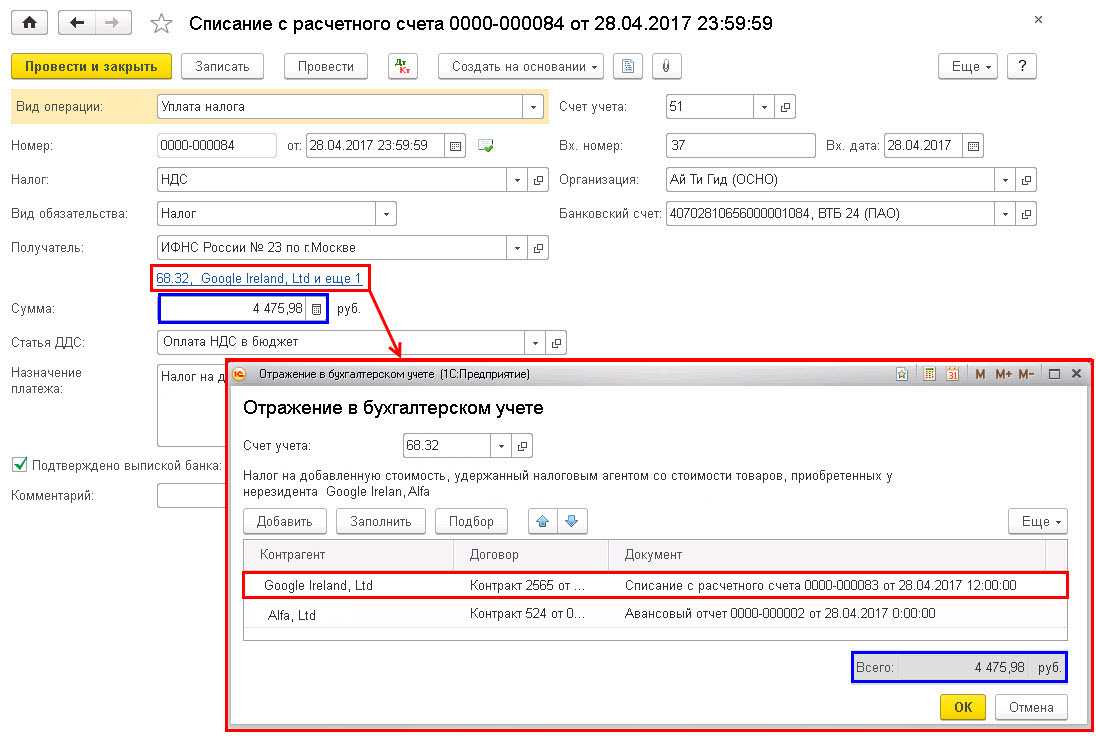

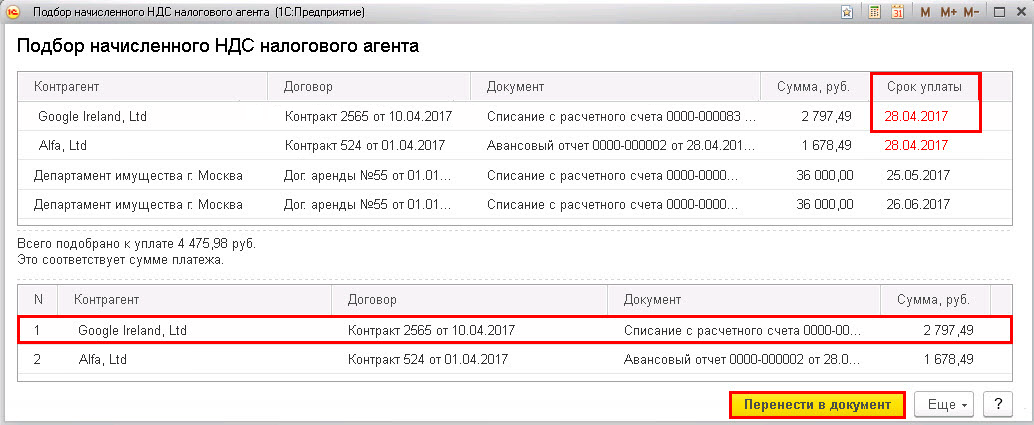

Теперь не нужно делать платежные документы на каждую сумму НДС налогового агента. В документе “Списание с расчетного счета” с видом операции “Уплата налога” для расшифровки суммы налога можно выбрать несколько оснований для перечисления НДС, при исполнении обязанности налогового агента, в пределах суммы платежа налога, а именно в разрезе документа оплаты, договора и контрагента.

Документ “Списание с расчетного счета” можно ввести в разделе Банк и касса – Банковские выписки:

Заполнить расшифровку сумм уплачиваемого НДС в качестве налогового агента в форме “Отражение в бухгалтерском учете” можно следующими способами:

- автоматически кнопкой – подбираются суммы НДС в зависимости от срока уплаты, начиная с ранней даты;

- подбором необходимых оснований – документов оплаты с помощью кнопки . При подборе также указывается срок платежа в бюджет;

- вручную добавить основания для уплаты налога кнопкой :

Движения документа:

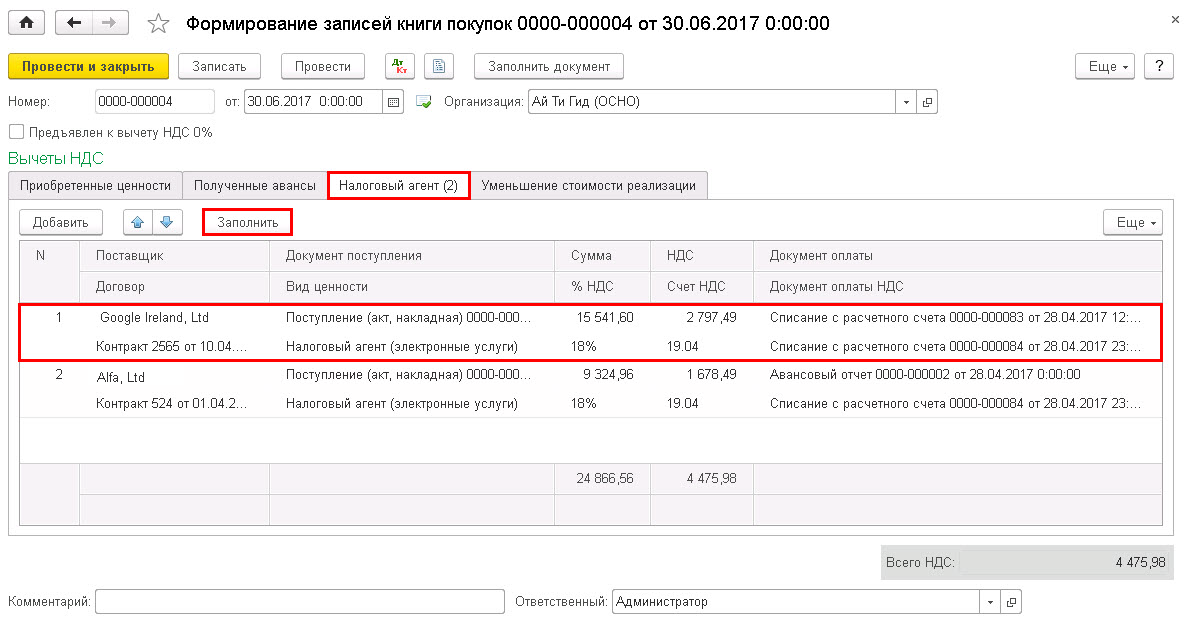

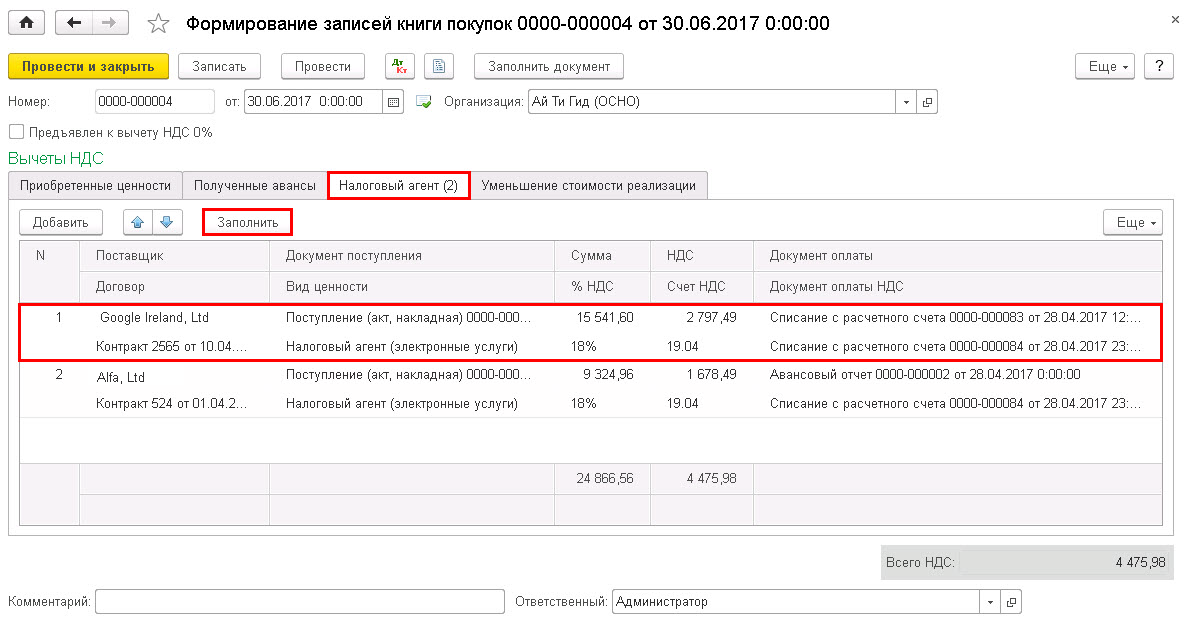

Шаг 6. Принять НДС к вычету, уплаченного в качестве налогового агента.

Налоговый агент имеет право на вычет по НДС при выполнении следующих условий:

- налоговым агентом услуги приняты;

- налоговым агентом услуга используется для деятельности, облагаемой НДС;

- налоговым агентом НДС уплачен в бюджет.

Для того чтобы принять НДС к вычету, нужно заполнить регламентный документ “Формирование записей книги покупок” – вкладка “Налоговый агент” – кнопка (раздел Операции – Закрытие периода – Регламентные операции – Формирование записей книги покупок):

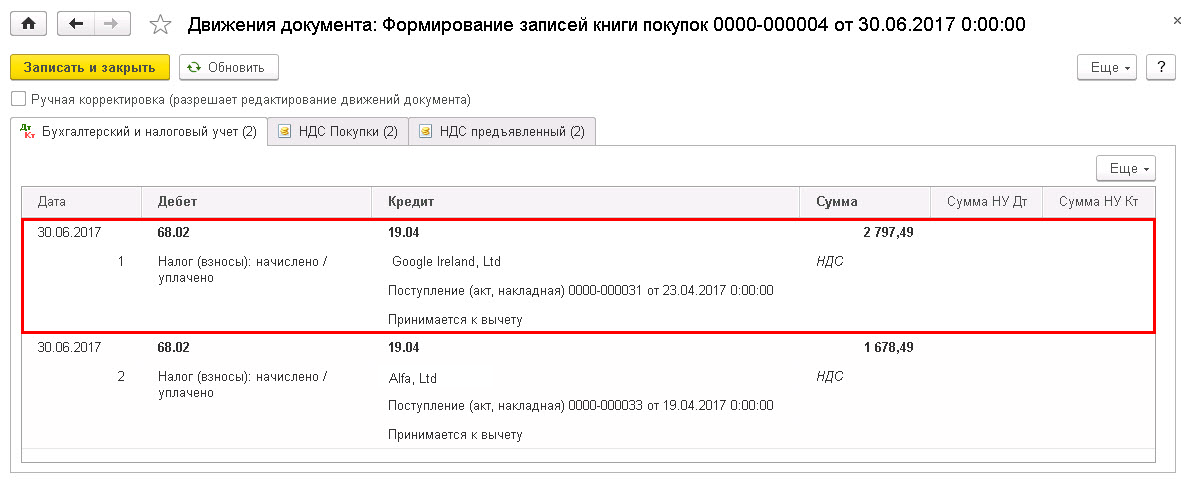

Движения документа:

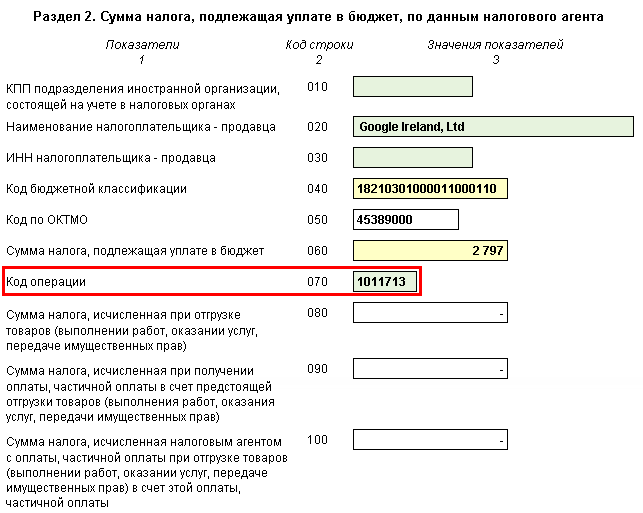

Шаг 8. Заполнить декларацию по НДС.

В результате реализации данной схемы в программе 1С Декларация по НДС в части операций налогового агента будет заполнена следующим образом (раздел Отчеты – 1С Отчетность – Регламентные отчеты – Декларация по НДС):

в Разделе 2:

- стр.060 – сумма исчисленного НДС по данным налогового агента;

- стр. 070 – код операции “1011713”:

в Разделе 3 стр.180:

сумма НДС, подлежащая к вычету:

в Разделе 9 “Сведения из книги продаж”:

регистрация счета-фактуры, выписанного налоговым агентом. Код вида операции “06”;

в Разделе 8 “Сведения из книги покупок”:

регистрация счета-фактуры налогового агента. Код вида операции “06”.

Все комментарии (2)

Пожалуйста добавьте момент, как таможенная декларация отразится в декларации по НДС. У меня не заполняет поле 12 в книге покупок — Рег номер ГТД. Должно ли оно заполняться?

В решении данного вопроса Вам смогут помочь другие материалы по импорту из дальнего зарубежья в рубрикаторе 1С БП БухЭксперт8.

Для отправки комментария вам необходимо авторизоваться или зарегистрироваться.

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8. Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку «Задать вопрос», я соглашаюсь срегламентом БухЭксперт8.ру >>

https://youtube.com/watch?v=uIj1NjlvAnI%26list%3DPLDk5LHfPk_1pSfCxChhwygQLJMqS9cHys

…сначала услуги, потом оплата

Вопрос 3

Как поставщику установить налоговую базу по НДС при расчетах по договору, согласно которому обязательство по оплате выражено в рублях в сумме, соответствующей определенной сумме в инвалюте (у. д. е.), если условием договора предварительная оплата не предусмотрена?

Если при реализации товаров (работ, услуг), имущественных прав по договорам, обязательство об оплате которых предусмотрено в рублях в сумме, эквивалентной определенной сумме в иностранной валюте, или условных денежных единицах (у. д. е.), моментом определения налоговой базы является день отгрузки (передачи) товаров (работ, услуг), имущественных прав, при определении налоговой базы инвалюта или у. д. е. пересчитываются в рубли по курсу ЦБ РФ на дату отгрузки (передачи) товаров (выполнения работ, оказания услуг), передачи имущественных прав. При последующей оплате товаров (работ, услуг), имущественных прав налоговая база не корректируется. Возникающие при этом разницы в сумме налога учитываются в составе внереализационных доходов (ст. 250 НК РФ) или внереализационных расходов (ст. 265 НК РФ).

К сведению

Аналогичные правила действуют для покупателя при принятии им «входного» налога к вычету. Вычет производится исходя из его пересчета в рубли на дату отгрузки; при последующей оплате таковой не корректируется. А возникающие (при последующей оплате) разницы покупатель включает в состав либо внереализационных доходов, либо внереализационных расходов (п. 1 ст. 172 НК РФ).

Пример 3

Согласно договору стоимость услуг определена в долларах США в размере 11 800 долл. (в том числе НДС – 1 800 долл.). Услуги оказаны 25.06.2016. Курс доллара по отношению к российскому рублю на эту дату составил 65,5 руб./долл.

Оплата услуг произведена контрагентом 11.07.2016 (при курсе валюты 64,2 руб./долл.).

Продавец отразит в налоговом учете на дату отгрузки (25.06.2016) выручку, полученную от реализации (без учета НДС), в размере 655 000 руб. (10 000 долл. х 65,5 руб./долл.). Сумма НДС, начисленного с выручки, полученной от реализации, равна 117 900 руб. (655 000 руб. х 18%).

Услуги оплачены 11.07.2016 в сумме 757 560 руб. (11 800 долл. х 64,2 руб./долл.). Отрицательная суммовая разница (с учетом НДС) в размере 15 340 руб. будет отражена в налоговых расходах (ст. 265 НК РФ).

К сведению: покупатель оприходует полученный товар и примет к вычету НДС, указанный в счете-фактуре поставщика, в сумме 117 900 руб. Положительную разницу (15 340 руб.) он учтет во внереализационных доходах вместе с НДС (ст. 250 НК РФ).

Таким образом, ранее исчисленная при отгрузке продавцом (принятая к вычету покупателем) сумма НДС не корректируется.