Счета с особым порядком переоценки в 1С 8.3

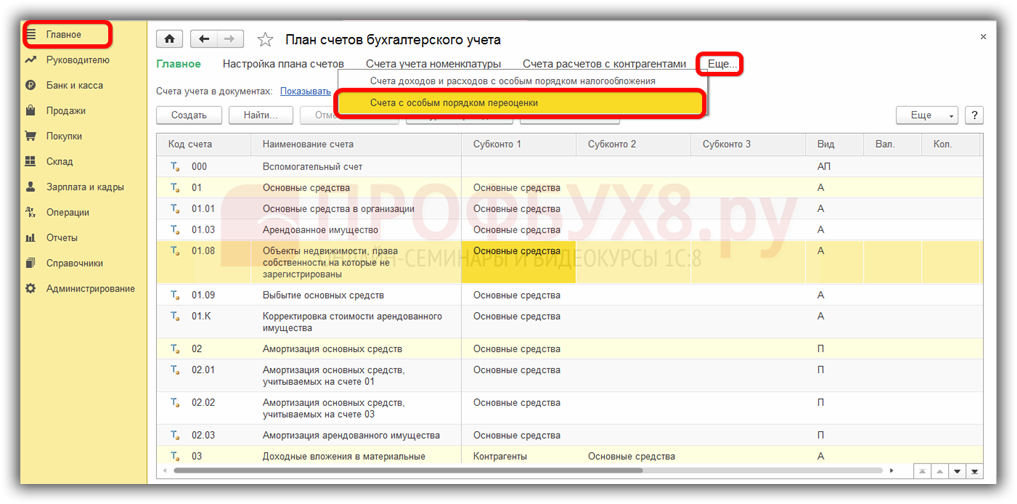

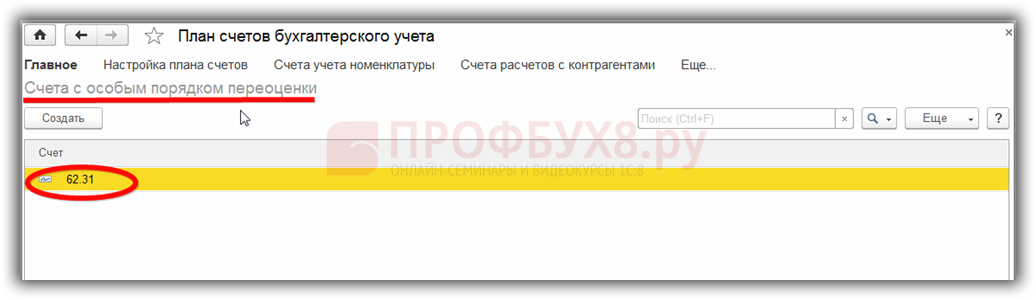

Стоит сказать пару слов о регистре сведений Счета с особым порядком переоценки. Добраться до этого регистра можно через меню Главное – План счетов – Еще – Счета с особым порядком переоценки:

Сюда заносятся счета плана счетов, которые требуют отличного от описанного выше способа переоценки. Если счет плана счетов включен в данный список, то автоматически переоценка остатков при совершении операций на отчетную дату регламентной операцией происходить не будет. Переоценку необходимо делать вручную с помощью документа Операции введенные вручную:

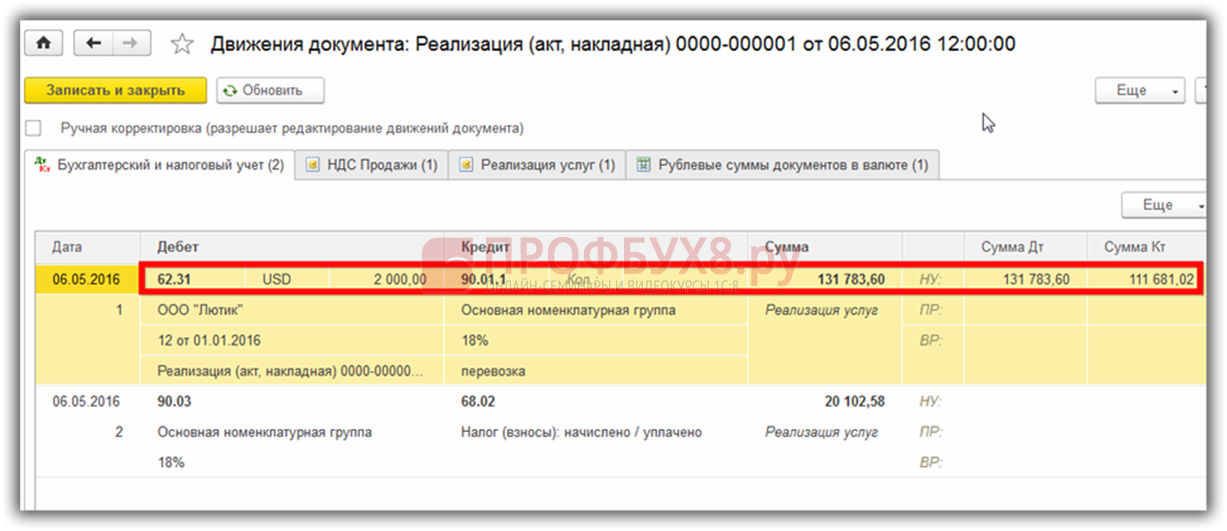

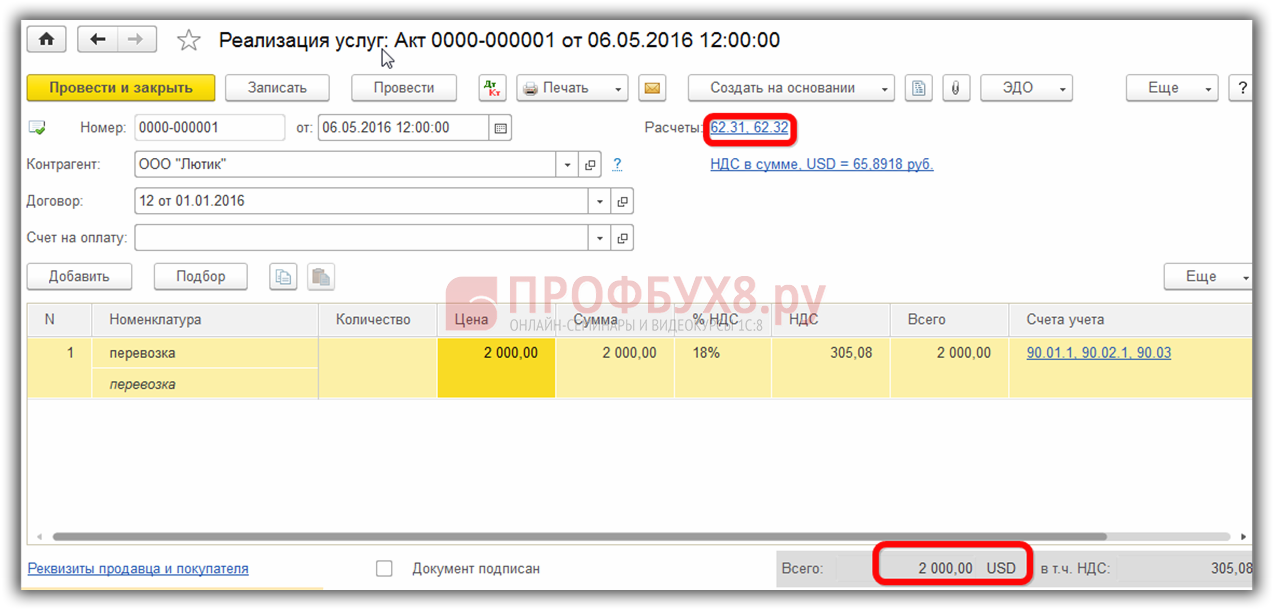

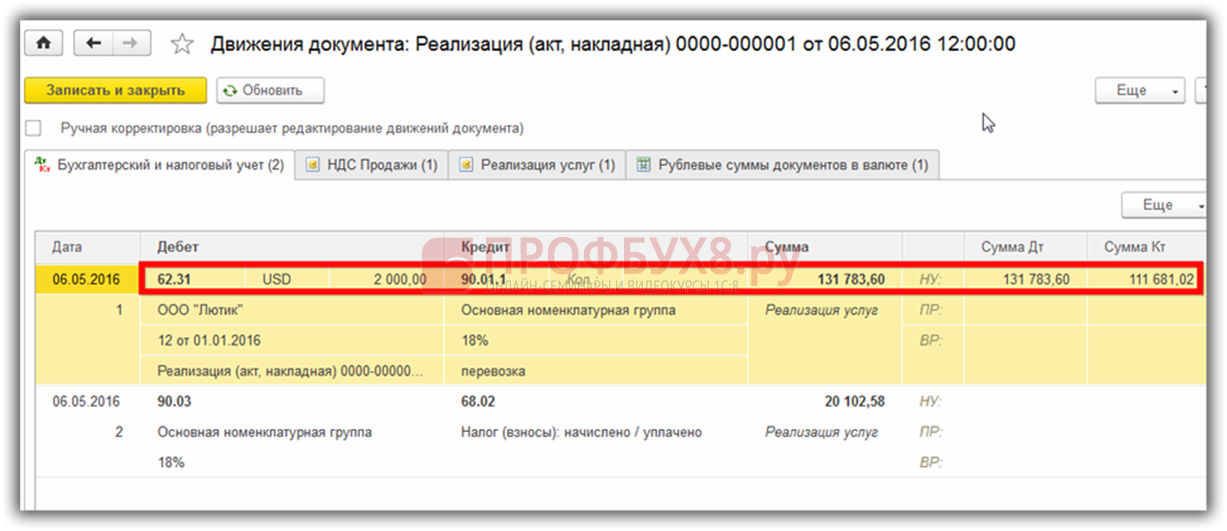

Например, 06.05.2016г. организация оказала услугу на сумму 2000 у.е.,

тем самым сформировалась задолженность по счету 62.31:

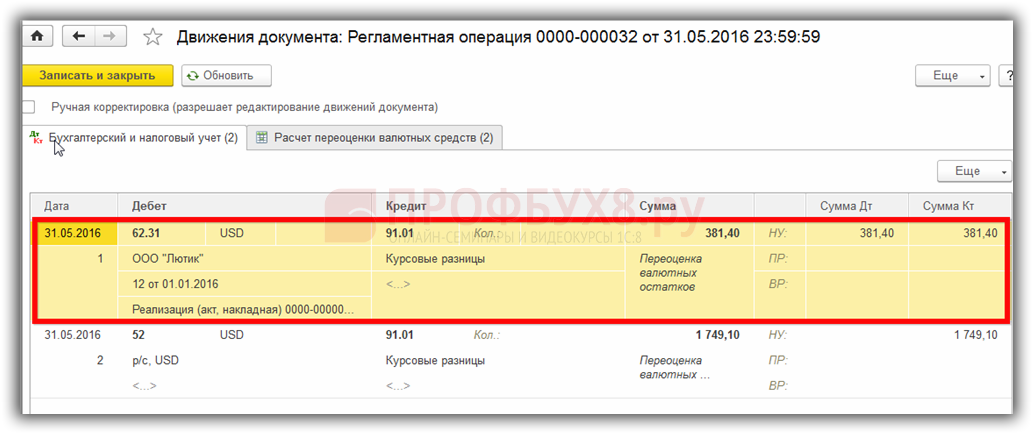

Если регистр сведений Счета с особым порядком переоценки оставить незаполненным, то при завершении периода мая в операции Переоценка валюты произойдет переоценка остатка по счету 62.31:

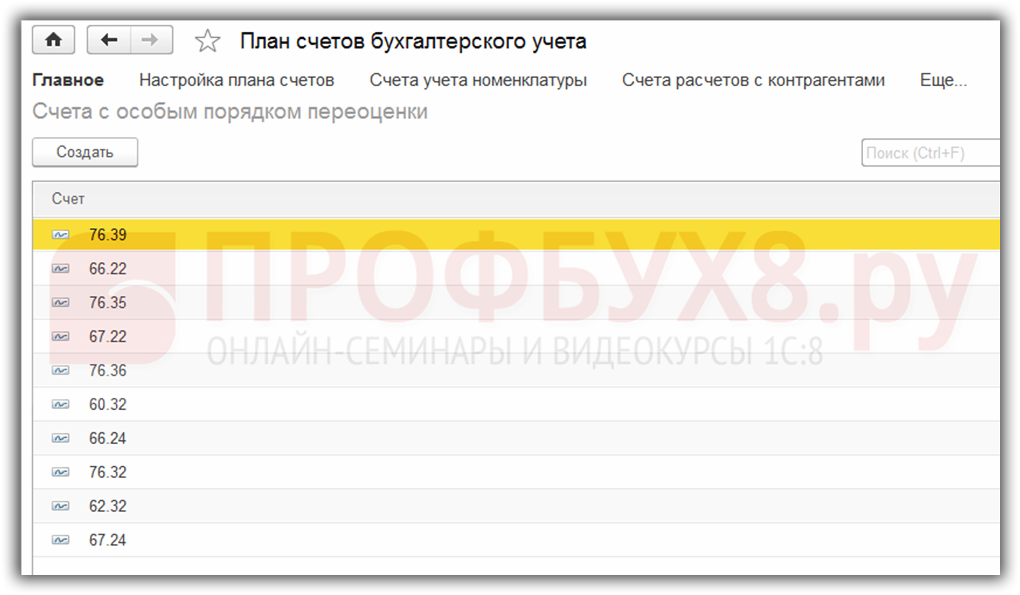

Если же счет 62.31 внести в данный список:

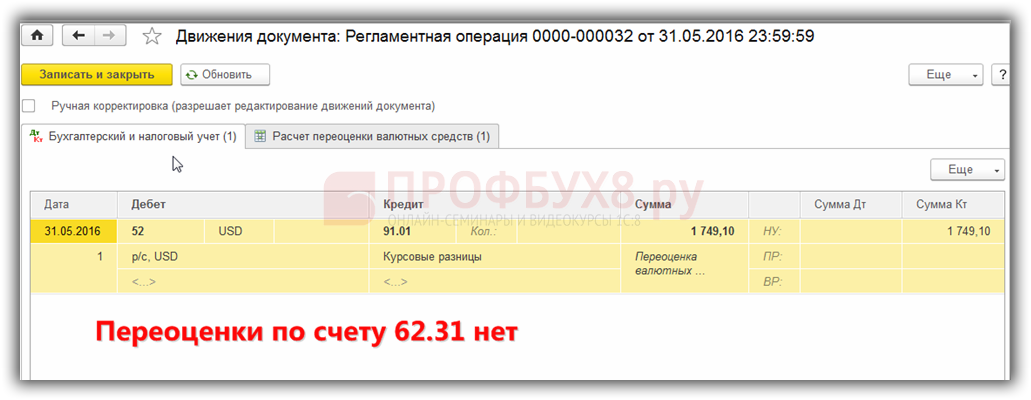

то в Закрытии месяца переоцениваться остаток по нему не будет:

Таким образом, программа бухгалтерского учета семейства 1С 8.3 Бухгалтерия 3.0 способна помочь пользователю, столкнувшемуся с нелегким вопросом учета и переоценки валютных остатков. Бухгалтеру просто остается все правильно настроить и проконтролировать сформированные проводки.

Особенности расчетов с контрагентами по договорам в валюте и в у.е., учет курсовых разниц, в какой момент и как автоматически рассчитываются курсовые разницы в 1С 8.3, перечисление валюты иностранному поставщику по внешнеторговому контракту – все это рассмотрено на нашем курсе по работе в 1С 8.3 Бухгалтерия в модуле Валютные операции. Подробнее о курсе смотрите в нашем видео:

Поддержка в «1С:Бухгалтерия 8», ред. 3.0

Программа сама будет производить расчеты по данному ПБУ, но методологию расчетов нужно знать, чтобы понимать, как и почему программа посчитала ту или иную сумму.

Ключевым понятием ПБУ 18/02 является понятие отложенного налога – сумма налога на прибыль, уплаченного в текущем году. Можно условно разделить на части, одна из которых относится к отчетному году, а другая – к будущим годам. Временная разница (ВР) по состоянию на отчетную дату определяется как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения.

В «1С:Бухгалтерии 8», ред. 3.0, все разницы между данными бухгалтерского (БУ) и налогового учета (НУ) называются разницами в оценке активов и обязательств. Для оценки стоимости актива (обязательства) для целей БУ и НУ, а также для аналитического учета постоянной разницы и ВР используется регистр бухгалтерии (проводка). Все суммовые показатели проводки определяются автоматически при проведении документов в программе или указываются в операции, введенной вручную. Проконтролировать выполняется ли соотношение БУ = НУ + ПР + ВР в программе можно при помощи отчета «Анализ по налогу на прибыль», а также при формировании оборотно-сальдовой ведомости (ОСВ), установив в настройках галочки на данных показателях. Если на конец года в ОСВ после реформации баланса не будет никаких сумм, это значит, что все велось корректно. Начиная с версии 3.0.59, в программе есть два варианта применения ПБУ 18/02 в своем учете:

-

ведется в соответствии с действующей редакцией ПБУ 18/02 (ВР признаются, если известен срок их погашения, ПР используются для расчета ПНА (ПНД) и ПНО (ПНР), а отложенный налог оценивается, исходя из изменений за месяц);

-

ведется в соответствии с новой редакцией ПБУ 18/02 (ВР определяются балансовым методом, ПР используются для оценки суммы отложенного налога, а отложенный налог оценивается на отчетную дату, исходя из изменений за отчетный период).

Не зависимо от того какой вариант выбран в программе, сумма налога на прибыль будет одинаковая, так как налог рассчитывается по данным налогового учета.

Отражение инвентаризации ОС

Данный тип переоценки производится комиссией в состав которой входят организационная администрация, специалисты, а так же бухгалтерия. Состав назначается начальником организации.

Назначенная комиссия проводит сплошной осмотр всех ОС, которые есть в организации, составляет опись с их инвентаризационным номером, наименованием, а также фактическим состоянием износа.

Выполняется проверка фактического износа и того, которое имеется по данным учета и составляется сравнительная ведомость, в которой и записываются появившиеся отклонения.

Инвентаризация ОС проводится не реже одного раза в три года.

Отражение в бухгалтерских проводках результатов инвентаризации можно увидеть в таблице:

| Дебет | Кредит | Название операции | Документ-основание |

| 01.01 | 91.01 | Оприходован излишек, выявленный при инвентаризации | Постановление ГМС РФ от 21/01/03 N 7 |

| 94 | 01.01 | Отражена недостача,при инвентаризации | Постановление ГМС РФ от 21/01/03 N 7 |

| 73.02 | 94 | Недостача списана на виновное лицо | Постановление ГМС РФ от 21/01/03 N 7 |

| 50.01 | 73.02 | Оплата недостачи ОС | Постановление ГМС РФ от 21/01/03 N 7 |

| 70 | 73.02 | Недостача удержана из ЗП виновного лица | Постановление ГМС РФ от 21/01/03 N 7 |

| 91.02 | 94 | Списана недостача | Постановление ГМС РФ от 21/01/03 N 7 |

Отличие новой редакции от действующей

В новой редакции изменился алгоритм расчета по ПБУ 18/02, трактовка определения некоторых разниц, изменился состав регламентных операций и форм справок-расчетов (непосредственно сам пример расчета (отличия в расчете) приведен в приложении 2 к ПБУ 18/02).

Расчет по новой редакции проще, чем по действующей. В новой редакции анализируется сальдо на отчетную дату и на начало года, а в действующей – данные за последний месяц отчетного периода (начальное сальдо и обороты). Также в обновленной редакции на формирование отложенного налога влияют ВР всех балансовых счетов, кроме 90, 91, 99. Доходы и расходы, отраженные на этих счетах, для целей формирования бухгалтерской и налогооблагаемой прибыли учитываются в одном периоде, поэтому обобщенные на этих счетах ВР не должны приводить к признанию или погашению ОНА и ОНО. ВР, отраженные и погашенные в отчетном периоде не приводят к формированию проводок по счетам и . В случае изменения ставки по налогу на прибыль будет применяться перспективная ставка, то есть та, которая будет действовать в будущем (перерасчет при реформации баланса не требуется). ПНД и ПНР рассчитывается сальдированно (ПР по счету налогооблагаемой прибыли х текущая ставка налога). Изменилась трактовка ВР и ПР, теперь балансовая стоимость – это всегда ВР, а доходы и расходы, которые возникают и которые не будут учтены в БУ или НУ – это ПР. Разницы в активах и обязательствах – резервы по сомнительным долгам, готовая продукция (при распределении косвенных расходов пропорционально стоимости прямых расходов), незавершенное производство – все это теперь признается как ВР. Также в программе при применении новой редакции ПБУ 18/02 используется другой состав регламентных операций и справок-расчетов: регламентная операция «Расчет налога на прибыль» выполняет только начисление налога по данным налогового учета для уплаты в бюджет (счет 68.04.1), а регламентная операция «расчет отложенного налога по ПБУ 18/02» – расчет по данным бухгалтерского учета для финансовой отчетности (счета ,,), и справки – расчеты: «Отложенный налог на прибыль» и «Эффект изменения ставок налога на прибыль».

До начала 2020 г. можно вести учет при использовании одного из двух вариантов ПБУ 18/02, оба варианта не противоречат законодательству. Однако рекомендуется переходить на новый алгоритм расчета уже с 2019 г., для того, чтобы до 2020 г. понять, что и как нужно будет учитывать. К тому же новый вариант проще и надежнее.

«1С:Бухгалтерия 8» (ред. 3.0): как отразить переоценку (дооценку) ОС в соответствии с новой редакцией ПБУ 18/02 (+ видео)?

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.75.58.

Результаты переоценки объектов основных средств (ОС), проведенной по состоянию на конец отчетного года, учитываются в бухгалтерском учете обособленно. Сумма дооценки объекта ОС отражается по дебету счета учета основных средств в корреспонденции с кредитом счета учета добавочного капитала (п. 15 ПБУ 6/01 «Учет основных средств», утв. приказом Минфина России от 30.03.2001 № 26н; п.п. 47, 48 Методических указаний по бухгалтерскому учету основных средств, утв. приказом Минфина России от 13.10.2003 № 91н).

При исчислении налога на прибыль организаций результаты переоценки имущества не учитываются (п. 1 ст. 257 НК РФ, письмо Минфина России от 19.04.2019 № 03-03-06/3/28433).

Для целей ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н в ред. приказа Минфина России от 20.11.2018 № 236н) разницы, возникающие в результате переоценки ОС, являются временными (п. 8 ПБУ 18/02, информационное сообщение Минфина России от 28.12.2018 № ИС-учет-13).

Отложенный налог на прибыль, образующийся в связи с операциями, результаты которых не включаются в бухгалтерскую прибыль (убыток), отражается в корреспонденции с тем счетом, на который относятся результаты самих операций. Соответственно, увеличение отложенного налогового обязательства (ОНО) в связи с приростом налогооблагаемой временной разницы в результате дооценки основного средства отражается по дебету счета 83 «Добавочный капитал» в корреспонденции с кредитом счета 77 «Отложенные налоговые обязательства» (п. 6 рекомендации Бухгалтерского методологического центра № Р-102/2019-КпР «Порядок учета налога на прибыль», утв. Фондом «НРБУ «БМЦ» 26.04.2019).

В «1С:Бухгалтерии 8» редакции 3.0 операции по переоценке ОС, в том числе признание отложенного налога на прибыль от переоценки, отражаются с помощью документа Операция (раздел Операции – Операции, введенные вручную). Документ следует создавать после выполнения 1-й группы регламентных операций, входящих в обработку Закрытие месяца за декабрь отчетного года.

Для корректного начисления амортизации со следующего месяца в бухгалтерском учете необходимо отразить изменения в регистрах сведений подсистемы учета основных средств с помощью документа Изменение параметров амортизации ОС (раздел ОС и НМА – Параметры амортизации).

После выполнения операций по переоценке ОС необходимо повторно выполнить регламентные операции 4-й группы регламентных операций, входящих в обработку Закрытие месяца за декабрь отчетного года. При необходимости можно повторно выполнить регламентные операции 2-й, 3-й, 4-й группы, не затрагивая регламентные операции 1-й группы.

По кнопке Заполнить отчет о финансовых результатах заполняется автоматически в редакции Приказа № 61н и в соответствии с пунктом 24 ПБУ 18/02.

Переоценка валютных средств в регламентированном учете в 1С:Комплексная автоматизация 2

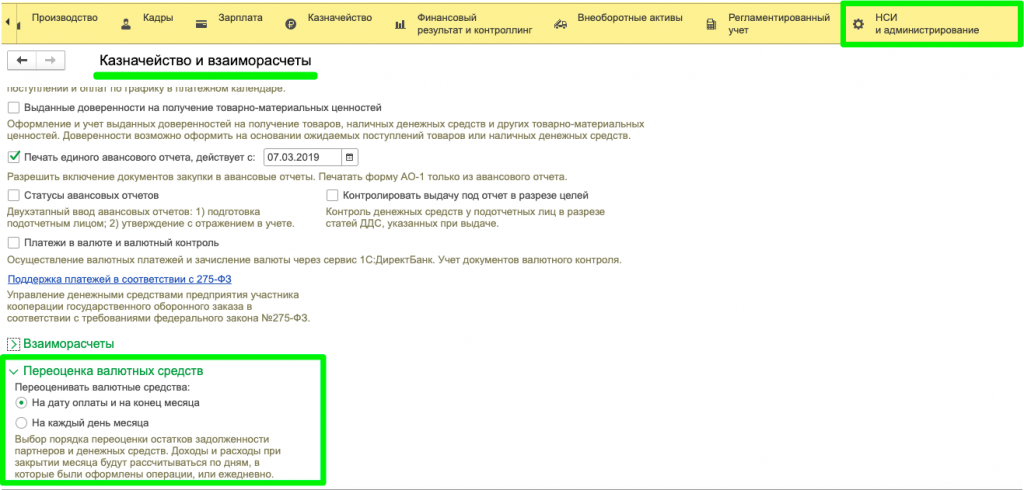

В 1С:Комплексная автоматизация 2 предлагается два варианта переоценки остатков и задолженности партнеров и денежных средств:

Базой же для расчета курсовых разниц по регламентированному учету являются проводки по счетам учета с отметкой Валютный и без отметки Сумма в БУ не подлежит переоценке.

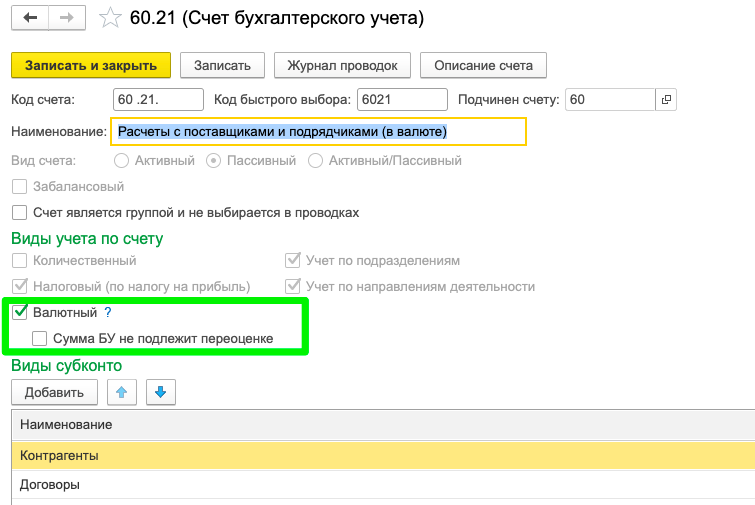

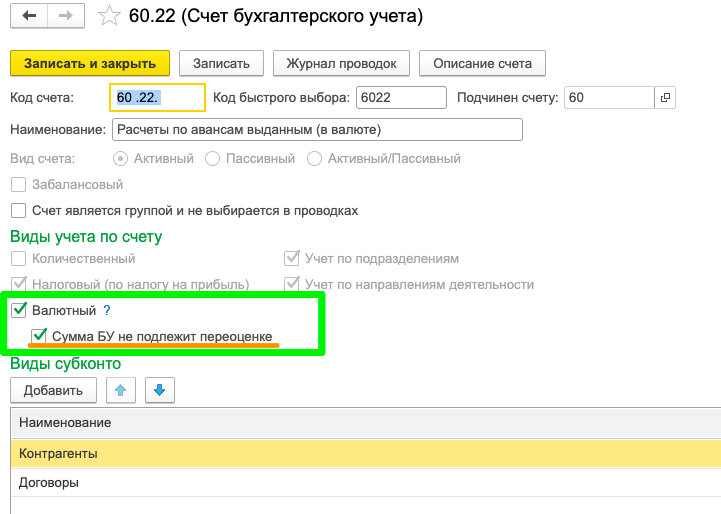

Например, счет расчетов 60.21 Расчеты с поставщиками и подрядчиками (в валюте) является валютным, но галка что счет в БУ не подлежит переоценке не стоит и это правильно, т.к. долги в валюте должны переоцениваться.

⇨ Когда валютные счета учета расчетов имеют разные субсчета для учета авансов и задолженностей, тогда по данным БУ при расчете курсовых разниц проблем быть не должно.

Примеры расчета ОНА и ОНО на счетах 83 и 84

Заполнение отчетности на примерах

Настройка отчета

Откройте отчет в разделе ОС и НМА — Ведомость элементов амортизации.

В шапке отчета выберите Организацию, по которой формируется ведомость, и Период.

В поле Показывать установите, какие данные попадут в отчет:

- Все — отобразятся данные по всем объектам ОС, НМА и предметам аренды, по которым выполнен расчет амортизации в выбранном Периоде;

- Изменения элементов амортизации — отобразятся только те объекты, по которым в выбранном периоде пересматривались элементы амортизации;

- Изменения элементов амортизации, обесценения, модернизации — отобразятся только объекты, по которым в выбранном периоде пересматривались элементы амортизации либо проводилась модернизация или обесценение.

По кнопке Показать настройки можно настроить отчет.

Вкладка Группировка

На вкладке Группировка укажите, какие данные будут выводиться по строкам отчета. По умолчанию предлагается отображать данные по группировке:

-

Статус учета — позволяет проанализировать поступление и выбытие объектов:

- Действующие — объекты, принятые к учету на начало периода и не списанные до конца выбранного периода;

- Принятые — объекты, принятые к учету в выбранном периоде;

- Снятые — объекты, списанные с баланса в выбранном периоде.

- Тип объекта — ОС или НМА.

- Способ начисления амортизации на конец периода — способ начисления амортизации по объектам, действующий на конец периода. Способ, действующий на начало периода, отображается автоматически в разделе На начало периода. PDF

- Основное средство — наименование объекта ОС, предмета аренды (лизинга) или НМА.

- Компонент амортизации — наименование компонента ОС, если в . В 1С: ПРОФ группировку можно не использовать, т. к. механизм выделения компонентов ОС не реализован.

Отображаемая группировка выбирается установкой флажка. При необходимости можно убрать группировку (снять флажок) или дополнить по кнопке Добавить.

Вкладка Показатели

На вкладке Показатели выберите, какие колонки дополнительно отобразить в отчете:

- Элементы амортизации — СПИ, способ начисления амортизации и ликвидационная стоимость отображаются всегда;

-

Стоимость — если флажок установлен, то дополнительно к Элементам амортизации отображаются стоимостные показатели:

- первоначальная стоимость;

- накопленная амортизация;

- балансовая стоимость;

- обесценение;

- модернизация в изменениях за период;

- Способ отражения расходов — счет учета затрат и аналитика отражения затрат на амортизацию на начало и конец периода;

- Дата завершения СПИ — дата окончания СПИ по объекту;

- Остаток СПИ в процентах — расчетная доля остатка СПИ на конец периода.

Вкладка Отбор

На вкладке Отбор по умолчанию предусмотрены основные фильтры, позволяющие вывести в отчет только определенный .

Действующие отборы отмечены флажками.

Например, в отчет можно вывести только ОС, по которым начисляется амортизация на конец периода.

Также можно дополнить фильтры по кнопке Добавить и отобрать данные в отчет по нужному признаку.

Вкладка Сортировка

На вкладке Сортировка можно настроить последовательность отображения данных.

По умолчанию установлена сортировка по . Если не используются или сортировка не задана, данные выводятся в алфавитном порядке.

Вкладка Оформление

На вкладке Оформление можно настроить предупреждение – выводить красным шрифтом объекты, например, по которым СПИ подходит к концу и его надо протестировать на актуальность.

Для этого по кнопке Добавить откройте форму Редактирование элемента условного оформления.

На вкладке Оформление выберите Цвет текста — стиль Особый текст.

На вкладке Условие установите, для каких данных действует оформление, например, для Дата завершения СПИ меньше начала следующего года.

Вкладки Оформляемые поля и Дополнительно можно не заполнять – оставить, как есть.

Для отмены оформления — снимите флажок напротив него.

Вывод подписи и заголовка отчета

На вкладке Оформление настраивается вывод названия отчета и поля для подписи ответственного за составление отчета. Название отчета определено по умолчанию Ведомость элементов амортизации.

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Переоценка основных средств (дооценка и уценка)

|

В результате переоценки допускается как увеличение (дооценка), так и уменьшение (уценка) стоимости имущества.

Результаты переоценки отражаются в бухгалтерии на счетах 83 Добавочный капитал и 91 Прочие доходы и расходы. Результаты проведенной переоценки в бухгалтерском учете отражаются в начале нового отчетного периода.

Проводка при дооценке основных средств: Д01 К83 — стоимость увеличилась.

Проводка при уценке основных средств: Д91/2 К01 — стоимость уменьшилась.

При проведении переоценки основных фондов помимо пересчета стоимости объектов, нужно также проводить пересчет амортизации.

Для этого сначала считаем степень износа, то есть находим отношение начисленной амортизации к первоначальной стоимости ОС в процентах. Затем переоцененную стоимость объекта ОС умножаем на степень износа и получаем пересчитанную амортизацию.

В случае дооценки пересчет амортизации отражается проводкой: Д83 К02.

В случае уценки проводка выглядит следующим образом: Д02 К91/1.

| Дебет | Кредит | Название операции |

| 01 | 83 | Дооценка ОС |

| 83 | 02 | Дооценка начисленной амортизации |

| 91/2 | 01 | Уценка ОС |

| 02 | 91/1 | Уценка начисленной амортизации |

|

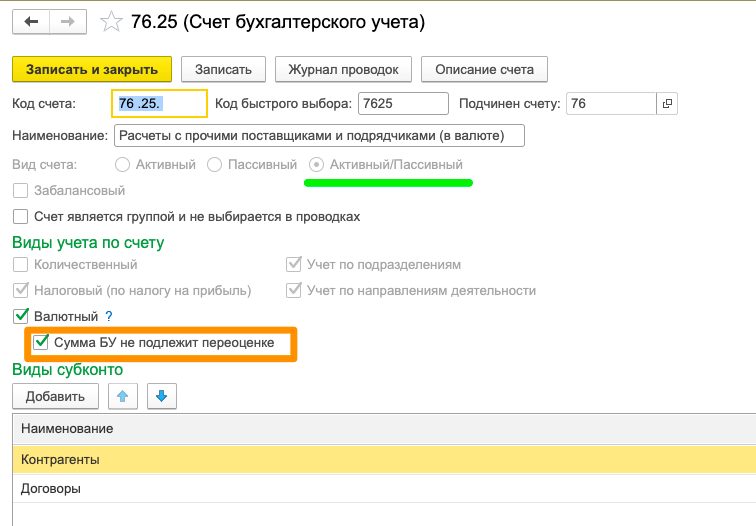

А что делать, когда счет учета расчетов общий и для аванса и для задолженности?

Речь про валютные счета учета с видом Активно/Пассивный, например, 76.25 Расчеты с прочими поставщиками и подрядчиками (в валюте) и т.д. В этом случае интуитивно не понятно должна стоять галка в счете учета про переоценку или нет.

Недавно мы как раз столкнулись с такой ситуацией, когда аванс на счете 76.25 переоценивался, хотя не должен. Счет переоценивается в конце месяца, т.к. он валютный и на нем есть остаток по данным БУ, по данным оперативного учета переоценки нет, т.к. система по ОУ понимает, где аванс, где долг по регистрам.

Следовательно разработчики 1С рекомендуют для таких валютных счетов учета поставить галку Сумма в БУ не подлежит переоценке

⇨ При такой настройке авансы в валюте переоцениваться не будут, а задолженность как и положено будет переоценена в БУ.

Особенности учета по ПБУ 18/02

Цель ПБУ 18/02 – определить порядок учета уже исчисленного налога на прибыль и показать заинтересованным пользователям (собственники и инвесторы, контролирующие органы к этому числу не относятся) последствия уплаты налога. Данный стандарт позволяет пояснить инвестору (собственнику), как начисленный по результатам текущего периода налог повлияет на будущие периоды. Оно, как и прочие нормативные документы по бухгалтерскому учету, довольно консервативно, но иногда изменения просто необходимы.

Приказ Минфина РФ от 20.11.2018 № 236н внес поправки в ПБУ 18/02. Согласно п. 2 данного Приказа изменения, отраженные в нем, должны применяться с отчетности за 2020 г., то есть фактически при ведении бухгалтерского учета с 01.01.2020. Стоит заранее подготовиться к новшествам, чтобы безболезненно перейти на их применение. Кроме того, данный приказ позволяет применять обозначенные поправки досрочно, то есть уже при ведении бухучета в 2019 г. ПБУ 18/02 применяют публичные общества для информации акционеров и инвесторов, а дочерние и зависимые общества — для подготовки консолидированной отчетности.

Однако напомним, что согласно п. 2 ПБУ 18/02 его могут (по своему решению) не использовать субъекты малого предпринимательства, некоммерческие организации и организации, которые получили статус участников проекта «Сколково».

Примеры

Уценка предшествует дооценке

Уценка

Руководство переоценило стоимость основного средства к окончанию 2019 года.

Первичная стоимость – 400000. Актуальная стоимость насчитывает 350000. Размер накопленной амортизации составляет 80000.

Выполняются расчеты в следующем порядке:

- Определяется коэффициент совершаемой переоценки – 0.875 (350000 разделить на 400000).

- Уцененная амортизация – 70000 (80000 умножить на 0.875).

- Размер уценки амортизации – 10000 (из 80000 вычесть 70000).

- Размер уценки стоимости – 50000 (из 400000 вычесть 350000).

- Итоговая величина совершенной уценки – 40000 (из 50000 вычесть 10000).

Дооценка

На 31.12.2020 была произведена дооценка основного средства. Актуальная стоимость насчитывает 450000. Их стоимость исходная – 350000. За минувший год накопили амортизацию 40000.

Расчеты осуществляются в таком порядке:

- Общий размер амортизации выходит 110000 (к 70000 прибавляется 40000).

- Коэффициент совершенной переоценки соответствует 1.3 (450000 делится на 350000).

- Величина переоцененной амортизации равна 143000 (110000 умножается на 1.3).

- Размер дооценки составляет 100000 (из 450000 вычитается 350000).

- Дооценка амортизации насчитывает 33000 (от 143000 отнимается 110000).

- Итоговая величина дооценки получается 67000 (100000 минус 33000).

Дооценка отражается так в бухгалтерском учете следующими проводками:

| Операция | Сумма | Дебет | Кредит |

| Отражение дооценки на величину, соответствующую уценке, выполненной прежде | 50000 | 01-счет | 91.1-счет |

| Дооценивается амортизация (в рамках уценки, совершенной прежде) | 10000 | 91.2-счет | 02-счет |

| Дооценивается восстановительная стоимость (больше величины предшествующей уценки) | 50000 (от 100000 отнимается 50000) | 01-счет | 83-счет |

| Амортизация дооценивается (сверх величины предшествующей уценки) | 23000 (от 33000 отнимается 10000) | 83-счет | 02-счет |

Дооценка предшествует уценке

Дооценка

К завершению 2019 года осуществляется дооценка. Первичная стоимость насчитывает 200000.

Актуальная стоимость получается 250000. Величина амортизации оценивается суммой 40000.

Выполняются такие расчеты:

- Коэффициент совершенной переоценки получается 1.25 (250000 делится на 200000).

- Пересчитывается амортизация до 50000 (40000 умножается на 1.25).

- Величина дооценки для амортизации соответствует 10000 (из 50000 вычитается 40000).

- Дооценка самого объекта выходит 50000 (от 250000 отнимается 200000).

- Совокупная величина дооценки получается 40000 (из 50000 вычитается 10000).

Уценка

К окончанию следующего 2020 года совершается уценка. За этот год накопили амортизацию на 20000. Актуальная стоимость получается 150000. Стоимость ОС соответствует 250000.

Выполняются такие расчеты:

- Коэффициент выполняемой переоценки соответствует 0.6 (150000 делится на 250000).

- Накопленная амортизация (общий размер) – 60000 (к 40000 прибавляется 20000).

- Уцененная амортизация насчитывает 36000 (60000 умножается на 0.6).

- Величина уценки равняется 100000 (250000 минус 150000).

- Совокупная величина проведенной уценки равняется 64000 (100000 минус 36000).

Уценка отражается так в бухгалтерском учете с помощью проводок:

| Операция | Сумма | Дебет | Кредит |

| Отражение уценки в рамках величины предшествующей дооценки актива | 50000 | 83-счет | 01-счет |

| Уценивается амортизация (в рамках суммы предшествующей дооценки) | 10000 | 02-счет | 83-счет |

| Уценивается восстановительная стоимость актива (в рамках превышения величины дооценки актива) | 50000 (для этого из 100000 вычитается 50000) | 91.2-счет | 01-счет |

| Амортизация уценивается (в рамках величины дооценки актива) | 26000 (для этого от 36000 отнимается 10000) | 02-счет | 91.1-счет |

Отражение в бухгалтерской отчетности

При формировании показателей Бухгалтерского баланса за отчетный год основные средства отразите с учетом результатов переоценки основного средства по строке 1130 «Основные средства». Кроме того, результаты переоценки отражаются в балансе по строке 1340 «Переоценка внеоборотных активов». При этом размер добавочного капитала отражается в балансе без учета переоценки по строке 1350 «Добавочный капитал (без переоценки)».

Результаты проведенной переоценки отразите также в следующих формах бухгалтерской отчетности:

по строкам «Увеличение капитала» и «Уменьшение капитала» (графы 4 и 6) Отчета об изменениях капитала;

в Пояснениях к Бухгалтерскому балансу и Отчету о финансовых результатах.

Ситуация: можно ли списать убытки прошлых лет за счет добавочного капитала, сформированного в результате переоценки основных средств?

Нет, нельзя.

Связано это с тем, что за счет добавочного капитала, сформированного при дооценке основного средства, списываются суммы последующих его уценок (абз. 6 п. 15 ПБУ 6/01, Инструкция к плану счетов (счет 83)). Если же добавочный капитал будет списан в счет погашения убытков прошлых лет, то нарушится методология отражения в бухучете результатов переоценки основных средств. Аналогичная точка зрения отражена в письме Минфина России от 21 июля 2000 г. № 04-02-05/2.

Внимание: списание убытков прошлых лет за счет добавочного капитала, сформированного в результате переоценки основных средств, может повлечь административную ответственность. На практике, чтобы сделать Бухгалтерский баланс более привлекательным, учредители организации принимают решение о направлении добавочного капитала, сформированного за счет переоценок основных средств, на погашение убытков прошлых лет

Однако это может привести к грубому нарушению правил представления бухгалтерской отчетности. Под грубым нарушением правил представления бухгалтерской отчетности признается искажение любой строки бухгалтерской отчетности не менее чем на 10 процентов. Поэтому если в бухгалтерской отчетности значение добавочного капитала будет искажено не менее чем на 10 процентов, суд может оштрафовать руководителя организации или главного бухгалтера на сумму от 2000 до 3000 руб. (ст. 15.11, ч. 1 ст. 23.1 КоАП РФ)

На практике, чтобы сделать Бухгалтерский баланс более привлекательным, учредители организации принимают решение о направлении добавочного капитала, сформированного за счет переоценок основных средств, на погашение убытков прошлых лет. Однако это может привести к грубому нарушению правил представления бухгалтерской отчетности. Под грубым нарушением правил представления бухгалтерской отчетности признается искажение любой строки бухгалтерской отчетности не менее чем на 10 процентов. Поэтому если в бухгалтерской отчетности значение добавочного капитала будет искажено не менее чем на 10 процентов, суд может оштрафовать руководителя организации или главного бухгалтера на сумму от 2000 до 3000 руб. (ст. 15.11, ч. 1 ст. 23.1 КоАП РФ).

Порядок отражения в налоговом учете результатов от переоценки основного средства зависит от системы налогообложения, которую применяет организация.