Ответственность

Итак, мы разобрались, как сдавать нулевую отчетность ООО. Теперь о том, что же будет, если не сдать эти отчеты, расчеты и прочие формы. Как обычно, в таком случае налогоплательщик рискует заработать штрафные санкции.

Так, при несвоевременной подаче налоговых деклараций и форм по страховым взносам оштрафуют на 1000 рублей за каждый документ. За непредставление форм персонифицированной отчетности грозит штраф 500 рублей за каждое застрахованное лицо (работника или гражданина, нанятого по гражданскому договору). Так что не следует пренебрегать обязанностями налогоплательщика, ведь отсутствие деятельности их не отменяет. Тем более разобраться с этим вопросом несложно.

Подпишитесь на новостную рассылку, чтобы в числе первых узнавать о свежих статьях на сайте:

Нулевая декларация по УСН: нюансы

Фирма, работающая по УСН, в случае отсутствия оборотов, тем не менее, обязана подавать, как и в случае с ОСН, декларацию в Налоговую службу. При этом, структура данной декларации будет зависеть от того, какую из 2 разновидностей УСН использует фирма: УСН «доходы» или УСН «доходы минус расходы».

В первом случае, когда налог по УСН начисляется только на доходы, в структуру нулевой декларации должны будут входить:

- титульный лист документа;

- разделы 1.1 и 2.1.

Во втором случае — при уплате УСН по схеме «доходы минус расходы», в состав декларации должны входить:

- титульный лист;

- разделы 1.2 и 2.2.

Вне зависимости от «подвида» УСН, декларация подается в Налоговую службу до 31 марта года, идущего за отчетным.

Как заполнить титульный лист

Титульный лист заполняется одинаково на любой форме налогообложения. Наверху указывают ИНН и номер страницы. В ячейках для КПП поставьте прочерки — у ИП этого реквизита нет. Номер страницы впишите начиная с нуля: «001».

Налоговая утвердила набор кодов, которые отражают тот или иной признак:

-

•

Налоговый период — 34. Означает, что отчётности за прошедший год нет.

-

•

Код по месту учёта — 120 для ИП.

-

•

Корректировка — «0 — –» для первой декларации. Если найдёте ошибку после отправки документа, сделайте документ заново. В этом поле впишите «1 — –». Для следующей редакции — «2 — –» и так далее.

-

•

Код налоговой можно посмотреть на сайте ФНС.

Остальные поля заполняются актуальной информацией:

-

•

Отчётный год — 2023.

-

•

Налогоплательщик — ФИО предпринимателя. В первой строке укажите фамилию, заполнив прочерками оставшиеся клетки, во второй — имя, в третьей — отчество.

-

•

В полях о реорганизации поставьте прочерки.

-

•

Номер телефона впишите в формате: 8(999)1112233. Каждый символ — в отдельной клетке, пустые — прочерки.

-

•

В строке «на … листах» укажите количество страниц в декларации.

-

•

Укажите «1» в поле «Достоверность данных подтверждаю». Если документы подаёт представитель по доверенности, впишите «2».

-

•

Внизу поставьте подпись и текущую дату. Все оставшиеся пустыми поля заполните пропусками.

Деятельность не ведется, нужно ли отчитываться?

Часто так случается, что в начале деятельности, после регистрации ООО или ИП, в течение нескольких отчетных периодов не получается начать свой бизнес. В результате чего расходы есть, а доходов нет. Или нет никаких хозяйственных операций. И тут возникает вопрос: «Надо ли отчитываться при отсутствии деятельности в налоговые органы, в Пенсионный фонд?» Ответ однозначный – обязаны отчитаться в соответствующие сроки, представив нулевые декларации или расчеты, чтобы не получить штраф. Это касается всех налогоплательщиков и организаций, и ИП, на какой бы системе налогообложения они не находились. Сам факт отсутствия деятельности нарушением не является. А вот за непредставление (несвоевременное представление) нулевых деклараций предусмотрены штрафы в размере 1000 руб.

Как сформировать баланс за полгода?

Полугодовой баланс — необязательный отчет, поэтому форма его может отличаться от стандартно подаваемой в Налоговую.

Заполнить бухгалтерский баланс, главным образом, нужно в целях отражения конкретных показателей деятельности.

Детализация тех или иных данных, которые не заявлены в стандартной форме, поможет налогоплательщику в принятии управленческих решений в первую очередь важных самой компании, а не контролирующим органам. Тем не менее, бухгалтеры довольно часто формируют баланс за полгода по привычной форме, поскольку это позволяет сравнить сведения с предыдущим годовым балансом и в последующем упростить работу по итогам года, когда потребуется сформировать следующий годовой отчет. Баланс по стандартной форме интересен в первую очередь налоговикам, банковским учреждениям и контрагентам. Для локального использования внутри самой компании можно пользоваться произвольной формой полугодового баланса.

Нужно ли сдавать «нулевую» отчетность

Само по себе определение «нулевая» отчетность не входит в рамки правового поля. Меткое название придумано и подхвачено участниками предпринимательского и бухгалтерского сообществ. По сути, «нулевая» отчетность представляет собой декларацию за отчетный период, которая подтверждает, что движение средств по счетам предпринимателя отсутствует. А раз нет денежных операций – нет и финансовой базы для уплаты налогов. Чтобы подтвердить эти сведения, заполняется декларация. Этот процесс называется «сдать нулевую отчетность».

Но это вовсе не значит, что во всех графах документа нужно проставить нули. Требования к заполнению декларации остаются одинаковыми, независимо от того, работало ли предприятие с прибылью или получало сплошные убытки. Так, при использовании схемы «доходы минус расходы», в отчетности должна быть проставлена сумма полученного в отчетном периоде убытка. В случае если убыток образовался в прошлом году и был перенесен – указать его. Сдать «нулевую» отчетность в данном случае очень проблематично, ведь убыток – это все-таки некая цифра, отличная от нуля.

Учтите, что вам придется платить налог с любого дохода, который был в отчетном периоде, если вы используете схему «доходы минус расходы». Налоговая ставка составит 1 % от любого дохода. Если же вы платите налог конкретно с доходов – то платить не придется, поскольку налогооблагаемая база отсутствует в принципе. Но напоминаем, что отсутствие дохода не освобождает от представления отчетности. Другими словами, получила ли ваша фирма прибыль или понесла убытки, представить декларацию придется, пусть даже сдать «нулевую» отчетность. Иначе фискальные органы вас оштрафуют.

Общая система налогообложения (ОСНО)

Предприятия, осуществляющие свою предпринимательскую работу на основании общей системы налогообложения (ОСНО), обязаны представить следующие отчеты:

В дополнение к этим декларациям и отчетам каждый год предприятие должно отчитаться по другим аспектам хозяйственной деятельности. Так, в фискальный орган необходимо представить два отчета – об изменении капитала и движении денежных средств, а также – пояснительную записку к бухгалтерскому балансу, справку по форме 2-НДФЛ и формы отчетов в комитет статистики. Самое главное – при применении ОСНО можно сдать «нулевую» отчетность.

Упрощенная система налогообложения (УСН)

Предприятия, ведущие работу с использованием упрощенной системы налогообложения (УСН), имеют право сдать «нулевую» отчетность. Они обязаны представить следующие отчеты:

- Собственно декларация по «упрощенке» (сдаем ежегодно до 31 марта);

- Бухгалтерская отчетность по формам № 1 и № 2 (раз в год до 30 апреля);

- Книга учета доходов и расходов (может и не понадобиться, так как предъявляется только по требованию налоговиков, хотя вести ее необходимо круглогодично. В налоговой инспекции не заверяется);

- Единожды в год в фискальный орган сдают справку о среднесписочной численности сотрудников и информацию на сотрудников по форме 2-НДФЛ.

Раз в квартал каждый хозяйствующий субъект обязан также подать два отчета – 4-ФСС и РСВ-1. Не забудьте приложить к отчету РСВ-1 данные персонифицированного учета.

Единый налог на вмененный доход (ЕНВД)

С двумя системами налогообложения, о которых мы уже рассказали, все более или менее просто. Теперь давайте разбираться по третьему возможному варианту – как сдать «нулевую» отчетность при ЕНВД. Учтите, что при использовании системы ЕНВД «нулевого» отчета быть не может.

Что это значит? Новички-предприниматели, а иногда и предприниматели «со стажем» допускают существенный промах: временно перестают работать, но при этом не снимаются с налогового учета, полагая, что впоследствии они смогут сдать «нулевую» отчетность. Не получится по двум причинам. Во-первых, налоговым законодательством не разрешена подача «нулевой» декларации, это, как сказано выше, – не более чем устойчивое выражение определенного круга профессионалов-бухгалтеров. То есть подать декларацию с одними нулями во всех графах в принципе не является возможным. Хотя, говоря разговорным языком, можно все-таки сдать «нулевую» отчетность.

А во-вторых, законом не предусмотрено и никак не регулируется «временное приостановление деятельности», это тоже не более чем предпринимательский «новояз». То есть на практике предприятие или фирма действительно могут не работать, но если им «вменена» какая-либо деятельность, то обязательства по уплате налогов за ними сохраняются в полном объеме. Поэтому, прежде чем сдать «нулевую» отчетность, нужно выполнить ряд требований.

Прочая нулевая отчетность

Если ваша организация владеет зданиями, сооружениями, сдайте декларацию и уплатите налог за недвижимость до 30 марта за предыдущий год. Это нужно сделать, даже если весь год не велась деятельность.

До 2020 года пришлось бы отчитаться за транспортные средства и земельные участки, с 2021 года это упразднили для снижения административной нагрузки. ФНС пришлет уведомление с требованием уплатить начисленный налог.

Федеральная служба государственной статистики ежегодно собирает данные про ИП и ООО. На сайте Росстата вы можете получить индивидуальный перечень форм и узнать, какую статотчетность должна сдавать ваша организация и в какие сроки.

Раз в 5 лет отчетность сдает весь малый и средний бизнес. Если вы ИП и ООО, заполните и сдайте формы:

-

1-предприниматель — для ИП;

-

МП-сп — для организаций.

Эти формы сдают всего один раз в пять лет. За 2020 год нужно было отчитаться до 1 апреля 2021, следующий раз – до 1 апреля 2026 года.

Понятие промежуточной отчётности

Промежуточная бухгалтерские формы составляются за период меньше календарного года, она необходима для отражения текущей деятельности фирмы. Законодательством, периоды за которые собираются показатели в формах не определены, поэтому организация самостоятельно их устанавливает, это может быть:

- Месяц;

- Квартал;

- Или другие периоды.

Промежуточную отчётность, в зависимости от того какому пользователю она предоставляется и какая информация ему необходима, может составляться в жатом виде или наоборот добавляться нужными строками.

Составляется промежуточная отчётность по требованию руководителей фирмы, например для:

- Собственников (учредителей), данные могут быть необходимы для принятия правильных решений, направленных на стабилизацию деятельности компании;

- Банковских учреждений, если компания брала кредит с обеспечением в виде залога, для отслеживания необходимого остатка по заложенному имуществу;

- Внутренних подразделений компании, для составления планов;

- Для других пользователей.

Сдавать в контролирующие органы, квартальные бухгалтерские формы, сI кв. 2013 года не надо, так как в законе данная норма отсутствует.

Резюме «Вопрос-ответ»

Что такое нулевая декларация?

Данный неофициальный термин может соответствовать:

- стандартной форме декларации (например, по ОСН, УСН, НДС, ЕНВД), в которой отражаются нулевые обороты предприятия;

- специальной упрощенной декларации — утвержденной Приказом Минфина № 62н, которая может подаваться вместо стандартной, если у хозяйствующего субъекта нет оборотов за отчетный период.

С юридической точки зрения оба документа равнозначны.

Нулевая декларация подается ООО по всем налогам?

Да, и ее непредоставление может стать поводом для применения со стороны ФНС санкций к налогоплательщику — в виде штрафов и блокировки счета.

В каких случаях лучше применять декларацию по форме № 62?

Прежде всего, нужно убедиться, что она подходит с точки зрения сроков предоставления (то есть, при ее отправке не будут нарушены требования налогового законодательства по соответствующим срокам). Если по соответствующему критерию декларация подходит, то она может быть предпочтительнее стандартной в силу того, что:

- имеет более простую структуру;

- имеет специализированную направленность — ФНС будет однозначно осведомлена, что у бизнеса отсутствуют обороты.

Для составления упрощенной декларации, как правило, не требуется обращаться к помощи компетентных специалистов. Ее структура такова, что вероятность появления ошибок при отражении сведений в ней сводится к минимуму.

Отчетность ИП на УСН

ИП на УСН сдает декларацию за 2023 год по форме, утвержденной приказом ФНС от 26.02.2016 за №ММВ-7-3/99@, в срок до 30 апреля года, следующего за отчетным. Заполняются только те разделы, которые касаются выбранной налоговой системы. Отчет за 2023 год представляется по новой форме — бланк утвержден приказом ФНС от 25.12.2023 за №ЕД-7-3/958@.

Если ИП платит налог с дохода (6%), то отчитывается по нему в соответствующем разделе, а остальные листы декларации не заполняются. Также поступаем, если налог платится с прибыли (15%).

Если в течение квартала были обороты по НДС, то по его окончании сдается соответствующая декларация.

Заполнение нулевой отчетности в ФСС

Нулевой отчет в ФСС РФ составляется по форме 4-ФСС (утв. приказом Минтруда РФ от 19.03.2013 г. №107н). Согласно порядку заполнения формы 4-ФСС нулевая отчетность состоит из титульного листа, таблиц 1, 3, 6, 7, 10 (приложение №2 к приказу Минтруда РФ №107н). При этом в пустых графах ставятся прочерки.

При этом с 2015 года организации и ИП со среднесписочной численностью работников свыше 25 человек должны представлять отчет РСВ-1 и 4-ФСС в электронном виде.

Обращаем внимание на то, что за непредставление нулевой отчетности на организацию и ИП может быть наложен штраф в размере 1 000 рублей (постановление ФАС Московского округа от 21.04.2014 г. №А41-34916/13).. Во избежание неверного толкования контролирующими органами и последующего выставления контролирующими органами требования с предоставлением пояснений, вместе с нулевой отчетностью можно представить сопроводительное письмо

В письме нужно указать причину предоставления нулевой отчетности (не велась деятельность, не начислялась заработная плата).

Во избежание неверного толкования контролирующими органами и последующего выставления контролирующими органами требования с предоставлением пояснений, вместе с нулевой отчетностью можно представить сопроводительное письмо. В письме нужно указать причину предоставления нулевой отчетности (не велась деятельность, не начислялась заработная плата).

Статья актуальна на 18.03.2016 г.

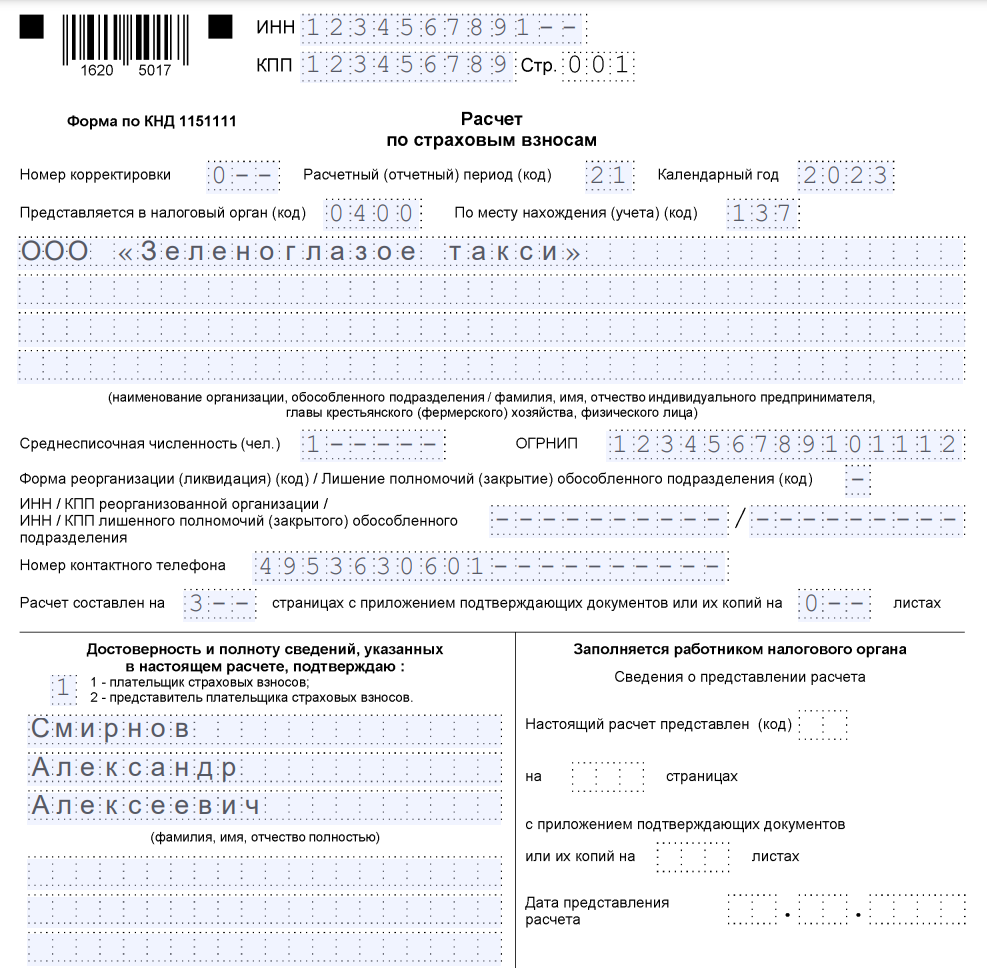

Как заполнить форму для нулевого РСВ

Для нулевого РСВ нужны не все листы расчёта, а только часть: титульный лист, раздел 1 (без приложений) и Раздел 3. Если вы владелец фермерско-крестьянского хозяйства, пригодятся ещё Раздел 2 и его Подраздел 1.

Титульный лист. Из нового тут — поле «ОГРНИП». Заполняйте его, только если вы ИП или владеете крестьянским хозяйством.

Если какое-то поле вам заполнять не нужно — ставьте прочерки. Главное, на автомате не наставить прочерков в поле «Заполняется работником налогового органа»

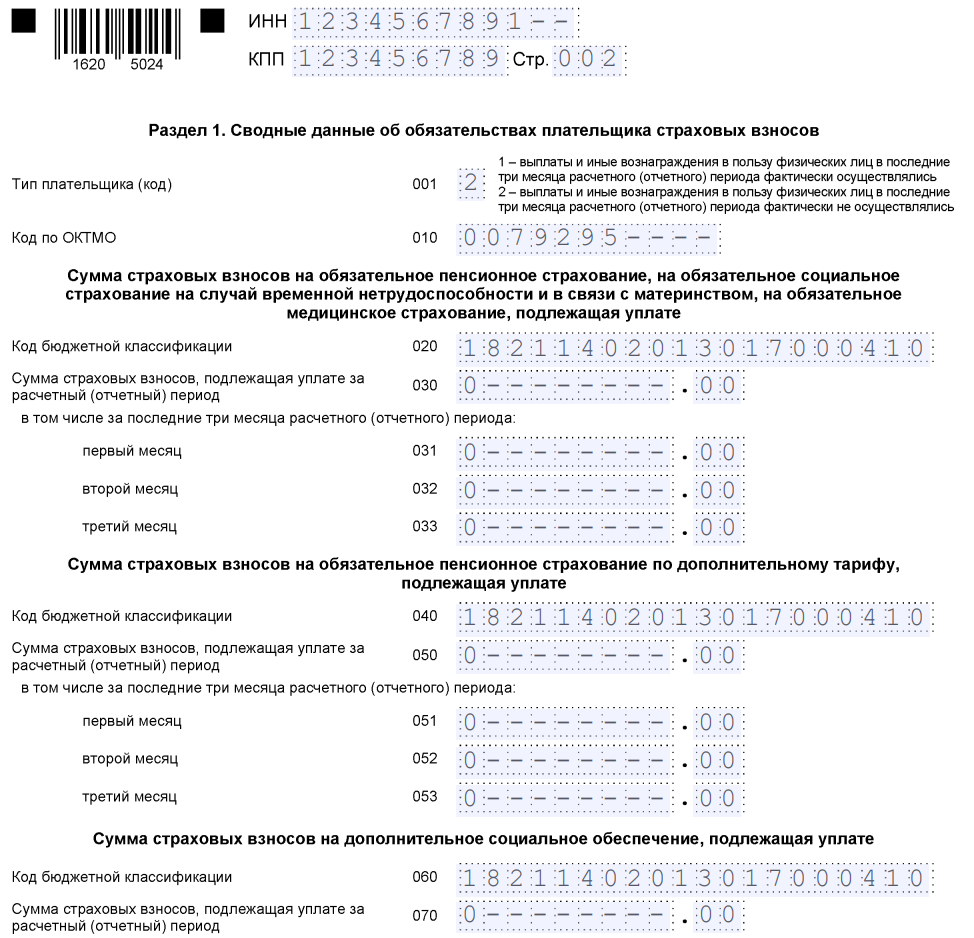

Раздел 1. В поле «001» укажите код 2 — это значит, что вы не выплачивали зарплаты или вознаграждения по ГПХ за отчётный период.

Так как взносы на ОПС, ОМС и ОСС объединили, нужно заполнить меньше полей

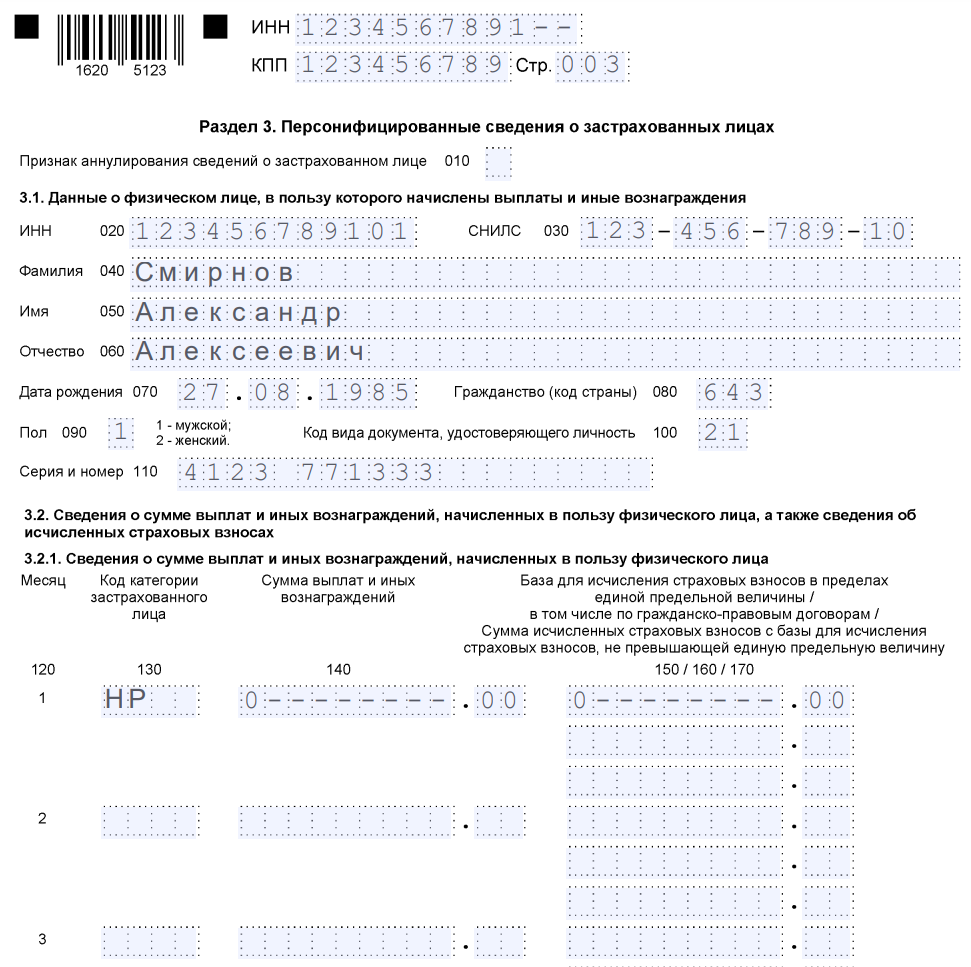

Раздел 3. Укажите данные по каждому сотруднику.

Код РФ — 643. Узнать коды других стран для указания гражданства сотрудника можно из Общероссийского классификатора стран мира.

Скачать форму для РСВ можно .

Какие штрафы за непредставление НКО отчетности

За непредставление отчетности НКО, как и любая коммерческая организация, несет ответственность. Наказания предусмотрены разные: от предупреждения до административного штрафа и принудительной ликвидации.

Непредставление в установленный срок налоговой декларации влечет взыскание штрафа в размере 5% от неуплаченной в установленный срок суммы налога, подлежащей уплате/доплате на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не менее 1000 руб.

Штрафы за непредставление или несвоевременное представление:

- бухгалтерской (финансовой) отчетности — 200 руб. за каждый непредставленный документ;

- расчета 6-НДФЛ —1000 руб. за каждый полный или неполный месяц со дня, установленного для его представления;

- нулевого расчета РСВ — 1000 руб;

- персонифицированного отчета — 500 руб. за каждое не включенное физлицо.

Помимо ответственности, установленной НК РФ, существует ответственность административная. Так, при нарушении сроков сдачи отчетности возможно предупреждение или наложение административного штрафа на должностных лиц в размере от 300 до 500 руб.

Непредставление или несвоевременное представление статистической отчетности, либо представление недостоверных данных влечет наложение административного штрафа на должностных лиц в размере от 10 000 до 20 000 руб., на юридических лиц — от 20 000 до 70 000 руб. (ст. 13.19 КоАП РФ). Повторное совершение данного административного правонарушения влечет наложение административного штрафа на должностных лиц в размере от 30 000 до 50 000 руб., а на юридических лиц — от 100 000 до 150 000 руб.

Если неоднократно не представлять в установленный срок отчетыи информации, Минюст России инициирует принудительную ликвидацию НКО и возникнет риск дисквалификации лиц, записанных в ЕГРЮЛ, согласно Закону № 129-ФЗ.

В отличие от мер налоговой инспекции Минюст редко штрафует некоммерческие организации, а действует в следующем порядке:

- НКО получает на юридический адрес предписание сдать отчетность. Советую всегда следить за юрадресом НКО.

- Если за 30 дней НКО не сдала отчетность, инициируется механизм принудительной ликвидации, Минюст принимает соответственное решение.

- Через 10 дней в ЕГРЮЛ появляется запись о предстоящей ликвидации.

- Происходит публикация в вестнике на 3 месяца. НКО должна успеть за этот срок устранить все недостатки. На этом этапе сдать отчетность сложнее, требуется около месяца.

- После публикации вестника за 30 дней НКО вычеркивается из ЕГРЮЛ. На этом этапе сделать уже ничего нельзя.

Если Вы получили запись в ЕГРЮЛ, советуем больше не испытывать судьбу. Рассмотрите возможность заключения договора с профессионалами в сфере НКО, например, с нами. Спасем НКО вместе, и Вы больше не попадете в такую ситуацию.

Остались вопросы?

Пишите или звоните!

8 (495) 003-45-71 (МСК),

8 (812) 629-00-03 (СПБ),

8 (800) 100-60-71 (по России).

Вебинары НКО — 25 часов, с онлайн разбором ваших кейсов.Конференция НКО — Общероссийский форум по развитию НКО.Форум НКО — крупнейшее сообщество НКО в России.

Можете писать ниже публичные комментарии. Мы обязательно ответим на Ваши вопросы.

Подпишитесь на наш новый Телеграм-канал

Только новости НКО и соцсферы. Без рекламы

Сроки сдачи отчётности в ИФНС в 2024 году

| Вид отчётности | Период представления | Срок представления |

|---|---|---|

| Уведомление об исчисленных суммах налогов и взносов (кроме уведомлений в части агентского НДФЛ) | В зависимости от налога/взноса, в отношении которого подается уведомление | Не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов |

| Расчет 6-НДФЛ | За 2023 г. | 26.02.2024 |

| За I квартал 2024 г. | 25.04.2024 | |

| За I полугодие 2024 г. | 25.07.2024 | |

| За 9 месяцев 2024 г. | 25.10.2024 | |

| За 2024 г. | 25.02.2025 | |

| РСВ | За 2023 г. | 25.01.2024 |

| За I квартал 2024 г. | 25.04.2024 | |

| За I полугодие 2024 г. | 25.07.2024 | |

| За 9 месяцев 2024 г. | 25.10.2024 | |

| За 2024 г. | 27.01.2025 | |

| Персонифицированные сведения о физлицах | За декабрь 2023 г. | 25.01.2024 |

| За январь 2024 г. | 26.02.2024 | |

| За февраль 2024 г. | 25.03.2024 | |

| За март 2024 г. | 25.04.2024 | |

| За апрель 2024 г. | 27.05.2024 | |

| За май 2024 г. | 25.06.2024 | |

| За июнь 2024 г. | 25.07.2024 | |

| За июль 2024 г. | 26.08.2024 | |

| За август 2024 г. | 25.09.2024 | |

| За сентябрь 2024 г. | 25.10.2024 | |

| За октябрь 2024 г. | 25.11.2024 | |

| За ноябрь 2024 г. | 25.12.2024 | |

| За декабрь 2024 г. | 27.01.2025 | |

| Декларация по налогу на прибыль (при ежеквартальной сдаче отчетности) | За 2023 г. | 25.03.2024 |

| За I квартал 2024 г. | 25.04.2024 | |

| За I полугодие 2024 г. | 25.07.2024 | |

| За 9 месяцев 2024 г. | 25.10.2024 | |

| За 2024 г. | 25.03.2025 | |

| Декларация по налогу на прибыль (при ежемесячной сдаче отчетности) | За 2023 г. | 25.03.2024 |

| За январь 2024 г. | 26.02.2024 | |

| За январь – февраль 2024 г. | 25.03.2024 | |

| За январь – март 2024 г. | 25.04.2024 | |

| За январь – апрель 2024 г. | 27.05.2024 | |

| За январь – май 2024 г. | 25.06.2024 | |

| За январь – июнь 2024 г. | 25.07.2024 | |

| За январь – июль 2024 г. | 26.08.2024 | |

| За январь – август 2024 г. | 25.09.2024 | |

| За январь – сентябрь 2024 г. | 25.10.2024 | |

| За январь – октябрь 2024 г. | 25.11.2024 | |

| За январь – ноябрь 2024 г. | 25.12.2024 | |

| За 2024 г. | 25.03.2025 | |

| Декларация по НДС | За IV квартал 2023 г. | 25.01.2024 |

| За I квартал 2024 г. | 25.04.2024 | |

| За II квартал 2024 г. | 25.07.2024 | |

| За III квартал 2024 г. | 25.10.2024 | |

| За IV квартал 2024 г. | 27.01.2025 | |

| Журнал учета полученных и выставленных счетов-фактур | За IV квартал 2023 г. | 22.01.2024 |

| За I квартал 2024 г. | 22.04.2024 | |

| За II квартал 2024 г. | 22.07.2024 | |

| За III квартал 2024 г. | 21.10.2024 | |

| За IV квартал 2024 г. | 20.01.2025 | |

| Декларация по налогу при УСН | За 2023 г. (представляют организации) | 25.03.2024 |

| За 2023 г. (представляют ИП) | 25.04.2024 | |

| За 2024 г. (представляют организации) | 25.03.2025 | |

| За 2024 г. (представляют ИП) | 25.04.2025 | |

| Декларация по ЕСХН | За 2023 г. | 25.03.2024 |

| За 2024 г. | 25.03.2025 | |

| Декларация по налогу на имущество организаций | За 2023 г. | 26.02.2024 |

| За 2024 г. | 25.02.2025 | |

| Декларация по форме 3-НДФЛ (представляют только ИП) | За 2023 г. | 02.05.2024 |

| За 2024 г. | 30.04.2025 | |

| Декларация по НДС (импорт из ЕАЭС) | За декабрь 2023 г. | 22.01.2024 |

| За январь 2024 г. | 20.02.2024 | |

| За февраль 2024 г. | 20.03.2024 | |

| За март 2023 г. | 22.04.2024 | |

| За апрель 2024 г. | 20.05.2024 | |

| За май 2024 г. | 20.06.2024 | |

| За июнь 2024 г. | 22.07.2024 | |

| За июль 2024 г. | 20.08.2024 | |

| За август 2024 г. | 20.09.2024 | |

| За сентябрь 2024 г. | 21.10.2024 | |

| За октябрь 2024 г. | 20.11.2024 | |

| За ноябрь 2024 г. | 20.12.2024 | |

| За декабрь 2024 г. | 20.01.2025 |

Нулевая декларация по Приказу № 62: особенности заполнения

Декларация, о которой идет речь, имеет 2 страницы. На 1-й отражают сведения о налогах организации и ИП, на 2-й — физлица (которые по тем или иным причинам обязаны декларировать налоги дополнительно).

Руководитель или представитель ООО, таким образом, будет заполнять только 1-ю страницу декларации. На ней необходимо отразить:

1. Сведения об организации и бизнесе:

- ИНН;

- КПП;

- полное наименование;

- ОКВЭД.

2. Сведения о документе:

- вид декларации (первичный — с кодом 1, направляемый в целях корректировки — с кодом 3);

- количество страниц в документе;

- количество листов приложений к документу (если они есть).

3. Год, за который предоставляется декларация.

4. Сведения о подразделении ФНС, в которое направляется документ:

- наименование Налоговой инспекции;

- код Налоговой инспекции;

- код ОКАТО муниципалитета, в котором ведет деятельность соответствующее подразделение ФНС.

Чтобы избежать ошибок в отражении сведений в п. 4, желательно предварительно уточнить соответствующие сведения непосредственно в ФНС — например, позвонив туда или воспользовавшись ресурсами сайта Налоговой службы.

5. Сведения о налоге, по которому подается нулевая отчетность:

- наименование налога;

- номер главы НК РФ, в которой регламентируется уплата налога, по которому формируется отчетность;

- налоговый период (если это квартал, то с кодом 03 и кодом отчетного периода 01, 02, 03 или 04 — по номеру соответствующего квартала, а если это год, то с кодом 0, 3, 6 или 9 — соответственно, по полному году, 3, 6 или 9 месяцам без отражения отчетного периода).

6. Сведения о руководителе хозяйствующего субъекта:

- ФИО;

- номер телефона.

На упрощенной декларации проставляется дата ее составления. Подписывает документ, а также заверяет его печатью лично руководитель фирмы.

Какие нулевые налоговые отчеты сдавать на разных системах налогообложения

1. Если у вас ООО на общей системе налогообложения (ОСНО), подготовьте декларацию по НДС и налогу на прибыль или единую (упрощенную) декларацию. Последняя объединяет в себе два отчета, поэтому заполнение нулевой отчетности в этом случае отнимает меньше времени.

2. Если вы ИП на ОСНО, отправьте в ФНС декларацию по НДС и 3-НДФЛ.

Пример: Компания сдала «нулевки», но налоговую это не устроило. В чем дело?

В третьем квартале фирма приостановила деятельность, а сотрудников отправила в отпуск без содержания. Доходов и расходов не было, поэтому в конце квартала руководитель сдал нулевую отчетность. ФНС не приняла сведения и оштрафовала компанию за несвоевременное предоставление сведений.

Оказалось, что за квартал банк списал 180 рублей за расчетно-кассовое обслуживание. Даже такая незначительная сумма лишает права на сдачу нулевой единой упрощенной налоговой декларации. Поэтому внимательно следите за автоматическими операциями, чтобы не столкнуться с проблемами и штрафными санкциями.

3. Если работаете на упрощенной системе налогообложения (УСН), заполните декларацию по налогу, уплачиваемому в связи с применением упрощенной системы — это УСН “нулевка”. В полях с доходами, расходами и суммой налога поставьте прочерки. И не забудьте про книгу учета доходов и расходов (КУДиР). Ее не сдавайте, но будьте готовы предоставить по запросу налоговиков.

4. На патентной системе налогообложения вы освобождены от сдачи отчетов, но не от ведения КУДиР. Нулевки у ИП на ПСН никогда не бывает. Вы оплачиваете стоимость патента, а это расход, после которого показатели не могут быть нулевыми.

5. Если у вас ООО или ИП на едином сельскохозяйственном налоге, в конце года нужно сдать нулевой отчет по форме декларации по ЕСХН.

6. Если стали самозанятым (выбрали «Налог на профессиональный доход»), при отсутствии доходов ничего не сдавайте в ФНС.

Дополнительная отчетность

В зависимости от направленности бизнеса и специфики ведения дел предприниматель может использовать акцизы, биоресурсы, водные ресурсы, полезные ископаемые, транспорт. Все это облагается налогом, и по некоторым из них надо отчитаться.

| Налог | Когда платить | Срок подачи отчета |

|---|---|---|

| Декларация по акцизам | Эту пошлину нужно платить до 25 числа ежемесячно. В особых случаях разрешена оплата один раз в 9 месяцев, полугодие или год | До 25 числа ежемесячно |

| Отчет по водному налогу | Средства нужно перечислить до 25 числа следующего после отчетного периода (квартала) месяца | Ежеквартально до 20 числа |

| Декларация по НДПИ (налогу за добычу полезных ископаемых) | За полезные ископаемые заплатить придется в каждый последний день месяца | До 25 числа ежемесячно |