Особенности нулевой отчетности

Существуют различные способы отражения нулевой отчетности. Прежде всего они зависят от выбранного режима обложения налогом. Декларация может заполнятся двумя способами:

- нулевые показатели отражаются по всем видам предпринимательской деятельности, включая расходы и приходы. Подобный документ свидетельствует о том, что предприниматель за отчетный период не получил никаких доходов и соответственно не понес расходов. При этом, сумма налога также равняется нулю;

- отчетность содержит нулевую сумму налога, подлежащего оплате. Она уменьшается пропорционально сумме расходов.

При нулевых показателях работы, предприниматель заполняет стандартную форму или упрощенную декларацию. Данный документ фактически говорит о прекращении работы ИП, полном отсутствии доходов за налоговый период.

При неимении доходов и расходов следует понимать, что декларация все же подлежит сдаче. Предприниматель не освобождается от ее предоставления в указанные на законодательном уровне сроки. В документе указываются прочерки, доказывающие об отсутствии хозяйственной деятельности за отчетный период.

Нужно ли сдавать документ при закрытии ИП и как это сделать

Непосредственно при закрытии ИП можно обойтись без декларирования, если еще не наступил срок представления отчетности. При ликвидации предпринимательства учитывайте следующее:

- ИП, у которого работал персонал, обязан сдать отчетность по взносам и стажу;

- предприниматель без работников может подать заявление на закрытие без предоставления отчетности;

- декларацию, в том числе нулевую, допускается представить в обычные сроки, даже если ИП уже снялся с учета;

- если на момент закрытия предпринимательства есть долги, их будут взыскивать уже после завершения процедуры.

ИФНС не проверяет наличие или отсутствие задолженностей на момент ликвидации ИП

В этом заключается важное отличие от процедуры закрытия юридических лиц. Но так как долги не аннулируются, их взыскание продолжится уже после снятия предпринимателя с учета, т.е

с физического лица.

Полностью списать задолженность перед бюджетом или по ряду иных обязательств можно только после прохождения банкротства. Для подтверждения сумм долгов можно использовать налоговую и бухгалтерскую отчетность, иные финансовые документы.

Отметим, что если заявление на банкротство подано от имени ИП, то его снимут с учета после успешного завершения процедуры.

Как правильнее закрыть ИП — до банкротства или после? Спросите юриста

Нужно ли сдавать «нулевую» отчетность

Само по себе определение «нулевая» отчетность не входит в рамки правового поля. Меткое название придумано и подхвачено участниками предпринимательского и бухгалтерского сообществ. По сути, «нулевая» отчетность представляет собой декларацию за отчетный период, которая подтверждает, что движение средств по счетам предпринимателя отсутствует. А раз нет денежных операций – нет и финансовой базы для уплаты налогов. Чтобы подтвердить эти сведения, заполняется декларация. Этот процесс называется «сдать нулевую отчетность».

Но это вовсе не значит, что во всех графах документа нужно проставить нули. Требования к заполнению декларации остаются одинаковыми, независимо от того, работало ли предприятие с прибылью или получало сплошные убытки. Так, при использовании схемы «доходы минус расходы», в отчетности должна быть проставлена сумма полученного в отчетном периоде убытка. В случае если убыток образовался в прошлом году и был перенесен – указать его. Сдать «нулевую» отчетность в данном случае очень проблематично, ведь убыток – это все-таки некая цифра, отличная от нуля.

Учтите, что вам придется платить налог с любого дохода, который был в отчетном периоде, если вы используете схему «доходы минус расходы». Налоговая ставка составит 1 % от любого дохода. Если же вы платите налог конкретно с доходов – то платить не придется, поскольку налогооблагаемая база отсутствует в принципе. Но напоминаем, что отсутствие дохода не освобождает от представления отчетности. Другими словами, получила ли ваша фирма прибыль или понесла убытки, представить декларацию придется, пусть даже сдать «нулевую» отчетность. Иначе фискальные органы вас оштрафуют.

Общая система налогообложения (ОСНО)

Предприятия, осуществляющие свою предпринимательскую работу на основании общей системы налогообложения (ОСНО), обязаны представить следующие отчеты:

В дополнение к этим декларациям и отчетам каждый год предприятие должно отчитаться по другим аспектам хозяйственной деятельности. Так, в фискальный орган необходимо представить два отчета – об изменении капитала и движении денежных средств, а также – пояснительную записку к бухгалтерскому балансу, справку по форме 2-НДФЛ и формы отчетов в комитет статистики. Самое главное – при применении ОСНО можно сдать «нулевую» отчетность.

Упрощенная система налогообложения (УСН)

Предприятия, ведущие работу с использованием упрощенной системы налогообложения (УСН), имеют право сдать «нулевую» отчетность. Они обязаны представить следующие отчеты:

- Собственно декларация по «упрощенке» (сдаем ежегодно до 31 марта);

- Бухгалтерская отчетность по формам № 1 и № 2 (раз в год до 30 апреля);

- Книга учета доходов и расходов (может и не понадобиться, так как предъявляется только по требованию налоговиков, хотя вести ее необходимо круглогодично. В налоговой инспекции не заверяется);

- Единожды в год в фискальный орган сдают справку о среднесписочной численности сотрудников и информацию на сотрудников по форме 2-НДФЛ.

Раз в квартал каждый хозяйствующий субъект обязан также подать два отчета – 4-ФСС и РСВ-1. Не забудьте приложить к отчету РСВ-1 данные персонифицированного учета.

Единый налог на вмененный доход (ЕНВД)

С двумя системами налогообложения, о которых мы уже рассказали, все более или менее просто. Теперь давайте разбираться по третьему возможному варианту – как сдать «нулевую» отчетность при ЕНВД. Учтите, что при использовании системы ЕНВД «нулевого» отчета быть не может.

Что это значит? Новички-предприниматели, а иногда и предприниматели «со стажем» допускают существенный промах: временно перестают работать, но при этом не снимаются с налогового учета, полагая, что впоследствии они смогут сдать «нулевую» отчетность. Не получится по двум причинам. Во-первых, налоговым законодательством не разрешена подача «нулевой» декларации, это, как сказано выше, – не более чем устойчивое выражение определенного круга профессионалов-бухгалтеров. То есть подать декларацию с одними нулями во всех графах в принципе не является возможным. Хотя, говоря разговорным языком, можно все-таки сдать «нулевую» отчетность.

А во-вторых, законом не предусмотрено и никак не регулируется «временное приостановление деятельности», это тоже не более чем предпринимательский «новояз». То есть на практике предприятие или фирма действительно могут не работать, но если им «вменена» какая-либо деятельность, то обязательства по уплате налогов за ними сохраняются в полном объеме. Поэтому, прежде чем сдать «нулевую» отчетность, нужно выполнить ряд требований.

Когда сдается первая нулевка?

Данный вопрос актуален для новых или вновь зарегистрированных компаний и индивидуальных предпринимателей. Формально такой субъект предпринимательства считается приступившим к работе уже с первого дня регистрации (с даты внесения соответствующей записи в ЕГРЮЛ или ЕГРИП).

Куда отчитываться по нулевым результатам деятельности? Отчетность субъекта предпринимательства ждут все контролирующие структуры: налоговая, ФСС, Росстат, ПФР. Состав отчетности определяется статусом налогоплательщика, актуальным режимом налогообложения, наличием/отсутствием наемных работников.

ИП на УСН

Предприниматели на упрощенке представляют лишь одну декларацию – упрощенную. От обязанности сдачи отчетности по НДС и НДФЛ они освобождены.

Сдать декларацию ИП на УСНО необходимо в срок до 30 апреля года, следующего за отчетным.

Пример заполнения нулевой декларация по УСНО

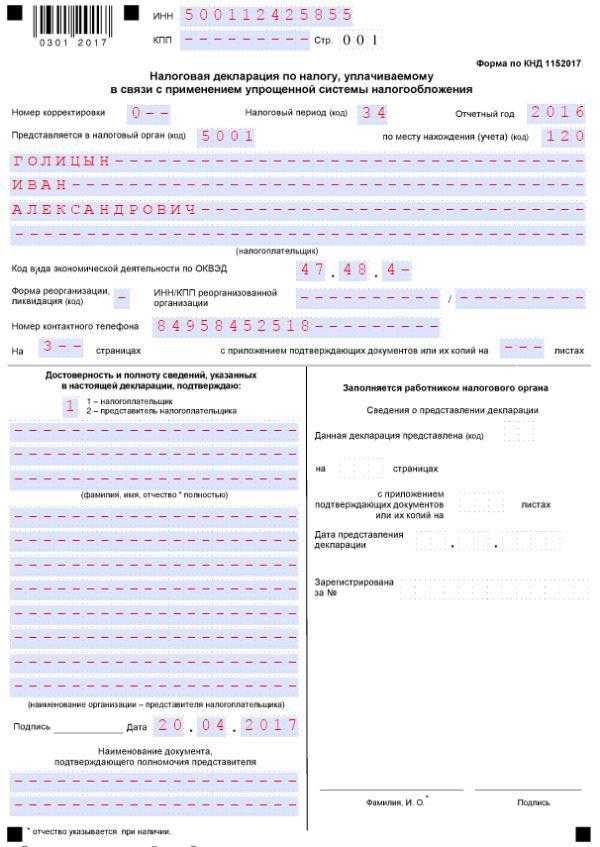

Для УСН – 6% (объект доходы) необходимо заполнить Титульный лист и Разделы 1.1 и 2.1.1

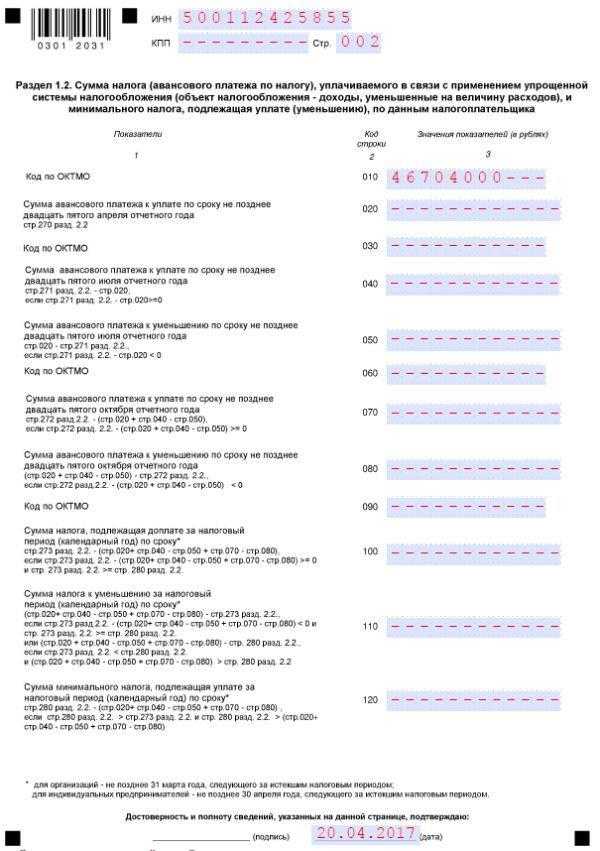

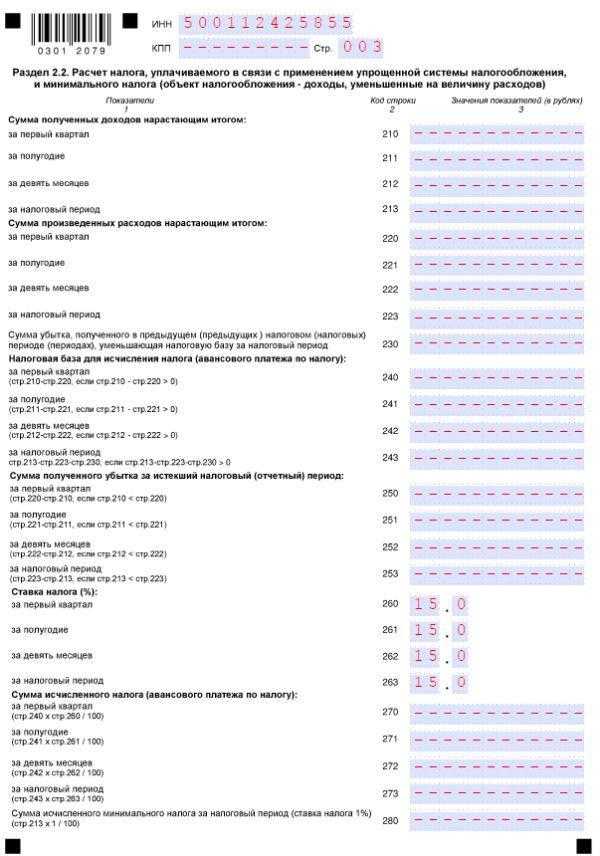

Для УСН – 15% (объект доходы минус расходы) необходимо заполнить Титульный лист и Разделы 1.2 и 2.2.

Титульный лист

На Титульном Листе, одинаковом, как для объекта доходы, так и для объекта «доходы минус расходы» необходимо указать:

- ИНН (в соответствии с выданным в ИФНС (МРИ ФНС) при постановке на учет);

- Номер корректировки – «0»

- Налоговый период – «34» (год);

- По месту нахождения – «120» (код для ИП);

- ФИО в соответствии с паспортом;

- Код основного вида деятельности (ОКВЭД)

- Номер телефона

- И количество листов декларации «3»

После основного блока с информацией необходимо указать кем представляется отчетность: самим ИП или его доверенным лицом и внести сведения о представителе (ФИО и реквизиты доверенности)

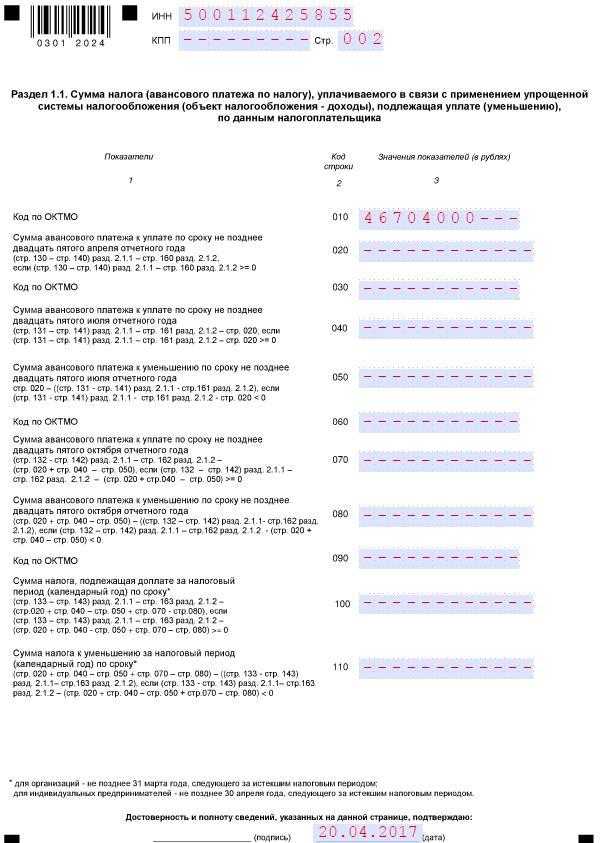

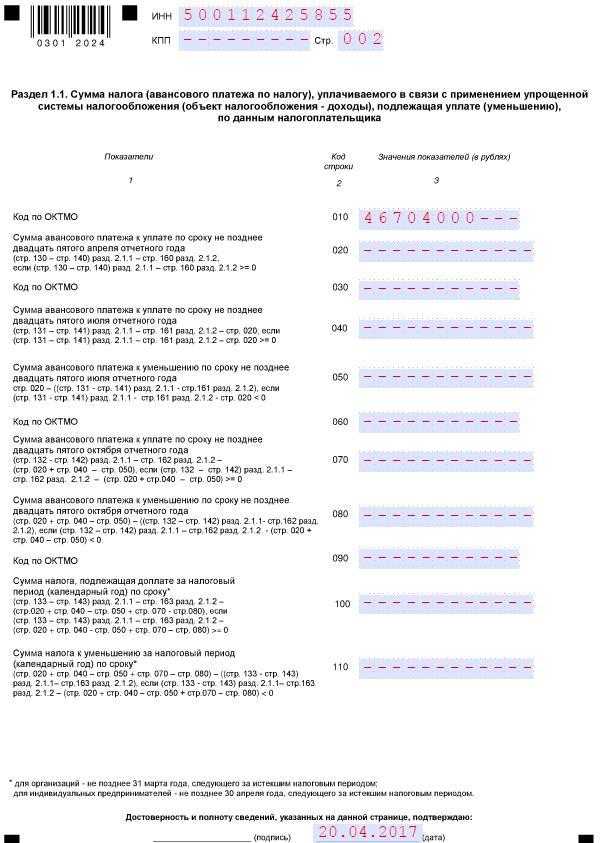

Раздел 1.1

Раздел 2.1.1

В разделе 2.1.1 указывается лишь признак налогоплательщика и ставку по объекту.

Остальные строки отчеркиваются.

Нулевая декларация по УСН – 15%

Раздел 1.2

Раздел 2.2

Обратите внимание, что НК РФ не содержат указаний на то, как долго можно сдавать нулевую отчетность ИП, в связи с чем ИП может представлять ее до тех пор, пока не снимется с учета или не начнет получать доход

Нулевая отчетность ИП на ЕНВД в 2024 году без работников

Такой режим налогообложения как ЕНВД не предусматривает сдачу нулевых деклараций. Но это не означает, что предприниматель может скрываться и отправлять нулевую отчетность. В декларации по ЕНВД следует указывать физические показатели, при этом размер налога к уплате не будет отличаться от налога, уплачиваемого при ведении предпринимательской деятельности.

Для предпринимателя на ЕНВД в этом случае лучшим решением будет прекращение деятельности на ЕНВД и подача заявление на применение альтернативного режима налогообложения до момента улучшения ситуации.

Также следует помнить о том, что даже при отсутствии штата у ИП появляется дополнительная налоговая нагрузка при следующих обстоятельствах:

- ИП выступает налоговым агентом по НДС;

- предпринимателем выставлен счет-фактура, в котором указан НДС в цене товара или услуги;

- ИП выступает импортером.

В каждом из указанных случаев предприниматель должен будет подать в налоговую декларацию по НДС.

ИП на ЕНВД

Индивидуальный предприниматель на ЕНВД, не занимающийся предпринимательской деятельностью, обязан подавать декларацию и платить налоги один раз в квартал. Также раз в год он должен уплачивать страховые взносы на обязательное медицинское страхование.

ЕНВД рассчитывается раз в квартал на основе натуральных показателей бизнеса, то есть количества работников, площади помещений и количества транспортных средств. Даже если бизнес не ведется, но есть помещение и транспортные средства, предприниматель все равно должен платить налог и заполнять декларацию. Оставаться на ЕНВД можно до тех пор, пока происходит естественная индексация.

Если индекс равен нулю и платить налог не с чего, то предприниматель не может оставаться на ЕНВД. Например, предприниматель, который рассчитывает налоги исходя из площади, обрекает себя на договор аренды. Если объекта больше нет, то бизнес на ЕНВД не может функционировать. На подачу заявления об исключении отводится пять дней.

О сроках подачи декларации по единому налогу на вмененный доход см. Налоговый кодекс, § 346.32, п. 3.

Индивидуальные предприниматели должны платить единый налог на нефункционирующий вмененный доход

Страховые взносы на 2019 год и даты вступления в силу: аннуитетные — 29 354₽ с 31 декабря по 31 декабря — 6884 по 31 декабря

Сроки представления: первый квартал — до 20 апреля — до 20 июля — до 4 октября — до 20 января

Сроки уплаты налога: 1 квартал — до 25 апреля, до 2 квартала — до 25 июля, до 3 квартала — до 25 октября — до 25 января

Если предприниматель на ЕНВД не работает и не может или не хочет перейти на ЕНВД, у него есть два варианта. Это закрыть индивидуальное предпринимательство или перейти на УСН.

Закрыть индивидуальное предпринимательство. После закрытия требуется следующее

- Уплатить страховые взносы до 20-го числа месяца, следующего за кварталом, в котором индивидуальный предприниматель закрылся (ст. 346.32, ФЗ РФ),

- за 25 дней до этого же месяца уплатить налоги (ст. 346. 32 Налогового кодекса РФ),

- представить обычную декларацию по единому налогу.

Предприниматели могут быть переведены на упрощенный налоговый режим в любое время, хоть с 1 января следующего года, если обнуляется показатель, по которому они платят налог.

Чтобы перейти на упрощенный режим налогообложения

- подать в налоговую инспекцию заявление о снятии с учета в связи с прекращением предпринимательской деятельности. Если предприниматель снялся с анфилады, потому что ему не с чего платить налог, у него есть пять дней после обнуления суммы. Например, предприниматель сообщает об аренде или продал автомобиль.

- В течение месяца после ухода предпринимателя с единого балансового налога он подает заявление о переходе на упрощенный режим налогообложения.

Заполнение «нулевой» отчетности на конкретном примере

ИП или ЮЛ на УСН должны заполнить три листа документа:

при объекте налогообложения «доходы» — титульный лист, раздел 1.1 и 2.1.1;

при объекте налогообложения «доходы минус расходы» — титульный лист, раздел 1.2 и 2.2.

Заполним «нулевую» отчетность на примере ИП на УСН с объектом налогообложения «доходы». Для формирования документа будем использовать онлайн инструмент в левой колонке сайта.

В блоке «Сведения о налогоплательщике» указываем объект налогообложение (в нашем случае «доходы»), затем ставку налогов по кварталу. Чаще всего она составляет 6%, но зависит от регионального законодательства и может быть меньше.

Так, как за отчетный период не было не одной операции, в блоке «Доходы» оставляем нули.

В блоке «Уплачено взносов в ПФР и ФФОМС» ставим галочку «ИП не производит выплаты физ.лицам». Это значит, что за отчетный налоговый период у предпринимателя не было наемных сотрудников. В полях кварталов оставляем нули, даже если взносы платились. Впрочем, можно даже эти взносы вписать, но они, при формировании «нулевой» декларации, учтены не будут, так как эти поля нужны для уменьшения начисленного налога, а, в нашем случае, он равен нулю.

Далее ставим галочку «Сформировать документ для печати» и в появившемся блоке «Данные для титульного листа» заполняем обязательные поля отмеченные оранжевой звездочкой.

Поле ФИО: указываем фамилию, имя отчество индивидуального предпринимателя. Никакие обозначения добавлять не нужно (например ИП).

Поле ИНН: вносим ИНН налогоплательщика.

Далее идет поле КПП, но его предпринимателю заполнять не нужно. В дальнейшем необязательные поля не будут упоминаться.

Поле Номер корректировки: оставляем ноль.

Поле Налоговый период (код): оставляем 34, если сдаем отчетность за год, или ставим 50 в случае закрытия ИП.

Поле Отчетный год: оставляем 2020.

Поле Налоговый орган (код): указываем номер налоговой инспекции. Если он неизвестен, в подсказке рядом с полем есть ссылка для выяснения этого номера.

Поле По месту нахождения (код): оставляем число 120.

Поле ОКВЭД: вносим основной код экономической деятельности (можно посмотреть в выписке из ЕГРИП).

Поле Контактный телефон: хоть это поле и не является обязательным, но заполнить его желательно. Вдруг сотрудникам ИФНС потребуются дополнительные пояснения по отчетности.

Поле Код по ОКТМО: если вы заполнить данное поле затрудняетесь, воспользуйтесь подсказкой.

Поле Дата документа: ставите не дату заполнения документа, а дату его подачи. Это поле можно очистить, а впоследствии вписать дату от руки (она указывается на двух страницах документа).

Образец заполненной нулевой декларации ИП на УСН вы можете скачать в формате PDF. Данный документ сформирован с помощью онлайн-сервиса, представленного в левой колонке сайта.

Автор статьи Буренин Виктор

Автор цикла статей, посвященных оптимизации налогообложения и сдаче налоговой отчетности при УСН, администратор и консультант сайта deklaraciya-usn.ru по указанным проблемам. Предприниматель с 2004

В какой срок ИП должен сдать отчет

Сроки по сдаче нулевой отчетности аналогичны обычной отчетности.

- Декларацию по УСН сдают до 30 апреля следующего года.

- ИП с работниками, если не ведут деятельность, предоставляют в налоговую нулевой РСВ по страховым взносам. Это квартальный отчет, дата сдачи – 30-е число месяца, следующего за отчетным.

- В соцстрах ИП подает также нулевой расчет формы 4-ФСС. Это квартальный отчет, срок сдачи в бумажном варианте — до 20 числа, в электронном — до 25 числа первого месяца следующего квартала.

- В Пенсионный фонд ежемесячный отчет по застрахованным (форма СЗВ-М не может быть нулевой) сдается до 15 числа после отчетного месяца.

ИП без работников сдает только один отчет — декларацию по УСН.

Расчетный счет для ИП ТОП банков 2022 года!

Открытие — 0 р.

Обслуживание — от 0 р./мес.

Только надежные банки России.

Подробнее

Нулевая отчетность ИП

Если обратиться к статданным по последним годам, то можно заметить, что у предпринимателей возникают проблемы со сдачей нулевой отчетности. Некоторые предприниматели убеждены в том, что отчетность и вовсе можно не сдавать, а это приводит к довольно серьезным последствием. В частности, на предпринимателя накладывается штраф, блокируется расчетный счет за несвоевременное представление необходимой отчетности.

Своевременное и регулярное представление нулевой отчетности в налоговый орган, ПФР и соцстрах для предпринимателя является обязательной процедурой. К составу нулевой отчетности, а также срокам ее представления предъявляются такие же требования, как в для представления обычной отчетности.

Что такое нулевая налоговая декларация для индивидуальных предпринимателей

Это документ, который подтвердит отсутствие базы (доходов и/или расходов) для начисления налогов. Изначально, декларирование предусмотрено для всех схем налогообложения, на которых может работать ИП. Исключением является только деятельность на патенте.

Но если патентная схема применяется вместе с другим режимом налогообложения, то по нему нужно обязательно заполнить и сдать декларацию.

Общие правила декларирования для индивидуальных предпринимателей по Налоговому кодексу РФ:

- декларации сдаются предпринимателями по результатам календарного года по 25 апреля;

- в содержании документа необходимо указать сведения о доходах и расходах, которые формируют налоговую базу;

- на основании данных в декларации ИП рассчитывает сумму налога к оплате в бюджет.

Отказаться от декларирования нельзя. Поэтому обязанность заполнить и сдать декларацию распространяется на всех предпринимателей, даже если они не осуществляют деятельность, не получили дохода за прошедший год.

Нулевая декларация подается, если ИП не вел деятельность в прошлом году, не имеет налоговой базы

Форма документа утверждена приказом ФНС № ЕД-7-3/958, а подать его нужно не позже 25 апреля. При ликвидации ИП и снятии с учета декларация не сдается, но это будет нужно сделать в обычные сроки. За нарушение правил декларирования, а также при указании в документе недостоверных данных, грозит штраф.

Кроме декларации, может потребоваться оформление и сдача иных форм отчетности. Например, отдельно от декларирования сдается расчет по страховым взносам, если у ИП есть наемный персонал. Также с 2023 года введена новая форма ЕФС-1 для Социального фонда РФ.

Она объединила несколько ранее действовавших отчетных документов. Точный состав документации зависит от режима налогообложения, на котором работает ИП.

Как можно закрыть ИП удаленно? Спросите юриста

В каких случаях необходимо подавать

Нулевая декларация (иногда ее упрощенно именуют «нулевка») заполняется при отсутствии деятельности за истекший год, показателей доходов и расходов для определения налоговой базы. Примеры таких ситуаций:

- если ИП еще не успел приступить к работе (например, при постановке на учет в ИФНС непосредственно в конце года);

- если предприниматель вообще не вел деятельность по различным причинам, но не снимался с учета.

При декларировании ИФНС вправе проверять достоверность сведений в отчетности предпринимателя. С этой целью могут запрашиваться дополнительные документы (например, книги учета расходов и доходов при работе на упрощенке).

Если подана нулевая декларация, но ИП фактически вел деятельность, его могут оштрафовать за предоставление недостоверных данных.

Если предприниматель вел деятельность в течение года, ему нельзя сдавать декларацию по нулевой форме, даже если не придется платить налоги. Два примера таких ситуаций:

- если ИП подпадает под программу налоговых каникул, т.е. освобожден от платежей в бюджет на определенный срок (например, при первичной регистрации предпринимательства и работе на упрощенке в отдельных отраслях);

- если предприниматель работает на схеме УСН «Доходы минус расходы» и зафиксировал убыток по итогам года.

В перечисленных случаях нужно показать в декларации результат деятельности. Но при этом сумма налога к оплате в документе будет равна нулю. Срок предоставления отчетности в таких ситуациях не меняется.

- Где взять в долг, чтобы не разориться?

- Как закрыть ИП с долгами

- Если ликвидировали ИП, можно ли его открыть снова

Отчетность ИП-работодателя, не ведущего деятельность

Работодатели – это особая категория предпринимателей и к ним у государства повышенные требования. Велась работа или нет, были ли доходы и выплачивалась ли зарплата – все это не влияет на обязанность отчитываться по страховым взносам и сотрудникам до тех пор, пока есть хоть один действующий трудовой договор.

Это:

- сведения о среднесписочной численности в ФНС;

- расчет по страховым взносам в ФНС;

- СЗВ-М, СЗВ-стаж и ОДВ-1 в ПФР;

- 4-ФСС по страхованию от несчастных случаев в ФСС.

Единственное, чего не будет в списке при отсутствии деятельности и выплат работникам (если они находились в неоплачиваемых отпусках в отчетном периоде) – это 2-НДФЛ и 6-НДФЛ. Но в этом случае желательно направить налоговикам пояснения, чтобы в ИФНС знали, что у вас есть основания не сдавать отчеты.

Пугают отчеты? Регистрируйтесь в сервисе «Моё дело» — мы сбережем вам время и нервы.

Что такое нулевая декларация ИП

Желание иметь свой бизнес посещает многих из нас, однако ноша ИП может оказаться непосильной

Конкуренция, ликвидация, банкротство или закрытие бизнеса – не важно, как будут обстоять дела в бизнесе, отчетность в налоговые инспекции должна быть предоставлена в обязательном порядке, игнорировать это обязательство категорически запрещается

Считается вполне нормальным явлением, что ИП находится в статусе временного бездействия. Другими словами, его коммерческая и хозяйственная деятельность может не осуществляться. Однако в таком случае сдается нулевая декларация ИП, которая подается в соответствующую налоговую инспекцию по месту регистрации собственного бизнеса. Это правило распространяется на предпринимателей всех категорий и сфер деятельности.

Нулевая декларация ИП позволяет показать контролирующим органам, что компания на самом деле существует, отчитывается, но бездействует некоторое время. Суть данного вида декларации заключается в том, что налоговая база не будет образовываться, но подтверждения отсутствия доходов будут учтены и отражены

Это крайне важно, так как от показателей налоговой базы происходит исчисление платежей, поступающих в казну государства

Какие нулевые налоговые отчеты сдавать на разных системах налогообложения

1. Если у вас ООО на общей системе налогообложения (ОСНО), подготовьте декларацию по НДС и налогу на прибыль или единую (упрощенную) декларацию. Последняя объединяет в себе два отчета, поэтому заполнение нулевой отчетности в этом случае отнимает меньше времени.

2. Если вы ИП на ОСНО, отправьте в ФНС декларацию по НДС и 3-НДФЛ.

Пример: Компания сдала «нулевки», но налоговую это не устроило. В чем дело?

В третьем квартале фирма приостановила деятельность, а сотрудников отправила в отпуск без содержания. Доходов и расходов не было, поэтому в конце квартала руководитель сдал нулевую отчетность. ФНС не приняла сведения и оштрафовала компанию за несвоевременное предоставление сведений.

Оказалось, что за квартал банк списал 180 рублей за расчетно-кассовое обслуживание. Даже такая незначительная сумма лишает права на сдачу нулевой единой упрощенной налоговой декларации. Поэтому внимательно следите за автоматическими операциями, чтобы не столкнуться с проблемами и штрафными санкциями.

3. Если работаете на упрощенной системе налогообложения (УСН), заполните декларацию по налогу, уплачиваемому в связи с применением упрощенной системы — это УСН “нулевка”. В полях с доходами, расходами и суммой налога поставьте прочерки. И не забудьте про книгу учета доходов и расходов (КУДиР). Ее не сдавайте, но будьте готовы предоставить по запросу налоговиков.

4. На патентной системе налогообложения вы освобождены от сдачи отчетов, но не от ведения КУДиР. Нулевки у ИП на ПСН никогда не бывает. Вы оплачиваете стоимость патента, а это расход, после которого показатели не могут быть нулевыми.

5. Если у вас ООО или ИП на едином сельскохозяйственном налоге, в конце года нужно сдать нулевой отчет по форме декларации по ЕСХН.

6. Если стали самозанятым (выбрали «Налог на профессиональный доход»), при отсутствии доходов ничего не сдавайте в ФНС.