Отчет по вычетам сотрудников в ЗУП 3.1 (код и сумма; вычеты отдельно и общей суммой)

В типовой конфигурации ЗУП 3.1. нет штатного отчета по вычетам, полагающимся сотруднику. Таким образом, при выверке НДФЛ приходится просматривать вручную карточки сотрудников в поиске вычетов.

Отчет ВычетыСотрудников (код и размеры) позволяет вывести всех сотрудников со всеми причитающимися вычетами (код и суммы вычетов). Так как отчет написан на СКД, то есть возможность для отбора, сортировки и изменения структуры отчета.

Отчет ВычетыСотрудников (общая сумма) позволяет вывести всех сотрудников со всеми причитающимися вычетами общей суммой построчно. В таком виде легко выверять НДФЛ вместе с штатным отчетом «Налоги и взносы». Так как отчет написан на СКД, то есть возможность для отбора, сортировки и изменения структуры отчета.

Обновление 10.10.18 13:58

Преимущества использования стандартных вычетов в 1С 8.3 с 2023 года

Введение стандартных вычетов в системе 1С 8.3 с 2023 года предоставляет ряд преимуществ для упрощения процесса налоговой отчетности и обработки данных по НДФЛ. Некоторые из главных преимуществ включают:

- Автоматическое применение вычетов: Система 1С 8.3 с 2023 года позволяет автоматически применять стандартные вычеты налогоплательщикам без необходимости их ручного расчета. Это значительно сокращает время, затрачиваемое на подготовку налоговой отчетности и повышает точность данных.

- Удобство и простота использования: Новая система позволяет легко настраивать и использовать стандартные вычеты. Она предоставляет удобный интерфейс для выбора вычетов, а также возможность определить дополнительные параметры вычетов, такие как выбор перечисленных в декларации детей для вычета на детей.

- Соответствие законодательству: Введение стандартных вычетов в системе 1С 8.3 с 2023 года обеспечивает соответствие требованиям законодательства и упрощает процесс учета и контроля налоговых вычетов.

- Снижение риска ошибок: Автоматическое применение стандартных вычетов в системе 1С 8.3 снижает риск ошибок при их расчете и применении. Это помогает избежать недоразумений и снижает возможность налоговых споров с налоговыми органами.

Внедрение стандартных вычетов в систему 1С 8.3 с 2023 года является важным шагом оптимизации процесса налоговой отчетности и снижения нагрузки на налогоплательщиков. Оно позволяет упростить процесс расчета и применения вычетов, сохраняя при этом требования законодательства.

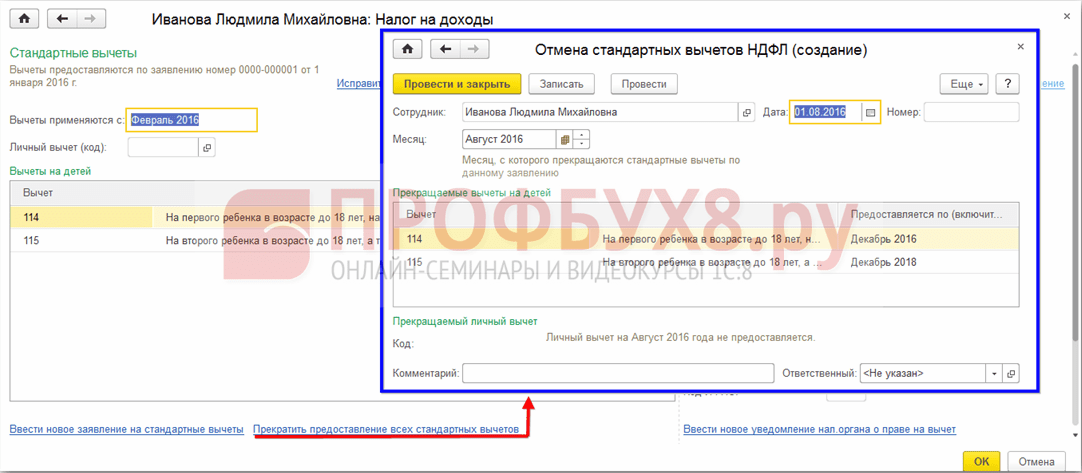

Прекращение стандартных вычетов в 1С ЗУП 8.3

При увольнении работника в 1С ЗУП 8.3 необходимо ввести специальный документ Отмена стандартных вычетов НДФЛ. Данный документ можно создать из раздела Налоги и взносы – Заявление на вычеты или из карточки сотрудника аналогично регистрации вычетов, только выбрав ссылку Прекратить предоставление всех стандартных вычетов.

Заполнение документа:

- При выборе сотрудника документ автоматически заполняется всеми имеющимися стандартными вычетами по сотруднику. Если создаётся из карточки сотрудника, документ автоматически полностью заполнен;

- Необходимо установить только месяц, с которого прекращаются все стандартные вычеты:

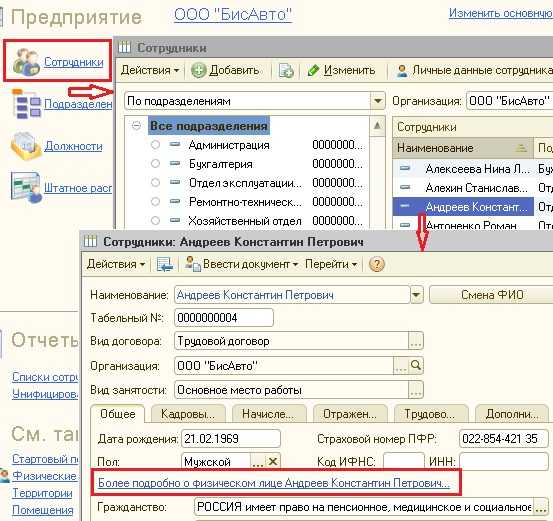

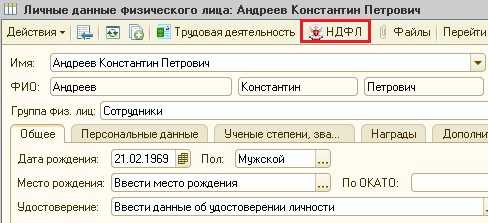

Для ввода информации необходимо открыть справочник «Физические лица», который находится на вкладке «Предприятие».

Либо можно зайти в справочник «Сотрудники» и щелкнуть на ссылку «Более подробно и физическом лице…».

В форме выбранного физлица нажимаем кнопку «НДФЛ», расположенную на верхней панели.

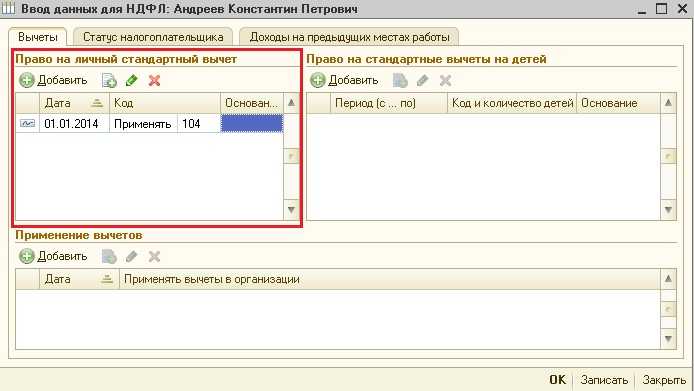

Открывается окно с тремя таблицами. В верхней левой таблице вводится информация о праве на личные вычеты. До 2012 года всем сотрудникам организации предоставлялся личный вычет в размере 400 рублей (код 103), но в настоящее он отменен, поэтому в данной таблице есть возможность зарегистрировать право только на предоставление ежемесячного вычета в 500 рублей (код 104) или 3000 рублей (код 105). Однако, данные вычеты положены лишь отдельным категориям граждан (Герои Советского Союза и РФ, инвалиды I и II групп, пострадавшие в ходе ликвидации аварий на атомных объектах и др.), полный перечень которых содержится в ст. 218

Налогового кодекса РФ.

В верхней правой таблице регистрируется информация о праве на стандартные вычеты на детей. Новая строка добавляется нажатием кнопки «Добавить», необходимо указать период, с которого предоставляется вычет (это может быть дата устройства сотрудника на работу или дата рождения ребенка), причем указывается именно первое число соответствующего месяца. Также можно указать дату окончания периода предоставления вычета (достижение ребенком определенного возраста или окончание обучения в ВУЗе на очной форме), но можно и оставить это поле пустым. Информация о каждом ребенке вводится с новой строки и каждому соответствует отдельный код вычета (для третьего и последующих используется одна строка, в которой просто указывается количество детей). Вычет на первого и второго ребенка — 1400 рублей (коды 114 и 115), вычет на третьего и последующих — 3000 рублей (код 116). Например, для сотрудника с четырьмя детьми таблица будет заполнена следующим образом (в данному случае вычеты предоставляются на всех детей).

Также отдельные коды предусмотрены для вычетов в двойном размере (единственному родителю и др.), список кодов с описанием доступен для выбора в этой таблице.

Также необходимо обязательно заполнить нижнюю таблицу данной формы. В ней указывается, в какой из организаций должны применяться вычеты. Необходимо эта информация в том случае, когда сотрудник работает одновременно в нескольких компаниях или увольняется из одной организации и устраивается в другую. Но даже если Вы ведете учет только по одной организации, эту информацию все равно необходимо указать, иначе вычеты не будут применяться.

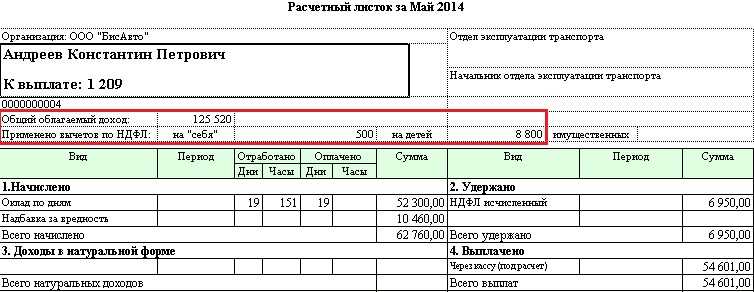

Предоставляются вычеты на детей до того момента, пока облагаемый годовой доход нарастающим итогом не превысит 280 тыс. рублей. Посмотреть информацию о текущей сумме дохода можно в расчетном листке сотрудника, который находится на вкладке «Расчет зарплаты». Также здесь можно увидеть информацию о сумме вычетов, примененных в выбранном месяце.

Шаг 5: Проверка корректности данных и генерация отчета

После того, как вы внесли необходимые данные о вычетах на детей в программу 1С 8.3 ЗУП, следует проверить их корректность перед генерацией отчета. Этот шаг поможет убедиться в правильности введенной информации и обнаружить возможные ошибки.

Чтобы проверить корректность данных, следует выполнить следующие действия:

Проверьте правильность заполнения каждого поля: обратите внимание на фамилию и имя ребенка, дату его рождения, ИНН и ФИО родителя, а также размеры вычетов.

Убедитесь, что указаны все необходимые данные: проверьте, что вы заполнили все обязательные поля, отмеченные звездочкой (*).

Проверьте правильность расчета сумм: убедитесь, что суммы вычетов рассчитаны правильно и соответствуют действующему законодательству.

Проверьте соответствие дат: убедитесь, что даты рождения детей указаны правильно и соответствуют датам в реальности.

После проверки данных можно сгенерировать отчет. Для этого нужно нажать на кнопку «Сгенерировать отчет» или аналогичную команду, указанную программой. В результате будет сформирован отчет, содержащий информацию о вычетах на детей.

Проверьте полученный отчет на корректность и проверьте, что все данные указаны верно и соответствуют введенным вами. Если вы обнаружите ошибки, вернитесь к предыдущим шагам и внесите необходимые исправления перед повторной генерацией отчета.

После того, как вы убедитесь в правильности данных и отчета, можно переходить к следующему шагу программы или завершить работу с программой, если все необходимые действия выполнены.

Как исчислить подоходный с применением стандартных вычетов

Когда Вы начисляете зарплату в поле подоходного налога в автоматическом режиме показываются все вычеты, действующие в данном отчетном периоде. При нажатии на команду подробнее Вы сможете увидеть детализированные сведения по суммам. Это окно предложено разработчиками для понимания того факта, какие конкретно полагаются вычеты по подчиненным. Также Вы увидите просчет базы налогообложения уже применяя к ней вычет.

В ситуации превышения лимита налогооблагаемой базы детский вычет работать перестает.

Вы вправе увидеть величину дохода, подлежащего к налогообложению в спецреестре по подоходному, но имейте ввиду, что к просчету не берутся во внимание все доходы, заработанные с прошлых мест работы. Однако рассчитывая сумму к вычету такие доходы участвуют в калькуляции

Операции учета НДФЛ в 1С

НДФЛ начисляется не только на заработную плату, но и на отпуск, больничный и другие доходы, кроме доходов, предусмотренных законодательством (например, пособие по уходу за ребенком).

Рассмотрим НДФЛ в документе «Начисление зарплаты». Он находится на одноименной вкладке данного документа. Так же здесь применяются вычеты. После проведения эти данные попадают в проводки.

Налог удерживается той датой, которой проводится документ. Он не удерживает НДФЛ с прочих доходов, таких как больничные, отпуска, дивиденды. Для этого служит «Операция учета НДФЛ».

В меню «Зарплата и кадры» выберите пункт «Все документы по НДФЛ». В открывшейся форме списка создайте новый документ с видом операции «Операция учета НДФЛ».

Основным регистром налогового учета НДФЛ в 1С 8.3 является регистр накопления «Расчеты налогоплательщиков с бюджетом по НДФЛ».

Настройка программы

Налоговые данные

Прежде, чем приступать к расчету НДФЛ, как и к использованию большинства функционала, необходимо произвести его настройку.

Выберите в меню «Главное» пункт «Организации».

Выберите в списке ту организацию, которую нужно настроить, и откройте ее карточку. В форме настройки заполните основные данные и те, которые находятся в подразделе «Налоговая инспекция».

Настройка зарплаты

В меню «Зарплата и кадры» перейдите в пункт «Настройка зарплаты».

В общих настройках укажите, что учет расчетов по зарплате и кадровый учет будут вестись в данной программе. В противном случае остальные настройки у вас просто не отобразятся. Далее нажмите на гиперссылку «Порядок учета зарплаты».

В форме списка выберите строку, соответствующую той организации, настройки которой вы производите. Перед вами откроется соответствующая форма. В нижней ее части выберите пункт «Настройка налогов и отчетов».

В открывшемся окне перейдите в раздел «НДФЛ» и укажите то, как у вас будут применяться данные вычеты.

Далее перейдите в раздел «Страховые взносы» и приведите данные настройки в соответствие.

Теперь перейдем к настройке видов доходов и вычетов, использующихся при начислении НДФЛ. Для этого в меню «Зарплата и кадры» выберите пункт, в который мы заходили ранее – «Настройка зарплаты».

Перейдите в раздел «Классификаторы» и нажмите на гиперссылку «НДФЛ».

Проверьте корректность заполнения открывшихся данных, в особенности вкладки «Виды доходов НДФЛ».

При необходимости вы так же можете настроить перечень начислений и удержаний по заработной плате. Вернитесь на форму настройки зарплаты и в разделе «Расчет зарплаты» выберите соответствующий пункт. Как правило, в типовой поставке конфигурации там уже будут данные.

Связывание регистра «НДФЛ» с 1С-документами

Регистрация входящих документов

При получении входящего документа, связанного с налогом на доходы физических лиц (НДФЛ), необходимо произвести регистрацию входящего документа в системе 1С. Для этого нужно создать документ типа «Входящий», указать его номер и дату, а также отметить в соответствующем поле, что документ связан с НДФЛ.

Далее требуется связать регистр учета НДФЛ с созданным входящим документом: для этого зайдите в открывшуюся карточку документа, выберите свойство «НДФЛ», после чего система автоматически создаст запись в регистре учета НДФЛ.

Регистрация исходящих документов

При выставлении исходящего документа, связанного с налогом на доходы физических лиц, также требуется произвести регистрацию. Для этого нужно создать документ типа «Исходящий», указать его номер и дату, а также выбрать категорию документа, связанного с НДФЛ.

Далее, чтобы связать регистр учета НДФЛ с документом, воспользуйтесь командной строкой в подразделе «Документы». Введите название регистра, связанного с НДФЛ, и указанный номер и дату созданного документа. Система автоматически создаст запись в регистре.

Контроль связи регистра и документов

Чтобы контролировать связь регистра учета НДФЛ с документами, используйте соответствующий журнал регистрации. Все входящие и исходящие документы, связанные с налогом на доходы физических лиц, должны отображаться в этом журнале.

Таким образом, связывание регистра учета НДФЛ с 1С-документами позволяет контролировать и автоматизировать учет налога на доходы физических лиц и обеспечивает корректное ведение бухгалтерского учета в организации.

Контроль и утверждение вычетов по НДФЛ в 1С

Как определить правильность вычетов по НДФЛ?

Перед утверждением вычетов по НДФЛ необходимо провести проверку их правильности, в том числе:

- Сверить данные, внесенные в систему, с оригинальными документами;

- Убедиться в актуальности и правильности данных по каждому сотруднику, учитывая его личные обстоятельства;

- Проверить соответствие обоснования вычета с действующим законодательством;

- Отследить общую сумму вычетов по НДФЛ за отчетный период.

Как провести утверждение вычетов по НДФЛ в 1С?

После проверки правильности вычетов по НДФЛ можно выполнить их утверждение в программе 1С. Для этого нужно:

- Открыть соответствующий документ, в котором указаны вычеты;

- Проверить информацию и подтвердить, что она верна;

- Нажать кнопку «Утвердить»;

- Проверить обновленную информацию и закрыть документ.

Какие документы следует хранить в связи с вычетами по НДФЛ?

Для обеспечения документальной подтверждаемости вычетов по НДФЛ необходимо вести учет следующих документов:

- Запросы на выдачу вычетов;

- Решения об утверждении вычетов;

- Согласия сотрудников на обработку персональных данных;

- Декларации по НДФЛ.

Также следует сохранять копии документов, подтверждающих возможность и основание для начисления вычетов.

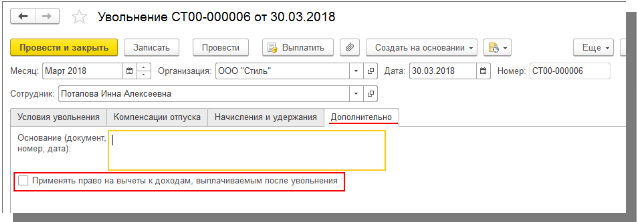

Право на вычеты после увольнения сотрудника

Также в программе есть нюанс, который касается предоставления вычетов. Речь идет о документе «Увольнение». После увольнения сотрудник может получить доход в этой же организации, например, ему начислена премия или ситуация, когда он может быть заново принят в текущем году или на следующий день. Если стандартные вычеты не нужно прекращать (по умолчанию право на них автоматически прекращается), то в документе «Увольнение» на закладке «Дополнительно» установите флажок «Применять право на вычеты к доходам, выплачиваемым после увольнения». Таким образом право на применение детского вычета даже после увольнения будет сохранено за сотрудником.

Если же флажок «Применять право на вычеты к доходам» будет снят, то, когда, например, сотрудник будет приниматься на работу на следующий день после увольнения, то при попытке бухгалтера ввести новое заявление на вычеты, программа предложит его установить. Необходимо зайти в документ «Увольнение», установить флажок и записать документ. После этого можно провести заявление на вычеты.

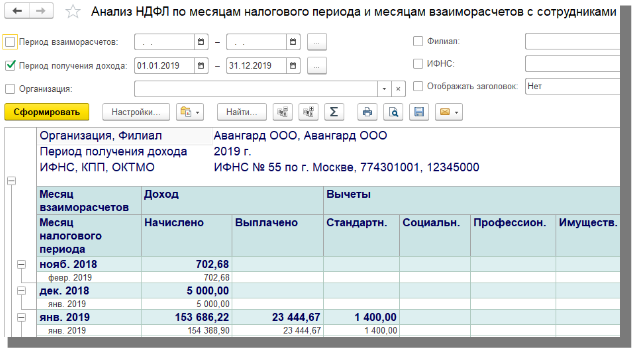

В программе есть несколько отчетов, позволяющих проверить бухгалтеру размер и месяц, в котором применены вычеты. Например, отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» или отчет «Подробный анализ НДФЛ по сотруднику».

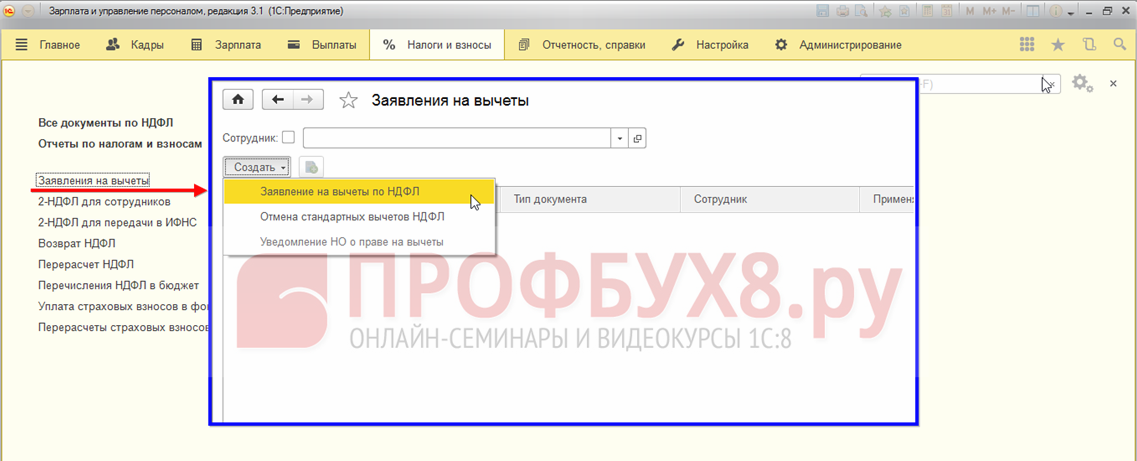

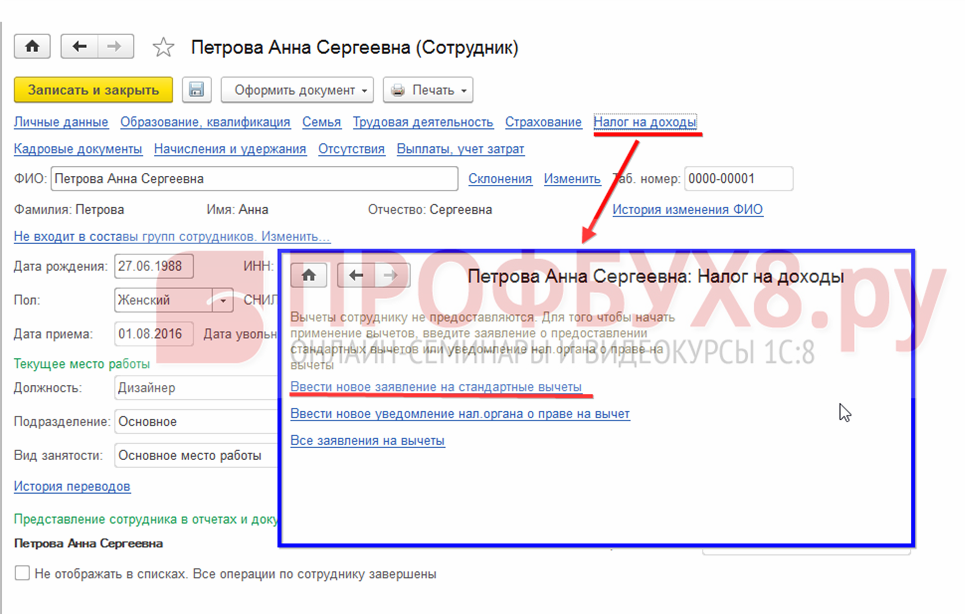

Регистрация права на вычет в 1С ЗУП

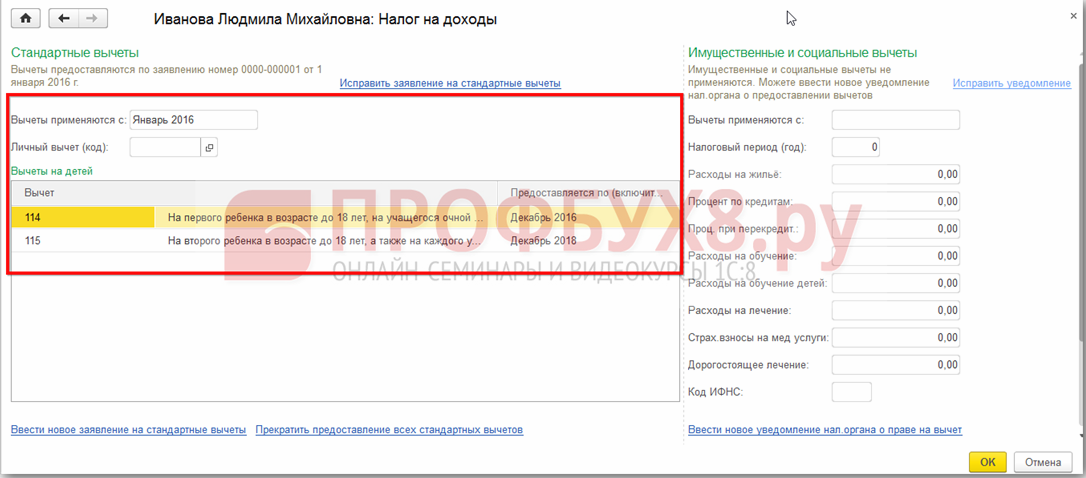

Зарегистрировать право на вычет в 1С ЗУП 8.3 можно в разделе Налоги и взносы, далее Заявление на вычеты и выбрать Заявление на вычет по НДФЛ:

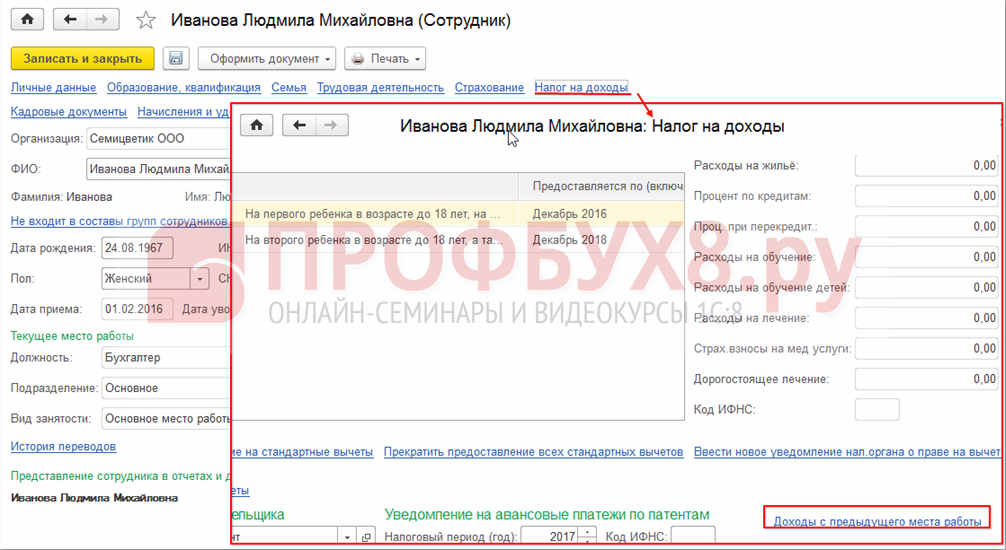

А также можно из карточки сотрудника перейти по гиперссылке Налог на доходы и выбрать ссылку Ввести новое заявление на стандартные вычеты:

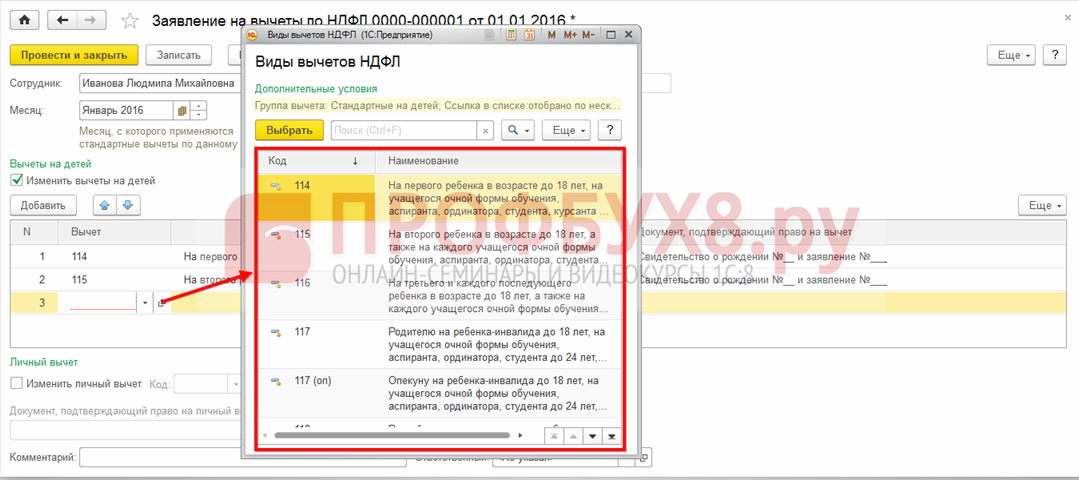

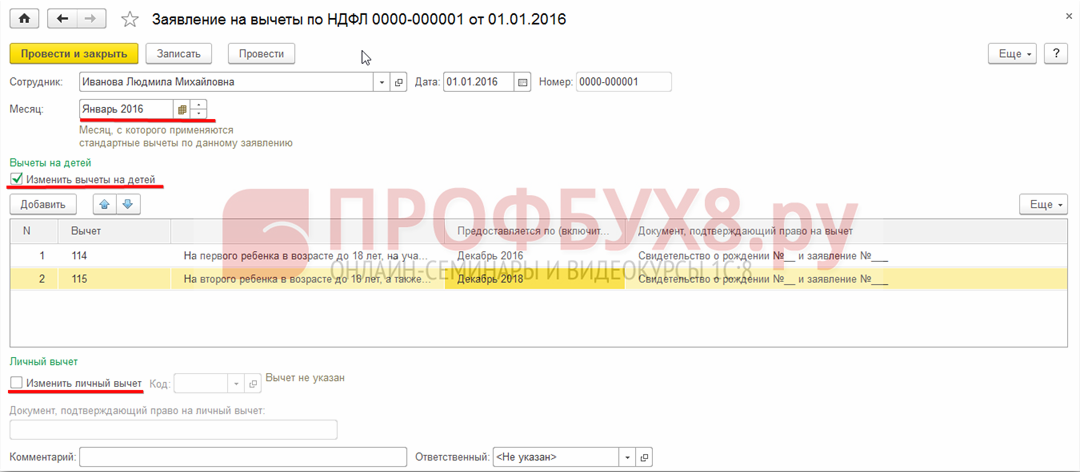

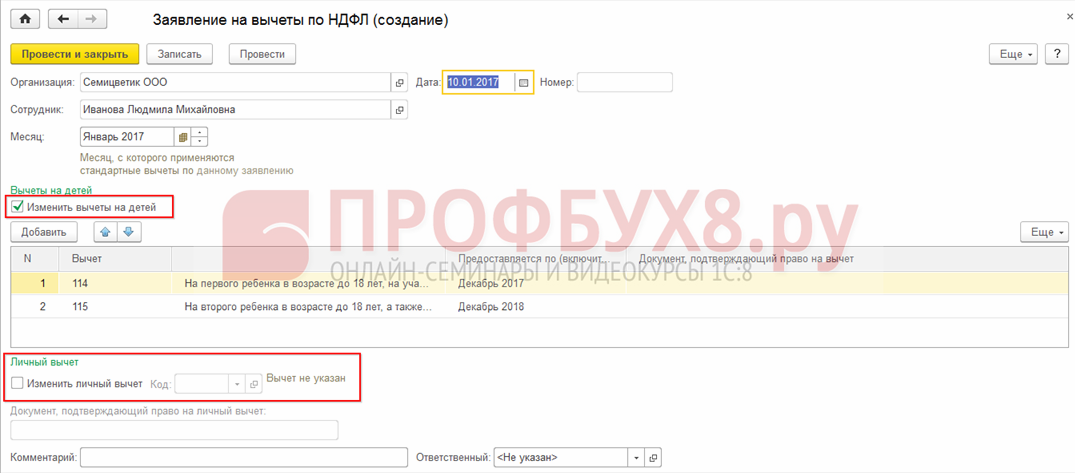

Заполнение документа Заявление на вычеты по НДФЛ:

Сотрудник – заполняется автоматически, если вводить документ из справочника «Сотрудники»;

- Месяц – месяц, с которого применяются вычеты;

- Заполнить полагающие вычеты. В документе возможно оформить сразу вычет на детей в совокупности с личным вычетом или один из типов вычета:

Вычеты на детей

При оформлении вычетов на детей в 1С ЗУП 8.3, необходимо в документе установить галочку в поле Изменить вычеты на детей.

В табличной части:

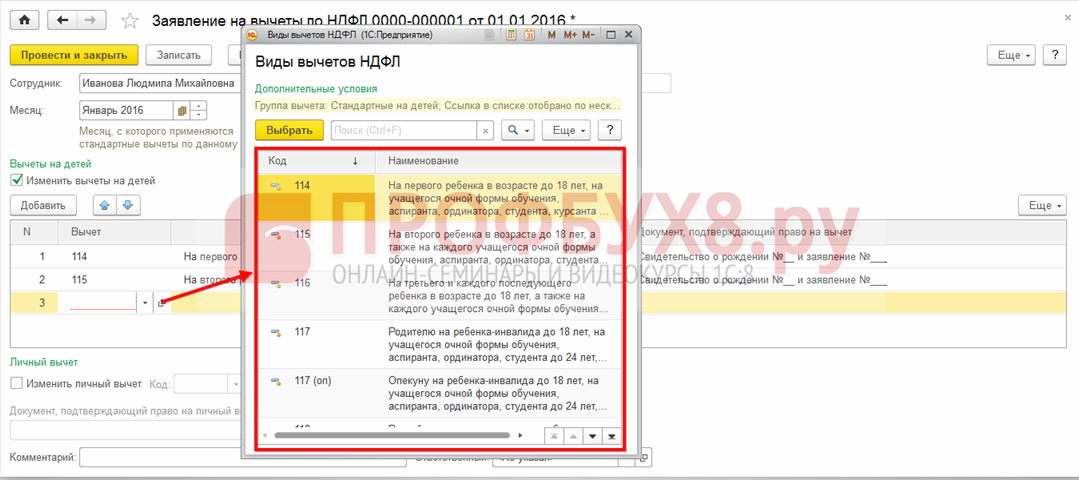

- Вычет – выбираем необходимый вычет из предложенного перечня. В таблице отображается по строке код, а соседняя колонка автоматически заполняется расшифровкой вычета;

- Предоставляется по – указывается последний месяц года окончания вычета. Допустим, когда ребёнку исполняется 18 лет;

- Документы – документ-основание для предоставления вычета, например, справка об обучении или свидетельство о рождении, а также заявление сотрудника:

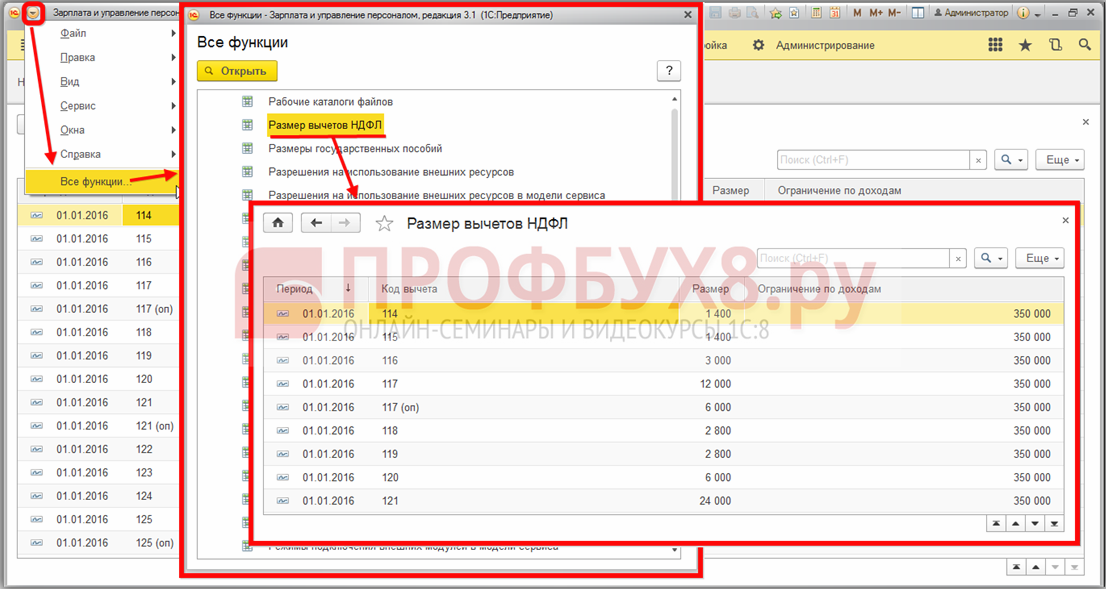

Размеры вычетов НДФЛ, предел доходов, а также дату, начиная с которой они действуют, можно посмотреть в регистре сведений Размер вычетов НДФЛ, воспользовавшись пунктом меню Все функции:

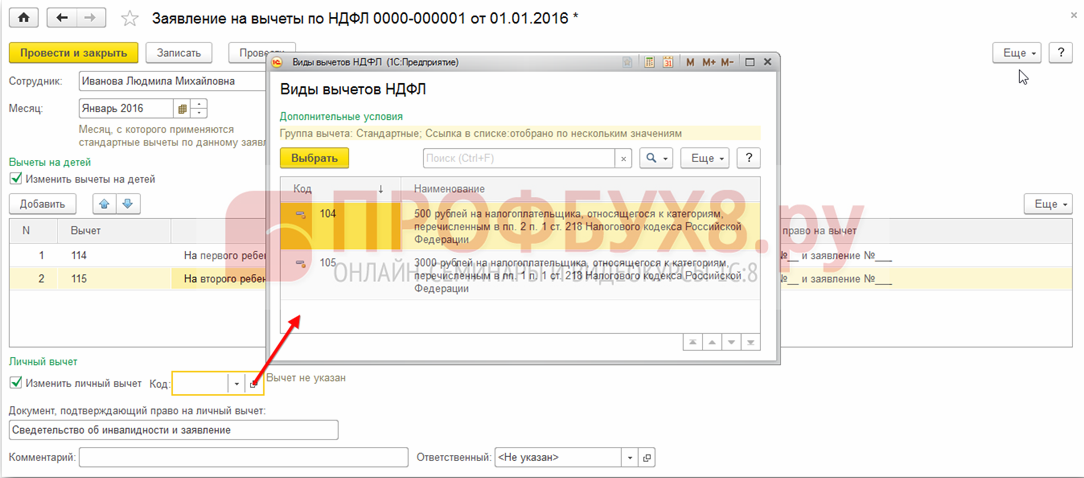

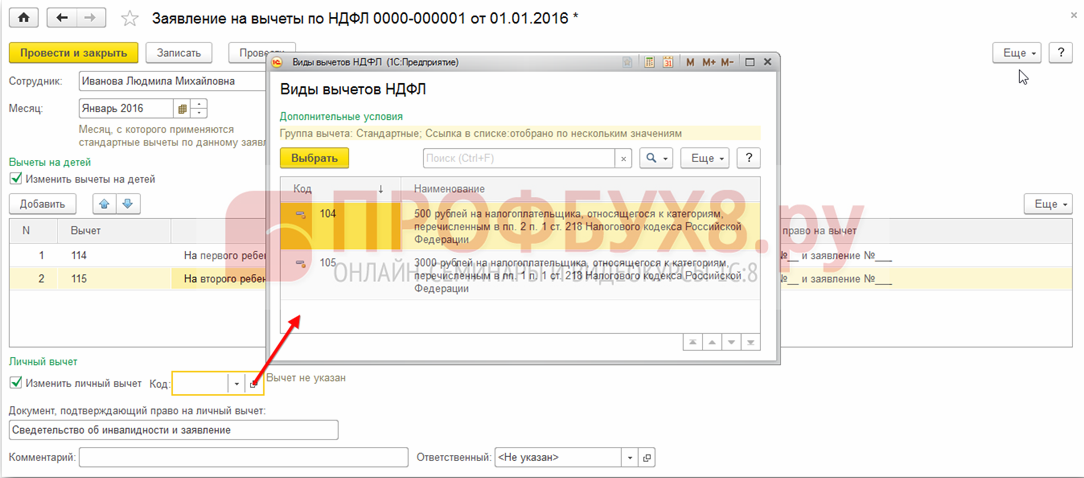

Личный вычет

Для оформления личного вычета в 1С ЗУП 8.3 необходимо установить галочку Изменить личный вычет и выбрать необходимый код вычета.

Также необходимо занести документы-подтверждения в поле Документ, подтверждающий право на личный вычет:

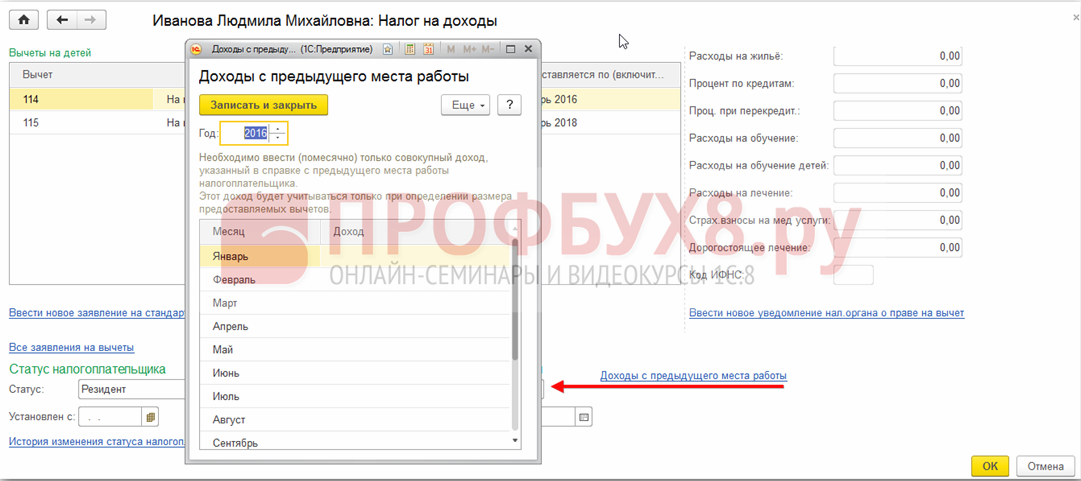

Стандартные вычеты при трудоустройстве не с начала года

Для правильного расчёта вычетов в 1С ЗУП 8.3 при трудоустройстве в середине или конце года, необходимо занести доходы с прежнего места работы.

Для каждого месяца с начала года и до трудоустройства внести налогооблагаемый доход по справке 2-НДФЛ:

Состояние налоговых вычетов

Актуальные вычеты можно посмотреть в карточке сотрудника по гиперссылке Налог на доходы. Также здесь можно внести новые документы на изменение или прекращение предоставления стандартных вычетов:

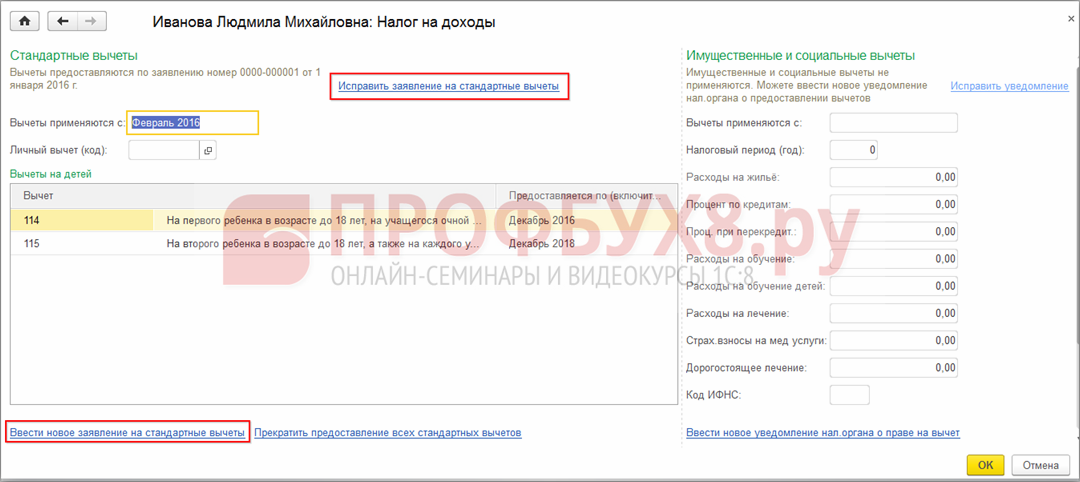

Для корректировки заявления на стандартные вычеты в 1С ЗУП 8.3 необходимо воспользоваться ссылкой Исправить заявление на стандартные вычеты. Новые документы на изменение вводятся с помощью ссылки Ввести новое заявление на стандартные вычеты:

В новом документе можно изменить вычеты или добавить новые стандартные вычеты:

Трудовой договор, Дополнительное соглашение, Материальная ответственность, Коллективная материальная ответственность, Кадровый перевод, Индексация, Т-53 для ЗУП 3 внешние (7 печатных форм). Создание ведомостей по каждому сотруднику одной кнопкой Промо

1. Комплект из 6 печатных форм для документов: Прием на работу, Индексация, Кадровый перевод, Кадровый перевод списком для ЗУП 3.1.11 и более ранних Трудовой договор, дополнительное соглашение, договор личной материальной ответственности, договор коллективной материальной ответственности, индексация, Ведомость Т-53 без лишних строк. Не требуется изменения конфигурации. Подключается через стандартное подключение внешних обработок. 2. Обработка для создания ведемостей из начисления зарплаты. 3. Расширение конфигурации для ЗУП 3.1.11 и КА 2.4.6 для редактирования стажа как в ЗУП 2.5 (Из трудовой деятельности сотрудника. Если ввели строки трудовой деятельности, то стаж считается до даты приема сотрудника).

26.01.2018 63284 513 p.ugrumov 98

Справка о доходах работника для соцзащиты. 1С: ЗУП 3.1

Для оформления пособий и льгот, а также для признания семьи малоимущей, получения субсидий и т.д. гражданин должен предъявить в органы социальной защиты справку о своем заработке. На основании этой справки органы соцзащиты оценивают финансовое положение семьи заявителя, сравнивают доходы каждого из членов семьи с региональным прожиточным минимумом и на основании этой информации рассчитывают размер социальных выплат и льгот. В некоторых госорганах у работника могут принять справку, оформленную по стандартной форме 2-НДФЛ, однако для органов соцзащиты чаще требуется другая справка, форма которой нормативными актами не утверждена. https://its.1c.ru/db/stafft#content:35112:1

27.01.2020 28879 281 st_Etlau 59

Применяем детские вычеты в «1С:ЗУП»

Вычеты могут применяться в документах начисления зарплаты и взносов, отпускных, премий, больничных и др., в порядке очередности.

Если в программу занести выплаты именно в такой последовательности, то мы увидим, что вычет программа полностью учтет при начислении больничного, тем самым уменьшив «больничный» НДФЛ. В начислении зарплаты и взносов графа по вычетам будет пустой.

Меняем заявление на вычеты

Изменить содержание заявления на вычеты можно двумя способами («Кадры» – «Сотрудники» – ссылка «Налог на доходы»):

Прекратить представление всех стандартных вычетов и ввести новое заявление.

Проверяем вычеты

Сколько вычетов использовали за каждый месяц можно посмотреть в любом документе, где они предоставлялись.

Если рассматривать ситуацию на примере документа «Начисление зарплаты и взносов», то необходимо зайти во вкладку «НДФЛ» и дважды щелкнуть на ячейку «Примененные вычеты». В открывшемся окне можно просмотреть все вычеты, которые ранее применялись помесячно. А также проверить суммы вычетов в регистре «Учет доходов для исчисления НДФЛ».

Сотруднику присвоена инвалидность

Инвалидом считается лицо, которое имеет нарушение здоровья

со стойким расстройством функций организма, обусловленное заболеваниями,

последствиями травм или дефектами, приводящее к ограничению жизнедеятельности и

вызывающее необходимость его социальной защиты (ч. 1 ст. 1 Федерального закона

от 24.11.1995 № 181-ФЗ). Признание гражданина инвалидом осуществляется при

проведении медико-социальной экспертизы в порядке, установленном Постановлением

Правительства РФ от 20.02.2006 № 95 «О порядке и условиях признания лица

инвалидом». Гражданину, признанному инвалидом, выдается справка, подтверждающая

факт установления инвалидности, с указанием группы, а также индивидуальная

программа реабилитации.

С месяца, в котором человек получил инвалидность I или II

группы, он может воспользоваться правом на стандартный налоговый вычет по НДФЛ

в сумме 500 руб. (при условии предоставления работодателю справки и заявления о

предоставлении вычета). Норм о предельном размере дохода, ограничивающего право

на данный вычет, в действующем законодательстве РФ не предусмотрено. Вычет

следует предоставлять независимо от размера дохода.

Пример 3

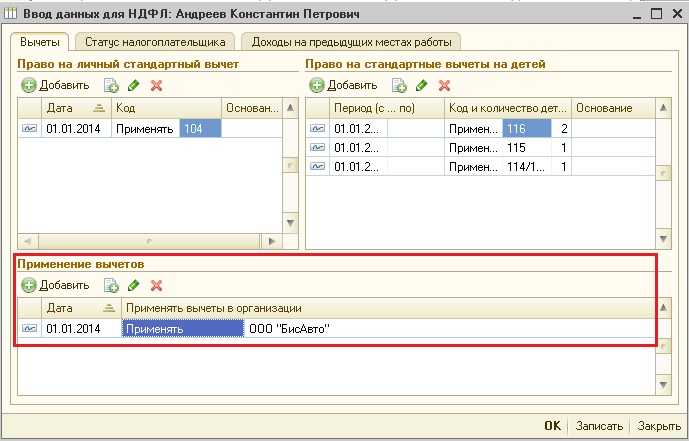

В программе «1С:Зарплата и управление персоналом 8»

информацию о стандартном личном вычете следует отразить в форме Ввод данных для

НДФЛ

(меню Предприятие -> Сотрудники —

> раздел Налоговые вычеты, Статус

налогоплательщика

-> поле Стандартные

) следующим образом. На закладке

Вычеты

в табличной части Право на личный стандартный вычет

вводится новая

строка по кнопке Добавить

. В реквизите Дата

указывается дата — 01.02.2013.

В реквизите Код

указывается код 104 (инвалид II группы). В

реквизите Основание

— документ, на основании которого предоставляется

стандартный вычет — справка об инвалидности.

Следует отметить, что заполнение реквизита Основание

обязательным не является. Соответствующие сведения указываются при

необходимости для оптимизации поиска документов (например, в случае проверки

налоговыми инспекторами).

Группа инвалидности может быть пересмотрена. Например,

сотрудник-инвалид II группы, который получал в течение года вычет 500 руб.,

после пересмотра группы инвалидности (присвоении инвалидности III группы)

перестает получать вычет.

Заполнение реквизита Основание

позволит бухгалтеру в будущем

контролировать данный вопрос и своевременно запросить у работника

документ-подтверждение права на вычет.

Далее по кнопке Добавить

заполняется данными нижний раздел

документа Применение вычетов

. Если данные о применении вычетов не заполнить,

то, несмотря на то, что информация о праве на вычеты введена, вычеты

предоставляться не будут.

Настройка «Справочника Налоговые ставки»

Для корректной работы НДФЛ в программе 1С необходимо настроить «Справочник Налоговые ставки». В данном справочнике содержится информация о ставках налогов, которые применяются при расчете налоговой базы и налоговых вычетов.

В «Справочнике Налоговые ставки» можно указать налоговые ставки для различных категорий налогоплательщиков, например, на физические лица, на организации и т.д. Кроме того, в этом справочнике можно настроить ставки налогов для различных регионов России.

Как настроить «Справочник Налоговые ставки»

- Откройте программу 1С и перейдите в меню «Справочники».

- Выберите «Налоговые ставки».

- Нажмите кнопку «Добавить» и введите наименование новой налоговой ставки.

- Выберите категорию налогоплательщика и регион, для которого действует данная ставка.

- Укажите процентную ставку налога и настройте дополнительные параметры, если это необходимо. Например, можно указать ставку налога для доходов, полученных в денежной форме, и для доходов, полученных в натуральной форме.

- Сохраните изменения.

Таким образом, настройка «Справочника Налоговые ставки» позволяет гибко настроить налоговые ставки для различных категорий налогоплательщиков и регионов России, что обеспечивает правильный расчет налогов при работе с программой 1С.

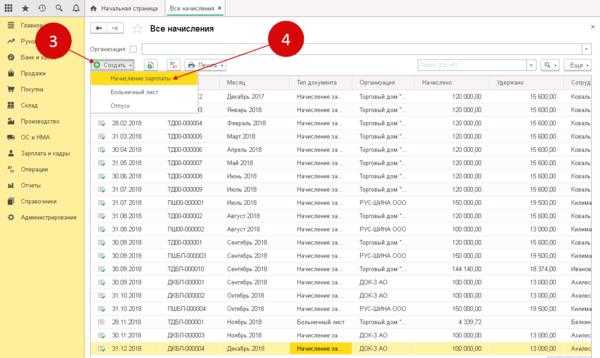

Завершите начисление зарплаты и расчёт НДФЛ в 1С 8.3

Чтобы начислить заработную плату, откройте «Зарплата и кадры» (шаг 1) и кликните на «Все начисления» (шаг 2). Система откроет окно для создания нового начисления.

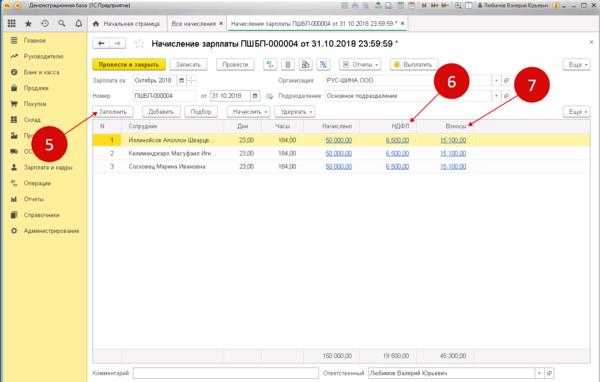

Затем в окне нажмите «Создать» (шаг 3) и перейдите в «Начисление зарплаты» (шаг 4). Откроется следующее окно.

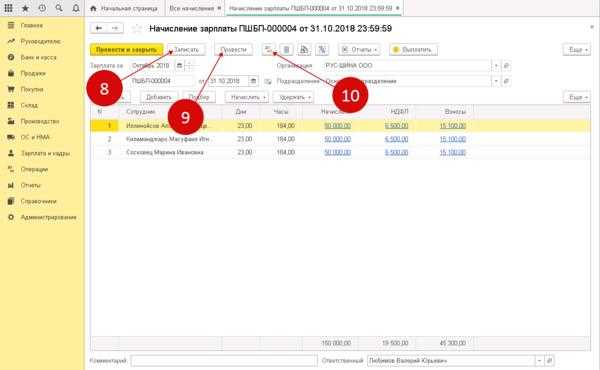

Кликайте на «Заполнить» (шаг 5). Документ будет заполнен всеми начислениями по сотрудникам. НДФЛ (шаг 6) и страховые взносы (шаг 7) будут отображаться в отдельных полях.

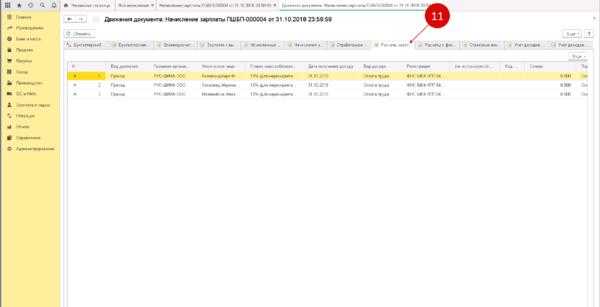

Для сохранения этих начислений кликайте на «Записать» (шаг 8), а затем «Провести» (шаг 9). Для просмотра всех бухгалтерских проводок и записей в регистрах по НДФЛ, кликните на «ДтКт» (шаг 10). Появится раздел бухгалтерских и налоговых записей.

Вкладка «Расчёты налога» (шаг 11) демонстрирует записи на регистрах учёта по НДФЛ.

Обновления и изменения в настройке стандартных вычетов в 1С 8.3 с 2023 года

С 1 января 2023 года вступают в силу новые правила по настройке стандартных вычетов в программном комплексе 1С:Предприятие 8.3. Эти изменения связаны с введением новых стандартов и требований законодательства в области налогообложения.

Одна из основных изменений касается размера стандартных вычетов. С 2023 года увеличились стандартные вычеты для налогоплательщиков. Теперь граждане имеют право на получение вычета размером в 13% от суммы дохода. Кроме того, предусмотрены возможности получения дополнительных вычетов от суммы стандартного вычета в зависимости от определенных условий и категорий налогоплательщиков.

Для корректной настройки стандартных вычетов в 1С 8.3 с 2023 года необходимо обновить программную конфигурацию. В новой версии программы предусмотрено введение дополнительных реквизитов и настроек для осуществления расчетов с учетом новых стандартов и требований законодательства. Пользователям программы необходимо внести необходимые изменения в настройки системы и учета, чтобы обеспечить правильное функционирование стандартных вычетов и исполнение требований налогового законодательства.

Важно отметить, что обновление настроек стандартных вычетов в 1С 8.3 с 2023 года требует соответствующих знаний и опыта в области бухгалтерии и налогообложения. Рекомендуется обратиться к специалистам или консультантам, чтобы провести все необходимые изменения в программной конфигурации и настроить стандартные вычеты в соответствии с требованиями законодательства

В заключение, внесение изменений в настройки стандартных вычетов в 1С 8.3 с 2023 года является необходимым шагом для обеспечения правильного и эффективного учета вычетов в соответствии с новыми стандартами и требованиями законодательства. Это также поможет избежать возможных проблем и ошибок при расчете и учете налоговых вычетов.

Советы и рекомендации по настройке стандартных вычетов в 1С 8.3

Настройка стандартных вычетов в 1С 8.3 может быть сложной и запутанной процедурой. Однако, с помощью некоторых советов и рекомендаций, вы сможете справиться с этой задачей более эффективно.

Первым шагом при настройке стандартных вычетов является определение всех необходимых параметров. К этим параметрам относятся: размер стандартного вычета, налоговые ставки, порядок применения вычетов и другие.

Для определения размера стандартного вычета необходимо учесть различные факторы, такие как: доходы налогоплательщика, количество детей и их возраст, наличие инвалидности и другие. Для каждого фактора существуют свои правила и условия, которые необходимо учесть при настройке стандартных вычетов.

Также, при настройке стандартных вычетов важно учесть налоговые ставки. В зависимости от дохода, налоговая ставка может меняться

При настройке стандартных вычетов необходимо учесть все возможные налоговые ставки и применить их соответствующим образом.

Еще одним важным параметром при настройке стандартных вычетов является порядок применения вычетов. Существует несколько вариантов порядка применения вычетов, таких как: применение вычетов поочередно, применение вычетов согласно установленным приоритетам и другие. При настройке стандартных вычетов необходимо выбрать наиболее подходящий порядок применения вычетов в соответствии с вашей специфической ситуацией.

Не менее важным аспектом при настройке стандартных вычетов является обновление программы 1С 8.3 до последней версии. Обновление программы позволит избежать возможных ошибок и проблем при настройке стандартных вычетов и обеспечит более гладкую и эффективную работу.

При настройке стандартных вычетов рекомендуется также обратиться к документации и инструкциям по использованию программы 1С 8.3. Документация содержит подробную информацию и указания по настройке стандартных вычетов, а также ответы на часто задаваемые вопросы.

В заключение, при настройке стандартных вычетов в 1С 8.3 важно учесть все необходимые параметры, такие как размер вычета, налоговые ставки, порядок применения вычетов и другие. Следуя советам и рекомендациям, вы сможете справиться с этой задачей более эффективно и без проблем

Пример предоставления детского вычета

Давайте изучим пример вычета на детей жене гражданке Яковлевой А.Ю., заключившей брак со своим мужем Яковлевым П.И. в 2005 году. Яковлев П.И. женился во второй раз и от первого брака имеет двоих детей 15-ти и 12-тилетнего возраста, проживающих вместе с ним и его второй женой. От первой жены семья получает детские алименты. А спустя 5 лет в семье появилось пополнение на одного общего ребенка.

По закону стоит определить очередность появления детей в семье и данный конкретный пример предполагает брать в расчет детей от первого брака. Итак, порядок предоставления вычетов гражданке Яковлевой А.Ю. имеет следующий вид:

- на 1-го 15-тилетнего ребенка положено 1 400 рублей;

- на 2-го 12-тилетнего также получается 1 400 рублей;

- на 3-го общего ребенка выплачивается 3 000 рублей.

Создайте налоговую декларацию

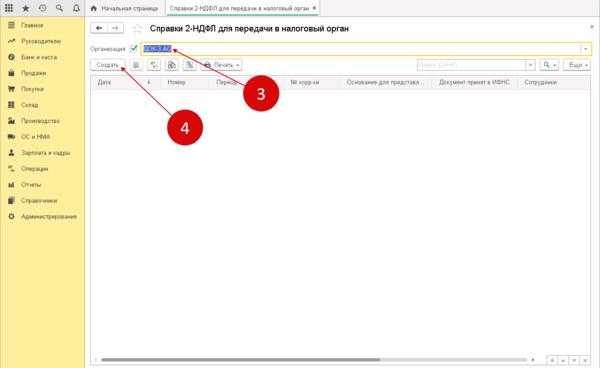

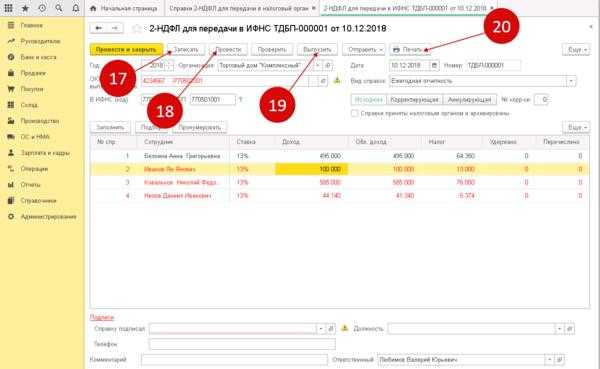

Данное действие можно произвести в разделе «Зарплата и кадры» (шаг 1). В нём нужно зайти в «2-НДФЛ для передачи в ИФНС» (шаг 2). Будет открыто окно, где можно сформировать декларацию.

В новом окне указывайте свою организацию (шаг 3) и кликнитке «Создать» (шаг 4). Отобразится форма декларации.

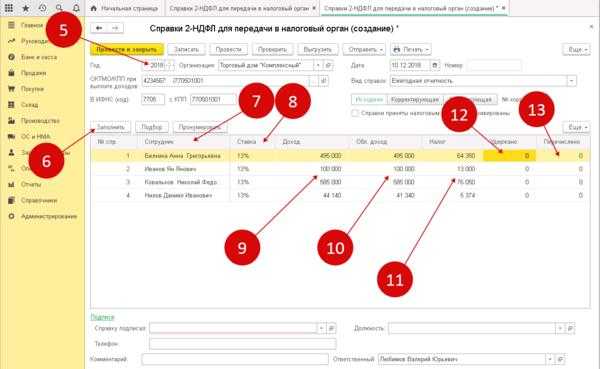

В этой форме укажите отчётный год (шаг 5) и нажмите «Заполнить» (шаг 6). Часть таблицы будет заполнена данным регистров налогового учёта по НДФЛ, а именно:

- Сотрудник (пункт 7);

- Ставка (пункт 8);

- Доход (пункт 9);

- Облагаемый доход (пункт 10);

- Налог (пункт 11);

- Удержано (пункт 12);

- Перечислено (пункт 13);

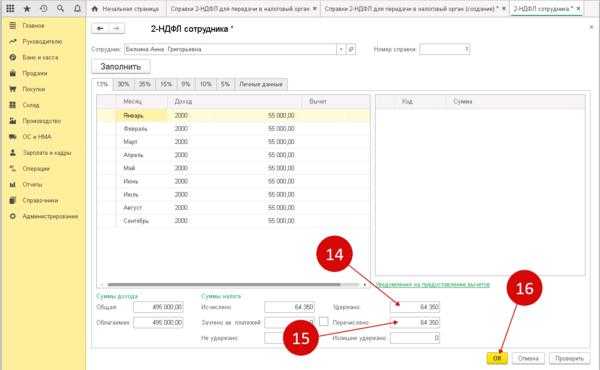

Если нужно откорректировать данные по одному из сотрудников, достаточно кликнуть по нём два раза. Будет открыто 2-НДФЛ.

В новом окне можно внести все необходимые корректировки, например, изменить поле «Удержано» (шаг 14) или «Перечислено» (шаг 15). После завершения кликните на «ОК».

Чтобы сохранить налоговую декларацию, нажмите «Записать» (шаг 17) и провести (шаг 18). Для выгрузки и отправки файла в налоговую, кликните на «Выгрузить». Затем можно распечатать декларацию, нажав на «Печать» (шаг 20).

Остались вопросы по учёту НДФЛ в 1С? Закажите консультацию наших специалистов!

Поступило заявление об отказе супруга работника от вычета

Двойной вычет может быть предоставлен одному из родителей (приемных

родителей) по их выбору, если второй родитель (приемный родитель) письменно

отказался от вычета (абз. 16 подп. 4 п. 1 ст. 218 НК РФ). Если супруг работника

родителем ребенка не является (например: речь идет о ребенке от предыдущего

брака), принимать документы на отказ от вычета и предоставлять вычет в двойном

размере не нужно. В данном разделе речь пойдет о ситуации, когда от вычета

отказывается супруг работника, который является вторым родителем ребенка.

О документах, которые потребуются для предоставления вычета

в двойном размере см. таблицу 3.

Таблица 3

Оформление отказа от стандартного

вычета на ребенка в пользу второго родителя

|

Кто оформляет |

Наименование |

В учётной политике можно настроить способы исчисления стандартных вычетов. Для настройки вычетов необходимо в разделе Настройка выбрать Реквизиты организации, перейти на вкладку Учётная политика и другие настройки и нажать на ссылку Учётная политика внизу формы.

Установить применение налоговых вычетов в 1С ЗУП 8.3 можно:

- Нарастающим итогом – анализируются все вычеты и доходы за год. Если в течение некоторого периода у сотрудника нет дохода, но при этом не прекращаются трудовые отношения, то в момент появления дохода за все предыдущие периоды, в которых доход был нулевым, вычеты будут предоставлены. Но не более суммы появившегося дохода;

- В пределах месячного дохода – анализируется доход за месяц, если нет дохода, нет и вычета:

Как настроить порядок применения стандарных налоговых вычетов в 1С ЗУП согласно законодательству рассмотрено в нашем видео уроке:

Как отразить детский вычет в 1С

При оформлении детского вычета в 1С, от Вас потребуется прописать определенные данные в поле изменения вычетов на детей. Форма окна имеет табличный раздел и о нем поговорим далее.

| № п\п | Наименование ячейки | Описание |

| 1 | Вычет | Машина предлагает список возможных вычетов, а Вы выбираете из него требуемый вариант. В закодированном формате он проставляется в колонку и рядом расшифровывается избранный вариант |

| 2 | Документы | Законодательство в обязательном порядке оговаривает наличие доказательства для применения вычета в работу и им выступает тот или иной документ, к примеру справка с места учебы и свидетельство о рождении. Комплект бумаг не будет считаться полным при отсутствии заявления подчиненного |

| 3 | Предоставляется по | Вы вправе прописать крайний месяц того года, когда вычет еще будет работать |

Нельзя предоставлять право на детский вычет для ребенка старше 18-тилетнего возраста. Также есть ограничение по суммам предельного налогооблагаемого дохода и оно равняется 350 000 рублям. К сведению, раньше он был гораздо меньшим и составлял 280 000 рублей.

Общий регистр сведений под названием размер вычетов НДФЛ несет в себе информацию про величину вычета с подоходного, гранично допустимые рамки, ограничивающие применение вычета и число начала его применения. Найти эту команду Вы сможете в любой из функций.