Аренда автомобиля в 1с 8.3

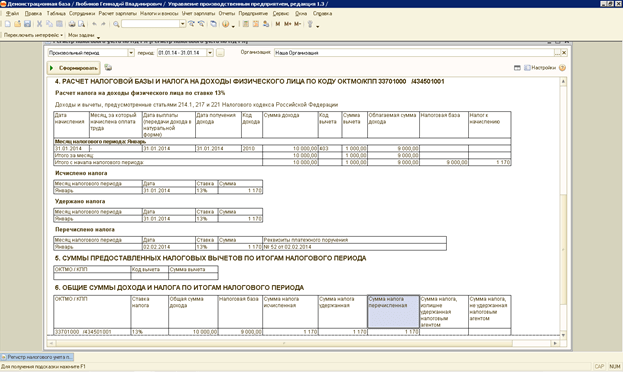

Иногда налоговый агент применяет код 4800 «Другие доходы», но это может вызвать вопросы у налоговиков. Вводим сумму дохода и переходим к вкладке «НДФЛ по ставке 13%».

Здесь необходимо в табличной части «Исчислено налога» выбрать сотрудника и ввести ему вручную рассчитанную сумму налога. Переходим к закладке «НДФЛ удержанный«. Для документа «Корректировка учета по НДФЛ, страховым взносам и ЕСН» не действуют установленные настройки параметров расчета зарплаты, и даже если стоит флаг «При начислении НДФЛ принимать исчисленный налог к учету как удержанный», для этого документа они не действуют — это документ для ввода ручных исправлений.

Поэтому на закладке «НДФЛ удержанный» вручную вводим ставку налога и удержанную сумму. Проводим документ и закрываем его. 2. Перечисление НДФЛ в бюджет.

Аренда автомобиля сотрудника без экипажа – как отразить в учете?

Аренда – учет у арендатора Когда организация арендует транспортное средство, плату за его временное использование начисляет:

по дебету счета 20 (26,44 …) и кредиту 60 (73, 76).

Если арендодатель – это юридическое лицо или ИП, применяющие основной режим налогообложения, то по выставленным счетам-фактурам можно принимать НДС к вычету. Когда транспортное средство берут во временное пользование у физического лица, в том числе у сотрудника, организация с суммы оплаты должна удержать подоходный налог, а в день оплаты аренды – перечислить в бюджет. При возникновении затрат на обслуживания (ремонт) и эксплуатацию (ГСМ) транспортного средства (при аренде без экипажа), они учитываются в общем порядке и списываются на расходы.

Арендованное транспортное средство учитывается в бухгалтерском учете на счете 001.

Аренда автомобиля в 1с 8.3

- Меню: Операции — Бухгалтерский учет — Операции, введенные вручную.

- Нажмите кнопку «Создать»и выберите вид документа «Операция».

- Нажмите кнопку «Добавить» для создания новой проводки.

- В поле «Счет Дт» выберите счет учета арендованных основных средств.

- В поле «Субконто1 Дт» выберите арендодателя из справочника «Контрагенты».

- В поле «Субконто2 Дт» выберите объект основных средств, принятый во временное пользование (аренду).

- В поле «Сумма» отразите стоимость объекта, принятого к учету.

- В поле «Содержание» можно указать наименование проводимой операции.

- Для документа «Операция» предназначена печатная форма «Бухгалтерская справка», которую можно распечатать по кнопке «Еще — Бухгалтерская справка».

- Нажмите кнопку «Записать и закрыть» для сохранения и проведения документа.Рис. 1 Рис.

Расчет страховых взносов при аренде имущества у физического лица

Кроме того, в договоре необходимо прописать все основные характеристики, позволяющие однозначно идентифицировать имущество, подлежащее передаче в качестве объекта аренды. В противном случае договор аренды признается недействительным (ст. 607 ГК РФ). Например, если объектом аренды является автомобиль, необходимо указать все его основные характеристики: марку, модель, год выпуска, регистрационный номер, номер ПТС и т.д.

Если передаче подлежит помещение – его адрес, площадь, состав, приложить схему

! Обратите внимание: при составлении договора аренды у арендодателя необходимо запросить документы, подтверждающие его право собственности на передаваемое имущество

Как выплатить в 1С:УПП вознаграждение по договору ГПХ?

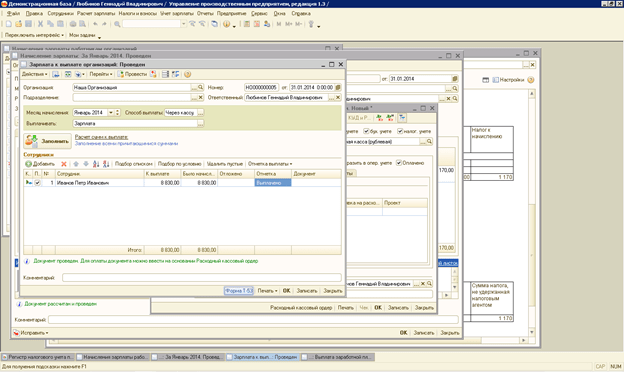

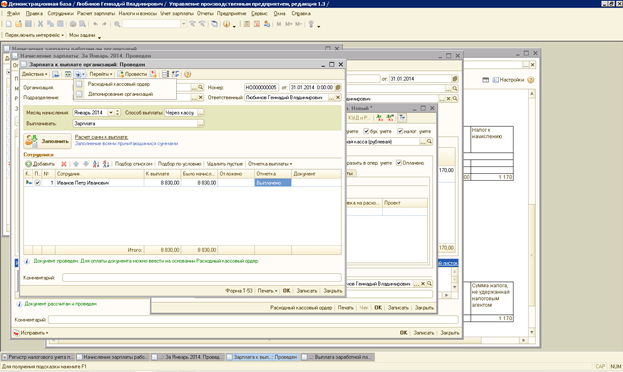

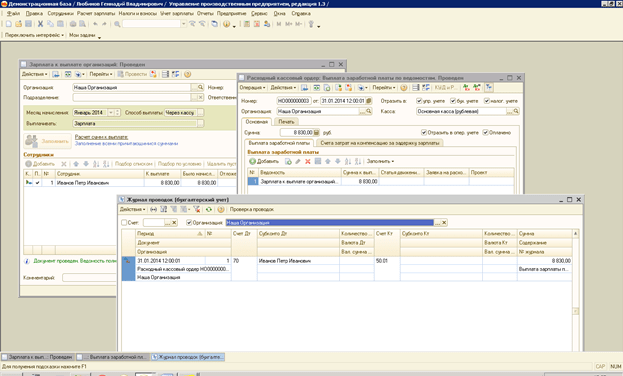

Документ «Зарплата к выплате» можно создать на основании соответствующего документа «Начисление зарплаты», нажав на кнопку «Создать документ на выплату зарплаты». В этом случае создается уже заполненный документ. Или создать документ можно из меню «Расчет зарплаты»- «Касса, банк»- документ «Зарплата к выплате». В этом случае надо ввести дату документа, месяц начисления, способ выплаты (через кассу или банк) и нажать кнопку «Заполнить». Табличная часть заполняется сотрудниками, у которых не выплачена зарплата.

Сумма к выплате заполняется с учетом удержаний. Отметку о выплате заменяем на «Выплачено».

На основании этого документа можно сформировать платежные документы:

После проведения платежного документа зарплата считается выплаченной и налог НДФЛ – удержанный, если в учетной политике организации не стоит упрощенный учет взаиморасчетов.

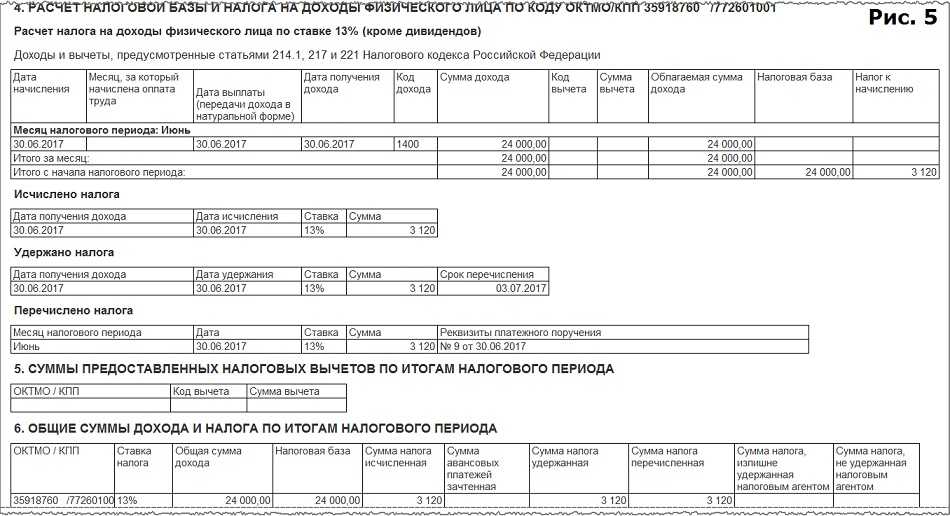

Для контроля учета по НДФЛ существует «Регистр налогового учета НДФЛ» (меню –«Налоги и взносы»):

Аренда нежилого помещения у физического лица. Как учесть в 1С: 8.3?

Вопрос задал Ольга И.

Ответственный за ответ: Юлия Щелкунова (★9.81/10)

Здравствуйте. Организация арендует складское помещение у физического лица. Заключен договор аренды, НДФЛ перечисляем за физическое лицо сами, как налоговый агент. В 1С: ЗУП 3.1 начисление и удержание НДФЛ отражаю операциями учёта НДФЛ (соответственно, с указанием дат получения доходов и сумм доходов) — для отражения в отчёте 6-НДФЛ. Не соображу, что нужно сделать в 1С: Бухгалтерия предприятия 8.3. Какие операции я должна сделать в 1С: бухгалтерия предприятия 8.3 для корректного учёта такого вида сделки (аренды нежилого помещения у физ. лица)? Синхронизация 1С: ЗУП и 1С: Бухгалтерия предприятия проводится, данные из ЗУП в Бухгалтерию предприятия переносятся, но данные по начислению НДФЛ по этой сделке не перенеслись — видимо, начисление арендной платы и удержание из неё НДФЛ нужно в Бухгалтерии предприятия отдельно операциями вручную проводить или нужно проверить ещё раз корректность переноса данных из ЗУП? Заранее благодарна за ответ. Спасибо.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Как отразить в 1с аренду автомобиля сотрудника?

Обратите внимание: автомобиль, взятый в аренду, в бухучете не приходуется на баланс на 01 счет, так как не является собственностью компании. Амортизацию арендатор не начисляет

Платежи, проведенные по использованию арендованного автомобильного транспорта, отражаются на счетах согласно той деятельности, которую ведет предприятие. Для этого используются бухгалтерские проводки: Д 20, 23, 25, 26, 29, 44 К 60, 73, 76.

Для отражения аренды автомобиля арендатором в бухучете применяются следующие бухгалтерские проводки:

- Д 20, 44 К 76 – проводка по начислению арендной платы;

- Д 76 К 68 – проводка по удержанию НДФЛ с оплаты использования имущества, взятого в аренду у физического лица;

- Д 76 К 50, 51 – проводка по оплате за эксплуатацию арендованного ТС.

Если автомобиль берется у сотрудника физического лица, то вместо счета 76 берется счет 73.

Аренда транспортного средства в бухучете

Выберите нужную строку из справочника «Контрагенты» и укажите договор аренды. Кроме того, бухгалтерской справкой оприходуйте автомобиль в дебет забалансового счета 001 «Арендованные основные средства».

Внимание

Чтобы сумма удержанного НДФЛ учитывалась при формировании справки 2-НДФЛ, откройте в программе 1С блок «Зарплата» — «Данные учета заработной платы во внешней программе». В закладке «НДФЛ: налоги и доходы» выберите арендодателя из справочника «Сотрудники», укажите месяц, дату, код и сумму дохода, после чего перейдите к разделу «НДФЛ: по ставке 13%» и заполните необходимые строки в закладке «Исчислено налога».

Аренда автомобиля сотрудника без экипажа – как отразить в учете?

Аренда – учет у арендатора Когда организация арендует транспортное средство, плату за его временное использование начисляет:

по дебету счета 20 (26,44 …) и кредиту 60 (73, 76).

Если арендодатель – это юридическое лицо или ИП, применяющие основной режим налогообложения, то по выставленным счетам-фактурам можно принимать НДС к вычету. Когда транспортное средство берут во временное пользование у физического лица, в том числе у сотрудника, организация с суммы оплаты должна удержать подоходный налог, а в день оплаты аренды – перечислить в бюджет. При возникновении затрат на обслуживания (ремонт) и эксплуатацию (ГСМ) транспортного средства (при аренде без экипажа), они учитываются в общем порядке и списываются на расходы.

Арендованное транспортное средство учитывается в бухгалтерском учете на счете 001.

Сдача в аренду не является отдельным видом деятельности

Если предоставление имущества в аренду не является отдельным видом деятельности организации, то суммы арендной платы включайте в состав прочих доходов (п. 7 ПБУ 9/99). В этом случае в учете сделайте запись:

Дебет 62 (76) Кредит 91-1 – начислена арендная плата.

Пример отражения в бухучете арендодателя сумм арендной платы. Передача имущества в аренду – разовая операция для организации

В марте ООО «Альфа» сдало в аренду одно из своих пустующих помещений. Сумма ежемесячной арендной платы – 60 000 руб. (в т. ч. НДС – 9153 руб.). Оплата от арендатора поступает ежемесячно (в последний день месяца, за который были оказаны услуги).

В марте в бухучете организации сделаны следующие записи:

Дебет 62 Кредит 91-1 – 60 000 руб. – начислена арендная плата;

Дебет 91 Кредит 68 субсчет «Расчеты по НДС» – 9153 руб. – начислен НДС с суммы арендной платы;

Дебет 51 Кредит 62 – 60 000 руб. – поступила оплата от арендатора.

Отражение в учете НДФЛ с аренды помещения в 1С

Версия конфигурации: 3.0.54.20

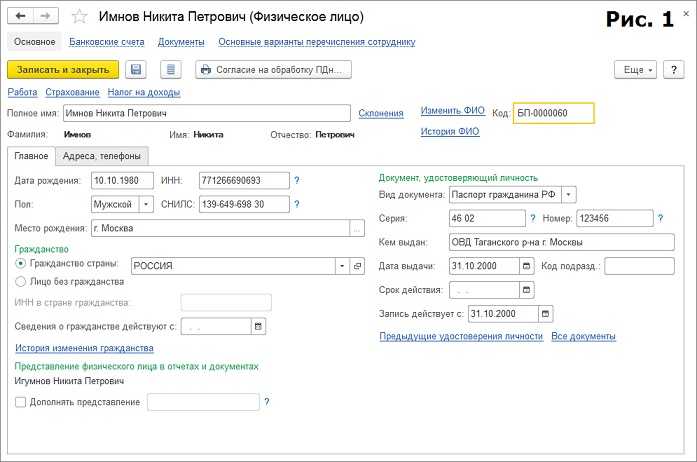

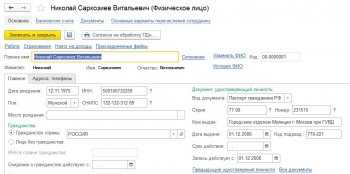

В некоторых организация возникают случаи когда арендуемое помещение принадлежит не юридическому лицу, а физическому. Физическое лицо может являться сотрудником организации или не являться им. Для того что бы верно разобрать все моменты, давайте предположим, что наша организация арендует помещение у Физического лица за 25000 руб. Для начала проверим все данные вашего физического лица, если он является сотрудником вашей организации, то создавать новое Физическое лицо для учета НДФЛ не требуется. Вы можете ознакомиться с информацией на сайте ndflexpert.ru, что бы более детально разобраться в положениями законодательной базой и порядком заполнения документов.

1. Сотрудник выбираем наше Физическое лицо.

3. В табличной части добавляем новую строку на кнопку Добавить.

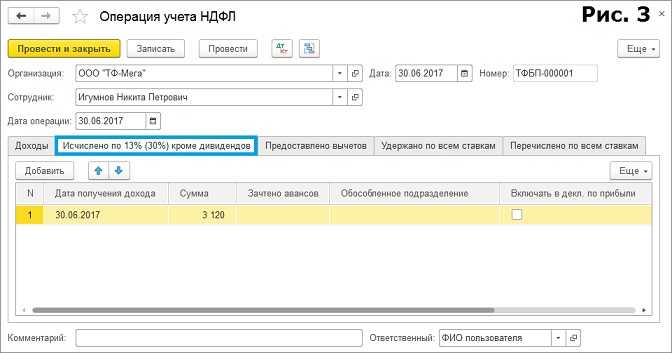

Теперь переходим на закладку Исчислено по 13% (30%) кроме дивидендов, на этой закладке нам необходимо выделить сумму исчисленного дохода. Вводим Дату получения дохода и Сумму дохода.

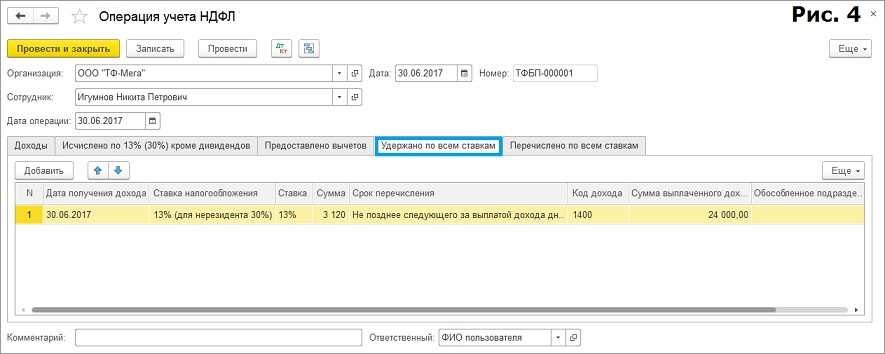

Следующим шагом переходим на закладку Удержано по всем ставкам и продолжаем заполнение:

Каждый раз когда вы будете оплачивать вашему арендодателю ежемесячный платеж формируются эти 2 документа и производится учет НДФЛ.

В каком порядке необходимо вносить арендную плату в денежной форме

Как отражать аренду в налоговом учете?

НДФЛ

Доходы, которые получает сотрудник от сдачи в аренду своего автомобиля, должны облагаться НДФЛ.

Обратите внимание: к этому же правилу относятся оказание услуг по управлению транспортным средством и его техническая эксплуатация. Работодатель должен удержать налог и перечислить его в бюджет по месту своего учета не позднее дня, следующего за днем выплаты арендной платы

Работодатель должен удержать налог и перечислить его в бюджет по месту своего учета не позднее дня, следующего за днем выплаты арендной платы.

Страховые взносы

-

ТС без экипажа. Выплаты в пользу сотрудника не облагаются страховыми взносами на обязательное пенсионное и медицинское страхование,

а также страхование по временной нетрудоспособности и материнству. - ТС с экипажем. Страховыми взносами облагаются только выплаты за услуги по управлению автомобилем и его технической эксплуатации.

Обратите внимание: страхование от несчастных случаев предполагает взносы с арендной платы за услуги по управлению

и эксплуатации транспорта только если такая обязанность установлена договором аренды

Налог на прибыль

Такие затраты относятся к прочим расходам, связанным с производством и (или) реализацией, а плата за услуги

по управлению транспортным средством — в расходы на оплату труда.

Организация может учесть всю сумму по договору аренды при исчислении налога на прибыль.

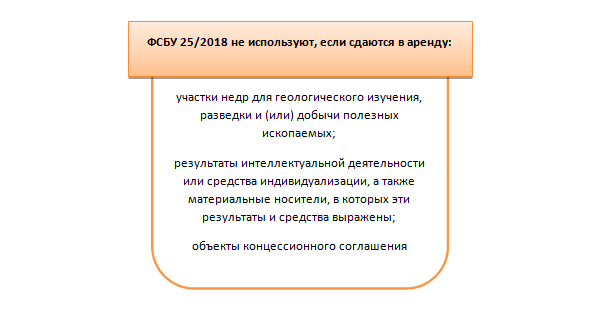

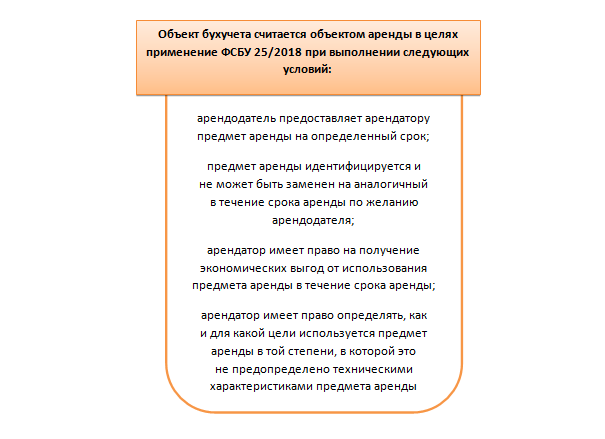

Аренда автомобиля ФСБУ 25/2018

Аренда автомобиля по ФСБУ 25/2018 — одна из основных забот бухгалтера в 2022 году. Для каких лиц действует освобождение от применения стандарта, а кто обязан применять его в любом случае? Можно ли избежать или упростить его использование в работе? Рассмотрим нюансы нового положения для арендодателя в нашем обзоре.

Предоставление транспортных средств в аренду — популярная услуга, которую предлагают не только многие предприниматели, но и физические лица. Давайте разберемся, когда предоставление в аренду автомобиля учитывать по ФСБУ 25/2018, а когда — иными способами.

Самый главный принцип — новый стандарт регулирует правила бухгалтерского учета. Поэтому того, кто бухучет не ведет или не обязан этого делать, стандарт не затронет. Это, конечно, физические лица, сдающие авто в аренду (в том числе и самозанятые), а также индивидуальные предприниматели.

Таким образом, в фокусе нашего зрения остаются организации, занимающиеся предоставлением авто в аренду, в том числе лизингом.

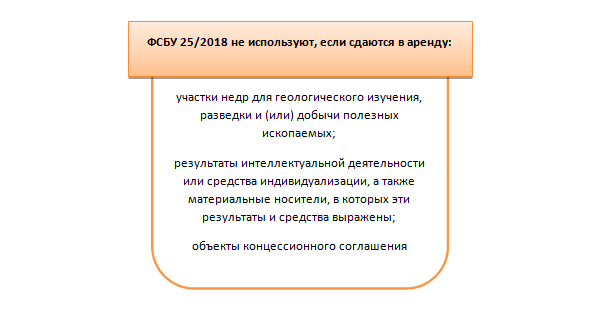

Теперь ответим на вопрос, что точно не подпадает под новый стандарт.

Сдача авто в аренду в этих исключениях не указана.

ВАЖНО! Организации госсектора освобождены от применения ФСБУ 25/2018. Теперь рассмотрим, какие условия необходимо выполнить, чтобы аренда подпадала под действие арендного стандарта

Теперь рассмотрим, какие условия необходимо выполнить, чтобы аренда подпадала под действие арендного стандарта.

Таким образом, предоставление транспорта в аренду вполне отвечает требованиям нового арендного стандарта, а значит, его необходимо применять при осуществлении таких операций.

Но в общем порядке отражения аренды автомобиля по ФСБУ 25/2018 также есть исключения. Рассмотрим их далее в отношении арендодателя.

Как арендатор ведет учет по новому стандарту, мы рассмотрели в другой нашей статье.

Новый арендный стандарт регулирует только бухгалтерский учет. Налоговый учет описан в Налоговом кодексе РФ. Но в связи с переходом на ФСБУ 25/2018 с 2022 года были внесены коррективы и в налоговый учет аренды.

Также на налоговый учет доходов и расходов от сдачи в аренду авто следует обратить внимание ИП (в соответствии с применяемой системой налогообложения). Как рассчитать налог на прибыль при лизинге с учетом новых правил бухучета, рассказали эксперты «КонсультантПлюс»

Оформите пробный доступ к системе и переходите в готовое решение. Это бесплатно.

Переходные условия для применения нового арендного стандарта

Для применения ФСБУ 25/2018 установлены переходные условия. Арендный стандарт стал обязательным с 2022 года. Но он мог применяться и раньше. Это следовало закрепить в учетной политике предприятия. В ФСБУ 25 установлены послабления для пары случаев:

Если договор аренды заканчивается до конца года, с которого принято решение о применении нового стандарта, то в отношении данного договора стандарт может не применяться. То есть если вы перешли на стандарт с 2022 года, то по договорам, срок действия которых в 2022 году заканчивается, применяем прежние правила.

Аренда помещения в 1с 8 «бухгалтерия» редакции 3.0

Как в программе «1С:Зарплата и управление персоналом 8» редакции 3.0 начислить сторонним физическим лицам оплату аренды автомобиля и учесть этот доход для целей НДФЛ? Видеоролик выполнен в программе «1С:Зарплата и управление персоналом 8» релиз 3.0.23.128. В программе «1С:Зарплата и управление персоналом 8» редакции 3.0 возможность начисления оплаты аренды автомобиля сторонним физлицам следует включить в меню Настройка — Расчет зарплаты – флаг Регистрируются прочие доходы физических лиц, не связанные с оплатой труда. При установленном флаге в меню Зарплата активен пункт Прочие доходы. В документе нужно указать Вид дохода. Поля Код НДФЛ и Страховые взносы заполняются автоматически в соответствии со справочником Виды прочих доходов физлиц.

В списочной части документа нужно указать Получателей дохода в назначенный день выплаты.

Если срок аренды не определен договором?

Налогообложение и бухучет аренды автомобиля у физического лица

Бухгалтерский и налоговый учет аренды автомобиля

Пример ООО «Солнышко» по договору дарения получило от единственного участника автомобиль LADA Granta стоимостью 250 000 руб. В автосервисе был произведен ремонт LADA Granta на сумму 52 000 руб.

Государственная пошлина составила 2 500 руб. Бухгалтер ООО ввел автомобиль в эксплуатацию в следующем порядке:

- Дт 08 Кт 98 — 250 000 руб. — от единственного участника получен LADA Granta в безвозмездном порядке;

- Дт 08 Кт 60 — 52 000 руб. — расходы на авторемонт отражены в учете;

- Дт 68 Кт 51 — 2 500 руб. — с расчетного счета ООО оплачена пошлина;

- Дт 08 Кт 68 — 2 500 руб. — расходы вошли в состав первоначальной стоимости LADA Granta;

- Дт 01 Кт 08 — 304 500 руб.

Учет арендованного тс без экипажа в 1с 8.2 зуп

Аренда автомобиля без экипажа — порядок учета и отражения в 1С:Предприятие 8 Нормы гражданского законодательства не препятствуют заключению договора аренды, если одной стороной которого будет являться юридическое лицо, а другой стороной – физическое лицо. Поэтому организация может взять автомобиль в аренду у физического лица. Согласно ст. 642 ГК РФ по договору аренды транспортного средства без экипажа арендодатель предоставляет арендатору транспортное средство за плату во временное владение и пользование без оказания услуг по управлению им и его технической эксплуатации.

Инструкция по отражению в 1С: 1. Для отражения выплат по аренде автомобиля в конфигурации «1С:Зарплата и управление персоналом 3.1» требуется выполнить настройку программы, для этого необходимо перейти в раздел «Настройка – Расчет зарплаты» (рис. 1). Рис. 1 – «Настройка – Расчет зарплаты».

В Интернете я встречала советы вводить физлицу, не являющемуся работником, договор гражданско-правового характера, но я считаю, что этот метод неверный, т.к. программа автоматически начислит этому физлицу страховые взносы в ПФР и ФОМС, что неправильно. Правильнее вводить исчисление и удержание НДФЛ документом «Корректировка учета по НДФЛ, страховым взносам и ЕСН». Для того, чтобы открыть список документов, необходимо выбрать пункт меню «Расчет зарплаты по организациям» — «Налоги и взносы» — «Корректировка учета по НДФЛ, страховым взносам и ЕСН». Другой способ ввода этого документа — через общий журнал документов учета НДФЛ и страховых взносов.

Как отразить в 1с аренду автомобиля сотрудника?

Обратите внимание: автомобиль, взятый в аренду, в бухучете не приходуется на баланс на 01 счет, так как не является собственностью компании. Амортизацию арендатор не начисляет

Платежи, проведенные по использованию арендованного автомобильного транспорта, отражаются на счетах согласно той деятельности, которую ведет предприятие. Для этого используются бухгалтерские проводки: Д 20, 23, 25, 26, 29, 44 К 60, 73, 76.

Для отражения аренды автомобиля арендатором в бухучете применяются следующие бухгалтерские проводки:

- Д 20, 44 К 76 – проводка по начислению арендной платы;

- Д 76 К 68 – проводка по удержанию НДФЛ с оплаты использования имущества, взятого в аренду у физического лица;

- Д 76 К 50, 51 – проводка по оплате за эксплуатацию арендованного ТС.

Если автомобиль берется у сотрудника физического лица, то вместо счета 76 берется счет 73.

Обоснование:

Если физлицо, у которого вы арендуете автомобиль, является вашим работником, то сумма компенсации за использование его личного автомобиля (даже сверх нормы) не облагается НДФЛ (п.1 ст.217 НК РФ, ст.188 ТК РФ, письмо Минфина РФ от 27.08.2013 N 03-04-06/35076, письмо Минфина России от 14.12.2017 N 03-04-06/83831, письмо Минфина России от 12.09.2018 N 03-04-06/65170).

Если физлицо, у которого вы арендуете автомобиль, не является вашим работником (т.е. арендуете автомобиль у стороннего лица), то платежи за аренду автомобиля облагаются НДФЛ (пп.4 п.1 ст.208, ст.209 НК РФ).

Платежи за аренду автомобиля отражаются в Справке о доходах и суммах налога физического лица по коду 2400 (п.5.8 Порядка заполнения расчета 6-НДФЛ, приложение N 1 к приказу ФНС России от 10.09.2015 N ММВ-7-11/387@).

Арендные платежи отражаются в расчете 6-НДФЛ (п.2 ст.230 НК РФ):

В разделе 1 указывается срок перечисления и сумма НДФЛ за последние три месяца отчетного периода (п.3.1 Порядка заполнения расчета 6-НДФЛ, утвержденного приказом ФНС России от 15.10.2020 N ЕД-7-11/753@).

В разделе 2:

- суммы, выплаченные физлицам-резидентам, отражаются вместе с другими доходами, которые облагаются по ставке 13% (п.1 ст.224 НК РФ),

- суммы, выплаченные физлицам-нерезидентам — вместе с другими доходами, которые облагаются по ставке 30% (пп.1, 3 ст.24 НК РФ, разд.IV Порядка заполнения расчета 6-НДФЛ).

В поле 110 указывается общая по всем физическим лицам сумма начисленного дохода нарастающим итогом с начала налогового периода.

В поле 113 отражается сумма начисленного дохода по гражданско-правовым договорам, предметом которых являются выполнение работ (оказание услуг).

Может смущать то, что в форме 6-НДФЛ говорится только о работах и услугах, но не упоминается передача имущественных прав.

Ведь, строго говоря, исходя из формулировок ст.606 ГК РФ (Аренда) и ст.642 ГК РФ (Договор аренды транспортного средства без экипажа), аренда автомобиля не является договором выполнения работ или оказания услуг.

Но одновременно аренда автомобиля является гражданско-правовым договором. Поэтому суммы арендной платы следует указывать в поле 113.

Чтобы подстраховаться, можете ежемесячно составлять акт об оказанных услугах по предоставлению в аренду транспортного средства.

Служба поддержки пользователей систем «Кодекс»/»Техэксперт» Эксперт Мерикова Ольга Сергеевна

Учет арендованного nc без экипажа в 1с

НДС), взятый в аренду у организации (сотрудника) 44 76 (73) Выделен налог из арендной платы (для организаций на ОСН) 19 76 Передана сумма арендного платежа арендодателю 76 (73) 50 (51) Удержан НДФЛ с оплаты за аренду автомобиля, если он взят у физического лица (например, сотрудника) 73 68.НДФЛ Автомобиля снят с учета и возвращен хозяину 001 Бухгалтерские проводки у арендодателя Передан автомобиль в аренду 01.Аренда 01.1 Начислена плата для арендатора, если это данная операция не является обычным видом деятельности 76 91.1 Начислена плата, если сдача авто в аренду – это обычный вид деятельности арендодателя 76 90.1 Начислен НДС к уплате в бюджет 91.2 (90.2) 68.НДС Поступление оплаты от арендатора 51 76 Бухучет аренды автомобиля без экипажа у сотрудника Важно: наймодатель при аренде ТС без экипажа оплачивает только расходы на техосмотр, все остальные платежи происходят за счет арендатора

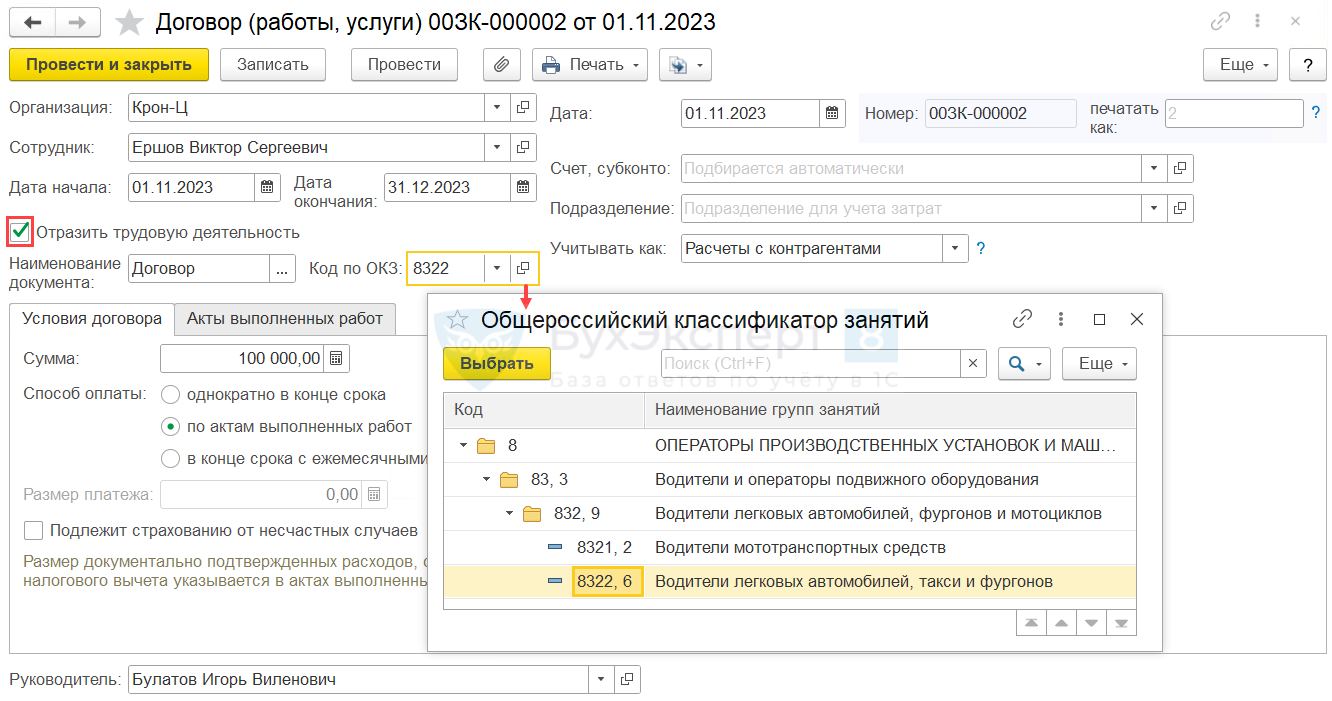

Договор ГПХ и оплата услуг по управлению автомобилем для договоров аренды с экипажем

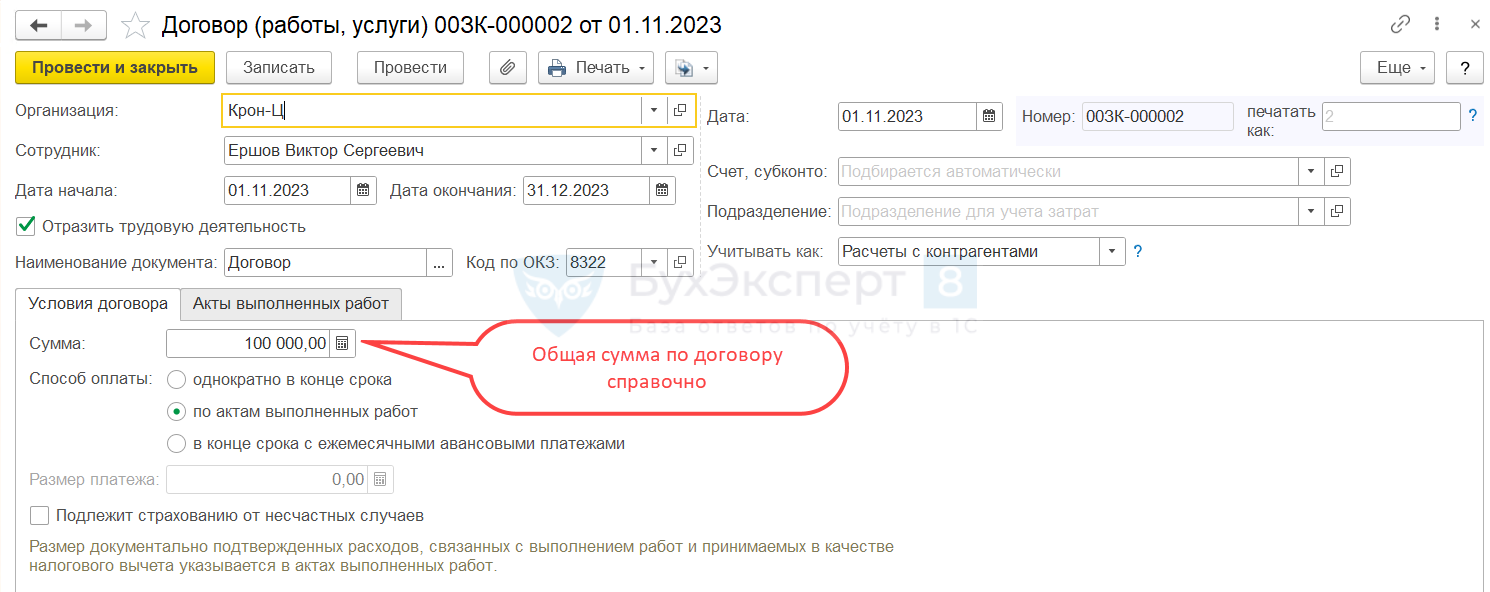

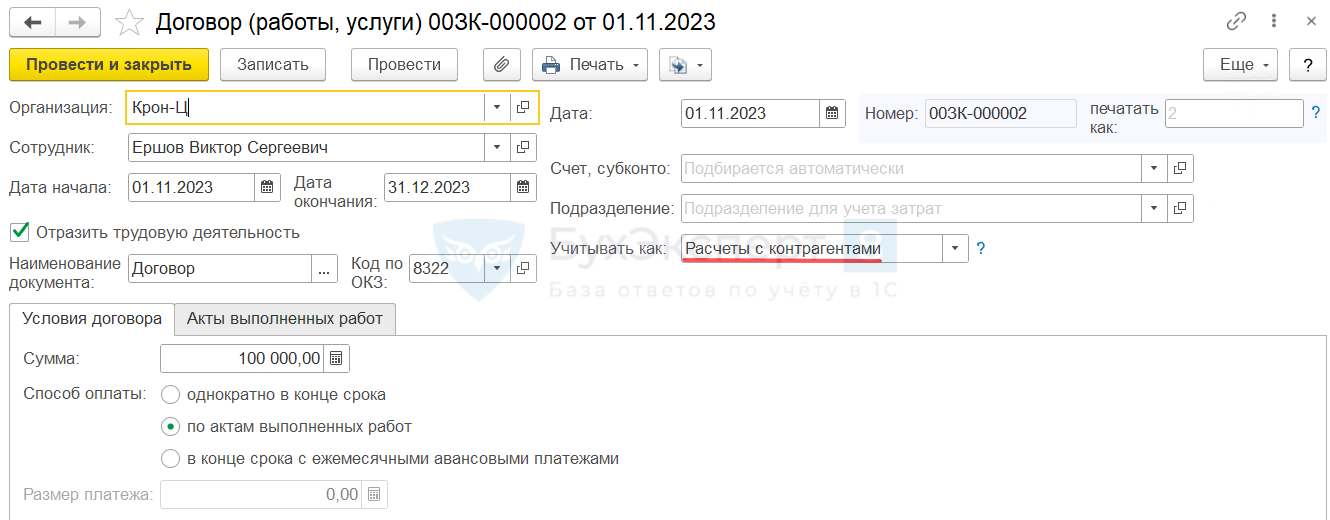

Создадим документ Договор (работы, услуги). Для заполнения Подраздела 1.1 ЕФС-1 (бывшей СЗВ-ТД) включим в договоре флажок Отразить трудовую деятельность и подберем подходящий Код по ОКЗ из встроенного классификатора.

Сумму по договору можно указать в полном размере с учетом стоимости аренды и услуг по управлению за 2 месяца. Это справочное значение, на результат начислений и взаиморасчеты с исполнителем оно не повлияет.

В поле Учитывать как выберем значение Расчеты с контрагентами. Это нужно, чтобы на стороне 1С:Бухгалтерии учет взаиморасчетов по договору велся по счету 76.10.

Что касается персочетности и учета ЭТК:

- Сведения о трудовой деятельности работников, СЗВ-ТД (Отчетность, справки – Электронные трудовые книжки) для случая аренды автомобиля с экипажем оформляются так же, как и по остальным ГПД. Все особенности заполнения подраздела 1.1 формы ЕФС-1 в ЗУП 3.1 разобраны в статье Нюансы заполнения ЕФС-1 (вместо СЗВ-ТД).

- Сформировать Сведения о застрахованном лице (СЭДО) на договорника, чтобы обмениваться с СФР по пособиям, можно из карточки Сотрудника по кнопке Оформить документ – Сведения о застрахованных лицах по договорникам ГПХ.

- Алгоритм заполнения Персонифицированных сведений по физическим лицам (Отчетность, справки – 1С-Отчетность) для договора аренды автомобиля с экипажем совпадает с алгоритмом по другим договорам ГПХ. Детальный разбор – в статье Персонифицированные сведения по физическим лицам с 2023.

Начисление арендной платы по договору мы рассмотрели в предыдущем разделе статьи – Начисление арендной платы. Отличий здесь от договора аренды без экипажа не будет.

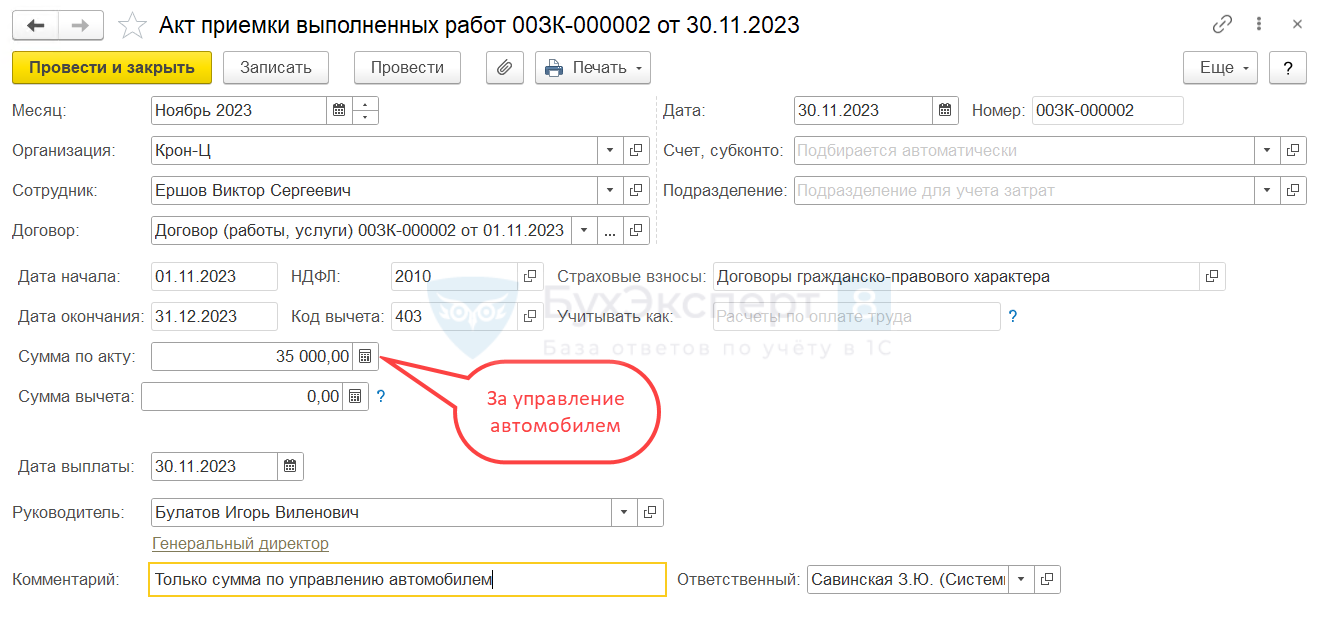

Чтобы начислить вознаграждение за услуги управления автомобилем за ноябрь, создадим Акт выполненных работ на основании договора. В акте укажем месячный размер суммы вознаграждения и планируемую дату выплаты.

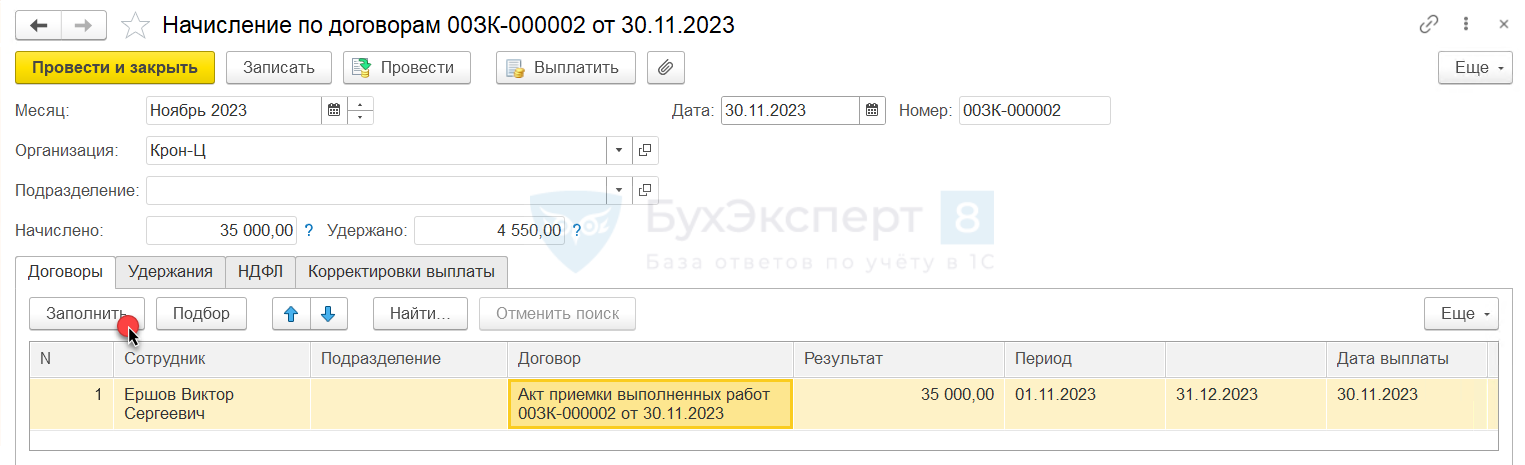

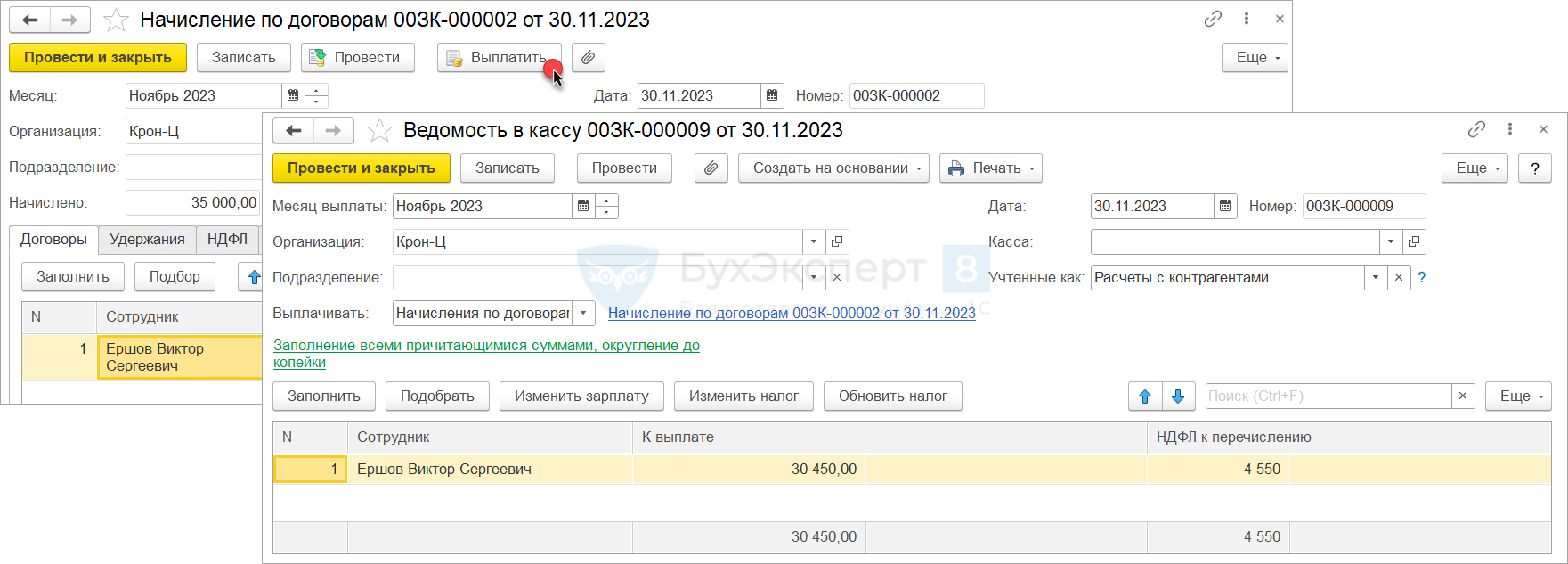

Начислит оплату за водительские услуги документом Начисление по договорам. По кнопке Заполнить в документ автоматически подтянутся сведения из Акта.

По кнопке Выплатить из документа начисления создадим Ведомость на выплату вознаграждения.

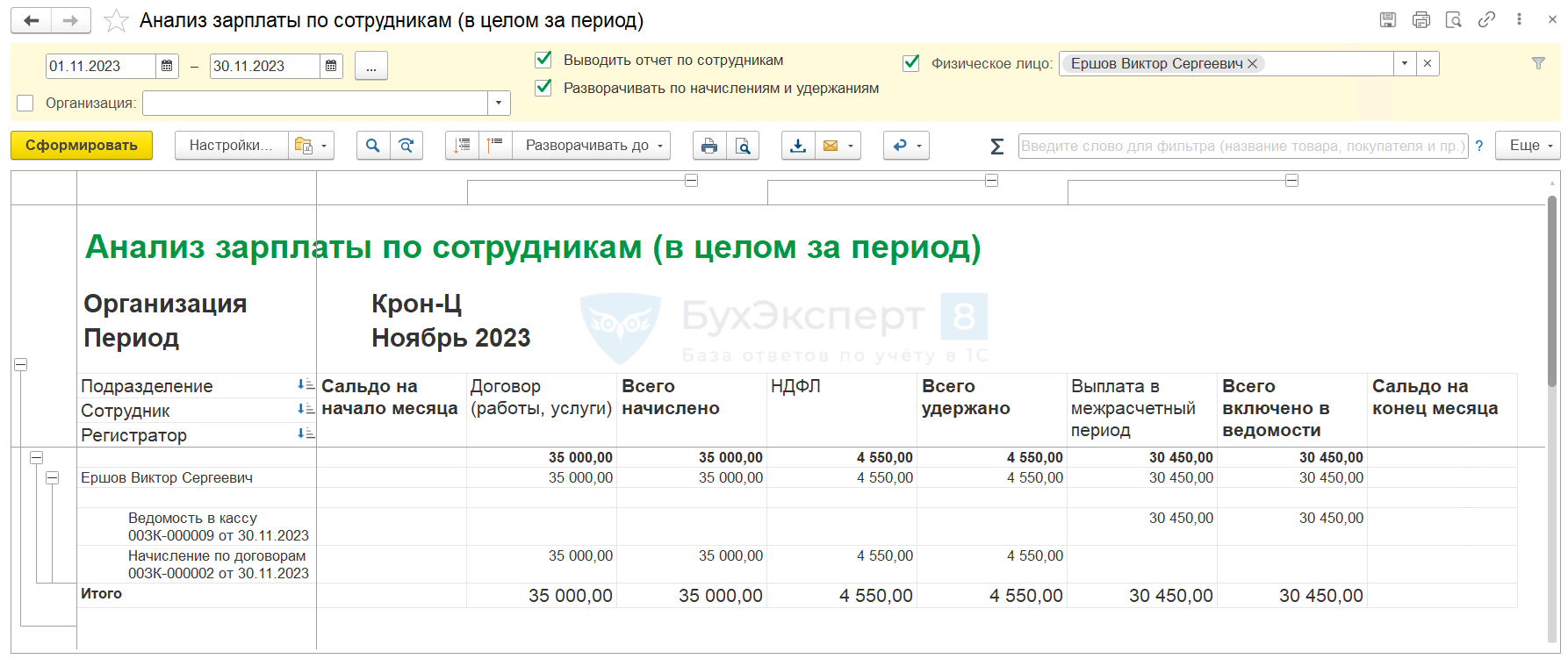

Начисление и выплата по договору ГПХ будут отражены в аналитических отчетах по зарплате – например в Анализе зарплаты по сотрудникам (Зарплата – Отчеты по зарплате).

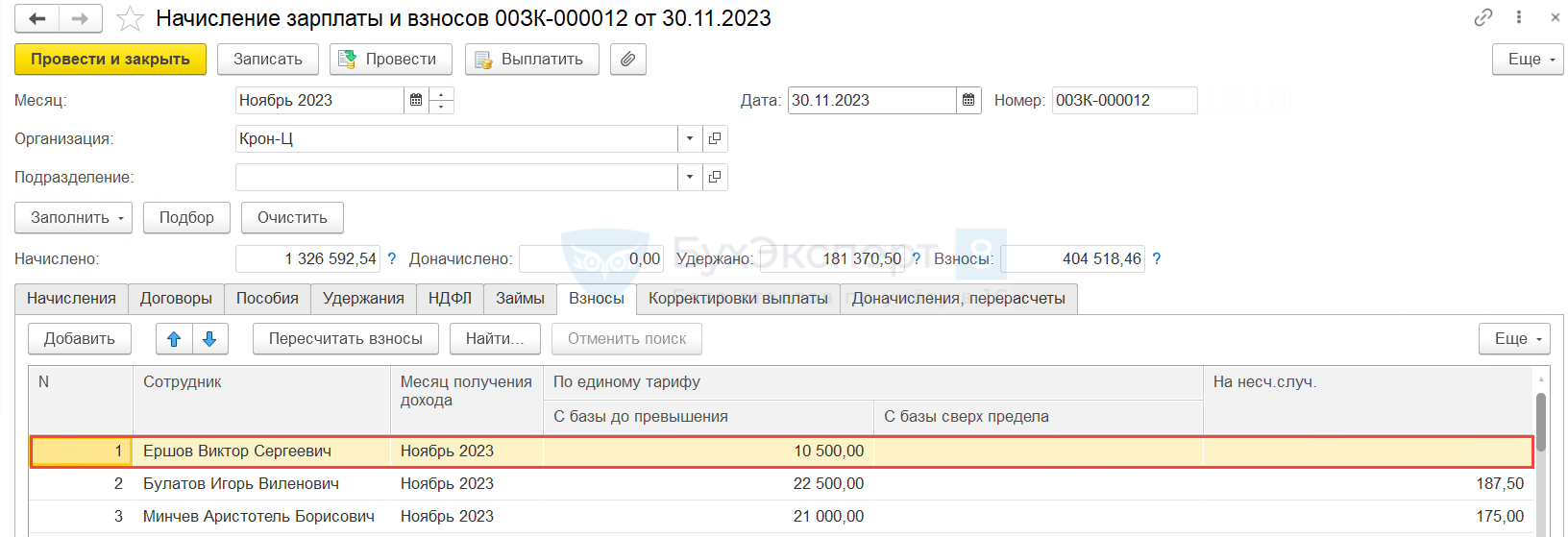

Сумма страховых взносов с вознаграждения по услугам управления автомобилем будет автоматически рассчитана в документе Начисление зарплаты и взносов за ноябрь 2023.

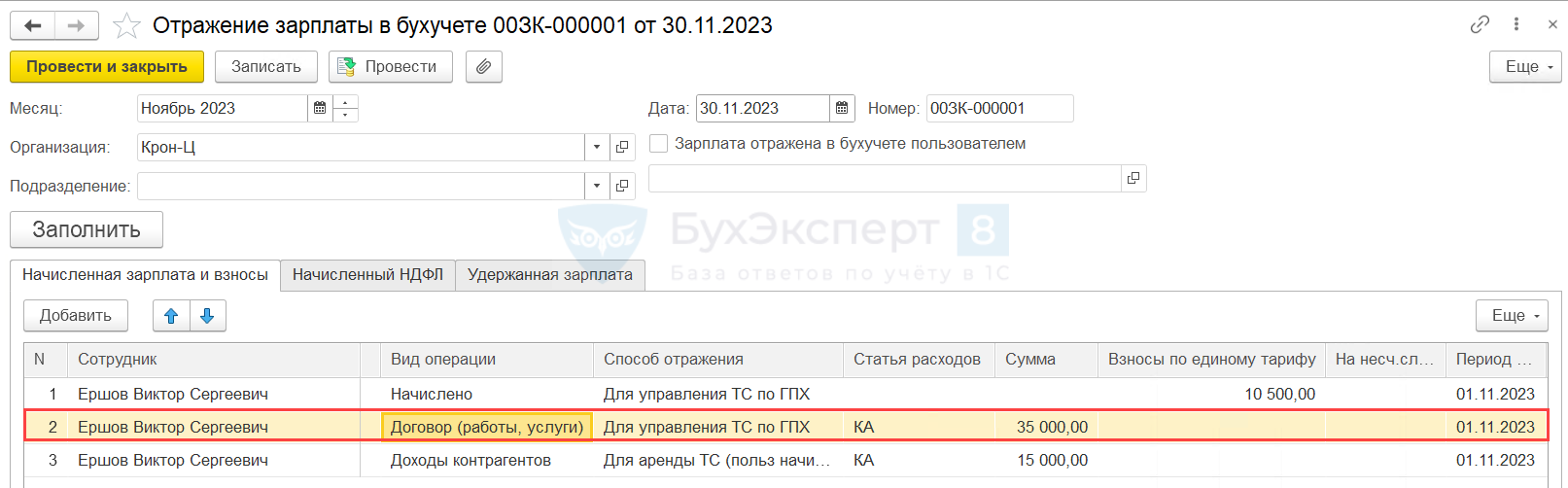

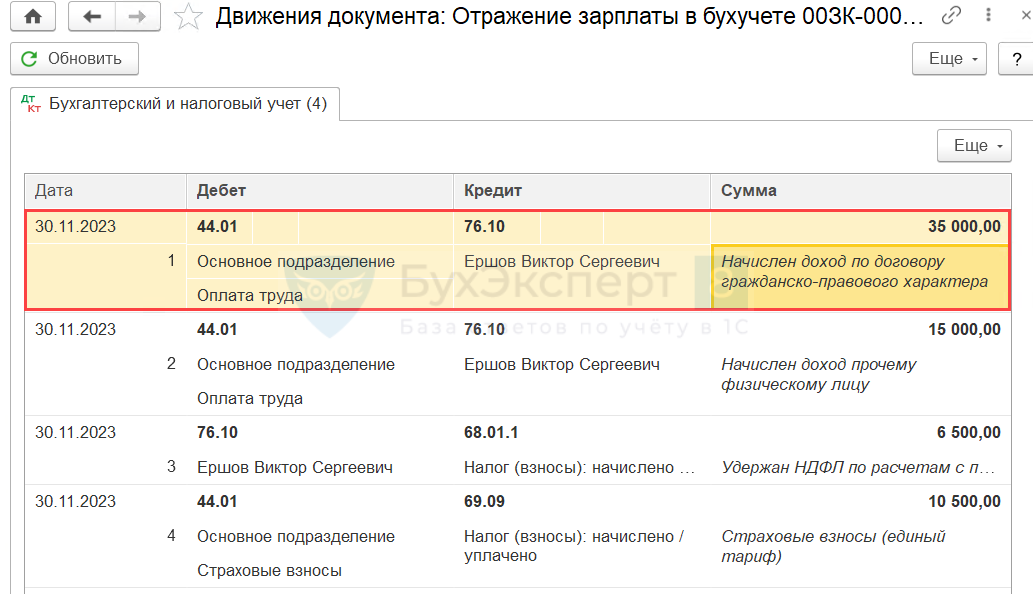

Сумма оплаты услуг водителя, НДФЛ и взносы с нее будут учтены в Отражении зарплаты в бухучете. Т.к. в Договоре (работы, услуги) был выбран способ расчетов Расчеты с контрагентами, проводки по аренде и НДФЛ с нее будут учтены на счете 76.10.

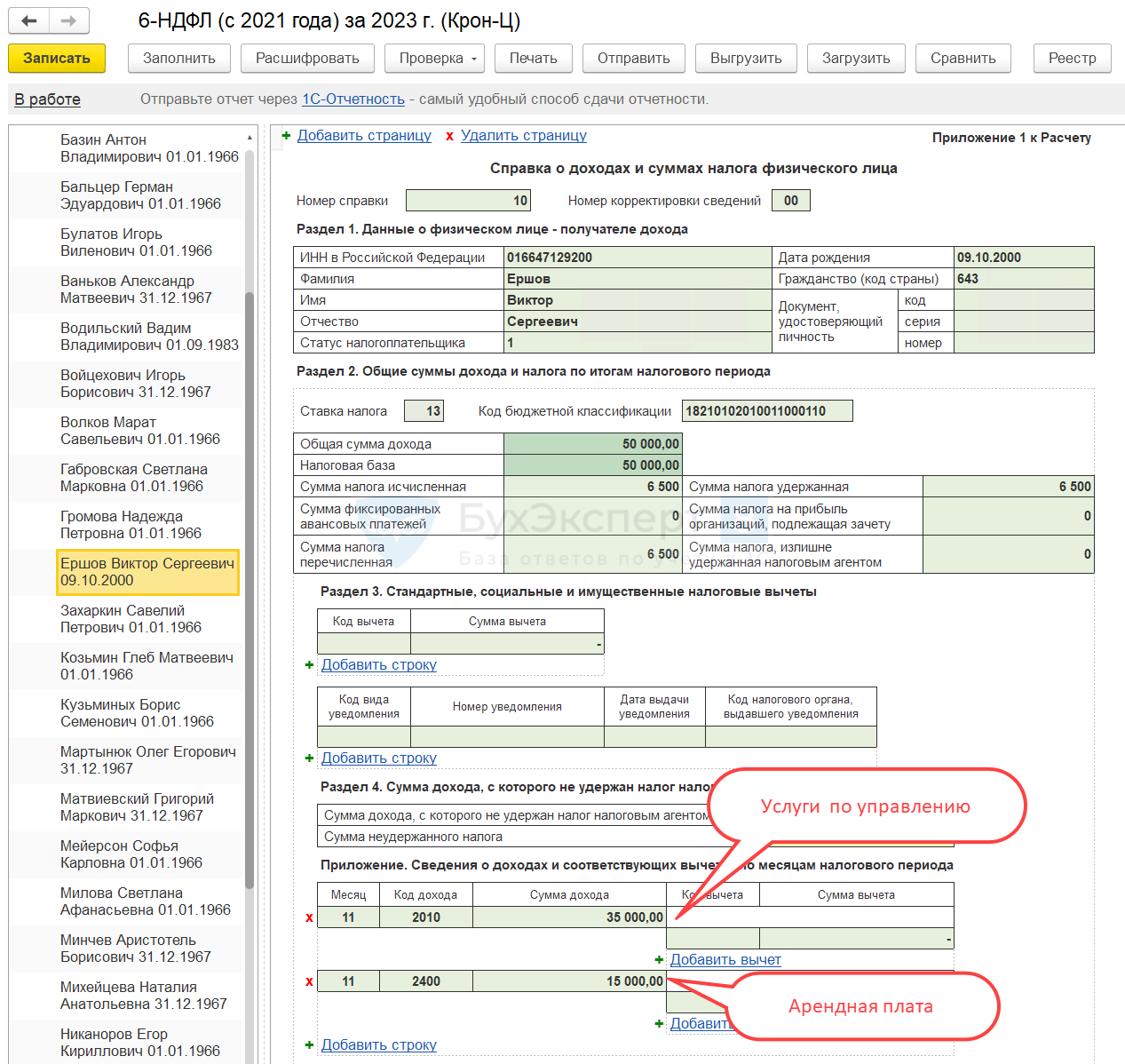

В Приложении 1 6-НДФЛ за 2023 год оплата по договору аренды с экипажем будет отражена 2 строками:

- Отдельно сумма арендной платы – 15 000 руб.

- Отдельно оплата услуг по управлению авто – 35 000 руб.

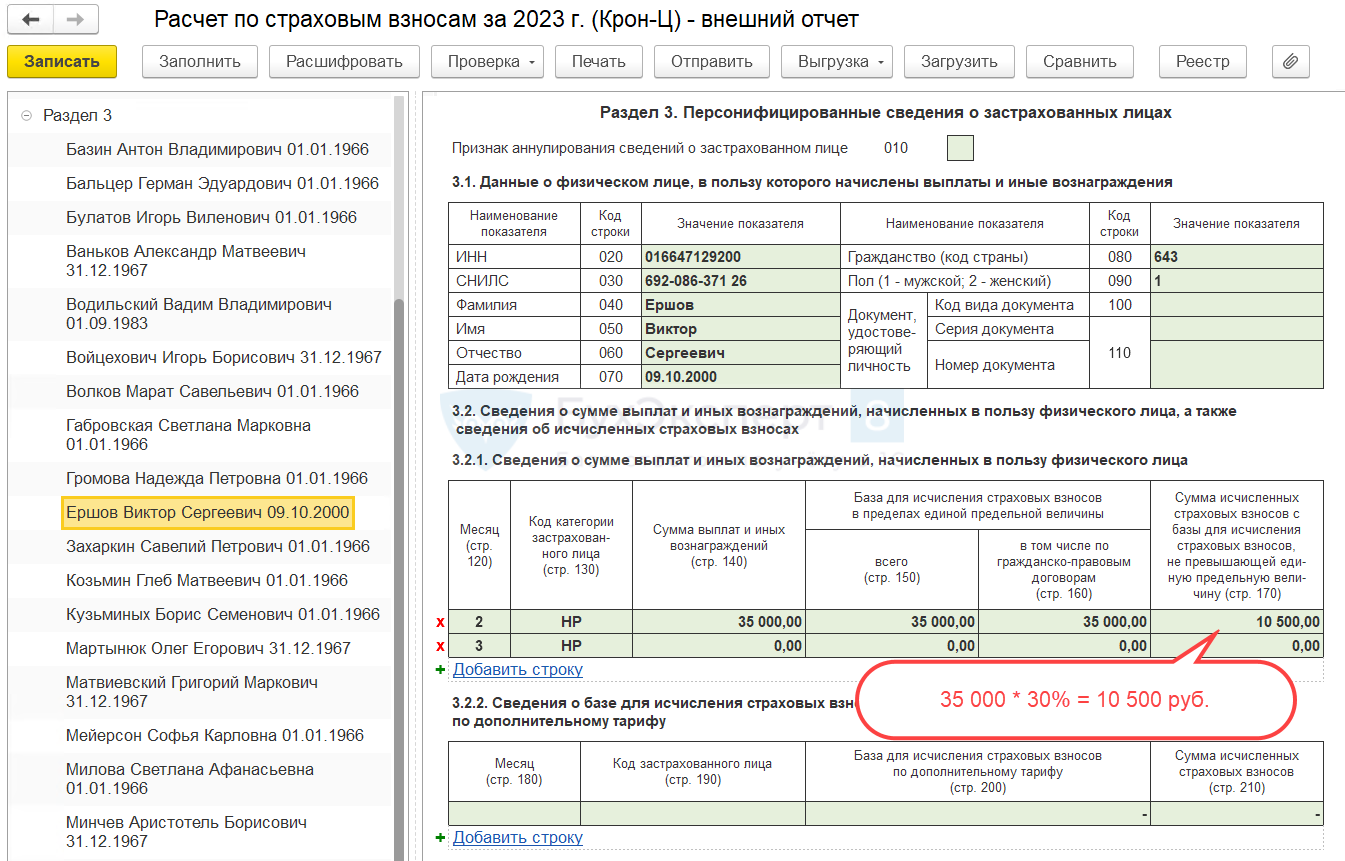

В Разделе 3 Расчета по страховым взносам за 2023 год облагаемая база и сумма взносов отражены правильно – учтена только сумма оплаты за услуги по управлению ТС (35 000 руб.) и взносы с нее.

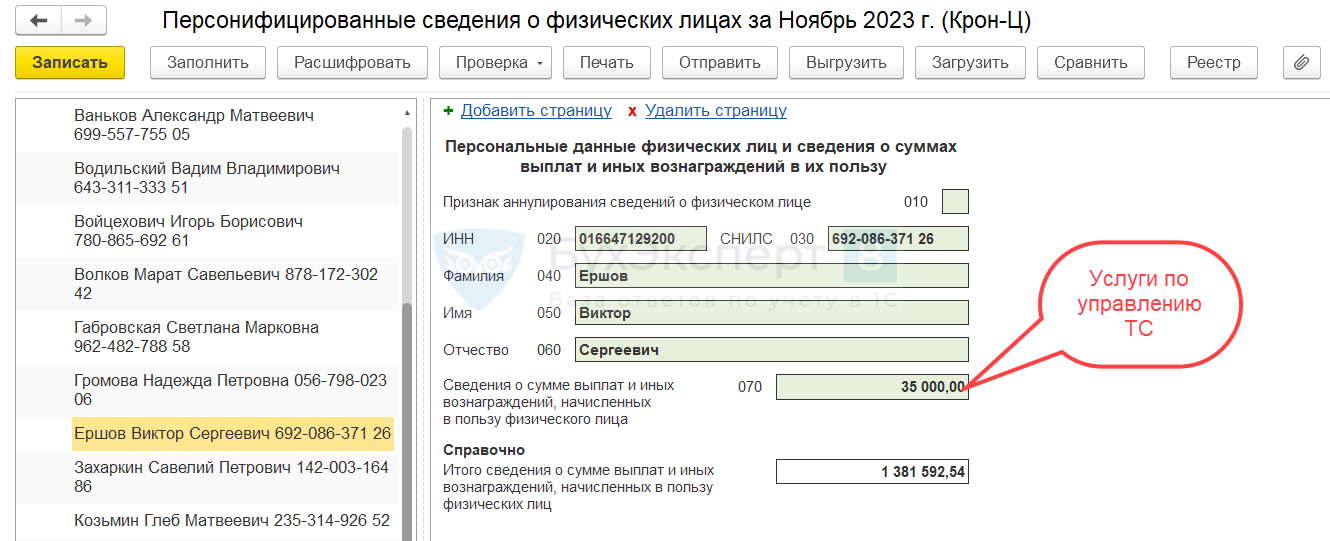

Аналогичная сумма начислений (35 000 руб.) будет отражена по договорнику в Персонифицированных сведениях о физическим лицах за ноябрь.

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Аренда автомобиля у сотрудника в 1с 8.3

Арендная плата выдана сотруднику из кассы за минусом подоходного налога 73 50 508,5 Учтен ГСМ (по стоимости без налога) 10 60 91,5 Высчитан НДС по топливу 19 60 91,5 Принят НДС к вычету 68 19 508,5 Топливо списано 26 10 508,5 Учтены расходы 90 26 500000 Автомобиль возвращен сотруднику 001 Налоговый учет аренды автомобиля без экипажа НДС по арендованному ТС без экипажа Налог, входящий в стоимость арендной платы, арендатор можно учесть при налоговом учете (принять к вычету), если:

- арендодатель предоставил счет-фактуры с выделенным НДС, оформленную согласно действующим стандартам;

- ТС используется в операциях, сопровождающихся начислением добавленного налога;

- имеется документ о получении в аренду автомобиля — например, акт приема-передачи.

В данном случае речь идет только о случаях, когда арендодатель не является физическим лицом без ИП.

Аренда транспортного средства в бухучете

Выберите нужную строку из справочника «Контрагенты» и укажите договор аренды. Кроме того, бухгалтерской справкой оприходуйте автомобиль в дебет забалансового счета 001 «Арендованные основные средства».

Внимание

Чтобы сумма удержанного НДФЛ учитывалась при формировании справки 2-НДФЛ, откройте в программе 1С блок «Зарплата» — «Данные учета заработной платы во внешней программе». В закладке «НДФЛ: налоги и доходы» выберите арендодателя из справочника «Сотрудники», укажите месяц, дату, код и сумму дохода, после чего перейдите к разделу «НДФЛ: по ставке 13%» и заполните необходимые строки в закладке «Исчислено налога».

Отражение НДФЛ с доходов по аренде в 1С Бухгалтерия

Отражение НДФЛ с доходов по аренде в 1С Бухгалтерия

На практике встречаются случаи, когда сотрудник предоставляет в аренду помещение организации, в которой работает. Согласно требованиям нормативно-правовых актов, с такого дохода должен быть удержан НДФЛ. Налоговым агентом при этом выступает сам работодатель. Сумма налога, как правило, удерживается в момент перечисления платы за аренду, то есть превращения ее в доходы. Перечислить сумму налога в бюджет организация обязана не позднее дня, следующего за датой выплаты дохода сотруднику.

В ситуации, когда арендодателем является не сотрудник, а стороннее лицо, для отражения НДФЛ в 1С Бухгалтерия необходимо сначала завести нового контрагента в справочнике физических лиц (находится в разделе, посвященном работе с зарплатой и кадрами). При заключении договора с сотрудником, создавать новый элемент в соответствующем справочнике не требуется.

Сам доход, который получил сотрудник от предоставления помещения в аренду, а также сумма налога, отражаются в учетных регистрах информационной системы 1С Бухгалтерия 8.3 с помощью отдельного документа, фиксирующего операции с НДФЛ. Описываемый документ также предоставляет пользователю возможность отразить определение размера и перечисление НДФЛ в соответствующей отчетности. Также необходимо помнить, что при создании операции, отражающей изменение НДФЛ, не происходит формирования долгов организации перед арендодателем. Иными словами, данные доходы не отражаются при распечатке ведомостей для выплаты заработной платы, а также при создании различных отчетов для анализа фонда оплаты труда.

При заполнении данного документа в 1С Бухгалтерия следует учитывать определенные рекомендации:

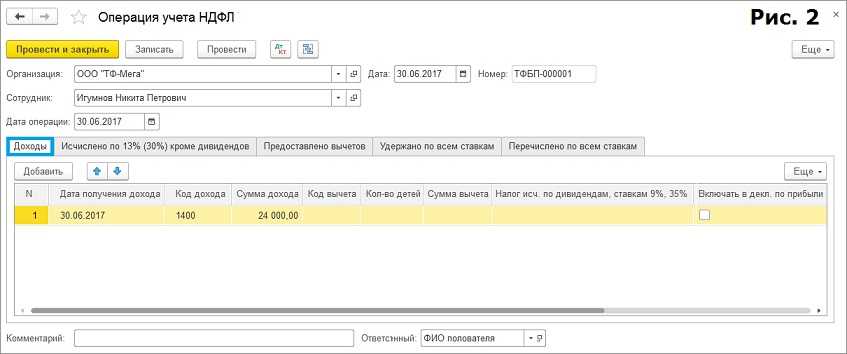

При заполнении табличной части следует указать дату получения сотрудником дохода, его код из соответствующего справочника (как правило, это 1400, поскольку он получен от арендной деятельности). Если сотрудник не действует в качестве ИП, доходы, которые он получил от предоставления имущества в аренду, облагаются НДФЛ (требование Налогового кодекса РФ). Также в таблице отражается сумма полученной платы. В ситуации, когда арендатором является филиал или другое обособленное подразделение организации, необходимо указать на это в учетном регистре.

Проверить корректность того, как осуществляется в 1С Бухгалтерия учет платы за аренду, перечисленной сотруднику, можно с помощью специального отчета по НДФЛ (он доступен также в разделе, посвященном работе с зарплатой и персоналом программы).

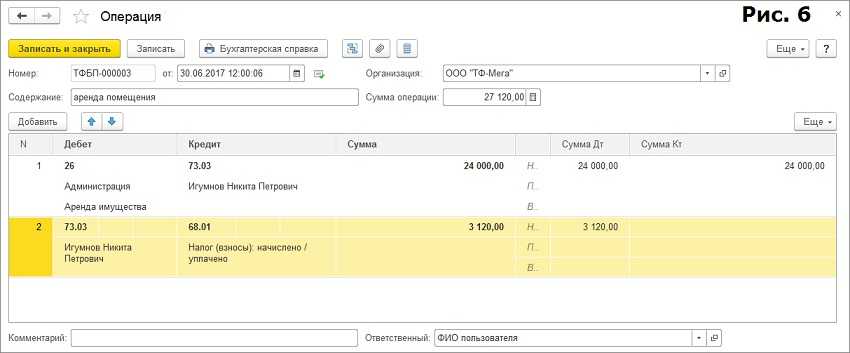

Непосредственно проводки для оприходования арендных услуг и определению размера НДФЛ в 1С Бухгалтерия 8.3 формируются вручную. Для сотрудника проводки будут выглядеть следующим образом:

Взносы во внебюджетные фонды на доходы, полученные от сдачи помещений в аренду, не начисляются, поскольку предметом договора является предоставление собственного имущества сотрудника в возмездное пользование организации. При этом не происходит ни оказания услуг, ни выполнения работ, следовательно, и основания для начисления страховых взносов нет.

Отражение ндфл с доходов по аренде в 1с бухгалтерия

Найти его можно либо через главное меню, пункт «Расчет зарплаты по организациям» — «Налоги и взносы» — «Журнал документов учета НДФЛ и ЕСН», либо на рабочем столе, закладка «Налоги», ссылка «Журнал документов учета НДФЛ, страховых взносов в ПФР, ФСС, ФОМС». Вводим новый документ. На закладке «НДФЛ: доходы и налоги» добавляем новую строку.

Сотрудник выбирается из справочника «Физические лица», и это значит, что мы можем не принимать его на работу. В справочнике «Физические лица» в программе Зарплата и Управление Персоналом хранятся все физические лица, с которыми организация когда-либо имела отношения, в том числе и те, кто никогда не являлся ее работниками (например, кандидаты на работу).

Туда же вводим физическое лицо — арендатора, если он не является сотрудником. Если арендодатель — сотрудник организации, то находим его в справочнике «Физические лица» и выбираем.

Конфигурация:

1С:Бухгалтерия

Версия конфигурации:

3.0.54.20

В некоторых организация возникают случаи когда арендуемое помещение принадлежит не юридическому лицу, а физическому. Физическое лицо может являться сотрудником организации или не являться им. Для того что бы верно разобрать все моменты, давайте предположим, что наша организация арендует помещение у Физического лица за 25000 руб. Для начала проверим все данные вашего физического лица, если он является сотрудником вашей организации, то создавать новое Физическое лицо для учета НДФЛ не требуется. Вы можете ознакомиться с информацией на сайте ndflexpert.ru, что бы более детально разобраться в положениями законодательной базой и порядком заполнения документов.

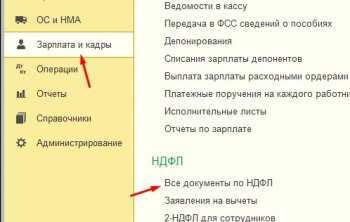

Что бы найти пункт Операции учета НДФЛ переходим в раздел Зарплата и кадры — Все документы по НДФЛ

.

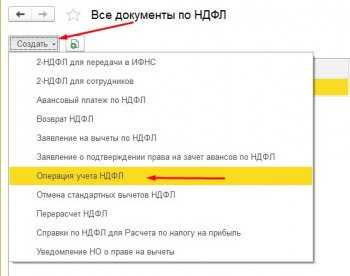

Нажимаем кнопку Создать — Операция учета НДФЛ

.

Теперь заполняем:

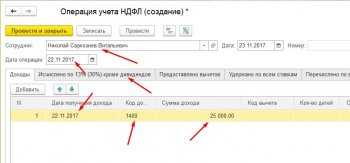

1. Сотрудник выбираем наше Физическое лицо.

2. Вводим дату операции в поле Дата операции

— это дата перечисления денежных средств по договору аренды.

3. В табличной части добавляем новую строку на кнопку Добавить

.

4. Дата получения дохода

— указывается дата перечисления денежных средств арендодателю.

5. Код дохода — 1400 — Доходы от сдачи в аренду и иного использования имущества (кроме доходов от сдачи в аренду транспортных средств, средств связи, компьютерных сетей)

6. Сумма дохода

— это сумма с которой будет начислен НДФЛ физическому лицу.

Теперь переходим на закладку Исчислено по 13% (30%) кроме дивидендов

, на этой закладке нам необходимо выделить сумму исчисленного дохода. Вводим Дату получения дохода и Сумму дохода.

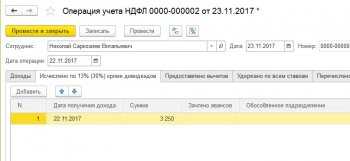

Следующим шагом переходим на закладку Удержано по всем ставкам

и продолжаем заполнение:

1. Дата получения дохода

— так же дата выплаты, поскольку НДФЛ должен быть выплачен совместно с выплатой дохода Физическому лицу, то именно эта дата будет попадать в отчеты.

2. Ставка налогообложения

— 13% (для нерезидента 30%)

3. Ставка

— если арендодатель резидент то 13%, если не резидент то 30%.

4. Сумма — вводится сумма удержанного дохода Физического лица, то есть непосредственно НДФЛ.

5. Срок перечисления

— Не позднее следующего за выплатой дохода дня (для прочих доходов)

Возможно, будет полезно почитать:

- Публичные дома в царской россии ;

- «Вы должны быть уверены, что решение взять ипотеку действительно приоритетно Последние советы раздела «Дом и дача» ;

- На каких документах обязательно нужна печать компании, а когда без нее вполне можно обойтись ;

- Состав проектной и рабочей документации ;

- Проведение экспертизы проектно-сметной документации, анализ исполнения сметы затрат ;

- Делопроизводство от А до Я ;

- Подписи каких должностных лиц какой печатью правильно заверять? ;

- Организационные аспекты контроля исполнения бюджета ;

Как отразить в 1с аренду автомобиля сотрудника?

Обратите внимание: автомобиль, взятый в аренду, в бухучете не приходуется на баланс на 01 счет, так как не является собственностью компании. Амортизацию арендатор не начисляет

Платежи, проведенные по использованию арендованного автомобильного транспорта, отражаются на счетах согласно той деятельности, которую ведет предприятие. Для этого используются бухгалтерские проводки: Д 20, 23, 25, 26, 29, 44 К 60, 73, 76.

Для отражения аренды автомобиля арендатором в бухучете применяются следующие бухгалтерские проводки:

- Д 20, 44 К 76 – проводка по начислению арендной платы;

- Д 76 К 68 – проводка по удержанию НДФЛ с оплаты использования имущества, взятого в аренду у физического лица;

- Д 76 К 50, 51 – проводка по оплате за эксплуатацию арендованного ТС.

Если автомобиль берется у сотрудника физического лица, то вместо счета 76 берется счет 73.