Как отразить операцию по возврату излишне перечисленной заработной платы

Сумма документа должна соответствовать размеру излишне выплаченного вознаграждения, которую сотрудник обязан вернуть в кассу. Как правило, в ПО имеются все необходимые справочные данные для автоматического заполнения документа. Заполняя сведения с расшифровкой платежа, следует указать, что информация об операции должна быть отражена по статье активов или пассивов, где регистрируются все сведения о начислениях работникам.

Чтобы выбрать нужную статью, следует предварительно в ПКО поставить переключатель в положение, предоставляющее такую возможность указания необходимой статьи. Далее ЕРП Система 1С потребует настроить счет регламентированного учета, чтобы корректно отразить возмещение излишне выплаченной зарплаты в регистрах. Для выполнения этого действия следует перейти по одноименной гиперссылке и указать счет из плана счетов, который используется в организации при возвращении излишне выплаченных средств сотрудником.

По окончании всех действий документ необходимо провести и завершить с ним работу. В этом случае указывается безналичная форма расчетов в документе. Сотрудник пишет заявление о зачете переплаты в счет будущих выплат зарплаты.

В этом случае никаких действий расчетчику зарплаты предпринимать не нужно. Задолженность будет погашена автоматически. Следует учесть, что удержание суммы задолженности не должна превышать размера, установленного законодательством.

Голосов: 2.

Возврат излишне выплаченной зарплаты: причины и используемые счета

Проводки по возврату излишне выплаченной заработной платы зависят от причин, вызывающих необходимость такого возврата. Остановимся на двух часто встречающихся причинах:

В первом случае нужно сделать проводки:

Какие счета могут быть задействованы при сторнировании излишне начисленной зарплаты? Всё зависит от изначальных проводок по начислению зарплаты — в них могут участвовать различные счета (смотрите на рисунке ниже):

Подробнее о том, в дебет каких счетов может начисляться зарплата, узнайте из этого материала.

Крупные компании могут начислять зарплату с применением всех указанных счетов, если в их штате присутствуют:

В компаниях среднего и небольшого масштабов задействованных в начислении зарплаты счетов может быть меньше. В торговых организациях начисление зарплаты производится с участием счета 44 «Расходы на продажу». Неверно начисленная зарплата на переплаченную сумму должна быть сторнирована с того счета, в дебет которого она изначально начислялась.

Возврат переплаты из-за ошибок в платежном поручении не требует сторнировочных проводок при излишне выплаченной заработной платы. В учете отражается только операция возврата денег в кассу или на расчетный счет компании.

Важно! КонсультантПлюс предупреждаетПредложите работнику добровольно вернуть излишне выплаченную ему сумму или написать заявление об удержании долга из заработной платы, если обнаружены ошибки, которые не относятся к счетным.Обратитесь в суд, если:Подробнее смотрите в К+. Пробный доступ можно получить бесплатно

Шаг 4. Формирование табеля в 1С 8.3 по отдельным работникам

Табель учета рабочего времени в 1С 8.3 Бухгалтерия можно сформировать по отдельно взятому сотруднику или их группе. Для этого нажмите кнопку «Настройка» (1). В открывшемся окне «Настройки отчета …» нажмите ссылку «Подбор» (2). Откроется .В списке кликните на нужных сотрудников и нажмите кнопку «Выбрать» (3). Нажмите на «х» (4) чтобы закрыть список.Теперь в окне «Настройки отчета…» указан выбранный сотрудник (5). Нажмите кнопку «Закрыть и сформировать» (6) для завершения формирования документа.По указанному сотруднику сформируется табель (7).

К сожалению, типовая редакция бухгалтерии не позволяет формировать табели рабочего времени. Данная обработка исправляет этот недостаток.

Возможности обработки «Табель учета рабочего времени»:

- Автоматическое заполнение списка работающих сотрудников;

- Автоматический расчет часов по производственному календарю из конфигурации;

- Изменение ставки рабочего времени (от 0 до 1);

- Сохранение заполненных табелей на диск;

- Печатная форма Т-13.

Внимание!

Если при использовании табеля появляется ошибка и он не работает, это значит, что у вас не заполнен производственный календарь. О том как его заполнить читайте .

Ещё дополнение!

Скачать для тройки

Важно#1!

Если при открытии обработки возникнет ошибка «Нарушение прав доступа

» — о том, что нужно делать.

Важно#2!

При возникновении любой другой ошибки

после открытия или в процессе работы обработки — следуйте .

Полезно!

Для 1С:Бухгалтерия 8.2 (редакция 2.0)

Внимание!

Если при использовании табеля появляется ошибка «Индекс находится за границами массива», это значит, что у вас не заполнен производственный календарь. О том как его заполнить читайте .

Ещё дополнение!

Эта версия табеля актуальна на ВСЕ ГОДА

Вам просто нужно каждый год заново заполнять производственный календарь. О том как его заполнить читайте .

Скачать для двойки

Полезно!

Владимир Милькин

На прошлой неделе сразу два посетителя хотели узнать про сводный ввод отработанного времени

через табель

в 1С ЗУП 3. Разберем этот вопрос подробнее:

«Помогите пож-та, настроить в ЗУП 3 расчёт, аналогичный, расчету в ЗУП 2.5. Мы ранее вводили Табель учёта отработанного времени со способом ввода времени «Сводно, в целом за период». Как это сделать в ЗУП 3?»

Семинар «Лайфхаки по 1C ЗУП 3.1»

Разбор 15-ти лайфхаков по учету в 1с зуп 3.1:

ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО — ежемесячная самостоятельная проверка учета:

Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих:

В ЗУП 3 также присутствует документ Табель, которым можно вводить отработанное время сотрудников. Однако этот документ не имеет возможности сводного ввода отработанного времени.

Реализовать такой ввод можно с помощью документа . Для этого в справочнике «Шаблоны ввода исходных данных»

необходимо создать новый элемент. В нем на вкладке «Виды времени» указать виды времени, по которым нам необходимо вводить сведения. Например, укажем виды времени Явка и Ночные часы.

Также необходимо установить флажок «В целом за период

«.

В результате в журнале документов «Данные для расчета зарплаты»

появится новый вид документа для ввода отработанного времени. Введем сотруднику Христенко и Цветаеву отработанное время. Христенко работал в ночное время.

После этого в документе «Начисление зарплаты и взносов»

для расчета по этим сотрудникам будет использовано отработанное именно из документа «Данные для расчета зарплаты»

.

Чтобы узнать первыми о новых публикациях подписывайтесь на обновления моего блога:

Эксперты 1С рассказывают, как в программе «1С:Зарплата и управление персоналом 8» ред.3 реализовано ведение типовых

и индивидуальных

графиков работы, а также об особенностях учета фактически отработанного времени.

Для понимания методологии учета рабочего времени в «1С:Зарплате и управлении персоналом 8» редакции 3 напомним формулу расчета зарплаты:

Заработная плата = (Фактически отработанное время / Норма времени) х Оклад

То есть для расчета зарплаты нужно знать, какую долю времени сотрудник отработал фактически по отношению к положенной ему норме по графику работы. В зависимости от того, каким образом Положение о заработной плате организации предусматривает исчислять оклад — по дням или по часам, — время в формуле используется, соответственно, в днях и часах.

Возмещение затрат работника на прохождение медосмотра в 1с зуп

В 3.1 так тоже можно, но возможно есть более правильный способ.

Доходом данная сумма не является, соответственно ничем облагаться не должна и не должна попадать затраты на оплату труда. Посоветуйте плиз. mastodont 1 — 28.03.18 — 17:43 А в бухгалтерии это как проводите?

- Компенсация за обязательный медосмотр взносами не облагается

- Медосмотр при приеме на работу

- Компенсация за медосмотр в 1с зуп 8.3

Возмещаем оплату за первичный медосмотр: учет и оформление Если организация платит единый налог с разницы между доходами и расходами, то отражение затрат на проведение медосмотров при расчете единого налога зависит от того, за счет каких источников они оплачены:

Разработки для 1С

Возмещение работнику расходов на медосмотры

Кроме того, в отношении работников, осуществляющих отдельные виды деятельности, в том числе связанной с источниками повышенной опасности (с влиянием вредных веществ и неблагоприятных производственных факторов), а также работающих в условиях повышенной опасности, проводят обязательное психиатрическое освидетельствование не реже одного раза в пять лет.

Раз организация направляет человека на медосмотр, то сама должна его оплатить. Таким образом, прохождение медосмотра работником за свой счет с дальнейшей компенсацией его стоимости работодателем является нарушением трудового законодательства.

Возмещаем оплату за первичный медосмотр: учет и оформление

На время прохождения указанных медицинских осмотров (обследований) работодатель обязан сохранить за работником место работы (должности) и средний заработок.

Таким образом, в случаях, предусмотренных трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, некоторые категории работников допускаются к работе только при условии прохождения медицинских осмотров.

При этом работодатель, на основании законодательно установленных норм, не вправе допускать к исполнению трудовых обязанностей работников, не прошедших медицинский осмотр.

В рассматриваемой ситуации организация возмещает вновь принятым работникам прохождение первичного медицинского осмотра.

Налог на прибыль Согласно п. 1 ст.

252 НК РФ в целях гл. 25 НК РФ налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ).

Кадровый учет и расчет зарплаты в 1С 8.3 ЗУП 3.1

| Излишне удержанный ндфл в расчетном листке как убрать ЗУП 3.1 | Возврат зарплаты в 1С 8.3 ЗУП. Чтобы убедится, что в учете 1С 8.3 ЗУП висит долг перед сотрудником по зарплате, сформируйте по нем расчетный листок. Для этого зайдите в раздел «Зарплата» (1) и кликните на ссылку «Отчеты по зарплате» (2). |

| Как вернуть излишне удержанный НДФЛ работнику в 1С 8.3 ЗУП автоматически | Возврат сотрудником зарплаты в «1С 8.3 Зарплата и Управление Персоналом» регистрируется документом «Возврат сотрудником задолженности»: В разделе «Выплаты» рабочее место «Возвраты сотрудниками задолженности», нажимаем Создать. |

| Здравствуйте. Как перенести в ЗУП с 1С Бухгалтерия возврат в кассу излишне полученную зарплату? | В программе «1С:Зарплата и управление персоналом 8» редакции 3.0 для регистрации факта такого возврата сотрудником излишне выплаченной суммы предназначен документ Возвраты сотрудниками задолженности в меню Выплаты. |

Проводки по возврату сотрудником в кассу излишне выданной зарплаты или перечисленной на расчетный счет

Какие нужно сделать проводки при возврате излишне выданной зарплаты в кассу? Как отражается возврат переплаты, произведенный сотрудником безналичным способом? Разберем проводки для этих ситуаций на примере.

Как учесть исправление ошибки, связанной с излишне выплаченной заработной платой, при расчете налога на прибыль, вы можете узнать в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Менеджеру отдела продаж ООО «Электроника» Малинкиной С. А. за последний отработанный месяц начислили зарплату 42 800 руб., а на карту перечислили 37 236 руб., удержав НДФЛ.

Спустя несколько дней в бухгалтерию поступили уточненные данные по продажам, на основании которых был пересчитан размер премии. В результате сумма оплаты труда Малинкиной С. А. за вычетом НДФЛ составила 34 539 руб. (39 700 руб. с налогом).

Малинкина С. А. вернула переплаченную зарплату частями: 1500 руб. сразу внесла в кассу компании, а остаток в сумме 1197 руб. перечислила на расчетный счет ООО «Электроника».

В учете ООО «Электроника» произведены следующие записи:

Как в зуп отразить возврат сотрудником денег

| Оформление излишне выплаченной зарплаты в 1С ЕРП и 1С КА | Расчеты с персоналом. Выплата зарплаты. Возврат сотрудником излишне выплаченной зарплаты. |

| Как в 1с отразить возврат ошибочно перечисленных денежных средств по зарплате | Возврат излишне выплаченной зарплаты в 1С: ЗУП ред. 3.1. Приведем условный пример: сотрудник Вишневская Светлана Николаевна получила аванс за первую половину месяца в размере 10000 руб., но, не отработав положенное время, уволилась. |

| Как оформить возврат ошибочно перечисленной зарплаты сотруднику? | 1) Для того, чтобы исправить начисление зарплаты в нужном месяце создаем документ «Возврат сотрудниками задолженности» (документ-основание «Начисление зарплаты и взносов», указываем сумму задолженности). |

Как реализован учет корректировок выплаты в ЗУП и ЗГУ

Итак, «корректировка суммы выплаты» в ЗУП и ЗГУ 3.1 состоит из двух частей:

- НДФЛ, принятый к зачету – это отрицательный НДФЛ, который увеличивает взаиморасчеты с сотрудником, но не увеличивает сумму в ведомости на выплату, так как ранее этот НДФЛ был удержан и перечислен в бюджет;

- Зачтенный НДФЛ – это положительная сумма НДФЛ за текущий месяц, в пределах ранее принятой к зачету суммы, увеличивает сумму в ведомости на выплату.

Теперь о том, как это реализовано в ЗУП 3.1 и ЗГУ 3.1, для программистов.

При проведении документа начисления данные пишутся в три регистра:

Взаиморасчеты с сотрудниками;(да, я знаю, что их два – бухгалтерский и обычный, но для понимания корректировок выплаты это неважно)

Зарплата к выплате;

Начисления и удержания по сотрудникам,

При этом во взаиморасчеты с сотрудниками добавляется разница между начислением и удержанием по документу начисления, а в зарплату к выплате та же сумма, но к ней добавляется корректировка выплаты.

На примере июля, когда впервые возник отрицательный НДФЛ, получаются следующие записи:

- Взаиморасчеты с сотрудником: 10 000 – (-1248) = 11 248

-

В регистр «Зарплата к выплате» пишется две записи на общую сумму 10 000:

- 11 248, как в регистре взаиморасчетов;

- -1248, то есть сумма, принятая к зачету

- В регистр «Начисления и удержания» добавляется запись с особым видном расчета «НДФЛ к зачету в счет будущих платежей» и суммой 1248.

Сумма в ведомости на выплату (для тех, кто этого пока не знает) – это остаток по регистру «Зарплата к выплате».

Соответственно, в августе корректировка выплаты положительная на сумму 936 рублей, и во взаиморасчеты идет сумма 10 000 – 936 = 9 064, а в зарплату к выплате сумма 9064 + 936 = 10 000. В регистр начислений и удержаний по сотруднику добавляется запись с видом расчета «Зачтено излишне удержанного НДФЛ» и сумма 936.

ВОПРОС-ОТВЕТ

Оформим возврат переплаты в 1С. Документ «Возвраты сотрудниками задолженности» доступен в разделе «Выплаты» и предназначен для отражения возврата только по одному сотруднику. Ввод нового документа выполняется при нажатии кнопки «Создать». 1С:Зарплата и управление персоналом. При излишней выплате заработной платы сотрудник может добровольно вернуть переплату в кассу или на расчетный счет. В этом случае с сотрудника не нужно брать заявление, а работодателю издавать какие-либо приказы. Чтобы в программе «1С:Зарплата и управление персоналом» отразить, что сотрудник вернул излишне удержанные суммы, перейдите в Раздел «Выплаты» – Блок «См. также» – «Возвраты сотрудниками задолженности».

Что такое «Корректировка выплаты» на простом примере

Сначала расскажу о том, что понимается в ЗУП и ЗГУ под корректировками выплаты, на конкретном примере. Наберитесь терпения, будет много текста и картинок, но без этого будет непонятная работа отчета по контролю корректировок выплаты.

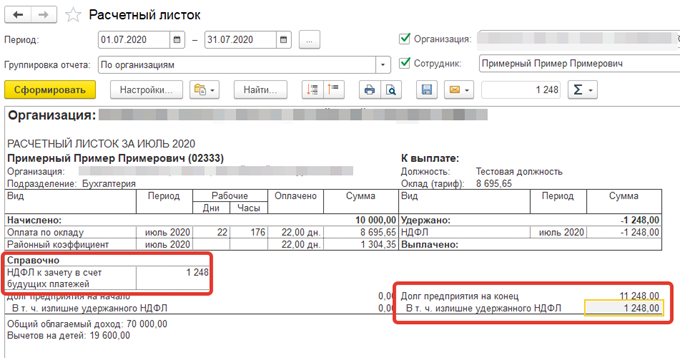

Предположим, у сотрудника ежемесячное начисление 10 000 рублей, вычетов по НДФЛ нет, и в течение полугода организация рассчитывала НДФЛ в размере 1300 в месяц, удерживала из зарплаты и перечисляла в бюджет. Итого за полгода в бюджет перечислили 7 800.

А в июле сотрудник написал заявление о предоставлении вычета на двух детей, причем применять этот вычет нужно с января. Пересчитываем в июле НДФЛ по итогам года с января по июль: годовой доход 70 000 минус вычеты на детей по 2800 за семь месяцев (19 600), налоговая база 50 400, НДФЛ по итогам года 6 552, и НДФЛ начисленный за июль получается отрицательный: 6552 – 7800 = -1248.

Рассчитываем долг по взаиморасчетам с сотрудником: начислено 10 000 минус удержано -1248 равно 11 248, и казалось бы, эту сумму сотруднику и нужно выплатить.

Но не нужно забывать, что в течение полугода организация удерживала налог у сотрудника и перечисляла в бюджет. За чей счет выплачивать излишне удержанный налог в сумме 1248? У организации деньги на это не предусмотрены, она может выплатить сотруднику только 10 000.

Поэтому долг по взаиморасчетам в ЗУП (ЗГУ) записывается в размере 11 248, а сумма к выплате только 10 000, а 1248 принимается к зачету по НДФЛ. Вот так это видит бухгалтер в расчетном листке до того, как сформировал ведомость на выплату:

В документе начисления зарплаты при этом на вкладке «Корректировки выплаты» видно сумму налога, принятую к зачету, и которая уменьшает сумму к выплате:

Как же все-таки сотруднику получить эти деньги обратно? Есть два варианта:

- Сотрудника уведомляют об излишне удержанном НДФЛ, он пишет заявление на возврат, и бухгалтер до создания ведомости на выплату оформляет документ «Возврат НДФЛ» на сумму 1248, эта сумма увеличивает сумму к выплате и зачитывает НДФЛ, ранее принятый к зачету;

- Сотрудник не пишет заявление на возврат, а зачет НДФЛ и увеличение суммы к выплате происходит в месяце, когда НДФЛ, начисленный за этот месяц, снова становится положительным.

Вот так будет выглядеть расчетный листок до формирования ведомости на выплату, если оформить возврат налога. Видно, что к зачету принят весь НДФЛ, ранее поставленный к зачету. В ведомости на выплату будет сумма к выплате 11 248.

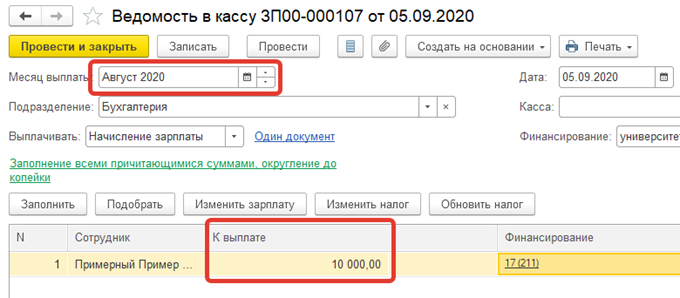

Рассмотрим второй вариант – возврат НДФЛ не выполнялся, за июль выплачено 10 000, рассчитываем зарплату за август. Годовой доход в этом случае 80 000, вычет за 8 месяцев 22 400, налоговая база 57 600, сумма налога за год 7488, а ранее удержанный 6552. Итого НДФЛ за месяц 936 рублей.

Сумма взаиморасчетов с сотрудником составит 10 000 минус 936, получается 9 064. При этом ранее принято к зачету 1248 рублей, и можно зачесть 936 рублей налога этого месяца, таким образом, сумма к выплате за август составит 9 064 + 936 = 10 000 рублей.

В документе начисления зачтенный налог выглядит так:

В расчетном листке до формирования ведомости на выплату видно, что из ранее поставленного к зачету налога 1248 зачтено 936 и остается излишне удержанный налог в сумме 312 рублей.

Сумма к выплате при этом составляет 10 000, что видно при формировании ведомости на выплату за август:

Удержания для погашения задолженности перед работодателем

Отчет по корректировкам выплаты

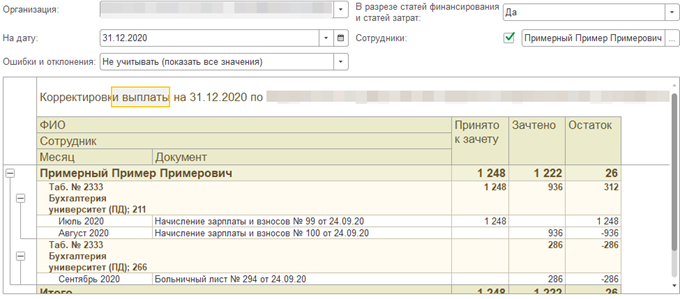

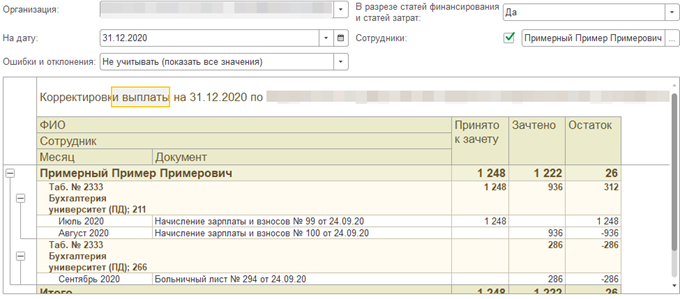

В итоге сделал инструмент контроля, который помогает проверить корректировки выплаты достаточно быстро даже в организации с большим количеством сотрудников.

Вот пример работы отчета по сотруднику, которого я приводил в качестве примера.

Отчет суммирует «с начала времен» по конец месяца, указанного в параметрах, все корректировки выплаты и делит на две колонки: «Принято к зачету» и «Зачтено», а также вычисляет остаток. Первая группировка показывает, что в целом по физлицу осталось зачесть 26 рублей налога.

Вторая группировка показывает, как была учтена корректировка выплаты в разрезе табельных номеров сотрудника и статьей финансирования и затрат. Сразу же видим, что в сентябре зачет налога прошел по 266 статье затрат, в то время как принят к зачету был налог по 211 статье.

Отрицательный остаток говорит о том, что выявлена ошибка, положительный – что ошибки нет, но еще не весь налог зачтен (из ранее принятого к зачету). Нулевой остаток по разрезу говорит о том, что зачет налога проведен правильно.

Обратите внимание, что отчет не рассчитывает, насколько корректно налог был принят к зачету, а только выявляет историю корректировок выплаты и ошибку зачета налога. Режим работы отчета устанавливается в поле «Ошибки и отклонения»:

Режим работы отчета устанавливается в поле «Ошибки и отклонения»:

- Показать все значения – показывает всю историю корректировок выплаты без отборов;

- Только ошибки – покажет разрезы учета, по которым зачтено налога больше, чем принято к зачету (т.е. в колонке «Остаток» сумма меньше нуля);

- Только остатки – покажет разрезы учета, по которым зачтен не весь налог, принятый к зачету (т.е. в колонке «Остаток» сумма больше нуля);

- Только остатки, возникшие в этом году – покажет разрезы, в которых ненулевой остаток образовался в текущем году.

Возврат зарплаты в 1С 8.3 ЗУП

В данной статье рассмотрим вопрос, как оформить возврат излишне выплаченной суммы по зарплате сотрудника организации в конфигурации Зарплата и Управление персоналом. В статье 137 ТК РФ описано, что зарплата считается излишне выплаченной и впоследствии должна быть возвращена работником организации в случае счетной ошибки, вины работника в невыполнении норм труда или простое, а так же неправомерных действий работника, установленных решением суда.

К примеру, к счетной ошибке можно отнести ошибочное нажатие на другую цифровую клавишу. Также в некоторых случаях сбой программного обеспечения.

Также согласно 137 статье для возврата работодателю требуется издать приказ об удержании излишне выплаченной зарплаты. Если данная сумма окажется большой, то ее необходимо разбить на несколько месяцев так, чтобы сумма удержания составляла не более 20% от начисляемой сотруднику зарплаты. Далее работник ознакамливается с этим приказом и подписывает его. Этим он письменно подтверждает, что согласен на удержание оговоренной суммы, которая у него ежемесячно будет вычитаться из зарплаты.

Предлагаем Вам ознакомиться с видео-версией данной статьи!

Существует и второй вариант, когда работник самостоятельно пишет заявление на руководителя с просьбой производить удержание. В данном случае сумма удержания может составлять и более 20% от зарплаты.

Как правило, ситуации с излишне выплаченной зарплатой встречаются нечасто и разрешаются мирным путем, но важно, чтобы они не носили периодический характер. Рассмотрим следующий пример

В организации ООО “Крон-Ц” сотруднику Солодовниковой М.П. за сентябрь была рассчитана и начислена зарплата в размере 65 000 рублей. Соответственно размер НДФЛ составил 8 450 рублей. Начислена зарплата при помощи документа “Начисление зарплаты и взносов”

Рассмотрим следующий пример. В организации ООО “Крон-Ц” сотруднику Солодовниковой М.П. за сентябрь была рассчитана и начислена зарплата в размере 65 000 рублей. Соответственно размер НДФЛ составил 8 450 рублей. Начислена зарплата при помощи документа “Начисление зарплаты и взносов”.

Также была осуществлена выплата зарплаты данному сотруднику. Но вместо 56 550 рублей, сотруднику было выплачено 57 550 рублей из-за ошибки в ведомости. Выплата сотруднику согласно учету организации осуществляется при помощи документа “Ведомость на счета”.

В программе для регистрации факта излишне выплаченной суммы необходимо выбрать раздел “Выплаты” и выбрать пункт “Возвраты сотрудниками задолженности”. Создаем новый документ, в шапке указываем месяц платежа, в нашем случае это будет октябрь. Также заполняем организацию, если их несколько в информационной базе и далее в поле “Сотрудник” выбираем сотрудника Солодовникову. Программа автоматически заполнит табличную часть, и мы получим информацию о задолженности сотрудника. В качестве документа основания, будет выступать документ начисления. Также в подвале документа можно указать один из вариантов способа расчета – наличная или безналичная оплата.

Если никаких разногласий между работодателем и работником по возвращаемой сумме не возникает, то проводим заполненный документ. Если работодатель является инициатором удержания излишне выплаченной зарплаты, то сумму в соответствующей колонке табличной части можно скорректировать.

Если у Вас остались вопросы по возврату зарплаты в 1С 8.3 Зарплата и Управление Персоналом, мы с радостью ответим на них в рамках бесплатной консультации.

Как в 1С:Зарплата и управление персоналом ред.3.1 провести возврат от работника излишне выплаченной зарплаты?

Ответ:

В программе ЗУП 3.1 есть специальный документ «Возвраты сотрудниками задолженности» для отражения возврата работником излишне выплаченной зарплаты. Находится данный документ в разделе «Выплаты».

При выборе сотрудника табличная часть документа заполняется автоматически.

«Сотрудник» – сотрудник, который добровольно погашает задолженность по зарплате;

«Месяц «– месяц, в котором возникла эта задолженность;

«Документ-основание» – документ, по которому возник долг сотрудника;

«Сумма» – сумма образовавшейся задолженности.

В поле «Форма расчетов» укажите, в какой форме сотрудник вернул задолженность – безналичным перечислением или наличными деньгами. «Провести и закрыть».

Посмотреть взаиморасчеты с сотрудниками по заработной плате можно с помощью отчета «Задолженность по зарплате» (раздел «Выплаты» – «Отчеты по выплатам»).

Документ «Возврат сотрудником задолженности» при синхронизации с программой «1С:Бухгалтерия 8» не формирует проводки.

Если денежные средства возвращены сотрудником в кассу или переведены на расчетный счет, это отражаем в бухгалтерской программе (документы «Приходный кассовый ордер» или «Платежное поручение»). Д50,51 К70 с видом операции «Прочий приход».

Как избежать случайного перерасчета документов в ЗУП

Исключить случайный перерасчет документов прошлого периода можно несколькими способами.

- Установить настройку ввода доначислений и перерасчетов отдельным документом.

- Установить дату запрета редактирования документов.

Как в ЗУП настроить ввод перерасчета отдельным документом мы упоминали выше. Рассмотрим, как во избежание ситуации случайного перерасчета документов прошлого периода, установить дату запрета редактирования.

Перейдите Администрирование – Настройки пользователей и прав и установите галочку Даты запрета редактирования документов.

Рис.20 Дата запрета редактирования

Установите дату запрета. Она может устанавливаться для всех пользователей или настраиваться для конкретных пользователей программы, общая или устанавливаться на определенные разделы или объекты учета.

Рис.21 Установка даты запрета редактирования

После установки даты запрета редактирования, пользователь не сможет случайно изменить и перепровести документы прошлого периода, до указанной в настройке даты.

Рис.22 Документ в закрытом периоде

Мы рассмотрели, как производится доначисление зарплаты в 1С 8.3 ЗУП и как в 1С сделать перерасчет зарплаты. Разобравшись в данном вопросе, пользователь сможет корректно исправлять ошибки прошлых периодов и обезопасить себя от случайного изменения расчета прошлых периодов. Если вас заинтересовала возможность использования функционала и внедрения 1С:Зарплата и управление персоналом ПРОФ, обращайтесь к нашим специалистам. Мы проконсультируем вас и подберем оптимальный способ внедрения.

Вывод

Если работнику начислили и выплатили заработную плату за первую половину месяца в большем размере, чем положено (без учета того, что он был временно нетрудоспособен (находился на больничном)), уменьшение заработной платы за вторую половину месяца на излишне выплаченные суммы неправомерно. С учетом приведенной судебной практики полагаем, что излишнее начисление заработной платы по причине неотражения в компьютерной программе сведений о том, что работник находился на больничном, не считается счетной ошибкой.

Представленный подход подтверждается позицией Роструда. Ведомство разместило на сайте «Онлайнинспекция.рф» следующие ответы.

Вопрос:

Если на момент закрытия зарплаты за первую половину месяца не поступили данные по отклонению в работе сотрудника (болезнь, привлечение в выходной день и др.), можно ли скорректировать заработную плату за вторую половину месяца?

Ответ:

Да, но в пользу работника. Производить удержания из заработной платы за вторую половину месяца по причине неверно выплаченной за первую половину месяца заработной платы неправомерно.

Вопрос:

Не будет ли нарушением возникновение переплаты?

Ответ:

Переплата не является нарушением.

Вопрос:

Если работник заболел, а ответственный за табельный учет сотрудник не сообщил об этом при закрытии заработной платы за первую половину месяца, можно ли возникшую переплату удержать при выходе работника на работу в другом месяце? Нужно ли брать заявление о согласии на удержание переплаченной суммы с сотрудника?

Ответ:

В описанной ситуации удержание произвести нельзя.