Законодательство о корректировке зарплаты – о чем важно помнить

- для возмещения неотработанного аванса, выданного работнику в счет заработной платы;

- для погашения неизрасходованного и своевременно не возвращенного аванса;

- для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок, а также сумм, излишне выплаченных работнику, в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда;

- при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска.

- счетной ошибки**;

- если органом по рассмотрению индивидуальных трудовых споров признана вина работника в невыполнении норм труда или простое;

- если заработная плата была излишне выплачена работнику в связи с его неправомерными действиями, установленными судом.

Примечание

: ** Под счетной ошибкой понимается арифметическая ошибка, допущенная при арифметических подсчетах (письмо Роструда от 01.10.2012 № 1286-6-1, определение ВС РФ от 20.01.2012 № 59-В11-17).

Как координировать работу ПО по перерасчетам

Разработчики всегда перед внедрением новшеств в первую очередь ориентируются на конечного потребителя своего продукта, и, следовательно опираются на пожелания клиентов. Для быстроты действия и комфортной работы выведен в отдельный функционал перерасчетов и инструменты управления ими. Найти его Вы сможете в зарплате по вкладке сервиса и там Вы увидите перерасчеты. Форма для работы бухгалтера включает в себя 2 элемента:

- Зарплатаи отпуска.

- Больничные и другие межрасчетные документы.

По первой позиции Вы вправе запросить по позициям сведения относительно подчиненного, бумаги исчисления, на основе которого осуществлен пересчет. Здесь позволено проработать команду доначисления и перерасчета, а также удалить ненужную позицию. Вы конечно же можете и в ручном режиме произвести пересчет сумм и добавить такую запись.

По второй позиции списка Вы можете проводить все вышеописанные действия по бумагам, опирающимся на средний доход подчиненного.

Вы вправе записать коррективы или пересчитать форму по среднему заработку. Не бойтесь ошибиться и дважды воспользоваться данным функционалом. Машина запоминает проводимые манипуляции и обязательно сообщит Вам об этом и предложит отменить перезаполнение формы.

Удалить ненужные позиции по исчислениям Вы сможете в этой форме.

Суммы доначисленных страховых взносов – прочий расход

И значения в заполненной строке 120 в РСВ-1 должны быть равны соответствующим значениям в строке «Итого» в разделе 4. Отдельно в строке 121 указываются взносы на ОПС, доначисленные с выплат после превышения предельной величины базы.

Как заполнить раздел 6.6 РСВ-1 Доначисленные суммы взносов нужно отразить не только в разделе 4 и в строке 120 раздела 1, но и разделах 6, которые оформляются отдельно на каждого работника. Ведь доначисления появились из-за неучтенных выплат в пользу конкретных физлиц.

Инфо

А значит, по ним ранее тоже были представлены недостоверные персонифицированные сведения. В связи с этим в расчете РСВ-1 должен быть оформлен корректирующий раздел 6.

Так как далеко не все операции можно свершить с текущей датой. Некоторые сложности могут возникнуть при доначислении в 1С 8.2, так как имеются некоторые особенности выполнения данной операции.

За какой период учитывать Налоговым периодом по взносам во внебюджетные фонды признается один календарный год. При этом периодами отчетности являются:

- один квартал;

- полугодие;

- 9 месяцев.

При этом ставка за каждый период устанавливается в зависимости от следующих факторов:

- категория плательщика налогов;

- вида фонда, в который осуществляются перечисления;

- величины дохода работника, с заработной платы которого осуществляются выплаты.

Нередко возникают ситуации, когда по какой-то причине взносы не уплачиваются в течение не просто каких-то отдельных периодов отчетности, а годами.

В этом случае в бухгалтерском учете за текущий год необходимо отразить прибыль прошлых лет. К тому же в учете образуется постоянная отрицательная разница, в результате чего формируется постоянный налоговый актив (ПНА).

Изменения одновременно в бухучете и налоговом учете случаются нечасто. Иногда суммы уменьшаются лишь в налоговом учете. Например, к ним можно отнести оплаты нереальным поставщикам, которых инспекторы посчитали фирмами-однодневками.

Тогда в бухучете никаких изменений не будет. Пример 2. В 2014 году у ООО «Ксенон2» была выездная налоговая проверка.

В результате чего инспекторы посчитали, что компания в 2013 году работала с нереальными поставщиками, и сняли их суммы оплаты за продукцию в размере 65 000 рублей. По этой сумме был доначислен налог на прибыль 65 000* 20% = 13 000 рублей.К тому же, было выявлено явное завышение амортизации на сумму 14 000 рублей.

Работа с документом “Доначисление, перерасчет”

Сам акт представляет собой одну из вариаций документа — Начисление зарплаты. Однако, период, в который была переработка уже закончился, все проводки закрыты (другими словами зарплата уже была выплачена и отражена в бухучете), то стоит воспользоваться именно панелью “Доначисление, перерасчет”. Доступ к нему открыт как раз тогда, когда все операции и выплата зарплаты и отражение ее в бухучете уже произведены. В данном разделе вы найдете все нужные реквизиты, по которым возможно проведение межрасчетной выплаты, то есть по ним можно выплатить доначисленную заработную плату еще до того, как закончиться расчетный период.

Возможен перерасчет зарплаты в 1с 8.3 ЗУП и не в полном объеме, а среднего заработка. Насколько это необходимо программа определяет сама, сразу после того как была зарегистрирована начисленная заработная плата. Для этого необходимо произвести следующие операции: Перейти во вкладку “Подробнее”, выбрать нужное вам действие: перерасчитать документ/ оформить исправление. В том случае если перерасчет зарплаты в 1с 8.3 бухгалтерия затронет начисления прошлых периодов, вы увидите изменения в таблице “Перерасчет прошлого периода документа среднего заработка”.

Перерасчет зарплаты в 1с 8.3 – это удобство и простота проведения различных операций, в том числе и перерасчетов. В ПК есть отдельное рабочее место “Перерасчеты” – это важнейший инструмент их управления. Для того чтобы попасть в этот раздел достаточно зайти в меню “Зарплата”, далее нажать кнопку “Сервис”, после чего перейти во вкладку “Перерасчеты”.

Отправить эту статью на мою почту

В данной статье рассмотрим, как сделать перерасчет отпускных в 1С ЗУП. Такие ситуации могут возникать по различным причинам. К примеру, изменились данные в информационной системе или же по ошибке в учете. Сразу следует заметить, что существует несколько вариантов исправления. Если месяц начисления еще открыт, то можно внести исправления непосредственно в сам документ и после чего перепровести его. В противном случае необходимо внести исправления, иначе могут появиться расхождения в учете.

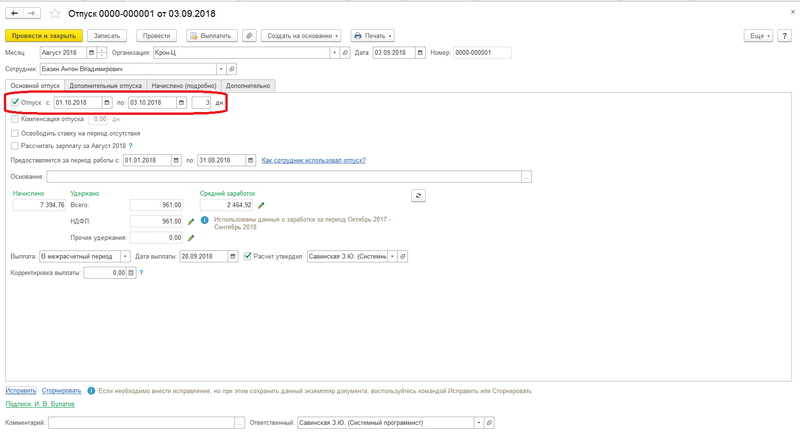

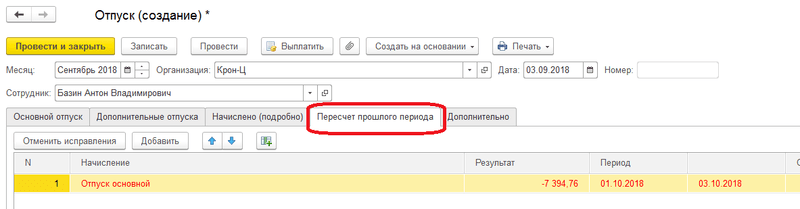

Рассмотрим для примера тот случай, когда отпуск прекращен раньше фактической даты. Сотруднику первоначально за период с первого по третье октября были начислены отпускные.

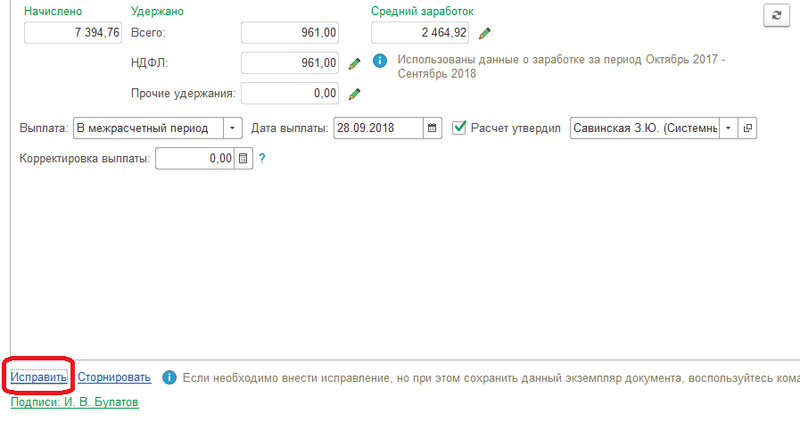

К примеру, по какой-либо причине работник был вынужден выйти из отпуска раньше — второго октября. Чтобы отразить это действие и перерасчитать сумму, открываем изначальный документ и нажимаем на соответствующую гиперссылку “Исправить” внизу документа.

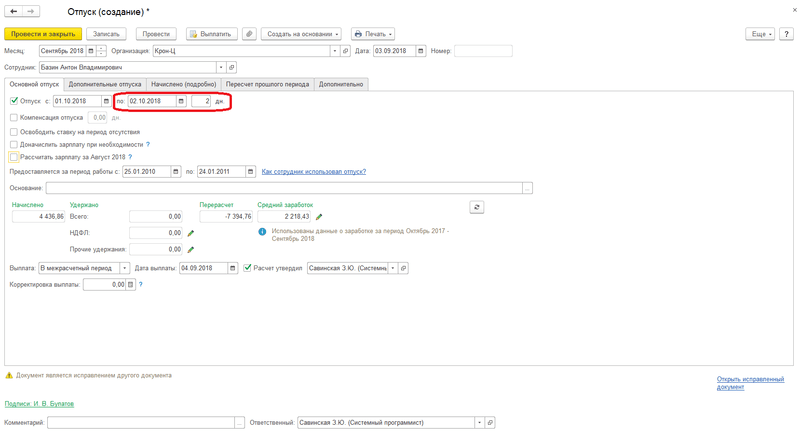

При этом будет создан новый документ, в котором необходимо указать новую дату выхода сотрудника организации из отпуска.

Переходим на закладку “Перерасчет прошлого периода”. Видим, что сумма начисленная ранее будет сторнирована.

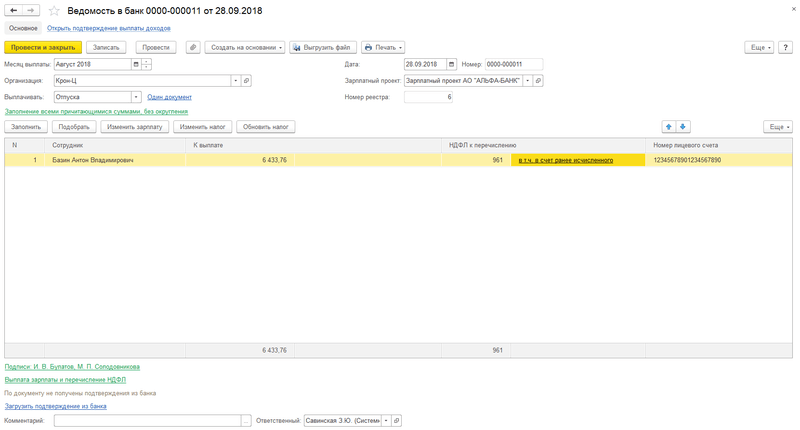

После чего проводим документ. При этом следует заметить, что выплаты не последует, поскольку перерасчитанная величина превосходит величину начисления. В свою очередь исчисленный налог подлежит перерасчету. Образовавшаяся переплата по НДФЛ будет учитываться при очередном начислении заработной платы. Сумма рассчитанного налога будет уменьшена на сумму переплаты, возникшей в связи с перерасчетом отпуска. В отчете 6-НДФЛ не отображается сумма излишне удержанного или перечисленного налога, но когда будет выплачиваться следующая заработная плата, то сумма налога к перечислению учтет эту переплату. После чего в очередной ведомости в банк или кассу НДФЛ к перечислению будет с учетом выполненной ранее переплаты, что в последующем обеспечит корректное отображение учета НДФЛ в отчете 6-НДФЛ.

Перерасчет заработной платы — как происходит?

В декабрьском номере журнала «Зарплата» за 2011 год прописан порядок проведения инвентаризации, а также даны пояснения, какие нормативные и первичные документы, регистры бухгалтерского учета по заработной плате нужно посмотреть и как сверить их данные с суммами, отраженными на счетах бухгалтерского учета. Что нужно сделать, если обнаружена ошибка? Фиксируем ошибку Если ошибка была обнаружена в результате инвентаризации, ее фиксируют в форме №ИНВ-17 «Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами», утвержденной постановлен ием Госкомстата России от 18.08.98 №88.

К документу прилагается справка (приложение к форме №ИНВ-17), которая является основанием для оформления акта (Указания по применению и заполнению формы утверждены постановлением Госкомстата России от 18.08.98 №88).

Если у вас есть вопросы по теме перерасчет отпускных в 1С ЗУП, задайте их в комментариях под статьей, наши специалисты постараются ответить на них.

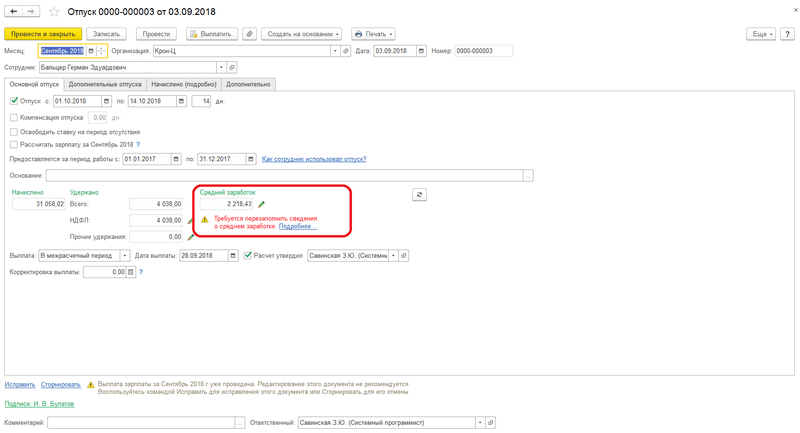

Далее рассмотрим второй пример. Сотрудник организации написал заявление на отпуск начинающегося с 1 октября по 14 октября. Аналогично отпуск был исчислен и выплачен через ведомость. Но заработная плата за предыдущий месяц — сентябрь, еще не могла быть рассчитана, так как это текущий месяц. По окончании месяца и расчета заработной платы за сентябрь возникает необходимость пересчитать отпускные. Откроем первоначальный документ отпуска, в котором у нас появится информация, что требуется перезаполнить сведения о среднем заработке. Это означает, что данные изменились.

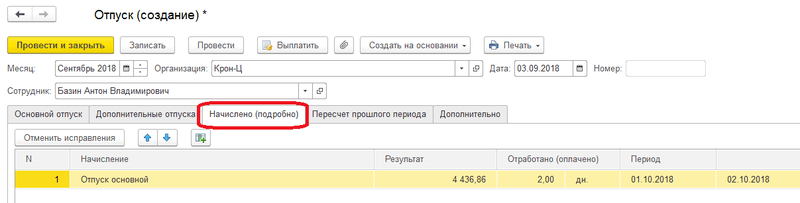

Аналогичным образом нажимаем на ссылку “Исправить”, в результате чего также будет создан новый документ “Отпуск”, в котором ранее начисленная сумма будет сторнирована, а на закладке “Начислено (подробно)” новое начисление отпуска с учетом новых условий расчета. На разницу начислений будет исчислен новый НДФЛ. После чего проводим документ.

«Правила перерасчета» являются вспомогательными объектами метаданных, предназначенными для автоматического отслеживания актуальности результатов проведенных расчетов при вводе новых записей журнала расчетов, удалении существующих или ручном исправлении результата расчета.

При создании правила перерасчета в определяются виды расчетов, при редактировании которых правило перерасчета «срабатывает», и виды расчетов, которые должны быть перерассчитаны при срабатывании данного правила.

Список видов расчета, на основании которых срабатывает конкретное правило перерасчета, условно называется ведущие виды расчета. Список видов расчета, которые должны быть перерассчитаны при срабатывании конкретного правила, условно называется зависимые виды расчета.

Например, для организации правильного перерасчета доплат к основным начислениям следует в качестве ведущих видов расчета указать те, на основании которых считаются доплаты (оклад, тариф, сдельная оплата), а в качестве зависимых видов расчета следует указать собственно перерассчитываемые доплаты.

После ввода в систему такого правила перерасчетов журнал расчетов будет вести себя описанным ниже образом. При этом сначала рассмотрим случай для взаимосвязи видов расчета в одном расчетном периоде.

Итак, если в журнале расчетов появится новая (в результате проведения документа), исчезнет (при отмене проведения) или будет исправлена существующая запись с одним из «ведущих» видов расчета (в нашем примере — оклад, тариф, сдельная оплата), то будет снят признак «Рассчитана» со всех записей, соответствующих доплатам, если найдутся таковые, с тем же периодом действия, что и введенная, удаленная или исправленная запись.

Если при этом вводится запись с периодом действия не в текущем расчетном периоде, а в одном из прошлых (например, расчет оклада задним числом за прошлый месяц), то система введет записи-перерасчеты для всех доплат соответствующего прошлого периода.

Правило перерасчета может быть трех типов: перерасчет записей текущего периода, перерасчет записей того же периода, или перерасчет записей будущих периодов.

В первом случае перерассчитываются заданные виды расчетов с только текущего периода в независимости от того, какой период действия имеют изменяемые записи журнала расчетов.

Во втором случае перерассчитываются заданные виды расчетов с тем же периодом действия, что и новая введенная запись.

В третьем — перерассчитываются записи одного или нескольких будущих расчетных периодов.

Например, если построить правило перерасчета больничных листов, то в качестве ведущих расчетов будут назначены виды начи

Как провести сторно

Бывают ситуации, когда бухгалтеру просто необходимо отменить итоги действия документа, что был проведен в уже закрытом периоде. Сюда можно отнести оплату фиктивного больничного листка, неправомерную доплату или надбавку, выплату некорректно исчисленных отпускных из-за его отмены уже после их выплаты.

Помните про нюансы принципа проведения сторно в машине:

- документ сторнирования проводится, в результате чего сначала осуществляется подготовительный этап, а позднее он приводится в исполнение. Вы вправе отменить работу уже проведенного документа раньше, когда это требуется к целях корректного ведения бухучета;

- команда сторнировать размещена прямо в исправляемом Вами документе возле команды исправить.

Поле сторнирования записи машина разрешит Вам кроме проведения сторно уже осуществленных исчислений, также добавить новые позиции, прямо зависящие от удаленных. Для этого действия имеется команда доначислений и перерасчетов.

Период и срок давности

Срок давности по перерасчету законодательно не устанавливается, однако перераспределить средства зарплатного фонда работника можно в установленные периоды в зависимости от статуса работника организации.

В зависимости от статуса работника по отношению к организации допускается перерасчет в следующих периодах:

- Для работающего на предприятии гражданина перерасчет может осуществляться за период, равный длительности трудовых правоотношений согласно трудовому договору.

- Для уволенного сотрудника организации максимальный срок перерасчета составляет три месяца до даты увольнения либо три месяца после того, как работник узнал или должен был узнать о совершенном против его прав правонарушении.

Сроки давности в трудовых спорах играют особую роль, так как по истечении установленного законодательством срока восстановить свои права практически невозможно, кроме случаев с уважительной причиной пропуска срока.

Срок давности для подачи искового заявления составляет три месяца со дня, когда работник организации узнал о совершенном против него правонарушении.

Восстановить срок исковой давности можно с помощью подачи соответствующего заявления в суд, однако причины пропуска должны быть вескими, например:

- Тяжелое заболевание или нахождение на больничном лечении, которое не позволило работнику организации обратиться в суд для защиты своих прав.

- Катаклизмы или иные действия непреодоленной силы, которые в значительной мере ухудшили возможность обращения в судебные органы. Например, землетрясение, наводнение, извержение вулканов, метель, серьезные заморозки и прочее.

- Болезнь близкого родственника, если ему требовался постоянный уход, а оставление его в одиночестве может грозить серьезными последствиями для его здоровья.

Если судебный орган примет решение о необходимости перерасчета зарплаты, то работник сможет рассчитывать на возмещение ему средств не только за текущие несколько месяцев, но и за весь период неправильного начисления зарплаты.

Основания для удержания из зарплаты

Запомните важное правило, зарплату возможно исправлять как в большую, так и меньшую сторону, но при соблюдении законодательных норм. ТК РФ предусматривает проведение перерасчета ввиду индексации заработка

Рассмотрим в таблице допустимые варианты к удержанию и когда такое запрещено проводить.

| № п\п | Вариант операции | Характеристика |

| 1 | Удержание переплаченной суммы | Сюда может входить выплаченное авансирование за неотработанный период, арифметические ошибки бухгалтера, возмещение компании средств, если спецорган постановил невыполнение подчиненным своих функциональных обязанностей, погашение авансирования, что не было возвращено вовремя и не потрачено. Также может возникнуть переплата отпускных за еще неотработанный срок |

| 2 | Исключения из запрета на удержание сумм | Тут имеют место счетные ошибки, неисполнение трудовых обязанностей подчиненным вследствие рассмотрения дела, получение неправомерной выгоды в виде чрезмерно выплаченного заработка, о чем свидетельствует судебное постановление |

Остальные причины возвращения денег компании, кроме перечисленных во втором пункте таблицы, имеют место быть лишь при добровольном согласии самого работника вернуть средства.

Доначисление страховых взносов за прошлые периоды

Иными словами, если в периоде, за который доначисляются страховые взносы, налоговая база по налогу на прибыль была убыточной и налог вообще не уплачивался, то пункт 1 статьи 54 НК РФ применить нельзя. В этой ситуации нужно подавать уточненную налоговую декларацию за прошлый период с суммой расходов, увеличенной на доначисленные страховые взносы.

Рисунок 38 Во втором квартале организация рассчитывала взносы по этому «льготному» тарифу и подала соответствующую отчетность, в то время как не имела права применять такой тариф. Рисунок 39 В третьем квартале эта ошибка была обнаружена.

В настройку параметров учета вносятся соответствующие изменения – указывается правильный тариф «Организации, применяющие УСН, кроме указанных в пункте 8 части 1 статьи 58 ФЗ от 24.07.2009 № 212-ФЗ», действующий с апреля. В качестве даты регистрации изменений указывается дата, когда действительно была выявлена ошибка.

Рисунок 40 При очередном расчете страховых взносов в июле производится доначисление за прошлые периоды. Рисунок 41 При формировании отчетности за 3 квартал сумма перерасчета будет учтена в разделе 4, а также будет дополнительно сформирован раздел 2.1 с кодом «старого» тарифа 07 и заполненными показателями «с начала расчетного периода».

Оформление

Оформление перерасчета происходит в несколько этапов, каждый из которых обязателен для исполнения. Если работодатель нашел ошибку в расчетах зарплаты работника, то он отправляет уведомление об обнаружении ошибки сотруднику организации. Если же работник нашел ошибки, то направляется к работодателю он.

Перерасчет зарплаты происходит в три этапа:

- Составление заявления. Заявление составляется в свободной форме и не подлежит унифицированию, в документе указывается персональная информация директора организации, наименование предприятия, персональные данные заявителя, его должность, а также прошение о перерасчете суммы зарплаты за какой-либо период.

- Издание приказа о перерасчете заработной платы работникам. Данный документ составляется работодателем и подлежит применению повсеместно. При определении размера зарплаты работодатель должен уведомить сотрудника предприятия о грядущих изменениях и получить его подпись в бланке уведомления.

- Уведомление об изменении приказа. Данный документ предоставляется работникам предприятия, чей оклад будет изменен в большую или меньшую сторону. Документ издается при вынесении приказа, однако до его подписания. Подписание приказа возможно только после получения уведомления всеми участниками трудового коллектива.

Изменение зарплаты, в том числе с помощью перерасчета, на основании решения суда не требует составления уведомления для извещения работника организации. Работник получает собственную копию судебного распоряжения об изменении суммы зарплатного платежа.

Что такое «Корректировка выплаты» на простом примере

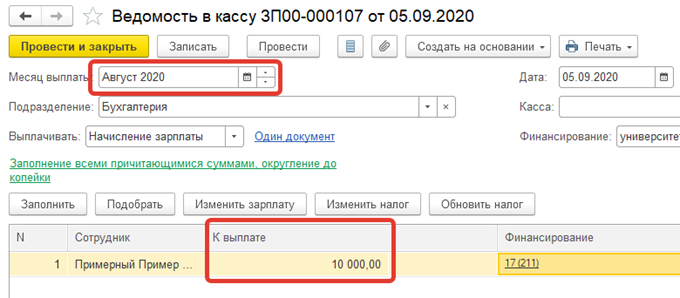

Сначала расскажу о том, что понимается в ЗУП и ЗГУ под корректировками выплаты, на конкретном примере. Наберитесь терпения, будет много текста и картинок, но без этого будет непонятная работа отчета по контролю корректировок выплаты.

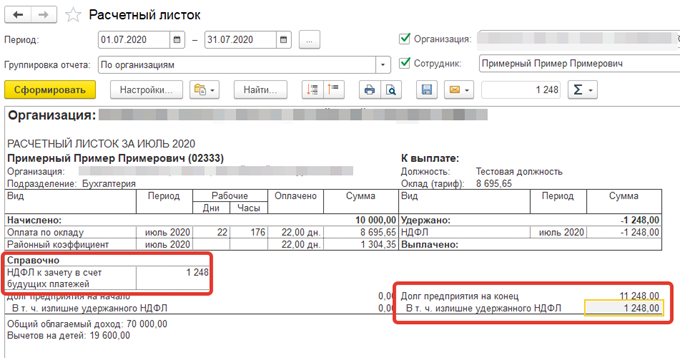

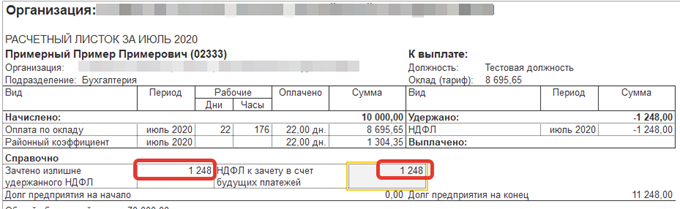

Предположим, у сотрудника ежемесячное начисление 10 000 рублей, вычетов по НДФЛ нет, и в течение полугода организация рассчитывала НДФЛ в размере 1300 в месяц, удерживала из зарплаты и перечисляла в бюджет. Итого за полгода в бюджет перечислили 7 800.

А в июле сотрудник написал заявление о предоставлении вычета на двух детей, причем применять этот вычет нужно с января. Пересчитываем в июле НДФЛ по итогам года с января по июль: годовой доход 70 000 минус вычеты на детей по 2800 за семь месяцев (19 600), налоговая база 50 400, НДФЛ по итогам года 6 552, и НДФЛ начисленный за июль получается отрицательный: 6552 – 7800 = -1248.

Рассчитываем долг по взаиморасчетам с сотрудником: начислено 10 000 минус удержано -1248 равно 11 248, и казалось бы, эту сумму сотруднику и нужно выплатить.

Но не нужно забывать, что в течение полугода организация удерживала налог у сотрудника и перечисляла в бюджет. За чей счет выплачивать излишне удержанный налог в сумме 1248? У организации деньги на это не предусмотрены, она может выплатить сотруднику только 10 000.

Поэтому долг по взаиморасчетам в ЗУП (ЗГУ) записывается в размере 11 248, а сумма к выплате только 10 000, а 1248 принимается к зачету по НДФЛ. Вот так это видит бухгалтер в расчетном листке до того, как сформировал ведомость на выплату:

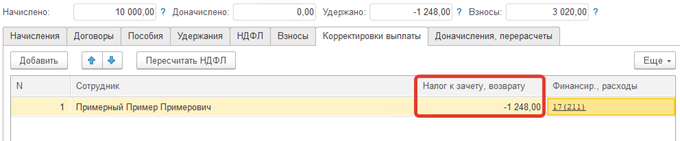

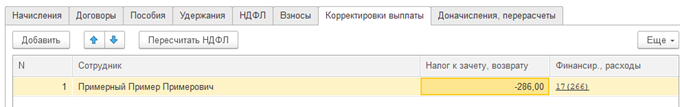

В документе начисления зарплаты при этом на вкладке «Корректировки выплаты» видно сумму налога, принятую к зачету, и которая уменьшает сумму к выплате:

Как же все-таки сотруднику получить эти деньги обратно? Есть два варианта:

- Сотрудника уведомляют об излишне удержанном НДФЛ, он пишет заявление на возврат, и бухгалтер до создания ведомости на выплату оформляет документ «Возврат НДФЛ» на сумму 1248, эта сумма увеличивает сумму к выплате и зачитывает НДФЛ, ранее принятый к зачету;

- Сотрудник не пишет заявление на возврат, а зачет НДФЛ и увеличение суммы к выплате происходит в месяце, когда НДФЛ, начисленный за этот месяц, снова становится положительным.

Вот так будет выглядеть расчетный листок до формирования ведомости на выплату, если оформить возврат налога. Видно, что к зачету принят весь НДФЛ, ранее поставленный к зачету. В ведомости на выплату будет сумма к выплате 11 248.

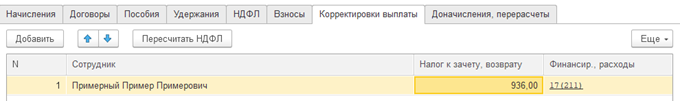

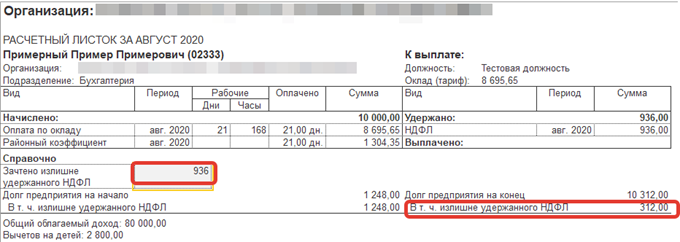

Рассмотрим второй вариант – возврат НДФЛ не выполнялся, за июль выплачено 10 000, рассчитываем зарплату за август. Годовой доход в этом случае 80 000, вычет за 8 месяцев 22 400, налоговая база 57 600, сумма налога за год 7488, а ранее удержанный 6552. Итого НДФЛ за месяц 936 рублей.

Сумма взаиморасчетов с сотрудником составит 10 000 минус 936, получается 9 064. При этом ранее принято к зачету 1248 рублей, и можно зачесть 936 рублей налога этого месяца, таким образом, сумма к выплате за август составит 9 064 + 936 = 10 000 рублей.

В документе начисления зачтенный налог выглядит так:

В расчетном листке до формирования ведомости на выплату видно, что из ранее поставленного к зачету налога 1248 зачтено 936 и остается излишне удержанный налог в сумме 312 рублей.

Сумма к выплате при этом составляет 10 000, что видно при формировании ведомости на выплату за август:

Какие документы нужно оформить?

Если необходим перерасчет за прошлый период (допустим, из-за недоплаты заработной платы), сотрудник имеет право на подачу руководителю соответствующего обращения.

Для составления заявления

используется стандартный образец. В документе отражается следующая информация:

- Название учреждения.

- ФИО гражданина, являющегося генеральным директором.

- ФИО сотрудника-инициатора.

- Просьба осуществить перерасчет за конкретный временной период.

- Дата, подпись.

Ошибки текущего года Если организация обнаружила ошибку отчетного года до его окончания, то исправительные записи в бухгалтерском учете необходимо сделать в том месяце, когда ошибка была выявлена. Об этом говорится в пункте 5 ПБУ 22/2010 (см. схему 2). Схема 2. Исправление ошибок отчетного года False В зависимости от характера ошибки, допущенной в бухгалтерском учете, применяются следующие способы ее исправления:

- сторнирование лишних записей;

- внесение дополнительных записей;

- сторнирование неправильных записей и внесение правильных записей.

Ошибка прошлого года выявлена до подписания отчета Ошибка прошлых лет, которая выявлена до даты подписания бухгалтерской отчетности за текущий год, исправляется записями декабря текущего года (см. схему 3). При этом используются те же способы исправления ошибок, которые мы описали выше. Схема 3.

Исправление ошибок

Исправлять ошибки можно вручную, почти в любом документе начисления. Для этого есть или вкладка «Корректировки выплаты» (документы увольнения, начисления зарплаты) или отдельный реквизит на форме, который можно раскрыть.

Для исправления нужно выявить ошибки в каждом разрезе учета (табельный номер + статья финансирования + статья расходов), сложить их и взять сумму с обратным знаком.

В документ вносится сумма исправления в целом, а затем эту сумму можно раскрыть до табельного номера (статьи финансирования) и указать сумму по каждому разрезу так, чтобы итоговая сумма была равна сумме исправления по физлицу. Редактирование в разрезах возможно, если у физлица есть несколько рабочих мест и/или включено использование статей финансирования.

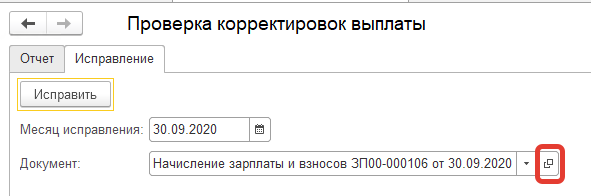

Можно также исправлять с помощью этого отчета. Работает это так:

- Если в целом по физлицу остаток корректировки выплаты нулевой, но есть разрезы учета, по которым остатки ненулевые – создает корректировки выплаты с обратным знаком;

- Если в целом по физлицу остаток ненулевой, и есть разрезы учета, по которым остаток меньше нуля – то есть зачтено налога больше, чем принято к зачету – создает запись о принятии налога к зачету на сумму отрицательного остатка.

Для этого на форме отчета есть вкладка «Исправление». Нужно задать месяц, в котором будет зарегистрировано исправление, и нажать на кнопку «Исправить».

Документ задавать не нужно – по итогам работы алгоритма исправления будет создан новый документ начисления зарплаты, а ссылка на него помещена в поле «Документ».

Алгоритм исправления учитывает отборы по физическим лицам, если они заданы в параметрах отчета.

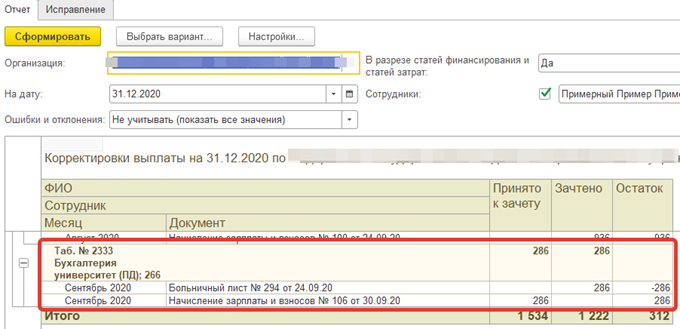

Для демонстрации работы отчета я задал период – сентябрь 2020 года, нажал кнопку исправления и получил ссылку на документ номер 106.

Открываю документ и вижу, что в нем создана корректировка выплаты на сумму 286 рублей. Выше есть картинка, где видно, что по 266 статье зачтено налога на сумму 286 рублей, а суммы, принятой к зачету, не было.

Формирую отчет заново и вижу, что по статье 266 ошибка исправлена, теперь зачтенная сумма не больше, чем принятая к зачету.

Внимательный читатель спросит, почему бы не поменять в больничном статью затрат, по которой прошел зачет, на 211-ю, и будет совершенно прав. Если ошибка произошла в текущем месяце, и ведомости на выплату еще не были созданы, то так и следует поступить.

Однако, в релизах ЗУП 3.1.14 до 208-й версии при попытке открыть корректировку выплаты в больничном выдается ошибка (в 208 исправлено), и такой способ не подходит. Нужно, как минимум, исключить ошибку зачета по 266 статье, а перенести корректировку выплаты на 211-ю статью можно и другим документом начисления.

Кроме того, остаются ситуации, которые возникли в прошлых месяцах, и которые следует исправлять в текущем месяце – и тогда исправлять удобно с помощью предложенного инструмента.

Как пересчитать за прошлый период в сторону уменьшения?

Отвечая на вопрос о том, как сделать перерасчет зарплаты в сторону уменьшения, необходимо учитывать положения письма Федеральной службы по труду и занятости от 09.08.2007 № 3044-6-0.

Исходя из положений данного документа для перерасчета за прошлый период, работодатель обязан:

- Получить в письменной форме согласие от сотрудника на возврат излишне уплаченных денежных средств, если тот, исходя из положений 3-го пункта ст. 1109 Гражданского кодекса РФ, не должен их возвращать.

- Осуществить подготовку приказа о том, что из зарплаты сотрудника будет удержана излишне уплаченная сумма за прошлый период.

Если перерасчет осуществляется в сторону уменьшения, в обязательном порядке обращайте внимание на такие особенности:

- Уменьшение суммы зарплаты возможно исключительно в строго зафиксированных законодательством случаях.

- Заработную плату уменьшают так: удерживают за неотработанный аванс, вычитают из командировочных, отпускных, из-за того, что возникла счетная ошибка (ч. 2 ст. 137 ТК РФ).

- Сотрудник обязательно должен согласиться (в письменной форме) на то, чтобы из его зарплаты были осуществлены удержания.

- Если из-за сотрудника не были исполнены какие-либо трудовые нормы либо случился простой, сперва нужно получить заключение комиссии по трудовым спорам. Она должна все это подтвердить.

- Если организация запланировала проведение мероприятий, в ходе которых зарплаты изменяются в сторону уменьшения, работникам должно быть сообщено об этом не менее, чем за 2 месяца до запуска этих действий. Сотрудники обязательно должны проставить свои подписи (выразить свое согласие в письменной форме).

В сторону увеличения

Если зарплату выплатили меньше, чем полагается по штатному расписанию и другой внутренней документации учреждения, получение письменного разрешения сотрудника на исполнение перерасчета за прошедший период не требуется.

Для уволенного сотрудника

Бухгалтеры организаций очень часто вынуждены перерасчитывать зарплаты сотрудников за прошлые периоды и после их увольнения. Рассмотрим самые популярные ситуации.

Если работнику переплатили

Как правило, на переплату за прошлый период могут повлиять только две причины:

- Причина № 1 – если случился перерасход отпуска, когда сотрудник получил отпускные дни за еще неотработанное время. Им были получены отпускные, далее было оформлено увольнение, и это проведенное в отпуске время так и не было отработано. В такой ситуации получается, что отпускные – это излишне выплаченная зарплата. Другими словами, сотрудник остается должен своему работодателю.

- Причина № 2 – это если не был отработан аванс. Допустим, сотруднику посреди месяца дали небольшую сумму, а далее он подал на увольнение. Был осуществлен окончательный расчет, где выявилось, что зарплата, полученная в текущем месяце, куда меньше, нежели предоставленный аванс. В такой ситуации «незакрытую» авансовую часть будут считать задолженностью работника. В таком случае работодатель может предложить уволенному сотруднику погасить задолженность за прошлый период в добровольном порядке. Если последует отказ, учреждение просто подает в судебную инстанцию исковое заявление. Также возможно прощение долга и списание дебетового сальдо.

Если занизили зарплату

Если сотрудник уволился, и обнаружилось, что ему недоплатили зарплату, бухгалтер в обязательном порядке должен доначислить недостающую сумму.

Налоговый и бухгалтерский учет этих сумм будет идентичен стандартной заработной плате. Обязательна уплата страховых взносов в фонды.

И еще один важный момент: работодатель должен рассчитать и выплатить работнику денежную компенсационную выплату за то, что задержал зарплату.

Перерасчет зарплаты

Допустим ситуацию, что зарплата уже выдана подчиненным, но Вам потребовалось ввиду различных обстоятельств провести ее перерасчет в уже закрытом периоде. Машина позволяет Вам провести исправление и сторнирование начисленной зарплаты в 1С. Об этом и поговорим далее в нашем материале. Перерасчет позволено зарегистрировать в ПО ввиду таких изменений:

- значений показателей;

- состава начислений;

- отработанного подчиненным времени.

Если Вы решили отменить команду по начислению заработка и всех его взносов, то все сведения по периодам и подчиненным, что имели место в исчислении, возможно восстановить и исправить еще раз. Вам потребуется зарегистрировать причину пересчета, в результате чего в поле по начислению заработка машина выдаст сообщение о потребности в пересчете формы. Команда подробнее содержит информацию о периодах и причинах пересчета сумм.

Имеется также функция доначисления сейчас, что формирует начисление зарплаты в текущем периоде. Здесь Вам потребуется прописать таблицу формы доначислений, перерасчетов.