Как посмотреть динамику дебиторки за период?

Еще одним полезным сводным отчетом для анализа задолженности, который «работает» со сроками, является отчет по динамике дебиторки.

Он находится в той же подгруппе, что и отчет по срокам долгов. Принцип установки настроек тоже похож на отчет по срокам. Только при установке интервала задается период из выпадающего списка: минимально — день, максимально — год.

Получившийся в итоге отчет представит дебиторскую задолженность в разрезе:

- изменения задолженности в периоде (например, при интервале 1 день и выбранном периоде 1 месяц в отчете получится график ежедневных изменений в объеме дебетовых долгов за месяц);

- просроченной и погашаемой в срок задолженности (просроченные долги в отчете будут выделены красным цветом).

О нюансах учета задолженности читайте в статье .

Контроль дебиторской и кредиторской задолженности в 1С

Рассмотрим способы контроля оплат в 1С:

- контроль фактической задолженности (остатки по счетам учета БУ);

- контроль по срокам долга (как фактической задолженности, так и плановой оплаты).

Фактическая задолженность отражается на бухгалтерских счетах 60, 62, 66, 67, 76, и с тем, как она образуется, обычно не возникает вопросов. А вот, как отслеживается ее просрочка и плановая оплата, разберем подробнее.

Сроки оплаты

Для отслеживания сроков оплат по покупателям и поставщикам настройте в 1С 8.3:

- Функциональность;

- Параметры учета.

Именно после этих настроек в 1С Бухгалтерия 3.0 появляется возможность планировать оплату и контролировать просроченную задолженность.

Контроль дебиторской задолженности в 1С 8.3

Запланируйте дату оплаты от покупателя в 1С с помощью документов:

- реализации — если в договоре прописана постоплата;

- счета — если подразумевается предоплата.

Именно с этой даты оплата считается просроченной и возникает просроченная дебиторская задолженность в 1С 8.3.

Для резервов предусмотрен иной функционал определения сомнительной задолженности. Подробнее про формирование резервов в 1С.

Счет на оплату выставляется:

- как отдельный документ: идет первый в цепочке «Счет — реализация»;

- на основании реализации;

- на основании поступления: если ТМЦ приходуются под конкретного заказчика.

Контроль оплат по цепочке «Счет-реализация» учитывается в зависимости от выбранного отчета для анализа:

- Для фактической задолженности — срок, указанный в документе реализации. Подробнее .

- Для плановых оплат — срок, указанный по каждому счету на оплату. Подробнее .

Контроль кредиторской задолженности в 1С 8.3

Запланируйте дату перечисления поставщику в 1С с помощью документов:

- поступления — если в договоре прописана постоплата;

- счета — если подразумевается предоплата, в таком случае счет на оплату поставщику идет первым в цепочке «Счет — Поступление».

Именно с этой даты оплата считается просроченной.

В отличие от цепочки «Счет — реализация» нельзя в одном поступлении подобрать несколько счетов на оплату.

Расхождения при оприходовании ТМЦ

Если есть расхождения при приемке товаров, то начиная с версии 3.0.76.73 можно сразу отразить реальную задолженность перед поставщиком на сумму фактически поступивших ТМЦ. Для этого установите флажок Есть расхождения и укажите в табличной части количество фактически принятых ТМЦ.

На расхождения автоматически зарегистрируется Акт о расхождениях.

А в проводках признается задолженность по фактически поступившим ТМЦ.

Создание резерва по сомнительным долгам в 1С 8.3

Необходимые действия для создания резерва по сомнительным долгам:

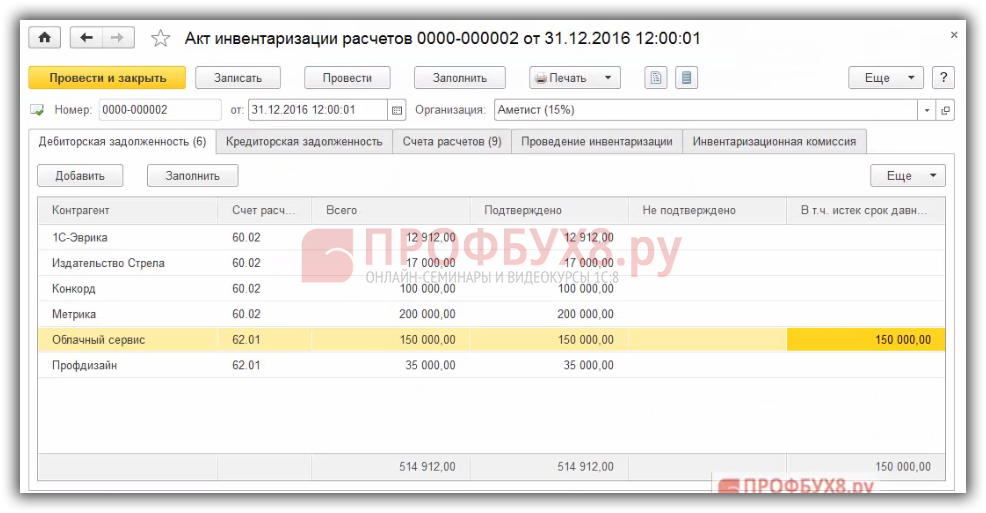

Проведение инвентаризации задолженности. В 1С 8.3 оформляется документом «Акт инвентаризации расчетов»:

- Выявление сомнительных долгов по результатам инвентаризации;

- Определение величины резерва по каждому сомнительному долгу;

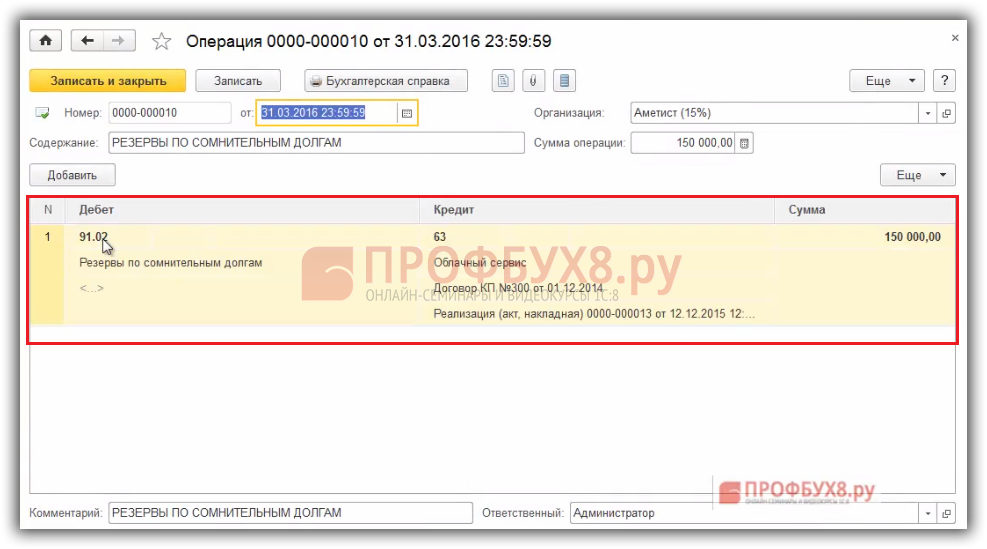

- Формирование резерва по сомнительным долгам в бух. учете оформляется проводкой Дт 91.02 Кт 63. В 1С 8.3 вводится документом «Операция (БУ и НУ)»;

- Списание безнадежной задолженности за счет резерва по сомнительным долгам оформляется проводкой Дт 63 Кт 62.01. в 1С 8.3 вводится документом «Операция (БУ и НУ)».

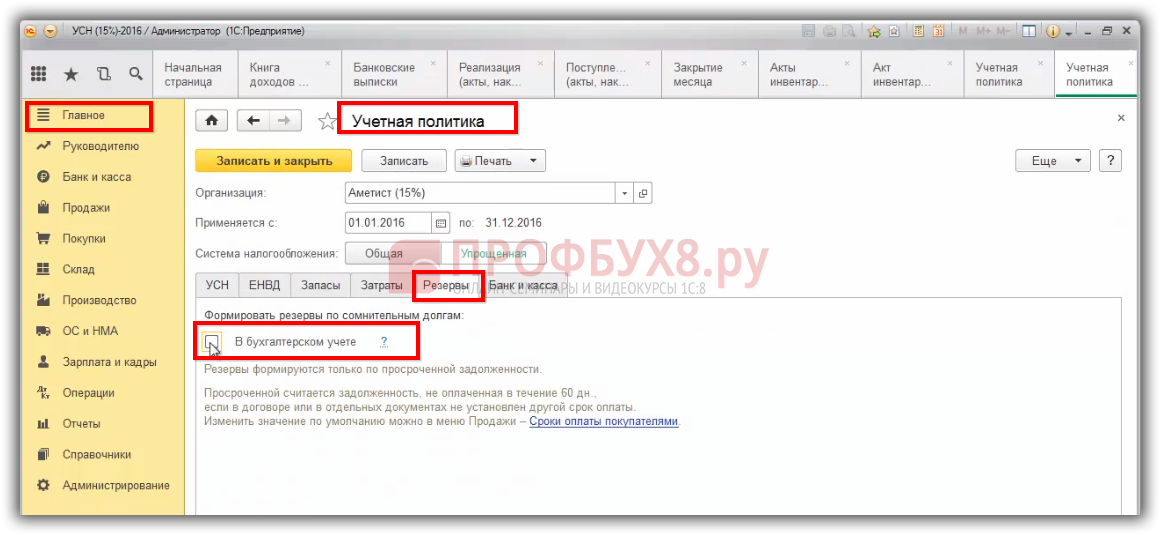

В программе 1С 8.3 резерв создается в настройках Учетной политики: раздел Главное – Учетная политика, на закладке Резервы. Если поставить флажок «В бухгалтерском учете», то в 1С 8.3 резервы будут формироваться по правилам НК части 25, поэтому флажок ставить не рекомендуется:

Резервы по сомнительным долгам в 1С 8.3 в бухгалтерском учете можно создать проводками, введенными вручную, следующим образом: Операции – Операции, введенные вручную, где формируем проводку Дт 91.02 Кт 63:

Самое главное, что в данном случае резерв создается по кредиту 63 счета и для налогового учета по УСН это никак не влияет.

Дальше, когда задолженность признается безнадежной, ее необходимо списать. Если резерв был создан по дебиторской задолженности, то тогда задолженность списывается через 63 счет также проводками, введенными вручную:

Списание безнадежной задолженности в 1С 8.3 всегда проводится вручную, даже если создаете резервы.

Более подробно особенности упрощенной системы налогообложения, возможности программы 1С 8.3 при применении УСН и как избежать ошибки в учете при УСН, рассмотрено на нашем курсе “Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я, УСН”, где Вы сможете разобраться и понять, как требования законодательства при УСН должны быть отражены в программе 1С 8.3 Бухгалтерия.

См. также:

- Учет депозитов и процентов в 1С 8.3 Бухгалтерия

- Учет займов и процентов по ним в 1С 8.3 Бухгалтерия

- Учет штрафов и пеней по договорам с контрагентами в 1С 8.3

- Оплата долга третьим лицом в 1С 8.3 Бухгалтерия

- Начисление пеней в 1С 8.3 Бухгалтерия

- Планирование платежей покупателей и поставщикам в 1С 8.3

- Дебиторская и кредиторская задолженность в 1С 8.3 Бухгалтерия

- Как сделать акт сверки в 1С Предприятие 8.3 – пошаговая инструкция

- Корректировка долга в 1С 8.3 Бухгалтерия – пошаговая инструкция

Поставьте вашу оценку этой статье:

Дебиторская и кредиторская задолженность в 1с 8.3 бухгалтерия

Внимание

Существует два основных способа сформировать кредиторскую и дебиторскую задолженность. В интерфейсе «Бухгалтерский и налоговый учет» необходимо выбрать пункт «Бухгалтерия» — «Оборотно-сальдовая ведомость по счету»

Важно

В настройках указать дату, необходимые элементы детализации. Если здесь выбрать «контрагенты», «договоры», то под каждым будет указана сумма долга по определенному счету или договору

Инфо

Если поставить галочку «по субсчетам», то проще будет разделить задолженность на кредиторскую и дебиторскую. В пределах субсчета 60.01 в столбце «кредит» показана кредиторская задолженность 1С – «сколько мы должны».

Сохранение отчета

Сохраните настройки отчета в 1С по команде Сохранить вариант отчета .

В открывшейся форме следует в полях:

- Наименование — дать название отчету.

- Доступен — выбрать кнопку.

- Только для автора — отчет с данными настройками будет доступен только пользователю, создавшему его.

- Всем пользователям — отчет будет доступен всем пользователям базы.

После ввода наименования настройки, например, ДЗ и КЗ по датам и контрагентам, нам не придется каждый раз настраивать отчет заново. По кнопке Выбрать настройки достаточно обратиться к сохраненной настройке.

Настройки можно выгрузить или передать по почте. Подробнее:

Программа 1с: дебиторская и кредиторская задолженность

Высокая оборачиваемость дебиторской задолженности отражает улучшение платежной дисциплины покупателей (а также других контрагентов) — своевременное погашение покупателями задолженности перед предприятием и (или) сокращение продаж с отсрочкой платежа (коммерческого кредита покупателям). Динамика этого показателя во многом зависит от кредитной политики предприятия, от эффективности системы контроля, обеспечивающей своевременность поступления оплаты.

Высокая оборачиваемость кредиторской задолженности может свидетельствовать об улучшении платежной дисциплины предприятия в отношениях с поставщиками, бюджетом, внебюджетными фондами, персоналом предприятия, прочими кредиторами — своевременное погашение предприятием своей задолженности перед кредиторами и (или) сокращение покупок с отсрочкой платежа (коммерческого кредита поставщиков).

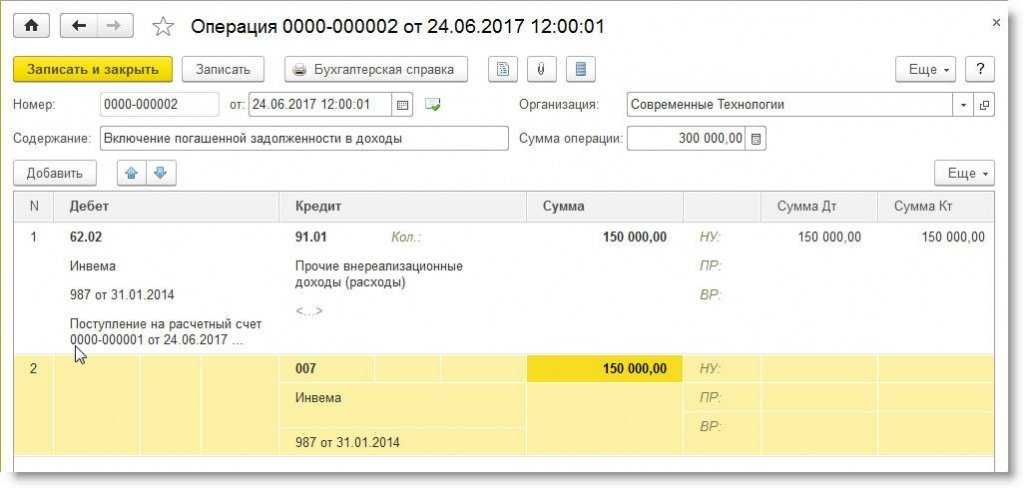

Погашение списанного долга

Дополним условие Примера 1 и посмотрим, как в программе «1С:Бухгалтерия 8» редакции 3.0 отражается погашение покупателем долга, правомерно списанного ранее в качестве безнадежного.

Пример 2

Для регистрации погашения долга покупателем нужно создать документ Поступление на расчетный счет

c видом операции Оплата от покупателя

. Документ удобно создавать на основании документа Реализация (акт, накладная)

, тогда основные реквизиты будут заполнены автоматически. Поскольку в учетной системе задолженность уже списана, то поступившие денежные средства от покупателя автоматически определяются как предоплата. После проведения документа сформируется бухгалтерская проводка:

Дебет 51 Кредит 62.02 — на сумму поступивших денежных средств от покупателя (150 000,00 руб.).

Для целей налогового учета по налогу на прибыль сумма фиксируется в ресурсе Сумма НУ Кт 62.02

.

Сумму погашенной задолженности необходимо включить в состав прочих доходов организации, а также списать с забалансового счета 007. Указанные операции можно отразить в одном документе Операция

(см. рис. 4).

Рис. 4. Включение погашенной задолженности в доходы

Очень часто бухгалтера в своей работе сталкиваются с кредиторскими и дебиторскими задолженностями. Они могут быть как со стороны организации, так и со стороны контрагента. Причин их возникновения может быть множество. Это и некорректный ввод данных в программу, погашение долга иным эквивалентом и т. п. Задолженность, как правило, выявляется в .

Существует два способа сделать взаиморасчет и корректировку долга в 1С 8.3: частичное погашение долга и полное (долг будет полностью погашен). Рассмотрим пошаговую инструкцию.

Рассмотрим пример. В организацию заказали 10 офисных кресел на сумму 30 000 рублей, но поставщик доставил 11. Заказ был заранее оплачен, и в результате у нас перед поставщиком появилась кредиторская задолженность в 3 000 рублей. В карточке 60 счета это будет видно.

Что такое кредиторская задолженность

Признаки просроченной дебиторской задолженности

Просроченная дебиторская задолженность может включать в себя различные виды имущественных прав. Как правило, период, в течение которого долг должен быть погашен, устанавливается письменным договором. По обоюдному согласию, если отношения между сторонами являются взаимовыгодными, кредитор может согласиться на продление срока финансового обязательства, однако это не может длиться вечно.

Общепринятого срока, по окончании которого дебиторскую задолженность можно отнести в раздел просроченной, практически не существует. Каждый долг имеет индивидуальный срок давности.

Просроченную задолженность можно разделить на два вида:

- Сомнительная – задолженность, возникшая в результате осуществления товарной сделки или оказания услуг без внесения своевременной оплаты. Такая хозяйственная операция не имеет гарантийного обеспечения, залога или поручительства.

- Безнадежная – часть сомнительных долгов, удовлетворяющих определенным условиям. А именно: истечение срока давности, невозможность исполнения должником своей обязанности, признание задолженности безнадежной по решению суда.

Должники несут определенную ответственность за невыполнение договорных обязательств, поэтому многие контрагенты пытаются хотя бы частично гасить задолженность. В свою очередь, обязанностью кредитора является своевременное оповещение должника об образовавшейся задолженности. Только при соблюдении такой процедуры задолженность может быть признана безнадежной.

Расшифровка дебиторской и кредиторской задолженности (в банк)

- Группировку (по аналогии с бухгалтерскими отчетами).

- Отбор (по аналогии с бухгалтерскими отчетами).

ВАЖНО! Единожды установленные параметры отчета можно зафиксировать, чтобы далее отчет автоматически строился по указанным принципам. Для этого, не выходя из меню настроек, следует нажать кнопку «Сохранить настройки»

После установки настроек задаем дату, на которую следует сформировать отчет, и нажимаем «Сформировать». В получившейся таблице данные по долгам будут разнесены по столбцам с назначенными интервалами задолженности. ВАЖНО! Отчет можно представить в виде сводной диаграммы по назначенным интервалам возникновения долгов. Для этого в форме отчета в левом нижнем углу надо поставить галочку: V Диаграмма О том, как с помощью «1С» можно сдать электронную отчетность, читайте в материале «Как проходит сдача электронной отчетности через 1С?».

https://youtube.com/watch?v=KYAC8s-gDNM

В дополнение к этой информации можно построить отчет «Диаграмма», который является средством визуального анализа и может быть использован руководителем организации, менеджерами и другими специалистами, которые напрямую не связаны с бухгалтерскими службами. В настройке отчета на закладке «Данные» укажем счет 60.1, вид итогов выберем — остатки на конец, кредит, сумма, на закладке «Диаграмма» установим параметры, необходимые для формирования отчета (рис. 4). Для лучшей наглядности сформируем «Диаграмму» по контрагенту «Швейная фабрика». Рис. 4 На диаграмме видно, что в начале планового периода кредиторская задолженность контрагента «Швейная фабрика» резко возросла, затем частично была погашена, но на конец периода имеется остаток непогашенной задолженности. Погашение задолженности происходило неравномерно и остаток задолженности переходит на следующий плановый период.

В каком случае можно произвести списание дебиторской задолженности

Для того чтобы дебиторская задолженность не искажала данные бухгалтерского учета, ее нужно периодически списывать, так как просроченные безнадёжные долги никакой прибыли предприятию не приносят.

Списать с баланса можно только просроченную и безнадежную задолженность, однако для признания долга таковым должен пройти период исковой давности, который составляет три года. За это время компания должна предпринять меры по получению долга с контрагента.

При списании задолженности очень важно правильно установить начало исчисления срока давности. Если установить дату невозможно, то исчисление трёхлетнего периода начнется с момента предъявления документального требования к должнику

Следует отметить, что срок давности может быть прерван по различным причинам, например, должник погасит часть задолженности или подпишет акт сверки взаиморасчетов. В таком случае исчисление нового срока давности начнется на следующий день после произошедшего события. В результате прерывание срока может происходить не один раз, однако законодательством установлен предельный срок давности, который равен 10 годам. По истечении этого срока дебиторская задолженность списывается в любом случае.

Списание дебиторской задолженности должно происходить в том отчетном периоде, когда завершился срок давности. Для того чтобы определить, какая задолженность подлежит снятию, необходимо провести инвентаризацию долгов, в результате чего со всеми дебиторами будет проведена сверка. При выявлении сомнительной задолженности на этом этапе принимается решение о создании резерва для покрытия такого долга.

Инвентаризация дебиторской задолженности оформляется актом. Этот документ может быть типовым или произвольным, однако форма должна содержать все обязательные реквизиты. В инвентаризационном акте бухгалтер должен отразить всю задолженность, в том числе и просроченную.

Контроль плановых оплат

Платежный календарь

Основной инструмент планирования поступлений и платежей в 1С. Он позволяет проанализировать не только расчеты с покупателями и поставщиками, но и прочие платежи: уплату налогов и заработной платы.

Имеет свои нюансы и особенности, с которыми подробнее ознакомитесь в отдельной статье Платежный календарь.

Контроль неоплаченных счетов

Контролировать оплату по счетам можно двумя способами:

- статусы оплаты в журнале документов;

- управленческие отчеты — Счета, не оплаченные покупателями, Счета, не оплаченные поставщикам.

Подробнее по управленческим отчетам, в т. ч. ответы на популярные вопросы см. .

Дебиторская и кредиторская задолженность в 1С 8.3

В программе 1С:Бухгалтерия 8.3 функциональность по отражению дебиторской и кредиторской задолженности обеспечена с помощью раздела «Дебиторская и кредиторская задолженность» (ДЗКЗ).

ДЗКЗ позволяет расшифровать задолженность по контрагентам, начиная с момента заключения договоров. В отчетах выводится информация о платежах, а также о полезных показателях, таких как сумма задолженности, платежный баланс, анализ дебиторской и кредиторской задолженности.

Для формирования дебиторской и кредиторской задолженности сначала необходимо сформировать платежи по договорам с контрагентом. Затем, на основе этих платежей, формируется задолженность.

В программе 1С:Бухгалтерия 8.3 также предусмотрена возможность формирования авансовых платежей, а также отражение налоговых отчетов и отчетности в целом.

Автоматизация процесса учета дебиторской и кредиторской задолженности в программе 1С:Бухгалтерия 8.3 позволяет профессионально вести учетную деятельность на основе бухгалтерских документов и договоров с контрагентами.

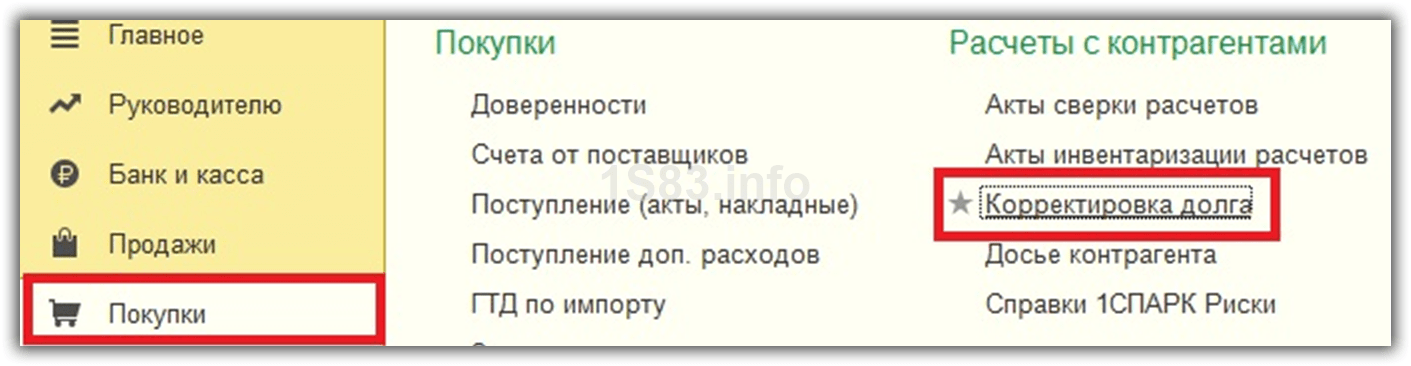

Корректировка долга

Выберите пункт «Корректировка долга» в меню 1С 8.3 «Покупки» или «Продажи».

Создайте новый документ из открывшейся формы списка и заполните шапку. Самое главное поле – это «Вид операции». В зависимости от него меняется состав полей. Рассмотрим эти виды подробнее:

- Зачет авансов. Данный вид выбирается при необходимости учета авансов во взаиморасчетах.

- Зачет задолженности. Выбирается при необходимости изменения взаиморасчетов в счет долга контрагентом перед нами, либо третьего лица.

- Перенос задолженности. Этот вид необходим для переноса долгов, авансов между контрагентами или договорами.

- Списание задолженности. Подразумевается полное списание долга.

- Прочие корректировки.

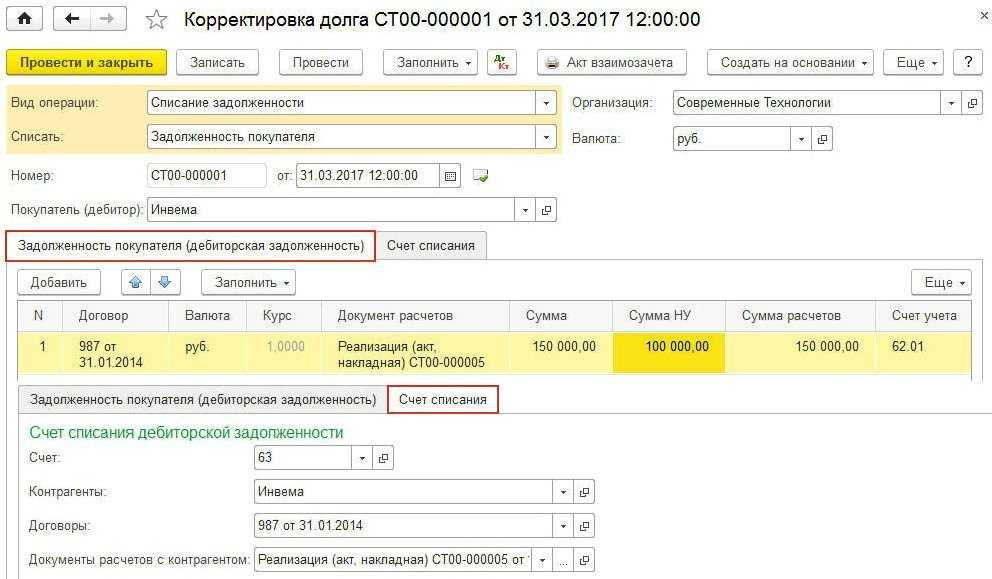

Списание задолженности покупателя

По условиям Примера 1 сумма начисленных резервов в бухгалтерском и налоговом учете различается.

В бухгалтерском учете безнадежный долг в сумме 150 000,00 руб. будем полностью списывать за счет резерва. В налоговом учете за счет резерва спишется только 100 000,00 руб., а оставшаяся часть долга в сумме 50 000,00 руб., непокрытая резервом, будет включена в состав внереализационных расходов.

Для списания безнадежного долга за счет резервов можно использовать стандартный документ программы Корректировка долга

(рис. 3). Данный документ доступен как из раздела Продажи

, так и из раздела Покупки

.

Шапку документа Корректировка долга

нужно заполнить, выбрав следующие значения из предложенных списков:

Таблица 2

Документ заполняется автоматически по кнопке Заполнить —

> Заполнить остатками по взаиморасчетам на основании данных учета

. Табличная часть на закладке Задолженность покупателя (дебиторская задолженность)

заполняется остатками взаиморасчетов на дату корректировки следующим образом:

Таблица 3

|

Поле |

Данные |

|

«Сумма расчетов» |

Общая сумма задолженности (150 000,00 руб.) |

|

Сумма списания задолженности в бухгалтерском учете. По умолчанию эта сумма соответствует общей сумме задолженности |

|

|

«Сумма НУ» |

Сумма списания задолженности в налоговом учете. По умолчанию эта сумма также соответствует общей сумме задолженности. Поскольку данным документом долг будем списывать за счет резерва, то необходимо вручную исправить сумму в поле «Сумма НУ» (100 000, 00 руб.) |

|

«Счет учета» |

Счет, на котором образовалась задолженность (62.01) |

На закладке Счет списания

нужно указать счет, куда будет отнесена сомнительная дебиторская задолженность (63 «Резервы по сомнительным долгам»), а также реквизиты договора с контрагентом и документ расчетов, по которому образовалась сомнительная дебиторская задолженность (см. рис. 3).

Рис. 3. Списание безнадежной дебиторской задолженности за счет резервов

После проведения документа сформируется бухгалтерская проводка:

Дебет 63 Кредит 62.01 — на сумму списанного долга за счет резерва, сформированного в бухгалтерском учете (150 000,00 руб.).

Для целей налогового учета по налогу на прибыль вводятся суммы в специальные ресурсы регистра бухгалтерии:

Сумма НУ Дт 63 и Сумма НУ Кт 62.01 — на сумму списанного долга за счет резерва, сформированного в налоговом учете (100 000,00 руб.). Сумма ПР Дт 63 и Сумма ПР Кт 62.01 — на постоянную разницу, величина которой составляет 50 000,00 руб.

Для целей налогообложения прибыли оставшаяся часть безнадежного долга списывается на внереализационные расходы с помощью документа Операция

(раздел Операции

->

Бухгалтерский учет

->

Операции, введенные вручную

). В форме документа для создания новой проводки следует нажать кнопку Добавить

и ввести суммы в специальные ресурсы регистра бухгалтерии (при этом поле Сумма

должно оставаться пустым):

Сумма НУ Дт 91.02 и Сумма НУ Кт 62.01 — на сумму списанного долга, непокрытого резервом (50 000,00 руб.). Сумма ПР Дт 91.02 и Сумма ПР Кт 62.01 — на отрицательную постоянную разницу (-50 000,00 руб.). При выполнении регламентной операции Расчет налога на прибыль за март, входящей в обработку Закрытие месяца, данная постоянная разница приводит к признанию постоянного налогового актива на сумму 10 000,00 руб.

Обращаем внимание

, что для корректного заполнения декларации по налогу на прибыль важно правильно выбрать статью прочих доходов и расходов — Списание дебиторской (кредиторской) задолженности. Тогда при автоматическом заполнении декларации по налогу на прибыль за I квартал 2017 года убытки от списания безнадежных долгов в сумме 50 000,00 руб. будут отражены по строке 302 Приложения №?2 к Листу 02, а также в общей сумме по строке 300 Приложения № 2 к Листу 02

будут отражены по строке 302 Приложения №?2 к Листу 02, а также в общей сумме по строке 300 Приложения № 2 к Листу 02.

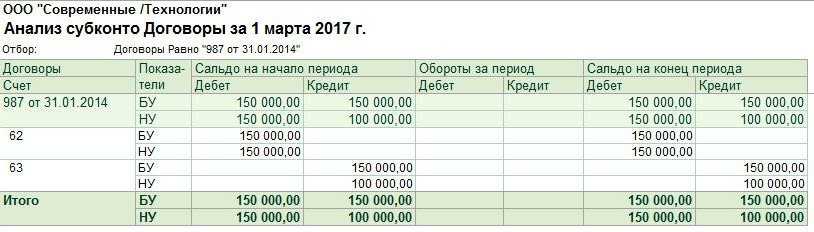

Чтобы удостовериться в том, что безнадежная задолженность списана в бухгалтерском и налоговом учете, можно сформировать оборотно-сальдовую ведомость по счету 62 за март 2017 года, предварительно выполнив соответствующие настройки на закладке Показатели. Оборотно-сальдовая ведомость, сформированная по счету 63 за март 2017 года, покажет отсутствие резервов по сомнительным долгам.

Для учета списанной задолженности с целью наблюдения за возможностью ее взыскания (в соответствии с абз. 2 п. 77 Положения) также воспользуемся документом Операция

.

В форме документа для создания новой проводки нужно нажать кнопку Добавить

и ввести запись на сумму 150 000,00 руб. по дебету забалансового счета 007 с указанием соответствующей аналитики (субконто Контрагенты

и Договоры

).

Инвентаризация расчетов

Чтобы проверить суммы дебиторской задолженности, а также сравнить начисленные в бухгалтерском и налоговом учете резервы по сомнительным долгам, воспользуемся отчетом Анализ субконто

(раздел Отчеты

).

В командной панели данного отчета нужно установить период формирования отчета, а из представленного списка видов субконто — выбрать значение Договоры

. В панели настроек (кнопка Показать настройки

) на закладке Показатели

установим флаги БУ (данные бухгалтерского учета)

и НУ (данные налогового учета)

.

На закладке Отбор

можно задать отбор по конкретному договору с должником.

Сформированный отчет позволяет проанализировать данные бухгалтерского и налогового учета по выбранному договору на момент истечения срока исковой давности с детализацией по счетам (рис. 1).

Рис. 1. Анализ субконто по договору с должником

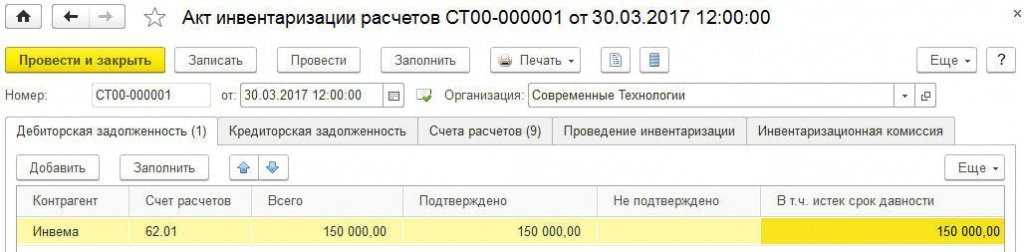

Перед выполнением операции по списанию безнадежного долга необходимо оформить инвентаризацию расчетов. В программе для этого служит документ Акт инвентаризации расчетов

, доступ к которому осуществляется по одноименной гиперссылке из разделов Продажи

и Покупки

.

Заполнить

на основании данных учета

Дебиторская задолженность

(рис. 2) заполняется остатками дебиторской задолженности на дату проведения инвентаризации следующим образом:

Таблица 1

|

Поле |

Данные |

|

«Контрагент» |

Наименования дебиторов |

|

«Счет расчетов» |

Счета, по которым числится дебиторская задолженность |

|

Сумма дебиторской задолженности |

|

|

«Подтверждено» |

Сумма, на которую есть документальное подтверждение. По умолчанию вся задолженность считается подтвержденной |

|

«Не подтверждено» |

Сумма, на которую документальное подтверждение отсутствует. Данное поле заполняется вручную |

|

«В т.ч. истек срок давности» |

Сумма просроченной дебиторской задолженности, по которой истек срок исковой давности. Данное поле заполняется вручную |

Рис. 2. Акт инвентаризации расчетов

Табличная часть на закладке Кредиторская задолженность

заполняется аналогично заполнению закладки Дебиторская задолженность

. По условиям Примера 1 кредиторская задолженность отсутствует.

На закладке Счета расчетов

отражается список счетов учета расчетов с контрагентами, по которым выполняется инвентаризация расчетов.

По умолчанию в указанный список включены следующие счета:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 62 «Расчеты с покупателями и заказчиками»;

- 66 «Расчеты по краткосрочным кредитам и займам»;

- 67 «Расчеты по долгосрочным кредитам и займам»;

- 76 «Расчеты с разными дебиторами и кредиторами», в том числе счета 76.07 «Расчеты по аренде», 76.27 «Расчеты по аренде (в валюте)» и 76.37 «Расчеты по аренде (в у.е.)»;

- 58 «Финансовые вложения».

Списком счетов пользователь может управлять, добавляя другие счета или отключая счета, предложенные программой.

На закладке Проведение инвентаризации

в соответствующих полях следует указать сроки проведения инвентаризации, реквизиты документа-основания, а также причину проведения инвентаризации расчетов.

На закладке Инвентаризационная комиссия

нужно заполнить список членов комиссии, выбрав их из справочника Физические лица

.

Председатель комиссии указывается с помощью флага в поле Председатель

.

Документ Акт инвентаризации расчетов

не формирует проводок, но позволяет сформировать следующие печатные формы документов (кнопка Печать

):

-

Приказ о проведении инвентаризации (ИНВ-22)

; -

Акт инвентаризации расчетов (ИНВ-17)

.

Последовательность проведения инвентаризации задолженностей

Программа 1с: дебиторская и кредиторская задолженность

Высокая оборачиваемость дебиторской задолженности отражает улучшение платежной дисциплины покупателей (а также других контрагентов) — своевременное погашение покупателями задолженности перед предприятием и (или) сокращение продаж с отсрочкой платежа (коммерческого кредита покупателям). Динамика этого показателя во многом зависит от кредитной политики предприятия, от эффективности системы контроля, обеспечивающей своевременность поступления оплаты.

Высокая оборачиваемость кредиторской задолженности может свидетельствовать об улучшении платежной дисциплины предприятия в отношениях с поставщиками, бюджетом, внебюджетными фондами, персоналом предприятия, прочими кредиторами — своевременное погашение предприятием своей задолженности перед кредиторами и (или) сокращение покупок с отсрочкой платежа (коммерческого кредита поставщиков).

Необходимость анализирования ДЗ

В настоящее время дебиторская задолженность — это денежные расчеты между фирмами, либо фирмой и поставщиком, при которых имеется период времени между платежом и получением всех прав собственности на товар или услугу. При таких условиях, из оборота компании выводятся деньги и уходят в пользование другой компании. Это существенно подрывает способность предприятия платить, так как уменьшаются его финансовые ресурсы.

Компании необходимо четко понимать динамику дебиторской задолженности, ее увеличение или же уменьшение, при каких условиях это происходит. Все это проводится для того, чтобы понимать оборачиваемость капитала фирмы, с целью сделать стабильным ее финансовое состояние.

Необходимость анализа ДЗ в том, чтобы контролировать экономичное расходование денег, их рациональное и выгодное вложение. Все это способно существенно улучшить платежеспособность фирмы, увеличить ее капитал.