Собираем досье на контрагента

Составление отказа от предоставления персональных данных необходимо в случае, когда гражданин не имеет желания давать кому-либо личную информацию. Открыть и скачать онлайн. Персональные данные — понятие довольно широкое. Кроме того, в персональные данные входит информация о национальной и религиозной принадлежности, семейном положении, здоровье, воинском учете, образовании, получаемых гражданином доходах, затратах, льготах, пособиях и субсидиях. Сюда же причисляются сведения из трудового договора, дополнительных соглашений к нему, результаты профессиональных собеседований, анкет и тестов, заявления, объяснительные и т.

Вход на Клерк Через соцсети. Регистрация Через соцсети.

Что запрашивает банк

Когда банк сомневается в клиенте и в законности его деятельности, он посылает ему официальный запрос. В нем просит предоставить документы и письменные пояснения.

Что могут требовать банкиры:

-

бизнес-планы (например, когда организация зарегистрирована недавно), декларации за последние отчетные периоды;

-

договоры, счета-фактуры, спецификации по операциям, которые вызвали подозрения в рамках финансового мониторинга;

-

поручения об уплате налогов и взносов за последний отчетный период;

-

сведения о среднесписочной численности сотрудников предприятия;

-

договоры аренды или купли-продажи помещений: офиса, склада и т.д.;

-

документы об уплате платежей, направленных на поддержание хозяйственной деятельности: за воду, канцтовары, обслуживание техники, уборку помещения;

-

различного рода пояснения.

С документами понятно — их нужно собрать, сделать заверенные копии и направить в банк. А вот письма с пояснениями придется придумывать самим и составлять с нуля.

Скажем отдельно про несколько типовых случаев, а затем перейдем к их непосредственному оформлению.

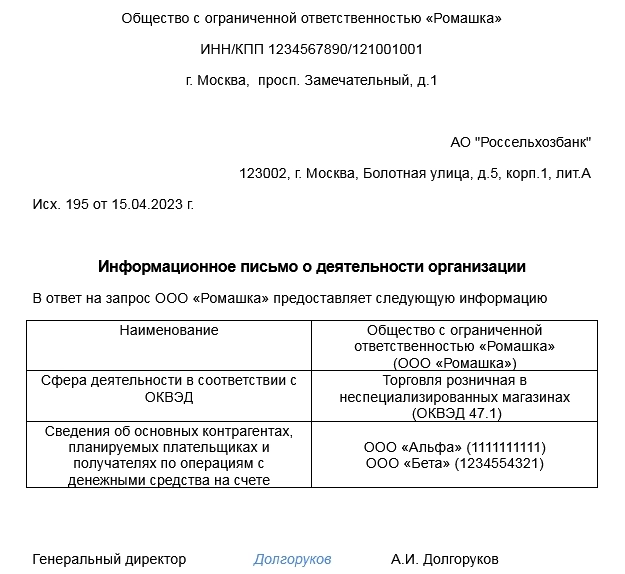

Сведения о деятельности при заключении договора банковского обслуживания

Банк должен идентифицировать любого клиента, с кем собирается подписывать договор обслуживания и открывать расчетный счет. Для этого он просит документы и дополнительную информацию об организации.

В числе таких документов — пояснения с описанием финансово-хозяйственной деятельности клиента и ее целей (п. 2.6 Приложения 2 к Положению от 15.10.2015 № 499-П).

Обычно это письмо в свободной форме, но банк может рекомендовать и свой шаблон. Про это он сообщит в запросе.

О том, как составить произвольное пояснение о деятельности компании, расскажем дальше в статье и дадим образец.

Пояснения подозрительных операций по счету

Как мы уже упоминали выше, банк вправе отказаться проводить операцию, если она покажется ему подозрительной (п. 11 ст. 7 закона 115-ФЗ, Методические рекомендации, утв. Банком России 21.07.2017 № 18-МР).

Например, ваша заявленная основная деятельность — оптовая торговля, а на ваш счет вдруг упал платеж, в назначении которого указано «за выполнение строительных и ремонтных работ».

Или наоборот, ваша компания печет и продает хлеб, а вы отправили в банк запрос на перевод оплаты поставщику — рыбокомбинату. Такая нестыковка тоже заинтересует банкиров.

В подобных случаях клиентам банк приходится доказывать, что они ведут деятельность в разных сферах и все в рамках закона.

Тут снова поможет письмо о видах деятельности или же пояснения экономического смысла операций, причины и необходимость проведения расчетов и т.д.

Примеры таких пояснений дадим дальше в статье.

Чтобы ваш счет не заблокировали и вы не попали под подозрение банка, разберитесь с основными положениями закона 115-ФЗ. Посмотрите запись вебинара и послушайте разъяснения эксперта-юриста. Бесплатно для подписчиков Клерк.Премиум.

Описание схемы ведения бизнеса или одного бизнес-процесса

Бывают случаи, когда банк просит расписать от и до конкретные бизнес-процессы. Например, где и у кого бизнесмен закупает товар, как он его находит и отбирает среди других поставщиков, как организует логистику поставки и т.п.

Казалось бы, подобные сведения составляют коммерческую тайну, — мало кому понравится делиться такой информацией. Но банк выполняет свою обязанность по закону (п.14 ст. 7 закона 115-ФЗ).

Режим коммерческой тайны в данном случае не актуален. Если компания хочет продолжать сотрудничать с банком, ей придется выполнить его запрос.

Как описывать бизнес-процессы, покажем на примере дальше.

Как узнать, заблокирован ли счёт и на какой срок

О том, что произошла блокировка счета физического лица по ФЗ-115 либо его заблокировали предпринимателю, клиент узнает быстро. Он больше не сможет снимать деньги, вносить их, переводить на свою карту. При попытке проведения любой операции последует отказ. Единственная услуга, которая остается доступной – запрос баланса.

Чтобы узнать причину, необходимо обратиться в офис банка и написать заявление с просьбой сообщить причины. Сотрудник уточнит информацию и выдаст соответствующее уведомление. Правда, иногда банки пренебрегают этой обязанностью, умалчивая причины заморозки.

Отказ в выполнении распоряжения клиента

Банк вправе отказать в выполнении распоряжения клиента о совершении операции, за исключением операций по зачислению денежных средств, поступивших на счет физического или юридического лица, по которой не представлены документы, необходимые для фиксирования информации, в соответствии с положениями Закона № 115-ФЗ, а также в случае, если у работников Банка возникают подозрения, что операция совершается в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма.

Обращаем Ваше внимание на то, что действия Банка по приостановлению операций, в соответствии с пунктом 3 настоящей памятки, и отказ от выполнения операций, в соответствии с пунктом 5 настоящей памятки, не являются основанием для возникновения гражданско-правовой ответственности Банка

История редакций и изменений закона

Изменения в Закон № 115-ФЗ «О противодействии» вносились много раз. Сам он был принят Государственной Думой 13. 07. 2001 года, одобрен Советом Федераций 20. 07. 2001 года, а 07. 08. 2001 года вступил в свою юридическую силу.

Первое изменение было внесено уже в 2002 году Законом 131-ФЗ. Оно включало в себя несколько дополнительных определений. В частности, было введено понятие «финансового терроризма». Была несколько откорректирована ст. 6, также были внесены изменения в ст. 7.

Последующие редакции закона вносились из-за изменяющейся ситуации в стране. Добавлялись новые понятия, термины, банкам давались новые инструкции. Последние изменения были внесены 18. 03. 2019 года Законами № 32-ФЗ и 33-ФЗ.

Что написать в пояснениях о деятельности организации: образец

Информационное письмо или справку о характере деятельности предприятия чаще составляют в свободной форме (образец найдете ниже).

Вот несколько ключевых тезисов, которые помогут максимально удовлетворить интерес банковских служащих.

-

В справке пишите точную информацию о предприятии: все реквизиты возьмите из официальных документов.

-

Если для каких-то сведений нет достоверных доказательств на руках, пользуйтесь другой доступной информацией о клиентах, выручке и т. д.

-

Уточните объем и состав информации у специалиста кредитного учреждения, если из запроса не ясно.

-

Максимально детально опишите, чем занимается компания, приведите коды ОКВЭД, сведения о контрагентах и т.п.

Информационное письмо в банк о деятельности организации: образец

Узнайте от адвоката, какие сейчас полномочия у Росфинмониторинга и какие операции точно проконтролируют. Смотрите запись вебинара . Входит в Клерк.Премиум.

Что делать, если карту заблокировали

Успокоиться. Потом еще раз успокоиться и с холодной головой просчитать последствия действий. Вариантов, если попали под блокировку согласно ФЗ-115, несколько:

- Запастись терпением, стать законопослушным гражданином, предоставить банку запрашиваемые документы (процесс поиска нужных бумаг и общение с операционистами банка часто напоминают действо из «Камасутры»).

- Открыть счет в другом банке, а в этом забрать все сбережения (усилий меньше, возможны финансовые потери 5-20% от суммы и попадание в «черный список»).

- Обратиться в суд (для этого все-равно придется пройти путь первый).

Рассмотрим каждый вариант подробнее.

«Поза сломанной березки»

По рекомендациям ЦБ РФ и на основании Федерального закона 115 (п.13.4 ст. 7) банк обязан прислать уведомление о блокировке и предоставить информацию, которую можно использовать для реабилитации клиентов. По факту об этом обычно узнают, когда пытаются провести платеж по ИБ. Сотрудники банка могут запросить любые документы, справки, а также предложить закрыть счет за определенную сумму с переводом в другой банк.

Подводный камень предложения «переводить с комиссией»: другой банк также потребует объяснений и деньги не выдаст. Используйте вариант в случае, когда занимаетесь незаконной предпринимательской деятельностью (валютные спекуляции, крипта).

Если намерены распрощаться с банком, пока идут словесные перепалки, можно сделать платежку (на всю сумму или частями) в ФНС, к примеру. За НДС или любой налог, который не платите. Затем, после закрытия счета, следует написать письмо в ФНС о переплате или ошибочном платеже с просьбой возврата на счет в другом банке. Через пару месяцев вернут.

Теперь по документам:

- Написать заявление в 2 экземплярах с просьбой разблокировать карту, объяснением, приложить требуемые документы. Не забыть завизировать свои экземпляры.

- Если доступ не восстановят, получить документ об отказе с указанием причины блокировки (должна быть фраза типа «на основании ФЗ-115»).

Подать жалобу через сайт ЦБ РФ (приемная, Межведомственная комиссия).

Сюда тоже нужно жаловаться.

Перевод в другой банк

Если попали под блокировку, и доступ к счету заблокирован, нужно открывать счет в другом банке. Это гарантия, что ваши средства в случае негативного развития ситуации не отправят на спец.счет ЦБ РФ. Вернуть назад средства в таком случае будет сверх сложно.

Перевод в другой банк предлагают сами операционисты, стремясь избавиться от проблемного клиента. Часто за дополнительную комиссию. Но если вы попали под подозрение, наивно считать, что финконтроль в другом банке ничего подозрительного в ваших операциях не выявит.

Об этом мало кто помнит…

Суд

Случаи, когда после попадания под блокировку по ФЗ-115 по решению суда клиент получал доступ к счету, компенсацию, восстанавливал доброе имя, имеются. Но иногда для этого требуется больше года, придется собрать все подтверждающие документы, консультироваться с адвокатами. Если деятельность «белая», а компанию внесли в «черный список», другого варианта нет, поскольку серьезные компании, предвидя репутационные риски, будут вынуждены отказаться от сотрудничества.

ФЗ-115 «О противодействии легализации доходов»

Данный нормативно-правовой акт был принят еще в далеком 2001 году, но только последние несколько лет граждане РФ ощутили на себе его действие, когда без видимых на то причин банки стали блокировать их счета и пластиковые карты. Это обусловлено тем, что с момента принятия закона в него вносились правки и дополнения, которые наделяли банковские учреждения более широкими полномочиями.

Но не только это привело к учащению случаев блокировки. Все больше граждан отдают предпочтение безналу и активнее начинают пользоваться банковскими продуктами и услугами. Они получают заработную плату, стипендию, социальную помощь, пенсии на банковские карты, расплачиваются ими за товар в магазинах, кафе, в интернете, оплачивают услуги провайдеров, коммуналку и т.д. Все это движение средств фиксируется банком и в случае подозрительной активности или оборота крупных сумм на счету, банк может на основании 115 ФЗ отказать клиенту в обслуживании и применить соответствующие санкции:

- запретить открывать новые счета, пополнять депозит, оформлять и получать пластиковые карточки, перевыпускать старые карты;

- заблокировать все действующие карточки и расчетные счета клиента;

- заблокировать доступ к дистанционным сервисам самообслуживания клиентов («Сбербанк Онлайн», мобильный банк, приложение и т.д.);

- полностью отключить от системы банковского обслуживания;

- оставить возможность клиенту совершать финансовые операции по заблокированным картам и счетам через операционную кассу, а если речь идет о крупных суммах, то обязательно после согласования каждой операции с банком.

Вместе с расширением полномочий банков в результате внесения изменений в 115-ФЗ растет и степень их ответственности. Поэтому они все более придирчиво относятся к клиентам и проверяют источники доходов и прочих поступлений на счет/карту на предмет их легитимности. За нарушение или уклонение от выполнения норм данного законодательного акта банковские учреждения рискуют лишиться лицензии. Только за последние пару лет это стало самой распространенной причиной для прекращения деятельности банковскими и финансово-кредитными учреждениями.

Федеральный Закон №115 «О противодействии легализации доходов» преследует единственную цель – всеми возможными и невозможными способами не допустить, воспрепятствовать финансированию терроризма и легализации «черных» доходов. В данном нормативно-правовом акте четко определены обязанности учреждений, работающих с финансовыми активами, денежными средствами и имуществом граждан, а также степень их ответственности за уклонение от выполнения этих обязанностей. К таким учреждения Закон относит не только банки и финансово-кредитные организации, но и страховые, микрофинансовые компании и др.

115-ФЗ гласит о том, что каждое такое учреждение обязано проводить финансовый мониторинг и анализировать все финансовые операции (поступления, переводы, платежи и другие транзакции) своих клиентов и анализировать их с целью обнаружения сомнительных или подозрительных денежных оборотов.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Копия паспорта как приложение к договору

Заключение договоров — дело обычное. Чаще всего требуются только паспортные данные, а не копия. Но что делать, если организация настаивает на скане документа, а вы сопротивляетесь?

Вам могут отказать в заключении договора, ссылаясь на ст. 421 ГК РФ «Свобода договора».

Граждане и юридические лица свободны в заключении договора.

Понуждение к заключению договора не допускается, за исключением случаев, когда обязанность заключить договор предусмотрена настоящим Кодексом, законом или добровольно принятым обязательством.

Вы не можете принудить фирму заключить с вами договор. Как быть с персональными данными?

Прочитайте сам договор. Чаще всего требование предъявить копию паспорта заключено в одном из пуктов. Там же содержится согласие на обработку персональных данных.

К тому же надо смотреть на подзаконные акты и регламенты, разработанные самой организацией. Как действовать, если надо заключить договор, а копию паспорта оставлять страшно, расскажем ниже.

Контрагент просит копию паспорта директора как отказать

ПРОБЛЕМА такая, что моя мать, без моего разрешения, отправила моей сестре в г.

Донецк (ДНР) копии моего паспорта (у сестры на работе потребовали, я отказалась, но она выпросила их у матери).

Работа — типо «военное предприятие» т.е.

ничего рассказывать об организации ей нельзя. Я выясняла в Минобороны России, там не требуют копии документов родственников при устройстве на службу, только анкетные данные максимум. Вопрос: как мне действовать? вся семья перессорилась, во-первых, во-вторых, я переживаю, как они могут использовать мои персональные данные.

Закона N 152-ФЗ).

Если же организация намерена осуществлять обработку персональных данных в иных случаях, не связанных с исполнением договора, то она обязана получить согласие на обработку персональных данных.

Об этом сказано в статье 6 Закона от 27 июля 2006 г.

Отдел кадров имеет право заверять копии тех документов, которые связаны с трудовой деятельностью сотрудника и которые исходят от организации.

Согласно ст. 62 ТК РФ, по письменному заявлению работника работодатель обязан не позднее трех рабочих дней со дня подачи этого заявления выдать работнику копии документов, связанных с работой. При этом законодателем приводится открытый перечень документов, копии которых выдаются работнику:

- приказы о приеме на работу, о переводе на другую работу, об увольнении;

- справки о заработной плате, о начисленных и фактически уплаченных страховых взносах на обязательное пенсионное страхование, о периоде работы у данного работодателя.

- выписки из трудовой книжки;

Указом Верховного Совета СССР от 4 августа 1983 г.

Как избежать блокировки по 115-ФЗ и проблем с банком

Деньгами можно пользоваться даже при приостановке платежей

В рамках проверок по 115-ФЗ банки могут приостанавливать платежи по карте клиентам, но это не означает полное ограничение доступа к деньгам на счету.

Так, клиенты банков могут использовать свои денежные средства на карте несмотря на приостановку платежей. При этом возможны некоторые ограничения. Во-первых, банк может запретить проведение операций в определенных сферах, связанных с рисками или нарушением законодательства (например, онлайн-казино или вопросы финансового планирования). Во-вторых, банк может ограничить сумму ежемесячных денежных переводов или потратить деньги на покупку конкретных товаров или услуг (например, ограничение на покупку сигарет или алкоголя). В-третьих, банк может установить повышенный процент годовых по долгу, использование которого также останется на усмотрение клиента.

Открытый банковский счет можно частично закрыть, переведя деньги на другой счет или вывести наличные. В этом случае банк может потребовать предоставления документов для подтверждения происхождения денежных средств (например, договора купли-продажи недвижимости).

Приостановка платежей не означает, что все бизнес-операции должны быть остановлены. Возможно использование других способов оплаты, таких как безналичные расчеты через системы P2P или банковским переводом.

Приостановка платежей также не останавливает передачу денег на другие счета. Клиенты могут совершать переводы в рублях между своими счетами или на счета других лиц без препятствий.

Банки могут отправлять клиентам письма с предложениями об улучшении рейтинга предприятия или физического лица, чтобы избежать проблем в будущем.

При принятии решения о приостановке платежей банк также может принимать во внимание рейтинг предприятия или физического лица, а также доходы клиента. Если вся история использования счета покажет, что клиент все время находится в «красной зоне», то банк может решить полностью приостановить действие карты

Важно отметить, что банк не обязан уведомлять клиента о приостановке платежей. При этом банк обязан предоставить возможность клиенту встретиться с представителем банка и обсудить вопросы приостановки платежей, а также предоставить все необходимые документы для осуществления этой встречи

Банковских работников могут наказать за недостоверное информирование клиента о финансовых услугах

| Andrew_Rybalko / Depositphotos.com |

В целях недопущения недобросовестных практик, связанных с предоставлением гражданам при предложении и реализации финансовых услуг неполной и недостоверной, вводящей в заблуждение информации, а также информации о рисках, связанных с их приобретением (получением), Банк России рекомендовал советам директоров финансовых организаций принять меры по утверждению соответствующих стандартов предоставления услуг, информации об инструментах и услугах при их предложении клиентам, в том числе через агентские сети (Письмо Банка России от 24 марта 2020 г. № ИН-01-59/27).

Финансовым организациям рекомендовано использовать инструменты материальной и нематериальной мотивации соблюдения работниками указанных стандартов и контроля за их выполнением, чтобы ориентировать сотрудников на повышение качества, а не количества продаж финансовых услуг, обращать внимание на способы достижения таких показателей. Также рекомендуется учитывать количество нарушений стандартов реализации финансовых инструментов и услуг в качестве фактора влияния на снижение части вознаграждения работников финансовой организации

В соответствующем письме, направленном всем кредитным и некредитным финансовым организациям, регулятор сообщает, что указанные стандарты должны быть разработаны в соответствии с законодательством РФ, актами Банка России, положениями базовых стандартов и общими принципами защиты прав и интересов физлиц и юрлиц – получателей финансовых услуг.

Если операция приостановлена

Банк может приостанавливать операции, по которым ему что-то кажется подозрительным. Иногда из-за такого статуса клиенты делают вывод о блокировке счета. Но приостановление — это не блокировка и даже не отказ от проведения. Приостановление — это когда банк не выполняет распоряжение о переводе денег в тот же день, а задерживает его на срок до пяти рабочих дней, как положено по закону. Еще это может быть из-за ограничения дистанционного обслуживания, тогда платежку нужно принести в банк лично.

Приостановление может понадобиться на время проверки. Если представить по запросу все документы и пояснения, операцию проведут.

Реальная ситуация с блокировками счетов

Какие документы требуют банки на основании 115-ФЗ

Банковскую деятельность регулирует огромное число всевозможных законов и подзаконных актов. Один из таких документов – Федеральный закон от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Во исполнение этого закона и, ссылаясь на его же нормы, банки требуют у клиентов массу разнообразной документации. Клиентам порой кажется, что запрашиваемые данные вообще никак не касаются деятельности банков и не затрагивают интересы государства. Но банкам кажется другое. К примеру, банки, проверяя чистоту сделок, запрашивают документы по стандартным договорам, которые организации заключают уже на протяжении многих лет. По мнению клиентов, такие требования банков, как минимум, являются странными, а, как максимум – противоречат действующему законодательству. В частности, например, в тех случаях, когда запрашиваемая информация составляет охраняемые законом сведения.

Шпаргалка по статье от редакции БУХ.1С для тех, к кого нет времени

1. В настоящее время банки требуют у клиентов массу разнообразной документации, проверяя чистоту сделок.

2. Идентифицировать не только самого клиента, но и проверять и фиксировать все совершаемые им сделки, которые банкам кажутся подозрительными, требуют Федеральный закон от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» и Положение Банка России от 15.10.15 № 499-П «Об идентификации клиентов…».

3. П.14 ст.7 Закона № 115-ФЗ устанавливает обязанность клиентов предоставлять информацию, необходимую для исполнения банками требований законодательства.

4. Анализ Федерального закона от 07.08.2001 №115 и Положения Банка России от 15.10.15 № 499-П позволяет прийти к выводу о том, что право банков на истребование документации вообще практически ничем не ограничено.

Действительно, порой банки требуют предоставления персональных сведений работников организаций, бухгалтерский баланс, сведения об уплаченных налогах и т.п. Само собой, подобные запросы вызывают у клиентов массу негодования.

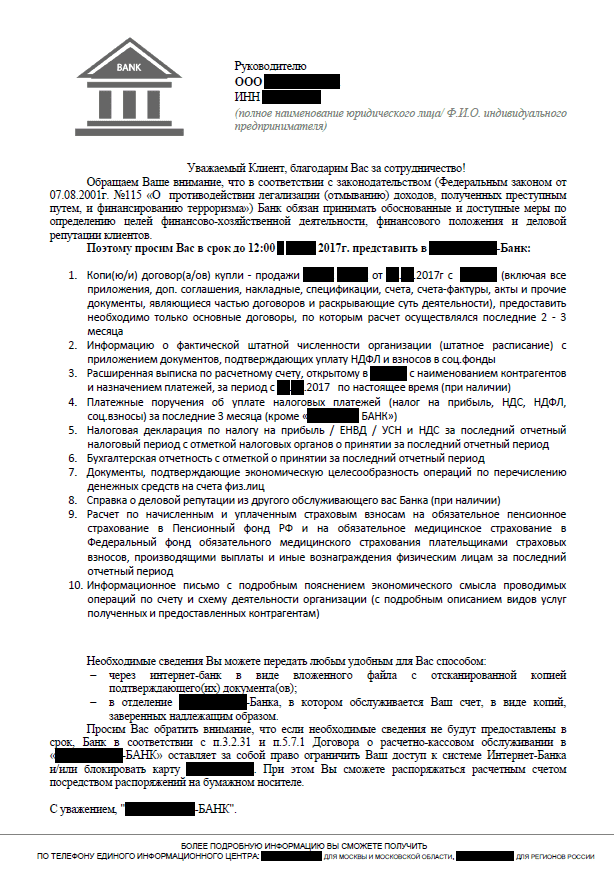

Чтобы не быть голословными, приведем образец типичного письма, рассылаемого банками в адрес своих клиентов в целях соблюдения Федерального закона от 07.08.2001 №115:

Как мы видим, перечень документации весьма обширен, а в некоторых случаях он может оказаться еще больше. Причем времени на подготовку и сдачу этих документов дается подчас слишком мало, что обусловливает еще большее недовольство клиентов и их справедливое возмущение.

В связи с этим напрашивается логичный вопрос: имеют ли банки законное право требовать с клиентов все эти документы?

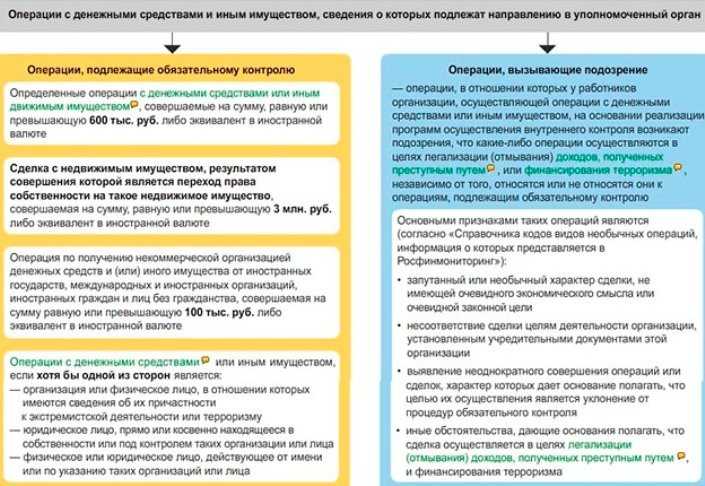

Какую информацию может запрашивать Росфинмониторинг?

В законе от 07.08.2001 №115-ФЗ (ред. от 23.04.2018) «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» не указан конкретный перечень предоставляемой информации.

Нужно сообщать в Росфинмониторинг о сделках с движимым имуществом на сумму 600 000 руб. и более – обычно такая информация сообщается банками. Например, если покупатель – физическое или юридическое лицо – приобретает в ювелирном магазине изделия на сумму 600 000 руб., то магазин обязан предоставить информацию об этом в Росфинмониторинг.

Кроме этого, если сумма по сделке купли-продажи недвижимости равна или превышает 3 млн руб. либо равна сумме в иностранной валюте, эквивалентной 3 млн руб., или превышает ее, тогда об этом также нужно сообщить в Росфинмониторинг (п. 1.1 ст. 6 Закона № 115-ФЗ).

В соответствии с подпунктом 4 пункта 1 статьи 7 Закона № 115-ФЗкредитные организации обязаны документально фиксировать и представлять в уполномоченный орган не позднее трех рабочих дней со дня совершения операции сведения по операциям с денежными средствами или иным имуществом, подлежащим обязательному контролю, совершаемым их клиентами.

Квалификация операции в качестве подлежащей обязательному контролю осуществляется на основании анализа всей имеющейся в кредитной организации информации, как предоставленной клиентом либо его представителем, так и полученной из иных источников информации, доступных кредитной организации на законных основаниях.

Идеальный отказ на случай, если контрагент требует лишние документы

В чем проблема: контрагенты проявляют чрезмерную осмотрительность при выборе партнера и просят документы с секретами компании. Можно отказаться давать бумаги, но не разрывать отношения с контрагентом.

Контрагенты стали тщательнее проверять партнеров перед сделкой, чтобы защитить себя от претензий со стороны инспекции. Поэтому покупатели просят кипы бумаг. Причем их интересуют даже те документы, которые содержат коммерческие, банковские и налоговые тайны. Компании становятся перед выбором: дать информацию контрагенту либо отказать в секретных сведениях.

Отказ может сорвать сделку, особенно если заказ крупный и у компании много конкурентов. Поэтому стоит деликатно ответить контрагенту на запрос, чтобы сохранить репутацию и не рассекретить сведения о себе. Юристы предлагают разные способы.

Один вариант — пойти на компромисс по принципу взаимности. То есть компания дает контрагенту ровно столько документов, сколько он представил сам.

Другой вариант — заранее составить досье на себя. Контрагентам объясняйте, что предоставляете всем одинаковую информацию и не создаете ни для кого особых условий. То есть вы действуете по принципу чистой конкуренции. Это придаст компании авторитета и убедит контрагента в вашей добропорядочности.

Если контрагент настаивает, напишите ему аргументированный отказ. Объясните причину, по которой вы не даете бумаги. В тексте сошлитесь на законы, которые запрещают раскрывать тайну. Например, если контрагент просит копию паспорта директора или СЗВ-М, то сошлитесь на требования о защите персональных данных (ст. 6 Федерального закона от 27.07.2006 № 152-ФЗ). Из письма контрагент должен понять, что раскрывать СЗВ-М без согласия работников компании нельзя, а получить его задача трудоемкая.

Если контрагент запрашивает договор аренды, сведения об арендодателях офисов, зданий, складов или иных помещений, то это коммерческая тайна (п. 2 ст. 3 Федерального закона от 29.07.2004 № 98-ФЗ). Поэтому дать эту информацию вы можете только с согласия партнеров. Как составить ответ, мы показали на образце.

Причины блокировки по 115-ФЗ

В банках операции анализируют не люди, а специальные программы. Они работают по закрытым алгоритмам и всё время обновляются (ст. 4 Закона 115-ФЗ), чтобы мошенники не могли обойти защиты. Поэтому исчерпывающего перечня операций, которые влекут за собой блокировку, в открытом доступе нет. Но по опыту известно, что банки настораживает, если вы:

-

снимаете наличными крупные суммы (в ст. 6 115-ФЗ говорится, что контролируют суммы свыше 600 тыс. руб., но на практике вопросы вызывают суммы больше 400 тыс., а иногда и 200 тыс.);

-

снимаете наличные, только что поступившие на счет;

-

переводите крупную сумму физлицу.

Если транзакция кажется банку сомнительной, он может приостановить операции по счетам и затребовать у клиента документы, которые подтвердят экономический смысл и законность сделки (п. 11, п. 5.2 ст. 7 Закона 115-ФЗ).