Что в ответ от ФНС

При получении бухгалтерской отчетности и аудиторского заключения о ней налоговый орган в течение одного рабочего дня направляет отчитывающейся организации квитанцию о приеме, подписанную усиленной квалифицированной электронной подписью.

Датой получения указанных документов налоговым органом считается дата, указанная в квитанции о приеме.

Когда в приеме отчета откажут

Налоговый орган может отказать организации в приеме бухгалтерской отчетности и аудиторского заключения о ней в случаях, если они представлены:

· в форматах, отличных от утвержденных ФНС России;

· без усиленной квалифицированной электронной подписи;

· в налоговый орган, в компетенцию которого не входит их прием.

В этих случаях налоговый орган в течение одного рабочего дня с момента получения отчетности и аудиторского заключения о ней направляет отчитывающейся организации уведомление об отказе в приеме документов. При получении такого уведомления организация обязана устранить указанные в нем ошибки и повторить передачу документов в налоговый орган.

Бухгалтерская отчетность НКО — что это?

Бухгалтерская отчетность — это совокупность данных о финансовом положении организации, о ее имущественных сведениях и о результатах ее хозяйственной деятельности за определенный отчетный период.

Какую бухгалтерскую отчетность сдает НКО

Все субъекты некоммерческой деятельности обязаны вести бухгалтерский учет НКО и раз в год предоставлять бухгалтерскую отчетность согласно общим правилам. Отчитываясь перед соответствующим органом, организации должны подготовить для сдачи следующую документацию:

- бухгалтерский баланс НКО (форма № 1);

- отчеты, подтверждающие целевое расходование средств (форма № 6).

Отметим, что для некоммерческих организаций отчет о целевом использовании средств обозначается как форма обязательной годовой бухгалтерской отчетности наряду с балансом (п. 2 ст. 14 закона № 402-ФЗ). Заполнять этот отчет должны не только НКО, но и прочие компании, если они получали целевые средства.

Каждый документ заполняется и оформляется по установленной форме, при их составлении учитываются особенности и специфика деятельности некоммерческой организации.

Некоторые НКО дополнительно сдают отчет о финансовых результатах. Он представляется в следующих случаях:

- работа некоммерческой организации принесла выручку;

- отчет необходим для оценки финансового состояния НКО.

Если не требуется предоставление отчета о финансовых результатах, то поступления от функционирования НКО отражаются в документе о целевом использовании полученных средств.

Бухгалтерская отчетность НКО сдается на протяжении 90 дней после того, как закончится отчетный период. В 2024 году крайний срок для сдачи отчетность — до 1 апреля (включительно).

Бухгалтерский баланс НКО отличается от баланса, составляемого коммерческими предприятиями. Так, раздел «Капиталы и резервы» заменен на «Целевое финансирование». В нем указываются суммы источников образования активов, а также отражаются остатки целевых поступлений. Также в бухгалтерском балансе НКО заменены некоторые другие строки, что обусловлено характером деятельности некоммерческих предприятий.

В отчете о целевом расходовании средств указываются затраты на благотворительные цели, проведение различных мероприятий, оплату труда и другие расходы, необходимые для функционирования организации. Сумма финансовых поступлений — общая и по конкретным статьям — различные взносы, доход от деятельности, остаток денег на начало и на конец отчетного периода.

Упрощенная бухгалтерская отчетность состоит из:

- баланса;

- отчета о финансовых результатах;

- приложений к ним.

Об этом говорит пункт 1 статьи 14 Закона № 402-ФЗ. Приложения, в свою очередь, это отчет о целевом использовании средств и пояснений к отчетности (п. 2, 4 приказа Минфина от 02.07.2010 № 66н).

Не могут применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, организации, которые подлежат обязательному аудиту, признанные иностранными агентами, ЖК и ЖСК, микрофинансовые организации, бюджетные организации, адвокатские коллегии и прочие, перечисленные в п. 5 ст. 6 ФЗ № 402-ФЗ.

Отчет о движении денежных средств в состав бухгалтерской отчетности НКО вправе не включать. Это прямо прописано в п. 85 Положения, утвержденного Приказом Минфина от 29.07.1998 № 34н.

Что касается тех, кто применяет упрощенные правила, есть особые послабления. В обязательных формах можно указывать укрупненные показатели, объединяемые по группам:

- баланс;

- отчет о финансовых результатах;

- отчет о целевом использовании средств.

Если не требуется предоставление отчета о финансовых результатах, то поступления от функционирования НКО отражаются в документе о целевом использовании полученных средств.

Какие компании должны публиковать свои данные

В России составлять отчетность по РСБУ обязаны все юридические лица, чтобы отчитываться перед государственными органами. Однако публиковать отчетность должны только публичные компании, то есть те компании, чьи акции торгуются на бирже. Таким образом, инвесторы и трейдеры могут получить доступ к информации о деятельности компании, чтобы проанализировать ее и решить, включать ли ее бумаги в свою торговую стратегию.

Часть компаний публикует отчетность и по РСБУ, и по МСФО. Международные стандарты раскрытия обычно используют холдинги, то есть компании со сложной корпоративной структурой. Например, материнская компания может включить в свой отчет результаты работы своих дочерних структур.

В марте 2022 года на фоне усиления антироссийских санкций правительство дало право компаниям не раскрывать фактически любую информацию, которая должна публиковаться по законам «Об акционерных обществах» и «О рынке ценных бумаг». Такая мера действовала до 1 июля 2023 года, поэтому в августе многие компании вернулись к раскрытию отчетности по МСФО.

Банки начали раскрывать отчеты по РСБУ еще в апреле 2023 года, когда ЦБ вернул обязанность раскрывать информацию, в том числе о результатах за 2022 год и за I квартал 2023 года. Промежуточную и годовую финансовую отчетность по МСФО за 2022 год не публиковали 14 из 37 компаний индекса Мосбиржи. В основном перестали отчитываться компании из добывающего и сырьевого секторов.

Отчеты НКО в Росстат в 2024 году

Субъекты некоммерческой деятельности наряду с другими юридическими лицами должны своевременно предоставлять в Росстат статистические отчеты с указанием необходимой информации. Сроки и правила сдачи требуемых документов определены законодательством Российской Федерации, а в случае непредставления отчетов предусматривается административная ответственность.

В государственные статистические органы субъекты некоммерческой деятельности должны ежегодно сдавать индивидуальный перечень отчетности, узнать который можно на сайте Росстата. Общими для всех некоммерческих организаций, как правило, являются следующие отчеты:

- Форма №1-НКО — в отчете указывается информация о деятельности некоммерческого предприятия. Представить его необходимо до 1 апреля года, последующего за отчетным периодом;

- Форма №11 (краткая) — в документе указывается информация об имеющихся основных средствах, их количестве и движении. Форму необходимо сдавать каждый год один раз до 1 апреля;

- 1-СОНКО — сведения о деятельности социально ориентированной некоммерческой организации. Форму необходимо сдавать каждый год один раз до 1 апреля;

- П-4 — сведения о численности и заработной плате работников.

Также в местные отделения Росстата представляются и другие отчеты. По срокам представления они могут быть ежемесячными и ежеквартальными. Окончательный перечень документации, включенной в статистическую отчетность НКО, определяется в зависимости от специфики деятельности организации. Предварительно перед сдачей отчетности необходимо уточнить в местных отделениях статистики, какие формы следует сдавать конкретной некоммерческой организации. Количество и названия форм могут изменяться каждый год.

Социально ориентированные некоммерческие организациями в Росстат сдают форма 1-СОНКО, в которой предоставляется вся необходимая информация о деятельности социально ориентированной НКО. Форму 1-СОНКО необходимо сдать до 1 апреля года, последующего за отчетным периодом.

Социально ориентированными считаются некоммерческие организации, которые в ходе своей деятельности помогают решить социально значимые проблемы. К СО НКО относятся субъекты, обеспечивающие социальную защиту физических лиц, охрану природы, защиту животных, а также объектов, имеющих культурную или архитектурную ценность. Также такие организации оказывают правовую помощь физическим и юридическим лицам. Они занимаются благотворительностью и деятельностью в различных областях — культурной, научной, образовательной и других.

Как учесть полученные доходы от участия в российских организациях

В бухгалтерском учете доходы от участия в другой организации включаются в состав прочих доходов, а признаются такие доходы на дату вынесения общим собранием участников эмитента решения о выплате дивидендов (п. п. 7, 10.1, 16 ПБУ 9/99 «Доходы организации»).

В соответствии с Инструкцией по применению Плана счетов бухгалтерского учета, утвержденной Приказом Минфина России от 31.10.2000 N 94н, признание прочего дохода отражается проводкой Дебет 76-3 Кредит 91-1 .

Минфин России в письме от 19.12.2006 N 07-05-06/302 «Рекомендации по проведению аудита годовой бухгалтерской отчетности организаций за 2006 год» предлагает признавать указанные доходы в сумме за вычетом налога, удержанного налоговым агентом в соответствии с законодательством РФ («чистые дивиденды»).

Поскольку сумма налога, которую нужно удержать, не всегда известна заранее, то есть мнение, что определить и признать сумму данного дохода организация сможет только в момент, когда получит дивиденды. Однако в случае отражения дохода на дату получения дивидендов дебиторская задолженность по дивидендам в бухучете значиться не будет, а информация о финансовом положении организации в ее учете будет неполной.

Другой вариант – начисленные дивиденды можно отразить за минусом налога, рассчитанного по максимальной «дивидендной» ставке 9 процентов, а после получения денежных средств просто доначислить доход в виде дивидендов при наличии расхождений.

В бухгалтерской отчетности полученные дивиденды отражаются следующим образом:

- в отчете о финансовых результатах – по отдельной строке 2310 «Доходы от участия в других организациях» (в упрощенной форме для субъектов малого предпринимательства – в составе строки 2340 «Прочие доходы»);

- в отчете о движении денежных средств (если он составляется) – по строке 4214 «Поступления в виде дивидендов, процентов по долговым финансовым вложениям и аналогичные поступления от долевого участия в других организациях» в периоде фактического получения денежных средств.

В налоговом учете доходы от участия в других организациях (дивиденды), распределенные в пользу организации, учитываются в составе внереализационных доходов на дату поступления денежных средств в счет выплаты дивидендов (п. 1 ст. 43, п. 1 ст. 250, пп. 2 п. 4 ст. 271, п. 2 ст. 273 НК РФ).

Согласно Порядку заполнения налоговой декларации по налогу на прибыль организаций, утвержденному Приказом ФНС России от 22.03.2012 № ММВ-7-3/174@ сумма дохода от участия в других организациях за вычетом удержанного налоговым агентом налога указывается:

- по строке 100 Приложения № 1 к листу 02;

- по строке 020 листа 02 декларации;

- по строке 070 листа 02 декларации в качестве дохода, исключаемого из прибыли (во избежание двойного налогообложения).

Таким образом, сумма дохода, полученного от участия в других организациях, налоговую базу для исчисления налога на прибыль не формирует.

Доходы от участия в других организациях, зарегистрированные в налоговом учете, попадут в строку 100 Приложения № 1 к листу 02 и в строку 020 листа 02 декларации по налогу на прибыль организаций при ее автоматическом заполнении в «1С:Бухгалтерии 8» (строка 070 заполняется пользователем вручную).

Правила для сдачи бухгалтерской отчетности за 2023 год

До 1 апреля включительно все организации должны сдать бухгалтерскую отчетность. В 2018 году были изменения в формах отчетности и правилах учета. Ниже, в обзоре даны рекомендации. Что нового учесть, когда будете составлять отчетность.

1. Сдавайте отчетность по новым формам

Сдавайте отчетность за 2023 год по формам из приказа Минфина от 02.07.2010 № 66н. Минфин в 2018 году вносил изменения в бланки (приказ Минфина от 06.03.2018 № 41н). Поправки были незначительные. Но проверьте, чтобы бланк отчетности был в действующей редакции.

Есть еще новые бланки со строкой об обязательном аудите и показателями. Которые учитывают поправки в ПБУ 18/02. Но их нельзя использовать при сдаче отчетности за 2018 год. Минфин еще не утвердил формы. Отчитываться по ним надо будет уже за 2023 год.

- Бухгалтерский баланс за 2023 годСкачать … пример ( .xls 75Кб ) + пустой бланк ( .xls 54Кб )

- Отчет о финансовых результатах за 2023 годСкачать … пример ( .xls 60Кб ) + пустой бланк ( .doc 70Кб )

- Отчет о движении денежных средствСкачать … пример + пустой бланк

- Отчет о целевом использовании средствСкачать … пример + пустой бланк

2. Представляйте отчеты в том же составе

Состав бухгалтерской отчетности за 2018 год не изменился. Он зависит от того, как и у кого вы ведете учет. В общем порядке, по упрощенной форме или в некоммерческой организации.

| Тип организации | Состав бухотчетности |

|---|---|

| Организации, которые ведут бухучет в общем порядке | Бухгалтерский балансОтчет о финансовых результатахОтчет о движении денежных средствОтчет об изменении капиталаПояснения |

| Организации, которые вправе вести бухучет по упрощенной форме | Бухгалтерский баланс по упрощенной форме ( .doc 60Кб )Отчет о финансовых результатах по упрощенной форме ( .doc 47Кб )Организация, которая ведет бухучет по упрощенной форме вправе выбрать, по каким формам сдавать бухотчетность: общим или упрощенным |

| Некоммерческие организации | Бухгалтерский балансОтчет о целевом использовании денежных средствОтчет о финансовых результатах. Если НКО получала прибыль от коммерческой деятельности. И доходы от этой деятельности существенныПоясненияНКО могут сдавать Бухгалтерский баланс. И Отчет о целевом использовании средств по упрощенным формам. И не представлять пояснения. Если ведут бухучет в упрощенном порядке |

3. Сдавайте отчетность в статистику

Бухгалтерскую отчетность за 2018 год представьте и в ИФНС, и в Росстат. Если организация обязана проходить обязательный аудит. В статистику еще нужно сдать аудиторское заключение. Когда организация не подлежит обязательному аудиту. Но в статистике требуют аудиторское заключение, отправьте пояснение. Что вы не обязаны его представлять. Отправлять аудиторское заключение за 2018 год в ИФНС не требуется.

4. Пояснения к отчетности обязательны

Пояснения к бухгалтерской отчетности обязательны. Если ведете бухучет по общим правилам. Составлять пояснения необязательно. Только когда ведете учет по упрощенным правилам.

Форму и содержание пояснений организация вправе определить самостоятельно. Составить пояснения можно в текстовой или табличной форме. Если заполняете пояснения в табличной форме, учитывайте пример. Приведенный в приложении 3 к приказу Минфина от 02.07.2010 № 66н.

В пояснениях отражают дополнительную информацию к другим формам отчетности. Чаще всего это расшифровка отдельных показателей баланса. И отчета о финансовых результатах.

Готовые образцы пояснений, которые помогут расшифровать данные дебиторской и кредиторской задолженности

- Пояснения по дебиторской задолженностиПонадобится: если у организации в бухучете дебиторская задолженность, в том числе покрытая резервом по сомнительным долгам. Скачать … ( .doc 65Кб )

- Пояснения по кредиторской задолженностиПонадобится: если у организации в бухучете отражена кредиторская задолженность, в том числе просроченная. Скачать … ( .doc 66Кб )

Пример анализа финансовой отчетности

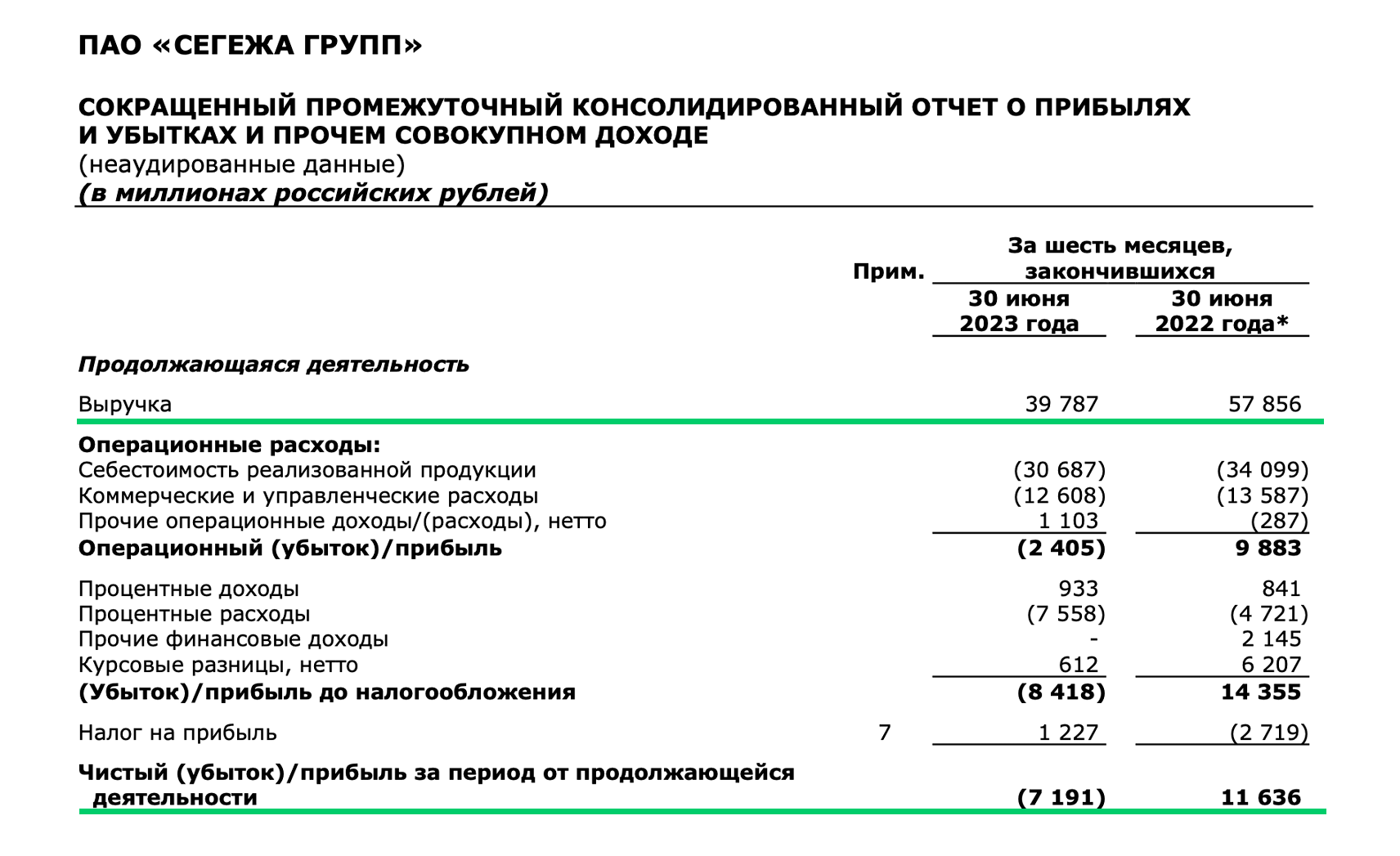

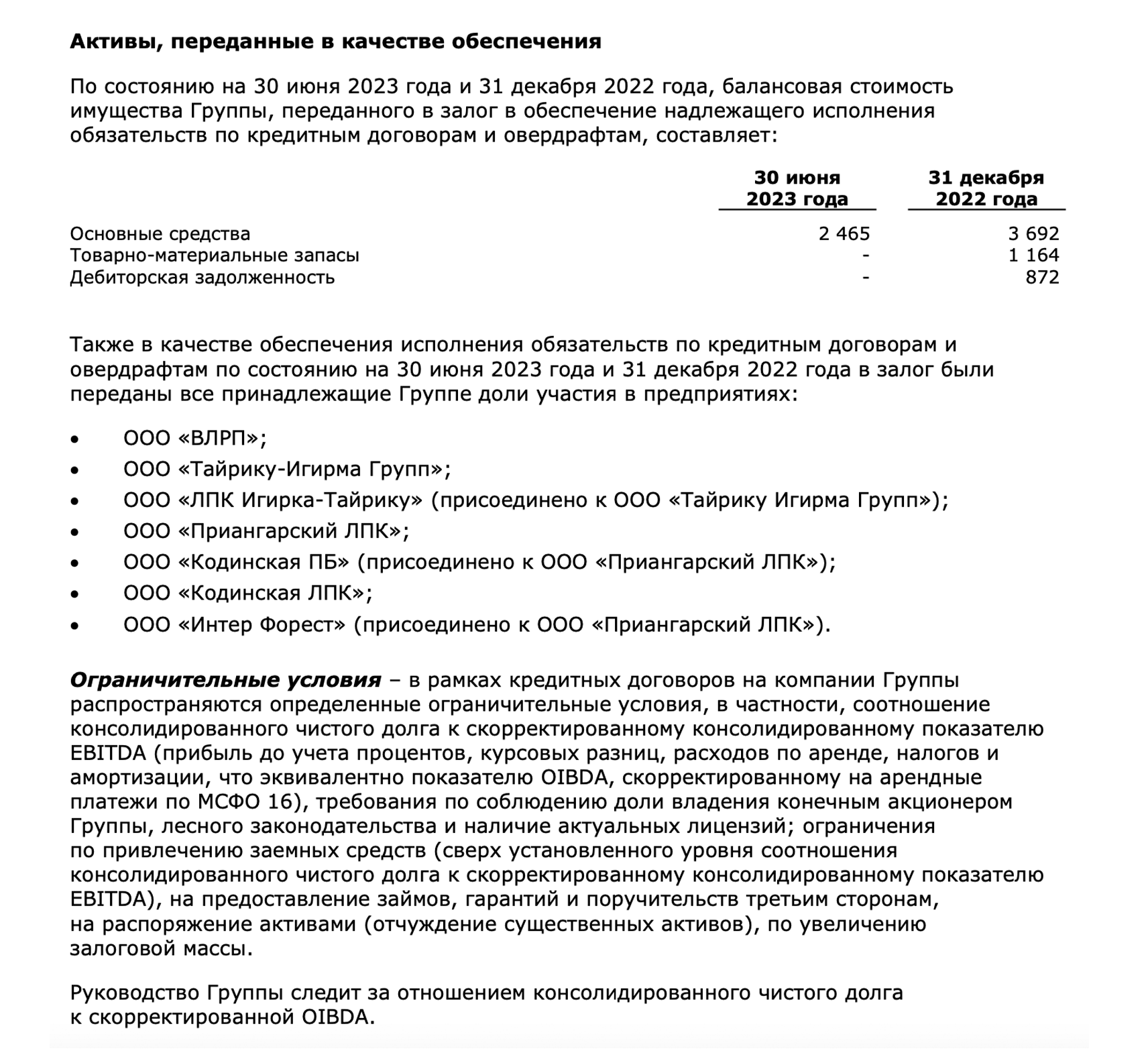

Проанализируем финансовую отчетность на примере показателей «Сегежа Групп». Это группа компаний, которая занимается заготовкой, обработкой древесины и производством пиломатериалов, фанеры, бумаги, топливных пеллет. Отчет компании отражает ситуацию в группе и поясняет динамику финансовых показателей.

Выручка компании за первое полугодие 2023 года снизилась на 31% по сравнению с аналогичным периодом 2022 года и составила 39,8 млрд рублей. Чистая прибыль в 11,6 млрд рублей за шесть месяцев прошлого года в 2023 году сменилась убытком в 7,2 млрд рублей.

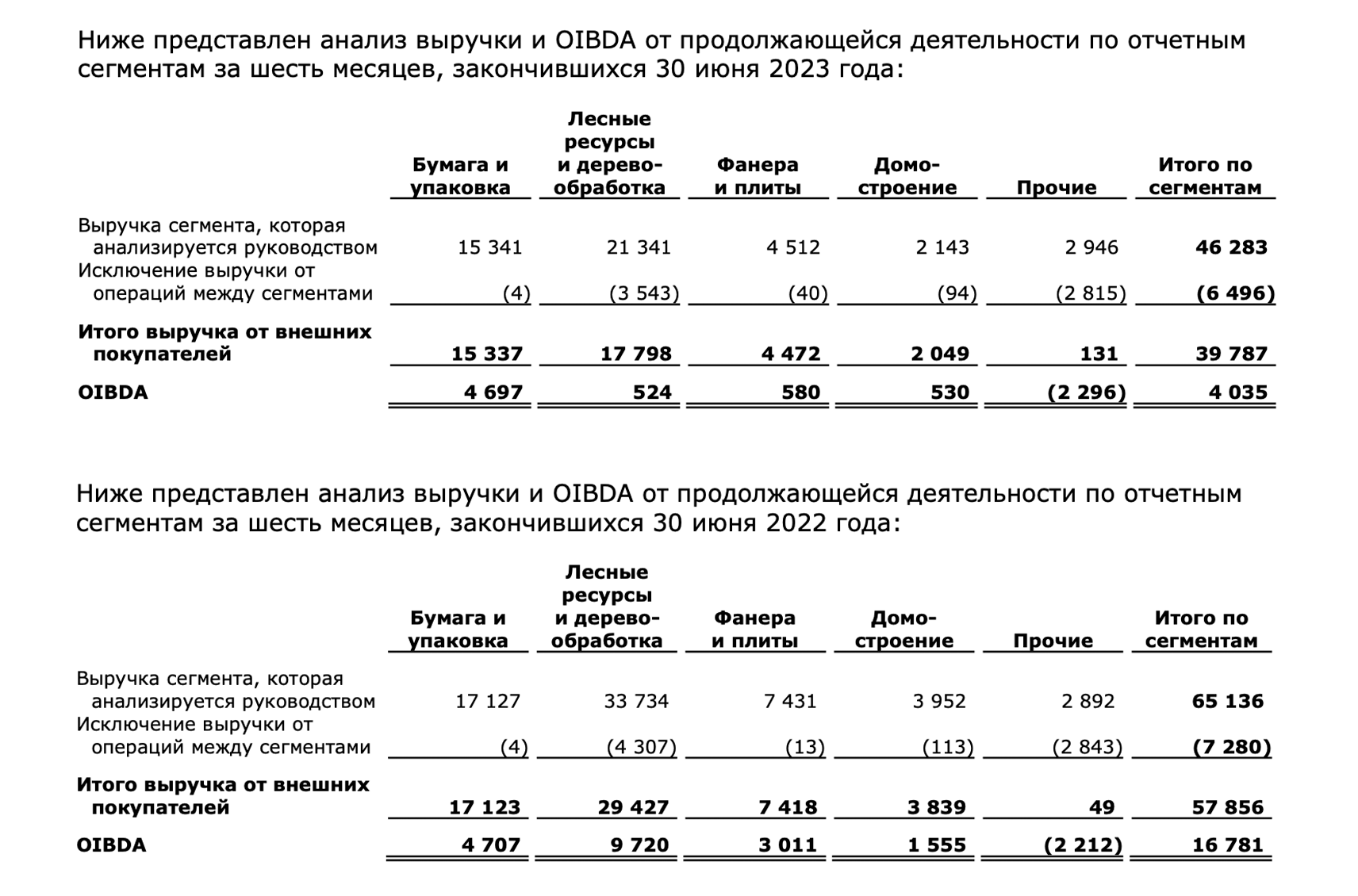

В примечании 4 компания приводит более подробную информацию о выручке и OIBDA (операционная прибыль до вычета амортизации) сегментов бизнеса.

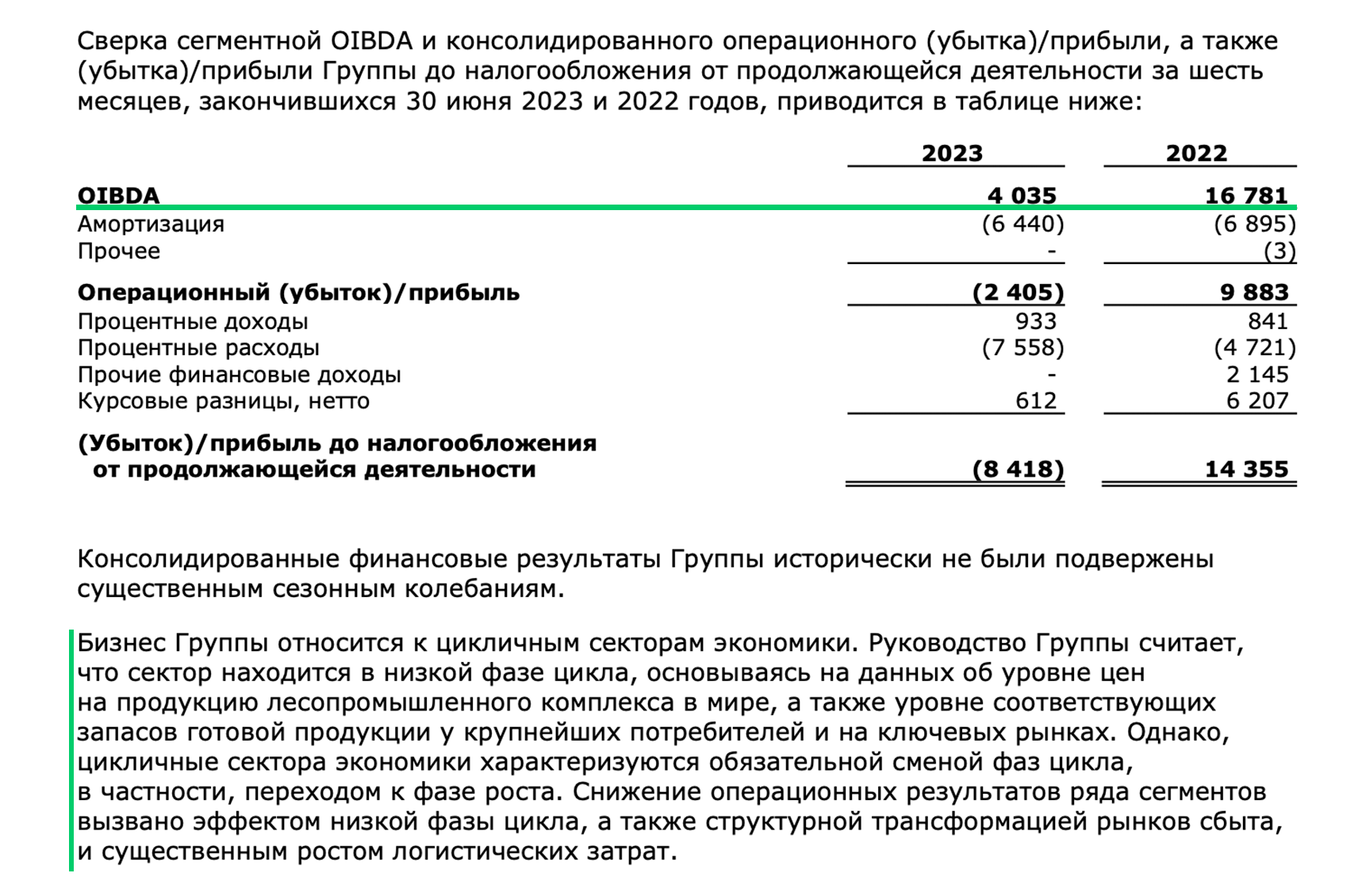

В примечании 4 компания раскрывает общий показатель OIBDA «Сегежа Групп», который за шесть месяцев 2023 года упал на 76% год к году, до чуть более 4 млрд рублей. Тут же компания поясняет, что лесопромышленный комплекс (ЛПК) — это цикличный сектор экономики.

По оценке компании, сейчас сектор находится в низкой фазе цикла, который сменится ростом. Также на показатели компании повлияли трансформация рынков сбыта после введения санкций Евросоюзом и существенный рост затрат на логистику.

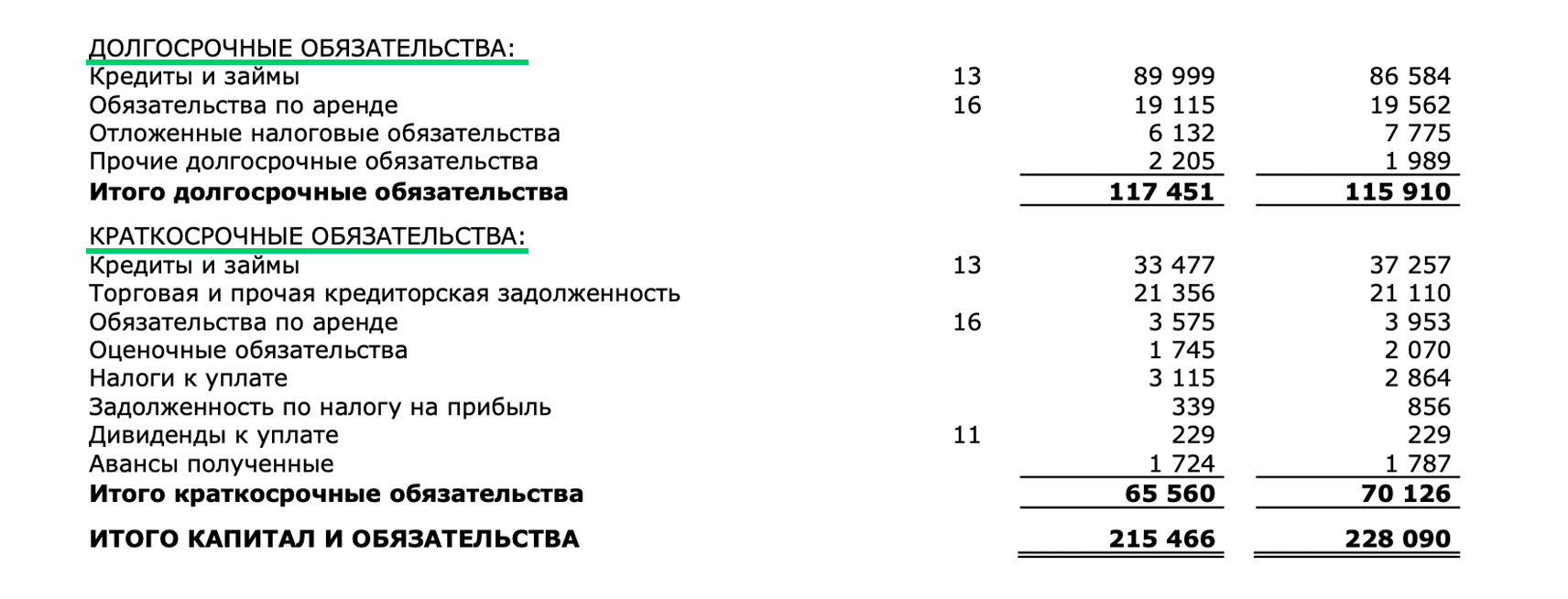

Долгосрочные обязательства компании в первом полугодии выросли на 1,3% в годовом выражении, до 117,5 млрд рублей, краткосрочные, наоборот, сократились на 6,5%, до 65,6 млрд рублей. В этом разделе отчета есть ссылки на примечания 11, 13 и 16.

В примечании 11 говорится, что компания не выплачивала дивиденды в январе — июне 2023 года. При этом в первом полугодии 2022 года она выплатила акционерам доход за 2021 год в 10 млрд рублей, а также еще 6,6 млрд рублей за девять месяцев того же года.

В примечании 13 компания отмечает, что по состоянию на 30 июня 2023 года она передала свои доли в семи предприятиях в качестве обеспечения по кредитным договорам и овердрафтам. По задолженности в 2,57 млрд рублей компания нарушила ограничительное условие, но банк не воспользовался правом применить штрафные санкции или досрочно потребовать вернуть долг.

В примечании 6 компания раскрывает информацию о продаже своих активов в Европе и Турции — семь заводов по производству упаковки мощностью производства 704 млн бумажных мешков в год. В результате убыток компании составил 364 млн рублей.

В примечании 18 компания сообщает о событиях после отчетной даты, то есть после 30 июня 2023 года, которые также относятся к европейским активам.

В результате, несмотря на незначительное снижение выручки, компания не смогла выйти в прибыль. Это во многом произошло из-за санкционного давления, увеличения затрат на логистику и ухудшения ситуации на рынках сбыта. При этом компания остается устойчивой, кредиторы не видят существенных рисков для бизнеса, так как не требовали возврата долга после нарушения условий договора.

При этом в текущих условиях может быть риск того, что компания не станет распределять и выплачивать дивиденды.

При проведении анализа отчетности инвестору важно наблюдать за динамикой котировок, реакцией рынка и затем решать, как поступать с ценными бумагами — покупать, держать или продавать

Заполнение формы №2 по строкам с расшифровкой

В титульном листе бланка №2 заполняются информация по юридическому лицу и остальные данные. В поле отчета указывается код отчетного образца на основании общероссийского классификатора учетных документов – 0710002. В настоящее время в пункте единица измерения показатели вписываются только в тыс. руб., вне зависимости от величины оборота.

Таблица, которая поможет ответить на вопрос: как составить годовой отчет о финансовых результатах за 2022 год.

| Строки формы №2 и название | Порядок отражения доходных и расходных показателей |

| 2 110

Выручка |

Валовый доход от уставного вида деятельности за вычетом налога на добавленную стоимость (НДС) и акцизных сборов. Когда у фирмы несколько видов деятельности, можно предоставить расшифровку данного показателя, но пояснение законом не предусмотрено.

Кт 90.1 – Дт 90.3, 90.4 |

| 2 120

Себестоимость продаж |

Издержки, которые непосредственно касаются продажи изделий, товаров, оказания услуг. В торговле – расходы на закупку реализованной номенклатуры, производстве: ФОТ рабочих, стоимость материалов и амортизация оборудования, участвующих в производственном цикле.

Дт 20 счета с кредита 20/ 23/ 29/ 41/ 43/ 45 Все показатели, имеющих отношение к затратам, в отчетности нужно ставить в скобках. |

| 2 100

Валовая прибыль (убыток) |

Рассчитывается как вычитание себестоимости от выручки Строки 2 100 = 2 110 – 2 120 |

| 2 210 Коммерческие расходы | Затраты, имеющие отношение к маркетингу, реализации товаров, готовой продукции, оказанием услуг, выполнением подряда. Сюда относятся: рекламные расходы, транспортные издержки, арендные платежи за складские помещения.

Дт 90.2 Кт 44 «Расходы на продажу». |

| 2 220 Управленческие расходы | Затраты, относящиеся не к конкретной номенклатуре, а общем связанные с управленческими действиями. К таким расходам относятся: ФОТ руководителя, бухгалтерского и кадрового отдела, арендные платежи за офис, амортизационные начисления по офисному оборудованию.

Дт 90.2 Кт 26 «Общехозяйственные расходы». |

| 2 200

Прибыль (убыток) от продаж |

Для расчета из валовой прибыли вычитаются коммерческие и общие затраты по управлению компанией.

Строки 2 200 = 2 100 – 2 210 – 2 220 |

| 2 310

Доходы от участия в разных компаниях |

Здесь учитываются полученные суммы по дивидендам, доход от переуступки доли в УК различных юридических лиц Дт 76 Кт 91.1 |

| 2 320

Проценты к получению |

Отражаются доходы от депозитов, выставленных получателям заемных средств счета за проценты Дт 73, 76 Кт 91.1 |

| 2 330

Проценты к уплате |

Начисленные проценты по полученным кредитным ресурсам, подлежащие к уплате Дт 91.2 Кт 66, 67 |

| 2 340

Прочие доходы |

Выручка от передачи активов компании в аренду, реализация излишков материалов, то есть вся выручка, не относящаяся к уставному направлению бизнеса Дт 62, 76 Кт 91.1 |

| 2 350 | Прочие расходы |

| 2 300

Прибыль (убыток) |

Учитывается прибыль до начисления налогов

Строчки 2 300 = 2 200 + 2 310 + 2 320 – 2 330 + 2 340 – 2 350 |

| 2 410

Налоговые обязательства по прибыли |

Указывается начисленное к оплате налоговый отчислений |

| 2 411

Включая текущий налог на прибыль |

Формула для вычисления показателя:

Строчки 2 411 = (Кт 99 – Д 99) + (Дт 09 – Кт 09) + (Кт 77 – Дт 77) |

| 2 412

Отложенный налог |

2 варианта для выбора:

1.Строка 2 412 = Сальдо счетов (09 – 77) (оба на 31.12.21) – (09 + 77) (оба на 31.12.20) 2.Строчка 2 412 = Дт 09 – Кт 09 + Дт 77 – Кт 77 |

| 2 460 | Прочее |

| 2 400

Чистая прибыль |

Формула расчете чистой прибыли Строчки 2 400 = 2 300 – 2 410 +/- 2 460 |

Пример заполнения формы №2

Анализ показателей отчета о финансовых результатах дает руководителю компании информацию о том, насколько эффективно работал бизнес в прошедшем периоде. Поскольку такая отчетность в России является публичной, в интернете можно найти информацию по конкурентам и сравнить с собственными данными.

Распространенные ошибки при заполнении формы 2 бухгалтерского баланса

Многие ошибки при заполнении данной формы вызваны арифметическими неточностями. Поэтому заполняя отчет, лучше всего использовать специализированные комплексы, которые все вычисления производят автоматически.

При заполнении чаще всего допускают следующие ошибки:

- Довольно часто при заполнении показателя «Выручка» бухгалтеры забывают из дохода исключить сумму начисленного НДС.

- Также распространенной ошибкой является распределение доходов по видам без учета Положения по бухучету. Некоторые специалисты могут включать проценты или доходы от участия в других организациях в состав прочих доходов.

- При определении текущего налога надо учитывать ПБУ «Учет расчетов по налогу на прибыль», что многие не делают на практике.

- Также нужно производить расшифровку некоторых показателей отчетности, которые приводятся в самом конце форме в виде справки. Специалисты довольно часто игнорируют этот момент.

Что такое финансовый отчет

Финансовый отчет — это документ, который отражает финансовое положение организации, данные об имуществе, движение средств и обязательств за определенный период. Обычно это квартал, полугодие, девять месяцев и год. Для наглядности в финансовом отчете приводятся данные за отчетный период и аналогичный период прошлого года (например, первое полугодие 2023 года и первое полугодие 2022 года).

Финансовый отчет компании включает в себя обязательные пункты:

- баланс;

- отчет о прибылях и убытках;

- отчет о движении денежных средств;

- отчет об изменениях в собственном капитале;

- пояснения к этим отчетам.

Помимо основных показателей, составители финансового отчета стараются отразить в нем также все корпоративные события, которые произошли в компании за установленный период.

Чтобы инвесторы были уверены в корректности составления отчета, его проверяют независимые эксперты — аудиторы. После проверки данных аудитор дает свое заключение, которое публикуется вместе с финансовым отчетом. Эксперт несет ответственность за результаты своей работы перед инвесторами и перед законом.

Как заполнить разделы — инструкция

Бухгалтерский баланс формы №1 состоит из титула и 2-х разделов. Информация заполняется за 3 последних года по состоянию на 31 декабря: 2021, 2022 и 2023 года.

Титульный лист содержит следующую информацию:

- Дата составления отчета – по состоянию на 31 декабря 2023 г.

- Поле «дата, число, месяц, год» заполняется, когда отчетность отправляется через сайт ИФНС.

- Наименование предприятия, ИНН и код ОКПО.

- Вид экономической деятельности нужно взять из устава, код должен соответствовать классификатору ОКВЭД 2.

- Организационно-правовая форма вписывается из ОКОПФ, собственность – ОКФС.

- Ед. измерения, указываются тыс. руб.

- Фактический адрес, по которому предприятие работает.

- Информация о том, что был проведен аудит отчетности, при необходимости.

Стандартный образец титульного листа формы №1

Стандартная форма отчетности «Бухгалтерский баланс», формирующийся по состоянию на последнее число декабря, представлена как таблица. Указаны отдельно строки с итоговым сальдо активных и пассивных счетов.

Расшифровка обозначений:

- Дт – дебет, активный счет, предназначен для отражения размещенных ресурсов компании.

- Кт – кредит, пассивная учетная единица, показывающая привлеченные средства.

- Цифры, например 04, 05 – счета бухгалтерского учета.

Определяются на основании приказа Минфина России № 94н от 31 октября 2000 г. редакция от 08 ноября 2010 г «Об утверждении Плана счетов бухучета».

Таблица: Раздел активов компании

| № строки отчета | Цифровые значения имущества компании (учетный объект) |

| Внеоборотные активы (ВА) | |

| 1110 | НМА показываются после начисления амортизации.

Сумма НМА = Дт 04 – Кт 05, не учитывается НИР. |

| 1120 | Затраты НИР, Дт 04 |

| 1130 | Расходы на поиски природных ресурсов (ПР), Дт 08. |

| 1140 | Освоение ПР (затраты), Дт 08. |

| 1150 | Дорогостоящее оборудование, здания и пр., ОС = Дт 01 – Кт 02 |

| 1160 | Финансовые вложения (ФВ) (ценные активы), Дт 03 – Кт 02 |

| 1170 | ФВ на долгий срок (> года).

Дт 55, 58, 73 – Кт 59. |

| 1180 | Отложенный налог на прибыль, Дт 09. |

| 1190 | Прочие ВА, не отраженные ранее. |

| 1100 | Итого, сложение показателей с 1110 по 1190. |

| Оборотные активы (ОА) | |

| 1210 | Товарно-материальные ценности (ТМЦ). Сальдо по Дт:10, 11,15, 16, 20, 21, 23, 28, 29, 41, 43, 44, 45, 97 минус Кт:14,16, 42. |

| 1220 | НДС по ТМЦ, услугам Дт 19. |

| 1230 | Долги контрагентов, до 1 года. Остаток по Дт: 60, 62, 68, 69, 70, 71, 73, 75, 76 минус Кт 63. |

| 1240 | Финансовые вложения (до года), кроме эквивалентов денег.

Дт 55, 58, 73 – Кт 59 |

| 1250 | Деньги и их эквиваленты, сальдо по Дт 50, 51, 52, 55, 57. |

| 1260 | Прочие ОА, не отраженные ранее. |

| 1200 | Итого, суммирование значений с 1210 по 1260. |

| 1600 | Баланс. Сложение величин показателей 1100 и 1200. |

Пример, как нужно заполнять построчно все показатели формы №1:

Таблица: раздел пассивов организации

| № строки отчета | Цифровые значения пассивов компании (учетный объект) |

| Резервы, капитал | |

| 1310 | Уставный капитал, Кт 80. |

| 1320 | Акции компании, выкупленные у акционеров, отрицательное значение Дт 81. |

| 1340 | Переоценка ВА, Кт 83. |

| 1350 | Добавочный капитал, Кт 83 не учитываются переоценки ВА. |

| 1360 | Резервный капитал, Кт 82. |

| 1370 | Нераспределенная прибыль Кт 84, непокрытый убыток Дт 84 |

| 1300 | Итого по резервам и капиталу, суммарное значение строк с 1310 по 1370. |

| Целевое финансирование (заполняют только некоммерческие предприятия) | |

| Обязательства долгосрочного характера (свыше года) | |

| 1410 | Заемные средства, Кт 67. |

| 1420 | Отложенные обязательства по налогу на прибыль, Кт 77. |

| 1430 | Долгосрочные оценочные обязательства, Дт 96. |

| 1450 | Прочие долговременные обязательства, не указанные в 1410 – 1430. |

| 1400 | Итого, суммирование строк с 1410 по 1450. |

| Обязательства до года | |

| 1510 | Займы, подлежащие возврату, сумма Кт 66 и 67 сч. |

| 1520 | Долги перед контрагентами.

Сумма по Кт: 60, 62, 68, 69, 70, 71, 73, 75, 76. |

| 1530 | Предстоящие к получению доходы Кт 86, 98. |

| 1540 | Оценочные обязательства, Кт 96. |

| 1550 | Прочие долги, не указанные в позициях 1510 – 1540. |

| 1500 | Итого пассивов (до года), сумма значений 1510 – 1550. |

| 1700 | Баланс, сложение показателей 1300, 1400 и 1500. |

| Величину по строчке 1700 необходимо сопоставить с цифрой по 1600. |

Пример заполнения статей пассива формы №1: