НДС при оказании дезинфекционных услуг

В том случае, если организация, помимо оказания услуг по дезинфекции еще и реализует дезинфекционные препараты, то ставка налога, применяемая при налогообложении составляет 18%.

В Письме МНС Российской Федерации от 13 мая 2004 года №03-1-08/1191/

дано разъяснение: «К лекарственным средствам, включая лекарственные субстанции, реализация которых при наличии соответствующих лицензий организациями-изготовителями, оптовыми и розничными торгующими организациями облагается налогом по ставке 10 процентов, относятся отечественные и зарубежные лекарственные средства (лекарственные субстанции), перечисленные в соответствующих главах Государственного реестра лекарственных средств (издаваемого в соответствии с Федеральным законом от 22 июня 1998 года №86-ФЗ Минздравом России). При этом

В каких случаях применяется размер НДС в 18%?

Если компания продает ту или иную продукцию медицинского профиля, коды которой не входят в категории товаров с пониженной ставкой НДС в 10%, налоги по ним исчисляются по процентной ставке 18%. Данное положение регулируется Статьей 164 Налогового кодекса РФ, а также Письмом Министерства финансов РФ от 27.06.2017 № 03-07-07/40295. Таким образом, оплачивать 18% НДС будут компании, продающие следующие категории продукции:

Если компания продает ту или иную продукцию медицинского профиля, коды которой не входят в категории товаров с пониженной ставкой НДС в 10%, налоги по ним исчисляются по процентной ставке 18%. Данное положение регулируется Статьей 164 Налогового кодекса РФ, а также Письмом Министерства финансов РФ от 27.06.2017 № 03-07-07/40295. Таким образом, оплачивать 18% НДС будут компании, продающие следующие категории продукции:

- медицинское сырье и вещества, не являющиеся лекарственными субстанциями;

- продукты лечебного питания и БАД;

- препараты дезинфекционного назначения;

- товары ветеринарного профиля;

- косметические средства и парфюмерные изделиях.

Поступления от участников долевого строительства

Ситуация: нужно ли платить НДС застройщику с сумм, поступающих от участников долевого строительства жилого дома? Жилой дом не сдан в эксплуатацию.

Да, нужно, но только с части средств, поступающих от участников долевого строительства жилого дома на оплату строительных работ, выполненных собственными силами застройщика.

По договору участия в долевом строительстве застройщик обязуется построить объект недвижимости и после получения разрешения на ввод в эксплуатацию передать его участникам долевого строительства. В свою очередь каждый участник должен заплатить предусмотренную договором сумму и по окончании строительства принять свою часть объекта.

Застройщик может вести строительство собственными силами и (или) силами подрядных организаций.

Об этом сказано в части 1 статьи 4 Закона от 30 декабря 2004 г. № 214-ФЗ.

Сумма договора может включать в себя:

стоимость услуг застройщика (независимо от способа ведения строительства);

стоимость строительных работ, а именно возмещение затрат застройщика на привлечение подрядчиков (при ведении строительства силами подрядных организаций) и (или) стоимость работ, выполненных непосредственно застройщиком (при ведении строительства собственными силами).

Это следует из положений части 1 статьи 5 Закона от 30 декабря 2004 г. № 214-ФЗ.

Услуги застройщика в рамках договора долевого участия не облагаются НДС (подп. 23.1 п. 3 ст. 149 НК РФ). Исключением из правила являются услуги застройщика, оказываемых при строительстве объектов производственного назначения. При этом к объектам производственного назначения относятся объекты, предназначенные для использования в производстве товаров (выполнении работ, оказании услуг). По мнению ФНС России к таким объектам относятся нежилые помещения многоквартирных домов, которые не входят в состав общего имущества и предназначены для ведения предпринимательской деятельности (размещения офисов, магазинов, объектов общепита и т. п.). Таким образом, льгота предусмотренная подпунктом 23.1 пункта 3 статьи 149 Налогового кодекса РФ, распространяется только на услуги застройщика по договорам, которые предусматривают передачу дольщикам жилых помещений, а также помещений, предназначенных для личных или семейных нужд (например, машино-мест в подземной автостоянке). Если договором предусмотрена передача дольщикам нежилых помещений, предназначенных для предпринимательской деятельности, то со стоимости услуг, относящихся к этой части долевого строительства, застройщик должен начислить НДС. Для этого ему придется вести раздельный учет.

Аналогичные разъяснения содержатся в письмах Минфина России от 26 июня 2012 г. № 03-07-15/67, от 4 мая 2012 г. № 03-07-10/10, ФНС России от 16 июля 2012 г. № ЕД-4-3/11645.

Со средств, поступающих от участников долевого строительства в оплату строительных работ, которые застройщик выполняет собственными силами, застройщик должен заплатить НДС как с выручки от реализации (ст. 39 и подп. 1 п. 1 ст. 146 НК РФ).

В части строительных работ, которые ведутся силами подрядчиков, суммы, поступающие от участников долевого строительства, для застройщика не являются выручкой от реализации. Они представляют собой возмещение расходов застройщика на оплату услуг подрядных организаций, с которых платить НДС не нужно.

Аналогичные разъяснения содержатся в письмах Минфина России от 7 июля 2009 г. № 03-07-10/10, от 25 марта 2008 г. № 03-07-10/02, от 12 июля 2005 г. № 03-04-01/82. Несмотря на то что приведенные письма выпущены до введения льготы по НДС в отношении услуг застройщика, их положения, разъясняющие порядок налогообложения затрат на привлечение подрядчика и самостоятельно выполненных застройщиком строительных работ, можно применять и сейчас, так как по ним законодательство не изменилось.

Сказанное в равной мере относится к расчетам с любыми участниками долевого строительства, в том числе и с участниками, которые одновременно являются подрядчиками по строительству жилого дома. Никаких исключений для них законодательством не установлено. При этом вместо расчетов в денежной форме подрядчик и застройщик могут провести взаимозачет. В рассматриваемой ситуации у каждой из сторон возникают однородные встречные обязательства: у застройщика – по договору строительного подряда, у подрядчика – по договору участия в долевом строительстве. Такие обязательства могут быть прекращены зачетом. Это следует из статьи 410 Гражданского кодекса РФ.

Условия применения освобождения от НДС по ст. 149 НК РФ

Среди необлагаемых операций есть те, которые ведутся в рамках лицензируемой деятельности. Так вот если соответствующей лицензии у организации нет, то и освобождение от НДС она применять не может (п. 6 ст. 149 НК РФ).

Кроме того, воспользоваться освобождением по ст. 149 НК РФ могут организации и ИП, которые действуют в собственных интересах, а не в интересах другого лица по договору комиссии, поручения и т.д. (п. 7 ст. 149 НК РФ).

И еще один важный нюанс. При одновременном осуществлении операций, которые облагаются НДС и которые не облагаются НДС по ст. 149 НК РФ, необходимо вести раздельный учет одних и других операций (п. 4 ст. 149 НК РФ). А также раздельно учитывать входной НДС по товарам, работам, услугам, используемым в одних и других операциях.

Какие услуги посредника не облагаются НДС?

При оказании посреднических услуг не применяется освобождение, определенное ст. 149 НК РФ. Это положение установлено п. 2 ст. 156 НК РФ. Однако здесь же приводятся и исключения из этого правила. Рассмотрим их.

Какие услуги посредника не облагаются НДС?

Согласно ст. 149 и 156 НК РФ не следует облагать НДС:

1. Посреднические услуги, связанные с предоставлением в аренду помещений иностранным физическим лицам и организациям, которые аккредитованы в России (п. 2 ст. 156, п. 1 ст. 149 НК РФ).

2. Посреднические услуги, связанные с продажей жизненно важных лекарств и медицинских изделий, определенных в особом перечне медицинских товаров, не подлежащих обложению НДС при реализации на территории РФ (утвержден постановлением Правительства РФ от 30.09.2015 № 1042). Это положение содержится в п. 2 ст. 156 и в подп. 1 п. 2 ст. 149 НК РФ.

3. Посреднические услуги, связанные с продажей:

- сырья и материалов для изготовления протезно-ортопедических изделий;

- полуфабрикатов к этим изделиям;

- самих протезно-ортопедических изделий.

Это следует из содержания п. 2 ст. 156 и подп. 1 п. 2 ст. 149 НК РФ. Перечень технических средств, используемых исключительно для профилактики инвалидности или реабилитации инвалидов, продажа которых не подлежит обложению НДС, также приведен в постановлении Правительства РФ от 30.09.2015 № 1042.

4. Посреднические услуги, связанные с реализацией технических средств, которые используются только для реабилитации инвалидов или профилактики инвалидности (п. 2 ст. 156 и подп. 1 п. 2 ст. 149 НК РФ). При определении назначения технических средств здесь тоже следует руководствоваться перечнем, приведенным в постановлении Правительства РФ от 30.09.2015 № 1042.

5. Посреднические услуги, связанные с реализацией очков и линз, предназначенных для коррекции зрения и оправ к ним (п. 2 ст. 156 и подп. 1 п. 2 ст. 149 НК РФ). Полный список этих товаров также приведен в постановлении Правительства РФ от 30.09.2015 № 1042.

6. Посреднические услуги, связанные с предоставлением ритуальных услуг, продажей похоронных принадлежностей, работами по изготовлению надгробий и памятников, оформлению могил (п. 2 ст. 156 и подп. 8 п. 2 ст. 149 НК РФ). Эти товары поименованы в перечне похоронных принадлежностей, освобождаемых от обложения НДС, который утвержден постановлением Правительства РФ от 31.07.2001 № 567.

7. Посреднические услуги, связанные с реализацией изделий народно-художественных промыслов, если таковые имеют признанные художественные достоинства (п. 2 ст. 156 и подп. 6 п. 3 ст. 149 НК РФ). Отдельный перечень для этой категории не утверждался, но образцы изделий должны быть зарегистрированы согласно порядку, установленному постановлением Правительства РФ от 18.01.2001 № 35. Для подакцизных товаров положение не применяется.

ВНИМАНИЕ! Если посредник одновременно проводит операции, облагаемые и не облагаемые НДС, то по таким операциям надо вести раздельный учет (п. 4 ст

149 НК РФ).

О принципах организации раздельного учета читайте в статье «Как ведется раздельный учет по НДС (принципы и методика)?».

Если услуги освобождены от НДС, надо ли облагать этим налогом вознаграждение посредника?

В деловой практике случается, что при оказании посреднических услуг, связанных с реализацией товаров (услуг, работ), не облагаемых НДС, посреднику вознаграждение выплачивается отдельно. В подобных обстоятельствах с суммы дохода следует исчислить НДС и уплатить его в бюджет. Основания для этого — положения п. 7 ст. 149, п. 2 ст. 156 НК РФ, а также рекомендации чиновников (письма Минфина России от 31.03.2010 № 03-07-05/15, ФНС России от 10.10.2011 № АС-3-3/3340@ и УФНС России по Москве от 19.07.2010 № 16-15/075620). В том числе облагается налогом и дополнительное вознаграждение, получаемое посредником за достижение каких-либо показателей (письма Минфина от 24.01.2017 № 03-07-11/3075, от 27.12.2016 № 03-07-11/78123).

Исключение из этого правила — услуги, связанные с реализацией товаров, услуг или работ, если они освобождены от НДС по положениям п. 1, подп. 1 и 8 п. 2 и подп. 6 п. 3 ст. 149 НК РФ (п. 2 ст. 156 НК РФ).

Подробнее об операциях, входящих в число не облагаемых НДС, читайте в материале «Ст. 149 НК РФ (2017): вопросы и ответы».

Подлежат ли налогообложению услуги по медосмотрам?

Медицинские осмотры работников проводятся перед поступлением на некоторые виды работ и для предупреждения заболеваний. Например, в организациях, эксплуатирующих транспорт, нужно совершать перед рейсом и после него медосмотр шоферов (ст. 20 закона «О безопасности дорожного движения» от 10.12.1995 № 196-ФЗ).

Услуги на медосмотр освобождаются от налогообложения НДС. Однако медицинской организации или частнопрактикующему врачу нужно иметь лицензию (постановление Правительства РФ от 16.04.2012 № 291).

На предприятии может быть организован медкабинет или здравпункт, где будет работать медперсонал поликлиник или медработники по договорам.

В договоре на оказание медуслуг нужно прописать действия лица, проводящего медосмотр, и основания для отстранения водителей от работы. Данные медосмотра заносят в специальный журнал. В путевом листе допущенного к рейсу шофера ставится штамп: «Допущен». Это является доказательством для ГИБДД, что медосмотр проведен.

Проверку выполнения этих требований может осуществить Ространснадзор или трудовая инспекция. Их невыполнение приведет к штрафам руководителя и самой фирмы (ст. 11.32, ст. 12.31.1, ст. 12.32 КоАП).

Требования, предъявляемые к контрольно-кассовой технике

Теперь перейдем к вопросу применения контрольно-кассовой техники, о которой упоминалось при рассмотрении основной и упрощенной систем налогообложения.

Контрольно-кассовая техника, включенная в Государственный реестр контрольно-кассовой техники и применяемая пользователями при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт, должна (пункт 3 Положения о ККТ):

- иметь корпус, фискальную память, накопитель фискальной памяти, контрольную ленту и устройство печати кассовых чеков;

- обеспечивать печать кассовых чеков, некорректируемую регистрацию информации и энергонезависимое долговременное хранение информации;

- обеспечивать фиксацию информации в фискальной памяти, на кассовом чеке и контрольной ленте в соответствии с установленными техническими характеристиками и параметрами функционирования;

- обеспечивать возможность ввода в фискальную память информации при первичной регистрации и перерегистрации в налоговых органах в соответствии с установленными техническими характеристиками и параметрами функционирования;

- обеспечивать возможность вывода фискальных данных, зафиксированных в фискальной памяти и на контрольной ленте в соответствии с установленными техническими характеристиками и параметрами функционирования;

- эксплуатироваться в фискальном режиме;

- регистрировать в фискальном режиме на кассовом чеке и контрольной ленте признаки такого режима, подтверждающие некорректируемую регистрацию информации о наличных денежных расчетах и (или) расчетах с использованием платежных карт, в соответствии с установленными техническими характеристиками и параметрами функционирования;

- блокировать в фискальном режиме фиксацию информации в фискальной памяти, на кассовом чеке и контрольной ленте при отсутствии признаков фискального режима в соответствии с установленными техническими характеристиками и параметрами функционирования;

- иметь часы реального времени в соответствии с установленными техническими характеристиками и параметрами функционирования;

- быть исправной;

- обеспечиваться технической поддержкой поставщика или центра технического обслуживания;

- соответствовать образцу, представленному в Министерство промышленности и торговли Российской Федерации при внесении сведений о модели контрольно-кассовой техники в Государственный реестр;

- иметь паспорт установленного образца;

- иметь идентификационный знак установленного образца;

- иметь марки-пломбы установленного образца и эксплуатационную документацию;

- иметь знак «Сервисное обслуживание» установленного образца.

Для справки, сообщаем, что:

Фискальный режим

— режим функционирования контрольно-кассовой техники, обеспечивающий регистрацию фискальных данных в фискальной памяти.

Фискальные данные

— это фиксируемая на контрольной ленте и в фискальной памяти информация о наличных денежных расчетах и (или) расчетах с использованием платежных карт.

Фискальная память

— это память в кассовом аппарате в которой храниться информация по выручке, пробитой на кассовом аппарате.

Непосредственное использование ККТ регламентировано Типовыми правилами эксплуатации контрольно-кассовых машин при осуществлении денежных расчетов с населением (утверждены Минфином РФ 30.08.1993 № 104) (далее — Типовые правила).

Требований по установке ККТ в медицинских организациях не установлено.

К работе на кассовой машине допускаются лица, освоившие правила по эксплуатации кассовых машин в объеме технического минимума и изучившие настоящие «Типовые правила». С лицами, допущенными к работе, заключается договор о материальной ответственности (пункт 2.1. Типовых правил).

Отдельные виды медицинских услуг по перечню освобождаются от НДС. Необходимое условие — наличие у вас лицензии на осуществление медицинской деятельности.

При этом не важно, кто является заказчиком услуг и кто их оплачивает — сам пациент, его работодатель или страховая организация. Также не имеет значения и форма оплаты.. По медицинским услугам, которые освобождены от НДС, не нужно выставлять счет-фактуру

Однако вам придется организовать раздельный учет, если вы также оказываете облагаемые НДС услуги.

По медицинским услугам, которые освобождены от НДС, не нужно выставлять счет-фактуру. Однако вам придется организовать раздельный учет, если вы также оказываете облагаемые НДС услуги.

Медицинские услуги, в отношении которых не применяется освобождение от НДС, облагаются налогом в общем порядке.

Когда и как подтверждать льготы по НДС

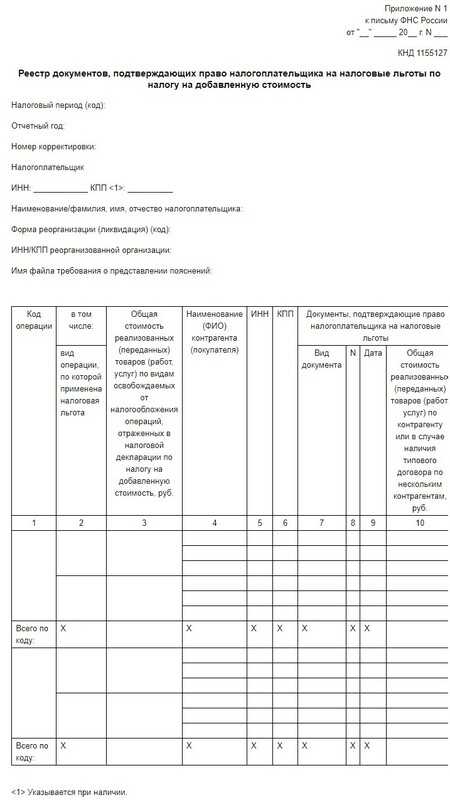

Реестр документов

Реестр документов

Как заполнить реестр документов, подтверждающих обоснованность льгот по НДС:

- Строки «Налоговый период (код)», «Отчётный год» и «Номер корректировки» заполняют как в декларации по НДС, к которой проверяющие затребовали подтверждение льготы.

- Имя файла требования о представлении пояснений указывают без расширения.

- Графа 1 — семизначный код операции по НДС из приложения № 1 к Порядку заполнения декларации.

- Графа 2 — вид операции, по которой действует льгота. Так, если в первой графе реестра стоит код 1010245, здесь может быть указано — основное или допобразование, повышение квалификации и др.

- Графа 3 — общая стоимость в рублях по каждому виду льготных операций.

- Графы 4, 5, 6 — информация о покупателях: наименование организации или ФИО предпринимателя, ИНН и КПП.

- Графы 7, 8, 9 — вид, номер и дата подтверждающего документа.

- Графа 10 — суммарная стоимость реализованных товаров (работ, услуг) по контрагенту. При типовом договоре — по нескольким контрагентам.

- Строка «Всего по коду» — выручка по каждому коду льготных операций.

Важно! В Приказе ФНС от 24.05.2021 г. № ЕД-7-15/513@ содержатся форма, порядок заполнения, формат и порядок представления реестра документов, подтверждающих право налогоплательщика на налоговые льготы, в электронной форме

Платится ли НДС при сборе и продаже отходов металлов?

Продажа лома и отходов металлов (черных и цветных) с 01.01.2018 больше не подпадает под освобождение от НДС (подп. 25 п. 2 ст. 149 НК РФ).

В своей производственной деятельности фирмы по приему металлолома следуют положениям закона «Об отходах…» от 24.06.1998 № 89-ФЗ и постановлений Правительства от 11.05.2001 № 369 и № 370. С их учетом прием отходов и лома можно производить только у их собственников при наличии документов. Собственник в заявлении на прием лома указывает, как у него возникло право на сдаваемый лом. При сдаче лома составляется приемосдаточный акт. Принимающая лом фирма должна провести его проверку на радиацию и взрывоопасность.

Дальнейшая реализация лома черных и цветных металлов облагается НДС, но налог уплачивает не продавец, а покупатель, который в данном случае выступает в роли налогового агента (письмо ФНС от 16.01.2018 № СД-4-3/480@).

Подробности см. .

Наш ответ

Услуги скорой медицинской помощи, оказываемые организацией при проведении культурно-массовых мероприятий, не подлежат налогообложению НДС, что соответствует позиции официальных органов.

При этом не важно, с кем у организации заключен договор. В соответствии с пп

2 п. 2 ст. 149 Налогового кодекса РФ не подлежит налогообложению (освобождается от налогообложения) реализация (а также передача, выполнение, оказание для собственных нужд) на территории Российской Федерации медицинских услуг, оказываемых медицинскими организациями, индивидуальными предпринимателями, осуществляющими медицинскую деятельность, за исключением косметических, ветеринарных и санитарно-эпидемиологических услуг. Ограничение, установленное настоящим подпунктом, не распространяется на ветеринарные и санитарно-эпидемиологические услуги, финансируемые из бюджета. В целях гл. 21 НК РФ к медицинским услугам относятся услуги скорой медицинской помощи, оказываемые населению

В соответствии с пп. 2 п. 2 ст. 149 Налогового кодекса РФ не подлежит налогообложению (освобождается от налогообложения) реализация (а также передача, выполнение, оказание для собственных нужд) на территории Российской Федерации медицинских услуг, оказываемых медицинскими организациями, индивидуальными предпринимателями, осуществляющими медицинскую деятельность, за исключением косметических, ветеринарных и санитарно-эпидемиологических услуг. Ограничение, установленное настоящим подпунктом, не распространяется на ветеринарные и санитарно-эпидемиологические услуги, финансируемые из бюджета. В целях гл. 21 НК РФ к медицинским услугам относятся услуги скорой медицинской помощи, оказываемые населению.

В силу п. 1 ст. 143 НК РФ налогоплательщиками налога на добавленную стоимость признаются организации.

Перечень работ (услуг), составляющих медицинскую деятельность, приведен в Приложении к Положению о лицензировании медицинской деятельности (за исключением указанной деятельности, осуществляемой медицинскими организациями и другими организациями, входящими в частную систему здравоохранения, на территории инновационного центра «Сколково»), утвержденному Постановлением Правительства РФ от 16.04.2012 N 291.

На основании п. 6 ст. 149 НК РФ перечисленные в данной статье операции не подлежат налогообложению (освобождаются от налогообложения) при наличии у налогоплательщиков, осуществляющих эти операции, соответствующих лицензий на осуществление деятельности, лицензируемой в соответствии с законодательством Российской Федерации.

Таким образом, услуги коммерческой медицинской организации по оказанию скорой медицинской помощи не облагаются НДС в случае, если организация обладает соответствующей лицензией. Иных оснований для освобождения от уплаты НДС законодатель в рассматриваемой ситуации не ставит.

Так, в Письме Минфина России от 04.07.2014 N 03-07-РЗ/32477 разъясняется, что услуги скорой медицинской помощи, оказываемые коммерческой медицинской организацией в период проведения массовых мероприятий, не подлежат налогообложению налогом на добавленную стоимость при наличии у этой организации соответствующей лицензии.

Также в Письме Минфина России от 10.02.2012 N 03-07-07/20 указывается, что услуги скорой медицинской помощи, оказываемые коммерческой медицинской организацией в период проведения массовых мероприятий, не подлежат налогообложению налогом на добавленную стоимость при наличии у этой организации соответствующей лицензии. Что касается порядка составления счетов-фактур по указанным услугам, то в соответствии с п. 5 ст. 168 НК РФ при реализации товаров (работ, услуг), операции по реализации которых не подлежат налогообложению (освобождаются от налогообложения), счета-фактуры выставляются без выделения соответствующих сумм налога. При этом на указанном документе делается соответствующая надпись или ставится штамп «Без налога (НДС)».

Таким образом, из анализа приведенных выше норм НК РФ и позиции Минфина России следует, что в рассматриваемой ситуации услуги скорой медицинской помощи, оказываемые организацией в период проведения массовых операций, не подлежат налогообложению НДС.

Какие услуги считаются консультационными

Консультационные услуги, называемые также консалтинговыми, заключаются в предоставлении значимой для заказчика, полезной информации устно или письменно.

К ним можно отнести консультации по вопросам:

- установки и использования ПО;

- коммерческой деятельности и управления;

- юриспруденции и применения правовых норм;

- разработки методики бухгалтерского учета, учета производственных затрат, использования бюджета;

- налоговое консультирование;

- консультации в области архитектуры, строительства и пр.

Консультации могут оказываться в устной и письменной форме, а также в виде совершения определенных действий (например, в области права). Письменная форма предполагает обоснованные письменные рекомендации, заключения специалистов. Консультации могут быть разовыми и в форме абонентского обслуживания, индивидуальными и групповыми. Основой служит, как правило, договор возмездного оказания услуг или договор поручения. Может иметь место разовое устное оказание услуг. Тогда они документируются на основе выставленных исполнителем документов, в частности счета-фактуры.

Любой вариант консультаций в общем случае облагается НДС по ставке 20%, поскольку имеет место реализация услуг (НК РФ, ст. 146 п. 1).

Какие условия должны соблюдаться для услуг по подп. 4 п. 2 ст. 149 Налогового кодекса?

Дошкольные учреждения создают для детей с целью:

- обеспечения дошкольного образования;

- укрепления детского здоровья;

- развития детей.

Такие организации осуществляют свою деятельность на основе полученной лицензии, которую они получают на основе выполнения требований ст. 91 закона «Об образовании…» от 29.12.2012 № 273-ФЗ с учетом вида образовательных услуг.

Право на использование освобождения по НДС у коммерческих образовательных организаций есть, но только у тех, кто использует программу дошкольного образования (постановление Арбитражного суда Западно-Сибирского округа от 15.09.2014 № А27-18046/2013). Кроме этого, им необходима лицензия на проведение общеобразовательной деятельности (подп. 40 п. 1 ст. 12 закона «О лицензировании…» от 04.05.2011 № 99-ФЗ).

Таким образом, у налогоплательщика должны быть в наличии все перечисленные выше документы, чтобы подтвердить налоговикам право использования освобождения от НДС.

Бух учет при освобождении от НДС

Организация

Российской Федерации,

которая получила льготу

по уплате налога

на добавленную

стоимость, должна выставлять своим

покупателям счета-фактуры. Однако,

согласно статье 168 НК, в них требуется

ставить пометку «Без НДС». Согласно

статье 170 НК, принимать к вычету входной

платеж в таком случае нельзя.

Если

организация выставит фактуру, где

выделен размер налога, требуется внести

платеж в бюджет, в ином случае есть риск

получения штрафа согласно статье 122 НК.

Помимо этого, организация, которая имеет

освобождение, должна вести книгу продаж,

чтобы подтверждать право на освобождение

и продлить данный период.

Существующие ставки НДС

В российском законодательстве приняты три ставки по данному налогу. Чтобы разобраться какую ставку необходимо применить организации нужно просто посмотреть в кодексе, может ли их направление бизнеса использовать пониженные ставки. Во всех остальных случаях применяются стандартная ставка.

| Ставка, % | Комментарий |

| 18 | Стандартная ставка, применяемая во всех случаях, если иное не оговорено в налоговом законодательстве |

| 10 | Сниженная ставка, применяема для определенных групп товаров представляющих социальную значимость (медицинские товары, продовольствие и т.д.) |

| Применяется для всех операций, связанных с вывозом товаров за пределы страны |

Какие операции свободны от налогообложения НДС в соответствии с п. 2 ст. 149 НК РФ?

В регламентируемый п. 2 ст. 149 НК РФ список входят:

1. Операции по реализации:

- товаров медицинского направления: протезы, ортопедическая обувь и др. (по перечню, утвержденному постановлением Правительства от 30.09.2015 № 1042);

- автотранспорта для инвалидов;

- очков, оправ и линз, предназначенных для коррекции зрения;

- похоронных принадлежностей (перечень приведен в постановлении Правительства от 31.07.2001 № 567);

- товаров в рамках безвозмездной помощи;

- результатов интеллектуальной деятельности (программ для ЭВМ, изобретений и т. п.);

- материальных ценностей, выпускаемых из госрезерва (с 01.01.2018);

- макулатуры (на период с начала 2017 года и до конца 2018 года).

2. Работы и услуги:

- медуслуги (согласно перечню ОМС);

- оказание услуг престарелым, инвалидам и больным — уход за ними осуществляют при выдаче заключений органами соцзащиты и организациями здравоохранения;

- услуги по медицинской диагностике и лечению населения (их перечень содержит постановление Правительства РФ от 20.02.2001 № 132);

- услуги скорой помощи и другие виды услуг медицинского характера (сбор крови у доноров, уход за больными);

- услуги по дошкольному образованию детей, в том числе занятия с ними в кружках, секциях;

- услуги по перевозке пассажиров различными видами транспорта;

См. также «Перевозка пассажиров по госконтрактам не облагается НДС».

- ритуальные услуги и работы по изготовлению памятников;

- услуги по ремонту и техобслуживанию бытовых и медицинских товаров в течение гарантийного срока;

- работы, связанные с объектами культурного наследия РФ, включенными в Госреестр;

- работы по жилищному строительству для военнослужащих;

- услуги по техническому осмотру автомобилей;

- работы по постановке и съемке кинофильмов;

- образовательные услуги некоммерческих организаций;

- работы по обслуживанию морских и речных судов;

- другие работы и услуги.

Подробнее обо всех этих операциях читайте в статье «Операции, не подлежащие налогообложению НДС: виды и особенности».