Что выбрать – управляющую компанию или негосударственный пенсионный фонд?

В случае если гражданин никогда не обращался в Пенсионный фонд с заявлением о смене страховщика или выборе управляющей компании, он автоматически формирует свои пенсионные накопления через ПФР. Инвестирует их в этом случае государственная УК Внешэкономбанк, с которой у ПФР заключен договор доверительного управления средствами пенсионных накоплений.

Разница между управляющими компаниями и негосударственными пенсионными фондами заключается в том, что если пенсионные накопления находятся в доверительном управлении первых, то учет средств пенсионных накоплений и результатов их инвестирования, назначение и выплату накопительной пенсии осуществляет Пенсионный фонд; во втором случае – выбранный гражданином негосударственный пенсионный фонд.

Примерными критериями выбора УК, в случае если накопления застрахованного лица размещены в ПФР, могут служить размер ее уставного капитала, продолжительность работы компании, показатель доходности управления, а также совокупный объем средств пенсионных накоплений граждан, находящихся в управлении

При выборе негосударственного пенсионного фонда, помимо предложенных критериев, следует обратить внимание на количество учредителей фонда и доступность предоставляемой им информации

Программа долгосрочных сбережений: главное

- Программа долгосрочных сбережений граждан (ПДС) — это добровольный накопительно-сберегательный продукт для граждан с участием государства. Инструмент предусматривает активное самостоятельное участие граждан в накоплении капитала как за счет личных средств граждан, так и за счет средств пенсионных накоплений.

- Государство обязано софинансировать накопления граждан в рамках ПДС. Софинансирование получат граждане, заключившие в 2024–2026 годах договор долгосрочных сбережений с НПФ и оплатившие взносы на сумму не менее 2 000 рублей в год. Дополнительная финансовая поддержка предусмотрена в течение трех лет (в дальнейшем этот срок может быть продлен).

- Максимально возможный объем участия государства в софинансировании сбережений составляет 36 000 рублей в год. В рамках ПДС предусмотрены три формулы софинансирования в зависимости от дохода гражданина.

- Государство также гарантирует участникам программы страхование внесенных средств в объеме до 2,8 млн рублей, налоговый вычет в размере до 52 000 рублей в год при уплате взносов на сумму до 400 000 рублей в год и возможность забрать средства досрочно при наступлении «особых жизненных ситуаций» (оплата дорогостоящего лечения и потеря кормильца).

- Участие граждан в программе долгосрочных сбережений предполагается только на добровольной основе. Принять участие в программе долгосрочных сбережений может любой гражданин России возрастом от 18 лет. Копить средства в рамках ПДС можно и в пользу третьих лиц — например, детей. Накопленные в рамках программы денежные средства будут наследоваться в полном объеме.

- Для участия в ПДС гражданин должен выбрать одного или нескольких операторов — НПФ, которые будут управлять его средствами и инвестировать их. После этого необходимо заключить специальный договор долгосрочных сбережений и осуществлять добровольные взносы. Величину и периодичность взносов участник программы может определить самостоятельно. При этом предусмотрена возможность смены НПФ, но не чаще чем раз в пять лет.

- Предполагается, что НПФ будут инвестировать средства граждан «на принципах доходности и безубыточности», то есть в консервативные финансовые инструменты. Как правило, НПФ вкладывают средства в государственные облигации и облигации крупнейших эмитентов, в основном госкомпаний.

- Право на получение выплат в рамках ПДС будут иметь граждане, участвовавшие в программе не менее 15 лет или достигшие возраста 55 лет (женщины) и 60 лет (мужчины). По выбору участника программы периодические выплаты могут быть пожизненными или срочными (на срок не менее 10 лет). В том случае, если ежемесячная пожизненная выплата будет ниже 10% официального прожиточного минимума пенсионера, предусмотрена возможность единовременной выплаты.

- К основным плюсам ПДС можно отнести софинансирование вложений государством, возможность инвестирования «замороженных» пенсионных накоплений, страхование внесенных средств и налоговый вычет.

- Основной минус программы — невысокая доходность.

С помощью сервиса Банки.ру вы можете больше изучить тему инвестиций, выбрать подходящего брокера, а также узнать ситуацию на рынке металлов, валюты и недвижимости.

Как получить деньги пенсионерам

Средства, софинансированные государством, назначаются совместной со страховой пенсией по старости или инвалидности выплатой в виде накопительного пособия. После возникновения прав на назначение ПО за его оформлением и назначением можно обратиться с заявлением к сотруднику уполномоченной организации.

Капитал пенсионного обеспечения, размещенный на лицевом счете участника системы обязательного страхования в ПФР, выплачивается вместе с инвестиционным доходом – дополнительными накоплениями, включающими государственное софинансирование пенсии. Варианты получения денежных средств:

- Единовременным переводом. Дополнительные накопления перечисляются получателю за 1 раз, при условии, что на дату назначения их размер не превышает 5% от объема всей страховой пенсии, включая общую сумму накопительной части к ней и фиксированную выплату.

- Срочным переводом. Продолжительность таких начислений определяется пенсионером-получателем, но не может быть меньше 10-летнего периода.

- В виде накопительной пенсии. Ее размер, как правило, ниже, чем у срочной выплаты, потому что рассчитывается исходя из ожидаемого периода начислений – на 2019 г. Он составляет 246 месяцев. Переводы будут пожизненными.

Куда обращаться

Оформить причитающееся страховое ПО вместе с накопленными средствами, включающими софинасирование можно, обратившись к сотруднику одной из уполномоченных инстанций:

- местное отделение ПФР;

- многофункциональный центр (далее – МФЦ);

- отправив его почте заказным письмом с уведомлением;

- дистанционно – на портале государственных услуг gosuslugi.ru или официальном сайте ПФР;

- через своего законного представителя.

Сроки рассмотрения заявления

Документы и заявление, поданное лицом на назначение страхового пособия и накопительных выплат, рассматриваются в течение определенного срока. Он напрямую зависит от способа перечисления ПО:

- при срочных выплатах – до 10 рабочих дней;

- при единовременном переводе – до 1 месяца;

- при назначении страховой пенсии и совместной выплаты к ней – до 10 рабочих дней, ПФР начнет начислять пособие в течение 2 месяцев с даты принятия положительного решения.

Перечень необходимых документов

Для оформления пенсионного пособия и начисления накопительных выплат потребуется предоставить пакет соответствующих документов:

- заполненное заявление – бланк можно найти на сайте уполномоченной организации через интернет или на информационном стенде, обратившись туда через местное отделение;

- паспорт гражданина РФ;

- страховой номер индивидуального лицевого счета (далее – СНИЛС);

- бумаги, доказывающие право на установление выплат пенсионного обеспечения – трудовая книжка и/или ее копия, документы, подтверждающие рабочий стаж, размер оклада, справки о наличии иждивенцев, прочие.

Свежая информация по корректировкам программы

Правительственные органы решили прекратить программу финансирования пенсионных выплат после 2014 года. Первоначальные признаки кризиса, которые стали причиной остановки экономического роста, стали заметны ещё в 2013 году. После того, как отметился ценовой спад на энергоресурсы, произошел обвал валюты РФ, были внедрены крымские санкции с целью поддержания экономической стабильности использовались всевозможные резервы.

В 2014 году правительственные органы решили отыскать возможности для получения средств, что сказалось на множестве социальных инициатив. Первоначально решение об экономии затронуло сферу софинансирования.

К сожалению, в данный момент подать заявление на участие в программе нельзя

Сейчас возможность увеличения в 2 раза пенсионных сбережений предоставлена тем гражданам, которые вовремя подали заявку, однако их численность каждый год уменьшается. Численность участников программы снижается по следующим причинам.

- Некоторые граждане достигли пенсионного возраста, и пенсионное пособие выплачивается им из накопленной части.

- В программе больше не участвуют те граждане, которые не внесли минимальный платёж или осуществили заявку несвоевременно (требуется ежегодное подтверждение участия).

Люди, которые подали заявку в 2008 году, уже не могут рассчитывать на индексацию или двукратное увеличение в 2020 году. Другие лица могут получать бонусы в случае соблюдение правил софинансирования. Помимо этого, государство не увеличило в 2 раза пенсионные финансы тех граждан, которые стали участниками в последних числах действия программы, а именно с 5 ноября до 31 декабря 2014 года.

Если граждане подали заявку в последние два месяца существования программы, то их накопления не увеличиваются

О новейших корректировках, которые были внедрены в апрельский Закон от 2008 года о софинансировании пенсионных выплат, можно узнать если следующей законодательной документации:

- ФЗ № 360 от 30 ноября 2011;

- ФЗ № 345 от 04 ноября 2014.

Если граждане не обратились за оформлением пенсии, когда уже имеют на нее право, их накопления увеличиваются в 4 раза

В законодательные акты были внесены изменения о порядке вступления в государственную программу, о длительности её действия и тонкостях составления отчётов. В 2020 году масштабных изменений не привносилось. Гражданин, участвующий в программе, может сам решать, какую сумму взноса он будет отчислять, каким способом будет это делать, выбирать управляющую компанию, способы получения накопленных средств и устанавливать цели для распоряжения счётом в случае своей смерти.

Заморозка пенсионных накоплений до 2022 года

3 декабря 2019 г. Госдума одобрила во втором чтении проект закона о продлении «заморозки» пенсионных накоплений до 2022 г. Напомним, что формирование накопительной пенсии граждан за счет уплачиваемых работодателями обязательных пенсионных взносов было приостановлено с 2014 года. Фактически это означает, что все средства, которые работодатель перечисляет в Пенсионный фонд в виде обязательных страховых взносов (а это 22% от фонда оплаты труда до вычета НДФЛ), направляются только в качестве:

- солидарной части тарифа (6%, которые идут на выплату фиксированной выплаты к пенсии нынешним пенсионерам);

- на формирование страховой части пенсии застрахованного лица (остальные 16% из обязательных страховых взносов).

До 2014 года у граждан 1967 года рождения и моложе, формирующих накопительную часть пенсии, из указанных выше 16%, учитываемых ПФР на индивидуальном лицевом счете (СНИЛС), только 10% шли на формирование страховой пенсии, а остальные 6% откладывались в ПФР или НПФ в качестве пенсионных накоплений (подробнее о формировании накопительной пенсии).

В 2014 году Правительство впервые пошло на так называемую «заморозку пенсионных накоплений». Такое решение позволяет снизить расходы федерального бюджета на выплату пенсий нынешним российским пенсионерам. С тех пор мораторий на накопительную пенсию продлевается ежегодно.

В соответствии с рассматриваемым в Госдуме проектом законом действие моратория планируют продлить до 2022 года. Но это не значит, что после 2022 г. накопления «разморозят» — возврат к обязательной накопительной пенсии в России Правительство вообще больше не рассматривает.

- Вместо это Кабмин планирует создать институт добровольных накоплений и ввести с 1 января 2021 г. гарантированный пенсионный план.

- В рамках такой системы накопления граждан будут формироваться не за счет страховых взносов, отчисляемых работодателем, а за счет дополнительных отчислений из заработной платы.

Фото pixabay.com

Финансовая база

Условия программы софинансирования предполагают регулярные пополнения страховых взносов. Сделать это можно следующими вариантами:

- Оформить перечисление в ближайшем банке.

- Переводить средства через своего работодателя.

Как внести средства самостоятельно

Если решено пополнить счет через банковское учреждение, необходимо оформить платежную квитанцию. Бланк документа берется непосредственно в самом банке. При заполнении формы очень тщательно следует подойти к заполнению личных данных (СНИЛС, паспорта, Ф.И.О, номера счета зачисления). Если будет допущена хотя бы одна неточность, средства не поступят.

Пример работы программы

После оформления платежа кассир выдаст на руки квитанцию. Этот чек следует сохранять, ведь данный документ может впоследствии пригодиться для получения вычета по налогам. Также стоит знать, что сумма годовых зачислений не должна превышать 12 000 руб. Об это гласит ФЗ №56 (ст.13, пункт 1). За окончательное формирование накопительной части ответственен ПФ РФ.

Перечисление от работодателя

Чтобы взносы на лицевой счет поступали автоматически, следует обратиться в бухгалтерию по месту работы и написать заявление. Заявка оформляется в произвольной форме, в ней указывается счет получателя и ежемесячная сумма к зачислению (процент от зарплаты либо конкретно указанная цифра).

Условия получения пенсионных накоплений

Сейчас около 90% от всех выплат в системе обязательного пенсионного страхования (ОПС) – единовременные. Причин несколько. Кто-то получал небольшую или «серую» зарплату, кто-то постоянно терял инвестиционный доход, меняя страховщиков и так далее. В 2022 году размер средней единовременной выплаты в стране превысил 50 тысяч рублей.

Единовременная выплата назначается, если расчетный размер накопительной пенсии составляет 5% и менее по отношению к сумме размера страховой пенсии и размера накопительной пенсии, а с 1 июля 2024 года – если расчетный размер пенсии составляет не менее 10% прожиточного минимума пенсионера в целом по РФ. Также единовременная выплата назначается, если у гражданина на момент обращения за накопительной пенсией отсутствует необходимый стаж (с 2024 года – не менее 15 лет) и необходимое количество пенсионных коэффициентов (ранее – пенсионных баллов) – 28,2 в 2024 году и 30 начиная с 2025 года.

Претендовать на единовременную выплату могут граждане, у которых есть пенсионные накопления, и по которым выполняется хотя бы одно из вышеперечисленных условий.

Кроме того, рассчитывать на выплату не могут лица, которые уже получают или получали накопительную пенсию.

Чтобы понять, положена ли вам единовременная выплата накоплений, нужно провести несложные расчеты.

Если вы обращаетесь за назначением пенсии до 1 июля 2024 года, необходимо сложить ежемесячную страховую и накопительную пенсии, поделить общую сумму на 20 (чтобы получить пороговую величину в 5%) и сравнить полученное значение с размером накопительной пенсии – если оно больше, выплата будет единовременной.

Если вы обращаетесь за назначением пенсии с 1 июля 2024 года, необходимо поделить размер актуального прожиточного минимума пенсионера в целом по РФ на 10 (чтобы получить пороговую величину в 10%) и сравнить полученное значение с размером накопительной пенсии – если оно больше, выплата будет единовременной.

Пример при обращении за накопительной пенсией до 1 июля 2024 года (обратите внимание: расчет может измениться с учетом индивидуальных параметров):

- Ваша страховая пенсия (X) составляет 13 500 руб. в месяц.

- Ваши пенсионные накопления – 105 600 руб.

- Расчетный размер ежемесячной накопительной пенсии (Y) = 105 600 руб. / 264 месяца (так называемый «период дожития») = 400 руб. в месяц.

Складываем страховую и накопительную пенсионные выплаты, делим общую сумму на 20 (чтобы получить пороговую величину в 5%):

- (X + Y) : 20 = Z.

- (13500 + 400) : 20 = 695 руб.

Если, как в примере выше, Z больше, чем Y, накопления вы получите единовременно, ведь размер накопительной пенсии составил менее 5% от суммы страховой и накопительной пенсий. Если же размер накопительной пенсии превышает 5% от суммы страховой и накопительной пенсий, вам будет назначена срочная или пожизненная выплата.

Пример при обращении за накопительной пенсией с 1 июля 2024 года:

- Прожиточный минимум пенсионера в РП составляет 15 453 руб. в месяц (Х).

- Ваши пенсионные накопления – 290 400 руб.

- Расчетный размер ежемесячной накопительной пенсии (Y) = 290 400 руб. / 264 месяца = 1 100 руб. в месяц.

Берем значение актуального прожиточного минимума пенсионера в РФ – например, с 1 января 2024 года это 15 453 рублей. Делим данное значение на 10 (чтобы получить пороговую величину в 10%):

- X : 10 = Z.

- 15 453 : 10 = 1 545,3 руб.

Если, как в примере выше, Z больше, чем Y, накопления вы получите единовременно, ведь размер накопительной пенсии составил менее 10% от прожиточного минимума. Если же размер накопительной пенсии превышает 10% от прожиточного минимума, вам будет назначена срочная или пожизненная выплата.

Право на получение накопительной пенсии имеют женщины и мужчины с наступлением 55 и 60 лет соответственно. Ограничений по срокам подачи заявления нет, поэтому его можно отнести в СФР или НПФ в любой момент после соответствующего дня рождения. При себе необходимо иметь паспорт и СНИЛС. Если все необходимые данные о стаже и ИПК о вас есть в базе территориального СФР, дополнительных документов не потребуется. В случае необходимости подтвердить стаж или сумму индивидуальных пенсионных коэффициентов страховщик может запросить у вас один из документов из этого списка.

Каким может быть доход от инвестиций

Первостепенная задача НПФ — уберечь деньги от инфляции и сохранить их покупательную способность, отмечает Хмелев.

По данным ЦБ, за девять месяцев 2023 года средневзвешенная доходность пенсионных накоплений, находящихся в управлении в НПФ, до вычета вознаграждения фонда составила 8,1% в годовом выражении. По оценке Росстата, инфляция в России в январе — сентябре составила 4,6%. Таким образом, реальная средневзвешенная доходность составила 3,5%.

В 2022 году средневзвешенная доходность составила 5,1% при инфляции в 11,94%, то есть реальная средневзвешенная доходность была отрицательной (–6,84%).

Узнать и сравнить доходность различных НПФ можно на .

При этом важно понимать, что пенсионные средства — это «длинные деньги», поэтому оценивать результаты инвестиций целесообразно за продолжительный период времени, от 5 лет и более. «С основной своей целью — сохранить покупательную способность средств и уберечь их от инфляции — НПФ чаще всего справляются

Но говорить о какой-то высокой доходности, значительно превышающей инфляцию, к сожалению, пока не приходится», — отмечает Хмелев

«С основной своей целью — сохранить покупательную способность средств и уберечь их от инфляции — НПФ чаще всего справляются. Но говорить о какой-то высокой доходности, значительно превышающей инфляцию, к сожалению, пока не приходится», — отмечает Хмелев.

В случае ПДС доходность может быть выше, чем в случае простого управления НПФ, за счет софинансирования инвестиций государством. Вложенные гражданами средства на сумму 2,8 млн рублей при этом застрахованы в Агентстве по страхованию вкладов (АСВ), что снижает риски получения убытка.

Оценить примерный размер выплат по ПДС можно с помощью специального калькулятора.

Что это такое

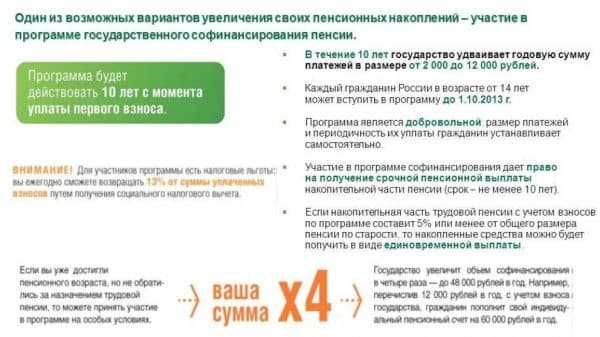

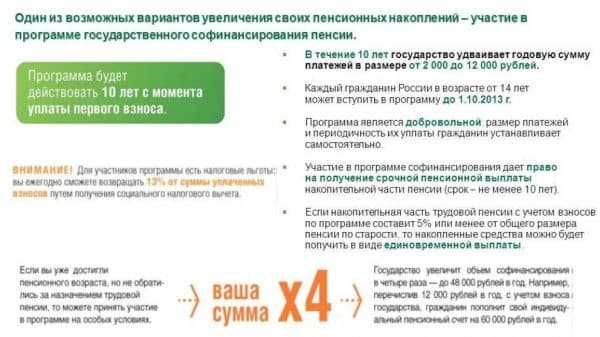

Софинансирование пенсионного обеспечения – это мера соцподдержки людей, которая лала возможность увеличения денежных выплат за счет государственной компенсации.

Для получения такой возможности нужно было воспользоваться программой до конца 2014 г.

В период 2008 г. –2014 год нужно подать было заявление установленного образца. Участником предложения может стать только тот человек, кто уже совершил первоначальный взнос до 2020 г.

Государственный проект позволил получить повышенные субсидии пенсионного обеспечения по накопительной части. При перечислении 2 000 произошло удвоение данной суммы за счет бюджетных средств. Прием участников завершился в конце 2020 г.

Соответственно, помимо работодателя, сформировало платеж и правительство Российской Федерации. Для этого целевого назначения специально был создан фонд национального благосостояния.

Механизм данного процесса был следующим – ежегодное перечисление 2–12 рублей = удвоение за счет государства в течение 10 лет. Соответственно, сумма будет на накопительном индивидуальном счете плательщика в двойном размере. Софинансирование может быть только при взносе от 2 000 рублей.

Все оплаты, которые поступают на счет в рамках данного предложения, передает гражданин в инвестиции добровольно.

Можно в качестве инвестора выбрать:

- управляющую организацию – Внешэкономбанк;

- коммерческое учреждение, которое выполняет аналогичный функционал;

- возможен частный пенсионный фонд.

Основанием для предоставления такого функционала – внесение денежных средств в размере 2–12 тысяч рублей за истекший год. При этом дополнительный капитал работодателя никакого значения не имеет.

Софинансирование осуществляется по заявлению в Пенсионный фонд Российской Федерации, если оно предоставлялось до 20 апреля будущего года.

В течение 10 дн. после получения заявления из Пенсионного фонда России переводятся денежные средства на лицевой счет в выбранную инвестиционную организацию.

Пенсионные накопления

Получите возможность увеличить вашу пенсию без дополнительных расходов.

Нужно только посетить ближайшее отделение ПФР и подать заявление.

1 место в России по доходности с 2004 года

Профессиональные управляющие УК «Открытие» с многолетним опытом возьмут на себя управление вашими пенсионными накоплениями.

Наивысший рейтинг надежности А++

?

11,28% годовых, выше инфляции

?

Лучший управляющий для розничных клиентов

?

Узнать как перевести

Что Важно знать

Для кого актуально это предложение

Если Вы родились в 1967 году и позднее. С 1 января 2002 года в России изменился порядок формирования пенсии. В отличие от прежней системы новая пенсионная модель позволяет вам заранее позаботиться о своей будущей пенсии, которая будет складываться из 2-х частей: страховой и накопительной.

Страховая часть

Зависит от возраста, стажа и размера заработной платы застрахованного лица. Иных способов увеличения этой части пенсии нет.

Накопительная часть

Зависит от размера официальной заработной платы работника. Средства, поступающие в накопительную часть учитываются на вашем индивидуальном лицевом счете.

Опыт УК «Открытие»

Иллюстрацией успешного опыта работы УК «Открытие» по управлению пенсионными накоплениями являются наши результаты: портфель ПФР под управлением УК «Открытие» вот уже несколько лет стабильно занимает первое место по доходности за весь период управления (с 2004 года) среди всех портфелей частных УК. Максимальный результат достигнутый УК за 1 год – 36,5% (2009 г) Средняя доходность инвестирования УК «Открытие» за период с 2004 года по 2019 год составила 11,61% годовых, превысив уровень инфляции за тот же период (8,44 % годовых).

Почему это важно

Накопительная часть — это деньги, а не баллы. От этой суммы будет зависеть размер вашей пенсии.

Пенсионные накопления наследуются. Если смерть застрахованного лица произошла ранее наступления пенсионного возраста, то пенсионные накопления будут получены в денежной форме наследниками.

Вы можете влиять на доходность накопительной части пенсии, передав ее в управляющую компанию, с которой ПФР заключил договор по результатам конкурса и которая при управлении может использовать более широкий спектр инвестиционных инструментов.

Узнать где ваши пенсионные накопления

Узнать своего управляющего пенсионными накоплениями, а также сумму ваших накоплений и источники их поступления, в том числе размер совокупного инвестиционного дохода за все время управления этими средствами, можно в Личном кабинете на сайте ПФР или портала Госуслуги.ру, запросив справку о состоянии индивидуального лицевого счета. Она формируется практически мгновенно.

Как получить деньги?

Так как софинансирование пенсии завершено, многие хотели бы знать, как получить деньги пенсионерам? Выплаты осуществляются при оформлении накопительного пособия по старости путем подачи отдельного заявления в ПФР. По усмотрению инспектора, выплату могут:

- вернуть разово;

- разбить на равные части и выплачивать в течение определенного периода, например, за 5 или 10 лет;

- платить пожизненно.

На заметку! Наиболее популярный вариант с разбивкой на период, а самый невыгодный – пожизненная выплата (в этом случае каждый месяц прирост к пенсии составит копейки).

Сбережения могут получить не только сами участники госпрограммы, но и правопреемники – дети (родные и усыновленные), мужья/жены, родители, братья/сестры, внуки.

Накопления выплатят в случае смерти участника госпрограммы, если она наступила:

- до назначения пенсии или ее пересчета с учетом добровольно внесенных средств;

- после назначения срочного пособия, которое могут оформить все желающие, из накопительной части выдадут остаток с личного счета пенсионера (без учета маткапитала, если он был направлен на формирование соцпособия скончавшегося);

- после того как пенсия была назначена, но до момента выдачи разовой суммы – в этом случае деньги смогут получить близкие родственники, но только если они жили вместе с умершим, а также иждивенцы (независимо от места проживания) в течение 16 недель с момента кончины. Если такие лица отсутствуют, деньги перенаправляются в наследство.

Важно! Если изначально оформлена бессрочная выплата накопительной части, то есть сумма выплачивалась равными частями помесячно, денег родные не получат. Для получения пенсионной прибавки следует подать заявление в ПФР. Иногда инспектор предлагает написать три варианта, чтобы потом выбрать один – перечислить сразу всё, по частям за установленный отрезок времени или растянуть на остаток жизни

Сам пенсионер подобный выбор сделать не вправе

Иногда инспектор предлагает написать три варианта, чтобы потом выбрать один – перечислить сразу всё, по частям за установленный отрезок времени или растянуть на остаток жизни. Сам пенсионер подобный выбор сделать не вправе

Для получения пенсионной прибавки следует подать заявление в ПФР. Иногда инспектор предлагает написать три варианта, чтобы потом выбрать один – перечислить сразу всё, по частям за установленный отрезок времени или растянуть на остаток жизни. Сам пенсионер подобный выбор сделать не вправе.

Если речь о выплатах правопреемникам, то придется приложить документы, подтверждающие родство. Обратиться следует строго в течение полугода с момента кончины участника программы. Если пропустите срок, придется восстанавливать его через суд.

Пакет документов приносят в ПФР лично или отправляют по почте заказным письмом с описью приложенных бумаг и уведомлением. В течение месяца, следующего за обращением, принимается решение о выплатах правопреемникам.

Во всех случаях в течение 5 дней с момента принятия решения об удовлетворении/отказе обратившемуся направляется уведомление. Не позднее 20 числа месяца, который следует за месяцем принятия решения, деньги должны перечислить.

При подаче заявления участникам программы софинансирования пенсии предлагалось выбрать удобный вариант, как получить деньги, – наличными на почте или по безналу на банковский счет. На основе выбора и производится перечисление.

Как выйти из госпрограммы финансирования пенсий?

Государством установлен 10-летний период поддержки участников программы по формированию накопительной части. Любой гражданин, подавший ранее заявление на софинансирование, вправе в течение 10 лет приостановить свое участие и при необходимости снова возобновить.

Государством установлен 10-летний период поддержки участников программы по формированию накопительной части. Любой гражданин, подавший ранее заявление на софинансирование, вправе в течение 10 лет приостановить свое участие и при необходимости снова возобновить.

Для приостановления участия надо направить в ПФР соответствующее заявление, но это не означает, что гражданин получит пенсионные сбережения обратно. Накопительное пособие он сможет получать только после выхода на законную пенсию по старости. Для этого надо обязательно направить отдельное заявление в ПФ или НПФ.

Что представляет собой и ключевые моменты

Под софинансированием понимают совместное расходование средств на определенные цели с 2 и более сторон. Программа софинансирования пенсии разработана для стимулирования личной ответственности граждан за формирование их пенсионного обеспечения. Она предусматривает государственную поддержку в виде дополнительных страховых перечислений, добровольно поступающих от граждан на счет накопительной части их пенсии.

Выделение средств из бюджета происходит со счета специально сформированного Фонда национального благосостояния. Размер софинансирования прямо пропорционален величине дополнительных перечислений и находится внутри диапазона 2-12 тыс. рублей.

Участниками программы выступают: граждане, государство, работодатель. Перечисления со стороны компании-работодателя являются необязательными, они предоставляются в расширенных социальных пакетах сотрудникам крупных компаний. Перечисления производятся по номеру СНИЛС.

Чтобы стать участником программы требовалось подать заявление в период 01.10.08-31.12.14 и перечислить первый взнос размером более 2 тыс. рублей до 31.01.15. Участники, выполнившие требования, получили право на получение софинансирования из государственного фонда накопительной части своего будущего пенсионного обеспечения. При первоначальном и последующих перечислениях менее 2 тыс. рублей софинансирование из федерального фонда не осуществляется. Вся величина личных накоплений передается на управление инвестиционным компаниям с целью получения дополнительного дохода.

Подать заявление на участие можно было до 31.12.2014 года

Подать заявление на участие можно было до 31.12.2014 года

Сроки действия

Программа разработана на 10 лет, срок ее окончания – 2025 год. Стать членом программы сегодня невозможно. С 2015 года она распространяет свое действие только на лиц, присоединившихся к программе, сделавших первоначальный взнос более 2 тыс. рублей.

Остальные граждане, которые хотят на добровольных началах перечислять средства на накопительную часть своего будущего пенсионного обеспечения, имеют право это делать. Для чего требуется подать заявление территориальному органу ПФР, получить необходимые реквизиты. Накопительная часть пенсии будет увеличиваться, но без государственного участия.

Законодательная база

Программа пенсионного софинансирования утверждена законом № 56-ФЗ от 30.04.08. Правовой акт определяет порядок формирования накопительной пенсии за счет дополнительных страховых взносов и процедуру предоставления государственной поддержки пенсионных накоплений. Некоторые аспекты реализации программы освещены в федеральных законах № 345-ФЗ от 04.11.2014 и № 360-ФЗ от 30.11.2011.

Для лиц, которые уже достигли пенсионного возраста на момент вступления в программу, предусмотрены особые условия

Для лиц, которые уже достигли пенсионного возраста на момент вступления в программу, предусмотрены особые условия

Порядок уплаты и размер взносов

Взносы по программе возможно производить самостоятельно либо через работодателя. Если участник перечисляет сам, то он использует квитанцию с реквизитами, которую предоставляет орган ПФР по месту жительства. Также реквизиты для уплаты имеются у кредитных организаций. При желании участник может пользоваться электронным сервисом ПФР. Периодичность уплаты страховых взносов определяется гражданином самостоятельно.

Если выплаты участник производит через работодателя, то он подает заявление бухгалтеру компании с указанием фиксированной величины выплаты или, определив процент отчислений от заработной платы. Заявление составляется по произвольной форме. Для изменения величины выплаты необходимо составить новое заявление. Периодичность уплаты взносов через работодателя составляет 1 месяц.

Следить за движением средств участник программы может в своем личном кабинете на портале ПФР либо государственных услуг. В кабинете отражается информация о начисления участника и из бюджета, инвестиционном доходе. При желании участник может получить вышеуказанную информацию через выписки и извещения, которые предоставляет ПФР либо МФЦ по заявлению.

Максимальная сумма, которую удвоит государство, составляет 12000 рублей

Чтобы окончательно разобраться в том, на какую сумму в старости можно рассчитывать, изучите общий порядок начисления пенсии.

Период действия программы и порядок перечисления дополнительных взносов

Вне зависимости от того, какой бы программа не была, у нее есть свой определенный период времени, в которой она является действительной. И также у софинансирования имеются свои сроки работы. Сама программа начала свое действие 2008 года, и все заявки на принятие участия были распределены на 5 лет, то есть только до 2013 года принимались заявки.

Однако согласно ранее внесенным изменениям, работу продлили, и принять участие можно было до конца 2015 года, но при условии подачи заявки и внесения первого минимального взноса. За пройденный период времени в программе приняло участие огромное количество людей, а именно более 15 миллионов граждан.

Сама программа рассчитана на период 10 лет. Это значит, что каждый участник за этот период времени должен ежегодно вносить взносы в софинансирование. При этом внесенная ему сумма будет увеличена при получении выплат. Также в некоторых случаях она может возрасти в четыре раза.

Касательно того как получить выплаты:

- Данные начисления выплачиваются только после прохождения 10-летнего периода, и раньше положенного срока они не могут быть выплачены.

- В случае если вы не хотите получить начисления сразу же, вы можете подождать четыре года, и ваша сумма увеличится в 4 раза.

- Начисления могут выплачиваться в качестве прибавки к имеющейся пенсии или как отдельный дополнительный доход.

Период действия проекта и порядок перечисления дополнительных взносов

Проект совместного финансирования пенсий получил старт в октябре 2008 года и был рассчитан до октября 2013 года. Затем его продлили, но при этом ограничили права пенсионеров.

Добровольные платежи теперь софинансируются только тем пенсионерам, кто вступил в проект по сентябрь 2013 года, включительно.

Период действия программы софинансирования пенсии ограничен по времени. Заявления на участие с 2015 года не принимаются. Сейчас уже невозможно войти в этот проект. Для состоявшихся участников он продлится 10 лет или до 2025 года.

Гарантированная доплата к добровольным взносам гражданина по принципу «1000 на 1000» делает такие операции очень доходными. Государство обязуется софинансировать дополнительные вложения в пределах от двух до двенадцати тысяч рублей включительно, на протяжении 10 лет с момента поступления первых взносов. Застрахованные лица наделены правом определять и изменять размер своих взносов.

Вносить их можно через банк, путем перевода средств на специальные счета Пенсионного фонда. Все необходимые реквизиты получают в учреждениях Пенсионного фонда. Существуют разные способы внесения взносов: равными частями помесячно или другими суммами в несколько платежей. Например, в январе перечислить 1000 рублей и еще 11000 рублей в ноябре. Либо одинаковыми платежами ежемесячно, по 200 или по 1000 рублей.

А удобнее всего делать платежи через своего работодателя. Для этого необходимо написать письменное поручение на удержания взносов из начисленной заработной платы, указав суммы и необходимые реквизиты для перечисления.