Как контролировать бухгалтера

Бухгалтерия — важный аспект работы любого бизнеса. Но большинство предпринимателей не разбираются в этом вопросе. Как правило, их компетенции совсем другие:

- выстраивание бизнеса,

- продукт,

- продажи.

Как предпринимателю узнать, «как дела в бухгалтерии» и что происходит с цифрами?

Лучший способ — обратиться за помощью к профессиональному аудитору.

Аудитор — это в первую очередь квалифицированный бухгалтер. Он очень хорошо владеет бухгалтерией, знает, где могут быть болевые точки и слабые места. Аудитор понимает, как правильно проверять и анализировать информацию.

В результате аудита у собственника появляется полная и объективная картина происходящего.

Аудит — по сути гигиеническая процедура для бизнеса, которую желательно проводить раз в год. Аудит для того и задумывался, чтобы собственники понимали: топ-менеджмент их не обманывает, а цифры в отчетности соответствуют действительности.

Как перерывы в работе влияют на продуктивность?

Есть хороший пример с исследованием работы судей. Заключенные имеют право подавать ходатайство об условно-досрочном освобождении. Все эти дела рассматриваются в случайном порядке в течение дня. Но в самом начале дня и сразу после перерывов, шанс заключенного получить положительное решение о ходатайстве – значительно выше, чем в середине или конце дня.

Другой хороший пример касается врачей. Исследование о негативных последствиях анестезии говорит, что во второй половине дня таких последствий больше, то есть увеличивается шанс ошибки врача-анестезиолога.

А этот график показывает, что во второй половине дня врачи чаще пренебрегают гигиеной рук. Это повышает риск инфицирования и врачей, и пациентов. Такие исследования демонстрируют не халатное отношение к своим должностным инструкциям, а говорят о большой загрузке, из-за которой медики забывают делать элементарные вещи.

Отсюда можно сделать вывод, что усталость – один из главных факторов понижения продуктивности. Пока вы и ваши сотрудники регулярно перерабатываете и устаете, нет смысла вводить новые процессы, использовать лайфхаки, приложения и геймификацию.

Что насчет прокрастинации?

Очень часто антонимом продуктивности называют прокрастинацию. Прокрастинация – это постоянное откладывание дел или замена важных дел другими занятиями. Человеку сложно начать заниматься работой, он оттягивает старт работы над задачей. При этом он часто испытывает негативные эмоции из-за неспособности заставить себя что-то делать.

Тест на прокрастинацию

Мы приготовили для вас мини-тест. Поставьте себе один балл за каждое утверждение, которое вам подходит.

- Я часто сожалею, что не приступил(а) к делам раньше.

- Меня регулярно отвлекают от задач.

- Часто ловлю себя за выполнением дел, которые нужно было сдать еще несколько дней назад.

- Качество моей работы зависит от настроения.

- Постоянно чувствую усталость.

А теперь давайте подсчитаем ваши ответы:

4-5 баллов– скорей всего, вы склонны к прокрастинации

2-3 балла– пока не о чем беспокоиться, но обратите внимание на наши советы по повышению продуктивности

0-1 балл– вы продуктивней всех на свете!

Если вы набрали 4-5 баллов, не спешите паниковать, возможно, вы просто устали. Прокрастинацию часто путают с ленью и нежеланием что-то делать. Но прокрастинация о другом. Они возникает из-за:

- нехватки отдыха;

- неумения концентрироваться;

- отсутствия навыков тайм-менеджмента;

- неумения планировать;

- страха перед задачей.

Как видите, здесь ничего не связано с ленью. Зато есть связь с усталостью. Поэтому сначала исключите усталость, а потом уже внедряйте методы, которые мы рассмотрим дальше.

Просто бухгалтер и главбух

В тексте професиионального стандарта специалисты по делопроизводству разделены на 2 категории:

- должность бухгалтера;

- должность главного бухгалтера.

К каждой из этих должностей сформулирована обобщенная рабочая функция, расписанная по конкретным трудовым обязанностям. В профстандарте обязательно отмечено, какой уровень классификации по общепринятой 9-балльной шкале требуется от сотрудника, выполняющего те или иные задачи, а также оговорены требования к образованию и опыту; выделены особенности допуска к работе в отдельных экономических субъектах.

Рядовой бухгалтер – профессионал

Профстандарт по специальности «бухгалтер» предполагает соответствие сотрудника ряду специальных требований.

Профильное образование. Чтобы пополнить ряды делопроизводителей, необходимо получить диплом колледжа или техникума, став специалистом по профилю «Экономика и управление». Также вполне котируются сертификаты специализированных бухгалтерских курсов.

Предварительный стаж. Согласно разъяснительному письму Минтруда № 14-3/В-3, профессиональные требования к бухгалтеру предусматривают не менее чем трехлетнюю работу на аналогичной, но менее ответственной специальности, например, помощника бухгалтера, кассира, контролера, табельщика. В новой редакции этого пункта (версия от 22.04.2016) требование об обязательном предварительном опыте снято.

Профзнания

Бухгалтер, помимо собственно бухучета, должен иметь представление о:

законодательных основах гражданского, трудового, налогового кодексов, не лишними будут знания по таможенной, социальной базам;

принципах, на которых происходит организация производства в конкретной компании и осуществляется управление;

отраслевыми инструкциями (на основании письма Минфина РФ от 29.04.2002 № 16-00-13/03).

ОБРАТИТЕ ВНИМАНИЕ! Как видим, профстандарт ставит очень высокие планки для бухгалтеров. Никаких «поблажек» для сотрудников малого бизнеса или предприятий, работающих на льготных налоговых режимах, в профстандарте не предусмотрено

С другой стороны, максимальные требования открывают перспективу для дальнейшего повышения уровня квалификации.

Функционал специалистов. Категории работников-бухгалтеров определяются их функциональными ребованиями, то есть объемом специализированных трудовых навыков:

1 категория: прием и составление всех видов «первички»;

2 категория: проведение документации по учетным регистрам;

3 категория: расчет итогов, проверка и балансировка оборотов.

ВНИМАНИЕ! Профстандарт бухгалтера ничего не имеет против объединения всех трех категорий в рамках одной должности: лишь бы это было отражено в должностной инструкции.

Главбух по стандарту

Запросы к ключевой фигуре любой фирмы – главному бухгалтеру – в профстандарте еще более строгие. Сравним их с соответствующими позициями рядового бухгалтера.

- Требования к обучению. Главбухом может стать только специалист с высшим образованием, среднее специальное допускается с дополнительными квалификационными курсами. Приветствуются дополнительные программы по переподготовке.

- Необходимый практический опыт. Из последних 7 лет работы 5 должны быть посвящены труду, связанному с бухучетом или аудитом (при профильном высшем образовании – 3 года из последних 5).

-

Что надо знать? Помимо необходимых рядовому бухгалтеру, главному понадобятся следующие знания:

- методика управления коллективом;

- практические прецеденты судебных споров по проблемам бухучета;

- арбитраж по спорам с налоговой;

- специализированные компьютерные программы;

- основы математического анализа;

- финансовое планирование и др.

-

Основные функции главного бухгалтера заключаются в следующем:

- все, что касается бухгалтерской отчетности и делопроизводства;

- налоговый документооборот;

- внутренний контроль над финансовыми документами;

- консолидирующая отчетность по МСФО;

- управление финансовыми потоками.

ВАЖНАЯ ИНФОРМАЦИЯ! Главбух может совмещать все эти функции или разделять их с финансовым директором или своим замом. Если организация небольшая, и бухгалтер в ней всего один, он, естественно, будет выполнять все эти функции, возможно, прибавив к ним и учет кадров. Единственный в организации бухгалтер автоматически получает «титул» главного – именно так его следует именовать в штатном расписании, согласно профстандарту.

- Специальные условия. В отдельных организациях допускается введение дополнительных ожиданий от главного бухгалтера, например, отсутствие судимости за экономическое преступление.

Зона ответственности главбуха

В законе прописаны две группы нарушений, за которые компанию или бухгалтера наказывают штрафами.

Нарушения в бухгалтерском учете

нарушения кассовой дисциплины

Это, например, неполное оприходование выручки или нарушение порядка работы с наличными.

Как правило, размер штрафа бухгалтеру за такие ошибки небольшой — 4-5 тысяч рублей. Но при этом компания должна заплатить штраф, в 10 раз превышающий эту сумму.

грубые нарушения требований к бухгалтерскому учету

Грубые нарушения требований к бухгалтерскому учету — это искажения отдельных показателей отчетности более, чем на 10%. Сюда же относится ведение «черной» бухгалтерии, составление отчетности не на основе данных бухгалтерского учета, отражение несуществующих событий и сделок.

В этих случаях главбуху выписывают штраф в сумме 5-10 тысяч рублей, при повторном нарушении — в два раза больше.

Предприятие вроде бы не страдает, но только если отношения с главным бухгалтером оформлены договором. В малом бизнесе бухгалтеру нередко платят неофициально, а директор якобы ведет бухгалтерию самостоятельно. При таком раскладе собственник или директор оплачивает штрафы лично.

Но самое плохое, что за несколько бухгалтерских нарушений его могут дисквалифицировать — запретить на какое-то время руководить компанией.

непредоставление финансовой отчетности

Непредставление или несвоевременная подача в налоговую инспекцию и органы госстатистики финансовой отчетности считается административным правонарушением. Предусмотрена как персональная ответственность, так и штрафы на компанию.

Должностное лицо может быть наказано штрафом:

- от 300 до 500 рублей, а компания — от 3 до 5 тысяч рублей, если не поданы (или поданы с задержкой) документы в органы госстатистики,

- по 200 рублей за каждую форму отчетности, не представленную в налоговую.

Налоговые нарушения

Составов нарушений здесь довольно много. Самый серьезный из них — неуплата или неполная уплата налогов. Здесь суммы потерь могут быть существенными. Кроме фиксированного штрафа и возврата неуплаченных налогов в бюджет, предприятие наказывают штрафом в размере 20-40% от недоплаченной суммы.

Разница зависит от того, было ли нарушение умышленным, — степень умысла доказывают налоговые инспекторы.

Их подозрение вызывают в первую очередь:

- имитация экономической деятельности через подставных лиц (работа с фирмами-однодневками),

- искусственные договорные отношения — это в том числе популярная схема дробления бизнеса на несколько юридических лиц. Если этот факт установлен, компания выплачивает налоги в полном объеме как за «единое» юрлицо + 40% штрафа.

За налоговые нарушения предусмотрена и уголовная ответственность.

В России по статье уклонение от уплаты налогов в год выносится несколько десятков приговоров. Как правило, речь идет не о бухгалтерских ошибках, а о том, что обвиняемые «рисуют» НДС и занижают налогооблагаемую прибыль. Чаще всего недобросовестные предприниматели совершают нарушения именно с этими налогами.

Совет первый. Избавьтесь от страха совершить ошибку

В начале своей карьеры я очень боялась ошибиться. Могла по 5 раз все проверить, и все равно сомневаться в результате. И в итоге я действительно совершила ошибку стоимостью 12 т. р.!

Нужно было пойти и рассказать главбуху, но я не могла заставить себя: боялась, что он будет кричать на меня, что унизит при остальных коллегах или просто уволит. Приготовившись к самому худшему, я раскрыла ему все карты и застыла. Но вместо крика услышала спокойный вопрос: «Как мы будем это исправлять»?

Бухгалтеру, как и любому другому сотруднику, нужна спокойная рабочая обстановка. Если вы работаете в постоянном страхе перед руководителем, налоговой или аудитором – вы тратите свои ресурсы на бесполезные переживания о том, чего еще не случилось («что будет, если»), а на сам процесс работы уходит меньше вашего внимания и потенциала.

Просто смиритесь с тем, что вы человек, и можете ошибиться. И если случилось допустить оплошность, не зацикливайтесь, а направьте свои усилия на поиски способа исправить ситуацию. Постарайтесь прийти к руководителю с уже готовым решением проблемы. Это поможет проявить себя как ответственного сотрудника, который не перекладывает свою ответственность, а также предоставит бесценный опыт, который избавит от подобных ошибок в будущем.

Что надо знать работодателю о профилактике гриппа, ОРВИ и COVID-19?

Комментарий

Все работодатели (в том числе ИП) в соответствии с осуществляемой ими деятельностью обязаны (ст. 11 Федерального закона от 30.03.1999 № 52-ФЗ):

- выполнять требования санитарного законодательства, постановлений и предписаний должностных лиц Роспотребнадзора,

- разрабатывать и проводить санитарно-противоэпидемические (профилактические) мероприятия.

07.08.2023 вступило в силу постановление Главного государственного санитарного врача РФ от 21.06.2023 № 9 «О мероприятиях по профилактике гриппа, острых респираторных вирусных инфекций и новой коронавирусной инфекции (COVID-19) в эпидемическом сезоне 2023-2024 годов». В соответствии с ним при подготовке к эпидемическому сезону 2023-2024 годов работодателям рекомендуется:

организовать иммунизацию сотрудников против гриппа

Обратите внимание, это рекомендация. Законодательством для большинства работодателей не предусмотрено обязательной общей вакцинации работников от гриппа

Перечень лиц, для которых ежегодная вакцинация от гриппа является обязательной, приведен в п. 19 национального календаря профилактических прививок, утв. приказом Минздрава России от 06.12.2021 № 1122н. Например, это работники медицинских и образовательных организаций.

Поэтому если работодатель, для которого вакцинация работников не является обязательной, примет решение о проведении вакцинации работников, то порядок ее проведения следует закрепить в локальном акте организации, трудовых договорах. Например, при определении доли работников, которые должны быть привиты, можно ориентироваться на рекомендации, которые Главный государственный санитарный врач дает высшим должностным лицам субъектов РФ. А им предложено рассмотреть вопрос об обеспечении населения вакцинацией против гриппа с охватом не менее 60 процентов от численности населения субъекта РФ и не менее 75 процентов лиц, относящихся к группам риска, определенных национальным календарем профилактических прививок, утв. приказом Минздрава России от 06.12.2021 № 1122н.

- принимать меры по недопущению переохлаждения лиц, которые работают на открытом воздухе в зимний период, обеспечив наличие помещений для обогрева и приема пищи, а также соблюдение оптимального температурного режима в помещениях;

- в период подъема заболеваемости гриппом, ОРВИ и COVID-19:

- контролировать температуру тела работников перед допуском их на рабочие места и в течение рабочего дня. При этом работники с повышенной температурой тела и с признаками инфекционного заболевания подлежат отстранению от нахождения на рабочем месте, иначе говоря, если у работника выявлена повышенная температура тела, но нет признаков ОРВИ, то отстранять его от работы оснований нет;

- обеспечить персонал, работающий в этот период с населением, масками, респираторами и перчатками.

Как бороться с усталостью?

Нам все время кажется, что нужно что-то преодолевать и с чем-то бороться, но усталость – это как раз тот случай, когда нужно просто научиться отдыхать

Попробуйте:

уделять внимание сну;

перестать поощрять переработки и работу в выходные;

ввести в формате эксперимента 6-часовой рабочий день или 4-дневную рабочую неделю;

грамотно планировать и распределять задачи.

Например, 6-часовой рабочий день повышает продуктивность и снижает заболеваемость среди сотрудников.

А эксперимент по введению 4-дневной рабочей недели в Microsoft показал увеличение продуктивности на 40%.

Подобные инициативы не всегда легко вводить в своей компании, но, как минимум, можно настаивать на отсутствии переработок у сотрудников, поощряя их отдых и перерывы в работе. Может показаться, что перерывы “украдут” рабочие часы. Но подумайте о том, что 15 минут перерыва подарят вам энергию и вы сделаете больше. А 15 минут попыток сконцентрироваться и побороть усталость будут просто потраченными 15-ю минутами.

Бухгалтерия > Главное меню > Операции > ЕНС. Уведомления

С 01 января 2023 года всем налогоплательщикам открыт единый налоговый счет (ЕНС). ЕНС пополняется с помощью Единого налогового платежа (ЕНП) до срока уплаты налогов. Подробнее о Едином налоговом счете, сроках подач уведомлений и деклараций, сроках оплаты налога можно прочитать на сайте ФНС nalog.ru.

Общие сведения

В программе для расчетов используется специальный счет 68/ЕНС ( 68/90).

Внимание! Перед началом работы с уведомлениями рекомендуется провести сверку с ФНС для определения начального сальдо ЕНС. Для формирования начального сальдо единого налогового счета в программе используется типовая бухгалтерская операция «Hалоги : Сформировать сальдо единого налогового счета» (необходимо зайти в меню «Операции | Журнал» (Бухгалтерские операции), нажать кнопку «Добавить» > Типовая операция > Налоги > Сформировать сальдо единого налогового счета»)

Программа автоматически сформирует проводки по выбранным счетам и подставит посчитанные суммы, их также можно изменить вручную

Для формирования начального сальдо единого налогового счета в программе используется типовая бухгалтерская операция «Hалоги : Сформировать сальдо единого налогового счета» (необходимо зайти в меню «Операции | Журнал» (Бухгалтерские операции), нажать кнопку «Добавить» > Типовая операция > Налоги > Сформировать сальдо единого налогового счета»). Программа автоматически сформирует проводки по выбранным счетам и подставит посчитанные суммы, их также можно изменить вручную.

При работе со счетом 68/ЕНС используются бухоперации и уведомления. В меню «Справочники | Получатели бюджетных платежей» необходимо добавить запись, выбрать счет 68/ЕНС плана счетов и указать все необходимые реквизиты .

Уведомления создаются и хранятся в журнале «Уведомления об исчисленных суммах налогов» (доступен в меню «Операции | ЕНС. Уведомления»). Количество уведомлений в рамках одного периода не ограничено.

В одном уведомлении можно подать данные по нескольким налогам и за несколько периодов.

В программе для разных налогов предусмотрены различные инструменты для создания уведомления, как автоматизированные (будет рассмотрено далее), так и для создания уведомления вручную.

Рассмотрим второй вариант. Для перехода в журнал «Уведомления об исчисленных суммах налогов» воспользуемся пунктом главного меню программы «Операции | ЕНС. Уведомления».

| Замечание! Уведомления по различным налогам должны быть сформированы и отправлены в срок, указанный на сайте ФНС nalog.ru. Отслеживать соблюдение сроков отправки уведомлений и пополнения единого налогового счета необходимо самостоятельно. |

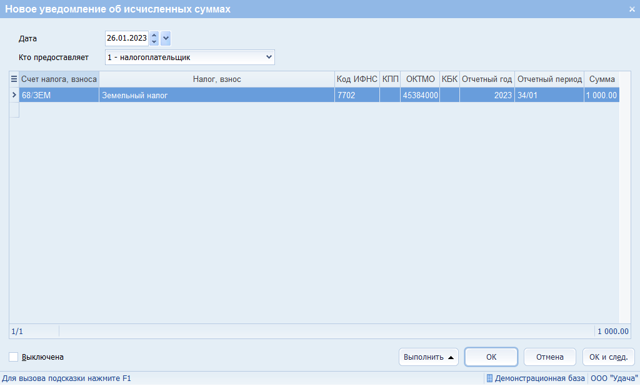

Добавим новую запись уведомления. На экране появится форма ввода (см. рис. 19).

Рис. 19. Ввод нового ЕНС.Уведомления.

- В форме ввода заполним необходимые поля:

- •Дата — заполняется датой уведомления.

- •Кто предоставляет — налогоплательщик или его представитель.

- В детализации записи заносятся сведения об исчисленных налогах. При добавлении записи указываются:

- •Счет налога, взноса — выбирается счет из справочника получателей бюджетных платежей.

- •Налог, взнос — название налога, заполняется автоматически при выборе Счет налога, взноса.

- •Код ИФНС — код ИФНС определяется автоматически при выборе Счет налога, взноса, доступно для редактирования.

- •КПП — КПП организации, заполняется автоматически при выборе счета, доступно для редактирования.

- •ОКТМО — код ОКТМО, заполняется автоматически при выборе счета, доступно для редактирования.

- •КБК — КБК налога, заполняется автоматически при выборе счета, доступно для редактирования.

- •Отчетный год, Отчетный период — отчетный год налога и отчетный период налога, выбирается из списка.

- •Сумма — сумма налога, заполняется автоматически при выборе счета, доступно для редактирования.

- После сохранения записи (нажатием кнопки ) программа создаст проводки по данной операции в соответствии с введенными данными (счет налога, сумма налога, дата уведомления).

- В контекстном меню журнала уведомлений доступны пункты:

- •Сформировать п/п по ЕНП формирует платежное поручение в бюджет по ЕНП по выбранной записи уведомления или по сальдо ЕНС.

Социальный фонд России

ПФР и ФСС объединились и образовали новую структуру — Социальный фонд России (СФР). Вот что изменилось в работе страхователей после объединения фондов:

- Применяется единая предельная база для исчисления страховых взносов. Её будут ежегодно индексировать, в 2023 году база составляет 1 917 000 рублей.

- Для всех плательщиков применяется единый тариф страховых взносов, который не делится по видам страхования. Новый тариф составляет 30% в пределах единой базы и 15,1% сверх базы. Пониженные тарифы для МСП, IT-компаний и других льготников сохранились.

- За работников на ГПД и большинство временно пребывающих иностранцев теперь нужно платить взносы по тому же тарифу, что и за остальных работников.

- Работники по ГПД теперь имеют право получать больничные и детские пособия. Но только в случае, если в 2022 году за работника заплатили не менее 4 833,72 рублей взносов на ВНиМ.

- В связи с объединением фондов отчётность по персонифицированному учёту и взносам на травматизм тоже изменилась: теперь вместо отчётов 4-ФСС, СЗВ-ТД, СИоЗП (для бюджетников), СЗВ-СТАЖ и ДСВ-3 нужно сдавать единую форму сведений — ЕФС-1.

Вместо формы СЗВ-М появился новый отчёт — персонифицированные сведения о физических лицах. Его нужно сдавать ежемесячно до 25 числа месяца, следующего за отчётным.

Полезные статьи о взаимодействии с новым фондом:

Промежуточное уведомление по НДФЛ

Федеральным законом от 31.07.2023 № 389-ФЗ изменен порядок формирования уведомлений по НДФЛ. С 1 октября по 31 декабря 2023 года налоговые агенты могут направлять в ИФНС уведомления об исчисленных суммах по НДФЛ два раза в месяц (п. 12.2 ст. 8 Закона № 389-ФЗ):

- до истечения 12-го числа текущего месяца, указав в таком уведомлении сумму налога, удержанную в период с 23-го числа предыдущего месяца до 9-го числа текущего месяца (промежуточное уведомление). Данное уведомление не является обязательным и представляется по желанию;

- до истечения 25-го числа текущего месяца, указав в таком уведомлении сумму исчисленного налога в полном объеме за период с 23-го числа предыдущего месяца по 22-е число текущего месяца включительно (итоговое или основное уведомление). Данное уведомление представляется в обязательном порядке.

Соответственно, у работодателей появляется право выбора наиболее удобного порядка представления уведомлений в части НДФЛ для своей компании: один раз в месяц (итоговое уведомление не позднее 25-го числа) или дважды (сначала промежуточное – не позднее 12-го числа, затем итоговое – не позднее 25-го числа). На момент подачи промежуточного уведомления необходимо обеспечить положительное сальдо ЕНС на сумму, указанную в этом уведомлении.

Ранее в НК РФ было введено положение о том, что положительное сальдо ЕНС (переплата) автоматически зачитывается в счет удержанного НДФЛ до наступления срока уплаты этого налога (28-го числа) на основании уведомления об исчисленных и удержанных налоговым агентом суммах НДФЛ (Федеральный закон от 29.05.2023 № 196-ФЗ). При этом зачет выполняется не позднее следующего рабочего дня после подачи уведомления (п. 7 ст. 78 НК РФ). Таким образом, использование промежуточных уведомлений обеспечивает более равномерное пополнение региональных и местных бюджетов.

Бухпросвет

- ЕНС и ЕНП в 2023 году: что нужно знать бухгалтеру

- Новые правила зачета налогов с ЕНС с мая 2023 года

Ранее в НК РФ было введено положение о том, что положительное сальдо ЕНС (переплата) автоматически зачитывается в счет удержанного НДФЛ до наступления срока уплаты этого налога (28-го числа) на основании уведомления об исчисленных и удержанных налоговым агентом суммах НДФЛ (Федеральный закон от 29.05.2023 № 196-ФЗ). При этом зачет выполняется не позднее следующего рабочего дня после подачи уведомления (п. 7 ст. 78 НК РФ). Таким образом, использование промежуточных уведомлений обеспечивает более равномерное пополнение региональных и местных бюджетов.

Правило 5. Говорите «НЕТ» бесполезным делам и умейте отказать!

Вежливость и тактичность — это, конечно, очень хорошие качества, альтруизм — тоже. Но почему вы должны тратить свое драгоценное время тогда, когда другой человек его экономит за

ваш же счет? Конечно, речь не идет о действительно необходимой помощи вашему коллеге, другу или товарищу. Приглашение «поболтать» за чашкой кофе, просьба от коллеги заполнить за

нее документы или принять участие в кампании, к которой вы не имеете никакого отношения. Проще говоря, все «пожиратели времени», которые не принесут вам успеха и не послужат

тому, что вы достигнете своих целей, не стоят траты усилий. Не бойтесь отказывать конкретным людям, у которых нет ни малейших жизненных позиций, которые любят бездельничать и

только умеют жаловаться на свои проблемы. Говорите «нет» ненужным делам, которые не приносят и не принесут вам в будущем никакой пользы, а только отнимут у вас драгоценный

ресурс.

Совет второй. Определите, что мешает вам сосредоточиться на задаче

Много лет назад ученые провели эксперимент над голубкой, которая высиживала яйца в гнезде. Они решили узнать, как она поступит в ситуации опасности. Выберет ли она спасение своей жизни или останется защищать потомство. Результаты удивили всех – из-за невозможности побороть один из своих инстинктов, голубка решила… почистить перья!

Думаете, причем тут голубь? Ответьте, случались ли у вас ситуации, когда перед вами стоит крупная задача, которая требует ваше время и силы, но вы постоянно ее откладываете? То почту проверить надо – вышла новая форма отчета, то документ в архиве найти. Это называется прокрастинация – вы занимаетесь второстепенными мелкими задачами вместо того, чтобы приступить к приоритетной работе, как и голубка. А опомнившись, приступаете к ней, сломя голову, при этом допуская неприятные ошибки, которых можно было избежать.

Что вам действительно мешает?

Это может быть борьба мотивов (как в истории с голубкой), когда перед вами стоит крупная задача, например, приступить к сверке с одним контрагентом, а руководитель просит найти документы по сделкам с другим. Не сумев выставить приоритет, вы принимаетесь за третью задачу. Внутренние противоречия снижают вашу эффективность.

Частенько причиной становятся коллеги, которые отвлекают вас по мелким вопросам: где найти документы по контрагенту, когда начнем готовиться к отчетности и пр. Казалось бы, отвлекаетесь всего на пару минут, но, чтобы вновь погрузиться в решение аналитической задачи и настроить себя на продуктивную работу, вам требуется время.

Вместо выводов

В постоянной погоне за результатами и требованиях продуктивности от себя и сотрудников важно не забывать иногда останавливаться. Человек – это не вечный двигатель и нужно уметь восполнять внутренние ресурсы

Усталость и выгорание – основные враги продуктивности, которые вносят хаос в работу компании и чреваты финансовыми потерями. Поэтому постарайтесь научиться отдыхать и учите этому своих сотрудников. Ведь главный секрет продуктивности в балансе работы и отдыха. А Hurma System, как всегда, способствует вашей эффективной работе и помогает выполнять ежедневные задачи все лучше.