Рассчитать индивидуальные условия лизинга?

Оставьте заявку онлайн. И мы и свяжемся с вами в течение 1 дня

|

1. Этап. (в день поступления заявки) Вы получаете несколько вариантов графика выплат. |

|

2. Этап. Вы выбираете наиболее удобный, для Вас, график выплат. Если возникают вопросы или предложения, оперативно на них отвечаем. |

|

3. Этап. Вы выбираете поставщика и технику или оборудование. Мы проверяем надежность поставщика и безопасность сделки. |

|

4. Этап. Уже в течение одного дня, с даты предоставления документов, вы получаете решение о финансировании сделки. После получения аванса от лизингополучателя, мы производим оплату имущества в соответствии с договором |

|

5. Этап. После готовности к отгрузке имущества, мы принимаем его и передаем Вам в эксплуатацию. По окончании договора лизинга, имущество переходит в вашу собственность. |

Виды лизинга

Выделяют четыре вида лизинга — операционный, финансовый, возвратный и фиктивный. Рассмотрим каждый из них.

Операционный

Операционный или оперативный лизинг зачастую предлагается производителями оборудования, лизинговыми и торговыми компаниями. Операционный контракт предполагает участие лизингодателя в процессе технического обслуживания, ремонта техники. По истечении срока контракта лизингополучатель приобретает право в соответствии с ранее заключёнными договорённостями выкупить оборудование либо лизингодатель опять передаёт его в аренду.

Пример операционного лизинга от автолизинговой компании Европлан:

Финансовый

Финансовый лизинг — самая распространённая форма сделки. Обычно предлагается банками и их лизинговыми компаниями. Соглашение предусматривает финансирование, исключая обязательство по оказанию технического обслуживания.

Например, вот что предлагает клиентам Газпромбанк через свою компанию Автолизинг:

Возвратный

Разновидность лизинговой операции предполагает заключение лизингодателем договора на закупку имущества организации, предприятия и сдачу его в аренду тому же юридическому лицу, ООО или ИП. Здесь всего два участника сделки — бывший владелец оборудования или имущества (лизингополучатель) и новый владелец (лизингодатель). Первый участник получает право пользоваться имуществом, постепенно выплачивая второму участнику деньги, которые он потратил на выкуп имущества. Преимущество этого варианта — лизингополучатель продолжает пользоваться своим имуществом, получив за него полную стоимость.

Фиктивный

С целью получения налоговых льгот, государственных субсидий может заключаться фиктивный договор лизинга, являющийся, например, прикрытием сделки купли-продажи. Согласно действующему законодательству, такая операция классифицируется как притворная сделка. Совершившие её стороны могут привлекаться к ответственности.

Бухгалтерский учёт у лизингодателя

Выкупной лизинг

По стандарту выкупной лизинг классифицируется как финансовая аренда. Поэтому лизингодатели признают инвестиции в аренду в качестве актива в день начала лизинга (п. 32).

Формула

Если ранее предмет лизинга был куплен по рыночной цене, то можно указать покупную цену в качестве справедливой стоимости (п. 33).

Бывают случаи, когда предмет лизинга перед началом действия соответствующего договора отражался у лизингодателя в учёте в качестве запасов. Тогда в момент начала лизинга необходимо (п. 35):

Что нужно сделать в начале лизинга

Чистая стоимость инвестиций (ЧСИ) в аренду после начала действия договора лизинга увеличивается на величину начисляемых процентов по ставке дисконтирования (относить в доходы текущего периода) и уменьшается на сумму полученных лизинговых платежей (п. 36).

Пример 6: Частично брать информацию снова будем из предыдущих примеров.

В конце 2023 года организация «Станки и лизинг» решила компании «Шоколад и Чай» сдать в лизинг производственное оборудование на четыре года с ежегодным платежом в размере 1 млн рублей.

В день начала лизинга «Станки и лизинг» приобрела данное производственное оборудование за 2,7 млн рублей.

Никаких более затрат лизингодатель не понёс, так как организация «Шоколад и Чай» из своих средств оплатила дополнительные затраты на доставку, установку и запуск производственного оборудования. Следовательно, ЧСИ и справедливая стоимость станка будут равны цене покупки — 2,7 млн руб.

Ставку дисконтирования можно рассчитать при помощи функции «ЧИСТВНДОХ»:

Расчет ставки с помощью функции «ЧИСТВНДОХ»

Рассчитаем размер начисленных процентов на ЧСИ к каждому году лизинга:

2024 год:

2 700 000 х 18,76% = 506 520 (руб.) — начисленные проценты.

2 700 000 + 506 520 — 1 000 000 руб. = 2 206 520 (руб.) — ЧСИ в 2024 году.

2025 год:

2 206 520 х 18,76% = 413 943,15 (руб.) — начисленные проценты.

2 206 520 + 413 943,15 — 1 000 000 руб. = 1 620 463,15 (руб.) — ЧСИ в 2025 году.

2026 год:

1 620 463,15 х 18,76% = 303 999 (руб.) — начисленные проценты.

1 620 463,15 + 303 999 — 1 000 000 руб. = 924 462,04 (руб.) — ЧСИ в 2026 году.

2027 год:

924 462,03 х 18,76% = 173 429,1 (руб.) — начисленные проценты.

924 462,03 + 173 429,1 — 1 100 000 руб. = — 2108,89 (руб.) — ЧСИ в 2027 году. (Отрицательная сумма образовалась из-за округления. Поэтому последний платёж необходимо уменьшить на 2108,89).

Проводки для примера 6

Безвыкупной лизинг

Когда по условию договора предмет остаётся у лизингодателя, то при соблюдении условий он может вести учёт по упрощённым правилам, предусмотренным для операционной аренды.

Для её признания необходимо одно из условий (п. 26):

Одно из условий признания операционной аренды

Когда лизингодатель может применять упрощённый учёт, то для признания достаточно, чтобы договор не предусматривал (п. 28):

Лизингодателю при операционной аренде разрешено равномерно признавать доходы или использовать любой другой для этого способ, исходя из условий получения экономических выгод от сделки (п. 42).

Пример 7: Условия из примера выше, только в договоре нет обязательств по выкупу производственного оборудования организацией «Шоколад и Чай». Следовательно, за лизинг компания будет платить каждые четыре года по 1 млн. руб., затем вернёт обратно предмет лизинга.

Лизингодатель («Станки и лизинг») бухучёт ведёт упрощённым способом. Тогда можно все четыре года признавать доходы от лизинга:

Проводки для примера 7

Лизинговое имущество нужно учитывать не только в бухгалтерском, но и в налоговом учёте.

Лизинговое имущество и договор лизинга

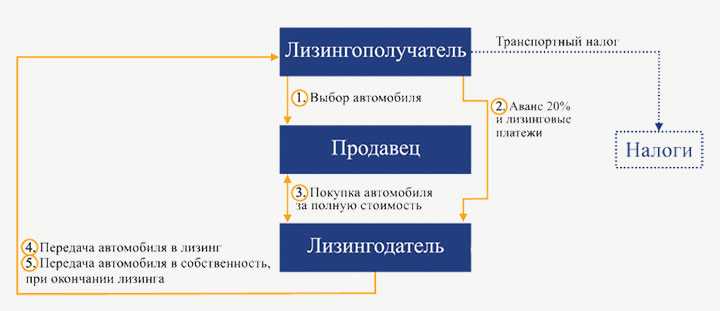

Прежде чем углубиться в вопросы учета лизингового имущества, рассмотрим основные понятия и характеристики договора финансовой аренды:

- Лизингодатель, или арендодатель, приобретает у третьего лица имущество для лизингополучателя, или арендатора, на условиях платности и срочности.

- Имущество передается во временное владение, пользование арендатору – лизингополучателю.

- По истечении договорных сроков это имущество лизингополучатель может выкупить у лизингодателя, которому, согласно ФЗ №164, имущество принадлежит (ст. 15, п. 5 упомянутого ФЗ). Соответствующая возможность должна быть предусмотрена договором.

Как лизингополучателю отражать в учете предмет лизинга, который подлежит учету на его балансе?

При этом вопрос, на чьем балансе будет находиться имущество (лизингодателя или лизингополучателя) на срок действия договора, решается по соглашению сторон и фиксируется в документе особо.

Как лизингополучателю отражать в учете лизинговые платежи, если предмет лизинга учитывается на его балансе?

Учет лизинговых операций и платежей производится по правилам, прописанным Приказом №15 Минфина от 17/02/97 г., которыми и утверждены соответствующие Указания.

На заметку! Предметом лизинга, согласно ГК РФ (ст. 666), могут выступать любые не уничтожаемые при использовании вещи, непотребляемые вещи, за исключением земли и иных природных ресурсов.

Лизинг

Финансовый лизинг – это такая схема финансирования, при которой лизинговая компания приобретает для вас необходимое имущество и передает его вам на условиях долгосрочной аренды. Лизинговый платеж покрывает часть стоимости имущества (амортизацию) и включает проценты лизинговой компании за ее услуги. В конце срока лизинга предмет лизинга выкупается как правило по минимальной стоимости (одна или несколько тысяч рублей). В некоторых случаях предусмотрен большой выкупной платеж (до 40% от стоимости лизингового имущества) для уменьшения месячного лизингового платежа.

По сути, это тот же кредит, только имущество находится в собственности лизинговой компании и его нельзя продать до полного погашения лизинга.

Залог при стандартном лизинге не требуется в виду того, что приобретаемое имущество является собственностью лизинговой компании, оно и покрывает убытки в случае дефолта сделки.

Документы для оформления лизинга

Для оформления лизинга лизинговая компания запросит у вас пакет документов, который подтвердит вашу платежеспособность. Процесс принятия решения сходен с банковским для получения кредита, но несколько упрощен в виду того, что лизинговая деятельность не регулируется Центробанком. Если Ваша компания имеет небольшие обороты и нет имущества, лизинг вполне возможно получить. Существуют специальные программы, которые не предусматривают оценку финансового состояния потенциального лизингополучателя.

Вы как лизингополучатель можете выбрать любое имущество (если его можно принять как основное средство), будь то автотранспорт, оборудование, недвижимость, подвижной состав и т.д. Поставщик так же может быть любым, если он устроит лизинговую компанию. Как правило, это должен быть плательщик НДС, срок существования не менее года, т.е. нормальный работающий поставщик.

Для снижения рисков лизинговая компания требует внести аванс после заключения договора лизинга. Размер аванс зависит от вида приобретаемого имущества. Минимальный аванс, вплоть до нулевого, берется при лизинге легкового автотранспорта. В случае лизинга оборудования потребуется минимум 20% от стоимости имущества.

Кредит

Кредит – это предоставление денежных средств во временное пользование под проценты. Кредит может предоставляться под различные цели:

- покупка или создание активов,

- пополнение оборотных средств,

- погашение других кредитов.

Обычно, для получения кредита необходим залог. В некоторых случаях залог не требуют, для этого нужно иметь солидную собственность на балансе компании и хорошую выручку относительно суммы необходимого кредита.

Какие документы нужны для кредита

Для получения кредита необходимо предоставить довольно внушительный комплект документов: от финансовой отчетности и уставных документов до документов на право собственности на имеющееся имущество.

После приобретения имущества в кредит, оно становится вашей собственностью и учитывается в бухгалтерском учете, как и все остальное собственное имущество. В любой момент Вы имеете право продать это имущество.

Расчет НДС при кредите

При приобретении основного средства у Вас возникнет НДС к зачету на всю стоимость. Это значит, что весь НДС с приобретенного имущества нужно учесть в отчетном периоде, в котором оно было приобретено, что не всегда удобно по понятным причинам.

Проценты за кредит и амортизация снижают налоговую базу. Если у вас срок кредита равен сроку амортизации имущества, можно считать, что весь платеж снижает налогооблагаемую прибыль. Обычно, все-таки срок кредита существенно меньше амортизационного срока.

Суть лизинга

Услуги лизинга начали предоставлять в 50-х годах прошлого века в США. По сути, это усовершенствованный договор аренды, только в качестве арендуемого имущества используются не конкретные товары, а деньги. Такие взаимоотношения имеют неоспоримые преимущества:

- ускоренная амортизация с коэффициентом 3;

- возможность экономить на налоговых платежах;

- длительный срок расчета с лизингодателем;

- гибкий график выплат, который может составляться для каждого клиента отдельно.

Чтобы понять, как функционирует данная схема, рассмотрим ее на примере условной агрокомпании А. Допустим, что она получила возможность обрабатывать большее количество земли, но ей для этого понадобится больше единиц техники. Купить эту технику с собственных средств компания не может, потому она обращается в лизинговую компанию. Если лизингодатель принимает положительное решение, он закупает необходимое количество комбайнов у производителя, далее страхует их в страховой компании и передает компании А в пользование.

Компания А в это время использует технику, ежемесячно выплачивая лизингодателю равные части вознаграждения и сумму, которая была потрачена на приобретение комбайнов. При этом счета компании не нужно замораживать, она пользуется своими оборотными средствами для развития бизнеса и совершения сделок. Все страховые случаи, если они происходят с имуществом, оформляет в страховой представитель лизингодателя.

По истечении договора лизинга компания А завершает все выплаты и может перевести имущество на свой баланс по минимальной остаточной стоимости. Это значит, что лизинг – это та же аренда, только с возможностью выгодного выкупа.

Очевидно, что для владельцев малого и среднего бизнеса такой вид инвестирования в некоторых случаях будет гораздо выгоднее, чем кредитование и покупка техники за наличные, взятые у банка.

Бухгалтерский учет лизинговых операций

С 2022 года необходимо применять ФСБУ 25/2018 «Бухгалтерский учет аренды». Отметим, что применять ФСБУ обязаны все без исключения компании, являющиеся стороной договора лизинга, включая малые и микропредприятия. Однако есть нюансы, которые зависят от параметров договора лизинга и от статуса лизингополучателя. Мы рассмотрели возможные варианты способов ведения бухучета лизинговых операций в таблице.

|

Дата заключения договора лизинга |

Дата завершения лизинга по условиям договора |

Статус лизингополучателя |

Порядок бухучета лизинговых операций |

|

Договор лизинга заключен до 01.01.2022 |

Не имеет значения |

Лизингополучатель имеет право применять упрощенные способы ведения бухучета |

Лизингополучатель имеет право не применять к такому договору лизинга ФСБУ 25/2018, т. е. продолжать учитывать операции по договору до его окончания по правилам, действовавшим до 01.01.2022 |

|

Не имеет значения |

Не позднее 31.12.2022 |

Не имеет значения |

Лизингополучатель имеет право не применять к такому договору лизинга ФСБУ 25/2018, т. е. продолжать учитывать операции по договору до его окончания по правилам, действовавшим до 01.01.2022 |

|

Договор лизинга заключен в 2022 году |

В 2023 году и позднее |

Лизингополучатель имеет право применять упрощенные способы ведения бухучета |

Лизингополучатель обязан применять ФСБУ 25/2018, однако возможен упрощенный порядок применения ФСБУ |

|

Договор лизинга заключен в 2022 году |

В 2023 году и позднее |

Лизингополучатель не имеет права применять упрощенные способы ведения бухучета |

Лизингополучатель обязан применять ФСБУ 25/2018 в полном объеме. При этом нужно выбрать порядок перехода на применение ФСБУ 25/2018: ретроспективный или альтернативный варианты |

Особенности налогообложения при лизинге

Амортизация

Лизинг. К имуществу, учитывающемуся на балансе предприятия, можно применить коэффициенты ускоренной амортизации 3 (п. 7 ст. 259 НК).

Но стоит учитывать, что для амортизации легковых автомобилей стоимостью свыше 300 тысяч рублей и микроавтобусов стоимостью свыше 400 тысяч рублей в налоговом учете придется использовать понижающий коэффициент 0,5 (п. 9 ст. 259 НК). Таким образом, общий максимальный коэффициент ускорения по такому имуществу будет равен 1,5 (письмо УФНС по г. Москве от 19 ноября 2004 г. № 26–12/74942). Также необходимо указать метод расчета амортизации в учетной политике по налоговому учету.

НДС

Лизинг. Так как лизинговые платежи включают в себя НДС, то в дальнейшем компания может зачесть его из бюджета (ст. 171, 172 НК). Вся сумма НДС, которую лизингополучатель в результате заплатит в составе лизинговых платежей и потом зачтет, всегда будет больше, чем НДС, уплаченный в составе стоимости оборудования при покупке в кредит. Так как при лизинге в базу для расчета этого налога входят, и стоимость имущества, и услуги лизингодателя.

Минфин в своих письмах от 15 ноября 2004 г. № 03-04-11/203, от 22 ноября 2004 г. № 03-03-01-04/1/128 прямо указал, что НДС по лизинговым платежам можно принимать к вычету в полном объеме.

При расчете налога на прибыль признаются два вида расходов:

- лизинговые платежи (кроме выкупной стоимости);

- выкупная стоимость.

Лизинговые платежи учитываются в прочих расходах в тех периодах, в которых они начислены в соответствии с договором.

Выкупную стоимость можно учесть только по окончании срока действия договора лизинга и перехода к организации права собственности на лизинговое имущество.

Налоговая привлекательность лизинга, одно из основных его преимуществ.

Как сэкономить на налогах при помощи лизинга

Иногда при сравнении лизинга и кредита пользователи берут во внимание только процентные ставки и соотношение сроков выплат. Однако, эти факторы далеко не решающие, если говорить о выгодах одного и другого вида инвестирования

Лизинг дает возможность значительно сэкономить на налогах, и этот эффект будет сохраняться еще некоторое время после окончания всех выплат лизинговой компании.

Рассмотрим, как снизится налоговая нагрузка при заключении договора о финансовом лизинге.

Налог на прибыль

Происходит значительная экономия налога на прибыль при лизинге. Расчет пользы можно провести на условном примере. Компания А вносит один раз авансовый платеж, это будет 20% от суммы всей сделки, и договором устанавливается фиксированная сумма выплат за весь период. Все эти показатели, за исключением НДС, будут считаться расходами. В таком случае лизингополучатель значительно снижает налоговую нагрузку.

Расчитаем условный налог на прибыль по лизингу, взяв сумму договора лизинга – 1 000 000 ₽. В таком случае получается, налогооблагаемая база на налог по прибыли будет уменьшена на следующую сумму:

1 000 000 * 5 / 6 = 833 333,33 ₽

Чтобы высчитать чистую экономию, этот показатель нужно умножить на процентную ставку – 20% (налог на прибыль), и мы получим такие цифры:

833 333,33 х 20% = 166 666,66 ₽

Возврат НДС

Наглядно это будет выглядеть так: при сумме сделки в 1 000 000 рублей с учетом НДС:

1 000 000 / 6 = 166 666,66 ₽

Налог на имущество

Договор финансовой аренды позволяет сэкономить существенные суммы и на налоге на имущество. Законом установлено, что при данном виде инвестиций используется ускоренный коэффициент амортизации, он равен 3. Это помогает сократить срок выплаты налога на имущество в 1.5-3 раза, по сравнению с другими финансовыми инструментами. Чаще всего по истечении договора лизинга происходит полная амортизация оборудования или иного имущества, компания после погашения всех платежей переводит его на свой баланс по минимальной остаточной стоимости. Благодаря этому моменту можно значительно снизить затраты на выплаты налогов на имущество в будущем.

Рассмотрим на конкретном примере, как изменится сумма уплаты налога на имущество при лизинге. Допустим, что компания А заключила договор на финансовую аренду, сумма которого 1 000 000 ₽ с учетом НДС. Пусть это будет 5-я амортизационная группа, и срок амортизации будет равен 60 месяцам, коэффициент, позволенный к применению, будет равен 3. Следовательно, вместо 60 месяцев на амортизацию будет потрачено 21 месяц (60/3+1).

При подсчете мы узнаем, что сумма налога на прибыль без применения договора аренды финансов составила бы приблизительно 46 600 ₽, а с ним – 16 300 ₽. Следовательно, сэкономить удастся 30 300 ₽.

Учитывая то, что лизингодатель удерживает имущество на своем балансе до окончания действия договора, компания получает очень хорошую возможность снизить налоговую нагрузку.

Однако, в некоторых случаях это рассматривается как перераспределение налоговой нагрузки, так как для определенных категорий лизингополучателей выплаты значительно повышаются, по сравнению с теми, которые были в период действия договора аренды финансов.

Заключение

По результатам наших подсчетов с лизинговой сделки на сумму 1 000 000 ₽ удастся прямо либо опосредованно сэкономить 166666,66 + 166666,66 + 30 300 = 363 633,32 ₽

Экономия по налогу на прибыль при лизинге и другие отчисления высчитываются для каждой компании индивидуально. Невозможно однозначно сказать, что лизинг – это универсальный финансовый инструмент, так как он имеет свойство по-разному действовать в разных условиях. Все приведенные выше примеры являются условными, они могут служить только для наглядного пособия, но ни для принятия выводов.

Решать, какие инвестиции будут наиболее выгодными сейчас и в долгосрочной перспективе для компании, нужно только после детального анализа всех факторов. Также возможно применение нескольких финансовых инструментов одновременно, если это даст выгоду предприятию. Допустим, вы решили открыть собственный ресторан. На закупку продуктов и выдачу заработных плат персоналу будет целесообразно взять банковский кредит, а вот приобрести профессиональное оборудование для кухни и бара будет выгоднее в лизинг. Кроме того, что это даст вам определенные бонусы в плане налогообложения, лизингодатели тесно сотрудничают с производителями продукции, потому могут предоставить вам специальные скидки.

Бухгалтерский учет

Поступление имущества по лизингу на баланс у лизингополучателя отражается приведенными ниже проводками, с открытием соответствующих субсчетов:

- Дт 08 /приобретение ОС по лизингу Кт 76/арендные обязательства (без НДС).

- Дт 01/лизинговое имущество Кт 08 /приобретение ОС по лизингу.

- Дт 19 Кт 76 – выделен предъявленный арендодателем НДС.

Для учета платежей по договору целесообразно открыть еще один субсчет по счету 76 — «задолженность по лизинговым платежам». Оплата отразится проводкой: Дт 76/ задолженность по лизинговым платежам Кт 51.

Далее делается внутренняя проводка в разрезе субсчетов:

- Дт 76/арендные обязательства Кт 76 /задолженность по лизинговым платежам.

- Дт 68 Кт 19 – зафиксирован к вычету НДС по лизинговым платежам.

Начисление амортизации на имущество отражается проводкой Дт 20 (44, 26 и др.) Кт 02.

Амортизационные отчисления начинают включать в расчеты с последующего месяца за тем, с которого объект начал эксплуатироваться (приказ Минфина №91н от 13/10/03 г. – методуказания по учету ОС, приказ Минфина №26н от 30/03/01 г. – ПБУ6/01).

Если предмет лизинга с баланса выбывает, амортизацию по нему не начисляют со следующего после момента выбытия месяца. Лизингополучатель может использовать ускоренную амортизацию (Указания, п. 9-3) с коэффициентом не выше 3.

При определении суммы, с которой начисляют амортизацию, НДС следует вычесть. Пусконаладочные работы, доведение объекта лизинга до состояния, пригодного к эксплуатации, с одной стороны, в первоначальную стоимость, согласно ПБУ 6/01 (п. 8), должны быть включены.

В то же время суды не столь однозначно определяют решение этого вопроса. Так, в постановлении ФАС СЗО по д. №А26-11541/2009 от 19/11/10 г. утверждается, что работы лизингополучателя по пуску и наладке оборудования не увеличивают стоимость ОС, поскольку в договоре это положение отсутствует. Решение в спорной ситуации принимает лизингополучатель. При подписании договора целесообразно указанные моменты максимально конкретизировать во избежание двоякого толкования положений документа.

Пример

Заключен договор лизинга сроком на 5 лет, на сумму 5 млн руб. 5*12 = 60 мес. 5000000/60 = 83333, 33 – помесячный лизинговый платеж (Дт 76 К т76, Дт 76 Кт 51).

Амортизация начисляется линейным методом, и при этом НДС исключается из расчетов. Возьмем за основу сумму в 5000000 и рассчитаем первоначальную стоимость без НДС (по ставке 18%). Полученную сумму разделим на количество месяцев – 60.

4237288,14/ 60 = 70621.47 – помесячная сумма амортизации (Дт 20,26 и др. Кт 02). При расчетах следует иметь в виду, что основная ставка НДС с 01.01.2019 законодателем повышена до 20% (ФЗ №303 от 03/08/18 г.).

В договоре, как уже говорилось выше, может фигурировать и выкупная стоимость предмета лизинга. Она учитывается также на счете 76 с применением одноименного субсчета:

- Дт 76/ арендные обязательства Кт76/задолженность по выкупу – отражена выкупная стоимость.

- Дт 76 Кт 51 – выплачена выкупная стоимость.

Внутренней проводкой Дт 01 Кт 01 выкупленное имущество из лизингового переводится в собственное. Аналогично проводкой Дт 02 /имущество в лизинге Кт 02/ собственные ОС – «перебрасывается» сумма амортизации по имуществу, находящемуся теперь в собственности фирмы.

На заметку! Если предмет лизинга стоит на балансе лизингодателя, у лизингополучателя он учитывается за балансом на счете 001 до момента предполагаемого выкупа. Амортизацию лизингополучатель не начисляет.

Итоги

- Имущество по договору финансовой аренды у лизингополучателя учитывается на счете 76 с использованием субсчетов, отражающих движение и оплату договорных сумм.

- По окончании срока договора такое имущество может быть им выкуплено и войти в состав собственных ОС.

- Лизинговые платежи признаются расходом в целях НУ, а амортизационные расходы по лизингу можно без проблем признать в целях НУ только при использовании метода начисления.

Чем лизинг отличается от кредита?

Сравним финансовые инструменты по важным параметрам.

- Право владения. При лизинге имущество принадлежит лизинговой компании, а при кредите — покупателю. Но оно остаётся в залоге у банка до тех пор, пока за него не выплатят долг.

- Налог на имущество. Лизингополучатель — не собственник, поэтому ему не нужно платить налог на имущество, которое он арендует. А вот оборудование и здания, которые компания или ИП приобретают в кредит, сразу становятся их собственностью и подлежат налогообложению.

- Срок договора. В лизинг обычно оформляют имущество на срок от нескольких месяцев до 10 лет, а вот кредиты бывают как краткосрочными — до 3 лет, так и долгосрочными — например, ипотеку можно получить на 25–30 лет.

- График платежей. С кредитом всё прозрачно — деньги нужно вносить каждый месяц. По договору лизинга можно выбрать другую, более удобную для лизингополучателя схему. Например, платить раз в квартал.

- Выплаты. Платежи по кредиту состоят из двух частей: основной долг и проценты. При лизинге в платёж входит плата за пользование имуществом и его амортизацию плюс процент, который берёт лизинговая компания.

- Сумма первоначального взноса. В зависимости от условий лизинговой компании, первый взнос может составлять до 40% от стоимости имущества. Обычный бизнес-кредит можно получить без взносов.

- Отсрочка по платежам. Если заёмщик вдруг попадёт в сложную финансовую ситуацию, он может попросить банк об отсрочке на несколько месяцев, а вот с лизингом так поступить, скорее всего, не получится.

- Собственность. При лизинге можно отказаться от предмета аренды, если потребности в нём не будет. В случае с кредитом избавляться от имущества придётся самостоятельно — продавать его или сдавать в аренду.