Когда брокер списывает налог

- Закончился налоговый период (это календарный год) —

налог должен быть удержан не позднее одного месяца с даты окончания. Как

правило, он списывается в течение января. - При выводе денежных средств.

- Переводе ценных бумаг другому брокеру.

- При расторжении договора на брокерское обслуживание.

- В момент выплаты дивидендов российских эмитентов.

- В момент выплаты купонов на банковский счёт.

- В момент выплаты купонов на брокерский счёт, но с 1 января 2023 года налог с купонов на брокерский счёт не будет удерживаться до конца года или до вывода активов.

При выводе денег со

счёта может возникнуть ситуация, при которой сумма вывода будет меньше суммы

налога.

В этом случае

вычитаются 13% или 15% от суммы вывода.

Предположим, что сумма налога — 5000

рублей, а вы выводите 2500 рублей. Тогда на счёт для вывода придёт

2175 рублей (2500 — (2500 * 13%).

При этом если сумма

вывода больше, чем общая сумма налога, то из неё вычитается весь налог, а

размер превышения не учитывается.

Например, в той же

ситуации, если вы захотите вывести 6000 рублей, то получите на счёт всего

1000 рублей

Это правило надо учитывать, если важно вывести определённую сумму

По окончании

налогового периода инвесторы получают дополнительный годовой отчёт брокера (это

отчёт за последний рабочий день года), где будет указана полная сумма налога,

которую осталось уплатить. Обязательно проверьте, хватает ли средств на счёте —

если денег недостаточно, то брокер не сможет заплатить налог за инвестора как

налоговый агент, и придётся сделать это самостоятельно до 1 декабря текущего

года.

Особенности организации внебиржевого рынка

Сделки на внебиржевом рынке осуществляются через телефон, посредников или интернет. Посредниками в данном случае выступают дилеры, различные финансовые и инвестиционные организации.

С участников рынка не взимается комиссия за участие в торгах. Вместе с тем, осуществление сделки на внебиржевом рынке имеет очень большой риск, так как данный вид рынка не регулируется организатором (биржей).

Для проведения сделки непосредственно с владельцем актива без посредника необходимо также найти контрагента и документально оформить сделку, что на биржевом рынке является обязанностью организатора, то есть биржи.

Как купить акции

Самым распространенным видом ценных бумаг являются акции. Они выпускаются компаниями и дают долю во владении. Выражается это в том, что обладатель акций получает дивиденды как часть от чистой прибыли компании. Решение о выплате дивидендов, а также об их размере принимает общее собрание акционеров.

Купить акции можно на бирже при помощи посредника, называемого брокером. Есть варианты покупки через банки или напрямую у владельцев.

Открытие брокерского счета

Уполномоченные посредники, имеющие лицензию для оказания услуг в биржевой торговле, носят название брокеров. Чтобы воспользоваться их услугами, нужно подписать договор, брокер откроет специальный счет, туда можно будет перевести деньги.

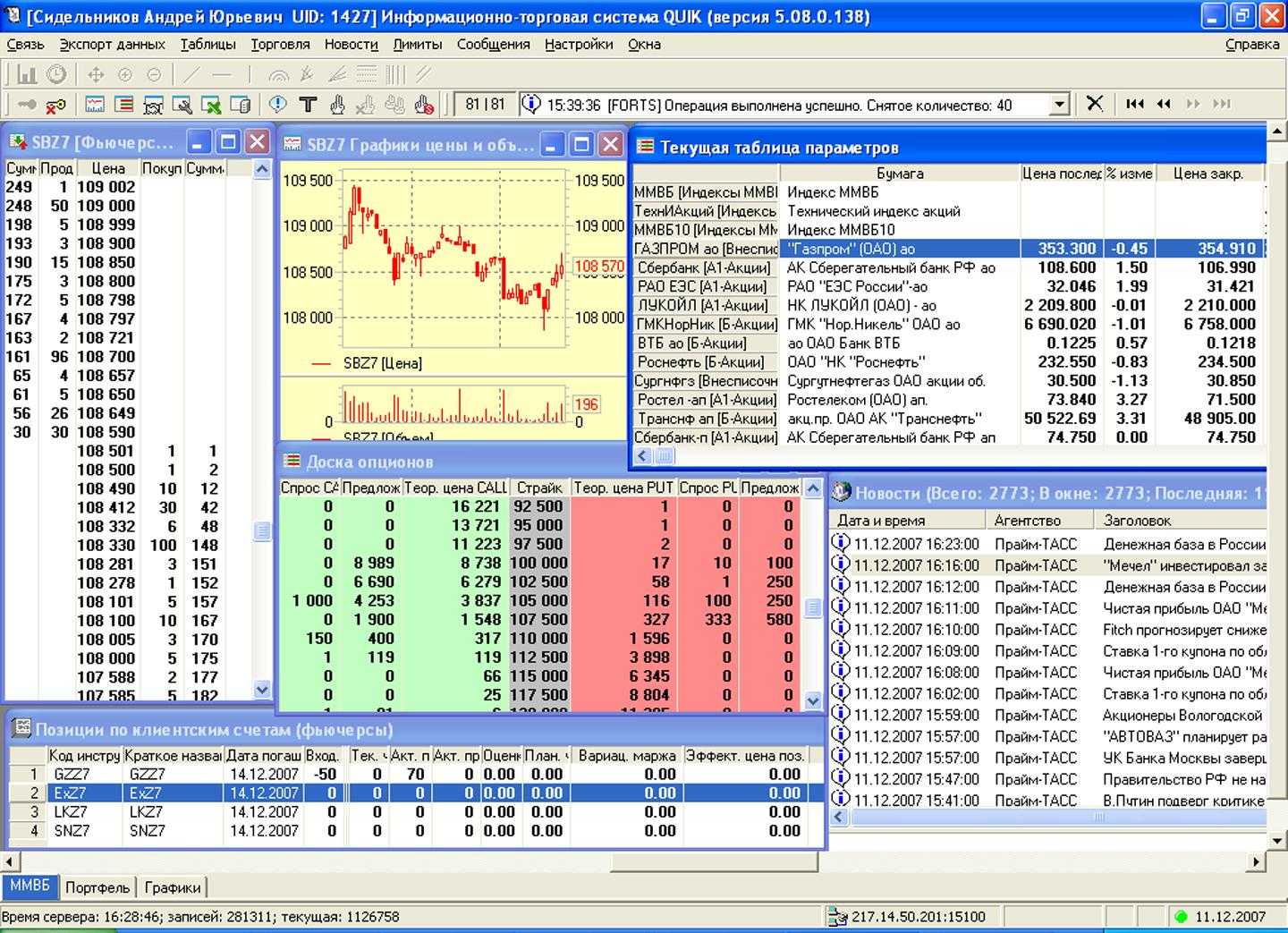

Кроме открытия счета, посредник предоставляет программу — торговый терминал для входа на биржу и совершения сделок. К этому терминалу добавляется ключ шифрования, логин и пароль, известные только инвестору.

Все это идет в комплекте с открытием счета. Если посредник получает от вас деньги, но оставляет за собой право распоряжаться ими, не дает самостоятельного доступа к биржевым торгам, то это однозначно мошенники, и доверять им нельзя.

Открытие счета в банке для перечисления денег на брокерский счет

В зависимости от того, в какой валюте будут вестись торги, такой счет и нужно открыть в банке. С него будут переводиться деньги на собственный депозит у брокера, чтобы иметь возможность торговать. На этот же счет можно будет выводить деньги.

Нужно иметь в виду, что при регистрации договора с брокером вы можете указать конкретный банковский счет. Именно с него будут приниматься деньги, перечисляться тоже. Брокер не примет перевод с другого.

Даже если вы сами явитесь в офис с документами, будете упрашивать принять ваши деньги. Для изменения счет нужно будет внести изменения в договор.

Поэтому нужно подходить внимательно и скрупулезно к выбору банка, впрочем, как и брокера.

Задачи и функции

Основная задача первичного рынка — формирование и регулирование национальной экономики путём привлечения свободных денег от инвесторов для последующего эффективного использования и приумножения этих средств. Именно на первичном рынке ценных бумаг происходит эмиссия и первоначальное размещение всех активов — выгоду от их покупки получает сам бизнес, а не какие-либо третьи лица.

Кроме того, на первичном маркете вычисляется фактическая стоимость и привлекательность акций, что не только приносит в оборот новые финансы, но и распределяет их по разным отраслям. Поскольку инвесторы заинтересованы в наиболее выгодных вложениях, большая часть денег с первичной площадки поступает тем сферам бизнеса и хозяйства, которые максимизируют доход. Это способствует росту экономики по рыночным критериям и поддержке пропорциональности хозяйства.

Таким образом, степень развития первичной площадки напрямую влияет на эффективность и масштабы экономики страны. Рынок выполняет следующие функции:

- привлекает свободные ресурсы от населения в актуальные сферы бизнеса, где первично вложенные деньги смогут принести ощутимую прибыль в будущем;

- активизирует финансовый рынок;

- обеспечивает условия эмиссии, размещения активов, хранения, учёта и распределения между инвесторами;

- поддерживает баланс спрос-предложение на активы;

- вычисляет риски и потенциальную прибыльность инвестиций, а также определяет их реальную стоимость, что помогает инвесторам вложить средства в наилучшие отрасли рынка;

- накапливает первичный капитал и эффективно распределяет его между разными сферами деятельности, что способствует росту экономики;

- частично компенсирует дефицит госбюджета, так как значительную часть первичных эмитентов составляют государственные органы;

- предоставляет награду за риск тем, кто готов вложить свои средства в активы;

- снижает скорость инфляции.

Помимо пользы для общей экономики, деятельность на первичном рынке приносит также выгоду эмитентам и вкладчикам. Первые стараются разместить пакет акций по максимально возможной цене и оптимизировать проценты и другие условия так, чтобы их покупка осталась привлекательной для инвесторов. Если им удаётся создать такое предложение, компания получает дополнительное финансирование, необходимое для развития и увеличения прибыли.

Инвесторы чаще всего покупают ЦБ на первичном маркете с целью приумножения вложений и максимизации дохода. Это может достигаться при помощи перепродажи акций на вторичном рынке и получения дохода в виде разницы в цене либо получения дивидендов непосредственно от компании. Реже инвесторы приобретают акции с целью укрепления своего влияния на АО и получения дополнительных привилегий в её контроле. Обычно их деятельность на рынке рассчитана на получение значительной выгоды в долгосрочной перспективе.

Как платить налоги с акций самостоятельно

Если инвестор желает сам оплачивать налоги по своим доходам от продажи акций или пользуется услугами иностранного брокера, то налоговым агентом является он сам. В таком случае ему самостоятельно необходимо подсчитывать свои доходы, расходы и формировать декларацию 3-НДФЛ для уплаты налога. Узнаем, как платятся налоги с акций.

Рассчитать доход

При расчете дохода по акциям необходимо придерживаться принципов ФИФО. Расчет должен производится по всем совершенным на бирже сделкам (прибыльным и убыточным) за один календарный год. Сумма всех финансовых результатов определит ваш общий доход для того, чтобы понять, есть ли прибыль от торговли акциями. И если да, то какой размер налога необходимо уплатить в пользу государства.

ФИФО – метод учета финансовых активов, согласно которому первым продают то, что было куплено ранее остального.

Рассмотрим расчет дохода на примере.

За 2021 год инвестор совершил следующие финансовые операции с ценными бумагами на бирже:

- Июнь. Покупка 100 акций компании А по 50 рублей.

- Октябрь. Покупка 50 акций компании Б по 200 руб.

- Ноябрь. Продажа 100 акций компании А по 70 руб.

Рассчитаем совокупный размер дохода:

100 х 70 руб.= 7000 руб.

Доход с акций в 2021 году составил 7000 руб.

В расчетах не учитывались акции компании Б, так как инвестор их не продал в этом календарном году. В совокупный размер дохода включены только те бумаги, которые были проданы.

Учесть расходы

Налогооблагаемая база состоит не только из одних доходов. Чтобы правильно определить сумму, с которой необходимо заплатить налог, от полученных доходов необходимо отнять сумму понесенных расходов.

В нашем примере мы должны из совокупного дохода по акциям компании А вычесть сумму общих инвестиций в данные ценные бумаги.

100 х 70 руб. – 100 х 50 руб. = 2000 руб.

Таким образом, чистая прибыль по ценным бумагам составила 2000 руб. Именно с этой суммы нам необходимо уплатить налог.

Уменьшить размер налогооблагаемой базы можно путем включения следующих финансовых затрат:

- Размер средств, уплаченных при покупке акции.

- Оплата услуг посредников.

- Проценты по займу, если акции приобретались за счет заемных средств брокера.

- Иные расходы, связанные с хранением и учетом акции. Например, расходы на ведение брокерского счета.

Для простоты примера не были приняты в расчет размеры комиссий фондовой биржи и брокера за совершение финансовых операций с ценными бумагами.

Расчет налога на акции на примере

Если инвестор – налоговый резидент РФ, то его ставка налогообложения равна 13%. Размер налога составит 260 руб. (13% х 2000 руб. / 100). В противном случае – 30%. Сумма налога при этом будет 600 руб. (30% х 2000 руб. / 100).

Чтобы рассчитать сумму налога, которую необходимо заплатить при продаже акций, следует сначала определить свой финансовый результат. Если он будет положительным, тогда необходимо умножить прибыль на размер налогооблагаемой базы. Полученная в результате расчетов величина и будет являться суммой, которую необходимо заплатить.

Подача налоговой декларации

Чтобы уплатить налог, необходимо в налоговую службу России подать заполненную декларацию в форме 3-НДФЛ при продаже акций. Ее можно заполнить как на сайте ФНС в личном кабинете, так и в бумажном варианте.

Для правильного заполнения 3-НДФЛ с акций в документе необходимо указать:

- Ваши паспортные данные.

- Код статуса налогоплательщика (1 – для резидента и 2 – для нерезидента).

- Код вида документа (21 – для паспорта гражданина РФ).

- Код налогового органа.

- Номер корректировки (000 – если декларация подается в первый раз).

- Наименование компании, по которой был получен доход.

- Страна регистрации компании.

- Источник выплаты (в нашем случае – продажа акций).

- Код вида дохода.

- Сумму дохода.

- Наименование валюты (рубли).

Заполнить декларацию можно при помощи бесплатного сервиса на официальном сайте ФНС России. Там же содержатся подробные инструкции по правильному заполнению документа.

По законодательству Российской Федерации налоговая декларация предоставляется не позднее 30 апреля года, следующего за истекшим налоговым периодом. Инвестор, получив доход по бумагам в 2021 году, должен подать налоговую декларацию до 30 апреля 2022 года.

В соответствии с налоговым законодательством, при подаче налоговой декларации 3-НДФЛ позже 30 апреля на инвестора накладывается штраф, а также пени за каждый день просрочки.

При подаче декларации 3-НДФЛ доходы и расходы по финансовым операциям с ценными бумагами должны быть подтверждены документально. Для этого подойдут чеки, квитанции, брокерские отчеты по счету и другие документы, подтверждающие финансовые операции с акциями.

Суть понятия

На первичном маркете бумаг продаются все виды и формы акций, облигаций, сертификатов, векселей и прочих финансовых инструментов, которые были только что выпущены и передаются самым первым покупателям. Размещение товара может осуществляться через фондовую биржу или другим способом. Например, посредством прямого предложения ограниченному кругу лиц. Правительство, представители частного бизнеса, используют возможность получить наличные инвестсредства на открытие и развитие бизнеса. А также получают право реализовать эмитированные активы на классической бирже, то есть, первичном рынке.

Стоит понимать, что первичный рынок ЦБ — это не какое-то определённое место или организация, а абстрактная система, по правилам которой происходит вся совокупность правовых взаимоотношений, возникающих между сторонами при купле-продаже ЦБ. Правоотношения представляют собой не только договорные отношения между эмитентами и вкладчиками, но и регистрацию новых выпусков бумаг, проверку их госорганами, определение проспекта и его последующую публикацию.

На первичном маркете ЦБ ежедневно публикуется множество новых предложений от сотен компаний со всех стран мира, потому можно сказать, что он существует в распределённой форме. Как и на любом другом рынке, цена на его товары складывается исходя из спроса и предложения. Первичный спрос предоставляют инвесторы, желающие преумножить свой капитал в долгосрочной перспективе, а предложение — компании и государственные организации, которым своего дохода не хватает для финансирования производственного процесса или воплощения каких-то проектов.

Как минимизировать налог

-

Держать бумаги более трех лет, тогда при их продаже налог на доход вы не заплатите. Но максимальная сумма, которая освобождается от налога, равна 3 млн рублей, умноженным на количество лет владения бумагами. Если продать акции через 3 года, от налога будут свободны 9 млн рублей, вне зависимости от вложенной суммы. Льгота распространяется только на ценные бумаги, купленные после 1 января 2014 года. Но сейчас проще открыть ИИС и получить одну из двух возможных льгот.

-

Покупать государственные, субфедеральные или муниципальные облигации, купонный доход с которых никогда не облагается налогом. Чтобы воспользоваться этой льготой, нужно только приобрести облигацию — купоны будут зачисляться на счет целиком.

-

Не продавать бумаги в течение года. Прибыль не фиксируется, и вы не платите налог на нее.

-

Если по итогам года выходит прибыль, а на счету есть убыточные активы, вы можете их продать и купить в следующем году. Тогда в текущем году вы сократите налог на доход за счет убытка.

-

Если доход от ценных бумаг для вас основной, вы можете зарегистрироваться индивидуальным предпринимателем и платить меньший размер налога. Правда, придется отчислять взносы в пенсионный фонд и фонд медицинского страхования.

-

Для тех, кто много путешествует или часто проживает за пределами России, подойдет вариант инвестировать через иностранную компанию, тогда налог не снимется. Но если нерезидент получает доход от российской компании, он должен отчислить 30%.

-

Нельзя сальдировать прибыль и убытки по инструментам фондового и срочного рынков. Если инвестор получил прибыль от торговли акциями Сбербанка и одновременно потерпел убытки по фьючерсам на нефть Brent, то он не сможет уменьшить налогооблагаемый доход по акциям Сбербанка за счет убытков по фьючерсным контрактам на нефть Brent. Но убытком от одних ценных бумаг на фондовом рынке можно уменьшить налоги на доход от других.

Где можно купить акции физлицу

Акция – ценная бумага, дающая право на получение прибыли от деятельности предприятия в виде дивидендов. Рассмотрим два основных варианта, где можно приобрести акции и стать совладельцем компании.

На фондовой бирже

Самое распространенное место для покупки ценных бумаг – это фондовый рынок. В России организовано множество биржевых площадок. Крупнейшие из них – Московская и Санкт-Петербургская биржи.

За каждую финансовую операцию на фондовой бирже со счета инвестора автоматически списывается комиссия брокера и самой биржи. Размер сбора зависит от тарифного плана и предварительно всегда указывается перед покупкой бумаг.

В банке

Помимо фондовой биржи, акции можно приобрести и непосредственно через банк. Как правило, многие кредитные организации имеют брокерскую лицензию, что позволяет им также выступать в качестве посредника на бирже. Все, что необходимо сделать инвестору, – открыть в отделении банка или в его мобильном приложении счет (брокерский и/или ИИС).

Если у вас нет возможности вести самостоятельную торговлю, можно воспользоваться инвестиционными программами от банка. Например, передать ваш капитал в доверительное управление, предварительно выбрав стратегию инвестирования. Это может быть вложение капитала в акции ведущих компаний России, акции иностранных предприятий, ценные бумаги нефтегазового сектора и т. д.

Как минимизировать НДФЛ, начисленный на доход от операций с ценными бумагами

Пример. Допустим, что в течение года вы закрыли две сделки: первая принесла 10000 рублей дохода, а вторая — 5000 рублей убытка. Налогооблагаемая база составит 10000-5000= 5000 рублей. С нее потребуется заплатить 13% налога. Предположим, что в портфеле имеется еще одна, пока убыточная, позиция в 5000 руб. Если вы продадите ценную бумагу до 31 декабря и документально зафиксируете ущерб, налогооблагаемая база будет равна нулю. Платить налог в текущем году не придется.

- Переносить убытки, снижая налогооблагаемую базу последующих 10 налоговых периодов.

- Пользоваться льготами ИИС (индивидуального инвестиционного счета). Вычет типа “А” по ИИС разрешает уменьшать налоговую базу по любым доходам, облагаемым НДФЛ, кроме дивидендов на перечисленную сумму (не более 400 тысяч рублей). Обязательное условие получения вычета, позволяющего сэкономить до 52 тысяч рублей в год, – официальное трудоустройство.

Пример. Вы внесли на счет ИИС 300 000 рублей. В следующем году вы имеет право вернуть 39 000 уплаченного НДФЛ себе на счет. Если хотите возвращать НДФЛ ежегодно, необходимо ежегодно вносить деньги на ИИС.

Вычет типа “Б” освобождает от налогообложения весь доход плательщика, полученный с помощью ИИС (кроме дохода от дивидендов).

Пример. Допустим вы открыли ИИС, внесли на его счет 400 000 рублей и вложились в акции, которые выросли в цене. Через три года вы их продали и на счету стало 600 000 рублей. Ваш доход составил 200 000 рублей, а НДФЛ к уплате — 26 000 рублей. Поскольку вы выбрали вычет на финансовый результат, платить налог в бюджет не придется.

- Использовать «трехгодичную» льготу. Держатель ценных бумаг, пролежавших в инвестиционном «портфеле» не менее трех лет, освобождается от налога на прибыль при их реализации. Бонус могут получить инвесторы облигаций и акций не старше 2014 года, допущенные к торгам столичной, Санкт-Петербургской биржами и проданные с брокерского счета (не ИИС).

- Продавать не обращающиеся на организованном рынке ценные бумаги. Облигации и акции, реализованные вне биржи и находящиеся во владении инвестора более 5 лет, не облагаются НДФЛ.

Чем занимается брокер — на примерах

Брокер предоставляет инвесторам инфраструктуру, с помощью которой они могут торговать на бирже. Вот минимальный список того, чем занимается брокерская компания:

- открывает брокерский или индивидуальный инвестиционный счёт;

- разрабатывает, поддерживает и совершенствует приложение, в котором инвестор может давать поручения о покупке и продаже ценных бумаг;

- совершает сделки на бирже для инвестора — покупает и продаёт ценные бумаги на деньги клиента или одалживает ему средства для операции;

- ведёт документооборот по всем сделкам;

- начисляет дивиденды и купоны на брокерский счёт или на банковский счёт клиента по его поручению;

- рассчитывает для клиентов налоги на доходы от инвестирования и оплачивает их в ФНС.

Также брокер может предоставлять дополнительные услуги — персональные консультации, обучение, собственную аналитику. Например, специалисты брокерской компании могут прогнозировать изменения стоимости ценных бумаг и делиться этими прогнозами с клиентами.

Всем этим занимается большой штат специалистов. В брокерских компаниях много отделов. Например, бэк-офис может заниматься подготовкой документов по счетам клиентов, а отдел технической поддержки — решать проблемы, возникающие в приложении.

Получение специализированной программы для торговли

Брокеры предоставляют торговый терминал, в котором можно отслеживать торги на биржах в режиме реального времени, выставлять заявки на покупку или продажу, следить за своим счетом, получать значимые для бизнеса новости.

Чаще это программа Quik, кроме нее, у многих брокеров может быть свое обеспечение для торгов. Но нужно внимательно относиться к таким терминалам. У них более продвинутый функционал, ими удобнее пользоваться, но за это берут плату.

Практически у любого брокера есть бесплатные и платные терминалы для клиентов. Для начинающих трейдеров лучше выбирать бесплатный вариант. Такая программа имеет достаточный функционал для любой деятельности на бирже.

Дистрибутив можно скачать с сайта брокера, затем отдел технической поддержки сгенерирует секретный ключ и пришлет его по электронной почте. Пользоваться своим счетом, проводить транзакции через торговый терминал можно только при наличии публичного и секретного ключа.

Несмотря на название «публичный», оба этих файла известны только трейдеру, размещаются на его компьютере, недоступны посторонним лицам.

Обучение работе в программе

Интерфейс терминала интуитивно понятен, но к нему обязательно прилагается инструкция пользователя, у брокера на сайте есть видеоуроки, а техподдержка всегда готова помочь в разъяснении возникших проблем. Для новичков проводятся вебинары (курсы онлайн).

Но самое главное, что не нужно сразу торговать на реальные деньги. У любого брокера есть возможность открытия демо-счета и виртуальной торговли. Все действия совершаются в программе, но они условны, сделки совершаются как на настоящей бирже, но заработки и убытки как в компьютерной игре.

Благодаря такому варианту, можно изучить не только возможности торгового терминала, но и получить практику торговли на бирже без малейшего риска.

Кто такой брокер простыми словами

Брокер — юридическое лицо, которое даёт клиентам доступ на биржу. Если проще, делает так, чтобы инвесторы могли покупать ценные бумаги — например, акции и облигации.

Иногда этот термин используют, когда говорят о сотруднике брокерской компании. Это неправильно, потому что в России брокером может быть только юридическое лицо. А сотрудников брокерских компаний, которые могут консультировать клиентов, называют индивидуальными инвестиционными консультантами.

Это интересно: в США частное лицо может быть брокером. Опытные инвесторы там могут оформить свою деятельность и помогать клиентам в открытии счёта и торговле.

Налогообложение банковских вкладов

Доход по банковским вкладам облагается налогом в случае превышения процентной ставки по вкладу ставки рефинансирования, увеличенной на 5%. Например, если ставка рефинансирования равна 7%, то налогом будет облагаться доход, если проценты по вкладу больше 12%. Доход облагается по ставке 35%, но только с той части, которая превышает ставку рефинансирования, увеличенную на 5%.

Пример: вы вложили 100 000 рублей на 1 год на банковский вклад со ставкой 15%. Ваш доход составит 15 000 рублей. Из этой суммы налогом будет облагаться 3000 рублей, а налог будет равен 1050 рублям.

Вклады в валюте облагаются налогом в случае, если процентная ставка по вкладу превышает 9%. Налог платится по ставке 35% и тоже только с превышения.

Для расчета налога учитывается процентная ставка по вкладу, которая указана в договоре и ставка рефинансирования, действовавшая на момент заключения договора. С 2016 года значение ставки рефинансирования равняется ключевой ставке.

Налоговым агентом является банк, то есть банк сам рассчитает величину налога и удержит его, а клиент получит доход уже за вычетом налога.

На практике банковские вклады с процентами, которые превышали бы указанные в законе величины, встречаются редко. Поэтому в большинстве случаев доход вкладчиков налогом не облагается.

Уменьшение налогооблагаемой базы

Расходами, снижающими налогооблагаемую базу прибыли, полученной при реализации ценных бумаг, признаются:

- оплата услуг реестродержателя, регистратора, депозитария, брокера;

- затраты, возмещаемые посредникам;

- биржевые комиссии и сборы;

- налог, уплаченный держателем ценных бумаг по факту их наследования или получения в дар;

- другие затраты, связанные с приобретением, продажей, обслуживанием.

При продаже финансовых инструментов, обращающихся на организованной бирже, с целью уменьшения налогооблагаемой базы могут быть также использованы проценты, уплаченные по ссуде, взятой на данные цели. Расходы при этом не должны превышать сумм, рассчитанных исходя из размера ставки рефинансирования ЦБ РФ.