Что такое АУСН: кто и где может применять, сроки, отчетность

Что такое АУСН

Автоматизированная упрощенная система налогообложения (АУСН) — новый экспериментальный налоговый спецрежим для малого бизнеса. Действует с 1 июля 2022 года в четырех регионах: Москве, Московской и Калужской областях, Республике Татарстан. Продлится эксперимент АУСН до 31 декабря 2027 года.

Для кого новый режим налогообложения

Рассчитан на компании и ИП с численностью сотрудников не более 5 человек и годовым доходом не более 60 млн. рублей. Сейчас на специальный режим смогут перейти только вновь зарегистрированные компании и ИП, а с 2023 года — все остальные.

Как и в какие сроки платить налоги

Налоговый период по АУСН составляет календарный месяц, оплатить налог необходимо до 25 числа следующего за отчетным месяца. Налог посчитает инспекция ФНС и пришлет уведомление в личный кабинет налогоплательщика до 15 числа.

Что придется сдавать:

• декларацию по ввозному НДС, если компания или ИП импортирует товар из стран ЕАЭС;

• бухгалтерскую отчетность — для организаций;

• форму СЗВ-ТД на работников;

• форму СЗВ-СТАЖ на сотрудников, которые в отчетном году были в неоплачиваемом отпуске или в отпуске по уходу за ребенком от 1,5 до 3 лет или работали в районах Крайнего Севера и приравненных к ним местностях.

Полную информацию о новом режиме можно прочитать на сайте ИТС.

Переход на АУСН: за и против

Преимущества «+»

Компания на АУСН освобождается от налоговой отчетности и уплаты страховых взносов как непосредственно за предпринимателя, так и за сотрудников. Исключение составят взносы на травматизм. Налог самим считать не нужно, его посчитает ФНС, также не нужно сдавать декларации и отчетность по работникам и платить взносы. Бизнес на АУСН освобождается от налоговых выездных проверок.

Недостатки «-«

Ставка налога по объекту налогообложения «доходы» составит 8%, по объекту «доходы минус расходы» — 20% . Есть ограничения по видам деятельности. Расчетный счет можно открыть только в уполномоченном банке. Вновь созданные компании и ИП смогут перейти на АУСН с 1 июля, остальным придется ждать 1 января 2023 года,

Переходить на АУСН или нет?

Для принятия решения о переходе важно посчитать сумму налога с учетом особенностей вашего бизнеса. У АУСН много ограничений, поэтому, например для ИП без работников с годовым доходом в несколько миллионов рублей обычная УСН с объектом «Доходы» будет выгоднее, чем АУСН только за счет более низкой ставки налога 6%, а на АУСН — 8%

Если сравнить с патентом, то патент обычно всегда выгоднее обычной УСН и тем более АУСН. Ограничение на патенте по работникам до 15 человек, а на АУСН — 5 чел, также нет декларации.

Но микробизнесу с работниками можно сэкономить на АУСН за счет нулевых взносов. Прежде, чем применять новую систему для своего бизнеса, обязательно сравните все подходящие режимы и посчитайте сумму налога.

Как настроить и использовать новый режим АУСН в 1С:УНФ

В 1С:УНФ с версии 1.6.27.257 есть возможность выбрать для компании или ИП новый режим АУСН, рассчитать и оплатить налог.

Начало работы

В блоке «Налогообложение» справочника «Организации» можно выбрать новый режим АУСН и объект налогообложения «Доходы» или «Доходы-Расходы».

Календарь налогов и отчетности

В календарь налогов и отчетности добавлены задачи по оплате налогов АУСН. При расчете налога по сотрудникам учтены тарифы АУСН: только оплата взноса от несчастных случаев на производстве и профзаболеваний.

Начисление заработной платы

Происходит расчет только НДФЛ, взносы не рассчитываются т.к. компании на АУСН освобождены от уплаты страховых взносов кроме фиксированных взносов на травматизм.

Оплата налога

Для оплаты налога в расходе со счета можно указать налог при АУСН. Выписка по КБК загружается на нужный вид налога и операцию.

Для работы на новом режиме можно использовать права для ролей раздела «Налоги».

Итоги

Новый режим подойдет небольшому бизнесу с работниками. В этом случае можно экономить на страховых взносах

Не нужно думать о расчете налога, за вас это сделает ФНС.

Важно учесть, что ставка налога выше, чем на обычной УСН, что значительно может увеличить налог при миллионных оборотах. Перед применением обязательно посчитайте сумму налога на всех режимах, которые доступны вашему бизнесу, и выберите оптимальный

А для автоматизации малого бизнеса используйте 1С:Управление нашей фирмой.

Кто такие самозанятые

Самозанятые граждане до сих пор не имеют правового статуса. Не ясно, кто они — физические или юридические лица? Для физлиц штрафы намного ниже, чем для юрлиц. Сейчас этим занимается Минюст России.

Например, сейчас много мамочек в декрете пекут дома пироги и вкусные торты. Однако, если она кормит свою семью, угощает друзей и соседей, то незаконной предпринимательской деятельности нет.

Но если она продает пироги на сторону и главное, получает доход, она становится предпринимателем. Чтобы работать честно должна оформить сертификат на каждое изделие, получить разрешение от СЭС/пожарных и заплатить налоги в бюджет.

| Отличия | Самозанятый человек | Индивидуальный предприниматель |

| Регистрация в ФНС | Простая | Сложнее, нужно заполнить пакет документов |

| Налоговая отчетность | Нет | Зависит от налогообложения — от одного отчета в год и нескольких деклараций в квартал. |

| Налогообложение | нет режима | ОСН, УСН, ЕНВД или патент |

| Страховые взносы | 1,25% в ПФР0,25% в ФОМС | Платит страховые взносы, даже если нет деятельности.В 2018 г. — 32385 рублейВ 2019 г. — 36 238 руб.В 2020 г. — 40 874 руб. |

| Наемные сотрудники | Нельзя нанимать наемных работников | Могут нанимать по трудовому или гражданско-трудовому договору |

| Ограничение дохода | Не более 10 млн рублей в год | Нет ограничений |

Самозанятого человека легко вычислить по признакам:

- Он нигде официально не зарегистрирован — он и не наемный сотрудник и не бизнесмен.

- Сам себе предприниматель — ищет заказчиков, один работает и сам получает деньги. Чаще всего наличкой или на карту банка.

- Для его деятельности не нужна лицензия.

Обычно самозанятые лица не думают о налогах в бюджет и взносах в фонды — на будущую пенсию и медицинское страхование. Они не хотят легально работать из-за больших налогов и прессинга надзорных органов — от ФНС до санэпидемстанции. Специальные налоговые режимы невыгодны самозанятых граждан. За патент придется платить независимо от результатов работы — был доход или нет.

Налоговая база, налоговые ставки, налоговый период для самозанятых на НПД

Закон о налоге для самозанятых предусматривает, что налоговая база – это денежное выражение дохода, полученного от реализации товаров (работ, услуг, имущественных прав), являющегося объектом налогообложения (ч. 1 ст. 8 Федерального закона от 27.11.2018 ).

Новый налог на профессиональный доход для самозанятых предусматривает 2 вида ставок (ст. 10 Федерального закона от 27.11.2018 № 422-ФЗ):

- 4% в отношении доходов от реализации товаров (работ, услуг, имущественных прав) физическим лицам;

- 6% в отношении доходов от реализации товаров (работ, услуг, имущественных прав) индивидуальным предпринимателям для использования при ведении предпринимательской деятельности и юридическим лицам.

Если плательщик НПД получает доходы, в отношении которых установлены разные ставки, налоговую базу нужно будет определять отдельно.

Налоговым периодом по спецрежиму в общем случае признается календарный месяц (ч. 1 ст. 9 Федерального закона от 27.11.2018 № 422-ФЗ).

Порядок исчисления и уплаты налога

НПД рассчитывается налоговой инспекцией по следующей формуле (ч. 1 ст. 11 Федерального закона от 27.11.2018 № 422-ФЗ):

НПД = НБ4% * 4% + НБ6% * 6% — НВ

где НБ4% — налоговая база, в отношении которой применяется налоговая ставка 4%;НБ6% — налоговая база, в отношении которой применяется налоговая ставка 6%.НВ – налоговый вычет.

Срок использования налогового вычета не ограничен. Налоговый вычет после его использования повторно не предоставляется.

Налоговый вычет по НВД для самозанятых

Налоговый вычет рассчитывается так (ч. 2 ст. 12 Федерального закона от 27.11.2018 № 422-ФЗ):

НВ = НБ4% * 1% + НБ6% * 2%

Налоговый вычет дается 1 раз в жизни самозанятого. Даже если физлицо снялось с учета, не использовав в полном объеме налоговый вычет (например, 6000 рублей в запасе осталось), а потом вновь зарегистрировалось, то получить вычет можно только на остаток суммы (на 6000 рублей).

Доходы, не входящие в доходы самозанятых

Теперь разберемся в некоторых нюансах налогового режима, отличиях деятельности самозанятых от индивидуальных предпринимателей и иных видах деятельности, приносящих доход. Так, например, доходы, которые не могут быть признаны доходами самозанятых (часть 2 статьи 6 Федерального закона от 27.11.2018 № 422-ФЗ):

-

Заработная плата, то есть доходы, получаемые в рамках трудовых отношений с работодателем;

-

Доходы, полученные от продажи недвижимого и движимого имущества, а также доходы, полученные от передачи имущественных прав на недвижимое имущество, исключение доходы от аренды (найма) жилых помещений,

-

Доходы (заработная плата) государственных и муниципальных служащих,

-

Доходы от продажи личного имущества граждан, использовавшегося для личных, домашних или иных подобных нужд,

-

Доходы от реализации долей и паев в уставном (складочном) капитале организаций, и паевых фондах кооперативов, и паевых инвестиционных фондах, ценных бумаг, а также производных финансовых инструментов,

-

Доходы от ведения деятельности в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом,

-

Доходы от оказания (выполнения) физическими лицами услуг (работ) по гражданско-правовым договорам при условии, что заказчиками услуг (работ) выступают работодатели указанных физических лиц или лица, бывшие их работодателями менее двух лет назад,

-

от деятельности, указанной в пункте 70 статьи 217 НК РФ, полученные лицами, состоящими на учете в налоговом органе в соответствии с пунктом 7.3 статьи 83 НК РФ (речь идет, о физлицах (не ИП), которые получили от других физлиц доходы, например, по присмотру и уходу за детьми, репетиторству или по уборке жилых помещений),

-

Доходы от уступки (переуступки) прав требований,

-

Доходы, полученные в натуральной форме,

-

Доходы от арбитражного управления, от деятельности медиатора, оценочной деятельности, деятельности нотариуса, занимающегося частной практикой, адвокатской деятельности.

Доходы признаются на дату получения денежных средств или их поступления на счета в банках (часть 1 статья 7 Федерального закона от 27.11.2018 № 422-ФЗ).

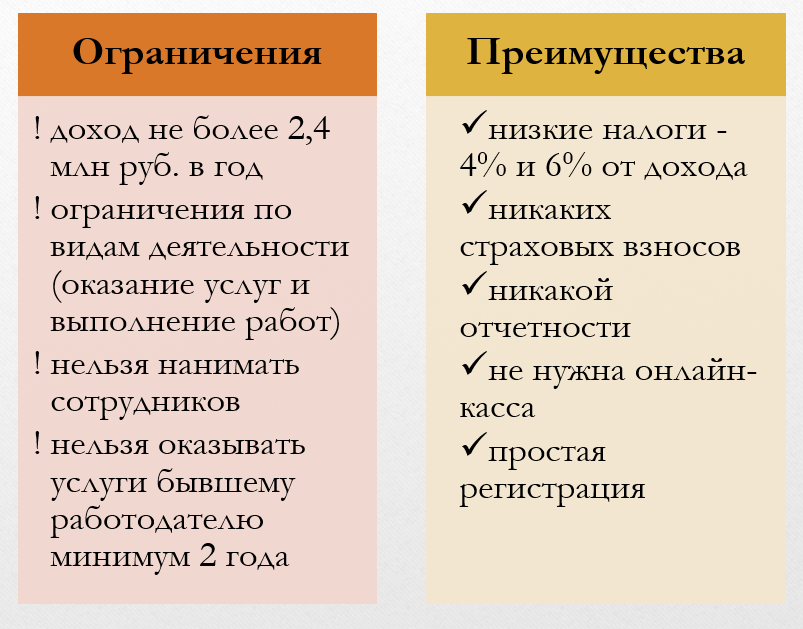

Плюсы и минусы оформления как самозанятый

В этой части статьи мы рассмотрим, какие есть плюсы и минусы у самозанятых граждан и что нужно учитывать, решив использовать данный статус.

Плюсы самозанятых

- Простая регистрация. Необходимо скачать и установить на смартфон приложение с сайта налоговой инспекции и зарегистрироваться в нем. Вы стали плательщиком на профессиональный доход! Однако тут не все так просто – ниже в статье расскажем про подводные камни в процессе регистрации.

- Не нужно сдавать отчеты и налоговые декларации, что является большим плюсом для самозанятых.

- Налоговая сама рассчитывает сумму налога, поэтому в случае ошибок налогоплательщик защищен (не он считал сумму налогов, соответственно, претензии к нему предъявить не за что).

- Если вы не ведете деятельность, то ничего не платите. Это большой плюс режима в сравнении с УСН.

- Низкие налоговые ставки даже по сравнению с режимом УСН для ИП.

- Серьезный плюс в регистрации в качестве самозанятого – не нужно платить фиксированные взносы в ПФ РФ и ФФОМС, которые для ИП в 2020 году превысят 40 тыс. руб.

- Не нужно ставить онлайн-кассу для работы с физ. лицами.

- Не нужно вести бухгалтерию.

-

Новый режим могут использовать ИП, но об этом подробно расскажем ниже.

Особенностью налога на профессиональный доход является то, что его плательщиком могут стать не только граждане РФ, но и граждане стран ЕАЭС. Для этого им потребуется получить ИНН в российской налоговой инспекции, завести личный кабинет налогоплательщика и там зарегистрироваться в качестве самозанятого. Это нельзя назвать плюсом режима, а скорее его особенностью.

Минусы режима для самозанятых

Опустим различные опасения граждан, что после регистрации в качестве самозанятого они попадут под контроль налоговой инспекции или их банковские операции начнут проверять инспекторы. Это все из разряда слухов и домыслов. На самом деле основной минус нового налогового режима – это его новизна и отсутствие реальной практики по применению тех или иных норм закона.

Например, в законе сказано, что постановка на учет осуществляется по месту ведения деятельности (п. 1 ст. 2 №422-ФЗ). Но что подразумевается под местом ведения деятельности, не расшифровано. Например, если предприниматель ведет деятельность в нескольких регионах, в том числе тех, которые в эксперимент не входят, может он стать самозанятым или нет? Если гражданин ведет деятельность в одном регионе (Москве), а имеет прописку в другом, как доказать, что деятельность ведется в Москве? Это основной минус режима для самозанятых, поскольку не ясно, как налоговая будет трактовать закон и не аннулирует ли регистрацию постфактум. Ведь реальной практики по данному вопросу пока нет.

Еще один минус – не понятно, как работать с организациями, оформлять договора, акты и т.д. Какой документ можно предъявить организации о том, что самозанятый не является плательщиком НДС? Как выставить организации счет?

Помимо указанных выше минусов, у нового налогового режима имеются и другие недостатки:

- Не понятно, как будет контролироваться полнота и достоверность сведений, которые предоставляет самозанятый в налоговую.

- Не копится страховой стаж, необходимый для получения страховой пенсии. Поэтому самозанятые, если они не работают где-то еще, смогут получать только социальную пенсию, которая невелика и начисляется на 5 лет позже страховой.

- Нельзя вычитать расходы из налогооблагаемой базы. Впрочем, учитывая ставки налога, этим минусом можно пренебречь.

- Говорят, что имеются случаи блокировки счетов по №115-ФЗ, которые используются самозанятыми для приема платежей от клиентов. Эту проблему можно решить, если объяснить банку свой статус и для чего используется счет.

- Не понятно, отвечают ли самозанятые по своим долгам личным имуществом или нет.

- Новый налоговый режим нельзя использовать для ряда видов деятельности. Об этом подробно расскажем ниже в статье.

- Зарегистрироваться в качестве самозанятых нельзя государственным и муниципальным служащим. Однако здесь есть нюансы. Например, для оформления доходов от сдачи недвижимости в аренду режим НПД можно использовать и госслужащим.

-

Нет судебной практики.

Как видим, наравне с плюсами, у нового режима налогообложения имеются минусы. Давайте разберемся, что дает регистрация в качестве самозанятого и кому она нужна.

Самозанятые с позиции физического лица

Минусы режима налогообложения для самозанятых

- доход ограничен 2’400’000 рублей в год;

- нельзя продавать подакцизные товары и товары, подлежащие обязательной маркировке средствами идентификации;

- нельзя перепродавать товары, имущественные права;

- нельзя добывать и (или) продавать полезные ископаемые;

- нельзя иметь работников в трудовых отношениях;

- предусмотрены серьёзные штрафы за нарушение порядка или сроков передачи сведений о расчетах в ФНС установлен штраф (20% суммы расчета); при повторном нарушении в течение шести месяцев, штраф составляет сумму расчета. (НК РФ Ч.1 ред. от 29.09.2019) Статья 129.13);

- о пенсионном обеспечении надо позаботиться самостоятельно, плохо это или хорошо вопрос не однозначный, но надо постараться проявить дальновидность.

Самозанятые граждане не платят:

- страховые взносы;

- пенсионные взносы (их самозанятый гражданин может перечислять самостоятельно);

- НДФЛ в отношении доходов, полученных от профессиональной деятельности.

Самозанятые граждане платят:

- 4 процента в отношении доходов, полученных налогоплательщиками от физических лиц;

- 6 процентов в отношении доходов, полученных налогоплательщиками от ИП и юридических лиц.

Индивидуальные предприниматели, как самозанятые

Индивидуальные предприниматели также могут перейти на этот спец режим, не прекращая статус ИП, и использовать все преимущества самозанятых — неуплата страховых взносов, неприменение онлайн-кассы, налоговые ставки. Совмещение иных режимов (УСН, ЕНВД) с налогом на профессиональный доход недопустимо.

Трудовые отношения для самозанятых

Применение спец режима не влияет на статус физического лица как работника. Он также может состоять в трудовых отношениях, получать доход от такой деятельности, иметь все гарантии, предусмотренные ТК РФ. В этом случае такой доход не будет облагаться налогом на профессиональный доход.

Оплата труда самозанятого в безналичной форме:

Собственно такая оплата и представляет интерес юридическим лицам при взаимодействии с самозанятыми. При расчетах в безналичном порядке чек должен быть сформирован и передан покупателю (заказчику) не позднее 9-го числа месяца, следующего за налоговым периодом, в котором произведены расчёты (пункт 3 статьи 14 422-ФЗ от 27 ноября 2018 года).

Плюсы закона о самозанятых

Принятие закона о самозанятых позволило гражданам, занимающимся производством собственных товаров или оказывающих частные услуги, выйти из тени, легализоваться и получить все преимущества работы «в белую».

Теперь они могут свободно:

- заключать гражданско-правовые договора с клиентами, будь то физлица или компании;

- принимать оплату на счет или карту, не боясь блокировки банками и штрафов налоговой;

- предоставлять чеки об оплате своим клиентам;

- вести деятельность открыто, под собственным именем или брендом;

- пользоваться медицинской страховкой, не уплачивая взносы в ФСС и ПФР;

- отстаивать свои интересы в суде и т.д.

И хотя на сегодня самозанятым непросто развивать свой бизнес и даже взять кредит (есть и другие подводные камни самозанятости), перспективы открываются вполне приемлемые. Это подтверждает и количество зарегистрировавшихся граждан. По последним подсчетам, на начало октября 2020 года в России ведут деятельность порядка 1,2 млн самозанятых.

Подводя итог вышесказанному, напомним, что основной закон для самозанятых – это ФЗ № 422 от 27.11.2018 года, установивший новый налоговый режим (НПД). В законе приводится понятие самозанятого лица, его деятельности и получаемых доходов, с которых нужно отчислять в бюджет.

Принятие закона о самозанятых дало возможность большому количеству россиян легализовать свой бизнес и активно развивать его без боязни налоговых штрафов и блокировки счетов. А установление низкой налоговой ставки, зафиксированной на 10 лет вперед, позволяет самозанятым не переживать и о повышении доли их отчислений в казну.

(Visited 5 701 times, 1 visits today)

Как заказчику проверить, является ли физическое лицо самозанятым?

Есть два способа:

1) запросить соответствующую справку от самозанятого (она формируется в электронном виде в приложении «Мой налог», форма справки определена в письме ФНС России от 05.06.2019 N СД-4-3/10848);

Оригинал справки с «синей печатью» налогового органа заказчик просить не вправе, т.к. справка формируется в электронном виде и подписывается обезличенной электронной подписью налогового органа.

При проведении конкурентных закупок самозанятые граждане участвуют в таких закупках как обычные физические лица, специального перечня документов для таких лиц Законом N 44-ФЗ и Законом о самозанятых не предусмотрено. При регистрации в ЕИС и при подаче заявок такие участники не должны специальным образом подтверждать свой статус.

В связи с этим заказчику следует при подаче заявки от физического лица проверять его регистрацию в качестве плательщика НПД на сайте налогового органа. От этого будет зависеть порядок выплаты вознаграждения физическому лицу в случае признания его победителем и, соответственно, применяемые в контракте формулировки условий его исполнения.

Что делать, если на стадии рассмотрения заявок или на этапе заключения контракта заказчик выявил, что физическое лицо не является плательщиком НПД? Заказчик заключает договор с ним как с обычным физическим лицом с уплатой необходимых налогов и взносов в качестве налогового агента.

Ситуация кардинально меняется, если в своей заявке физическое лицо добровольно указало свой статус как налогоплательщика НПД, однако при проверке на сайте ФНС России заказчик установил, что на дату подачи заявки физическое лицо таковым не являлось. Полагаем, что в этом случае у заказчика есть все основания отклонить заявку такого лица в связи с предоставлением недостоверных сведений.

При заключении контракта с ИП (особенно как с единственным поставщиком по ст. 93 Закона 44-ФЗ) также не забудьте удостовериться в его действующем статусе. Для этого нужно на основе данных в ЕГРИП проверить, есть ли в реестре соответствующая запись о предпринимателе. Если лицо ликвидировало ИП, а в качестве самозанятого не зарегистрировано, то заказчик будет обязан заплатить за него НДФЛ и страховые взносы как за обычное физическое лицо.

Как осуществлять уплату вознаграждения самозанятому?

1. Из суммы вознаграждения исполнителя не удерживаются НДФЛ и страховые взносы.

2. Оплата за выполненную работу, оказанную услугу осуществляется заказчиком наличным расчетом или путем перевода денежных средств на счет исполнителя или на карту. Счет и счет-фактуру самозанятый не выдает, основание для оплаты — заключенный договор или документ о приемке выполненной работы, оказанной услуги.

3. При получении любых средств от заказчика (аванс, промежуточная оплата, окончательная оплата) самозанятый обязан передать сведения о произведенных расчетах в налоговый орган, сформировать чек и обеспечить его передачу заказчику. Чек — это главный документ, подтверждающий, что физическое лицо работает с заказчиком как самозанятый, а заказчик освобожден от уплаты НДФЛ и страховых взносов

Обратите внимание, что чек — это документ, подтверждающий уже произведенную заказчиком оплату услуг (работ), а не основание для оплаты.

4. Чек формируется в приложении «Мой налог» и передается заказчику в сроки, установленные ч. 3 ст. 14 Закона о самозанятых.

|

Способ расчета |

Срок выдачи чека |

|---|---|

|

Наличный расчет |

В момент расчета (т.е. дата чека должна совпадать с датой расчета) |

|

Безналичный расчет |

Не позднее 9-го числа месяца, следующего за налоговым периодом (месяцем), в котором произведены расчеты (средства перечислены в марте, чек — не позднее 9 апреля) |

За нарушение срока и порядка выдачи чека самозанятый несет ответственность как перед заказчиком (виды и размер ответственности надо указать в контракте), так и перед налоговым органом.

Чек может быть передан заказчику в электронной форме или на бумажном носителе. Заказчик хранит чек также на бумажном носителе или в электронной форме.

Акт может выступать лишь дополнительным документом, отражающим период или дату оказания услуги.

5. Чек должен содержать обязательную информацию, предусмотренную ч. 6 ст. 14 Закона о самозанятых, в т.ч. наименование заказчика и его ИНН, наименование реализуемых товаров, выполненных работ, оказанных услуг и сумму расчета в соответствии с контрактом.

6. В контракте целесообразно сразу предусмотреть ситуацию, когда самозанятый, не являющийся ИП, в ходе исполнения контракта утрачивает право на применение специального налогового режима НПД, и в этом случае с соответствующей даты заказчик обязан удерживать из вознаграждения исполнителя НДФЛ и страховые взносы.

Как самозанятому платить налоги?

Как мы уже говорили выше, работать с налоговой самостоятельно вы будете через приложение «Мой налог». Допустим, вы выполнили заказ, например испекли торт, и получили за свою работу гонорар. Теперь об этом нужно отчитаться в налоговую:

-

Откройте приложение и нажмите на кнопку «Новая продажа».

-

Укажите наименование товара или услуги и его стоимость. Ниже выберите, в адрес какого лица вы выполнили работу — физического или юридического. От этого будет зависеть процентная ставка налога — 4 или 6%. Затем нажмите кнопку «Выдать чек».

-

Подсчитав, сколько всего денег вы заработали, примерно в середине месяца налоговая пришлёт вам в приложение уведомление об оплате налога за предыдущий месяц. Нажмите «Оплатить». На экране оплаты вы можете перечислить налог с помощью банковской карты либо получить квитанцию для оплаты в банке.

Как правило, налоговая получает платёж в течение одного-двух дней. Все платежи будут отображаться в разделе «Статистика» вашего профиля.

Начать своё дело — это большой шаг. Если хотите получить больше мотивации для ведения бизнеса и разобраться в тонкостях предпринимательства, вам точно помогут хорошие книги. Например, в сервисе Строки есть большая подборка бизнес-литературы — в текстовом и аудиоформатах.

В чём выгода быть самозанятым?

Быть самозанятым бывает выгодно только при определённых условиях. Не стоит полагать, что всем работникам пора переходить на этот режим налогообложения. К основным достоинствам работы самозанятым можно отнести следующие:

-

Нет никаких ограничений на число заказчиков. Вы можете одновременно сотрудничать с несколькими работодателями. Всё зависит только от вашей расторопности и профессионализма.

-

Нет никаких трудовых правоотношений. То есть от вас не могут требовать соблюдение какого-либо трудового распорядка. Даже если он существует в той компании, которая наняла вас для выполнения работы.

-

Отсутствие необходимости ведения бухгалтерии. Приложение «Мой налог» полностью автоматизирует процесс оформления доходов и расчёт налоговых выплат. Самозанятые не платят взносов в Пенсионный фонд Российской Федерации.

-

Чеки можно формировать прямо внутри приложения. Вам не нужно использовать специализированную онлайн-кассу для предоставления отчётных документов заказчикам.

-

Нет необходимости в работе с расчётным счётом. Все переводы самозанятые могут принимать прямо на свою дебетовую карту или счёт физического лица.

Самозанятость во-многом упрощает процессы получения оплаты за проделанную работу. Это удобно как для исполнителей, так и для заказчиков. Поэтому модель и снискала настолько масштабную популярность во всех сферах профессиональной деятельности.

Какие штрафы платят самозанятые?

Пока налоговые органы относятся к самозанятым достаточно лояльно, по крайней мере, о массовых проверках мало что известно. Но, несмотря на это, за нарушения всё же придётся отвечать, тем более, что проверки могут проходить «задним числом», то есть за предыдущие годы.

Штраф за сокрытие доходов

Если самозанятый скрывает часть прибыли, умышленно или случайно допускает ошибку при вводе, указывая меньшую сумму, то на него налагается штраф:

- 20% от утаенной суммы в первый раз;

- 100% от скрытого дохода, если ситуация повторится в течение полугода.

О скрытых доходах ФНС может узнать с помощью тайного покупателя или после жалобы клиента самозанятого, которому выдадут чек на меньшую, чем он заплатил сумму.

Штраф за отсутствие чека

После проведения каждой сделки самозанятый обязан оформить чек и предоставить его клиенту. Это нужно сделать сразу, если деньги получены любым способом кроме перевода на расчётный счёт. Или до 9 числа каждого месяца, если оплату перевели на расчётный счёт или самозанятый работает через посредника.

Если клиент пожалуется на отсутствие чека, то самозанятому грозит штраф в размере:

- 20% от дохода в первый раз;

- 100% от дохода при повторном нарушении в течение полугода после первого.

Если чек не удалось сформировать сразу, например, из-за сбоев в работе приложения, то на устранение проблемы даются сутки.

Важно: если вы расторгли сделку с заказчиком и вернули ему оплату, то чек нужно аннулировать. Тогда ФНС скорректирует сумму налога

Штраф за неуплату налогов

Налог самозанятому рассчитывается за каждый месяц отдельно. Если дохода в какой-месяц не было, то платить ничего не придётся. Не нужно платить налог, если он не превышает 100 рублей. Он переходит на следующий месяц.

Формируется налог за прошедший месяц в приложении до 12 числа следующего месяца. Оплатить его надо до 25 числа. Например, налог за апрель вам начислят до 12 мая, заплатить его необходимо до 2 мая.

Если не сделать этого вовремя, то с десятого дня просрочки начисляется пеня. Она равна 1/300 ключевой ставки Центробанка РФ от суммы долга ежедневно. Пеня начисляется каждый день до момента погашения задолженности. Например, неустойка за месяц (с 28 марта по 28 апреля) при сумме задолженности в 1 000 рублей составит 7,75 рублей (1 000 рублей × 31 дней × 7,5% / 300).

Чтобы не было просрочки, можно подключить автоматический платёж по карте любого банка. Если налог оплачен, но в приложении всё ещё висит долг, то не переживайте, на зачисление может потребоваться время (до 10 дней при оплате картой). В любом случае датой оплаты налога считается день перечисления денег.

Когда лишают статуса самозанятого?

Если доход самозанятого превышает 2,4 млн рублей, то его автоматически переведут на НДФЛ и лишат статуса самозанятого. Уведомление об этом появится в приложении.

Если налоговая выяснила, что самозанятый нанял наёмного сотрудника или занимается запрещёнными для него видами деятельности (писали об этом в начале статьи), то это также будет поводом для лишения статуса.

Чтобы снова стать самозанятым, придётся устранить нарушения и только после этого пройти повторную регистрацию через приложение «Мой налог».

Подробно о том, на какие пособия могут рассчитывать самозанятые, можно прочитать в статье «Пособия для самозанятых: какие выплаты полагаются и как их получить».