Правовая сторона

Правила, регулирующие наличие договора с самозанятым водителем и требования к соглашению, содержатся в гл. 40-41 ГК РФ и 422 ФЗ. Условия договора могут меняться, этот факт зависит от вида используемого транспорта и от норм, прописанных в кодексах, уставах, законах и соответствующих правилах, относящихся к транспортным услугам.

Каких-то определенных правил касаемо именно договора с самозанятым водителем нет. Достаточно того, что он будет соответствовать общим нормам составления гражданско-правовой сделки и 422 ФЗ.

Есть еще один повод для особого внимания к составлению договора. Суть его такова, что в соглашении не должно быть и намека на трудовые отношения организации Заказчика с контрагентом. К таким намекам (признакам) могут относиться прописанные: должностные обязанности, распорядок, регулярные платежи и прочее. Если все-таки они обнаружены, то грозит ответственность по п.4 ст.5.27 КоАП РФ. Это может быть расценено, как подмена трудового договора с последующей переквалификацией.

ГК РФ не указывает на срок действия гражданско-правового договора.

Исходя из этого, сроком действия договора с самозанятым водителем автомобиля будет считаться срок выполнения договоренностей по перевозки.

Срок хранения документа после завершения сделки – пять лет.

Описание и стоимость услуг (смета)

Классическая смета содержит стоимость и срок выполнения каждого этапа.

Вот так может выглядеть смета Саши:

|

№ |

Этап |

Описание этапа |

Срок, рабочие дни |

Стоимость |

|---|---|---|---|---|

|

1 |

Сбор информации |

Исполнитель собирает информацию у Заказчиков и из открытых источников для написания текстов на Сайт |

10 (десять) дней после подписания Акта и полной оплаты по этапу 1 |

50 000 (пятьдесят тысяч) рублей |

|

2 |

Написание текстов |

На основе собранной информации Исполнитель пишет тексты во все разделы Сайта, указанные в Задании |

30 (тридцать) дней после подписания акта и полной оплаты по этапу 1 |

100 000 (сто тысяч) рублей |

|

Итого: |

150 000 (сто пятьдесят тысяч) рублей |

Этапов может быть больше или меньше. Зависит от того, как Саша организует работы.

Нужно ли высылать чек иностранному партнёру?

В большинстве случаев иностранные клиенты самозанятых не слишком заинтересованы в получении чеков самозанятых. Однако, правильно сформировать чек и отправить его клиенту – это обязанность, а не право. Поэтому, даже если заказчику это не нужно, самозанятый все же должен отправить ему чек:

- по электронной почте;

- в мессенджере;

- через банковское приложение (если регистрировались самозанятым через банк).

Сформировать чек и направить его плательщику самозанятый может в любое время до 9 числа следующего месяца, однако, удобнее создавать его в день получения средств. Так не придется искать бывший актуальным курс валюты на специальных площадках, достаточно просто в любой поисковой системе указать наименование валют и размер перечисленных средств.

Итак, оказывать услуги самозанятые могут не только россиянам, но и зарубежным клиентам и компаниям. При этом, общие правила правоотношений схожи, и различаются по большей части в вопросах выставления счёта заказчику и формировании чека на перечисляемую оплату. Так как налоги с России платятся в рублях, в чеках требуется указать перечисленную вам партнером сумму, переведя ее в рубли по курсу на момент получения средств.

(Visited 29 508 times, 4 visits today)

Как иностранцу стать самозанятым

Итак, мы выяснили, что стать самозанятым вправе граждане стран-участниц ЕАЭС, которые оформили в России РВП или ВНЖ

Еще одно важное условие – получить идентификационный номер налогоплательщика

ИНН присваивает налоговая инспекция по месту пребывания или жительства, то есть по адресу РВП или ВНЖ соответственно. Для этого надо подать в ИФНС заявление по форме № 2-2-Учет, где указать свои паспортные данные и адрес на территории РФ. Кроме того, можно сразу получить в налоговой доступ к личному кабинету налогоплательщика.

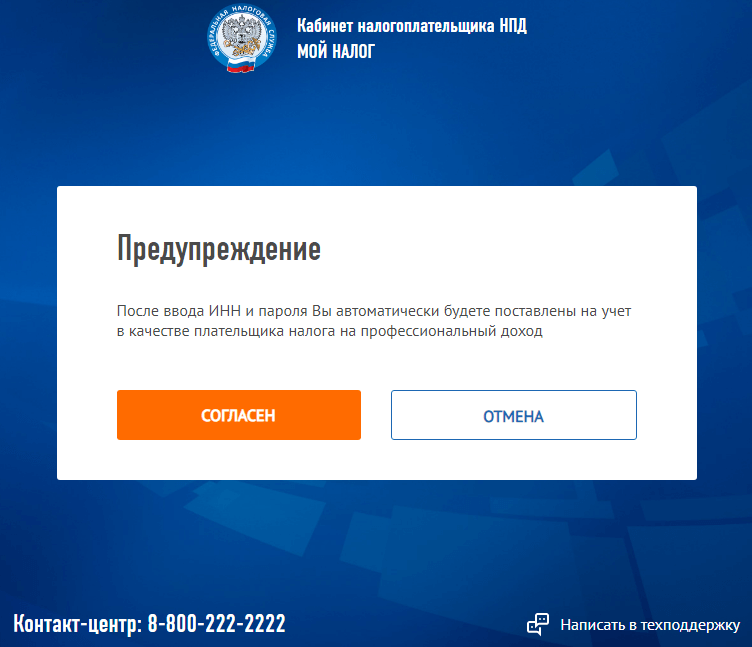

В отличие от россиян, иностранному гражданину можно зарегистрироваться в качестве самозанятого только по ИНН (граждане РФ могут это сделать еще и по паспорту). Для регистрации надо зайти на сайт ФНС и выразить свое согласие с обработкой персональных данных.

На следующем шаге введите свой ИНН и пароль. После этого человека ставят на учет в качестве плательщика НПД.

Регистрацию можно пройти и в некоторых банках, в частотности, в Сбербанке. Менеджер сам сделает все необходимое на основании документов иностранного гражданина и направит заявление в ФНС, заверив электронной подписью банка.

Может ли иностранец заниматься бизнесом в России

Россия приветствует иностранные инвестиции, поэтому вести бизнес в нашей стране могут не только россияне, но и граждане других государств. Причем, чтобы открыть компанию, собственникам бизнеса необязательно даже приезжать в РФ, тем более жить здесь. Все можно сделать через представителей.

Но если иностранный гражданин хочет зарегистрировать ИП, то для этого ему надо легально проживать в России, оформив РВП или ВНЖ. Аналогичные требования действуют и для регистрации плательщика НПД.

Поэтому на вопрос, может ли иностранный гражданин стать самозанятым, ответ положительный. Конечно, если у него есть РВП или ВНЖ на территории Российской Федерации.

Но в отличие от регистрации ИП, статус самозанятого пока что могут получить только граждане государств, которые входят в состав Евразийского экономического союза. А это Беларусь, Казахстан, Армения, Кыргызская Республика.

Например, гражданин Украины или Узбекистана не сможет стать самозанятым, даже если у него в России есть РВП или ВНЖ. Такие лица смогут только зарегистрировать ИП или ООО.

Однако вопрос расширения списка стран, граждане которых смогут перейти на НПД, поднимался еще в конце 2019 года. Поэтому в любой момент к странам-участникам ЕАЭС могут присоединиться другие страны СНГ. Отслеживать эту информацию можно по закону от 27.11.2018 N 422-ФЗ.

Зачем заключать договор с самозанятым и что может случиться, если этого не сделать

Договор выполняет несколько функций:

-

Фиксирует договорённости, что облегчает приёмку результатов и решение споров.

-

Защищает от невыполнения обязательств другой стороной.

-

Подтверждает факт работ (вместе с актами) и передачу прав на результат работ от исполнителя заказчику и позволяет учитывать расходы в отчётности (например, для снижения налоговой базы).

-

Организует работу и общение.

-

Дисциплинирует.

Что обычно происходит без договора?

|

Без договора |

С договором |

|---|---|

|

— Мне не нравится. Не модно, не креативно. |

Не соответствует заданию: вот тут и тут. |

|

— Я просил сделать не только логотип, но и визитки. |

По заданию вы должны сделать комплект визиток. |

|

— Я обещал только 50 000 ₽. |

В договоре написано, что стоимость работ составляет 70 000 ₽. |

|

— Я выслал акт по адресу вашей прописки. |

В договоре адресом получения документов указан следующий: … |

|

— У меня сейчас нет денег. Заплачу попозже, не волнуйся. |

По договору вы должны заплатить вторые 30% сразу после приёмки логотипа. Вы его приняли — вот акт. |

И вот эта чёткость в сроках, стоимости и объёмах работ вкупе с конкретной ответственностью за нарушения дисциплинирует. Мы не назовём убедительные цифры вроде «с договором фрилансеры укладываются в срок на 87% чаще», потому что таких исследований в России в открытом доступе нет, но даже 5% — это хорошо. Лучше, чем ноль.

Мы уж не говорим о том, что без договора получить оплату или результаты работы через суд почти невозможно.

Правила составления

Составляется договор с Самозанятым водителем на основании норм и правил, установленных ГК РФ для деловой документации гражданско-правового характера. Унифицированной формы (шаблона) не предусмотрено. Документ имеет свободную форму, но должен отвечать основным стандартам заполнения договорной документации и содержать в себе все необходимые реквизиты, установленные законодательством. Рассмотрим их ниже.

- Наименование организации – составителя

- Вид документа и его номер

- Место составления

- Дата подписания

- Информация о сторонах

- Общее содержание

- Адреса, реквизиты и подписи сторон. Если на основании доверенности, то прописать ее реквизиты.

Допускается разработать свой собственный бланк договора или взять типовой и дополнить его по ситуации, придерживаясь приведенных выше условий.

Печать на документе ставится при ее наличии или по договоренности сторон. Оттиск печати не входит перечень обязательных реквизитов для этого документа.

Как получать оплату за самозанятость в валюте и платить налог

Оплата сделки с иностранным лицом или компанией может производиться в разных валютах. Если вы получаете деньги за услуги в рублях, то каких-то специальных счетов и карт заводить не нужно. Если же валюта оплаты иная (доллар, евро и проч.), то лучше открыть валютный счет или получать средства на мультивалютную карту.

Также можно получать деньги через:

- межбанковские SWIFT-переводы (из минусов – высокая комиссия в 20–30%);

- электронные площадки для фрилансеров Upwork или PeoplePerHour;

- на электронные кошельки PayPal, WebMoney, Payoneer.

В какой бы валюте не поступали средства, платить налог самозанятому следует в рублях. Причем со всей выставленной по инвойсу или просто отправленной заказчиком сумме.

![]()

Пусть это просто будет тут

Даже если система или банк берет комиссию за осуществление перевода, налог начисляется со всех денег, перечисляемых вам за работу. К слову, налоговый вычет самозанятых распространяется и на доходы. полученные от зарубежных клиентов.

Почему выгодно работать с самозанятыми

Компаниям и ИП выгодно работать с самозанятыми по следующим причинам:

- они не являются налоговыми агентами, поэтому не должны удерживать НДФЛ и перечислять его в бюджет, а также сдавать отчётность по налогу;

- не должны начислять страховые взносы и платить их в бюджет, а также сдавать персонифицированную отчётность. В этом заключается существенная экономия, ведь взносы составляют 30,2% от выплаченного вознаграждения;

- оплату, выплаченную самозанятому, можно учесть в расходах, но при условии, что исполнитель выдал чек;

- не нужно предоставлять социальные гарантии, как штатному сотруднику (больничные, пособия, отпускные и т.д.).

Зарегистрируйтесь в интернет-бухгалтерии «Моё дело»

И получите бесплатную круглосуточную экспертную поддержку по всем вопросам бухгалтерского учёта и налогообложения.

Получить доступ

Как работают плательщики НПД

Мы выяснили, как стать самозанятым иностранцу, теперь о том, какие условия надо соблюдать для работы на НПД.

- Самозанятый может заниматься услугами, выполнением работ и продажей товаров своего изготовления. То есть это бытовые и персональные услуги, строительные работы, перевозки, шитье на заказ, домашняя выпечка и др. Готовые товары перепродавать нельзя.

- Плательщик НПД работает самостоятельно, поэтому он не может нанимать работников. Но если ему нужна помощь для оказания услуги или производства, он вправе заключать с исполнителями гражданско-правовые договоры.

- После получения оплаты на карту или наличными надо указать выручку в личном кабинете или приложении «Мой налог». Клиент автоматически получит чек, подтверждающий оплату, а налог будет автоматически подсчитан.

- Налоговая ставка зависит от категории клиентов и заказчиков: 4%, если это обычные физлица и 6%, если это организация или ИП. Для уплаты налогов каждому самозанятому, в том числе, иностранцу, полагается вычет – 10 000 рублей, которые можно использовать только в этих целях.

- Налог начисляется автоматически, надо только вовремя оплатить сумму, указанную в уведомлении от ФНС. Если доходы есть, то налог платят не позже 25 числа месяца, в котором они были получены. Если доходов в каком-то месяце не было, ничего платить не надо.

- Надо следить, чтобы годовой доход от самозанятой деятельности не превысил 2,4 млн рублей, потому что после этого регистрация плательщика НПД аннулируется.

Важные отличия гражданско-правового (услуги) и трудового договоров

Если налоговая признает договор трудовым, и заказчику, и самозанятому фрилансеру придётся заплатить намного больше налогов. См. таблицу выше.

Основных отличий три:

-

У сотрудника есть график. Например, 5 рабочих дней с 10:00 до 18:00 и выходные в субботу и воскресенье.

-

Сотруднику платят за время, а не результат.

-

Сотрудник имеет право на социальные гарантии: оплату обычного и декретного отпуска, времени простоя по вине заказчика, нетрудоспособности по болезни.

Чтобы не платить лишнего, ни в коем случае не пишите в договор ничего про график и соцгарантии.

Оплата за время распространена в сдельных договорах, поэтому только на её основе налоговая не может признать договор трудовым.

Какие пункты должны быть в договоре с самозанятым

В зависимости от сотрудничества, поля в договор могут различаться, но основными будут следующие.

Заказчик и исполнитель. В этой графе следует указать, кто и с кем сотрудничает, и прописать налоговый статус плательщика. В графу об исполнителе нелишне будет добавить фразу о том, что в случае утери самозанятым статуса плательщика НПД, заказчик не несет ответственность за уплату налога и взносов.

Предмет договора. Здесь акцент нужно сделать на том, что работа проектная и имеет определенный результат. Обязательно следует прописать объем и сроки исполнения работы.

Права и обязанности сторон. За самозанятым исполнителем рекомендуется закрепить обязанность выполнять работы лично.

Порядок выполнения работ и сдача отчетности. Договором может быть предусмотрена поэтапная сдача результатов. В этом случае нужно указать сроки сдачи каждого этапа.

Оплата. В договоре также прописываются сроки выплаты вознаграждения

В текст соглашения важно добавить пункт о том, что исполнитель обязуется после окончания работ и получения оплаты передать заказчику чек. В разделе со стоимостью и порядком оплаты следует прописать варианты получения вознаграждения исполнителем: аванс, оплата после приемки, частичная или полная предоплата

Дополнительно можно прописать способ получения денег – наличными или переводом.

Ответственность сторон. В договоре следует четко прописать последствия, которые ожидают каждую из сторон в случае неисполнения своих обязанностей. Можно, к примеру, указать возмещение исполнителем определенной суммы, если работа была выполнена некачественно, или были сорваны сроки.

Сотрудничество с самозанятыми выгодно компаниям, ведущим проектную деятельность или имеющим краткосрочные задачи. Привлечение исполнителей-плательщиков НПД позволяет сократить расходы

Но при этом важно учитывать риски, которые имеет такое сотрудничество. Поэтому при заключении договора с самозанятыми нужно очень точно определять все условия сотрудничества

Порядок оформления трудового договора с иностранным гражданином

Нанимать иностранцев на свободные вакансии могут юридические, физические лица и граждане зарубежных государств, зарегистрированные в России как ИП.

Порядок действий

Алгоритм действий работодателя при заключении трудового договора с иностранцем зависит от статуса нахождения последнего на территории России. Без лишних действий наниматель может принять на работу иностранного гражданина, имеющего ВНЖ или ПМЖ.

Всё, что потребуется для оформления двусторонних отношений:

- Проверить актуальные сроки ВНЖ или ПМЖ.

С дополнительными действиями наниматель столкнётся при принятии на работу временно приезжего по визе.

С самого начала план мероприятий нанимателя выглядит следующим образом:

- Обращение в службу занятости, где в течение месяца сотрудники центра будут подыскивать на запрашиваемую вакансию российских сограждан. Если кандидатуру не предложат, работодатель смело идёт в местное подразделение ГУВМ МВД;

- Обращение в миграционный отдел МВД для получения разрешения на привлечение к работе в своей организации иностранного резидента;

- Оформление разрешения на работу уже непосредственно нанимаемому иностранцу. Делает это в основном работодатель в местном подразделении по миграционным вопросам;

- Оформление приглашения будущему сотруднику, находящемуся за рубежом;

- При прибытии в субъект РФ потенциальный работник ставится на миграционный учёт;

- Заключается ТД;

- Ставится в известность территориальный орган ГУВМ МВД о принятии иностранца на работу.

Вам также могут понравиться

Оформление приглашения

Получив все разрешения наниматель обращается в ГУВМ МВД за приглашением, по которому будущий сотрудник будет оформлять рабочую визу.

Составление трудового договора

- ФИО работника;

- Все реквизиты работодателя;

- Оплата;

- Режим;

- Место работы и др.

Договор пишется на русском языке, но по желанию второй стороны может быть переведён на родной язык работника и нотариально заверен.

Ниже представлены образцы разных договоров.

Трудовой договор с временно проживающим

Оформление трудовых отношений с кандидатом из-за границы, обладающим ВНЖ, ничем не отличается от типового договора при приёме россиянина. Дополнительным пунктом только указываются номер, срок действия и другие реквизиты ВНЖ.

Трудовой договор с постоянно проживающим

За основу также можно взять типовой ТД, заключённый с отечественным сотрудником, вписав в него паспортные данные и адрес ПМЖ.

Скачать образец краткосрочного трудового договора с работником

Уведомление ГУВМ МВД

На подачу заполненной формы даётся 3 рабочих дня с даты принятия иностранного гражданина на работу. Бланк заполняется печатно или рукописно, без помарок и ошибок, на русском языке. Отвечать требуется на все пункты.

Уведомление доставляется лично в миграционное подразделение, можно воспользоваться услугами почты, отправив заказным письмом с описью вложения и уведомлением о получении. Документ в организационном порядке регистрируется с присвоением регистрационного номера.

- С граждан — 2000 – 5000 руб.;

- Со служителей власти — 35000 – 50000 руб.;

- С юрлиц — 400 тыс. – 800 тыс. руб., или временно останавливают работу организации на 14-90 дней.

Московские и ленинградские штрафы жёстче:

- Граждане — 5000 – 7000 руб.;

- Служителей власти — 35000 – 70000 руб.;

- Юрлица — 400 тыс. – 1 млн. руб., или временно останавливают работу организации на 14-90 дней.

При незаконном найме на работу группы претендентов штраф накладывается за каждого в отдельности.

Образец (поэтапное заполнение)

Договор с водителем может корректироваться в зависимости от обстоятельств и предмета договора. Ниже приведены основные пункты с кратким содержанием.

| Название | Описание раздела |

| Предмет договора | Описание услуги. Действия и обязанности сторон. Информация о налоговом режиме самозанятого (НПД) и о том, что исполнитель за последние два года не состоял в трудовых отношениях с заказчиком. |

| Права и обязанности сторон | Права и обязанности заказчика и исполнителя в рамках условий сделки. Необходимость самозанятого выдавать чек сразу после оплаты. И в случае изменения или потери статуса самозанятого, уведомить об этом исполнителя. |

| Порядок выполнения | Порядок и время предоставления услуг. Решение спорных вопросов. |

| Цена | Стоимость услуги. Порядок, вид и срок оплаты. График платежей. |

| Приемка услуг | Условие приема – передачи услуг. Подтверждающие документы. |

| Ответственность сторон | Ответственность каждой из сторон за невыполнение или ненадлежащее выполнение пунктов соглашения. Непредвиденные ситуации. |

| Срок действия | Срок действия договора. Условия продления. Досрочное расторжение. |

| Заключительные положения | Условия изменения договора. Информация о дополнениях и приложениях. Решение разногласий. Конфиденциальность. Сколько экземпляров подписано. Форс-мажор и пр. |

Латынина Ольга, юрист правовед (росвахта)

Общие правила работы с иностранными заказчиками

Общие правила работы самозанятого с зарубежными компаниями и людьми те же, что и с российскими. Самозанятый может оказывать иностранцам точно такие же услуги, и платит налог по той же ставке 4-6%, что и при поступлении средств от прочих лиц. То есть для того, чтобы не нарушать закон при работе с иностранцами, самозанятому необходимо:

- вести деятельность, не запрещенную законом о самозанятых и прочими законами;

- формировать чек, после получения оплаты от покупателя/заказчика;

- отправлять чек клиенту;

- своевременно платить налоги;

- не превышать лимита по доходам самозанятых в 2,4 млн рублей в год.

Договор ГПХ с иностранцем: о форме, структуре, особенностях

Система права различает несколько видов договоров ГПХ, заключаемых в различных ситуациях с мигрантами, однако, наиболее распространенными в данной группе являются договор подряда и договор на оказание услуг (разовых или систематических).

Предметом таких соглашений признается выполнение мигрантом конкретно обозначенных видов работ или оказание услуг.

Формы договоров ГПХ на выполнение работ или оказание услуг, заключаемых с физлицами-иностранцами, актуальным законодательством не стандартизировались, поэтому унифицированного образца они не имеют.

По своей структуре значительных расхождений с аналогичными договорами, заключаемыми с гражданами РФ, договор ГПХ с иностранным гражданином не имеет. Однако, некоторые особенности в этом документе все же присутствуют. Так:

соглашение ГПХ с мигрантом может быть заключено только при условии, что его присутствие на территории РФ легализовано и он имеет право работать (например, может быть подписан договор ГПХ с иностранным гражданином по патенту, либо при наличии разрешения на работу);

сведения о наличии патента на право работы (или разрешения на работу) прописываются в преамбуле договора;

договор подряда с иностранцем должен иметь не только указание на его предмет, но и на конечный срок выполнения заказываемых работ, а в договоре, заключаемом на оказание мигрантом услуг, необходимо прописывать как вид услуг, так и их стоимость;

договор подряда, согласно п. 1 ст. 420 ГК РФ, может быть заключен как с одним, так и с несколькими физлицами с иностранным гражданством одновременно.

В случае «бригадного» формата договора:

в его установочной части (преамбуле) следует перечислить всех исполнителей,

каждый иностранец, перечисленный в в качестве исполнителя работ, должен поставить свою подпись в соглашении, а по завершению работ – в акте приема-сдачи.

Для иностранцев, получивших патент или разрешение на работу, миграционные органы устанавливают период пребывания на территории РФ. По истечении этого срока мигрант обязан покинуть пределы России, а все заключенные с ним договоры признаются ничтожными.

Сотрудничество в рамках договора ГПХ с иностранцем сверх установленных для него сроков пребывания на территории России (по истечении которых его нахождение признается нелегальным) является прямым нарушением действующего законодательства, и влечет за собой ответственность для заказчика работ (услуг).

Гражданско-правовой договор с работником (с физическим лицом)

Часто люди не различают договор гражданско-правового характера и трудовой договор. Из-за этого могут возникнуть серьезные проблемы с Налоговой службой. Суть и порядок заключения подобного договора мы рассмотрим в этой статье.

Основы составления ГПД

Сначала стоит уяснить, что гражданско-правовой договор (далее ГПД) — это соглашение между лицами, то есть между юрлицами, физлицами или юрлицами с физлицами. В данной статье мы рассмотрим процесс заключения и особенности гражданско-правового договора с работником как с физическим лицом. Основные правила заключения договора указаны в ст.

421 ГК РФ, из этой статьи вытекает, что договор заключается в свободной форме, то есть в нем могут быть указаны любые пункты, если иное не предусмотрено законом.

Гражданско- правовые договоры заключаются по поводу:

- Сделок с имуществом (мена, дарение, купля-продажа):

- Выполнения работ или оказания услуг.

Но так или иначе они заключаются по схожим правилам, в подобном договоре следует прописать эти пункты:

- Наименование и реквизиты сторон (обязательно указать паспорт, номер лицевого счета)

- Предмет договора (например, наименование услуг)

- Условия выполнения договора

ВАЖНО! Крайне важно указать конкретные сроки выполнения работ, ведь этот пункт является разграничивающим ГПД и трудовой договор, то есть, опираясь на нормы Письма УФНС РФ по г

Москве от 25.12.2007 N 21-11/123985, следует акцентировать внимание, что оплачивается именно результат работы, а не её процесс

- Стоимость проводимых работ, способ и порядок их оплаты

- Права и обязанности сторон (в т. ч. условие о начислении или не начислении взносов на травматизм)

- Порядок приема результатов

СПРАВКА! Согласно постановлению ФАС ЗСО от 01.10.2009 по делу № А70-6574/2008, чтобы доказать оплату результата, а не процесса, обязательным выступает акт приема-передачи работ.

Как заключается договор ГПД с физическим лицом?

Договор ГПД с физическим лицом должен быть составлен в письменном виде. Чтобы документ получил законную силу, на нем должна стоять подпись каждой из сторон соглашения. Таким образом договор будет завизирован.

Нотариуса приглашать не обязательно.

Договор ГПД на оказание услуг даже при его наличии нельзя отмечать в трудовой книжке. Основная причина в том, что рассматриваемый документ не имеет отношения к трудовым сделкам. После того как соглашение будет составлено, изменить в нем какие-то условия можно, но для этого придется провести несколько дополнительных действий.

В частности, подготовить дополнительные соглашения. В них должны быть отражены все изменения, которые нужно будет внести в основной договор. Причем эти изменения должны быть согласованы и получить согласие всех сторон.

Какие документы необходимы при устройстве на работу?

Чтобы договор гпд с физическим лицом получил законную силу, его должны подкреплять документы:

Не обязательно нести оригиналы бумаг — заказчика должны удовлетворить копии. Эти документы необходимы только для того, чтобы их указать в договоре для перечисления налогов. Но все же для надежности следует проверить контрагента, прежде чем начинать с ним сотрудничество.

Гражданско-правовой договор с работником: особенности

Более подробную информацию можно получить, изучив нормы ГК РФ, а именно ст. 779 они разъясняют, что подобный договор может заключиться по поводу любых работ, за исключением лишь некоторых видов, например, перевозки грузов.

По договору подряда результат работы должен иметь вещественную форму, к тому же подрядчик вправе привлекать субподрядчиков, соглашение может быть расторгнуто только при наличии определенных обстоятельств (ст. 709, 719, 745 ГК РФ), в то время как договор по оказанию услуг — по обоюдному согласию сторон.

Что указать в чеке самозанятому, работающему с иностранными лицами и компаниями

В чеке, который самозанятый формирует после получения денег от иностранного клиента или компании, обязательно указывается:

- данные клиента (ФИО, если компания – полное наименование);

- оказанная услуга, за которую получены средства;

- физическому или юридическому лицу отправляется чек (нажимая кнопку «юридическому лицу» нажмите также слайдер – иностранная организация);

- перечисленная клиентом сумма за работу или товар.

Поэтому заплатить налог придётся со всей той суммы, которая была отправлена вашим партнёром. Что касается самой уплаты налога, то она производится в стандартном режиме – до 9 числа следующего месяца должны быть сформированы все чеки самозанятых, после чего до 25 числа требуется оплатить начисленную налоговой сумму взноса.

Стоит учесть, что отображать перечисленную сумму нужно в рублях. Если доход получен в иной валюте, надо осуществить пересчёт суммы в рубли.

Пересчёт в рубли совершается по курсу валюты на момент получения средств на счёт/карту. То есть, если иностранный партнёр перевёл вам деньги 21 февраля 2021 года, то и для конвертации надо использовать официальный курс ЦБ РФ на этот день.

Фрилансер, самозанятый и штатный сотрудник: главные отличия

Фрилансер — это специалист, работающий на себя, то есть выполняющий заказы одного или нескольких заказчиков без заключения трудового договора (найма в штат).

Если сильно упростить, отличие фрилансера от штатного сотрудника — свобода в том, как распоряжаться своим временем и оказывать услуги. У сотрудника есть рабочее расписание, обязанности, начальник, …, а фрилансер должен выполнить задание в срок за оговоренную сумму — и всё.

С появлением статуса «самозанятый» фрилансеров, работающих в белую, стало намного больше, и заказчики получили возможность платить по договору без конских налогов. Чтобы не быть голословными:

|

Тип договора |

Налог заказчика |

Налог фрилансера |

|---|---|---|

|

Трудовой с физлицом |

30,2% |

13% для резидентов и 30% для нерезидентов |

|

Гражданско-правового характера (ГПХ) с физлицом |

27,1% |

13% для резидентов и 30% для нерезидентов |

|

Сдельный договор с самозанятым или ИП |

0% |

4–6% + взносы ОМС и ПФР для ИП |

Разница очевидна? И это ещё не всё:

-

Самозанятому не нужен офис: нет расходов на аренду, мебель, технику и т.п.

-

Не надо платить за обеспечение социальных гарантий — отпускные и больничный.

-

Все расходы можно отнести к затратам, уменьшающим налоги. Конечно, если оплата произведена по договору.

-

Нанять и «уволить» самозанятого намного легче, чем сотрудника.

Часто задаваемые вопросы

Наш партнёр — ИП. Раньше был на общей системе налогообложения, а теперь на НПД. Нужно ли изменять договор?

Да, нужно оформить допсоглашение к основному договору. Вполне возможно, что в договоре указывался момент, касаемый НДС — его нужно исключить. Кроме того, можно указать, что ИП теперь является плательщиком НПД.

Можно ли заключить один договор с самозанятым на целый год или нужно каждый раз подписывать новый?

Целесообразно каждый раз подписывать новый договор и в нём указывать, какая именно работа или услуга будет выполняться, в какие сроки и по какой стоимости. После выполнения работы составляется акт, подписываемый обеими сторонами.

Можно ли заключить договор ГПХ с иностранным гражданином

Вопрос о заключении договора ГПХ (гражданско-правовая хозяйственная) с иностранным гражданином может возникнуть в ситуации, когда нужно оформить сотрудничество между иностранцем и российским заказчиком. В отличие от договора подряда, договор ГПХ регулирует иное правовое положение исполнителя и заказчика.

Для заключения договора ГПХ с иностранным гражданином необходимо учитывать несколько особенностей. Во-первых, иностранный гражданин должен иметь разрешение на работу в России, либо статус самозанятого. Для получения разрешения на работу иностранцу требуются определенные документы, включая миграционную карту и удостоверение личности.

При заключении договора ГПХ с иностранным гражданином, заказчику также нужно учесть вопросы налогообложения. Иностранные исполнители обязаны уплачивать налоги в России согласно российскому законодательству. При этом, иностранные граждане имеют право на налоговые вычеты, если есть соответствующие основания.

Для правильного оформления договора ГПХ с иностранным гражданином, требуются юридические консультации или помощь специалиста в области трудового и миграционного права. Также следует учесть, что порядок оформления иностранными гражданами документов может отличаться от порядка оформления российскими гражданами.

Договор ГПХ с иностранным гражданином можно оформить как в письменной, так и в электронной форме. Основным содержанием договора должны быть условия, предусматривающие взаимные права и обязанности сторон, порядок оплаты, сроки и т.д. Договор должен быть подписан обеими сторонами и иметь юридическую силу.

Для более ясного представления, приведем пример общего описания шаблона договора ГПХ с иностранным гражданином:

- Введение, содержащее основные данные об исполнителе и заказчике.

- Цель и основания для заключения договора.

- Условия сотрудничества, включая порядок оплаты и сроки выполнения работ.

- Ответственность сторон и порядок разрешения споров.

- Прочие условия и дополнительные соглашения, если таковые имеются.

- Подписи сторон и дата.

Таким образом, заключение договора ГПХ с иностранным гражданином возможно, но требует учета ряда факторов, таких как налоги, миграционный учет и правовое регулирование. Образцы договоров ГПХ с иностранными гражданами могут служить основой для составления собственного договора, с учетом конкретных потребностей и обстоятельств.