Теряют кредит доверия

Уполномоченный по защите прав предпринимателей Калининградской области Георгий Дыханов считает, что политика ЦБ по так называемому оздоровлению банков вызывает много вопросов.

«В РФ до её начала было более тысячи банков, — говорит он. — Осталось вдвое меньше. Ежегодно с 2011-12 гг. сотня банков теряла лицензии. Стало ли меньше хищений в банковской сфере, незаконного вывоза капитала? Ничуть. При каждом отзыве там 30 млрд не хватает, там 20… Почему регулятор допустил это, хотя банки сдают балансы ежедневно? Получается, эффективно контролировать ЦБ не может и идёт на крайние меры — отзыв лицензии? А значит, безоговорочно теряют деньги предприниматели. Им даже 1,4 млн не возвращают.

Граждане, у которых больше 1,4 млн или которых подозревают в том, что они «дробильщики», тоже могут не получить денег. Странность политики ещё в том, что ни один банкир не был уголовно наказан. Если вы говорите, что происходят хищения, незаконный вывод капитала, отмывание денег и прочие уголовно наказуемые деяния, то где посадки?! Возникает вопрос: а что это за чистка такая? Она больше напоминает отъём денег у населения и бизнеса и рейдерство, когда банки переходят другим владельцам. А страдают люди. И до чего мы дошли? До недоверия к банковской системе. Граждане начинают хранить деньги под матрасом, вкладывают в недвижимость, инвалюту. А экономике, тем временем, не хватает длинных денег, это основа кредитов, необходимых промышленности. В итоге мы не даём собственной экономике расти».

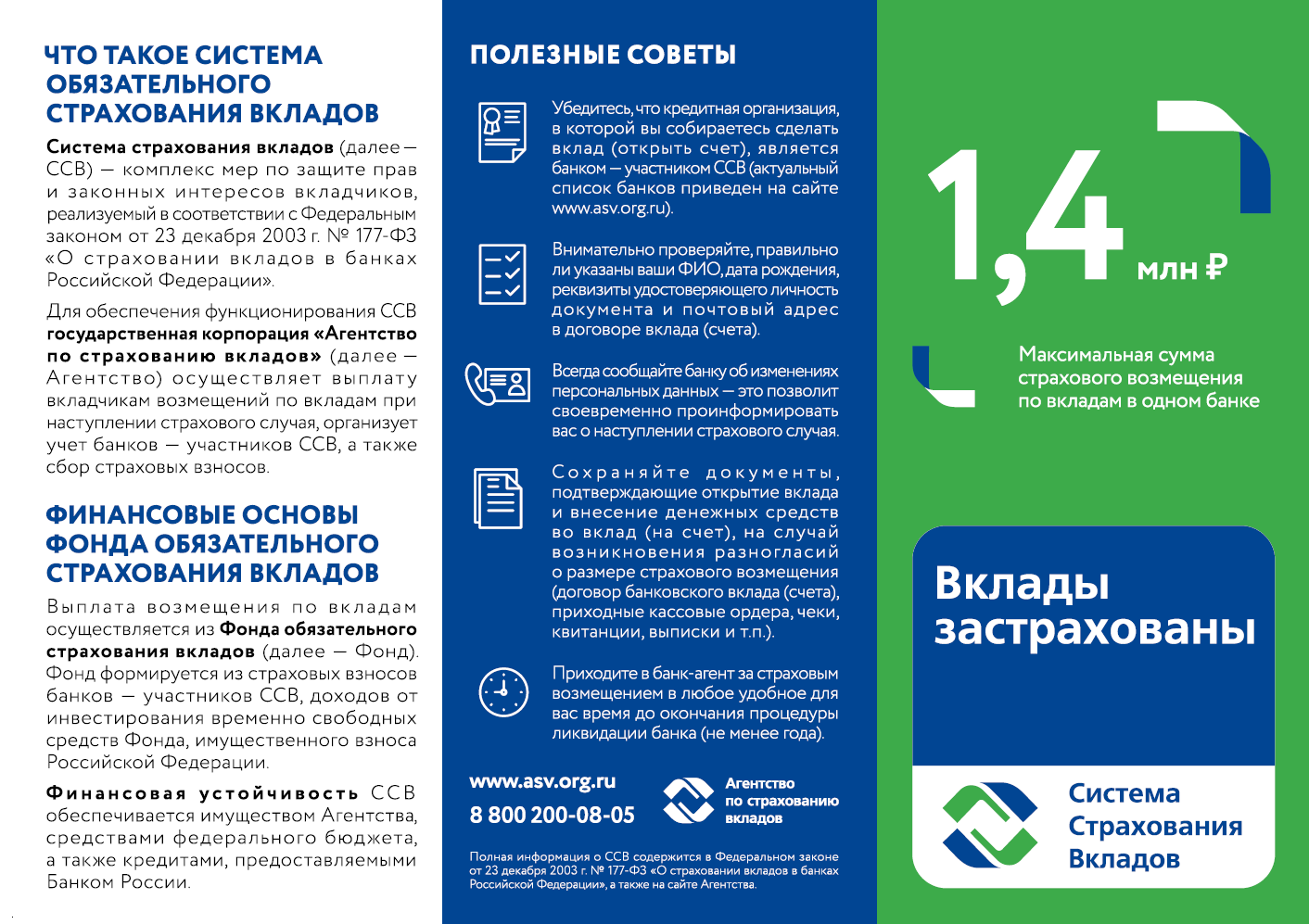

Проверка участия банка в системе государственного страхования

Чтобы обезопасить свои потенциальные вложения, предварительно требуется проверить кредитное-финансовое учреждение на участие в системе госстрахования, что можно сделать следующими способами:

- на сайте «АСВ» доступен алфавитный перечень банков-участников системы, а также здесь можно посмотреть список обанкротившихся организаций

- аналогичную информацию можно получить перейдя на сайт Центробанка РФ, где также находится номер телефонной службы 8-800-300-30-00

При посещении банковских офисов целесообразно сразу обращать внимание на наличие специальных наклеек на входных дверях или стеклах рядом с кассами, где присутствует надпись «Вклады застрахованы ССВ», что является подтверждением надежности рассматриваемого учреждения

Дыра в кармане

У нас и правда, что ни банкротство, то недостача в миллиарды. К примеру, отзывая лицензию у «Пробизнесбанка», работавшего и в Калининградской области, ЦБ обнаружил в нём не менее 67 млрд рублей активов «с признаками фиктивности». Во время чистки под горячую руку попадают тысячи добросовестных вкладчиков, предприятия теряют миллиарды. На 7 февраля в процессе ликвидации под управлением АСВ значились 326 кредитных организаций. За всеми — хвосты долгов.

Эксперты ещё в 2015 году волновались, что страхового фонда на всех не хватит. Чтобы выплачивать деньги физлицам, АСВ берёт кредиты у ЦБ. Но бюджет не резиновый. АСВ всё тщательней «фильтрует» реестры кредиторов. А можно в поисках средств пойти ещё дальше: попросить вернуть деньги тех, кто успел их получить. Федеральные СМИ с конца января пишут о том, что АСВ стало активно подавать в суды на россиян, успевших снять деньги за месяц до падения банка.

Статья по теме

Откровения банкиров. Как нас обманывают при получении кредитов

юрист Станислав Солнцев

Рекомендации по страхованию вкладов

первым делом следует узнать об участии банка в системе «ССВ», а также необходимо уточнить информацию о попадании конкретного вида вклада под государственное страхование

после внимательного изучения договора важно корректно заполнить все необходимые данные, а если сумма вклада очень большая, лучше для этого нанять высококвалифицированного практикующего юриста

если все-таки кредитная организация обанкротилась, то не имеет смысла сразу идти в офис с жалобами и угрозами, так как процедура банкротства занимает не менее шести месяцев, после чего начинается процесс возврата средств инвесторам

Одним из важнейших условий «АСВ» является возможность возврата 100% от вклада, но не больше 1,4 миллиона руб., поэтому при внесении более объемных депозитов целесообразно разбивать их частями для вложения в разные банки.

Что дальше случится с банком?

У банка обычно кроме обязательств перед вкладчиками есть имущество и кредиторы. Все остальные лица, у которых есть денежные требования к банку, становятся в «очередь». Имущество банка распродается. Полученные денежные средства возвращаются кредиторам.

Встает вопрос, хватит ли средств на всех после продажи имущества. Продажу имущества осуществляет АСВ. В интересах всех остальных вкладчиков и кредиторов добиться реализации имущества банка по справедливой цене.

В процессе процедуры банкротства банка формируется комитет кредиторов. Туда входят и вкладчики с суммой свыше 1400 тыс. Это в принципе тоже кредиторы.

Этот комитет следит за работой АСВ. Он избирается по результатам проведения голосования всех кредиторов.

Как получить выплаты по страховке

Нет,

в банк идти не нужно. Если у него отобрали лицензию – там вам уже ничем не

помогут. Нужно подождать семь дней. За это время государственное агентство по

страхованию вкладов определит, какой банк будет выплачивать компенсации вместо

вашего старого банка, и опубликует это объявление в прессе. Но и после этого

совсем не обязательно бежать туда со всех ног. Тем более не нужно спешно

отменять командировки или экстренно возвращаться из отпуска. Право на получение

страховых выплат останется за вами в течение двух лет с момента отзыва

лицензии. Выплаты вам перечислят в день обращения.

Если

же вы не согласны с размером компенсации, не нужно ругаться с новым банком: он

за это не отвечает. Нужно взять документы, которые подтверждают ваше право на

дополнительные выплаты, и обратиться с ними в агентство по страхованию вкладов.

Классификация банковских организаций

Современные банки оказывают большое количество различных финансовых услуг, но традиционно их делят на три основные группы:

- привлечение средств

- выдача кредитов

- проведение рассчетно-кассовых операций

Привлечение вкладов является пассивной финансовой операцией, проводимой в большинстве финансово-кредитных учреждений, которых по данным сайта «АСВ» в Российской Федерации действует 395 единиц, а список самых крупных и надежных из них будет составлен далее.

Сбербанк

Сбербанк работает с государственной системой страхования с момента ее внедрения в 2005 году, а под защиту здесь попадают следующие типы счетов:

- дебетовые зарплатные карты

- средства в системе «Сбербанк-онлайн»

- депозиты с пометкой «До востребования»

- счета первого порядка, например «Уставный капитал»

Важно учитывать, что в Сбербанке максимальный размер государственных страховых выплат составляет семьсот тысяч рублей, поэтому при планировании внесения более крупной суммы целесообразно выбрать альтернативную финансовую компанию. Еще одним значимым моментом является возможность возвращения средств только в рублях, даже если клиент держал депозит в иностранной валюте

ВТБ

В данном финансовом учреждении список защищенных счетов немного обширнее, чем у Сбербанка:

- валютные и срочные вклады, включая тип «До востребования»

- открытые балансы для осуществления предпринимательской деятельности

- дебетовые пластиковые карточки

- опекунские счета социальных служб

- депозиты, внесенные для крупных сделок с недвижимым имуществом

Газпромбанк и Россельхозбанк

В Газпромбанке и Россельхозбанке прием и страхование средств вкладчиков осуществляется на основании государственного регулирования, правила которого можно почитать на официальном сайте «ССВ».

Почему несколько вкладов в одном банке опасно?

Если у вас в одном банке несколько вкладов на более 1400 тыс. рублей, вы получите максимум 1400 тыс. рублей.

Вклады до 1400 000 рублей застрахованы государством — это верное утверждение. Но есть одна оговорка.

Общая сумма вкладов до 1400 тыс рублей в одном банке застрахована государством. Т.е. если вы сделали 10 вкладов на 1400 тыс. рублей в одном банке и они застрахованы, то вы получите максимум 1400 тыс. рублей. Данное правило касается и филиалов банка. Т.е. имя банка — это один банк. Без разницы — в каких филиалах вы сделали вклады. Максимум вы получите 1400 тыс. рублей.

Более подробно все прописано в законе:

177-ФЗ

Статья 11. ФЗ 177 Размер возмещения по вкладам

от 27.12.2019

Изучить документ

В статье определяется размер возмещений по вкладам банков

Еще ряд нюансов

Центробанк отозвал лицензию у КИВИ Банка

Банк России лишил кредитную организацию КИВИ Банк лицензии на осуществление банковских операций. Офисы банка в Москве, Санкт-Петербурге и Казани временно закрыты, сообщает «Интерфакс». Терминалы QIWI перестали работать в Москве и Якутии.

По данным ЦБ на начало февраля 2024-го, КИВИ Банк занимает 89-е место в банковской системе РФ по величине активов. В рэнкинге «Интерфакс-100» по итогам 2023 года компания по тому же показателю заняла 73-е место.

Флагманский продукт банка — платежная система «QIWI Кошелек»: число виртуальных кошельков, по последним данным, составляет 15 млн. С системой «QIWI Кошелек» также работали многие российские компании, включая Avito, Райффайзенбанк и Теле2. Так, у Райффайзенбанка уже возникли проблемы с оплатой мобильной связи и некоторых других сервисов через приложение — в связи с тем, что через сервисы КИВИ Банка производилась оплата услуг ряда компаний.

Кроме того, КИВИ выступает оператором системы денежных переводов Contact, которую используют для переводов денег из России в другие страны. После отзыва лицензии банк заблокировал функцию пополнения кошельков и запретил вывод средств, а система Contact перестала работать. Расписки КИВИ Банка на Мосбирже в моменте обвалились более чем на 50% на фоне отзыва лицензии.

В заявлении ЦБ говорится, что КИВИ Банк был «вовлечен в высокорисковые операции»: речь о проведении расчетов между физлицами и теневым бизнесом, включая переводы в пользу криптообменников, нелегальных онлайн-казино и букмекерских контор.

Кроме того, в Банке России заявили, что КИВИ нарушал федеральные законы, регулирующие банковскую деятельность. В связи с этим за последние 12 месяцев ЦБ «пять раз применял меры, в том числе дважды вводил ограничение на проведение отдельных операций». Например, летом 2023-го КИВИ Банк по требованию ЦБ временно ограничил вывод средств физлицами с QIWI-кошельков на банковские счета и снятие наличных.

РБК отмечает, что ЦБ не первый год ограничивает деятельность КИВИ Банка: в 2020 году регулятор оштрафовал организацию на 11 млн рублей и запретил проведение двух видов операций — большинство платежей в пользу иностранных торговых компаний и переводы на предоплаченные карты корпоративных клиентов. В марте 2021-го ЦБ разрешил КИВИ Банку возобновить ряд операций.

Какие банки входят в систему страхования вкладов

Нужно отметить, что согласно действующему законодательству, предлагать гражданам размещать средства во вклады могут только те банки, которые, во-первых, имеют соответствующую лицензию, а во-вторых, участвуют в системе страхования вкладов. Казалось бы – потенциальным вкладчикам не о чем беспокоиться – ведь каждый оформленный вклад по умолчанию должен быть застрахован. Однако, в связи с большим количеством банков, в том числе и региональных, контролирующая функция Центрального Банка РФ не всегда легко выполнима, поэтому бывают и нарушения, и злоупотребления. Зачастую в погоне за выгодой некоторые руководители или ответственные сотрудники банков идут на нарушения, которые могут повлечь за собой финансовые потери рядовых вкладчиков.

Итак, в систему страхования вкладов входят все банки, предлагающие клиентам разместить собственные сбережения во вклад, кроме:

- Банков, у которых была отозвана лицензия.

- Банков, на деятельность которых был наложен мораторий.

Именно эти две возможности и нужно проверить потенциальному вкладчику относительно выбранного для вклада банка.

С 1 октября 2020 года вкладчиком является:

- гражданин Российской Федерации, иностранный гражданин, лицо без гражданства, в том числе осуществляющие

предпринимательскую деятельность, или юридическое лицо, отнесенное в соответствии с законодательством

Российской Федерации к малым предприятиям, сведения о котором содержатся в едином реестре субъектов

малого и среднего предпринимательства, ведение которого осуществляется в соответствии с Федеральным

законом от 24 июля 2007 года N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской

Федерации» (за исключением лиц, относящихся к кредитным организациям и некредитным финансовым

организациям); - некоммерческие организации, сведения о которых содержатся в едином государственном реестре юридических

лиц и которые действуют в одной из следующих организационно-правовых форм: потребительские кооперативы

(за исключением некоммерческих финансовых организаций), товарищества собственников недвижимости, казачьи

общества, внесенные в государственный реестр казачьих обществ в Российской Федерации, общины коренных

малочисленных народов Российской Федерации, религиозные организации, благотворительные фонды;

некоммерческие организации, включенные в реестр некоммерческих организаций — исполнителей общественно

полезных услуг, соответствующие требованиям, установленным Федеральным законом от 12.01.1996 № 7-ФЗ «О

некоммерческих организациях», заключившие с банком договор банковского вклада или договор банковского

счета, либо любое из указанных лиц, в пользу которого внесен вклад и (или) которое является владельцем

сберегательного сертификата, либо лицо, являющееся владельцем специального счета (специального

депозита), предназначенного для формирования и использования средств фонда капитального ремонта общего

имущества в многоквартирном доме, открытого в соответствии с требованиями Жилищного кодекса Российской

Федерации; -

застрахованными в соответствии с Законом №177 – ФЗ являются вклады,

размещенные в банках – участниках

Системы страхования вкладов (в том числе вклады, удостоверенные сберегательными сертификатами) в

порядке, размерах и на условиях, установленных Законом №177-ФЗ; - в соответствии с Законом № 177-ФЗ вкладом признаются денежные средства в валюте Российской Федерации или

иностранной валюте, размещаемые вкладчиками или в их пользу в банке на территории Российской Федерации

на основании договора банковского вклада или договора банковского счета, включая капитализированные

(причисленные) проценты на сумму вклада, в том числе вклады, открытые с использованием финансовой

платформы, а также денежные средства, размещенные на текущих счетах, карточных счетах.

Все ли деньги в банках застрахованы?

К сожалению, не все. Подлежат обязательному страхованию только следующие денежные средства:

- срочные, валютные и вклады до востребования;

- текущие счета (в том числе и по банковским картам) для получения зарплаты, пенсии или стипендии;

- находящиеся на счетах ИП и малых предприятий;

- Находящиеся на номинальных счетах опекунов/попечителей, выгодоприобретателем по которым являются подопечные.

В этих случаях можно вернуть деньги в 100% размере, но не больше 1,4 млн рублей. Причем выплата по всем вкладам в одном банке не может превышать эту сумму.

Например, у вас три накопительных счета в кредитной организации ООО «Ромашка». Один на 500 тысяч рублей, второй на 1 тысячу рублей, третий на 1 млн. Если ООО «Ромашка» лишится лицензии, то вы получите по страховке не 1 501 млн рублей, а только 1,4 млн. Таким образом, вы потеряете 101 тысячу. А вот если эти деньги будут лежать в разных банках, то вы получите все свои кровные, даже если банки обанкротятся одновременно.

По некоторым накоплениям возмещение получить не удастся. Например, банк не обязан оформлять страховку и делать взносы по следующим вкладам:

- на предъявителя;

- переданные в доверительное управление;

- находящиеся за границей;

- являющиеся электронными деньгами;

- находящиеся на обезличенных металлических счетах (если вклад хранится в драгоценных металлах или камнях).

Кроме того, обязательному страхованию не подлежат денежные средства на счетах (вкладах) адвокатов, нотариусов и других лиц, если деньги используются для работы.

По каким денежным средствам вы возмещение не получите?

Агенство по страхованию вкладов однозначно определяет, какие денежные средства не подлежат страхованию.

При отзыве лицензии данные деньги вы сможете вернуть только в порядке общей очереди.

- Средства на расчетных счетах юр.лиц

- Не страхуются вклады на предъявителя, подтвержденные сертификатом сберкнижкой на предъявителя;

- Не страхуются средства, переданные в доверительное управление(ДУ)

- Если филиал вашего банка заграницей, то ваши средства не застрахованы.

- Все электронные деньги(Это касается вебмани, яндекс деньги и т.д.)

- Средства на металлических счетах

- Средства с бонусной программы, если такие были.

Меры предосторожности

Далеко не всякий банк гарантирует стабильность своим клиентам, об этом необходимо помнить. Одни банки вводят в заблуждение проверяющие органы двойной бухгалтерией, другие не указывают на счетах деньги физических лиц. К сожалению, в результате таких махинаций законопослушные граждане лишаются права получить страховое возмещение.

Каждый хочет преумножить свои сбережения, а не потерять их

Поэтому стоит уделить особое внимание выбору банка. Рекомендуется иметь дело только с крупными проверенными банками, обладающих развитой филиальной сетью

Деньги стоит нести в тот банк, у которого есть лицензия, а также большой опыт работы.

Зачем государству нужно страховать наши вклады?

Страховки

вкладов позволяют не допустить панику среди населения в периоды кризисов или каких-то

изменений. Впервые такую систему государственных страховок применили в США во

времена великой депрессии (1933 год). Опыт оказался удачным. И теперь уже 104

страны мира предоставляют вкладчикам гарантии на различные суммы вкладов.

В России система страхования действует относительно недавно – с 2003 года. И за время своего существования максимальный размер страхового возмещения увеличился в 14 раз: со 100 000 до 1,4 млн рублей.

Артем Богдашевский, инвестор, автор книги «Основы финансовой грамотности. Краткий курс»:

Что может случиться с банком? Прямо сейчас правительство проводит работу по оздоровлению финансовой системы страны, поэтому вы иногда можете слышать в новостях об отзыве лицензии у того или иного банка. Также банк может обанкротиться. У крупного банка шансы пережить тяжелые финансовые времена гораздо выше. Если вы всерьез задумались о своей финансовой независимости, особенно если только начинаете путь к ней, вам нельзя рисковать. Поэтому обходите стороной сомнительные банки с большими процентными ставками по вкладам и открывайте вклады в надежных банках. Например, в десятке или двадцатке самых крупных банков страны. Для большей надежности – откройте несколько вкладов в разных банках.

Курс невыгодный

«Мы складывали зарплаты мужа-моряка на долларовый счёт в «Инвестбанке» под хорошие проценты, — рассказывает калининградка Ирина Платонова. — К концу 2013 года собрали 1,4 млн в пересчёте на рубли. Тогда государство гарантировало возврат 700 тысяч рублей в случае краха банка. Я поделила деньги на два вклада по 700 тысяч и думала, что оба попадут под страховку. Когда банк лопнул, выяснилось, что застрахованным считается не вклад, а вкладчик. И мои вклады посчитали как один. Причём доллары в рубли перевели по невыгодному курсу.

Статья по теме

Регулятор и банки. Может ли санация принести хорошие новости?

700 тысяч рублей я получила через две недели. Вскоре размер страховой выплаты увеличили до 1 млн рублей и нам выплатили ещё 300 тысяч. Сейчас страховая выплата — 1,4 млн рублей. Но мы под этот закон не попали (распространяется на случаи после 29 декабря 2014 года). Банк нам должен ещё около 130 тысяч».

Когда банк ликвидируется, образуется три очереди кредиторов. Физлица — в первой. Ирина Платонова ждёт пятый год. Но очередь почти не движется. Неудивительно: в 2014-м, когда начинали банкротство, у «Инвестбанка» насчитали имущества на 18,13 млрд рублей, а обязательств — на 62 млрд, 40,8 из них — перед физлицами. За четыре года им выплатили всего 4,5 млрд рублей. По итогам 2017 года, у «Инвестбанка» в первой очереди — 15 527 человек, им должны 39,5 млрд (по данным сайта АСВ).

Многим открывшим счета или пытавшимся снять деньги за несколько дней до отзыва лицензии АСВ отказало в страховых выплатах, заподозрив, что они — «дробильщики» (те, кто делит крупный вклад на доли, равные страховой выплате, или юрлица, переводящие деньги на счета подставных физлиц). АСВ тогда посчитало сомнительными почти 1,4 тысяч операций!

Четыреста жителей области из числа попавших в «дробильщики» тогда подали иски к АСВ. Но в большинстве случаев суды принимали сторону агентства. Были исключения. Одной пенсионерке удалось «выцарапать» 100 тысяч рублей, которые она внесла на счёт перед закрытием «Инветсбанка». Она с помощью юриста доказала, что операция не была связана с грядущим отзывом лицензии.

Статья по теме

Финансовые грабли. Банальные вещи, которые могут оставить вас без денег

экс-глава экономического комитета облдумы Александр Кузнецов

После этой истории приняли поправки в федеральный закон «О банкротстве», инициированные нашей областью: ИП получили право на страховую выплату в 1,4 млн руб.

Происходящие сейчас в банковском секторе события с отзывами лицензий, санациями и реорганизациями в ЦБ называют «оздоровлением». Не так давно в одном из интервью председатель «Центробанка» Эльвира Набиуллина сообщила, что этот процесс может продлиться ещё года два. За последние четыре года отозвали порядка 350 лицензий — «убирали с рынка хронически слабые банки или же банки с сомнительной финансовой моделью».

Были ваши, стали банка. Как вкладчики остаются без собственных денег

МОРАТОРИЙ

1. В каком случае в банке вводится мораторий?

Мораторий (запрет) на удовлетворение требований

кредиторов банка может вводиться Банком России в том случае, когда банк в

связи с недостаточностью денежных средств на его корреспондентских

счетах допускает просрочку исполнения денежных требований кредиторов и

(или) уплаты обязательных платежей. Данная мера воздействия,

закрепленная статьей 189.38 Федерального закона от 26.10.2002 № 127-ФЗ

«О несостоятельности (банкротстве)», может применяться Банком России при

назначении в банк временной администрации и приостановлении полномочий

его исполнительных органов. Мораторий признается страховым случаем в

соответствии со ст. 8 Федерального закона № 177-ФЗ «О страховании

вкладов физических лиц в банках Российской Федерации».

2. На какой срок вводится мораторий?

По общему правилу мораторий может быть введен Банком России на срок, не превышающий три месяца.

Вместе с тем в период деятельности временной администрации по управлению

кредитной организацией действие моратория может быть продлено Банком

России на срок до трех месяцев, но не более срока действия временной

администрации по управлению кредитной организацией.

3. Всегда ли мораторий означает начало ликвидации банка?

Не обязательно. Основная цель введения моратория

– это поиск вариантов восстановления платежеспособности банка или

альтернативного (вне процедур банкротства) урегулирования требований его

кредиторов, для чего необходима временная «заморозка» всех расчетов по

основным обязательствам банка (за исключением текущих). Соответственно,

действие моратория может завершиться «удачно»: например, введением в

отношении банка процедур санации (финансового оздоровления) или

передачей части обязательств и имущества банка другому банку

(приобретателю). В случае «неудачи» мораторий завершается отзывом у

кредитной организации лицензии на совершение банковских операций с

последующим введением в ее отношении процедур конкурсного производства

(принудительной ликвидации).

4. Может ли клиент банка пользоваться своими денежными средствами в период моратория?

В период

действия моратория клиенты банка – юридические и физические лица не

могут воспользоваться теми денежными средствами, которые размещены в

банке на их счетах. С другой стороны, введение

моратория означает страховой случай, и застрахованные вкладчики могут

обратиться за получением страхового возмещения по остаткам вкладов, которое

можно получить оперативно.

Что касается новых денежных средств,

зачисленных в период действия моратория на счета вкладчиков банка («текущих»

поступлений, например, заработной платы на счета физических лиц, оплаты

товаров/услуг на счета юридических лиц), ими вкладчики банка могут

распорядиться – снять, перечислить на другой счет и пр.

5. Если в условиях действия моратория

у банка отзывается лицензия, наступает ли второй страховой случай? По

каким курсам пересчитываются валютные вклады при таком отзыве лицензии?

7. Начисляются ли проценты по вкладам в период действия моратория? Как их можно получить?

В течение срока действия моратория не

начисляются предусмотренные договором проценты по вкладу (счету). Вместо

них предусмотрены мораторные проценты, которые, в случае, если в

отношении банка начнутся ликвидационные процедуры, не будут отражаться в

реестре требований кредиторов и будут выплачиваться после

удовлетворения в полном объеме требований кредиторов соответствующей

очереди при наличии достаточного количества денежных средств в

конкурсной массе. Порядок начисления мораторных процентов установлен

статьей 189.38 Федерального закона «О несостоятельности (банкротстве)».

Как узнать, кто самый надежный?

Когда в голову приходит идея разместить наследство, крупный гонорар или другие накопления в банке во вклады, нужно проанализировать максимальное число предложений банков

Обращать особое внимание следует на главные признаки надежности:

- наличие лицензии по привлечению денег граждан;

- участие в системе страхования вкладов (ССВ).

Перед подписанием договора с банком следует убедиться, что вклад застрахован

Доверять, но проверять

В интересах государства сделать действующие банки страны надежными, чтобы граждане охотнее размещали в них «нажитое непосильным трудом». Именно для этого был принят ряд мер: в 2003 г. вступил в силу закон № 177-ФЗ, цель которого — обеспечить населению все условия, чтобы вклад, находящийся под защитой государства, можно было вернуть без проблем.

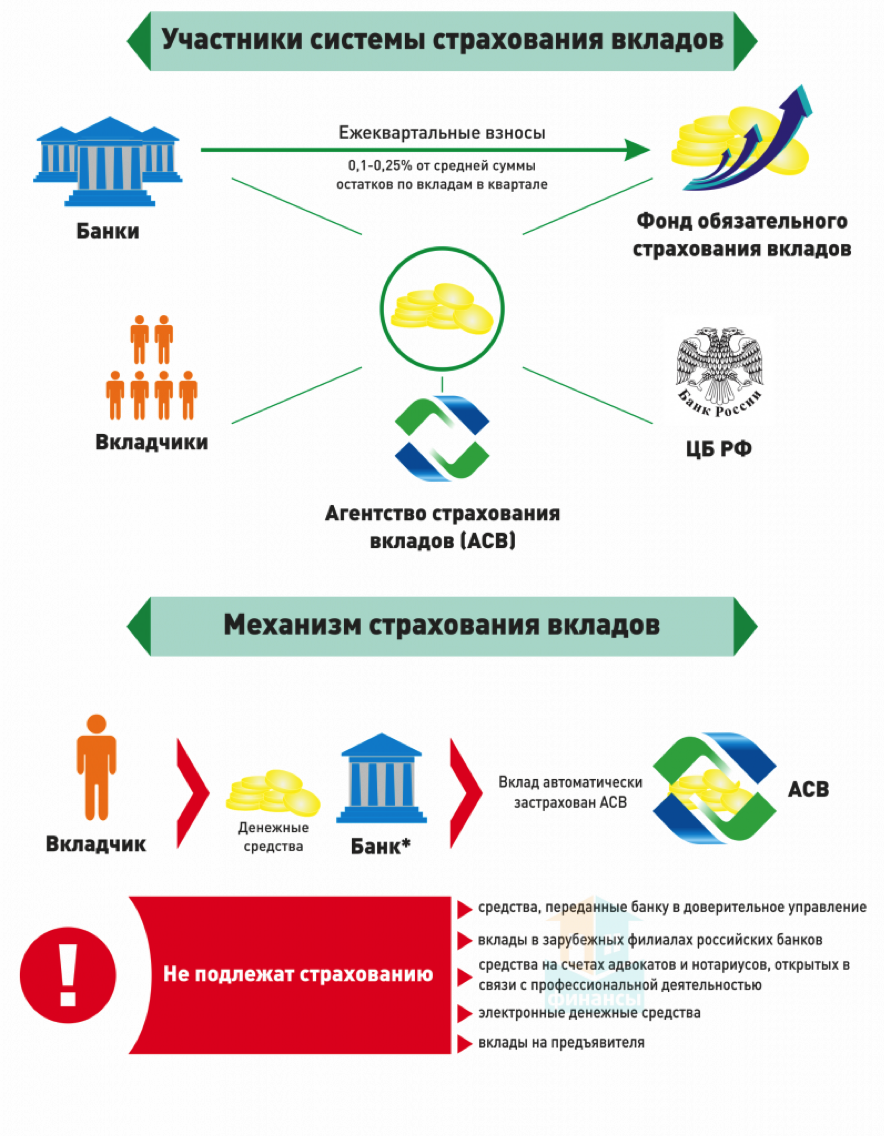

В 2004 г. государство было вынуждено принять дальнейшие меры. Систему страхования вкладов возглавила новая структура — Агентство по страхованию вкладов (АСВ), с так называемой «общей копилкой» — заветным фондом, куда банки отчисляют взносы. «Копилка» необходима, чтобы Агентство перечисляло из нее страховку всем пострадавшим.

Государство также предусмотрело, чтобы участие в ССВ носило обязательный характер. Поэтому Центральный Банк Российской Федерации на стадии оформления лицензии банка уведомляет АСВ о каждом новом участнике, которого сразу регистрируют. Как только банк прекращает деятельность, он выбывает из системы страхования.

Схема работы государственного страхования вкладов

Взносы, перечисляемые раз в квартал, одинаковы для банков — участников ССВ. Их размер рассчитывает Совет директоров Агентства, исходя из того, что базовая ставка не должна превышать 0,15 % от среднего размера вкладов в банке за истекшие три месяца. Для бесперебойной работы Агентства каждый участник ССВ обязан ежедневно отражать на счетах суммы обязательств перед населением и сведения по кредитам.

Простая арифметика: отдадут ли деньги?

Здесь надо разобраться подробнее: согласно статье 11 ФЗ, вкладчик получит 100-процентное возмещение, но сумма ограничена и должна быть не больше 1,4 млн рублей. Это относится к одному или нескольким вкладам, которые клиент разместил в банке. Каждый потенциальный клиент должен учитывать эту данность, чтобы не было потом «мучительно больно».

Каждому клиенту следует побольше узнать о вкладах и их страховании перед заключением договора

Вклады, размещенные в разных банковских организациях, можно вернуть по максимуму. Приведем несколько примеров. Допустим, гражданин Дорохов В. Н. оформил в выбранном банке четыре вклада на сумму 4 млн рублей. Если банк лишится лицензии, вкладчик, увы, получит вместо 4 млн рублей максимально возможную компенсацию 1,4 млн рублей. Тем временем его друг гражданин Полухин В. А., у которого изначально денег было меньше, решил поступить иначе: он разместил в разных банках три вклада, каждый по 1,1 млн рублей. И что интересно: он получит 3,3 млн рублей! Так что арифметика арифметикой, а быть финансово подкованным и трепетно относиться к размещению своих средств не помешает никому.

Вклады в долларах и евро возмещают только в рублях (пересчитывают остаток средств по официальному курсу на день банкротства).

Не дождётесь!

Бывают такие случаи, когда клиент ни при каких обстоятельствах не получит 100-процентного возмещения. Если в одном банке он открыл вклад и взял кредит, он получит компенсацию минус долг по кредиту. Пример: на момент аннулирования лицензии у выбранного гражданка Петрова-Денисова М. О. не погасила по кредиту 500 тыс. рублей, а сумма ее вклада — 2,5 млн рублей. В итоге сумма страховки составит 1,4 млн рублей, что вполне вписывается в максимально возможную сумму. Но есть и хорошие новости: кредитная история гражданки Петровой-Денисовой будет кристально чистой, долг за ней больше не числится.

Каждый клиент желает знать

Гражданин облюбовал банк, а вот как выяснить, включен ли он в ССВ? Это, безусловно, один из главных вопросов для каждого потенциального вкладчика. Узнать об этом просто: нужно зайти на сайт банка или в отделение. Список банков-участников постоянно обновляется и доступен в Интернете на сайте Агентства по страхованию вкладов. Статистика по состоянию на апрель 2019 г. следующая: ССВ объединяет 749 банков, из них 388 — действующие банки с лицензией на привлечение средств физических лиц.