Настройка в проводках «1С» счетов

Если же проводки в программе в автоматическом режиме будут сформированы неверно, нужно разобраться, почему это произошло, проверить настройки либо изменить учетные счета в самом документе. Ведь, согласно настройкам учетных счетов, во время заполнения документа «Реализация» они подставляются в него, а потом уже по ним и происходит формирование проводок.

Как же их можно проверить и отредактировать? Конечно, лучше сделать это один раз, чем постоянно вручную исправлять данные в документах.

После нужно обратиться к табличной части, а именно, к закладке с названием «Товары». Там для каждой отобранной номенклатуры тоже будут указаны участвующие в создании проводок счета. То же самое относится и к услугам.

Верно настроить счета учета в соответствующих справочниках чрезвычайно важно, потому что от них зависит точность ведения бухучета в целом

22.10.2013

Перевожу «1С:Бухгалтерию» на «Такси». Документ «Реализация товаров и услуг»

Мы разрабатываем новую версию 1С:Бухгалтерии

, которая будет использовать новые возможности платформы 1С:Предприятие 8.3

и работать в режиме интерфейса Такси

.

Сегодня мы хотим рассказать о том, как планируется изменить в новой версии форму документа Реализация товаров и услуг

.

Реализация товаров и услуг

— это один самых массовых документов, с которым ежедневно работают большинство наших пользователей. В текущей версии 1С:Бухгалтерии

у этого документа есть несколько разных форм для разных видов реализации – Товары

, Услуги

… В статье мы рассмотрим наиболее универсальную (и сложную) форму, которая используется для операции Товары, услуги, комиссия

.

В текущей версии 1С:Бухгалтерии

в разрешении экрана 1280 х 768 (режим в закладках

, панели навигации и действий отключены) форма выглядит так:

Мы переработали эту форму для новой версии 1С:Бухгалтерии

с интерфейсом Такси

. Новая форма в таком же разрешении – 1280 х 768 – будет выглядеть следующим образом:

Расскажем подробнее, какие изменения мы вносили.

Первое изменение касается заголовка формы, в котором отображается представление документа. Текущее представление мы посчитали возможным упростить. Номер в новом представлении выводится без префикса и лидирующих нулей, а дата – без времени.

Старое представление:

Новое представление:

Чтобы этого добиться, мы воспользовались новой возможностью 1С:Предприятия 8.3

переопределять стандартные представления ссылок. Мы добавили подписку на событие ОбработкаПолученияПредставления

и в ней разместили код, позволяющий получить более простое представление:

Мы изменили компоновку элементов шапки документа исходя из подхода, что главные, «ключевые» реквизиты документа должны размещаться в левой его части.

Таким ключевым реквизитом для документа реализации является Контрагент

. Кроме того, для нас Дата

также является важным реквизитом, который пользователю надо контролировать – ведь документы в бухгалтерскую программу часто вводятся «задним числом».

Поэтому в левой колонке шапки мы разместили дату и номер документа, а также реквизиты Контрагент

и Договор

.

Реквизиты Организация

и Склад

размещены в правой части документа. Эти реквизиты заполняются значениями по умолчанию, менять их при вводе документа может требоваться редко. Многие пользователи ведут учет только по одной организации. В таком случае поле Организация

вообще не будет показываться, и шапка документа станет еще проще.

Управление всеми реквизитами, связанными с расчетами с покупателем, мы вынесли на отдельную закладку Расчеты

. На эту закладку переместились реквизиты, которые в предыдущей версии располагались на закладках Счета расчетов

и Зачет авансов

. Из шапки документа на новую закладку «переехал» реквизит, указывающий способ зачета аванса.

Надо отметить, что в большинстве случаев способ зачета аванса и счета расчетов заполняются автоматически и изменять их не требуется. Поэтому переключаться на закладку Расчеты

потребуется редко.

В табличной части Товары

пользователь увидит те же колонки, что и в текущей версии 1С:Бухгалтерии

. Конечно, на небольшом экране все колонки табличной части все равно не видны и появляется горизонтальная прокрутка. В новой версии, чтобы пользователю было проще понять, к какой номенклатуре относятся реквизиты в последних колонках табличной части, колонки «главных» реквизитов строки (Номер строки

и Номенклатура

) фиксируются и видны на экране всегда.

Свойство ФиксацияВТаблице

у «главных» колонок установлено для этого в значение Лево

.

В подвале мы расположили элементы более компактно.

Группа для реквизитов счета-фактуры расположена в одной строке с группой итогов по документу. Поле

Напечатать

Как поставить товар на приход

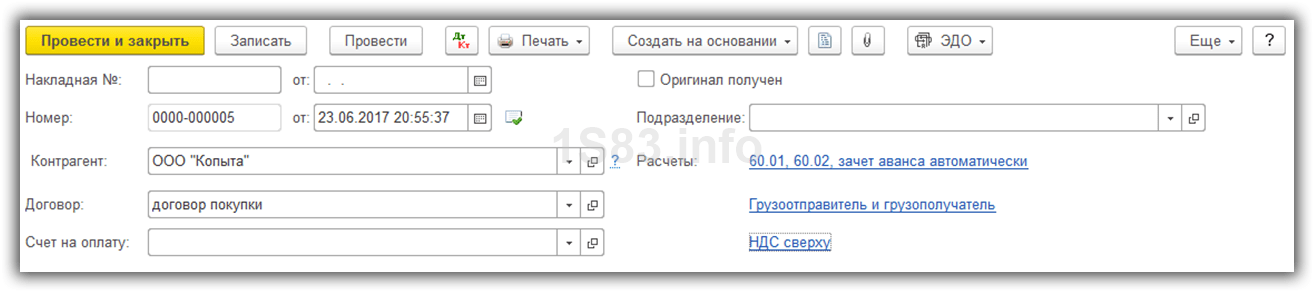

При создании нового документа выберите вид операции «Товары (накладная)».

В шапке укажите контрагента, договор и подразделение, куда будут оприходованы товары. Так же дополнительно можно настроить НДС (включается в стоимость и способ начисления), грузополучателя, грузоотправителя и .

Счет учета в данном случае 41.01 – товары на складах. Его тоже можно изменить. Далее откорректируйте при необходимости ставку НДС.

Внизу формы укажите номер и дату счета-фактуры, после чего нажмите на кнопку «Зарегистрировать». Документ сразу же создастся автоматически и отобразится ссылка на него.

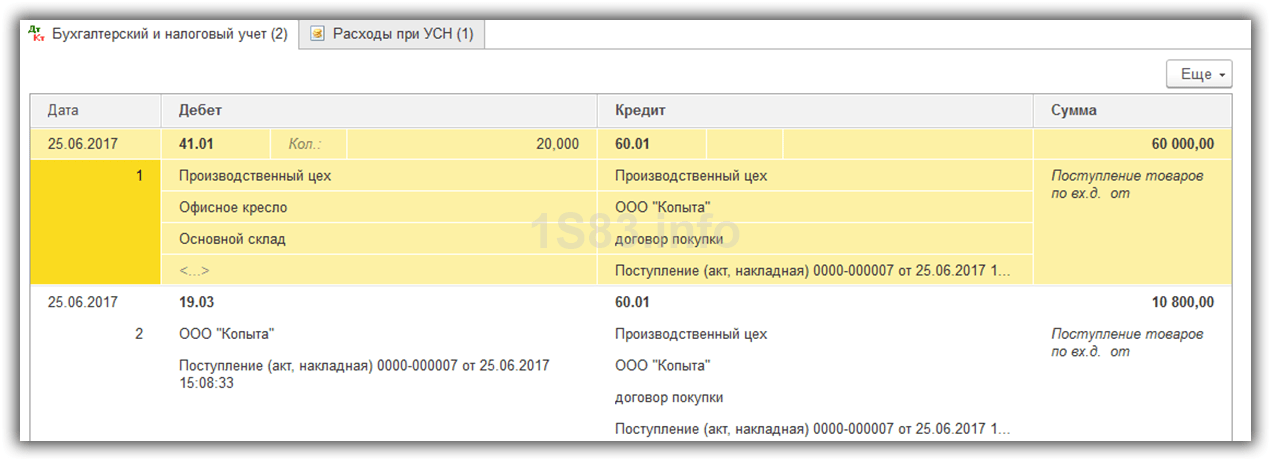

Как мы видим, документ сделал две проводки: по самому поступлению и по НДС (счет 10.03).

Анализ реализации продукции

Основным показателем эффективности работы компании является рентабельность реализации продукции. Именно этот показатель обеспечивает предприятие прибылью, он же реагирует на любые изменения рынка. Поэтому необходимо периодически анализировать его изменения.

Рентабельность продаж рассчитывают, опираясь на базовые формулы. Их несколько, и выбор какой-то конкретной формулы всегда обусловлен целью анализа. Например, общий показатель рентабельности вычисляют отношением прибыли от продаж к выручке за тот же период, а при определении чистой рентабельности в этой формуле вместо прибыли от продаж используют значение чистой прибыли. При росте рыночных цен на продукт, компания поднимает и свою продажную цену, увеличивая рентабельность, но предварительно оценив возможность реализации.

Поступление и учёт услуг в 1С Бухгалтерия 8.3

В данной статье рассмотрим особенности учета услуг в хозяйственной деятельности организации; обратимся к типовым справочникам и документам прихода в программе 1С: Бухгалтерия 8.3, необходимым для отражения взаиморасчетов по услугам, и проверочным отчетам для контроля корректности выполненных операций.

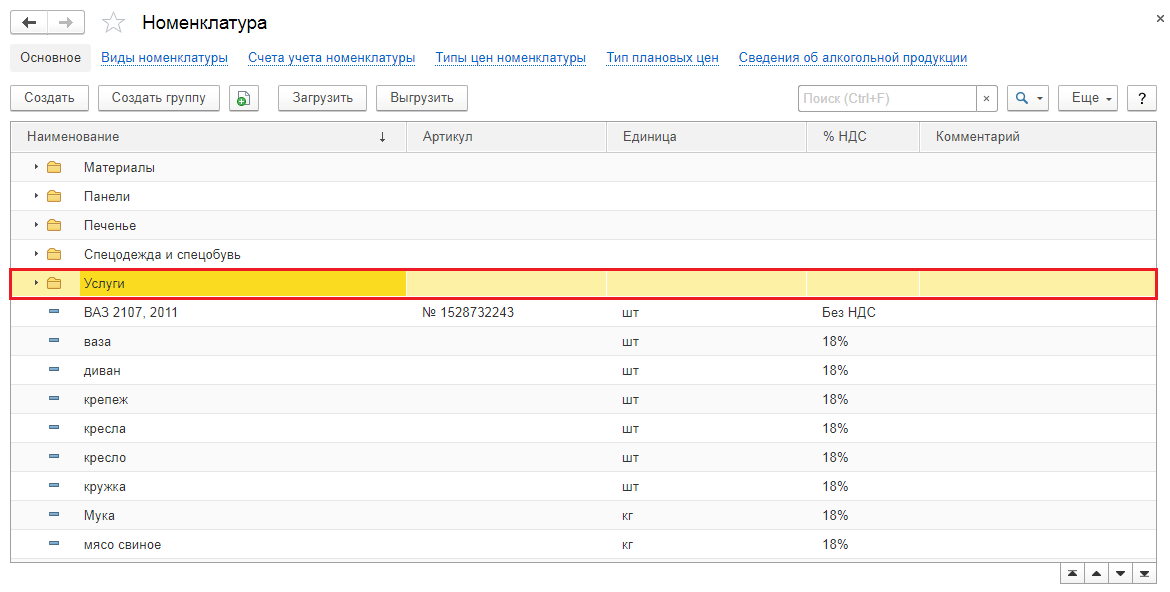

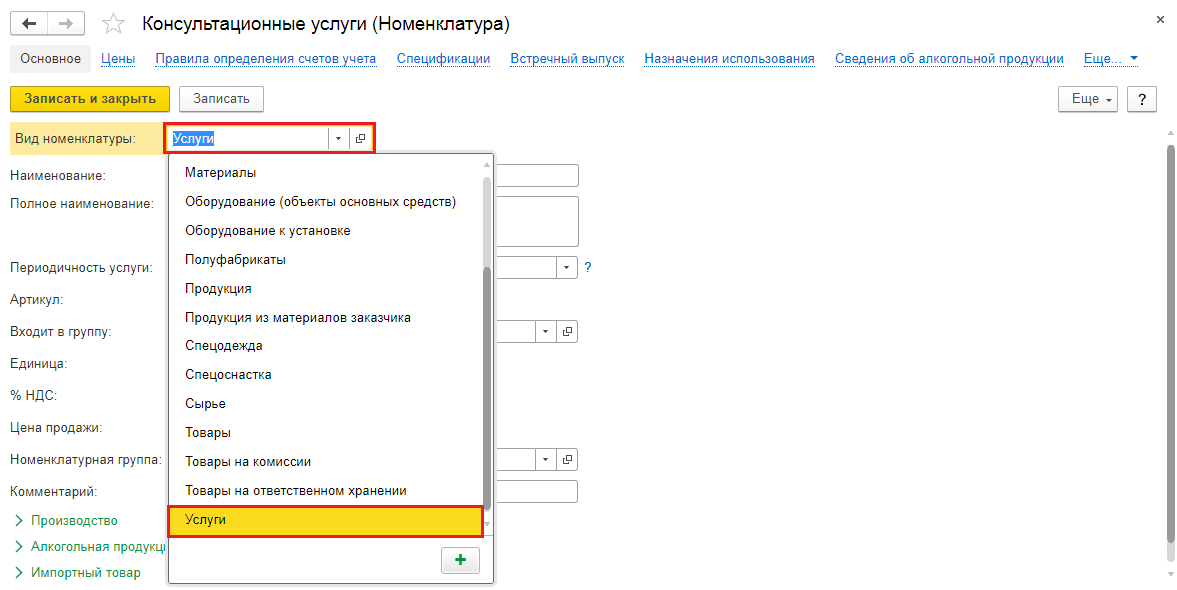

Услуги добавляются в справочник «Номенклатура» аналогично товарам и материалам. Справочник является иерархическим, и для удобства работы могут быть созданы дополнительные группы для сохранения услуг. На представленном скриншоте видно, что услуги выделены в отдельную группу «Услуги».

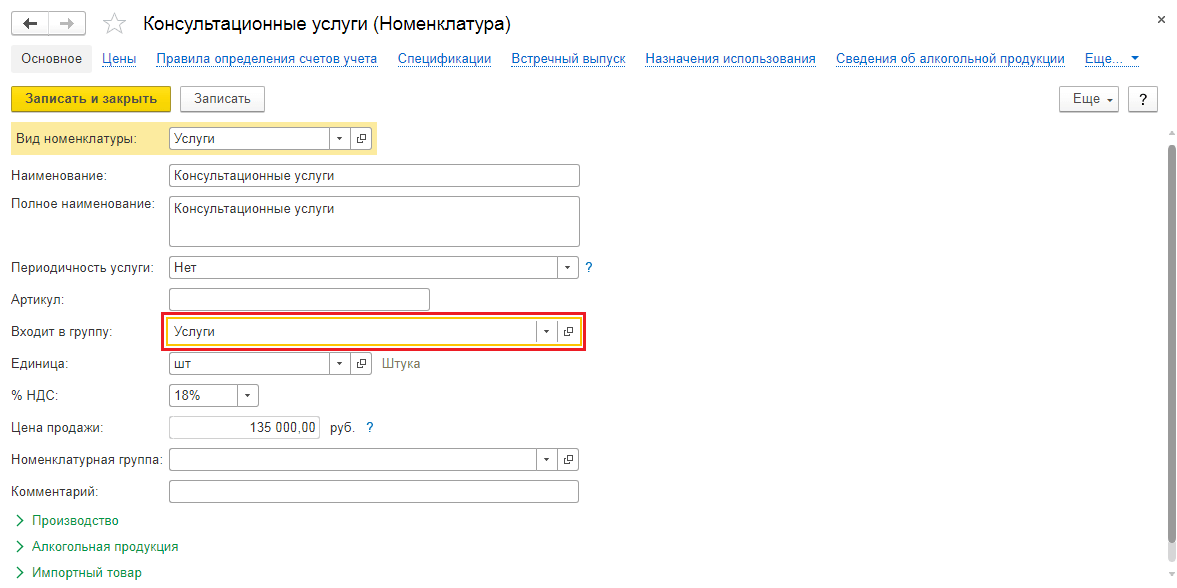

Для перемещения ранее созданных элементов в папку «Услуги» следует открыть карточку номенклатуры и указать нужную папку в поле «Входит в группу». После нажатия команд «Записать и закрыть» или «Записать» изменения сохранятся, и элемент отобразится в выбранной папке.

Дополнительно в карточке услуги необходимо установить соответствующее значение реквизита «Вид номенклатуры».

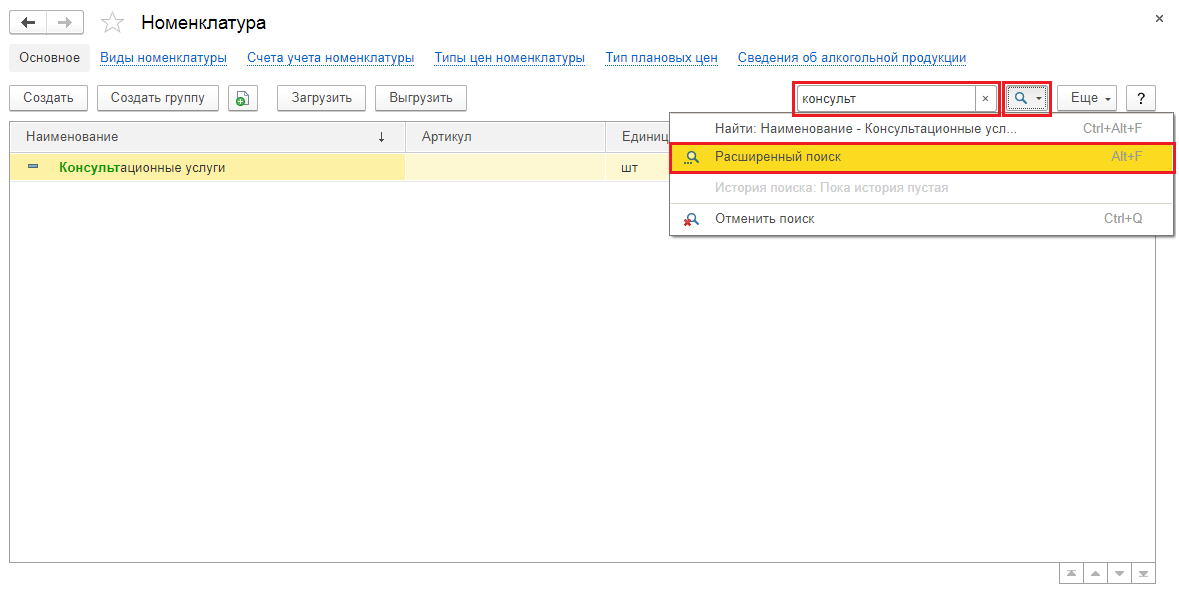

Ответственный за взаиморасчеты по услугам получает комплект первичных документов (акты, счета-фактуры), далее проверяет наличие услуги в справочнике. В случае, если необходимая услуга не найдена, то добавляет новую запись или обращается в отдел нормативно-справочной информации, где осуществляется централизованное ведение справочников в организации.

Поиск может быть осуществлен в панели быстрого поиска по наименованию, как представлено ниже на скриншоте, или в панели действий через возможности расширенного поиска.

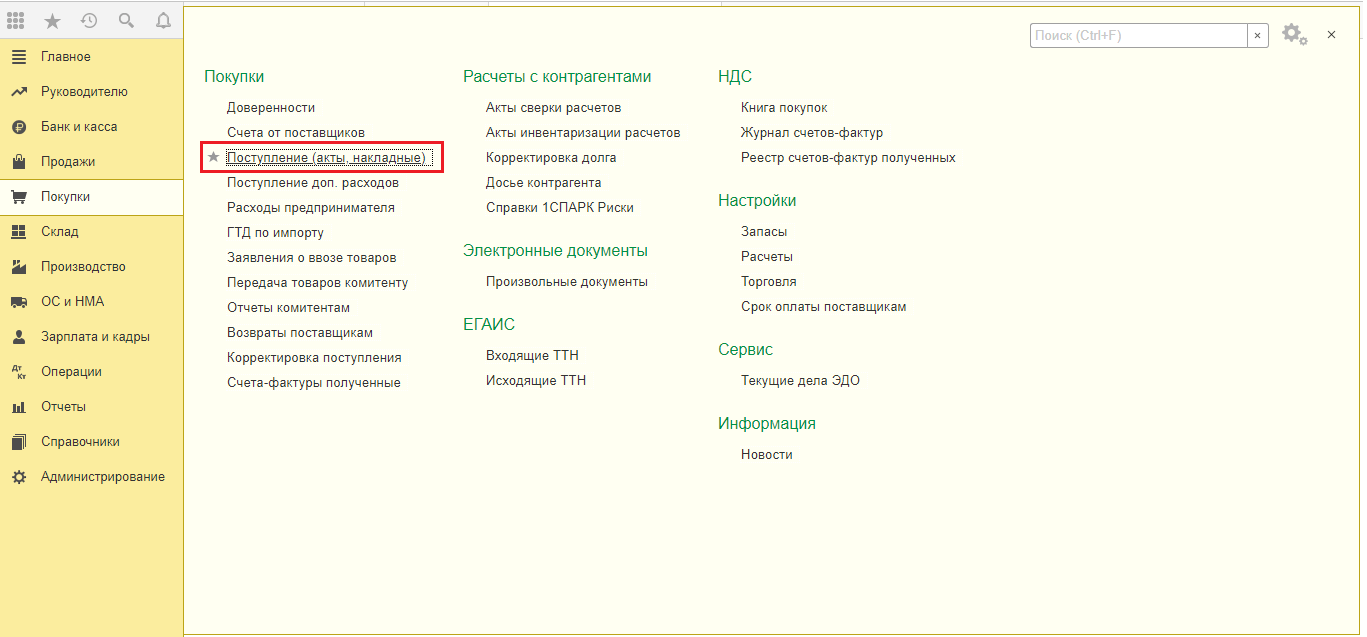

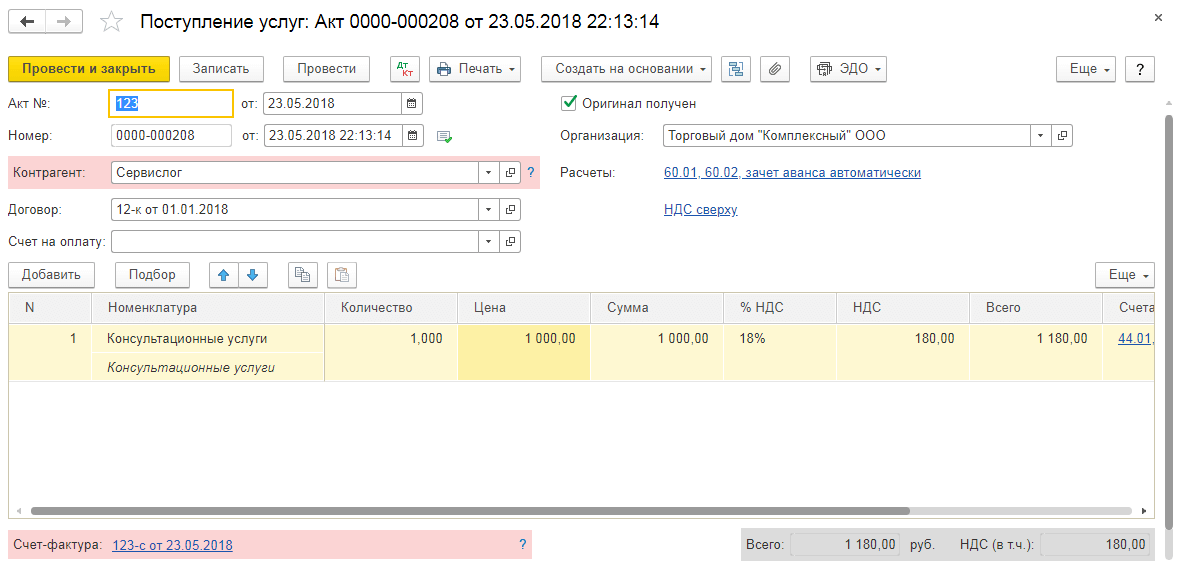

Поступление услуг в программе оформляется с помощью документа «Поступление (акты, накладные)». Для открытия документа необходимо перейти по пути навигации: Покупки / Поступление (акты, накладные).

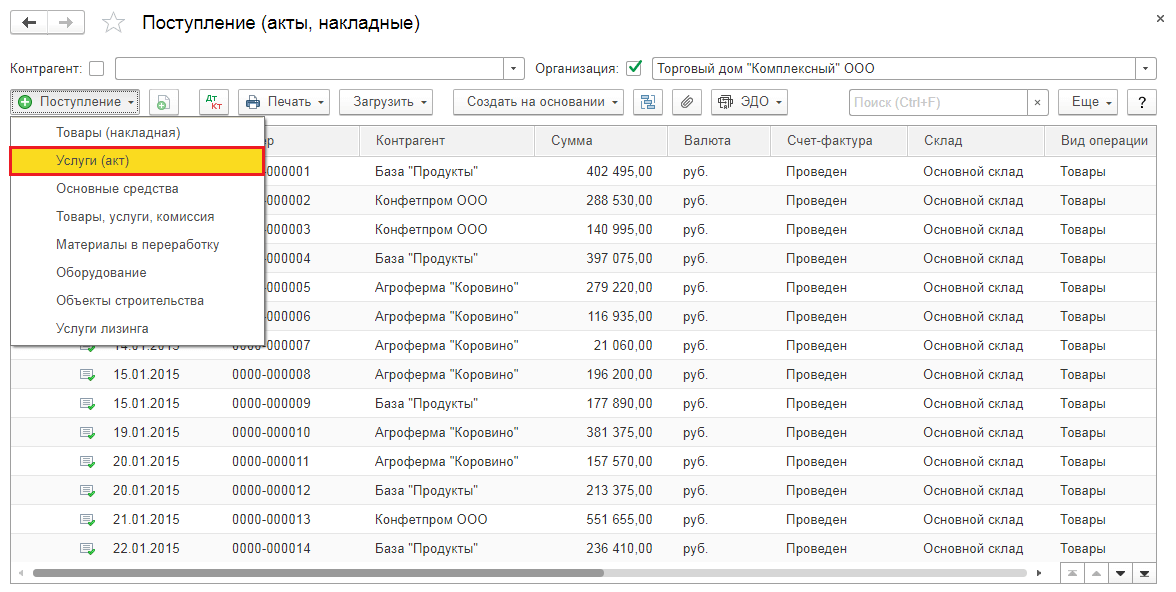

Отражение факта принятия услуги осуществляется выбором соответствующего вида операции «Услуги (акт)». В отличие от других конфигураций 1С, например УПП, не используются различные табличные части для товаров и услуг, процесс добавления не вызывает затруднений, следует только выбрать необходимый вид поступления.

Необходимо перейти к заполнению следующих реквизитов шапки документа:

В табличной части добавляются номенклатурные единицы с указанием счетов учета номенклатуры (по умолчанию подставляются указанные для данной номенклатуры) и счета учета НДС.

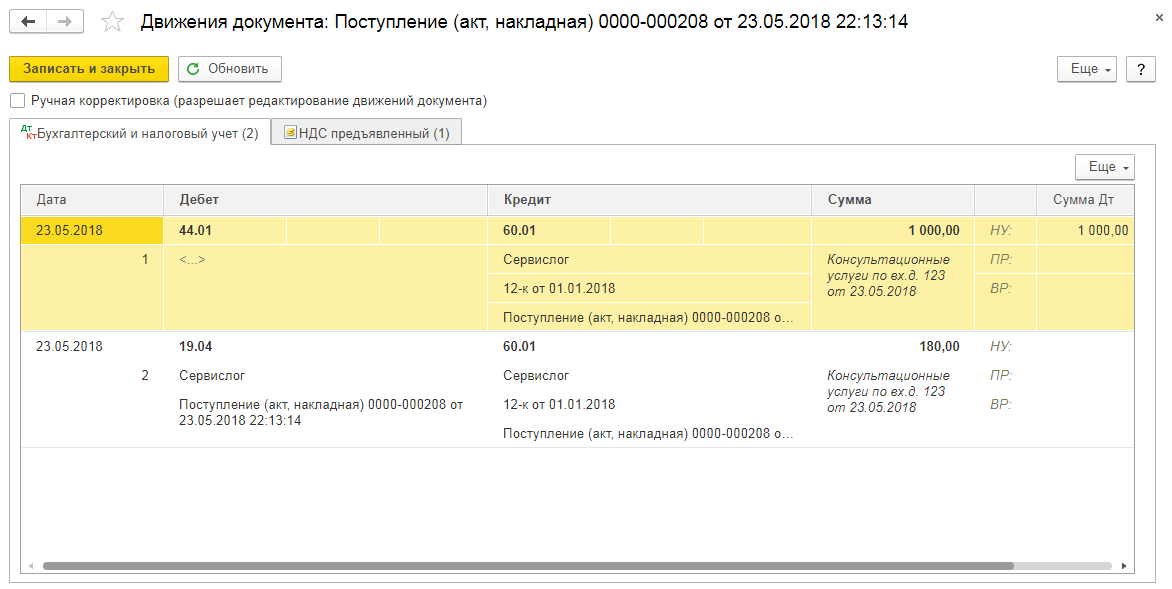

Далее пользователю рекомендуется проверить правильность заполнения документа и результат проведения. По кнопке «Дт/Кт» в поступлении товаров и услуг доступна возможность просмотреть движения документа, где бухгалтер проверяет корректность проводок бухгалтерского и налогового учета.

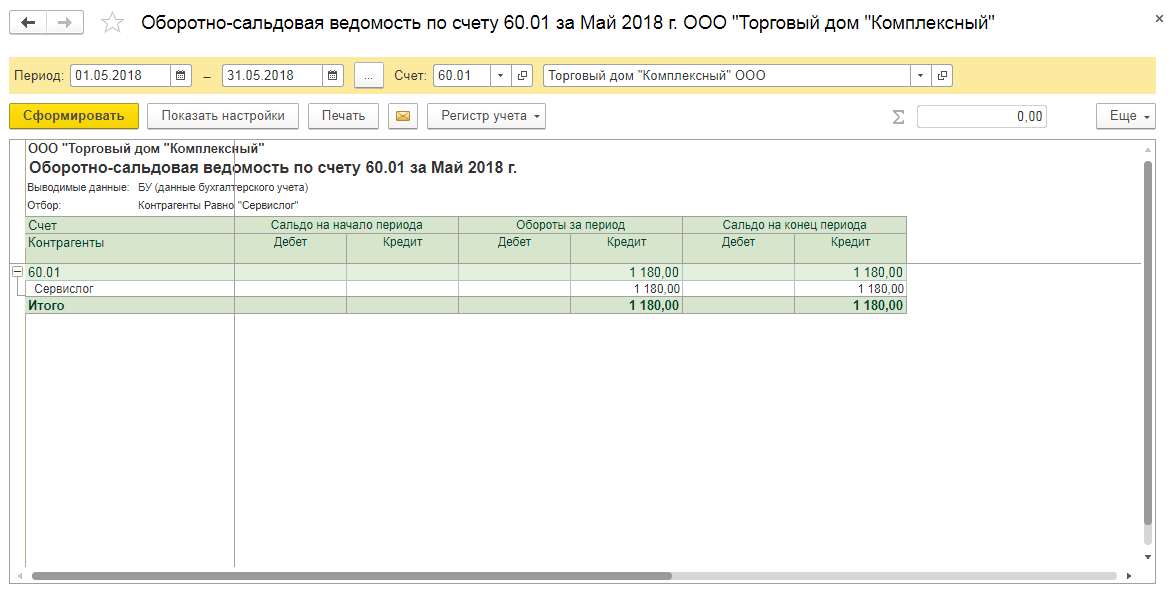

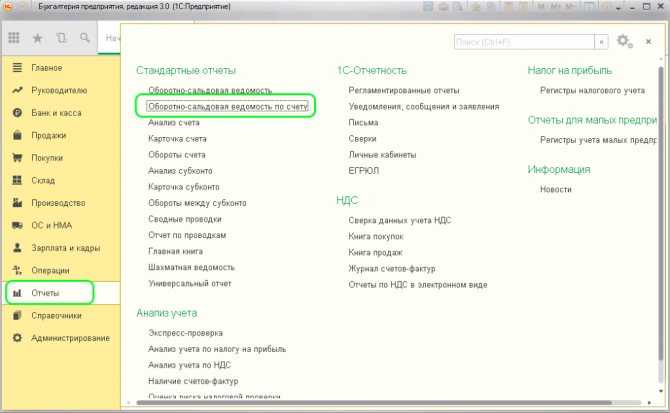

Дополнительно для проверки можно обратиться к Оборотно-сальдовой ведомости, расположенной по пути навигации: Отчеты / Стандартные отчеты / Оборотно-сальдовая ведомость по счету.

Остались вопросы? Расскажем про оформление услуг в 1С в рамках бесплатной консультации!

Объекты бухгалтерского учета

Основными объектами бухгалтерского учета принято считать:

- договоренности предпринимателя они же обязательства;

- имущественные активы, принадлежащие коммерческой организации;

- транзакции, которые осуществляются в процессе ведения предпринимательской деятельности.

Имущество или имущественные активы в свою очередь состоят из оборотных (например, деньги в кассе и на счетах, запасы сырья, дебиторская задолженность) и внеоборотных активов (например, капитальные вложения, земельные участки, основные средства). К обязательствам организации относятся: заработная плата, счета к оплате, налоги к оплате и т.д.

Типовые проводки

Основные проводки по бухгалтерскому счету 62 включают основные хозяйственные операции:

- фиксирование реализации ТРУ;

- получение оплаты от заказчика для погашения дебиторской задолженности;

- поступление авансовых платежей.

При предъявлении покупателю документов для оплаты после отгрузки товара или оказания услуги продавец делает у себя следующие проводки:

Дт 62, Кт 90 «Продажи» или 91 «Прочие доходы и расходы».

В данном случае в дебет записывается задолженность покупателя. А что выбрать в кредит – 90 или 91, зависит от того, относится реализация к основному виду деятельности, или это был доход, который считается прочим и может быть от продажи основных средств, материалов, просроченной задолженности и т.д. Таблица. Корреспонденция по счету 62 «Расчеты с покупателями и заказчиками»

| По дебету | По кредиту |

| 46 Выполненные этапы по незавершенным

работам |

50 Касса |

| 51 Расчетные счета | 51 Расчетные счета |

| 52 Валютные счета | 52 Валютные счета |

| 57 Переводы в пути | 57 Переводы в пути |

| 62 Расчеты с покупателями и заказчиками | 60 Расчеты с поставщиками и

подрядчиками |

| 76 Расчеты с разными дебиторами и

кредиторами |

63 Резервы по сомнительным долгам |

| 79 Внутрихозяйственные расчеты | 66 Расчеты по краткосрочным кредитам

и займам |

| 90 Продажи | 67 Расчеты по долгосрочным кредитам

и займам |

| 75 Расчеты с учредителями | |

| 76 Расчеты с разными дебиторами и

кредиторами |

|

| 79 Внутрихозяйственные расчеты |

На каждую проведенную операцию должны быть оформлены подтверждающие документы: накладные, счета-фактуры, акты о принятии выполненных работ, чеки, квитанции и т.д.

К сведению. В розничной торговле счет 62 при реализации товаров не используется. Выручка сразу поступает на счет 90 «Продажи».

При работе в обычном порядке

Рассмотрим типовые проводки на простом примере. рассчиталась за товар сразу после его получения от ООО «Рассвет», согласно договору между ними. Бухгалтер «Рассвета» запишет у себя следующее:

| Наименование операции | Дебет | Кредит |

| Отгружен товар | 62.01 | 90.01 |

| Списана себестоимость проданной продукции | 90.02 | 41, 43 |

| Начислен НДС | 90.03 | 68 |

| Поступила оплата за товар | 51 | 62.01 |

| Отражена полученная прибыль | 90.09 |

Выручка может быть признана доходом, т.е. использован счет 90 при соблюдении следующих условий:

- объем денег за товар определен;

- покупателю передано право собственности;

- данная операция обеспечит выгоду компании;

- доход заранее известен.

При получении авансовых платежей

Между поставщиком ООО «Стройматериалы» и заказчиком ООО «Уютный дом» заключен договор, предусматривающий предоплату. Отгрузка была сделана после получения аванса. Бухгалтер ООО «Стройматериалы» оформит следующие проводки:

| Наименование операции | Дебет | Кредит |

| Поступил аванс по договору поставки | 50, 51 | 62.02 |

| Начислен НДС на аванс | 76 | 68 |

| Отгружен товар | 62.01 | 90.01 |

| Сделано начисление НДС на продажу | 90.03 | 68 |

| Зачтена предоплата | 62.02 | 62.01 |

| Восстановлен НДС с аванса | 68 | 76 |

Внимание! На сумму предоплаты сразу начисляется НДС. После отгрузки также на сумму реализации начисляется НДС, и одновременно идет возврат налога, ранее насчитанного на предоплату

При оплате товара векселем

получила канцелярские товары от ООО «Карандаш» и для обеспечения дебиторской задолженности вручила ей вексель.

| Наименование операции | Дебет | Кредит |

| Оказаны услуги, отгружен товар | 62.01 | 90.01 |

| Начислен НДС | 90.03 | 68 |

| Получен вексель заказчика | 62.03 | 62.01 |

| Поступили деньги | 50, 51 | 62.03 |

| Получены проценты по векселю | 51 | 91.1 |

Если вексель принадлежит третьим лицам, то он считается финансовым вложением и учитывается на счете 58 в корреспонденции со счетом 62.

Списание задолженности

В бухгалтерском учете проводки по расчетам с покупателями и заказчиками не ограничиваются записями продаж и оплаты. Необходим регулярный анализ задолженности заказчиков по сомнительным долгам. При необходимости следует сформировать резерв за счет финансовых результатов на счете 63 «Резервы по сомнительным долгам».

Долги, которые нельзя вернуть, и те, которые имеют просроченную давность, списываются за счет созданного резерва.

| Наименование операции | Дебет | Кредит |

| Списание задолженности на расходы в случае отсутствия резерва | 91 | 62 |

| Списание в пределах созданного резерва | 63 | 62 |

| Задолженность учтена на забалансовом счете | 007 | — |

В случае создания резерва, задолженность покупателей в балансе отражается за вычетом этого резерва.

Примеры других проводок

| Наименование | Дебет | Кредит |

| Сделан взаимозачет | 62 | 76 |

| Реализация ТРУ по неосновному бизнесу | 62 | 91 |

| Зачтен взаиморасчет | 60 | 62 |

| Возврат аванса за неотгруженный товар | 62 | 50,51 |

Кому нужно ведение бухгалтерского учета?

Тут придется немного разобраться в терминологии: что такое учет и отчетность, и чем отличается бухгалтерский учет и отчетность от налогового. Учет как понятие – это непрерывный процесс сбора, регистрации и обобщения информации, а отчетность формируется на базе данных учета, то есть это две тесно связанные составляющие. Таким образом, ведение бухгалтерского учета – это сбор и непрерывное отражение информации об организации в специальных бухгалтерских документах.

Неправильное ведение бухгалтерского учета приведет к формированию недостоверной отчетности, и наоборот, неправильно составленная отчетность исказит данные правильного учета. Очень важно вовремя выявить такие ошибки, поэтому рекомендуем всем владельцам собственного бизнеса периодически устраивать генеральную проверку бухгалтерских документов. А тем, у кого нет времени самостоятельно в этом разбираться, обратиться к услуге бесплатного аудита:

Теперь – в чем состоит разница между налоговым и бухгалтерским учетом и отчетностью? Налоговый учет ведут абсолютно все налогоплательщики, независимо от организационно-правовой формы и системы налогообложения, и он необходим для формирования налоговой базы, то есть денежной величины облагаемого дохода

Основные формы налоговой отчетности — это налоговая декларация и книги учета доходов и расходов

Теперь – в чем состоит разница между налоговым и бухгалтерским учетом и отчетностью? Налоговый учет ведут абсолютно все налогоплательщики, независимо от организационно-правовой формы и системы налогообложения, и он необходим для формирования налоговой базы, то есть денежной величины облагаемого дохода. Основные формы налоговой отчетности — это налоговая декларация и книги учета доходов и расходов.

Что касается бухгалтерского учета, то в двух словах его объектом можно назвать хозяйственные операции, обязательства и имущество организации. Мы намеренно не приводим здесь сложные профессиональные определения и термины, желающие могут найти их в законе «О бухгалтерском учете» от 06.12.2011 N 402-ФЗ, ПБУ и прочих официальных документах.

Обеспечить ведение бухгалтерского учета обязаны все организации, в том числе ООО. Ведение бухгалтерского учета ИП не обязательно.

Разницу между налоговым и бухгалтерским учетом мы привели по причине частой путаницы этих двух видов учета. Индивидуальный предприниматель, который ищет бухгалтерские услуги, на самом деле имеет в виду налоговый учет, то есть сдачу налоговых деклараций, ведение КУДиР, сбора и хранения подтверждающих документов, банковских и кассовых документов и т.д. Качественные бухгалтерские услуги, разумеется, будут включать в себя все, что полагается по закону, даже если собственник бизнеса не видит разницы между ведением бухгалтерского учета и налогового.

Бухгалтерские услуги — это комплекс услуг по непрерывному ведению бухгалтерского учета, составлению и своевременной сдачи всех необходимых форм налоговой и бухгалтерской отчетности в строгом соответствии с нормами законодательства.

Таким образом, обеспечить ведение бухгалтерии, под которой понимаются расчеты с бюджетом, контрагентами и работниками, банковские и кассовые операции, учет и хранение документов, сдача отчетности, работа с дебиторской задолженностью, обратная связь с контролирующими органами и т.д., обязан каждый налогоплательщик. Можно сказать, что бухгалтерские услуги, в их житейском понимании, необходимы абсолютно всем субъектам предпринимательской деятельности, в том числе и временно неработающим.

«1С:Бухгалтерия 8» (ред. 3.0): как настроить перечень прямых расходов для целей налогообложения прибыли (+ видео)?

Приобретение и реализация товаров

Сопроводительные документы на услуги — это акты выполненных работ, на товары — накладные и счета фактуры, если поставщик плательщик НДС.

По приходу товаров или услуг ведется журнал счета 60 «Расчеты с поставщиками». По всевозможным коммунальным платежам стоит вести журнал по счету 76 «Расчеты с прочими дебиторами и кредиторами».

На склад поступил товар, его приняли, проверив на соответствие товара в накладной с фактическим, а Вам как бухгалтеру принесли накладную. В программе нужно сделать приход товара (если это конечно Ваша обязанность). В карточке счета 60 по данному поставщику увидите состояние расчетов: т.е. какое будет или не будет сальдо, и если будет, то какое: дебетовое или кредитовое.

Чей-то долг перед нашей фирмой – это дебиторская задолженность.

В зависимости от этого Ваши действия: или доплата поставщику, либо узнаете почему товар не в полном объеме. Еще советую регулярно производить сверку расчетов с поставщиками.

Рассмотрим на примере варианты поступления товаров от поставщика.

06 октября ООО «ЕвроТрейд» отгрузила в адрес нашего ИП товары на сумму 236000 рублей, оплата по условию договора была произведена через неделю 13 октября путем перечисления с расчетного счета. Тем временем осуществляем продажу этих товаров, деньги в размере 350000 рублей перечислили на расчетный счет 14 октября, отгрузка произведена в этот же день.

Итак, 06 октября, когда в программе сделаем приход товара, в журнале проводок появится запись:

Д 41.01 «Товары на складах»

К 60.01 «Расчет с поставщиками и подрядчиками»

— 236000 рублей — поступление товаров от поставщика.

А сальдо по счету 60 станет кредитовым, что говорит о нашей задолженности перед ООО «ЕвроТрейд».

После оплаты, 13 октября, запись по 60 счету будет выглядеть так:

Д 60.01 «Расчет с поставщиками и подрядчиками»

К 51 «Расчетный счет»

— 236000 руб. — оплата поставщику за отгруженные товары.

Теперь в карточке счета 60 по поставщику ООО «ЕвроТрейд» сальдо конечное нулевое.

14 октября составим следующие проводки:

Д 51 «Расчетный счет»

К 90 «Выручка от реализации»

— 350000 руб. — получили деньги на расчетный счет за отгруженные покупателям товары

Д 90 «Выручка от реализации»

К 41 «Товары на складах»

— 236000 рублей — произвели отгрузку товаров.

В данном случае 90 счет не закрывается, т.к. это происходит в конце месяца (при закрытии месяца и реформации баланса)

Другой пример.

Допустим, что поставщик ООО «СНС» выставил счет на сумму 684500 рублей за товары 08 октября. Этот счет ИП оплатил с расчетного счета 09 октября, а товар поступил только 13 октября.

Аналитический учет по видам и наименованиям услуг

В учете операций реализации услуг в «1С:Бухгалтерии 8» (ред. 3.0) важную роль играют субконто Номенклатурные группы и Номенклатура.

Первое субконто используется для аналитического учета выручки от продаж и себестоимости услуг на счете 90 «Выручка», аналитического учета затрат на счетах 20 «Основное производство» и 23 «Вспомогательные производства».

Субконто Номенклатура используется для аналитического учета выручки от продаж на счете 90.

Как объекты программы оба субконто независимые, т. е. не подчинены друг другу. Но для целей учета между ними устанавливается связь «один ко многим», где «один» — это номенклатурная группа, а «многие» — номенклатура. Другими словами, для каждой номенклатурной единицы в программе указывается номенклатурная группа, к которой относится или в которую входит номенклатурная единица.

При выборе наименования объектов аналитического учета по субконто Номенклатурные группы (элементов справочника Номенклатурные группы) в качестве основы можно использовать Общероссийский классификатор видов экономической деятельности ОК 029-2007 и Общероссийский классификатор услуг населению ОК 002-93. Например, «Разработка программного обеспечения и консультирование в этой области» (код по ОКВЭД 72.20), «Пошив обуви» (код по ОКУН 011109).

При этом организациям рекомендуется на разных номенклатурных группах учитывать:

- услуги, по которых требуется вести раздельный учет доходов и расходов (для целей ЕНВД по отдельным видам деятельности, для НДС при осуществлении операций реализации, облагаемых и необлагаемых налогом на добавленную стоимость);

- услуги, облагаемые по пониженной налоговой ставке налога, уплачиваемого в связи с применением УСН;

- услуги, для которых установлены пониженные тарифы страховых взносов на обязательное пенсионное, социальное и медицинское страхование работников, занятых их оказанием.

Также не следует учитывать по одной номенклатурной группе услуги, затраты на которые учитываются:

- на разных счетах, например, производственные услуги (учитываемые на счете 20) и услуги в торговле (учитываемые на счете 44.01);

- на одном счете, но относящиеся к разным элементам классификации, приведенной в начале статьи, например, производственные и иные услуги, затраты на которые учитываются на счете 20.

Правовые основы возмездного оказания услуг

Правовые основы оказания услуг базируются на заключенном договоре. В новой редакции ГК РФ договору возмездного оказания услуг посвящена отдельная глава 39. Она регулирует взаимоотношения по тем услугам, чей результат не имеет материального выражения (связь, информационные, медицинские, аудиторские, ветеринарные, консультационные, по обучению), за исключением попадающих под действие глав 37-38, 40-41, 44-47, 51,53.

В общем случае, по договору заказчик обязуется оплатить, а исполнитель по заданию заказчика должен выполнить свои обязательства. Некоторые же виды деятельности в сфере обслуживания основываются на специальных нормативных актах. Например, в образовательной отрасли или в охранной деятельности.

Порядок оформления услуг и работ в бухгалтерском учете

- Проведение услуг в бухгалтерском учете невозможно без документов, подтверждающих факт выполнения работ. Для подтверждения необходимо составить договор с исполнителем. Документ должен быть оформлен согласно законодательству.

- Перед приемкой работ в произвольной форме составляется акт, в котором должны быть подпись и дата. К акту прикладывается счет-фактура, на основании которой происходит вычитание НДС.

- Проводка работ и услуг в бухгалтерском учете отражается без налога на добавочную стоимость. НДС вычисляется позже.

- После того как контрагенту были выплачены деньги в качестве оплаты работ, на основании расчетного счета и платежного поручения выполняется еще одна проводка. Расходный ордер используется в случае выплаты наличными через кассу.

- Налог на добавочную стоимость вычитается в самом конце. Сумме присваивается номер, под которым она заносится в книгу покупок. После этого происходит списание налога на себестоимость.

https://youtube.com/watch?v=N_8T2mlZez4%26pp%3DygVj0KfQtdC8INC-0YLQu9C40YfQsNC10YLRgdGPINGA0LDQsdC-0YLQsCDQvtGCINGD0YHQu9GD0LPQuCDQsiDQsdGD0YXQs9Cw0LvRgtC10YDRgdC60L7QvCDRg9GH0LXRgtC1

Поступление оплаты от покупателя в 1С 8.3

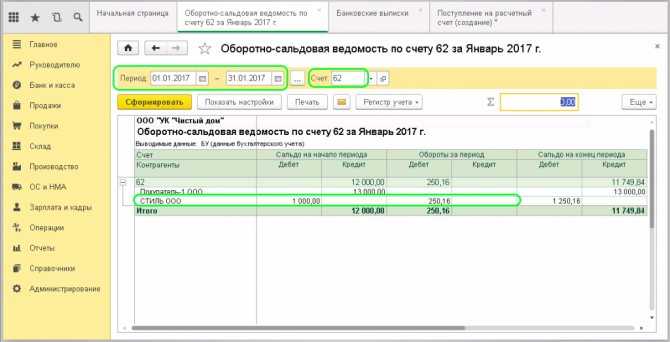

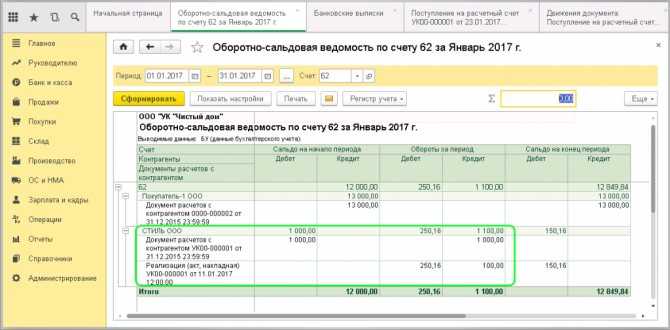

Иногда возникают ситуации, что после проводки документа «Поступление товаров и обнаруживаются расхождения по оплате. Посмотреть эти расхождения можно в оборотно-сальдовой ведомости. Находится она в пункте меню «Отчёты» раздел «Стандартные отчёты». Выбираем «Оборотно-сальдовая ведомость по счёту».

В поле «Период» вводим с какое по какое число нужно сформировать отчёт. В поле «Счет» выбираем 62 – «Расчеты с покупателями и заказчиками». Нажимаем клавишу «Сформировать» и смотрим по какому контрагенту какие расхождения:

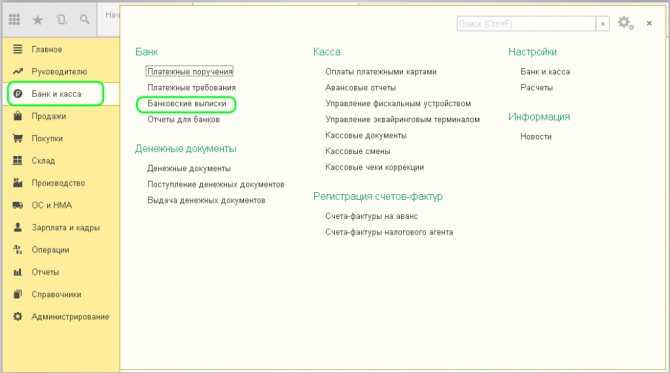

Допустим, по какому-то клиенту в отчёте выявлено расхождение – его оплата не учтена в системе по одному из документов. Убрать это расхождение можно документом «Поступление денежных средств на расчетный счёт». Для этого найдем в меню пункт «Банк и касса», далее раздел «Банк» и зайдем в журнал «Банковские выписки».

Все поступления денег на расчетный счет организации можно сделать в автоматическом режиме через подключенный «Клиент-банк».

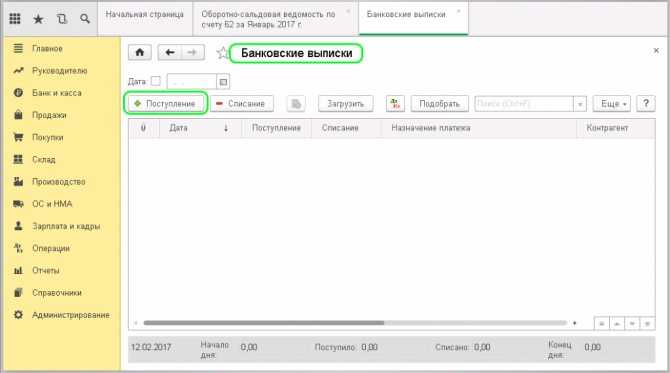

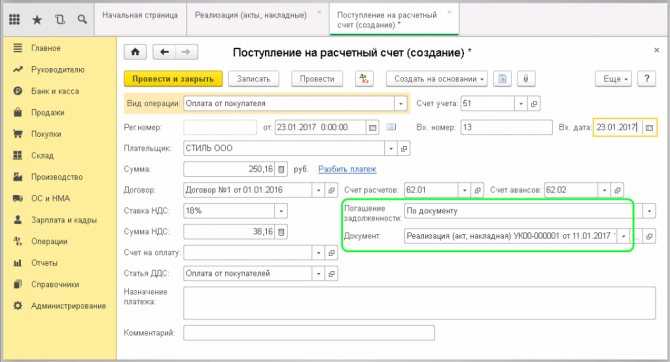

На данный момент рассмотрим заполнение документа «Поступление на расчётный счёт» вручную. Нажимаем кнопку «Поступление».

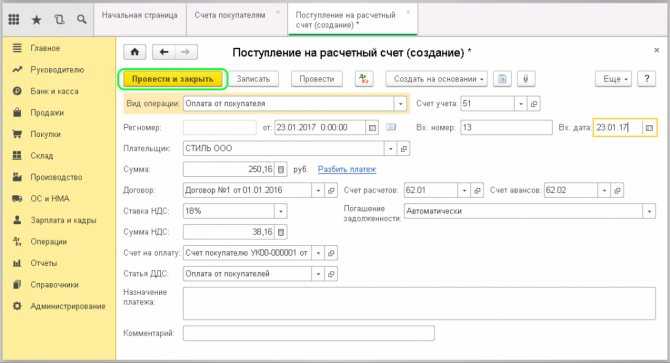

Здесь находятся следующие поля:

- «Вид операции» — выбираем из списка Оплата от покупателя.

- «Плательщик» — клиент, по которому не учтена оплата.

- «Плательщик» — клиент, по которому не учтена оплата.

- Поля «Договор», «Ставка НДС» и «Сумма НДС» заполняются автоматически после выбора контрагента, на основании введенных данных.

- «Счет на оплату» в данном случае заполнять не надо.

- «Статья ДДС» заполняется тоже автоматически на основании договора.

- «Назначение платежа» — указывается обязательно.

- «Счет учета» — для таких операций указываем 51, если валютное поступление — 52.

- «Входящий номер» и «Входящая дата»- это номер и дата платежного поручения, который сформировал Клиент-банк контрагента.

- «Счёт расчета» — 62.01 (с покупателями и заказчиками)

- «Счёт авансов» — 62.02

- «Погашение задолженности» — очень важный пункт, он определяет методику погашения задолженности в зависимости от выбранного вида. Всего вида три: автоматически, по документу и не погашать.

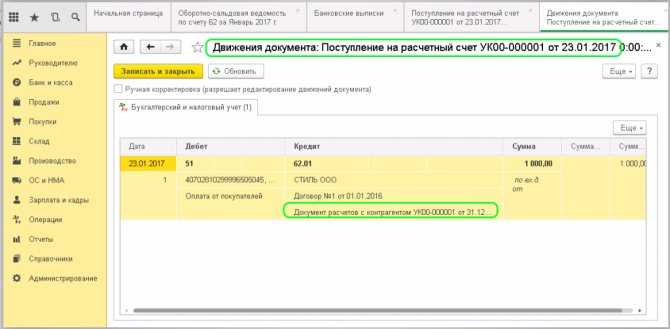

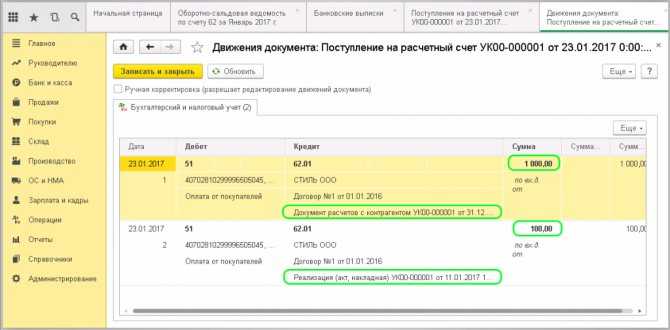

Давайте рассмотрим все поочередно. Если выбрать «Погашение задолженности» автоматически и провести документ, то образуется проводка Дт 51 — Кт 62.01 – система распределила сумму на один документ.

Допустим, нужно провести оплату от покупателя больше, чем неучтенная в отчёте по данному контрагенту. Тогда формируются две проводки Дт 51 — Кт 62.01 с распределением на два документа:

Это распределение можно увидеть в оборотно-сальдовой ведомости, если в отчёте нажать кнопку «Показать настройки» и отметить галочкой пункт «Документы расчетов с контрагентами». Нажимаем «Сформировать».

Видим, что также отображается распределение суммы на два документа.

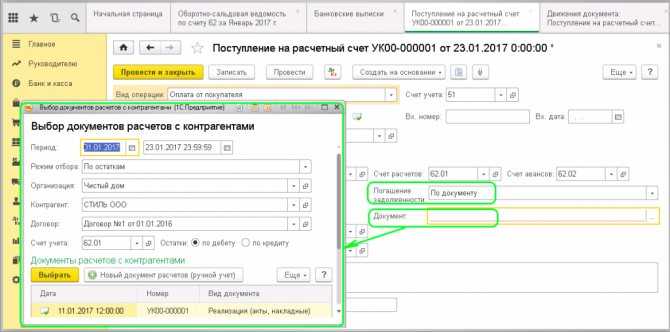

Теперь рассмотрим второй вид погашения задолженности – по документу. Выбираем из списка документ, на который будем вешать задолженность. Для этого способа погашения становится активным пункт «Документ», расположенный ниже. При нажатии появляется окно, в интерфейсе которого можно выбрать нужный документ.

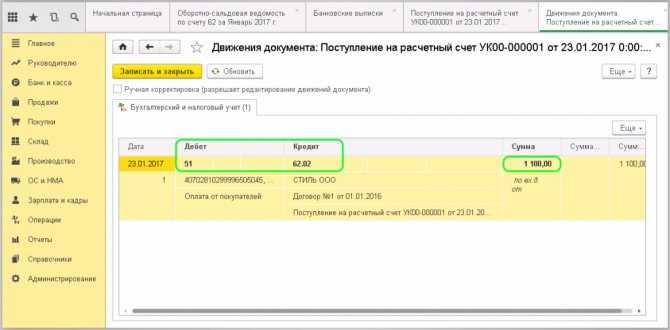

Третий вид погашения задолженности – не погашать. В этом случае вся сумма ляжет на счет аванса. Сформируется проводка Дт 51 — Кт 62.02:

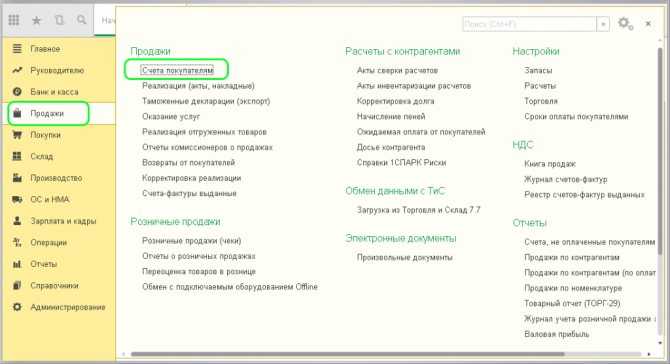

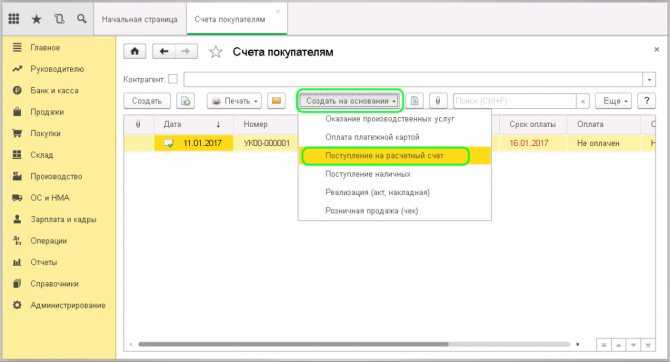

А теперь рассмотрим еще один вариант: «Поступление оплаты от покупателя» на основании счёта, который мы выставляли клиенту. Заходим в журнал «Счета покупателям».

Находим в списке необходимый счёт и через клавишу «Создать на основании» выбираем из списка «Поступление на расчетный счет»:

Формируется абсолютно такой же документ, как рассматривали ранее, но уже полностью заполненный. Указываем дату поступления, «Входящий номер» и «Входящую дату» платежного поручения. Больше ничего вводить и изменять не нужно. Остается только провести:

>

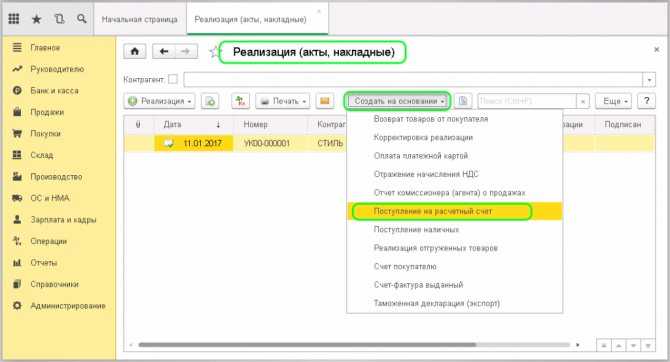

Точно также можно создать «Поступление оплаты от покупателя» на основании «Реализации». Для этого заходим в журнал «Реализация (акты, накладные)», находим в списке нужный документ, также нажимаем «Создать на основании» и выбираем из выпадающего списка «Поступление на расчетный счет»:

Отличается от предыдущего способа тем, что здесь в пункте «Погашение задолженности» проставляется вид «По документу» и автоматически подставляется сам документ – «Реализация»:

Менять здесь также ничего не нужно. Просто проводим.

Как подключить обслуживание бухгалтерии?

Заказать ведение бухучета в нашей компании можно в три этапа:

- Подготовительный этап – клиент предоставляет нам первичную документацию, отчетность и другие бумаги, чтобы мы оценили текущее состояние бухгалтерии.

- Консультация и заключение договора – мы определяем объем и стоимость работ. Предлагаем клиенту оптимальный пакет услуг или разовые работы.

- Обработка документации и ведение бухгалтерии – формируем и своевременно сдаем декларации/отчетность в ФНС и фонды.

Также оказываем единичные услуги. Например, помогаем встать на учет в Росстат и ПФР, ФНС и ФСС, выбрать коды ОКВЭД и схему налогообложения.

Почему мы?

Комплексное сопровождение бухгалтерии в «Бизнес перспективе» имеет ряд выгод:

- Профессиональные бухгалтеры и юристы с опытом ведения налогового/бухучета более 10 лет.

- Выгодные тарифы для предпринимателей в Москве. Предлагаем комфортные цены не в ущерб качеству.

- Соблюдаем условия договора и выполняем обязательства. Мы полностью отвечаем за результаты работ, несем финансовую ответственность за полноту и достоверность данных, подаваемых в ИФНС.

- Конфиденциальность информации клиента. Исключаем публичный доступ к приватным данным, гарантируем неразглашение коммерческой тайны.

Чтобы заказать бухгалтерские работы в нашей организации, оставьте онлайн-заявку. Мы свяжемся с вами для обсуждения условий сотрудничества.

Итоги

Бухгалтерский учет в торговых организациях зависит от вида торговли: опт или розница. При этом в розничных точках, оборудованных специальным программным продуктом, учет ведется автоматически по себестоимости каждой единицы товара, то есть количественно-суммовой.

Если же точка не автоматизирована, то в рознице допускается ведение учета только в суммовом выражении по розничным ценам с выделенной наценкой. При этом финансовый результат работы компании определяется расчетным путем.

Выбранный вариант учета в обязательном порядке фиксируется в учетной политике.

Пробный бесплатный доступ к системе на 2 дня.