Как выявляются «технические» компании

Сейчас компании могут получать требования с приложением поручения из дальней региональной инспекции в связи с проверкой юрлица, о сотрудничестве с которым они плохо помнят.

Узнать о предстоящих проверках ФНС, ПФР и ФСС, Роспотребнадзора, Инспекции труда, МЧС и т.д.

Это значит, что налоговая инспекция, где стоит на учете такой контрагент, выяснила, что на самом деле это «техническая» организация. Налоговики выявили разрыв, и им нужно отработать всю цепочку деловых контактов. Именно поэтому они отсылают поручения об истребовании документов по всем организациям, которые находятся в «дереве связей» с «технической» компанией. Такой подход позволяет выйти на выгодоприобретателя.

Вся работа по новому регламенту направлена на сбор информации и формирование доказательной базы. Это помогает прояснить факты и обстоятельства, на основании которых впоследствии предъявляются претензии по ст. 54.1 НК РФ (получение необоснованной налоговой выгоды).

Пошаговое оформление операций в 1С

Шаг 1.

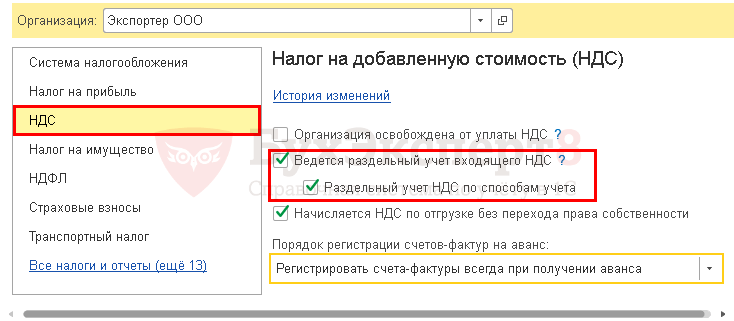

Выполнить предварительные настройки по учету входящего НДС:

Параметры учета

– через раздел Администрирование — Настройки программы — Параметры учета – ссылка Настройка плана счетов –Учет сумм НДС по приобретенным ценностям

– установить флажок По способам учета

;

-

Учетная политика

– через раздел Главное — Настройки –Налоги и отчеты — вкладка НДС

–установить флажки:-

Ведется раздельный учет входящего НДС

; -

Раздельный учет НДС по способам учета

.

-

Ведется раздельный учет входящего НДС

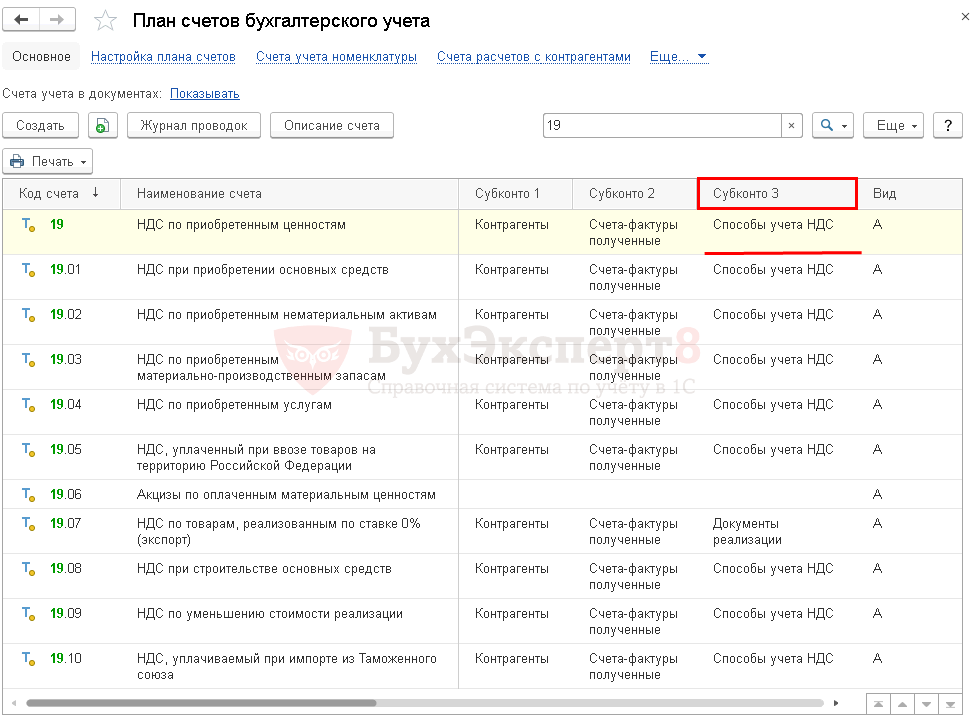

В результате данных настроек в программе будет применяться методика ведения раздельного учета входящего НДС и распределение его с помощью документа Распределение НДС

, а к счету 19 «НДС по приобретенным ценностям» будет добавлено третье субконто Способы учета НДС

, предназначенное для ведения такого раздельного учета.

Шаг 2.

Указать способ учета входящего НДС по приобретенным товарам, работам, услугам в документах 1С в зависимости от направления их использования.

Субконто Способ учета НДС

к счету 19 обязательно к заполнению при ведении раздельного учета НДС, оно может принимать следующие значения:

-

Принимается к вычету

– для операций, облагаемых НДС, т.е. входящий НДС будет приниматься к вычету в общем порядке; -

Учитывается в стоимости

– для операций, не облагаемых НДС, т.е. входящий НДС будет учитываться в стоимости; -

Блокируется до подтверждения 0%

— для операций, облагаемых НДС по ставке 0%, кроме экспорта несырьевых товаров; -

Распределяется

– для операций, облагаемых и необлагаемых НДС. В этом случае входящий НДС должен распределяться, т.к. он предъявлен по приобретениям, которые одновременно будут использоваться в деятельности, облагаемой и необлагаемой НДС, например, аренда офиса.

Шаг 3.

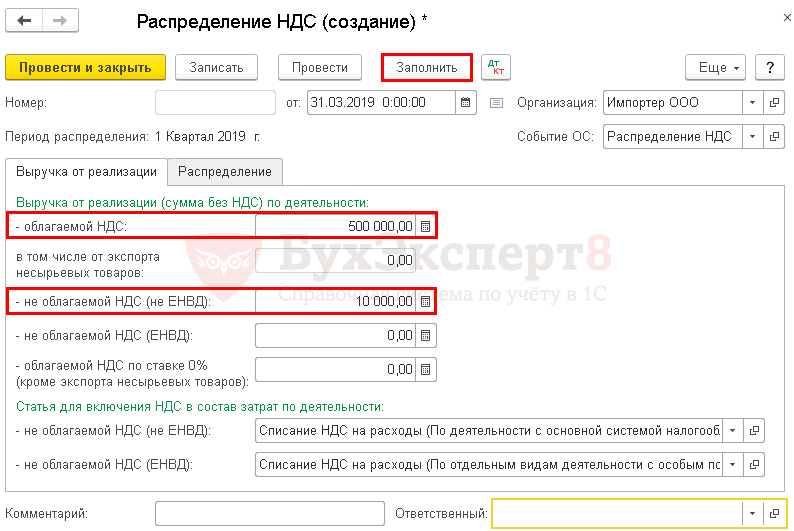

Осуществить распределение входящего НДС за налоговый период (квартал).

Распределение входящего НДС оформляется документом Распределение НДС

через раздел Операции — Закрытие периода — Регламентные операции НДС – кнопка Создать

.

В результате заполнения документа Распределение НДС

суммы входящего НДС, отраженные на счете 19 со способом учета НДС Распределяется

, будут разделены пропорционально выручке облагаемой и не облагаемой НДС.

Та часть налога, что относится к облагаемой НДС выручке, будет приниматься к вычету, а другая — по необлагаемым НДС операциям, включена в расходы или в стоимость активов.

В 1С автоматический расчет соответствия правилу 5 процентов не производится. Бухгалтер должен сделать это самостоятельно в бухгалтерской справке.

Но все, кто ведут в 1С раздельный учет, по итогам квартала должны проводить документ Распределение НДС

. Если этого не сделать, то будут зависшие записи в регистрах накопления НДС и программа будет выдавать ошибку при проверках.

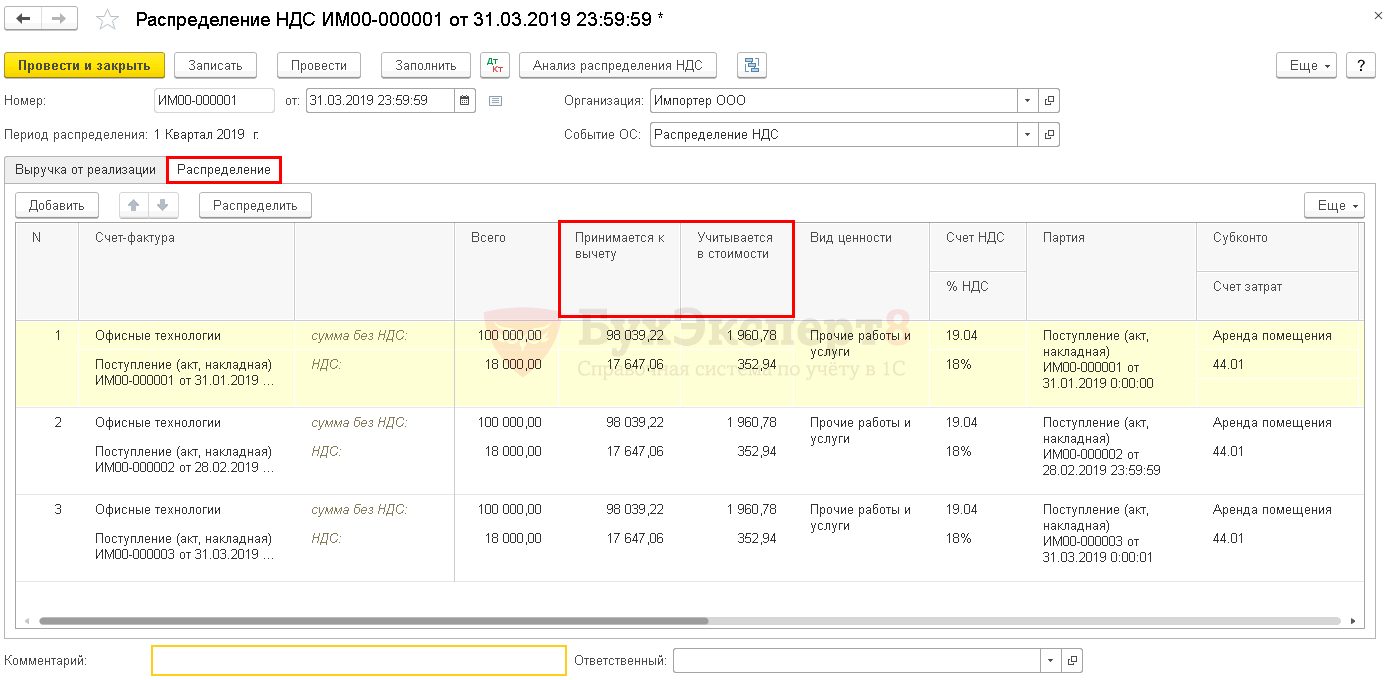

Вкладка Распределение

.

По кнопке Распределить

суммы входящего НДС, по которым применено субконто Распределяется

в отчетном периоде, будут распределены пропорционально выручке, указанной на вкладке Выручка от реализации

на:

- принимаемые к вычету;

- учитываемые в стоимости.

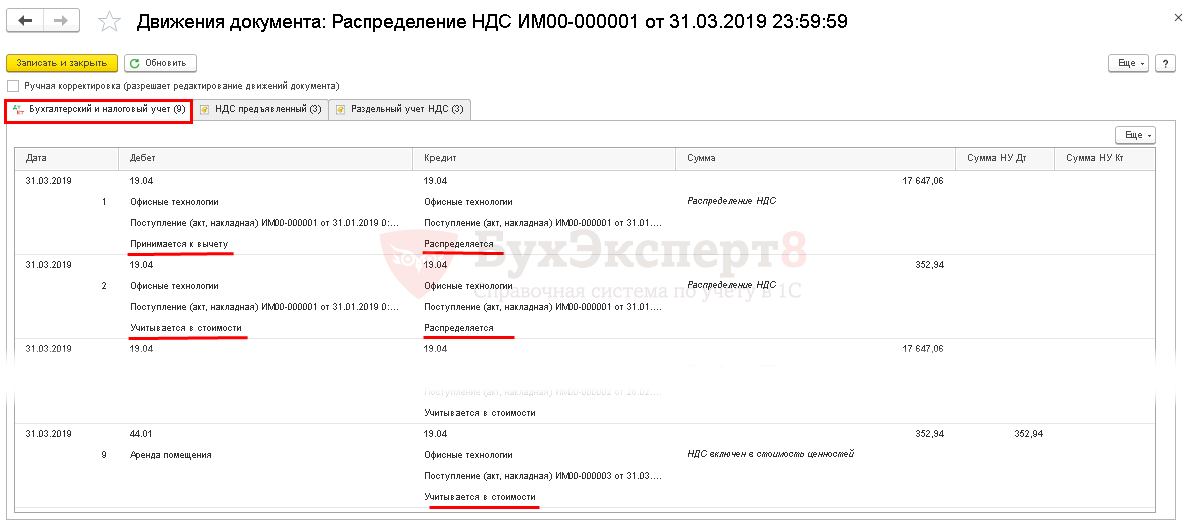

Проводки по документу.

Шаг 4.

Осуществить принятие к вычету НДС, полученного в результате распределения НДС.

После проведения документа Распределение НДС

распределенный входящий НДС принимается к вычету с помощью документа

в разделе Операции — Закрытие периода — Регламентные операции НДС

.

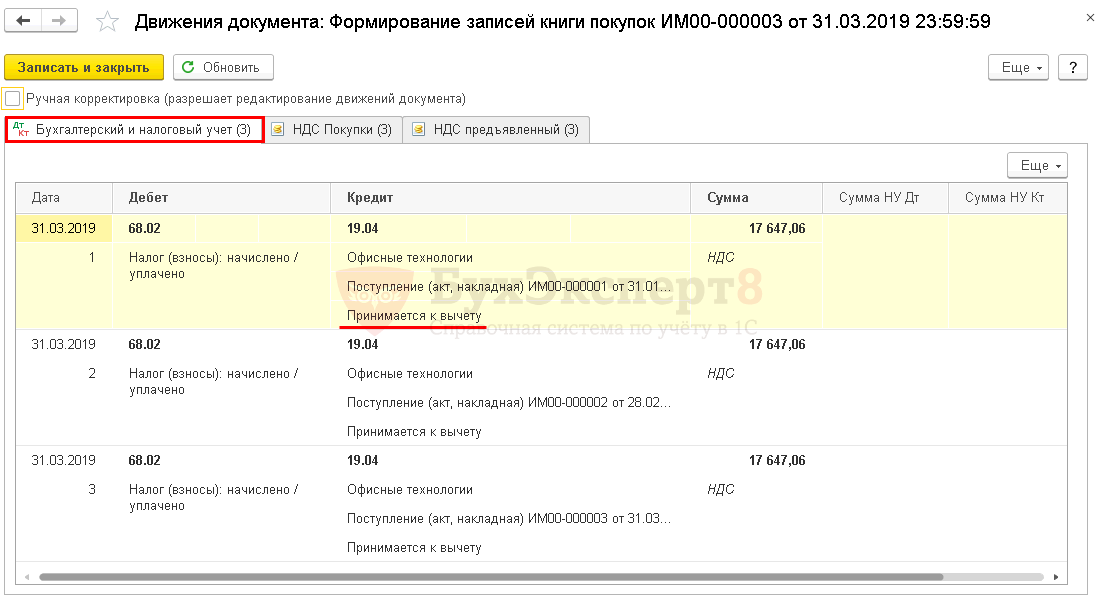

Проводки по документу.

Шаг 5.

Сформировать книгу покупок и проверить принятие НДС к вычету в результате его распределения.

Результат проведения документа Формирование записей книги покупок

можно проверить через отчет Книга покупок

в разделе Отчеты — НДС

.

Как правильно вести раздельный учет НДС в программе 1С 8.3 Бухгалтерия?

Начиная с версии 3.0, в программе 1С 8.3 появилась возможность вести раздельный учет НДС. Это необходимо, если предприятие проводит в одном отчетном (налоговом) периоде хозяйственные операции, подлежащие и не подлежащие обложению НДС.

Помимо этого, раздельный учет необходимо вести при совершении деятельности, облагаемой по ставке 0%.

Рассмотрим в данной статье, какие новые механизмы по учету НДС появились в программе 1С Бухгалтерия 8.3 (3.0).

Регистрация полученных от поставщиков услуг счетов-фактур

Для регистрации полученных от поставщиков счетов-фактур в каждом документе Поступление товаров и услуг необходимо ввести номер и дату входящего счета-фактуры в соответствующие поля и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный на поступление, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Обратите внимание, что при ведении раздельного учета в соответствии с выполненными настройками Учетной политики в документе учетной системы Счет-фактура полученный на поступление отсутствует опция Отразить вычет НДС в книге покупок. Вычет предъявленной суммы налога возможен только регламентным документом Формирование записей книг покупок

Вычет предъявленной суммы налога возможен только регламентным документом Формирование записей книг покупок.

В результате проведения документа Счет-фактура полученный на поступление будет внесена запись в регистр сведений Журнал учета счетов-фактур (рис. 6), который предназначен для хранения информации о выданных и полученных счетах-фактурах.

Регистрация полученных от поставщиков услуг счетов-фактур

Для регистрации полученных от поставщиков счетов-фактур в каждом документе Поступление товаров и услуг необходимо ввести номер и дату входящего счета-фактуры в соответствующие поля и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный на поступление, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Обратите внимание, что при ведении раздельного учета в соответствии с выполненными настройками Учетной политики в документе учетной системы Счет-фактура полученный на поступление отсутствует опция Отразить вычет НДС в книге покупок. Вычет предъявленной суммы налога возможен только регламентным документом Формирование записей книг покупок

Вычет предъявленной суммы налога возможен только регламентным документом Формирование записей книг покупок.

В результате проведения документа Счет-фактура полученный на поступление будет внесена запись в регистр сведений Журнал учета счетов-фактур (рис. 6), который предназначен для хранения информации о выданных и полученных счетах-фактурах.

Рис. 6. Регистр сведений Журнал учета счетов-фактур

По данным этого регистра строится отчет Журнала учета счетов-фактур, без всякой дополнительной обработки данных.

Переход на раздельный учет НДС в 1С 8.3

Разберем пример. Организация получила от поставщиков 50 штук материалов. Раздельный учет НДС не ведется, так как основная производимая продукция облагается НДС:

На производство продукции было использовано в первом квартале 10 штук материалов. В конце первого квартала весь НДС по материалам принят к вычету. В Книге покупок за 1 квартал сформирована следующая запись:

В оборотно-сальдовой ведомости по счету 19 видим, что вся сумма НДС отражается как принимаемая к вычету:

Шаг 1. Настройки для ведения раздельного учета НДС

Во втором квартале организация начала производить продукцию, не облагаемую НДС, в нашем примере новая продукция. Поэтому в учетную политику с целью организации раздельного учета НДС вносятся изменения.

Копируем учетную политику в 1С 8.3, выставляем дату начала действия с 01.04.2016г.:

Ставим необходимые флажки на закладке НДС:

В параметры учета программа 1С 8.3 также вносит изменения:

Однако если теперь попробуем отразить в программе 1С 8.3 списание материалов в производство, то документ не будет проводиться:

Происходит это потому, что программа 1С 8.3 «не видит» данных в регистре накопления Раздельный учет НДС.

Шаг 2. Ввод остатков

Таким образом, при переходе на раздельный учет НДС в течение отчетного года, необходимо ввести остатки по регистрам накопления. Для этого используется Помощник по вводу остатков:

В нашем случае вводим остатки по счету 10.1 Сырье и материалы:

Причем выбирается режим Ввод остатков по специальным регистрам:

В данных счетов-фактур указываем способ учета НДС Принимается к вычету:

Если посмотреть движения документа по кнопке ДтКт, то можно увидеть, что в регистре накопления Раздельный учет НДС появилась соответствующая запись:

Шаг 3. Раздельный учет НДС

Во втором квартале материалы использовались для производства основной и новой продукции. Интересно посмотреть проводки при формировании Отчета производства за смену по новой продукции, когда НДС включается в стоимость:

Видим, что в этом случае НДС по материалам в сумме 1 800 руб. сначала восстанавливается, а затем списывается на расходы:

НДС восстанавливается через формирование записи Книги продаж на соответствующую сумму:

Часть материалов в количестве 20 штук была использована на общехозяйственные нужды, то есть НДС по ним должен быть распределен между продукцией облагаемой и не облагаемой НДС. В документе Требование-накладная выбираем способ учета НДС – Распределяется:

Проверяем движения документа по кнопке ДтКт. В суммы НДС, при необходимости, вносим корректировки вручную:

Проверяем движение документа на вкладке Раздельный учет НДС:

В Книге продаж сформировалась запись по восстановлению 3 600 руб. НДС в общей сумме восстановленного НДС по документу поступления материалов от 12.02.2016г.:

Оборотно-сальдовая ведомость по счету 19 выглядит следующим образом:

Шаг 4. Распределение НДС в 1С 8.3

Проведем регламентную операцию по распределению НДС до формирования Книги покупок и закрытия месяца:

Документ Распределение НДС заполняется по команде Заполнить:

На закладке Распределение можно увидеть, как НДС по общехозяйственным материалам распределен между видами продукции пропорционально выручке:

Если в 1С 8.3 автоматически закладка Распределение не заполнилась, то можно добавить нужный счет-фактуру вручную и выбрать команду Распределить.

Далее проведем закрытие месяца в 1С 8.3 и сформируем Книгу покупок

Обратите внимание, что в Помощнике по учету НДС появилась ссылка Распределение НДС:

Оборотно-сальдовая ведомость по счету 19 теперь выглядит следующим образом:

Проверим полученный результат. Сумма НДС, принимаемая к вычету за полугодие, составляет 5 200 руб. Данная сумма определяется как разница между записями в Книге продаж и покупок. Найдем соответствующие документы за полугодие по нашему поставщику ООО Техстрой.

В Книге покупок:

В Книге продаж:

Полученная разница составляет 5 200 руб.= 10 600 – 5 400. Таким образом, раздельный учет НДС в базе 1С 8.3 Бухгалтерия организован правильно.

В программе 1С Бухгалтерия 3.0 на интерфейсе ТАКСИ реализована новая методика раздельного учета входного НДС. Для ее запуска необходимо настроить соответствующие параметры. Как это сделать смотрите в нашем видео:

Поставьте вашу оценку этой статье:

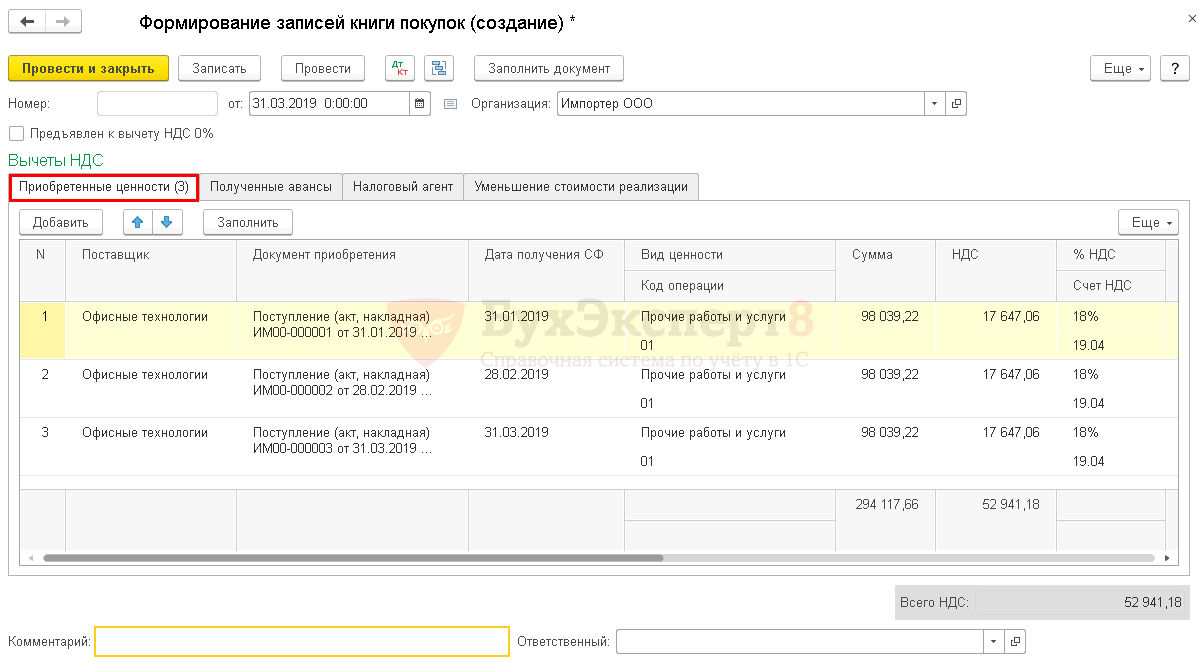

Формирование записей книги покупок

Регистрация полученных счетов-фактур в книге покупок производится документом Формирование записей книги покупок, который доступен из раздела Учет, налоги, отчетность по гиперссылке на панели навигации Регламентные операции НДС. После автоматического заполнения и проведения документа формируются бухгалтерские проводки:

Дебет 68.02 Кредит 19.03

– с третьим субконто Принимается к вычету на суммы НДС, подлежащие вычету по приобретенным услугам.

В регистр накопления НДС предъявленный на сумму НДС, принятого к вычету, вводятся соответствующие записи с видом движения Расход с событием Предъявлен НДС к вычету.

В регистр накопления НДС Покупки вводится запись на сумму НДС, принятого к вычету, с видом движения Предъявлен НДС к вычету.

В программе «1С:Бухгалтерия 8» (ред. 3.0) на основании записи регистра НДС Покупки без дополнительной обработки данных заполняются Книга покупок и декларация по НДС.

В отличие от регистров накопления НДС предъявленный и Раздельный учет НДС регистр НДС Покупки является оборотным, т. е. внесенные в регистр записи для книги покупок из него в дальнейшем не списываются.

Надо отметить, что для бухгалтера все же привычнее иметь дело с регистрами бухгалтерского учета, то есть с бухгалтерскими проводками, нежели с регистрами накопления.

Именно по этой причине разработчиками новой методики раздельного учета налога на добавленную стоимость в «1С:Бухгалтерии 8» было принято решение «собирать» налог на добавленную стоимость способом учета на третьем субконто 19 счета.

Однако понимание сути и назначения регистров накопления для учета расчетов по НДС предоставляет пользователю дополнительные возможности, с помощью которых можно осуществлять поиск, отбор, сортировку данных.

Кроме этого, указанные регистры могут служить в качестве механизма контроля в случае возникновения ошибок в учете.

Регистры накопления и сведений в программе «1С:Бухгалтерия 8» ред. 3.0 доступны из Главного меню (Главное меню —> Все функции —> Регистры накопления или Регистры сведений).

В книге покупок собирается информация для вычетов по НДС. Ее ведут все плательщики НДС, кроме тех, кто получил освобождение, ведет только необлагаемые операции или является иностранной организацией, уплачивающей налог на Google. Форма книги покупок и правила ее ведения утверждены в Приложении № 4 к Постановлению Правительства от 26.12.2011 № 1137.

В книге покупок регистрируют документы, на основании которых НДС можно принимать к вычету:

Чтобы зарегистрировать в книге документ, перенесите данные из него в соответствующие графы и отразите дополнительные сведения, например код вида операции.

Регистрируйте документы в том квартале, в котором возникло право на вычет (если правилами не предусмотрено иное). Книга покупок, как и книга продаж, ведется на бумаге или электронно и хранится в течение четырех лет с даты последней записи.

Какие есть регистры по НДС

К регистрам налогового учета по НДС следует отнести:

- журнал учета счетов-фактур;

- книгу продаж;

- книгу покупок.

Сведения из данных регистров используются при составлении налоговой декларации по НДС, а именно для расчета налогооблагаемой базы.

В журнале учета полученных и выставленных счетов-фактур начиная с 01.01.2015 отражаются только документы, составленные в рамках посреднической предпринимательской деятельности, при реализации задач застройщика или на основании следующих договоров: агентского, комиссии или транспортной экспедиции. Регистрировать выписанные в рамках реализации указанных хозопераций счета-фактуры должны как налогоплательщики НДС, так и те, кто не является ими (п. 3.1 ст. 169 НК): фирмы или ИП, освобожденные от обязанности налогоплательщика по налогу на добавленную стоимость согласно ст. 145 НК РФ, а также спецрежимники, выставляющие (получающие) счета-фактуры в интересах иных лиц на основании посреднических договоров, договоров транспортной экспедиции или исполняющие функции застройщика.

В книге продаж фиксируются все исходящие счета-фактуры и данные о стоимости продаж и величине налога в разбивке по ставкам налога:

- в 14,14а, 15,16 колонку книги продаж заносится информация по стоимости продаж, облагаемых по ставкам 20, 18, 10 или 0%;

- в 17, 17а и 18 колонку сумма налога в разбивке 20, 18 или 10%.

Все сведения по каждой колонке суммируются, и итоговые данные переносятся в соответствующие строки декларации.

В книге покупок фиксируются все входящие счета-фактуры в хронологическом порядке.

Отражение приобретенных услуг в «1С:Бухгалтерии 8» ред. 3.0

Организация приобретает услуги, которые использует как в облагаемой, так и в необлагаемой или освобожденной от НДС деятельности. Рассмотрим, как отразить приобретенные услуги в «1С:Бухгалтерии 8», в том числе распределить входной НДС, зарегистрировать счета-фактуры, отследить движение регистров, применяющихся для налогового учета расчетов по НДС, на следующем примере.

Пример 1

Организация ЗАО «ТФ-Мега» применяет общую систему налогообложения и является плательщиком НДС. При этом ЗАО «ТФ-Мега» осуществляет операции, как облагаемые НДС, так и освобождаемые от налогообложения в соответствии со статьей 149 НК РФ, а также операции, местом реализации которых не признается территория РФ. Кроме того, ЗАО «ТФ-Мега» реализует товары со склада физическим лицам и уплачивает ЕНВД по этому виду деятельности.

В 4 квартале 2013 года выручка ЗАО «ТФ-Мега» распределилась по видам деятельности следующим образом:

- реализация товаров в режиме оптовой торговли на сумму 755 200,00 руб. (в т. ч. НДС 18 % – 115 200,00 руб.);

- реализация товаров, облагаемых ЕНВД, на сумму 110 000,00 руб.;

- оказание рекламных услуг иностранной компании на сумму 5 000,00 EUR (курс EUR – 43,0251 руб.).

Кроме этого, организация раздала в рекламных целях товаров (сувениров) на сумму 4 720,00 руб.

В этом же квартале в учете ЗАО «ТФ-Мега» были отражены следующие услуги, полученные от сторонних организаций:

- 11.11.2013 – доставка товаров оптовому покупателю перевозчиком ООО «Транспортная компания». Стоимость услуг составила 94 400,00 руб. (в т. ч. НДС 18 % – 14 400,00 руб.);

- 05.12.2013 – услуга банка по оформлению карточки с образцами подписей стоимостью 590,00 руб. (в т. ч. НДС 18 % – 90,00 руб.);

- 31.12.2013 – аренда офисного помещения за 4 квартал 2013 года согласно договору, заключенному с арендодателем ООО «Дельта», в сумме 118 000,00 руб. (в т. ч. НДС 18 % – 18 000,00 руб.).

После выполнения настроек учетной политики и параметров учета** в табличной части документа учетной системы Поступление товаров и услуг с видом операции Услуги (а также с видом операции Товары, услуги, комиссия на закладке Услуги) появится возможность указания дополнительной информации о выбранном Способе учета НДС в графе Счета учета (рис. 1). Способ учета НДС может принимать одно из следующих значений:

- Принимается к вычету;

- Учитывается в стоимости;

- Для операций по 0%;

- Распределяется.

Рис. 1. Выбор счетов учета и способа учета НДС при поступлении услуг

Проанализируем характер услуг, оказываемых сторонними организациями:

- заведомо известно, что услуга по доставке товаров оптовым покупателям связана только с операциями, облагаемыми НДС, поэтому в этом случае Способ учета НДС указывается как Принимается к вычету;

- услуги банка и аренда офисного помещения связаны со всей деятельностью, осуществляемой организацией ЗАО «ТФ-Мега», поэтому Способ учета НДС указывается как Распределяется.

Если организации регулярно поставляются однотипные услуги, то для того, чтобы в документе Поступление товаров и услуг реквизиты Счет учета, Статьи затрат и Способ учета НДС заполнялись автоматически, целесообразно воспользоваться настройкой регистра сведений Счета учета номенклатуры (рис. 2). Он доступен из раздела Номенклатура и склад по гиперссылке Счета учет номенклатуры. Рассмотрим бухгалтерские проводки, которые сформируются после проведения документов Поступление товаров и услуг в 4 квартале 2013 года.

Рис. 2. Настройка счетов учета номенклатуры

11 ноября 2013 года:

Дебет 44.01 Кредит 60.01

– на стоимость услуги по перевозке без НДС;

Дебет 19.04 Кредит 60.01

– с третьим субконто Принимается к вычету на сумму НДС, предъявленного перевозчиком.

5 декабря 2013 года:

Дебет 91.02 Кредит 60.01

– на стоимость услуги банка по оформлению карточки с образцами подписей без НДС;

Дебет 19.04 Кредит 60.01

– с третьим субконто Распределяется на сумму НДС, предъявленного банком.

31 декабря 2013 года:

Дебет 26 Кредит 60.01

– на стоимость аренды без НДС;

Дебет 19.04 Кредит 60.01

– с третьим субконто Распределяется на сумму НДС, предъявленного арендодателем.

Для целей налогового учета по налогу на прибыль соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт для тех счетов, где поддерживается налоговый учет (счетов с признаком НУ).

___________________________________________________________________

Раздельный учет в «1С:Бухгалтерии 8» ред. 3.0: распределение НДС по услугам

Мы продолжаем цикл статей, посвященных подробному рассмотрению технологии раздельного учета НДС в различных хозяйственных ситуациях. Об особенностях распределения входного НДС по услугам, полученным от сторонних организаций, читайте в этой статье, подготовленной экспертами фирмы «1С». При ее подготовке использовалась информация из справочника «Налог на добавленную стоимость», размещенного в Информационной системе 1С:ИТС.

- Отражение приобретенных услуг в «1С:Бухгалтерии 8» ред. 3.0

- Регистры для учета расчетов по НДС

- Регистрация полученных от поставщиков услуг счетов-фактур

- Распределение предъявленной суммы НДС

- Формирование записей книги покупок

Условия примера

- Итак, предприятие в примере называется «Рассвет»;

- использует общий режим налогообложения;

- считает выручку методом начисления;

- считает налоги в соответствии с ПБУ 18/02 «Расчёт налога

на прибыль организаций»; - платит НДС и вместе с этим

- производит продукцию как облагаемую, так и не облагаемую

НДС; - имеет подразделение Цех 1, где производится только продукция,

облагаемая налогом на добавленную стоимость; - имеет подразделение Цех 2, где производят только продукцию без НДС;

- пример описывает хозяйственную жизнь предприятия

в I квартале 2014 года; - выручка предприятия в I квартале от реализации товаров,

облагаемых НДС составила 2 000 000 рублей; - товары без НДС принесли предприятию в этом квартале

1 000 000 рублей.

Упрощенная система налогообложенияУпрощенная система налогообложения. Налог на добавленную стоимость. Налоговые регистры по НДС. Акцизы. Налог на прибыль. Налоговый учет доходов и расходов организации. Налоговые регистры по налогу на прибыль.

Нажав на кнопку “Скачать архив”, вы скачаете нужный вам файл совершенно бесплатно.Перед скачиванием данного файла вспомните о тех хороших рефератах, контрольных, курсовых, дипломных работах, статьях и других документах, которые лежат невостребованными в вашем компьютере. Это ваш труд, он должен участвовать в развитии общества и приносить пользу людям. Найдите эти работы и отправьте в базу знаний.Мы и все студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будем вам очень благодарны.

Чтобы скачать архив с документом, в поле, расположенное ниже, впишите пятизначное число и нажмите кнопку “Скачать архив”

Налоговый учет материалов

Ведение плательщиком налога на прибыль новой системы учета. Состав материальных расходов в целях налогообложения. Учет материально-производственных запасов (МПЗ). Налоговый учет материальных средств по новым правилам. Налоговые регистры учета материалов.

контрольная работа , добавлен 25.03.2009

Налоговая система Швейцарии

Федеральные, кантональные, муниципальные, основные налоги. Самые низкие налоговые ставки в Европе по налогу на прибыль и на добавленную стоимость. Соглашения об избежание двойного налогообложения. Налогообложение физических лиц. Налог с источника.

презентация , добавлен 17.04.2013

Налоговый учет и отчетность

Понятие учетной политики для целей налогообложения, требования, предъявляемые к ней, нормативно-правовое обоснование. Кассовый метод учета доходов и расходов. Роль налога на прибыль в бюджете РФ. Регистры налогового учета и требования к их оформлению.

шпаргалка , добавлен 22.01.2015

Принципы налогообложения в РФ

Налоговые последствия договора простого товарищества: НДС, акцизы, налог на имущество и прибыль, ЕСН и НДФЛ. Порядок учета компенсации при формировании налогооблагаемой базы по налогу на прибыль.

Кому и зачем нужен раздельный учет НДС при экспорте

ВАЖНО! С 01.07.2019 вступили в действие поправки в НК, согласно которым по ряду сырьевых товаров можно принимать НДС к вычету и не дожидаться подтверждения нулевой ставки. НДС можно сразу заявить к вычету и в случае, если сырьевой товар не поименован в перечне. Подробности см

здесь

Подробности см. здесь.

Подробнее о том, как ведется раздельный учет НДС, см. в материале «Как ведется раздельный учет по НДС (принципы и методика)?».

О правилах предъявления к вычету по НДС по экспортным операциям см. в материале «Как применить вычет НДС по экспортным операциям?».

Как рассчитать НДС, если в течение 180 дней экспорт не подтвержден, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Далее рассмотрим возможные варианты организации раздельного учета для экспортеров-сырьевиков.

Объединение организаций в ЗГУ (ЗУП) 3.1 при реорганизации (слияние, присоединение)

Несколько организаций(А, Б, В …) в одной базе, которые объединяются в новую организацию(Н) слиянием. Перевод в новую организацию должен быть без увольнения/приема, с сохранением данных для среднего заработка. 1С в почему-то не предоставила такой возможности. Есть обработка «Перевод к другому работодателю», но этим «документом не предполагается полноценное оформление переводов сотрудников в связи с реорганизацией (слиянием, присоединением, выделением, разделением, преобразованием) предприятия». На просторах интернета натолкнулся на идею что можно осуществлять перевод между организациями, являющимися филиалами и головной организацией. Четкого алгоритма действий тоже не нашел, поэтому пришлось экспериментировать. Чтобы облегчить другим работу, решил опубликовать алгоритм действий к которому я пришел.

Этап 1. Проверьте правильность введенных данных и наличие документов

Все оригиналы первичных документов, поступившие в бухгалтерию, необходимо сверить с уже введенными в базу «1С:Бухгалтерии 8» данными. Это касается всех документов — на поступление, на выбытие, бумаг по оплате и другим операциям

Рассмотрим подробнее по участкам учета, на что нужно обратить внимание

Банк и касса.

Вводя банковские документы, отследите правильность указания НДС в соответствующей графе. Это необходимо для формирования счетов-фактур на аванс, поскольку в программе они формируются автоматически. Если НДС не указать в документе Поступление на расчетный счет

, то счет-фактура по авансам полученным автоматически не сформируется

На этот же самый момент необходимо обратить внимание при вводе документа Поступление в кассу

Поступление товаров, работ и услуг.

В документе Поступление товаров и услуг

нужно обратить внимание на заполнение колонок % НДС, НДС. Если сумма НДС будет указана неправильно, то программа не сможет учесть корректно входящий НДС по данному поступлению

Кроме того, важно зарегистрировать полученный от поставщика счет-фактуру. Не зарегистрированный счет-фактуру программа не включит в книгу покупок и не сформирует бухгалтерские записи по вычету входящего НДС по этой покупке

Для регистрации счета-фактуры по поступившим товарам, работам и услугам необходимо указать его номер в поле Счет-фактура №

и дату в поле от,

затем нажать на кнопку Зарегистрировать

. В результате этого будет создан и автоматически проведен документ Счет-фактура полученный.

Реализация товаров, работ и услуг.

При вводе документа Реализация товаров и услуг

обратите внимание на заполнение колонок % НДС

и НДС

, а также на формирование на его основе счета-фактуры. Если данные колонки будут заполнены неправильно, то программа не сможет корректно рассчитать НДС к уплате в бюджет по данному документу

Аналогично документу Поступлению товаров и услуг

нужно зарегистрировать счет-фактуру. Если этого не сделать, то программа учтет эту операцию при формировании записей для книги продаж, но в книге продаж будут указаны номер и дата первичного документа. Это не является нарушением порядка выставления счетов-фактур, если осуществляется реализация товаров (работ, услуг), имущественных прав лицам, не являющимся налогоплательщиками НДС, и налогоплательщикам, освобожденным от исполнения обязанностей налогоплательщика, по письменному согласию сторон сделки.

Как проверить правильность ввода документов? Для этого есть два способа:

- Каждый первичный документ на бумажном носителе сверить с каждым электронным документом в базе данных. Способ – трудоемкий, не подходит компаниям с большим количеством операциям, но позволяет добиться наибольшей достоверности;

- Сформировать реестр документов, введенных в базу данных и проверить их основные реквизиты. По реестру можно проверить лишь основные реквизиты (наименование контрагента, дату, сумму, номер документа), однако это позволяет сэкономить время. Сформировать реестр введенных документов в базу данных можно с помощью команды Вывести список

в любом из журналов документов.

Наличие счетов-фактур по документам поступления

.

Следующим шагом подготовки к составлению декларации по НДС является проверка наличия счетов-фактур по документам поступления. Для этой проверки предназначен Отчет по наличию счетов-фактур, предъявленных продавцом

(раздел Отчеты — Анализ учета: Наличие счетов-фактур

). Отчет позволяет получить информацию о наличии поступивших счетов-фактур, зарегистрированных документами, указанными в настройках отчета. Если список документов не заполнен, то проверяется наличие счетов-фактур для всех документов, к которым они должны прилагаться.

Если в отчете обнаружены недостающие или непроведенные счета-фактуры, исправьте ошибку. Корректировку в документы можно вносить прямо из данного отчета. Для этого надо дважды кликнуть мышью на интересующем документе, в результате чего откроется форма документа. После внесения исправлений документ необходимо перепровести, после чего вновь сформировать отчет.