МСФО-23 «Проценты по займам»

Затраты по займам – это затраты по выплате процентов или иные затраты, понесенные предприятием в связи с получением заемных средств. Принципиальным является тот факт, что затраты по займам следует признавать как расход в том периоде, в который они были понесены, независимо от того, как эти займы используются.

Согласно МСФО-23 в затраты по займам включают:

- проценты по банковскому овердрафту или по краткосрочным и долгосрочным займам;

- амортизацию скидок и премий, относящихся к займам;

- амортизацию второстепенных затрат, появившихся в связи с предоставлением займов;

- амортизацию второстепенных затрат, понесенных в связи с предоставлением займов;

- разницу в валютных курсах, возникающую при получении займов в иностранной валюте при условии, если они рассматриваются как поправка к затратам по выплате процентов.

МСФО-23 предусматривает также альтернативный подход, в соответствии с которым затраты по займам могут капитализироваться, а не включаться в расходы периода, в котором они были понесены. Процесс капитализации подразумевает накапливание издержек до определенного момента (например, до полной или частичной сдачи объекта в эксплуатацию) с последующим их списанием на себестоимость актива. Затраты по займам, приемлемые для капитализации, – это затраты по таким займам, которые были получены исключительно для приобретения, строительства или производства квалифицируемого актива и которые следует капитализировать как часть себестоимости данного актива. Квалифицируемым является актив, который требует значительного периода времени для подготовки его к использованию по назначению или для продажи.

Сумму затрат по займам, приемлемым для капитализации, следует определять исходя из норм капитализации доходов, представляющих собой средневзвешенную стоимость затрат по займам, которые являются непогашенной задолженностью в течение отчетного периода.

Капитализацию затрат по займам как часть стоимости квалифицируемого актива следует начинать, когда:

- произведены капиталовложения в активы;

- понесены затраты по займам;

- продолжается необходимая работа по подготовке актива к его предполагаемому использованию или продаже.

Капитализацию затрат по займам следует приостановить в том случае, когда освоение актива прерывается на длительное время.

Полное прекращение капитализации (списание затрат на себестоимость) наступает в случае завершения основной части деятельности, необходимой для подготовки квалифицируемого актива к использованию или продаже. Капитализация прекращается также в случае завершения работ по одной из частей актива, если эта часть может быть использована, когда конструирование других частей продолжается.

В финансовых отчетах следует раскрывать:

- учетную политику, принятую для учета затрат по займам;

- сумму затрат по займам, капитализированную в отчетном периоде;

- норму капитализации.

В российской практике МСФО-23 соответствует Положение по бухгалтерскому учету «Учет займов и кредитов и затрат по их обслуживанию» (ПБУ 15/01). В этом Положении определен порядок формирования бухгалтерской информации о затратах юридического лица по полученным кредитам и займам, а также по привлеченным средствам путем выпуска и продажи облигаций, векселей.

В Положении указывается, что затраты по полученным займам включаются в состав операционных расходов и списываются на финансовый результат.

МСФО-11 «Договоры подряда»

Порядок учета, отражение в отчетности и раскрытие доходов и расходов по договорам подряда определяются МСФО-11 «Договоры подряда». Этот стандарт применяется для отражения соответствующей информации в финансовой отчетности подрядных строительных организаций и других, выполняющих работы на заказ по договорам подряда.

Доходы по договору подряда включают прежде всего первоначальную сумму дохода, согласованную в договоре с заказчиком. Но цена договора подвержена воздействию различных будущих событий и может изменяться от периода к периоду. На цену договора могут влиять отклонения от условий договора, претензии и поощрительные платежи.

Затраты по договору подряда состоят из трех групп затрат, каждая из которых имеет свои особенности и свои составные элементы:

- затраты, непосредственно относящиеся к конкретному договору подряда;

- затраты, общие для договора подряда, которые могут быть выделены и отнесены на конкретный договор;

- затраты, прямо и непосредственно не относящиеся к данному договору подряда, но по его условиям заказчик согласился их возместить.

Общее правило стандарта МСФО-11 «Договоры подряда» состоит в том, что доходы и затраты по конкретному договору подряда признаются в отчетности в соответствии с мерой завершенности работ, определяемой в каждом отчетном периоде.

Доход по договору подряда отражается в тех отчетных периодах, в которых была выполнена соответствующая работа, равно как и затраты по договору отражаются в отчете о прибылях и убытках в тех же отчетных периодах, то есть именно тогда, когда эта работа выполнялась.

Затраты по договору подряда, подлежащие отражению в данном отчетном периоде, могут включать только те расходы, которые вызваны объемом конкретно выполненной работы по договору. Затраты, связанные с будущими работами по договору, к затратам данного периода не относятся, а отражаются в активе баланса как дебиторская задолженность или незавершенное строительство.

Финансовый результат по договору подряда – прибыль отражается как превышение доходов над расходами в тех же отчетных периодах, в которых выполнялся соответствующий объем работы по данному договору подряда. Но любое ожидаемое превышение затрат над доходами по договору должно немедленно записываться в убыток на уменьшение прибыли данного отчетного периода.

В МСФО-11 перечисляются условия, которые указывают возможность достоверного возмещения затрат по договору:

- обеспечение права каждой стороны в отношении предполагаемого объекта строительства;

- предполагаемое встречное удовлетворение;

- форма и условия расчетов.

В примечаниях к финансовой отчетности организация-подрядчик должна показать сумму дохода по договору подряда, которая признана в отчетном периоде и отражена как доход в отчете о прибылях и убытках. Необходимо также раскрыть метод, применяемый для определения дохода который, признается в отчетном периоде, и метод, используемый для определения стадии выполнения по незавершенным договорам подряда.

МСФО-18 «Выручка»

Данный стандарт дает определение дохода и раскрывает вопросы признания доходов, возникающих в результате осуществления различных видов деятельности.

Доход – это валовой приток экономической выгоды в течение отчетного периода, возникающий в процессе обычной деятельности предприятия и приводящий к увеличению собственного капитала (кроме взносов акционеров).

Доходы включают выручку от реализации продукции (работ, услуг), проценты и дивиденды, арендную плату и прочие доходы (например, поступления от продажи основных средств, переоценки рыночных ценных бумаг и др.).

Величина дохода от сделки обычно определяется соглашением сторон и оценивается по реальной стоимости. Реальная стоимость представляет собой сумму, на которую обменивается актив или погашается обязательство между осведомленными и готовыми к сделке независимыми сторонами.

МСФО-18 определяет правила признания дохода, возникающего в результате:

- продажи товаров;

- оказания услуг;

- использования других активов организации, приносящих проценты и дивиденды.

Доход от продажи товаров признается в том случае, когда удовлетворены все последующие условия:

- предприятие передало покупателю все значительные выгоды и риски, связанные с владением товара;

- предприятие не сохраняет ни преемственности руководства, ни эффективного контроля над проданным товаром;

- величина дохода может быть измерена с большой степенью достоверности;

- понесенные или ожидаемые расходы по сделкам могут быть измерены с большой степенью достоверности.

Когда результат сделки, связанной с оказанием услуг, можно оценить с большой степенью достоверности, то доход, связанный со сделкой, признается со ссылкой на стадию ее завершения на конец отчетного периода. Результат такой сделки можно оценить с большой степенью достоверности, когда выполняются следующие условия:

- величина дохода может быть оценена с большой степенью надежности;

- существует вероятность, что экономические выгоды, связанные со сделкой, поступят на предприятие;

- стадия завершения сделки на конец отчетного периода может быть измерена с большой степенью достоверности;

- понесенные или ожидаемые расходы, необходимые для завершения сделки, могут быть измерены с большой степенью достоверности.

Признание дохода со ссылкой на стадию завершения сделки рассматривается с точки зрения метода процентного завершения. С этих позиций доход признается в те отчетные периоды, когда услуги оказываются.

Достоверную оценку вероятности поступления экономической выгоды, связанной со сделкой, компания производит после того, как достигнуто соглашение о правах сторон, предполагаемой компенсации, способе и условиях оплаты.

Доходы от процентов и дивидендов могут быть признаны, когда:

- существует вероятность того, что экономическая выгода, связанная со сделкой, поступит в организацию;

- сумма дохода может быть измерена с большой степенью достоверности.

Доходы от вышеуказанных источников признаются в следующих случаях:

- процент – на основе временного соглашения, которое учитывает реальный доход от актива;

- дивиденды – при установлении права держателя акций на их получение.

В финансовой отчетности компания должна отразить: учетную политику, принятую для признания дохода; методы, принятые для определения стадии завершения сделки при оказании услуг; сумму каждой значительной категории дохода, признанной в отчетности; сумму дохода, полученную в результате обмена товарами или услугами.

В МСФО-18 «Выручка» предусмотрены различные подходы к отражению в бухгалтерском учете операций обмена товаров (услуг) на товары (услуги). Обмен аналогичными по характеру и величине товарами (услугами) (например, запасами молока между производителями, чтобы удовлетворить спрос в конкретном регионе) не рассматривается как основание для признания выручки. При обмене различными товарами (услугами) выручку оценивают по справедливой стоимости полученных товаров (услуг), скорректированной на сумму переданных денежных средств или их эквивалентов. Если невозможно оценить справедливую стоимость полученных товаров (услуг), выручку оценивают по стоимости переданных товаров (услуг), скорректированной на сумму переданных денежных средств или их эквивалентов.

В российской практике МСФО-18 соответствует ПБУ 9/99 «Доходы организации», в котором не рассмотрены отдельно случаи обмена товарами (услугами) с доплатой и не установлены специальные правила в отношении доходов при обмене аналогичными товарами (услугами).

Отражение в бухгалтерской отчетности АО

Все основные положения, регламентирующие порядок и расчет коэффициента EPS, отражены в специальном предписании: МСФО (IAS) 33 «Прибыль на акцию».

Раскрытие в финансовой отчетности информации о прибыли на акцию

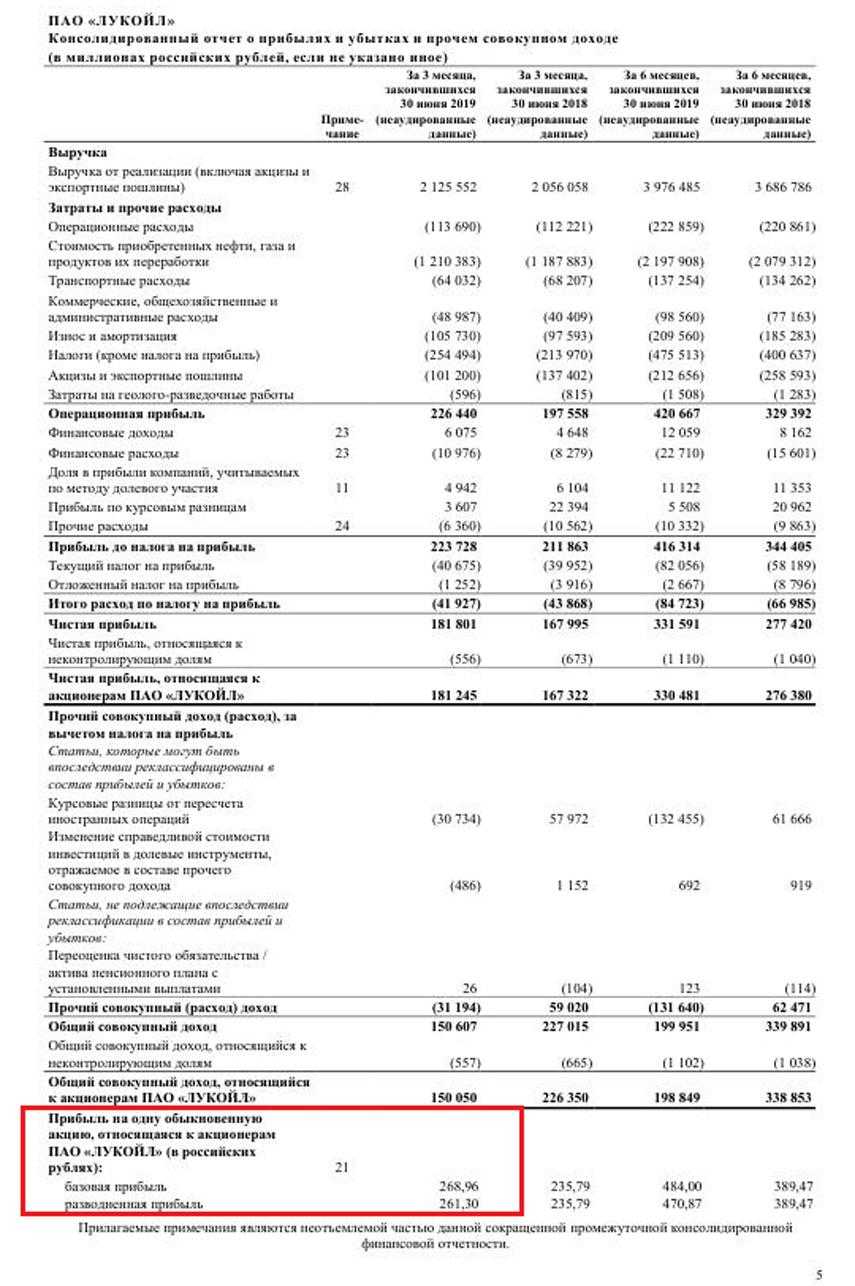

Для примера я взял отчетность, составленную по международным стандартам для компании «Лукойл» по итогам результатов деятельности за первое полугодие 2019 года.

Первоначально необходимую информацию можно найти в «Отчете о прибылях и убытках».

Ключевой фрагмент я выделил красным прямоугольником. Видно, что у компании EPS представлен в двух вариантах:

- базовом – 268,96 руб. на бумагу;

- с учетом возможного разводнения – 261,30 руб. на ацию.

На скриншоте также в глаза попадается цифра «21»: она показывает, в какое примечание отчета следует заглянуть для получения более детальной информации о расчетах.

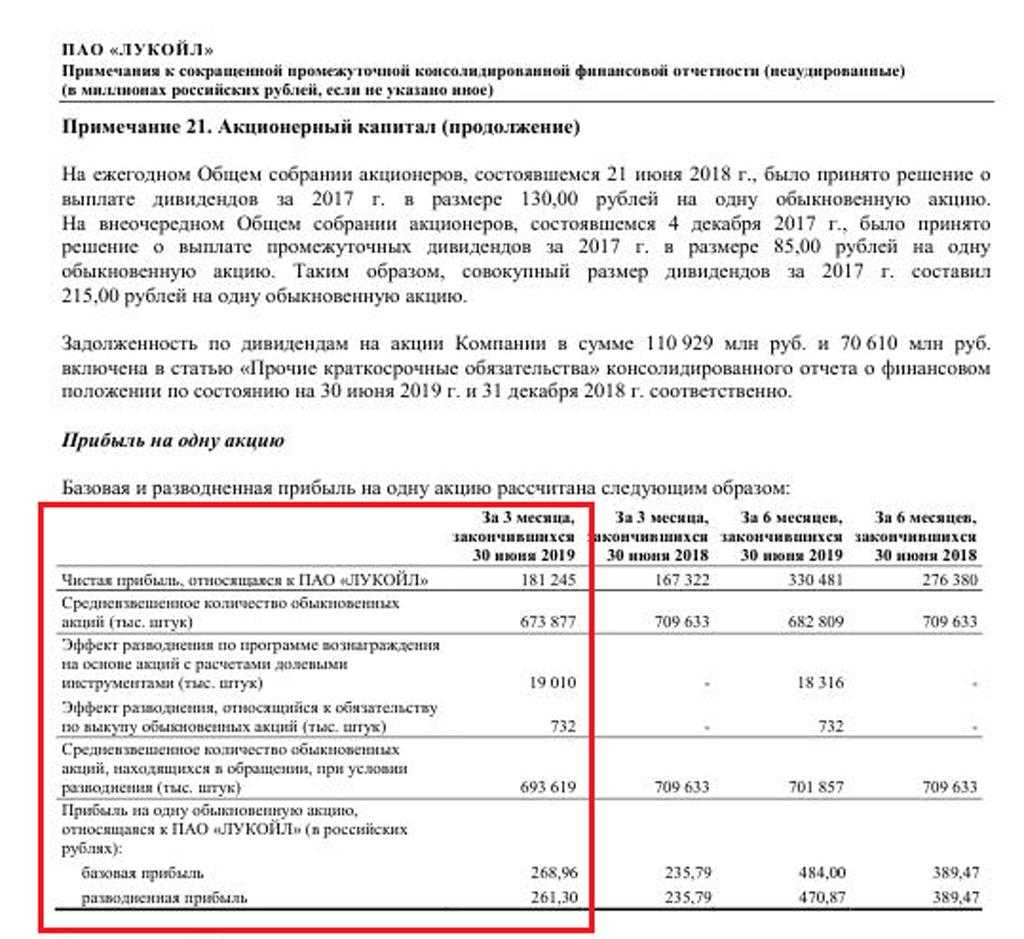

В этом разделе есть более детализированные данные.

Проблемы показателя EPS

У коэффициента EPS есть свои достоинства и недостатки. Его можно применять в ходе анализа развития и динамики прибыльности какой-то конкретной компании, но он абсолютно не годится для сравнения показателей разных эмитентов.

Однако эту проблему просто решить, соотнеся показатель с рыночной капитализацией, т.е. условно приведя несколько разных компаний к общему знаменателю. Такой расчет называется мультипликативным, а сам коэффициент строится по формуле «P/E» или «цена / прибыль».

При использовании показателя EPS стоит учитывать, что прибыльность компании – это чисто бухгалтерский результат, и он не может точно ответить на все вопросы инвесторов.

В реальности это означает, что конечный финансовый результат организации включает в себя множество неденежных корректировок (например, амортизация, курсовые переоценки и т.д.). За счет этого показателем в отдельный период можно манипулировать.

Где публикуются финансовые отчеты компаний

Обязательно компании должны раскрывать информацию на сайте одного из аккредитованных Банком России информационных агентств.

Существует пять таких агентств:

- «Интерфакс — Центр раскрытия корпоративной информации».

- Агентство экономической информации «ПРАЙМ».

- Система комплексного раскрытия информации и новостей (СКРИН).

- Ассоциация защиты информационных прав инвесторов (АЗИПИ).

- Закрытое акционерное общество «Анализ, Консультации и Маркетинг» (AK&M).

Также компания может дублировать информацию на своем сайте в разделе «Инвесторам» и сайте Мосбиржи. Для просмотра отчетности здесь нужно открыть меню, выбрать раздел «Листинг» и «Отчетность эмитентов». Далее нужно выбрать из списка компанию, отчетность которой вы хотите посмотреть.

Что такое финансовая отчётность

Компании, акции которых торгуются на бирже, обязаны выкладывать результаты своей работы в открытый доступ. Все финансовые показатели собраны в один документ, который состоит из нескольких отчётов.

Обычный объём такого документа — 60-100 страниц, но пугаться не стоит. Инвестору бывает достаточно ознакомиться с 5-6 страницами, которые содержат следующие отчёты:

| 1. Бухгалтерский баланс | 2. Отчёт о прибылях и убытках | 3. Отчёт о движении денежных средств |

|---|

Этого может быть достаточно, чтобы составить общую картину. В статье расскажем, какую пользу инвестор может извлечь из каждого отчёта.

Как часто выходит отчётность

Отчётность может быть промежуточной — за квартал, полугодие, девять месяцев — и итоговой, то есть за весь год.

Инвестору стоит смотреть итоговую отчётность и самую свежую промежуточную

Важно сравнивать её с показателями за последние несколько лет, чтобы видеть динамику

В каком стандарте смотреть

Отчёты могут выходить в разных стандартах. Для российских компаний есть два варианта.

| МСФО | РСБУ |

|---|---|

| Международный стандарт финансовой отчётности. | Российский стандарт бухгалтерского учёта. |

Смотреть данные можно в любом формате, основная разница для инвестора в том, что РСБУ указывает прибыль компании вместе с дочерними организациями общей суммой, а МФСО разделяет прибыль компании и её дочек.

Преимущества и недостатки EPS

Рассмотрим основные преимущества и недостатки показателя для инвестора:

(+) Простота и стандартизация расчетов.

(+) Распространенность. Один из популярных показателей оценки инвестиционной привлекательности акций.

(-) Представляет собой абсолютное значение. Это не позволяет адекватно сопоставлять компании между собой.

(-) Манипулирование прибылью. Значения показателя могут быть изменены.

(-) Изменчивость прибыли. Чистая прибыль подвержена сезонным колебаниям, переменным затратам и может искажать точечную оценку компании.

(-) Нет учета финансовых рисков. Чистая прибыль компании, которая привлекла заемный капитал за счет финансового рычага будет выше, чем аналогичная компания получившая прибыль за счет собственных средств. В первом случае EPS будет выше, но в тоже время будет выше и финансовый риск. Для решения этого недостатка, применяют модели оценки банкротства (Альтман, и др.), коэффициенты ликвидности (текущей, быстрой, абсолютной, общей) и финансовой устойчивости (концентрации заемного капитала, финансовой зависимости, структуры заемного капитала, маневренности собственного капитала).

Резюме

Показатель «Прибыль на акцию» является одним из фундаментальных показателей для оценки финансового состояния компании для инвестора. Рост показателя отражает увеличение ее чистой прибыли, а значит и эффективности управления активами и менеджмента. Снижение сигнализирует о возможных финансовых проблемах. Следует помнить, что снижение прибыли может быть вызвано сезонностью бизнеса или спадом во всей отрасли.

При анализе компании на EPS необходимо оценить также разводненную прибыль на акцию (особенно для компаний со сложной структурой капитала), т.к. после конвертации опционов или варрантов прибыль на акцию может уменьшиться.

Если есть сомнения по корректности отражения чистой прибыли применяем денежный EPS, который состоит из денежных потоков от операционной деятельности и показывает наличие средств у компании в текущий момент времени.

Для среднесрочных инвестиций необходимо оценить прогнозный EPS, как правило многие сервисы строят его на основе линейного прогнозирования данных прибыли на акцию за прошлые периоды.

Для целостной оценки необходимо также рассчитать коэффициенты рентабельности, финансовой устойчивости, деловой активности, ликвидности и риска банкротства.

к.э.н. Жданов Иван

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

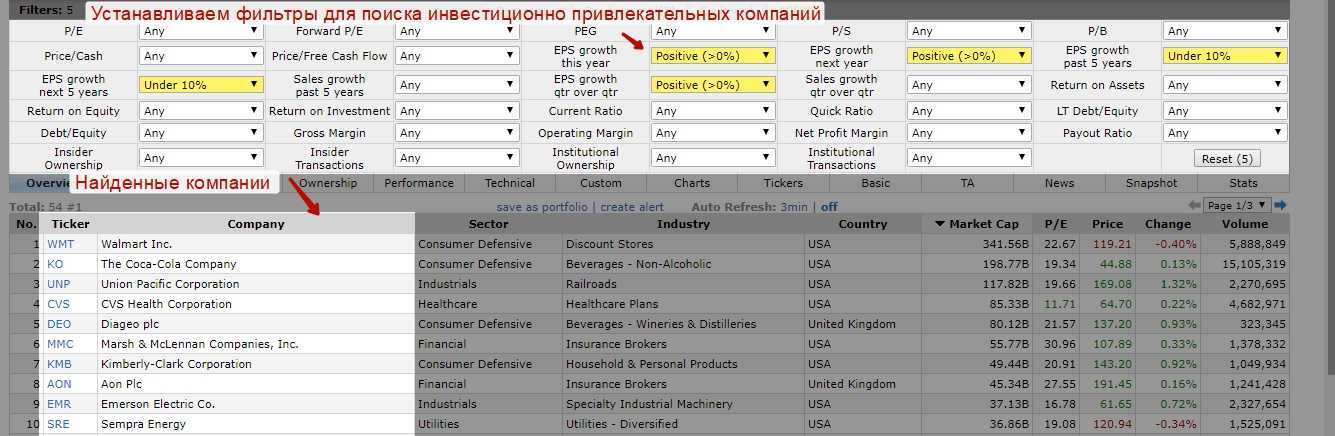

Пример расчета EPS для акций США

Для расчета EPS для иностранных копаний применяют сервисы оценки – скринеры. Рассмотрим как с помощью сервиса Finviz узнать прибыль на акцию. Заходим в «Screener» → «Fundamental».

Рост EPS за текущий год. 2- прогноз роста EPS на следующий год. 3 – средний темп роста EPS за последние 5 лет. 4 – прогнозный темп роста на будущие 5 лет. 5- изменение EPS за текущий квартал по отношение к предыдущему.

Рост EPS за текущий год. 2- прогноз роста EPS на следующий год. 3 – средний темп роста EPS за последние 5 лет. 4 – прогнозный темп роста на будущие 5 лет. 5- изменение EPS за текущий квартал по отношение к предыдущему.

Для поиска инвестиционно-привлекательных акций устанавливаем значения EPS>0, также ставим, что прогнозный и прошлый EPS будет иметь (л) темп роста 10% годовых. Это необходимо для того чтобы выбрать финансово результативные компании. На рисунке ниже показан поиск и таких компаний ↓

Устанавливаем умеренный темп роста прибыли на акцию 10% за прошлые периоды и будущие. Это позволит отсеять не привлекательные компании

Устанавливаем умеренный темп роста прибыли на акцию 10% за прошлые периоды и будущие. Это позволит отсеять не привлекательные компании

Манипулирование EPS

Из-за того что показатель EPS оказывает сильное влияние на принятие решений у инвесторов, его значением могут манипулировать. Манипулирование может происходить за счет увеличение чистой прибыли вследствие жесткого сокращение затрат, продажи части бизнеса или обратного выкупа акций (buy back). В результате в долгосрочной перспективе это снижает результативность компании, но в краткосрочном периоде это повышает интерес к акциям компании на фондовом рынке.

Такую стратегию применял «инвестор активист» К. Айкен, который скупал контрольные пакеты акций. После этого осуществлял давление на совет директоров и менял политику компании. Принуждал принимать не эффективные для компании решения: снижение затрат за счет увольнения персонала, продажи активов, обратный выкупа акций по завышенной цене.

Виды прибыли

В финансовом анализе выделяют два вида прибыли на акцию в зависимости от того, как параметр вносят в отчет.

Базовая

В соответствии с международными стандартами отчетности базовая EPS – показатель чистого дохода организации за определенный период, отнесенный на долю держателей акций эмитента.

Коэффициент в итоге отражает стандартную величину бухгалтерской чистой прибыли. Она публикуется в отчетности компании без дополнительных корректировок.

Разводненная

Разводненная прибыль на акцию (с англ. – Diluted Profit) при своем расчете учитывает корректировку на предполагаемое разводнение (т.е. уменьшение дохода в расчете на одну акцию) при возможных корпоративных действиях и изменении структуры капитала, не зависящих от акционера.

Иными словами, эта величина учитывает потенциально возможное размытие доли акционера при определенных корпоративных действиях в конкретном акционерном обществе.

Такой аспект будет учитываться, если у компании в обращении есть инструменты, которые в будущем могут быть конвертированы в обыкновенные акции.

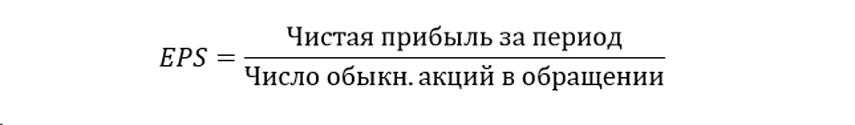

Формула и расчет EPS

Формула расчета предельно проста. Чтобы посчитать базовую EPS, необходимо показатель ЧП поделить на количество бумаг в обращении эмитента:

Далее эта формула может несколько усложняться в ответ на ввод дополнительных условий.

Пример расчета базовой прибыли

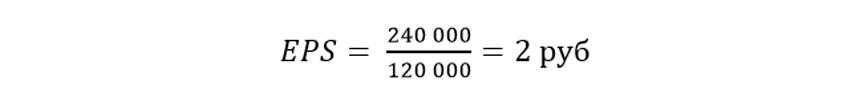

Предположим, что у компании в обороте находится 120 000 акций. За последний год ее итоговый финансовый результат составил положительную величину в 240 000 рублей.

Этих данных уже достаточно, чтобы рассчитывать базовый EPS. В этом примере он будет равен:

Т.е. на каждую обыкновенную акцию приходится по 2 рубля от ЧП общества.

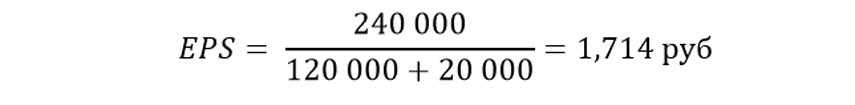

Пример расчета разводненной прибыли

Покажу на том же примере: у акционерного общества в обороте находится 120 000 бумаг, а величина ее чистой прибыли за последний год составила 240 000 рублей. Однако, здесь добавится условие, что эмитент готов предоставить своим сотрудникам опционы по программе мотивации менеджмента на 20 000 акций.

Это значит, что в будущем в обращении могут быть уже 120 000 + 20 000 = 140 тыс. бумаг.

Разводненный EPS обязательно будет учитывать это, а скорректированная формула примет вид:

Главная цель разводненного показателя EPS – дать инвесторам и акционерам представление о том, насколько размытие ценных бумаг в ходе корпоративных действий эмитента может повлиять на финансовый результат относительно доли владения каждого участника.

Это самый простой расчет, но его сложность может возрастать с числом роста входных параметров конкретных финансовых инструментов.

Пример расчета базовой EPS с простой и льготной эмиссиями в течение года

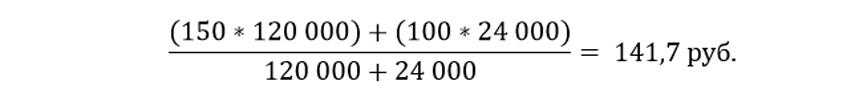

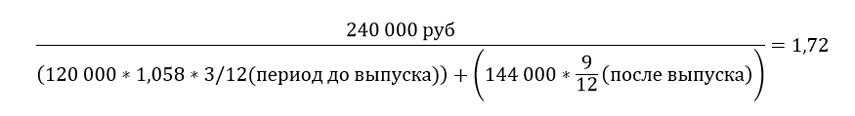

Для лучшего восприятия я вернусь к примеру. Первоначальные вводные остаются теми же: в обращении 120 тыс. бумаг, прибыль за год 240 тыс. рублей.

Компания проводит дополнительную эмиссию, которая предполагает право на выкуп одной акции к 5 уже имеющимся. Дата такого выпуска установлена на 1 апреля отчетного года. Справедливая стоимость бумаг на сегодня равна 150 руб. Цена покупки нового инструмента значительно ниже и составляет 100 руб.

Эмиссия, исходя из изначальных условий в праве покупки 1 к 5, может составить максимально 120 000 / 5 = 24 000 бумаг.

Действовать следует в несколько этапов. Первым делом я рассчитаю теоретическую цену для акционера, когда он воспользуется своим бонусом.

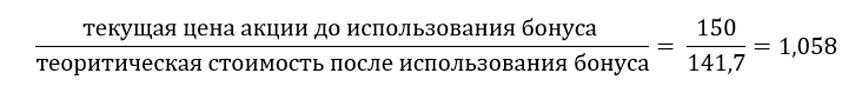

Теперь я перейду к расчету корректирующего коэффициента:

И вот теперь с учетом этого коэффициента можно сделать заключительный этап расчета:

EPS составит 1,72 руб.

Формула расчета Прибыли на акцию (EPS)

Подход по расчету базовой прибыли на акцию EPS зафиксирован в международных стандартах финансовой отчетности: GAAP, IAS 33. В отечественном стандарте – РСБУ, данный показатель не представляется. Формула расчета (EPS или Basic EPS) имеет следующий вид:

Если количество акций в течение рассматриваемого периода (месяц, полугодие, год) менялось, то используется средневзвешенное количество акций.

При расчете прибыли на акцию в числителе вычитаются дивидендные выплаты, т.к. эта часть чистой прибыли уходит акционерам, а не направляется на развитие компании или погашение долгов и рост ее финансовой устойчивости.

МСФО-21 «Влияние изменений валютных курсов»

Общие правила влияния изменений валютных курсов на результаты финансово-хозяйственной деятельности организаций определяются МСФО-21 «Влияние изменений валютных курсов».

Стандарт устанавливает правила выбора курсов валют для отражения в отчетности операций, выраженных в иностранной валюте, под которой признается любая валюта, отличная от той, в которой составлена финансовая отчетность. Кроме того, стандарт указывает методы учета результатов изменения курсов валют и содержит указания о порядке пересчета данных финансовой отчетности иностранных компаний или иностранных подразделений данной организации при составлении сводной финансовой отчетности.

По общему правилу финансовая отчетность составляется в валюте той страны, в которой зарегистрирована данная организация и в которой она совершает свои операции. Различают функциональную валюту, в ней ведется учет – и валюту представления, в которой удобно представлять отчетность. Существуют методы пересчета и функциональной валюты в валюту представления отчетности.

Операции в иностранной валюте – хозяйственные операции с имуществом и обязательствами предприятия, оценка которых выражена в иностранной валюте; выполнение расчетов предполагается также в иностранной валюте.

Валютный курс – соотношение, в котором две валюты (валюты двух стран) обмениваются друг на друга в течение определенного периода времени. Официальный курс котируемых валют объявляет Центральный банк РФ.

Прямая котировка валюты – указание стоимости единицы иностранной валюты в национальной валюте. Пересчет иностранной валюты в национальную производится умножением суммы в иностранной валюте на ее курс в национальной валюте.

Косвенная котировка валюты – выражение единицы национальной валюты ее эквивалентом в иностранной валюте. Пересчет иностранной валюты в национальную производится делением суммы в иностранной валюте на ее курс в национальной валюте.

Курсовые валютные разницы возникают в связи с изменением официальной котировки иностранной валюты к рублю. Положительные курсовые валютные разницы (доходы) образуются тогда, когда стоимость валюты в рублях на разные даты совершения операций с валютой увеличивает рублевый эквивалент в активе баланса без увеличения пассива. Отрицательные курсовые разницы (потери) возникают в случаях, когда из-за изменения стоимости валюты в рублях на разные даты, увеличивается рублевый эквивалент в пассиве баланса без соответствующего увеличения актива.

В финансовой отчетности должны быть раскрыты суммы курсовых разниц, отраженных по счету прибылей и убытков, а также накопленных по статье «Капитал», с расшифровкой их движения, а также суммы курсовых разниц, включенных в стоимость активов в течение отчетного периода.