Как будет работать система прослеживаемости?

Система прослеживаемости, в отличие от маркировки, будет

контролировать не каждую единицу ввезенного товара, а всю партию целиком. При импорте товаров теперь потребуется

указывать в документах реквизит — регистрационный номер партии товара (РНПТ). Указывать РНПТ нужно

в счетах-фактурах, УПД, отчете об операциях с прослеживаемыми товарами и в декларации НДС.

Специальные маркеры на продукцию не потребуется наносить, партии будут отслеживать исключительно по документам. В

связи с чем вводятся новые формы документов для отчетности — это отчет об операциях с прослеживаемыми товарами,

уведомление об остатках таких товаров, об их вывозе или ввозе в страны ЕАЭС.

Какие товары подлежат прослеживаемости

Пока перечень прослеживаемых товаров небольшой, но его будут пополнять:

-

холодильники и морозильники бытовые и промышленные, тепловые насосы;

-

автопогрузчики, грейдеры и планировщики, трамбовочные машины и дорожные катки, бульдозеры, экскаваторы;

-

стиральные машины бытовые или для прачечных;

-

мониторы и проекторы, телевизионные приёмники;

-

детские коляски и автокресла.

Прослеживают все импортные товары из этого списка, но есть исключения.

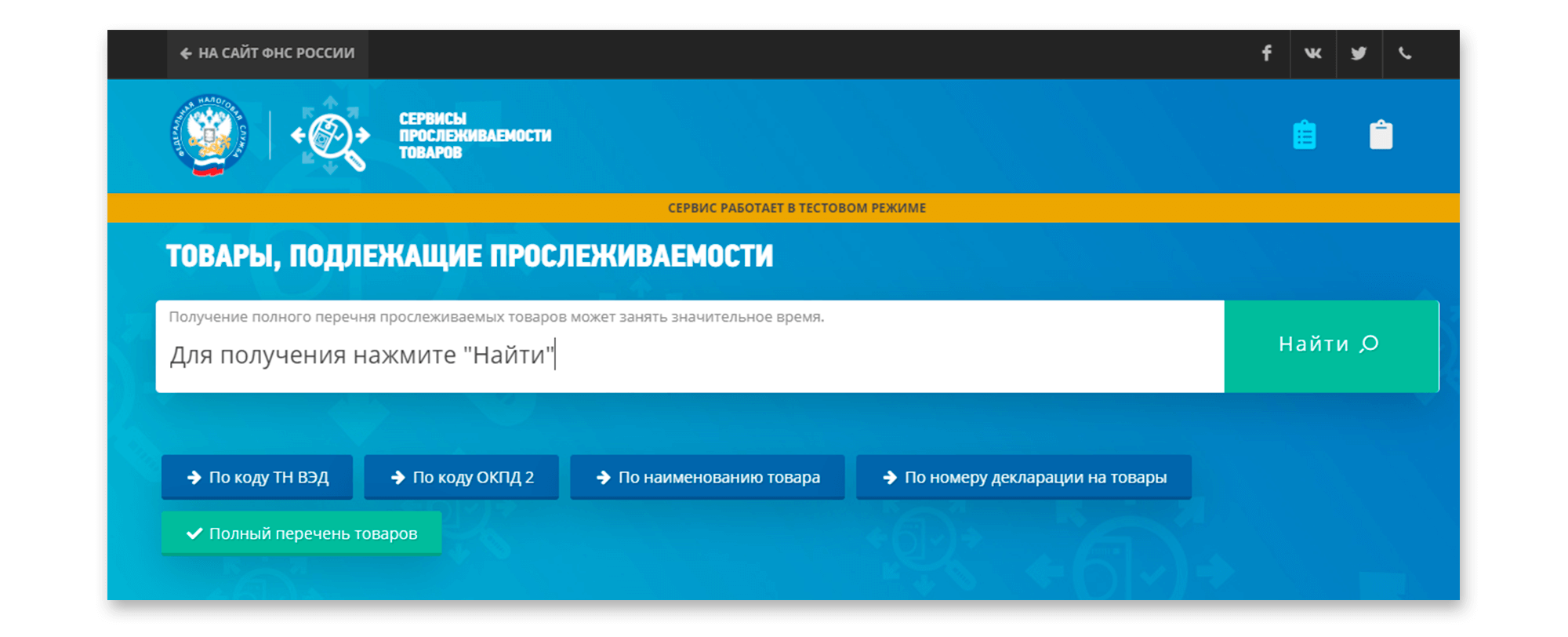

Для точности в перечне указаны коды ТН ВЭД ЕАЭС, а также коды и наименование товара в соответствии с ОКПД 2. Ориентироваться нужно в первую очередь на код ТН ВЭД ЕАЭС. ФНС разработала удобный сервис, где по разным параметрам можно точно определить, подлежит ли товар прослеживаемости.

Введите любой из четырёх параметров, чтобы узнать, прослеживается ли товар.

Импортные товары из перечня подлежат прослеживаемости, если:

-

их импортировали в РФ;

-

приобрели у Росимущества или другого ведомства конфискат, либо задержанный на таможне и не востребованный товар, либо имущество, на которое наложено судебное взыскание в счёт уплаты таможенных пошлин, налогов, специальных, антидемпинговых, компенсационных пошлин;

-

ввезли из другого государства ЕАЭС кроме тех товаров, которые следуют через Россию транзитом.

Дальше любое движение таких товаров внутри России отражается в системе прослеживаемости, в том числе когда их продают, покупают, передают или получают безвозмездно, вкладывают в уставный капитал и т. д.

Товар выбывает из системы прослеживаемости, только когда его продают физлицам для личных нужд или самозанятым, выявляют недостачу при инвентаризации, экспортируют или теряют право собственности на него по причинам, не связанным с реализацией.

Выбывший товар снова начинают прослеживать, если был возврат покупки от физлица или самозанятого, нашлась недостача или вернули остатки ранее переданного на переработку товара.

Штрафы за нарушения

Совместным решением ФНС и Министерства финансов РФ вступление закона о введении ответственности за нарушения законодательства в сфере прослеживаемости товаров отложено на 1 января 2024 года. Правительство откладывало законопроект по штрафам на 2023 год.

В июле 2023 года стало известно, что Минфин все же рассматривает вариант ввести ответственность за непредставление сведений о товарах в системе прослеживаемости. Ввести их хотели с 1 января 2024 года, ведомство публиковало проект поправок к КоАП РФ. Но в итоге поправки не приняли — ориентировочно они заработают только с 1 января 2025 года.

Изначально с 1 июля 2022 года планировалось ввести следующие административные штрафы:

| Основание | Размер штрафа для ИП | Размер штрафа для юрлиц |

|---|---|---|

| Отсутствие или сдача с опозданием отчета об операциях с прослеживаемыми товарами или документации с реквизитами прослеживаемости | 1 тыс. руб. за один документ, максимум 30 тыс. | 1 тыс. руб. за один документ, максимум 100 тыс. |

| Указание неправильных реквизитов прослеживаемости в отчете об операциях, но верных сведений в УПД и счетах-фактурах | 1 тыс. руб. по каждому отчету | |

| Отсутствие или не полное отражение реквизитов прослеживаемости в счетах-фактуры и УПД | 1 тыс. руб. за каждый документ, максимум 30 тыс. | 1 тыс. руб. за каждый документ, максимум 100 тыс. |

| Отсутствие электронного формата счетов-фактуры и УПД | 200 руб. по каждому документу. Максимальный размер – 100 тыс. руб. |

Кроме того, с 1 июля 2024 года планировалось ввести штрафы в размере от 50 до 150 тысяч рублей за нарушение правил операторами электронного документооборота.

Основаниями, чтобы избежать ответственности, могут быть:

- внесение исправлений до истребования документов налоговиками по камеральной проверке;

- предоставление корректировки до выявления нарушений.

Перенесение сроков введения штрафов не влечет освобождения от обязанности получать РНПТ и сдавать отчетность. ИФНС проводит проверки и выносит предписания об устранении расхождений.

Счета-фактуры

Чем прослеживаемость отличается от маркировки

Маркировка и прослеживаемость предназначены для пресечения незаконной торговли и уклонения от уплаты налогов, но имеют отличия:

| Маркировка | Прослеживаемость импорта |

|---|---|

| Проставляется на каждой единице товара | Номер присваивается целой партии, на единицах товара отсутствуют коды или штампы |

| Отсканированный код передают в базу «Честный знак» | Сканирование отсутствует, слежение за продукцией происходит по документации в электронном виде |

| Дополнительная отчетность не сдается | Необходима ежеквартальная сдача отчета по операциям, декларации по НДС в налоговую службу |

| Подтверждением продажи выступает кассовый чек | О выбытии товара указывают в квартальном отчете |

| Необходимо специальное оборудование: принтер для этикеток, сканеры штрихкодов | Нужен только настроенный электронный документооборот |

Другими словами, идентификация и прослеживаемость продукции – разные системы.

Маркировка – это способ идентификации, а прослеживаемость товаров – это система учета и хранения информации о продукции, ввозимой из других стран.

Принцип работы национальной системы прослеживаемости импортных товаров

![]()

В мае этого года, в г.Нур-Султане были подписаны договоренности, согласно которым с июля будущего года, будет утвержден специальный регламент, по которому будет осуществляться контроль за ввозом импортной продукции на территорию ЕАЭС. На данный момент система работает в качестве эксперимента. В будущем ее планируется внедрить для использования ИП и  юридическими лицами, которые осуществляют свою деятельность по ввозу продукции, подлежащей прослеживаемости.

юридическими лицами, которые осуществляют свою деятельность по ввозу продукции, подлежащей прослеживаемости.

Договоренности, также утвердили общую модель, при которой будет реализовывать данная программа. Согласно ей, будет создано 2 сегмента, позволяющие системе работать эффективной:

- Внешняя прослеживаемость. Контроль будет осуществляться за ввозом импортной продукции на всей территории таможенного союза.

- Внутрирыночная прослеживаемость. Будет осуществляться внутри территорий стран, входящих в ЕАЭС.

Это позволит достичь определенных целей и задач, которые участники ставят перед проектом, а именно:

- Противодействие незаконному ввозу продукции на территории стран участников таможенного союза. Отныне вся продукция будет учтена и не уйдет от налогов и таможенных сборов.

- Уменьшение доли некачественной продукции, в том числе небезопасной и не прошедшей должной проверки.

- Оформление всего импорта под условия стран-участниц ЕАЭС. Сюда относятся стандартизация и унификация.

Задачи работы принципа прослеживаемости, ставятся грандиозные. На данный момент участие в эксперименте добровольное и выбраны били лишь товары из узкого списка. Однако среди основных целей, был также озвучен принцип возможности расширения системы для той продукции, которая не войдет в перечень.

Принцип работы заключается в следующем:

- Для прослеживаемости используются регистрационные номера партий товаров (РНПТ).

- Этот номер в дальнейшем отмечается в счет-фактуре и в документах для отгрузки.

Таким образом по РНПТ можно будет легко проследить откуда указанная партия товара приехала, т.к отметки о прибытии будут находится на всех этапах реализации.

Форма и заполнение отчёта о прослеживаемости товаров

id=»kak-rabotat-s-proslezhivaemymi-tovarami» id=»kak-rabotat-s-proslezhivaemymi-tovarami» >Как работать с прослеживаемыми товарами

В перечне товаров, подлежащих прослеживаемости, указаны коды ТН ВЭД. Означает ли это, что прослеживаемости подлежат только товары, ввезенные из ЕАЭС?

Прослеживаемости подлежат товары, перечень которых утвержден постановлением Правительства России от 01.07.2021 № 1110 (далее – постановление № 1110), при условии, что они ввезены на территорию РФ из любой третьей страны и выпущены для внутреннего потребления (п. 3 Положения о национальной системе прослеживаемости, утв. постановлением Правительства России от 01.07.2021 № 1108, далее – Положение № 1108).

Исключение составляют:

- товары, полученные (образовавшиеся) в результате операций по переработке на территории РФ (под ее юрисдикцией), или операций по переработке для внутреннего потребления, помещенные под таможенную процедуру выпуска для внутреннего потребления;

- товары, изготовленные (полученные) из иностранных товаров, помещенных под таможенную процедуру свободной таможенной зоны; товары, изготовленные (полученные) из иностранных товаров, помещенных под таможенную процедуру свободной таможенной зоны, и товаров РФ, помещенных под таможенную процедуру выпуска для внутреннего потребления;

- товары, изготовленные (полученные) из иностранных товаров, помещенных под таможенную процедуру свободного склада; товары, изготовленные (полученные) из иностранных товаров, помещенных под таможенную процедуру свободного склада, и товаров РФ, помещенных под таможенную процедуру для внутреннего потребления;

- товары, подлежащие прослеживаемости, предназначенные для официального использования дипломатическими представительствами и консульскими учреждениями, представительствами государств при международных организациях, международными организациями или их представительствами, пользующимися привилегиями и (или) иммунитетами в соответствии с международными договорами РФ;

- товары, отчужденные физическим лицам для личных, семейных, домашних и иных не связанных с осуществлением предпринимательской деятельности нужд, а также плательщикам налога на профессиональный доход;

- товары, сведения об операциях с которыми составляют государственную тайну.

ПОКУПКА ПРОСЛЕЖИВАЕМЫХ ТОВАРОВ

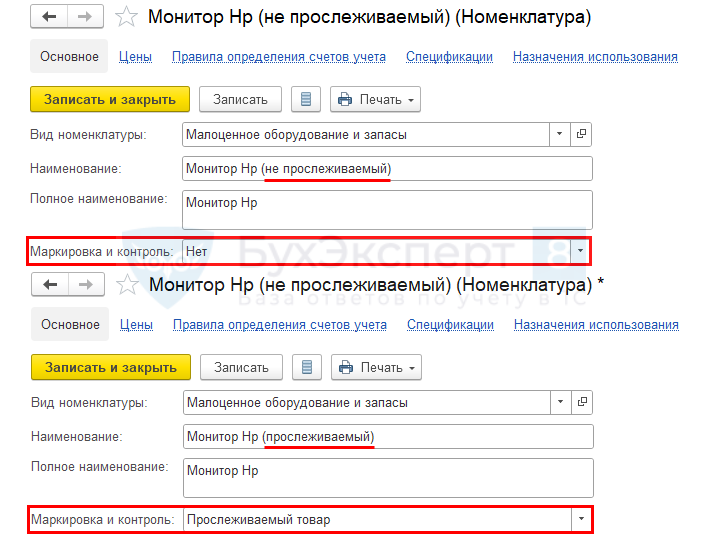

Признак прослеживаемости указывается в карточке номенклатуры.

Использовать одну и ту же номенклатуру как прослеживаемую и непрослеживаемую нет возможности. Кроме того, этим товарам, вероятно, присвоены разные коды ТН ВЭД и .

Если такая необходимость возникла, заведите отдельные карточки на данный товар.

В графе Наименование укажите, какой товар прослеживаемый, а какой нет.

Надо ли при покупке прослеживаемого товара у физлица, не ИП, получать РНПТ?

По товарам, приобретенным (или полученным безвозмездно) от физлица после 01.07.2021, нужно получить РНПТ непосредственно перед операциями с ними (п. 28 Положения о системе прослеживаемости):

- списанием из эксплуатации;

- передачей в переработку;

- продажей.

До этого момента получать РНПТ нет необходимости.

Как учитывать прослеживаемый товар, если он приобретен с РНПТ для собственных нужд?

Если товар используется для собственных нужд, то при списании этого объекта надо указать код вида операции с товаром (Приложение 1 к Письму ФНС от 14.04.2021 N ЕА-4-15/5042@).

Он выбывает из системы прослеживаемости после сдачи Отчета о прослеживаемых товарах.

Как проверить, что РНПТ на прослеживаемые товары правильный?

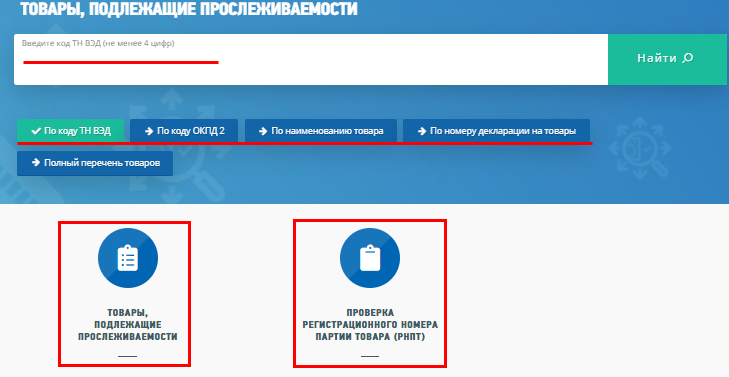

Проверить корректность РНПТ можно на сайте ФНС с помощью сервиса Проверка прослеживаемости товаров.

Здесь доступна не только Проверка регистрационного номера партии товара (РНПТ).

Дополнительно можно проверить прослеживаемые товары по:

- коду ТН ВЭД;

- коду ;

- наименованию товара;

- номеру декларации на товары.

А также посмотреть полный перечень товаров, подлежащих прослеживаемости.

Можно ли принять к вычету НДС по счету-фактуре с ошибкой в РНПТ?

Да, можно принять к вычету НДС по счету-фактуре с ошибкой в РНПТ. Потому что следующие ошибки в СФ по прослеживаемым товарам не могут служить причиной отказа в вычете НДС (п. 2 ст. 169 НК РФ):

- ошибка в РНПТ;

- ошибка в единице измерения;

- ошибка в количестве.

При этом при наличии таких ошибок продавцу необходимо оформить корректировочный счет-фактуру.

В каких случаях прекращается и возобновляется прослеживаемость

В п. 4 ст. 105.32 НК РФ установлены случаи, когда прослеживаемость импортных товаров не осуществляется. Данные правила действуют для товаров, которые:

- выбыли из оборота прослеживаемости;

- проданы физлицу для использования в личных целей;

- вывезены с территории РФ;

- исключены из государственного перечня товаров, подлежащих прослеживаемости.

Согласно п. 5 ст. 105.32 НК РФ, прослеживаемость возобновляется, если осуществлён:

- возврат товара из производства;

- возврат товара покупателем;

- возврат продавцу (частично или полностью) ранее вывезенного с территории РФ товара.

Информацию о прекращении и возобновлении прослеживаемости товара, организация отражает в ежеквартальном отчёте.

В отношении каких товаров осуществляется прослеживаемость

Согласно Порядку функционирования национальной системы прослеживаемости товаров прослеживаемость осуществляется в отношении товаров, приведенных в Перечне товаров, при выполнении одного из следующих условий:

- товары ввезены на территорию РФ и выпущены в соответствии с таможенной процедурой выпуска для внутреннего потребления;

- товары ввезены на территорию РФ и не помещены под таможенную процедуру выпуска для внутреннего потребления в связи с конфискацией или обращением в собственность (доход) РФ иным способом;

- товары ввезены на территорию РФ и не помещены под таможенную процедуру выпуска для внутреннего потребления в связи с обращением взыскания на них по решению суда в счет уплаты таможенных пошлин, налогов, специальных, антидемпинговых, компенсационных пошлин;

- товары задержаны таможенными органами в соответствии с главой 51 ТК ЕАЭС, не востребованы в сроки, установленные пунктами 1 и 2 статьи 380 ТК ЕАЭС, лицами, обладающими полномочиями в отношении таких товаров;

- товары ввезены на территорию РФ с территории государств — членов ЕАЭС, за исключением товаров, помещенных под таможенную процедуру таможенного транзита;

- товары ранее ввезены в РФ в случаях, определенных подпунктами 1-5 пункта 3 Порядка, и фактически находятся в РФ на дату вступления в силу Перечня товаров (изменений к нему) (п. 3 Порядка).

На какие товары не распространяется прослеживаемость

Действие Порядка не распространяется:

- на товары, полученные (образовавшиеся) в результате операций по переработке на территории РФ или операций по переработке для внутреннего потребления (продукты переработки, отходы и остатки), помещенные под таможенную процедуру выпуска для внутреннего потребления;

- на товары, изготовленные (полученные) из иностранных товаров, помещенных под таможенную процедуру свободной таможенной зоны; товары, изготовленные (полученные) из иностранных товаров, помещенных под таможенную процедуру свободной таможенной зоны, и товаров РФ и помещенные под таможенную процедуру выпуска для внутреннего потребления;

- на товары, изготовленные (полученные) из иностранных товаров, помещенных под таможенную процедуру свободного склада; товары, изготовленные (полученные) из иностранных товаров, помещенных под таможенную процедуру свободного склада, и товаров РФ и помещенные под таможенную процедуру для внутреннего потребления;

- на товары, подлежащие прослеживаемости, предназначенные для официального пользования дипломатическими представительствами и консульскими учреждениями, представительствами государств при международных организациях, международными организациями или их представительствами, пользующимися привилегиями и (или) иммунитетами в соответствии с международными договорами РФ;

- на товары, отчужденные физическим лицам для личных, семейных, домашних и иных, не связанных с предпринимательской деятельностью, нужд, а также налогоплательщикам налога на профессиональный доход;

- товары, сведения об операциях с которыми составляют государственную тайну (п. 6 Порядка).

Изменения в документах и учете

Регистрационный номер партии товара (РНПТ). Каждой партии прослеживаемых товаров в Россию при ввозе присваивается РНПТ. С помощью этого номера ФНС контролирует движение импортных товаров. Регистрационный номер теперь появляется в первичных документах: счетах-фактуры, документах отгрузки, а также в отчете об операциях и декларации по НДС.

При ввозе товаров из стран ЕАЭС (Армения, Беларусь, Казахстан, Кыргызстан) компании-импортеры обязаны в течение 5 дней с даты принятия товаров на учет уведомить ФНС, которая формирует на каждую партию РНПТ.

При ввозе товаров из других стран компании формируют РНПТ самостоятельно на основании регистрационного номера таможенной декларации и номера партии товаров.

Компании при совершении покупки/продажи прослеживаемых товаров предоставляют друг другу электронные документы с указанием РНПТ. Компании, которые являются плательщиками НДС, предоставляют счета-фактуры. Компании, которые не являются плательщиками НДС обмениваются отгрузочными документами.

Как в «1С:Бухгалтерии 8» (ред. 3.0) и в «1С:Управление нашей фирмой» отражать операции с прослеживаемыми товарами с 01.07.2021 — в частности, получать РНПТ при ввозе прослеживаемых товаров из ЕАЭС и третьих стран и др., — см. в новом справочнике «Прослеживаемость товаров».

Документы через ЭДО поступают в систему прослеживаемости.

Электронный документооборот (ЭДО) обязаны применять все участники системы прослеживаемости с 1 июля 2021 г. согласно ФЗ от 09.11.2020 № 371-ФЗ и ст. 169 НК РФ.

Компании через ЭДО обязаны передавать в ФНС отчеты и информацию об остатках товаров.

Также ЭДО используются участниками для обмена между собой первичными документами.

Об электронном документообороте в 1С электронными счетами-фактурами, первичными учетными документами и др. см. в разделе «Инструкции по учету в программах „1С“».

Видео:1C:Лекторий 24.06.21 Система прослеживаемости товаров: законодательство и отражение в 1С:БухгалтерииСкачать

Получение РНПТ на остатки товаров, подлежащих прослеживанию

Согласно Порядку работы национальной системы прослеживаемости товаров она проводится по указанным в Перечне товарам, экспортированным в Россию и фактически находящимся на ее территории на дату вступления в силу этого перечня и изменений к нему.

Участники оборота товаров, подлежащих прослеживанию, должны уведомить налоговиков об имеющихся остатках таких товаров. Первая дата уведомления — 1 июля 2021 года.

Если в перечень товаров будут внесены изменения, уведомление об остатках нужно подавать только по тем прослеживаемым товарам, которые указаны в этих изменениях.

Требование подавать уведомление об остатках не относится к прослеживаемым товарам, переданным для продажи физлицам для личных целей, не связанных с предпринимательством, и для плательщиков НПД, до вступления в силу перечня товаров и изменений к нему. Это касается тех товаров, которые реализованы в течение 6-ти месяцев с даты вступления в силу перечня товаров и изменений к нему.

Участники оборота товаров, подлежащих прослеживанию, должны подать уведомление об остатках при продаже таких товаров:

- приобретены после начала действия перечня товаров у физлиц для личных целей, не связанных с предпринимательством;

- приобретены после начала действия перечня товаров у плательщиков НПД;

- приобретены после начала действия перечня товаров, которые были ранее конфискованы, обращены в собственность государства, а затем приобретены у контролирующих органов;

- возвращены в оборот физлицами, купившими товары для личных целей, не связанных с предпринимательством, до начала действия перечня товаров;

- возвращены в оборот плательщиками НПД, купившими товары до начала действия перечня товаров.

Уведомление об остатках прослеживаемых товаров нужно заполнять по правилам из проекта приказа ФНС и подавать его электронно по ТКС через оператора ЭДО по правилам и формату из проекта приказа.

После получения уведомления налоговики не позже следующего дня присваивают РНПТ и передают его участнику оборота этих товаров. Информация направляется электронно по ТКС через оператора ЭДО по форме и формату, указанным в проекте приказа ФНС.

Если уведомление передается через представителя, то участник оборота обязан обеспечить этого представителя получением РНПТ.

В случае, когда участник оборота прослеживаемых товаров обнаруживает в уведомлении об остатках ошибки, касающиеся неотражения или неполного отражения информации, и опечатки, он должен сформировать корректировочное уведомление об остатках и направить документ в ИФНС не позже следующего рабочего дня с момента выявления факта ошибок и опечаток.

Чтобы получить РНПТ на остатки товаров, подлежащих прослеживанию, нужно:

- провести инвентаризацию остатков;

- создать уведомление об остатках;

- подать его в ИФНС;

- получить квитанцию с присвоенным РНПТ;

- указать этот РНПТ в учетной системе.

Как работает прослеживаемость?

Механизм НСПТ затронет всех предпринимателей, вне зависимости от масштаба бизнеса или выбранной системы налогообложения: следить планируется не только за непосредственным ввозом, но и за движением товаров по территории РФ. Поэтому отчитываться будут и те, кто так или иначе, оперирует импортными изделиями: перевозит и продает, конфискует и утилизирует, вывозит в третьи страны.

Сам принцип работы системы следующий:

-

При ввозе на территорию РФ каждая партия импортного товара должна получить свой регистрационный номер прослеживаемости (РНПТ). Это может сделать сам налогоплательщик, либо ФНС (после получения уведомления о ввозе или об остатках).

-

Полученный регистрационный номер нужно будет указывать в счетах-фактурах, либо в УПД в процессе реализации товара.

-

Отчетность и другие виды документов, связанные с прослеживаемым товаром, ФНС будет принимать только в электронном виде.

На текущий момент правительство еще не сформировало ряд основных документов, касающихся НСПТ. В частности, нет готового списка товаров, не готовы регулирующие документы. Эксперты считают, что под прослеживаемость, в первую очередь, попадут бытовая техника (холодильники, стиральные машины), строительная и складская техника (например, бульдозеры и автопогрузчики), а также детские коляски и автомобильные сидения. Дело в том, что именно эти товары участвовали в эксперименте по прослеживаемости, запущенном еще в прошлом году.

Учет прослеживаемых импортных товаров в 1с бухгалтерия

Использован релиз 2.3.9.28

1. Включение учета прослеживаемых товаров и настройка номенклатуры

Для работы в программе «1С:Розница» с товарами, подлежащими прослеживаемости, необходимо в группе Учет импортных товаров (Администрирование – Настройки номенклатуры) установить флажок Учет прослеживаемых товаров ведется с и указать дату начала ведения учета (рис. 1). Станет активна ссылка Учет РНПТ, с помощью которой можно перейти в одноименный раздел для настройки классификатора ТН ВЭД, ввода начальных остатков и формирования отчета по движениям прослеживаемых товаров.

Товар считается прослеживаемым, если в карточке номенклатуры выбрано значение Кода ТНВЭД с признаком Прослеживаемый товар. Страна происхождения указывается так же на вкладке Дополнительно (рис. 2).

После сохранения изменений на вкладке Учетная информация будет отображена соответствующая особенность учета (рис. 3).

2. Проведение инвентаризации прослеживаемых товаров

В программе «1С:Розница» для оформления инвентаризации предназначен документ Пересчет товаров (рис. 4), созданный на основании Приказа на пересчет товаров (Склад – Инвентаризация). Документ оформляется стандартным образом с целью выявления актуальных остатков.

При использовании обмена с «Бухгалтерией предприятия» (далее БП) документ Пересчет товаров будет выгружен в БП, для заполнения уведомления об остатках.

3. Формирование Уведомления об остатках прослеживаемых товаров

«1С:Розница» не предусматривает возможность формирования уведомлений об остатках товаров, отправки их в ФНС России и получение из ФНС России квитанции с присвоенным РНПТ.

Особенность функциональности программы в том, что она обеспечивает оперативный контур учета товародвижения прослеживаемых товаров, а вот для общения с системой прослеживаемости рекомендуется использовать программу «1С:Бухгалтерия предприятия». Обмен данными (EnterpriseData) между программами позволит пользователям программы «1С:Розница» взаимодействовать с ФНС в рамках новых правил, не имея полного контура оперативного учета и отчетности.

Если не используется обмен с БП, то взаимодействовать с системой прослеживаемости необходимо через личный кабинет.

Поэтому следующие пункты выполняются вне программы «1С:Розница»:

6. Отражение присвоенных РНПТ в учетной системе

После завершения процесса отражения присвоенных РНПТ в БП в программу «1С:Розница» будет загружен документ Ввод остатков прослеживаемых импортных товаров (Администрирование – Настройки номенклатуры – Учет импортных товаров – Учет РНПТ) с учетом полученных из ФНС значений.

В документах, содержащих прослеживаемые товары, присутствуют новые показатели: Количество по РНПТ, Номер ГТД/РНПТ. Значение в колонке Количество может отличаться от Количества по РНПТ, если используются разные единицы измерения номенклатуры и ТН ВЭД. Программа запоминает коэффициент пересчета и использует его при автоматическом списании товаров.

Также документ ввода остатков прослеживаемых импортных товаров можно создать и вручную. Для автоматического заполнения табличной части предназначена команда Заполнить по остаткам (рис. 5).

При этом для прослеживаемого товара списываются все имеющиеся остатки, а новые товары будут добавлены с учетом номера РНПТ (рис. 6). Данные хранятся в регистре накопления Товары организаций.

На этом процедура получения РНПТ на остатки прослеживаемых товаров завершена. Товары готовы к работе.

Какие товары попадают под отслеживание

Какие же товары надо отражать в системе прослеживаемости в 2023 году? Приводим их перечень из постановления № 1110:

- Холодильники, морозильники и аналогичное оборудование, тепловые насосы (кроме систем кондиционирования воздуха);

- Автопогрузчики и механические тележки;

- Бульдозеры, грейдеры, планировщики, механические лопаты, экскаваторы, одноковшовые погрузчики, трамбовочные машины и дорожные катки;

- Стиральные машины;

- Мониторы, проекторы, приëмная аппаратура для телевизионной связи;

- Интегральные схемы и их части;

- Промышленный транспорт без погрузочных устройств, используемый для перевозки грузов, тракторы, используемые на платформах железнодорожных станций;

- Детские коляски и кресла безопасности.

Во многих из указанных групп есть свои оговорки, в частности, указаны коды товаров по ОКПД 2. Чтобы ознакомиться с ними, рекомендуем обратиться к тексту постановления Правительства № 1110.

Законы, регулирующие систему

Правила регулирует Федеральный закон от 9 ноября 2020 года № 371-ФЗ.

В соответствии с Постановлением Правительства РФ от 25 июня 2019 года № 807, эксперимент по прослеживаемости импортных товаров стартовал 1 июля 2019 года и должен был продолжаться до 31 декабря 2020 года. Эксперимент был продлён дважды: на полгода Постановлением Правительства РФ № 2 от 6 января 2020 года, а затем ещё на месяц Постановлением Правительства от 13 ноября 2021 № 181.

После окончания эксперимента 30 июня 2021 года, процедура стала обязательной с 1 июля, когда в силу вступили ст. 1 и 2 Федерального закона от 9 ноября 2020 года № 371-ФЗ.

Нормативно-правовой базой для внедрения национальной системы прослеживаемости товаров послужил перечень следующих документов:

- Соглашение о механизме прослеживаемости товаров, ввезённых на таможенную территорию ЕАЭС;

- Федеральный закон от 2 декабря 2019 года № 386-ФЗ «О ратификации Соглашения о механизме прослеживаемости товаров, ввезённых на таможенную территорию ЕАЭС»;

- План мероприятий по созданию национальной системы прослеживаемости товаров, утверждённый приказом Минфина России от 19 июня 2018 года №1049 (в редакции приказа Минфина от 29 апреля 2019 года №204);

- Федеральный закон от 9 ноября 2020 года № 371-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса РФ» и закон РФ «О налоговых органах Российской Федерации»;

- Приказ Минфина России от 5 февраля 2021 года № 14н «Об утверждении Порядка выставления и получения счетов-фактур в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи».

Перечень товаров национальной системы прослеживаемости

Посмотреть перечень товаров, подлежащих прослеживаемости

В соответствии с Постановлением Правительства РФ от 25 июня 2019 года № 807, в перечень товаров, подлежащих государственному контролю вошли:

| Наименование товара | Код ТН ВЭД ЕАЭС | Код и наименование товара в соответствии с ОКПД 2 |

|---|---|---|

| Холодильники, морозильники и прочее холодильное или морозильное оборудование электрическое или других типов; тепловые насосы, кроме установок для кондиционирования воздуха товарной позиции 8415 | 8418 (за исключением продукции, классифицируемой кодами: 8418 69 000 8418 91 000 0 8418 99) |

27.51.11 Холодильники и морозильники бытовые |

| 28.25.13 Оборудование холодильное и морозильное и тепловые насосы, кроме бытового оборудования | ||

| Автопогрузчики с вилочным захватом; прочие тележки, оснащённые подъёмным или погрузочно-разгрузочным оборудованием | 8427 (за исключением продукции, классифицируемой кодом 8427 20 900 0) | 28.22.15 Автопогрузчики с вилочным захватом, прочие погрузчики; тягачи, используемые на платформах железнодорожных станций |

| Бульдозеры с неповоротным или поворотным отвалом, грейдеры, планировщики, механические лопаты, экскаваторы, одноковшовые погрузчики, трамбовочные машины и дорожные катки, самоходные | 8429 (за исключением продукции, классифицируемой кодом 8429 30 000 0) | 28.92.21 Бульдозеры и бульдозеры с поворотным отвалом |

| 28.92.22 Грейдеры и планировщики самоходные | ||

| 28.92.24 Машины трамбовочные и дорожные катки самоходные | ||

| 28.92.25 Погрузчики фронтальные одноковшовые самоходные | ||

| 28.92.26 Экскаваторы одноковшовые и ковшовые погрузчики самоходные с поворотом кабины на 360° (полноповоротные машины), кроме фронтальных одноковшовых погрузчиков | ||

| 28.92.27 Экскаваторы и одноковшовые погрузчики самоходные прочие; прочие самоходные машины для добычи полезных ископаемых | ||

| Машины стиральные, бытовые или для прачечных, включая машины, оснащённые отжимным устройством | 8450 (за исключением продукции, классифицируемой кодом 8450 90 000 0) | 27.51.13.110 Машины стиральные бытовые |

| 28.94.22.110 Машины стиральные для прачечных | ||

| Мониторы и проекторы, не включающие в свой состав приёмную телевизионную аппаратуру; аппаратура приёмная для телевизионной связи, включающая или не включающая в свой состав широковещательный радиоприёмник или аппаратуру, записывающую или воспроизводящую звук или изображение | 8528 | 26.20.17 Мониторы и проекторы, преимущественно используемые в системах автоматической обработки данных |

| 26.40.20 Приёмники телевизионные, совмещённые или не совмещённые с широковещательными радиоприёмниками или аппаратурой для записи или воспроизведения звука или изображения | ||

| 26.40.34 Мониторы и проекторы, без встроенной телевизионной приёмной аппаратуры и в основном не используемые в системах автоматической обработки данных | ||

| Транспортные средства промышленного назначения, самоходные, не оборудованные подъёмными или погрузочными устройствами, используемые на заводах, складах, в портах или аэропортах для перевозки грузов на короткие расстояния; тракторы, используемые на платформах железнодорожных станций | 8709 (за исключением продукции, классифицируемой кодом 8709 90 000 0) | 28.22.15 Автопогрузчики с вилочным захватом, прочие погрузчики; тягачи, используемые на платформах железнодорожных станций |

| Коляски детские | 8715 00 100 0 | 30.92.40.110 Коляски детские |

| Детские сиденья (кресла) безопасности, устанавливаемые или прикрепляемые к сиденьям транспортных средств (с металлическим каркасом) | 9401 71 000 1 9401 79 000 1 |

29.32.20.130 Устройства удерживающие для детей |

| Детские сиденья (кресла) безопасности с пластмассовым каркасом, устанавливаемые или прикрепляемые к сиденьям транспортных средств | 9401 80 000 1 | 29.32.20.130 Устройства удерживающие для детей |

Разбираемся на примерах

Для начала разделим понятия плательщиков и неплательщиков НДС.

А теперь рассмотрим самые распространённые ситуации и отчётность в каждом конкретном случае.

Ситуация 1. И продавец, и покупатель — плательщики НДС.

Это самая простая для обеих сторон ситуация. Продавец выставляет покупателю электронный счёт-фактуру с указанием РНПТ. Обе стороны по итогам квартала, как обычно, сдадут декларацию по НДС и укажут в ней информацию о покупке или продаже прослеживаемого товара, поэтому дополнительных отчётов сдавать не нужно. В связи с этим уже с отчётности за III квартал 2021 года декларацию по НДС нужно сдавать по новой форме.

Отчёт об операциях с прослеживаемыми товарами продавцу и покупателю всё же придётся отправить, если речь идёт о товарах, которые по статье 149 или п. 2 статьи 146 НК РФ не облагаются НДС. Срок — до 25 числа месяца за отчётным кварталом.

Ситуация 2. Продавец — плательщик НДС, покупатель — неплательщик.

Продавец выставляет покупателю электронный счёт-фактуру или УПД.

Если покупатель — физлицо или ИП-самозанятый, продавец тоже выставляет счёт-фактуру или УПД, но если физлицо платит наличными, нужен только кассовый чек.

Покупатель принимает по ЭДО счёт-фактуру или УПД и по итогам квартала отправляет в ФНС отчёт об операциях с прослеживаемым товаром.

Ситуация 3. Плательщик НДС экспортирует прослеживаемый товар.

Продавец выставляет покупателю счёт-фактуру или УПД с РНПТ, а если покупатель из стран ЕАЭС — дополнительно сдаёт в ФНС уведомление о перемещении товаров по форме КНД 1169009.

Ситуация 4. Продавец — неплательщик НДС, покупатель — плательщик.

Продавец выставляет покупателю электронный УПД с РНПТ и по итогам квартала подаёт отчёт об операциях с прослеживаемыми товарами.

Покупатель возвращает продавцу электронный УПД с отметкой о приёмке товара и по итогам квартала подаёт отчёт об операциях с прослеживаемыми товарами.

Ситуация 5. И продавец, и покупатель — неплательщики НДС.

Продавец выставляет покупателю электронный УПД и по итогам квартала отправляет в ФНС отчёт об операциях с прослеживаемыми товарами.

Покупатель возвращает продавцу УПД с отметкой о приёмке товаров и по итогам квартала отправляет отчёт об операциях с прослеживаемыми товарами.

Ситуация 6. Неплательщик НДС экспортирует товар.

Продавец выставляет покупателю электронный УПД. Если покупатель из ЕАЭС, продавец дополнительно подаёт уведомление о перемещении в ЕАЭС. Если за пределами ЕАЭС — отчёт об операциях с прослеживаемыми товарами.