Земельный налог: изменение кадастровой стоимости

В НК РФ внесены поправки, касающиеся расчета налога в случае изменения кадастровой стоимости земельных участков в течение года. Ранее кадастровая стоимость определялась на первое число налогового периода.

С 2018 г., если меняется площадь участка, вид разрешенного использования участка или же участок переводится из одной категории земель в другую, изменения кадастровой стоимости земельного участка учитывается при расчете налога со дня отражения соответствующего изменения в ЕГРН.

Исчисление суммы земельного налога в отношении измененных объектов производится с учетом поправочного коэффициента. Он рассчитывается аналогично расчету коэффициента владения согласно п. 7 ст. 396 НК РФ. Таким образом, налог за отчетный период при внесении изменений нужно рассчитать по тому же алгоритму, по которому налог исчисляется, когда право собственности на участок возникает у плательщика в середине года, то есть с учетом поправочного коэффициента (новый НК РФ, введен Законом № 335-ФЗ).

Поправочный коэффициент рассчитывается точно так же, как и при расчете налога при возникновении (прекращении) права собственности на земельный участок и в декларации отражается по коду строки 145.

Новые правила нужно применять с расчета налога (авансового платежа) за 2018 г.

В «1С:Бухгалтерия предприятия 8», ред. 3.0, при изменении кадастровой стоимости земельного участка следует ввести новую запись в регистр «Регистрация земельного участка», где нужно отразить новую кадастровую стоимость и дату изменения, а также код категории земель – если меняется.

В случае одного или нескольких изменений кадастровой стоимости земельного участка в течение года в справке-расчете «Расчет земельного налога» по данному участку выводится соответствующее количество строк, при этом в колонке «Количество месяцев использования» отражается количество месяцев использования участка с соответствующей кадастровой стоимостью.

На сайте regulation.gov.ru опубликован проект приказа ФНС РФ «О внесении изменений в Приказ ФНС РФ от 10.05.2017 № ММВ-7-21/347@», где учтены изменения, внесенные в НК РФ в отношении земельного налога и коэффициента Ки. После утверждения приказа в программе «1С:Бухгалтерия предприятия 8», ред. 3.0, будет поддерживаться форма по земельному налогу с учетом изменений.

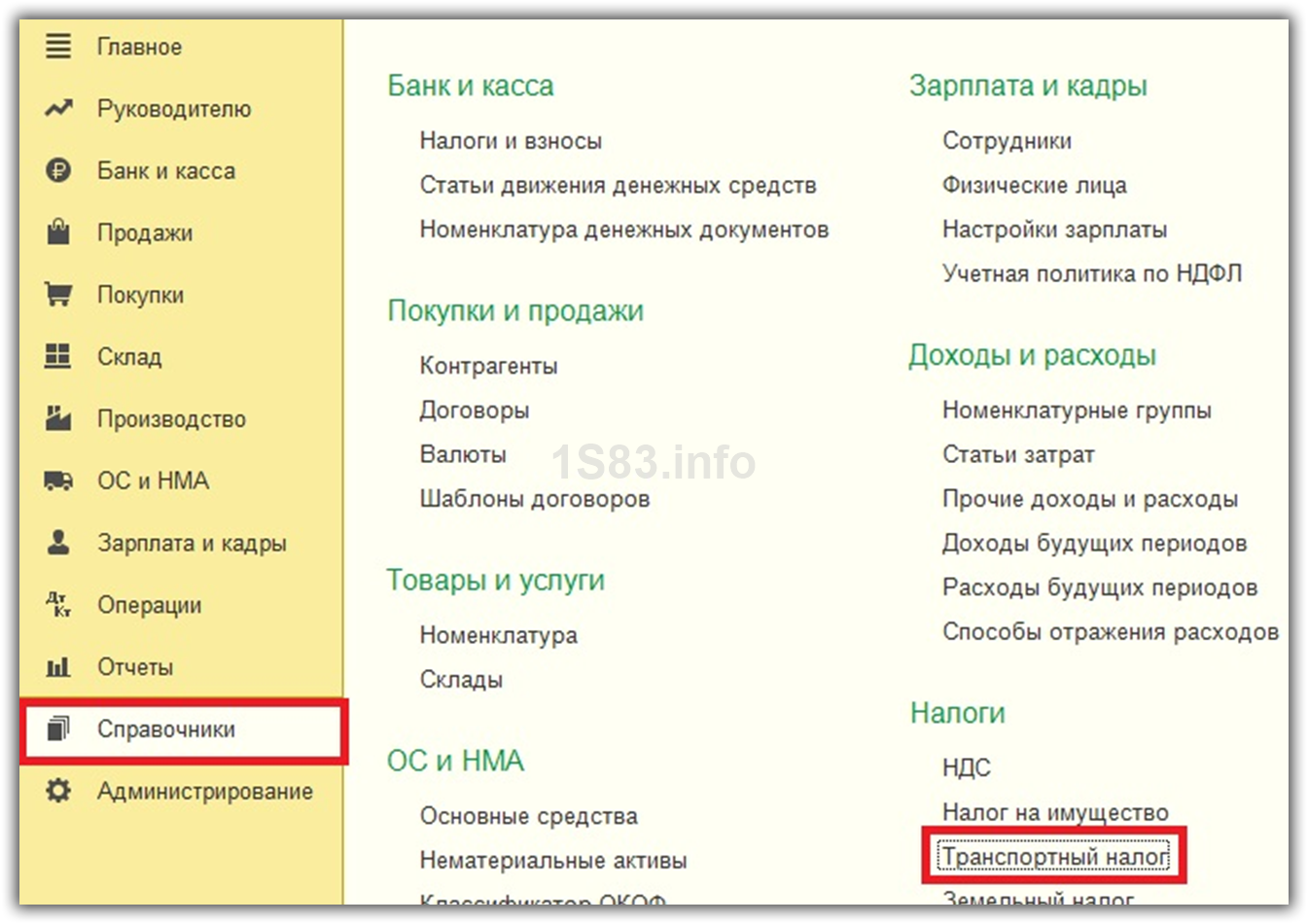

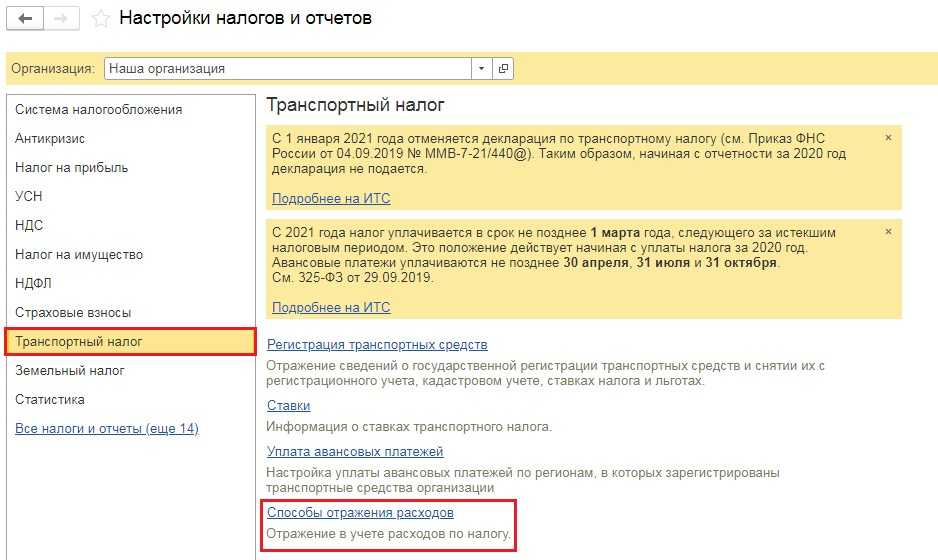

Настройка транспортного налога

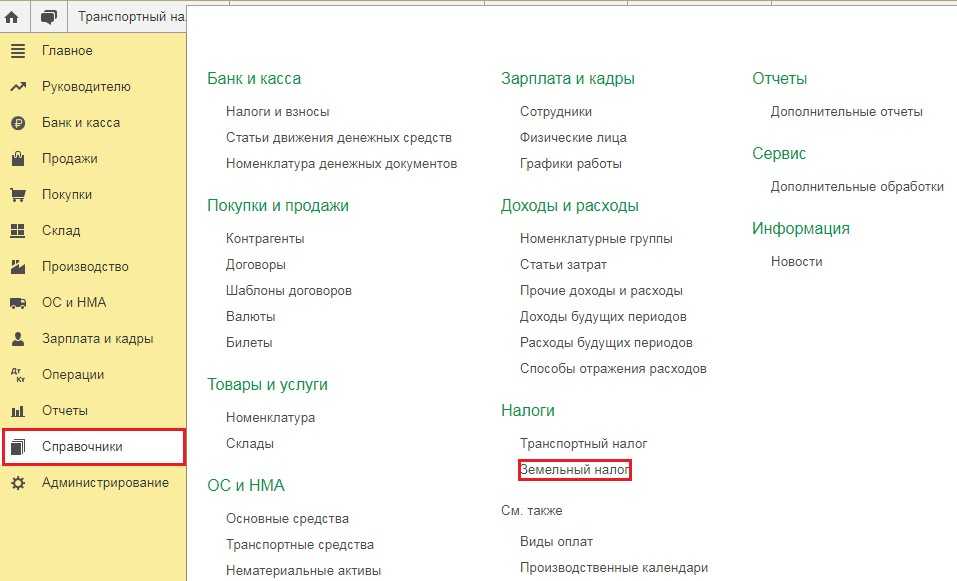

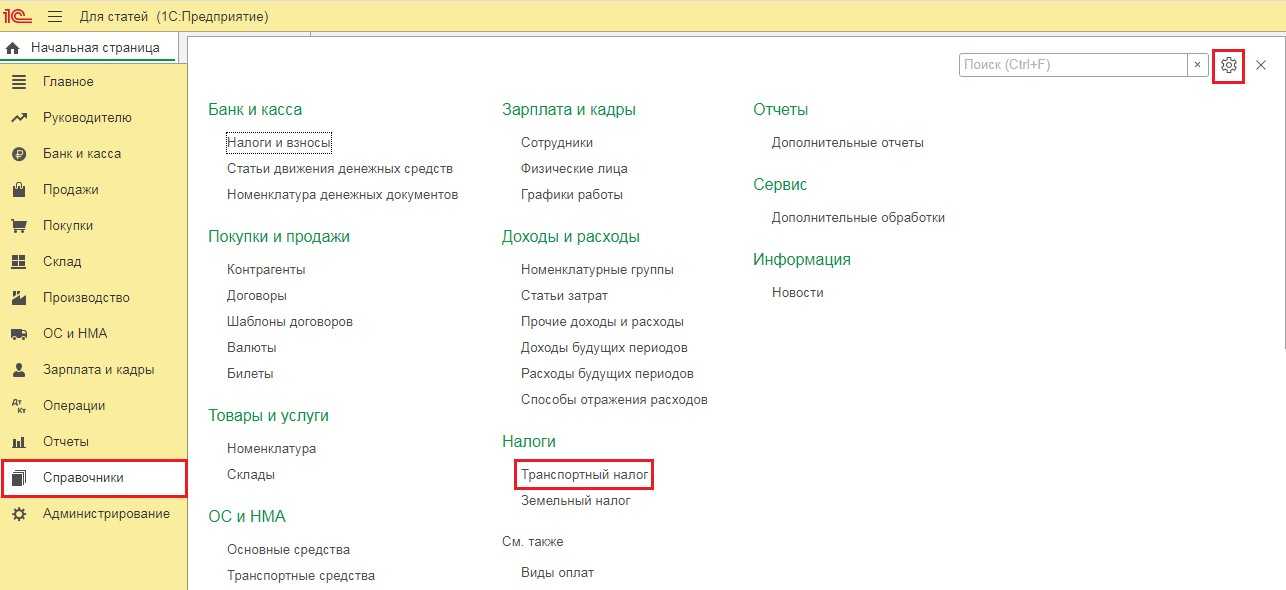

Транспортный налог рассчитывается и отражается в учете при закрытии месяца. Для правильного подсчета суммы к уплате нужно произвести некоторые предварительные настройки. Они расположены в разделе «Справочники» — «Транспортный налог».

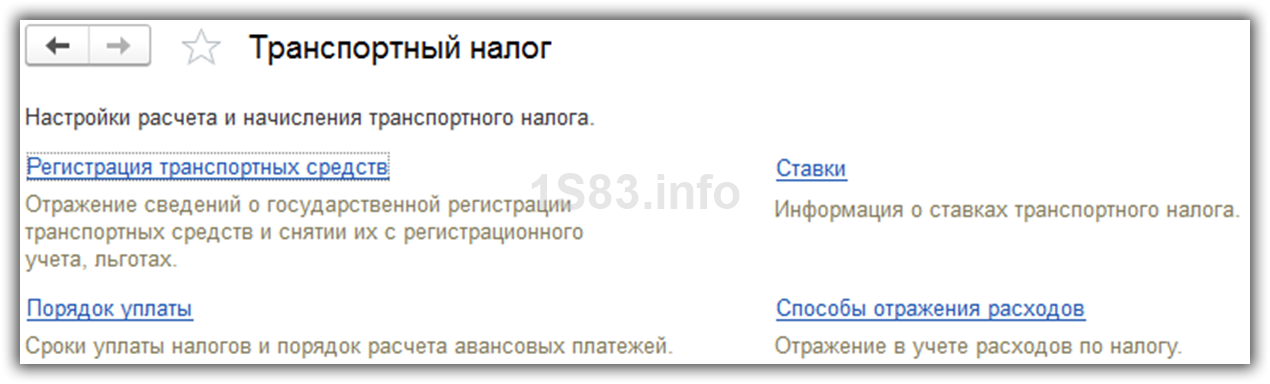

В открывшемся окне для нас доступно несколько разделов настройки. Сначала нужно приступить к регистрации транспортных средств.

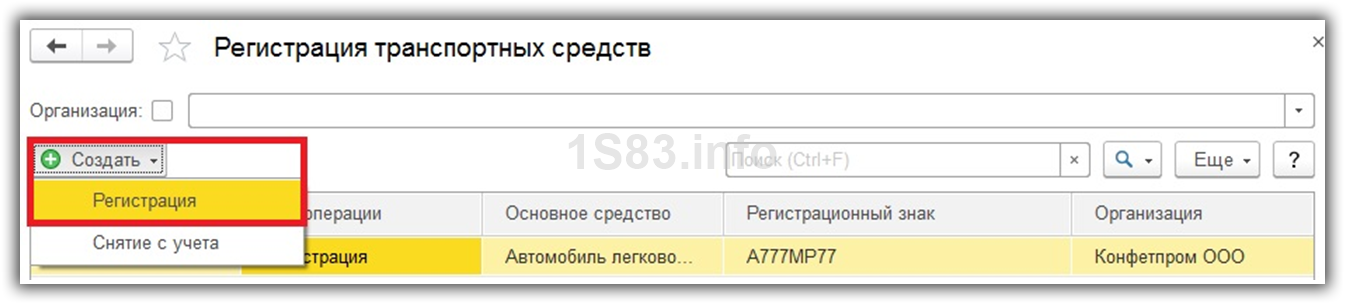

В данном разделе отображаются все зарегистрированные транспортные средства

Для того, чтобы внести в него наш автомобиль, выберем из меню «Создать» пункт «Регистрация».

Обратите внимание, если вы перестали владеть каким-то зарегистрированным транспортным средством, например, продали его, нужно произвести снятие с учета. Производится это так же в данном списке

Не стоит забывать снимать транспортные средства с учета, так как в противном случае программа продолжит начислять на него транспортный налог.

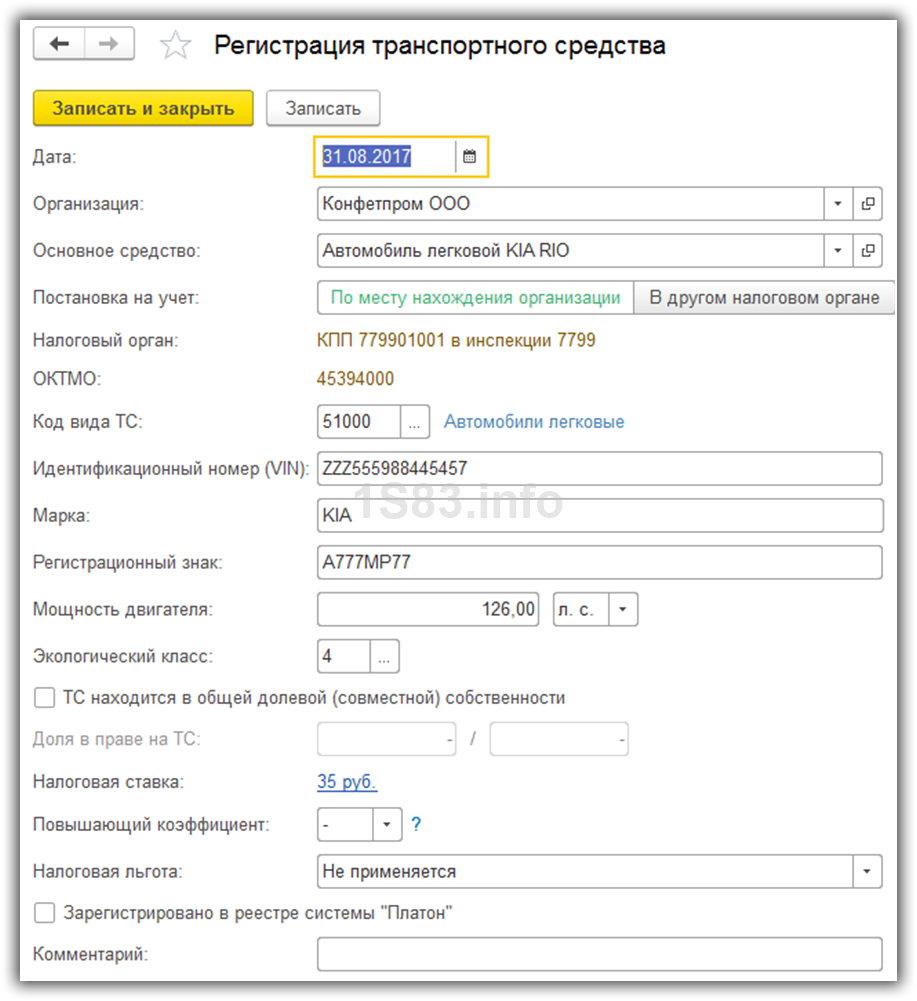

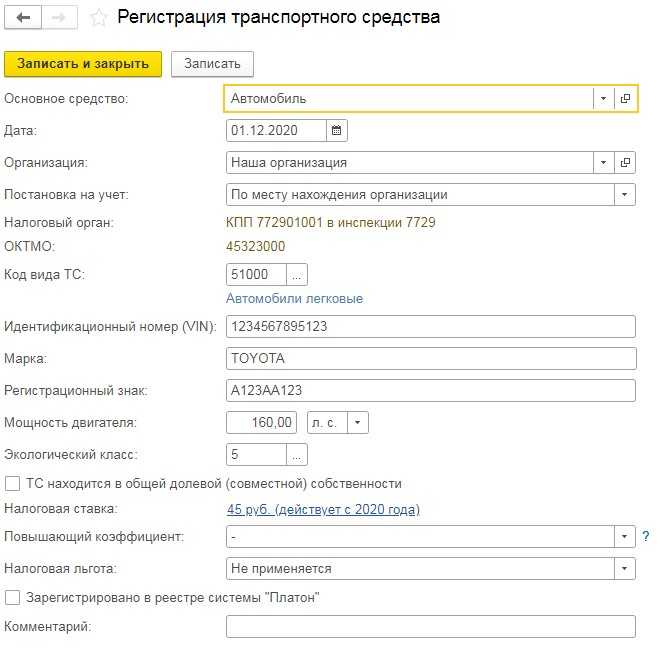

В карточке регистрации автомобиля очень важно корректно заполнить все данные. Практически все они заполняются при его регистрации в ГИБДД.

Предположим, что автомобиль KIA RIO мы поставили на учет 31.08.2017

Обязательно укажем мощность двигателя и налоговую ставку. Они являются основополагающими параметрами при расчете налога в дальнейшем.

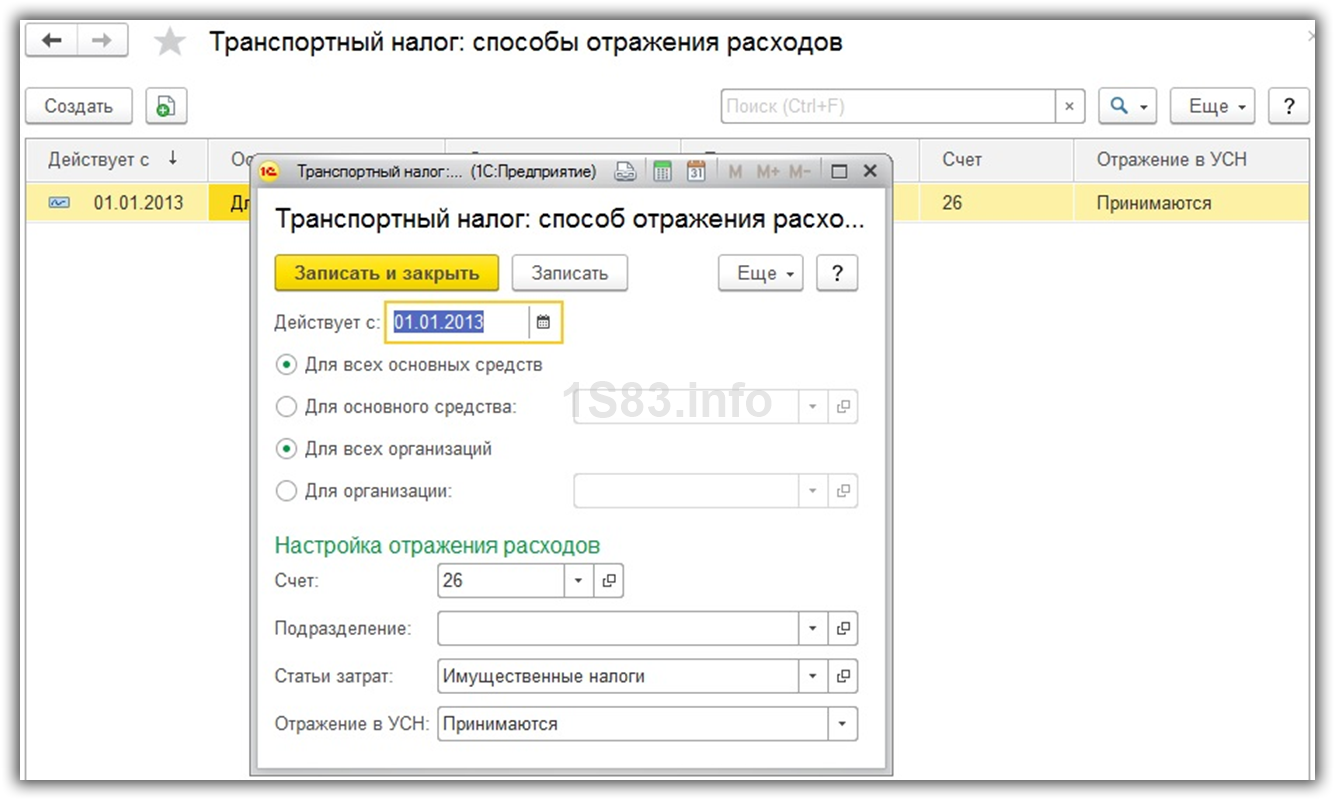

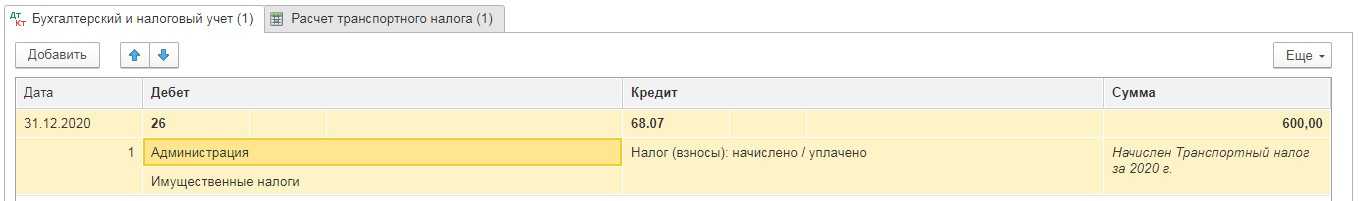

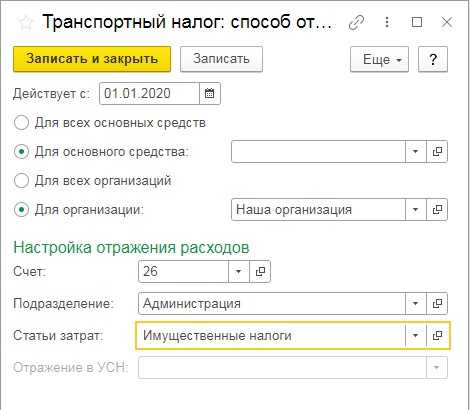

Далее вернемся в форму списка разделов настройки транспортного налога и выберем пункт «Способы отражения расходов». Именно здесь указывается то, как будет учтен в программе налог на наш автомобиль. В нашем случае расходы будут проводиться по 26 счету.

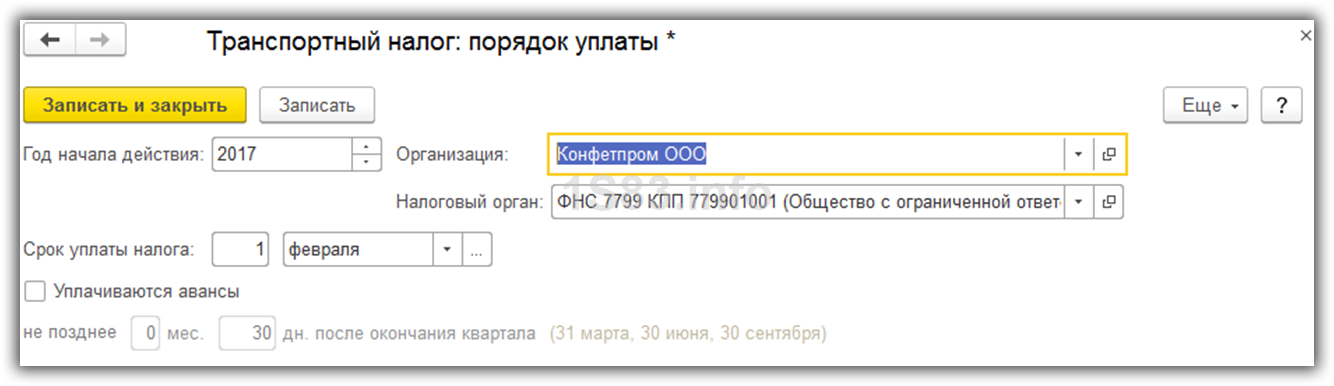

Из формы настройки так же можно уточнить порядок уплаты транспортного налога. Здесь указывается срок, год начала действия, налоговый орган, куда будут производиться выплаты и т.п.

Результат сверки с ФНС по транспортному налогу

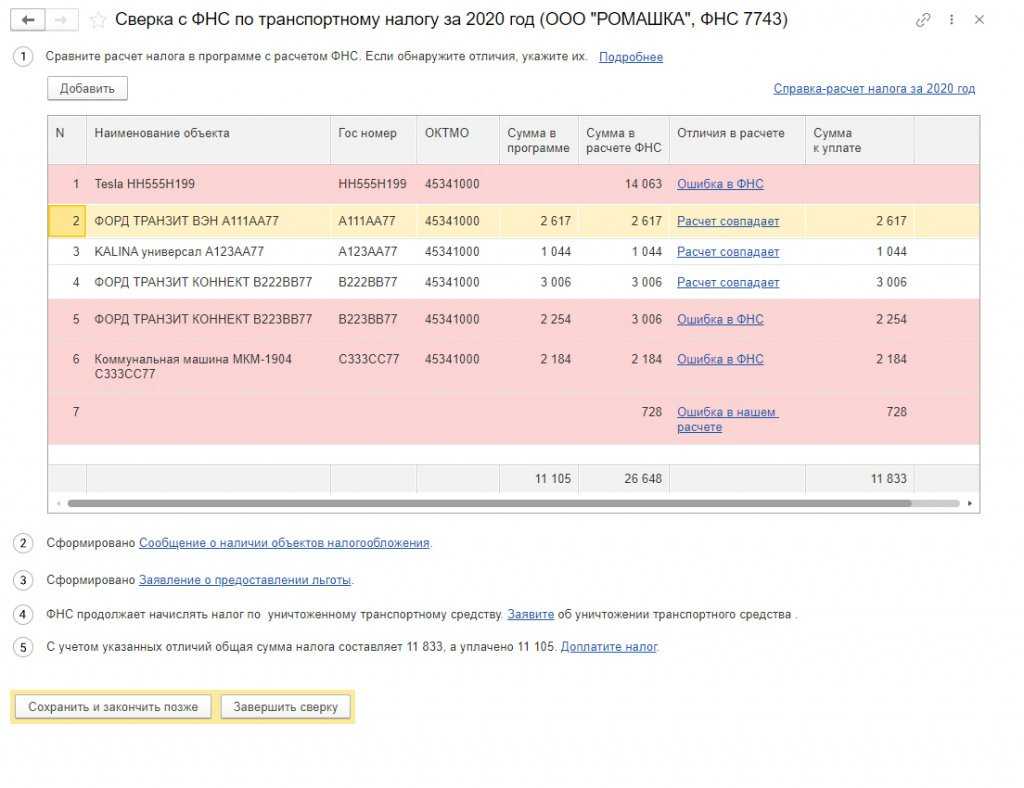

По результатам сверки Помощник автоматически формирует необходимые документы по расхождениям, перейти к которым можно непосредственно из формы детальной сверки (рис. 6).

Рис. 6. Результат детальной сверки с ФНС по транспортному налогу

Например, в случае, когда в расчете ФНС отсутствует транспортное средство, создается сообщение о наличии транспортных средств и (или) земельных участков, признаваемых объектами налогообложения (утв. приказом ФНС России от 25.02.2020 № ЕД-7-21/124@). Сообщение заполняется по данным информационной базы, и пользователю остается ввести только некоторые недостающие сведения.

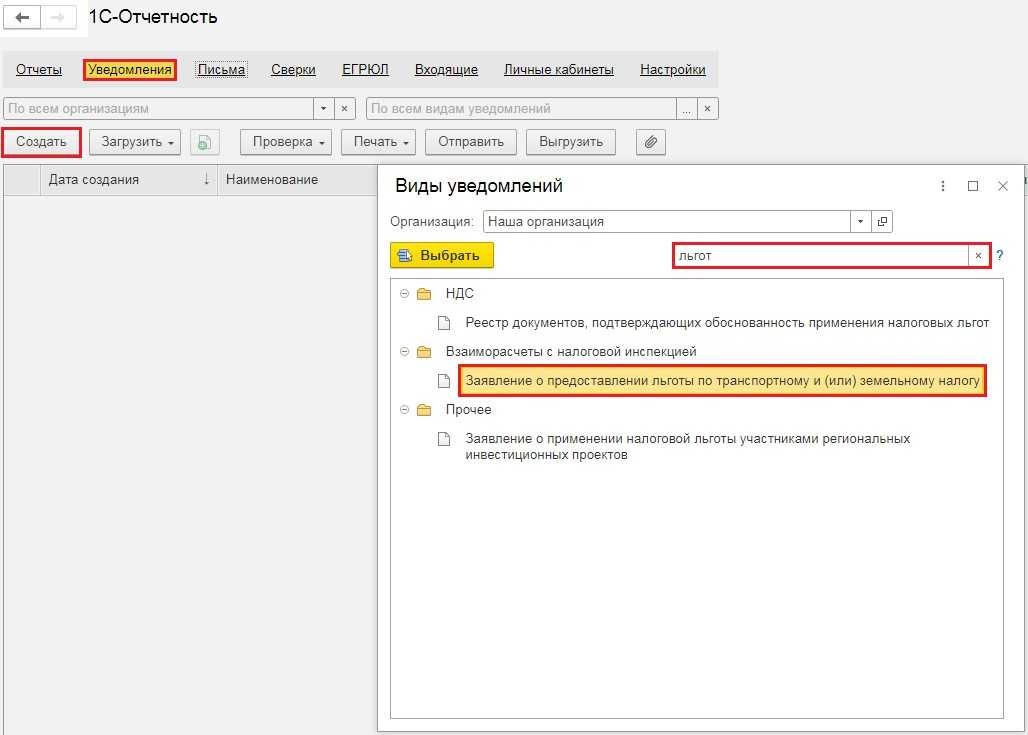

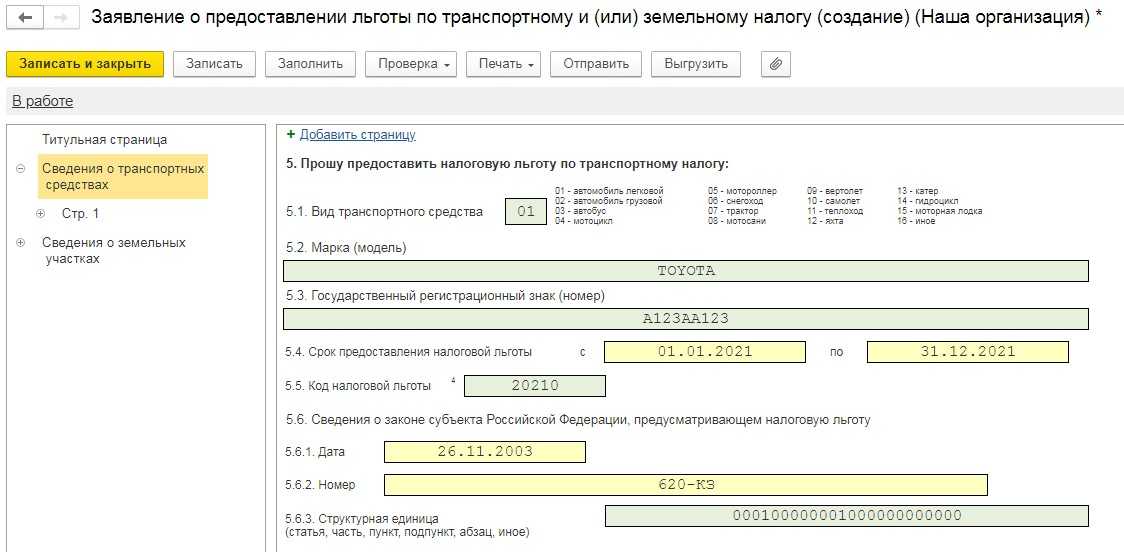

Для транспортного средства, по которому в расчете ФНС не применена льгота, формируется заявление о предоставлении льготы по транспортному и (или) земельному налогу (утв. приказом ФНС России от 25.07.2019 № ММВ-7-21/377@). В заявлении автоматически заполняются сведения только о том транспортном средстве, по которому в расчете ФНС не применена налоговая льгота. Пользователю остается ввести срок предоставления льготы, дату и номер закона, предусматривающего данную льготу, а также данные подтверждающих документов.

Для уничтоженного транспортного средства, по которому ФНС продолжает начислять налог, Помощник предлагает перейти к заполнению заявления о гибели или уничтожении транспортного средства (утв. приказом ФНС России от 29.12.2020 № ЕД-7-21/972@). Сведения об уничтоженном транспортном средстве заполняются пользователем вручную.

Обратите внимание, с 01.01.2022 для ряда сообщений и заявлений по транспортному и земельному налогам применяются новые формы и форматы (приказ ФНС России от 18.06.2021 № ЕД-7-21/574@).

Сформированные заявления (сообщения и уведомления) можно отправить напрямую в ИФНС через сервис .

По транспортному средству, ошибочно отсутствующему в расчете программы, необходимо доплатить налог. Об этом также напомнит Помощник. Перейдя по соответствующей ссылке из формы Помощника, пользователь получает уже сформированное и заполненное платежное поручение на уплату налога.

Если работа со сверкой не закончена, то для сохранения выполненных действий следует нажать на кнопку Сохранить и закончить позже. Все сверки расчетов с ФНС по транспортному налогу сохраняются в разделе Отчеты — Сверки с ФНС — Сверка расчета транспортного налога.

При этом незавершенная задача по сверке расчета с ФНС транспортного налога за 2020 год остается в списке Задачи организации.

По кнопке Завершить сверку сама сверка расчетов с ФНС по транспортному налогу сохраняется, а задача по сверке расчета с ФНС транспортного налога помечается как выполненная и перемещается в архив.

В аналогичном порядке организована работа Помощника сверки расчета по земельному налогу.

1С:ИТС

Подробнее об особенностях расчета и налогов в программе «1С:Бухгалтерия 8» редакции 3.0 см. в разделе «Консультации по законодательству». Руководство по использованию сервиса 1С-Отчетность см. в разделе .

От редакции. О сроках реализации законодательных изменений по и налогам см. в одноименных разделах «Мониторинга законодательства». В 1С:Лектории 23.12.2021 состоится онлайн-лекция эксперта 1С «Новые возможности „1С:Бухгалтерии 8“ (ред. 3.0) для эффективного ведения учета». Зарегистрироваться на мероприятие можно на сайте 1С:ИТС странице .

Расчёт земельного налога в 1С: Бухгалтерии предприятия ред. 3.0

Расчёт земельного налога в программе 1С: Бухгалтерия предприятия очень схож с алгоритмом расчёта транспортного налога.

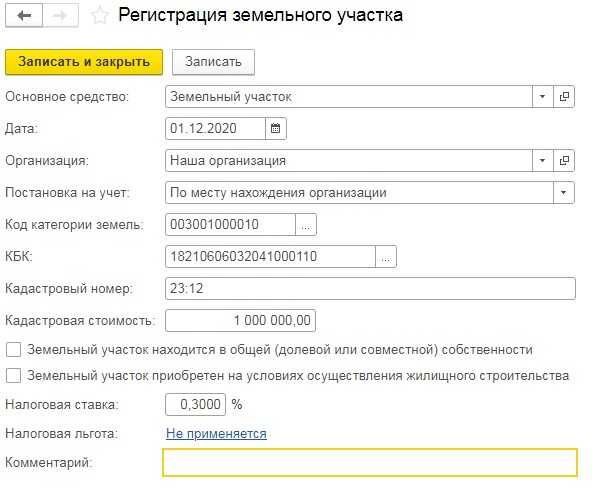

Для начала следует заполнить документ «Регистрация земельного участка». Расположен данный пункт в разделе «Справочники» — «Земельный налог».

Так же, как и в документе «Регистрация транспортного средства», все поля имеют крайне важное значение и влияют на расчёт налога. Отличием в заполнении этих двух документов является размер налоговой ставки

При расчёте транспортного налога используется специальный справочник «Ставки транспортного налога», а при расчёте земельного — ставку необходимо посмотреть самостоятельно в региональном законодательстве, а затем внести её сюда. Для быстрого поиска нужной информации создан портал: https://www.nalog.ru/rn23/service/tax/, где необходимо выбрать необходимый регион, вид налога и налоговый период.

Если ваша организация претендует на получение льготы по земельному налогу, то ей обязательно нужно направить заявление о применении льготы в налоговый орган. Как это сделать в программе 1С: Бухгалтерия смотри выше в пункте «Расчёт транспортного налога в 1С: Бухгалтерия 8».

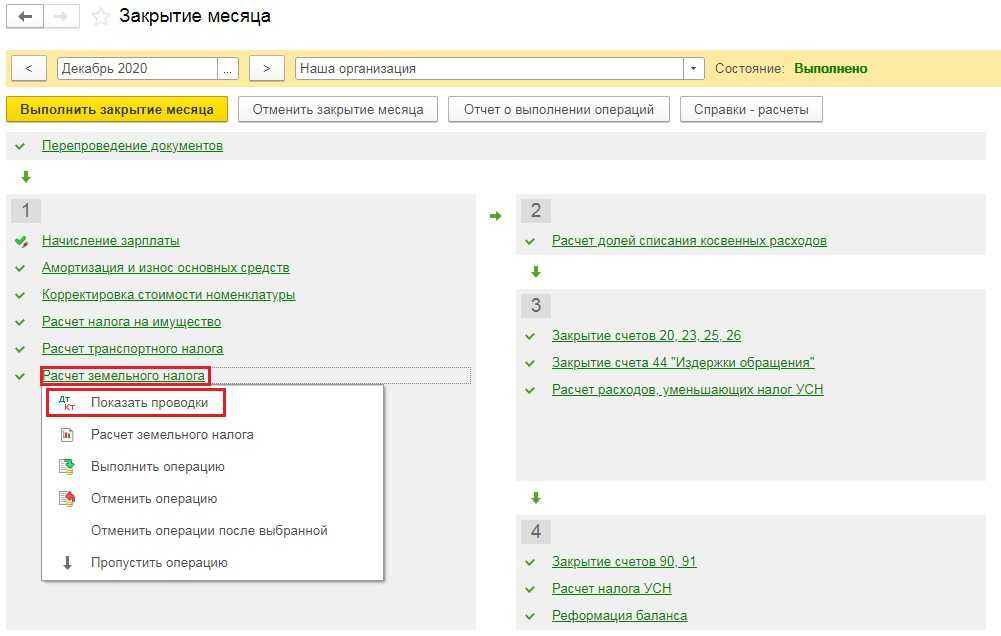

Перейдём непосредственно к расчёту налога.

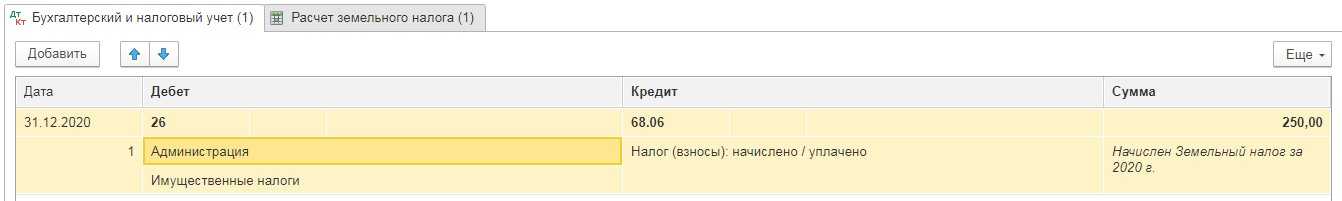

По нашему примеру, кадастровая стоимость земельного участка составляет 1 миллион рублей, ставка налога 0,3% и владеем мы им ровно месяц.

Получаем: 1000000 * 0,3% / 12 * 1 = 250 рублей.

Проверим, что нам посчитала программа.

Для этого перейдём в раздел «Операции» и выберем пункт «Расчёт земельного налога».

В выпадающем списке нажмём на кнопку «Показать проводки» и убедимся в верности расчёта.

Также, ещё раз нажав на пункт «Земельный налог», можно выбрать справку-расчёт «Расчёт земельного налога» и проанализировать исчисленные суммы.

Обязательно убедитесь, что исходная информация для расчёта налога верна, и что налог рассчитан по всем земельным участкам, находящимся у вас в собственности.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Налог на прибыль

При корректировке расходов надо иметь в виду следующее. Поскольку затраты занижены в прошлом налоговом периоде, то никаких исправлений в налоговом учете текущего года делать не нужно. Подавать уточненную декларацию также не требуется, ведь инспекторы и без того начислили дополнительную сумму налога и отразили ее в карточке расчетов с бюджетом.

Иногда расходы, не принятые в налоговом учете, нужно аннулировать и в бухгалтерском учете (например, при неверном начислении амортизации основных средств). Тогда в бухучете текущего периода необходимо показать прибыль прошлых лет. Из-за этого образуется постоянная отрицательная разница, которая порождает постоянный налоговый актив (ПНА).

Чаще затраты, аннулированные в налоговом учете, можно сохранить в бухгалтерском учете. В частности, это относится к суммам, перечисленным на счета сомнительных контрагентов, которых ревизоры посчитали «однодневками». В этом случае в бухучете текущего периода корректировок не будет.

Корректировать доходы прошлых периодов следует по тем же правилам, что и расходы. Так, в налоговом учете текущего периода никаких исправлений делать не надо (равно как и подавать «уточненку»).

Если в бухгалтерском учете доходы тоже занижены, то в текущем периоде необходимо отразить прибыль прошлых лет и показать постоянный налоговый актив. Если в бухучете доходы сформированы правильно, то в текущем периоде корректировок не будет (см. таблицу).

Поступление на склад и принятие к учету автомобиля

Оприходование и принятие к учету любого транспортного средства выполняется по правилам учета основных средств. На рис.2 видим документ «Поступление оборудования», с помощью которого отражено поступление автомобиля на счета учета организации «ООО «ПромТех» в январе 2016 года.

Документ формирует проводки по дебету 08 и 19 счетов бухгалтерского учета (рис.3).

В этом же месяце оформлено принятие к учету (рис.4).

Автомобиль будет учитываться на счете 01 с первоначальной суммой 508474,58 руб. (рис.5).

Единственным отличием принятия к учету транспортного средства является необходимость включить флажок «Автотранспорт» в карточке ОС (рис.6). Также необходимо правильно выбрать группу учета ОС – «Транспортные средства».

Расчёт транспортного налога в 1С: Бухгалтерии предприятия ред. 3.0

Для верного исчисления транспортного налога в программе 1С: Бухгалтерия предприятия необходимо, чтобы был введён документ «Регистрация транспортных средств».

Расположен он в разделе «Справочники» — «Транспортный налог».

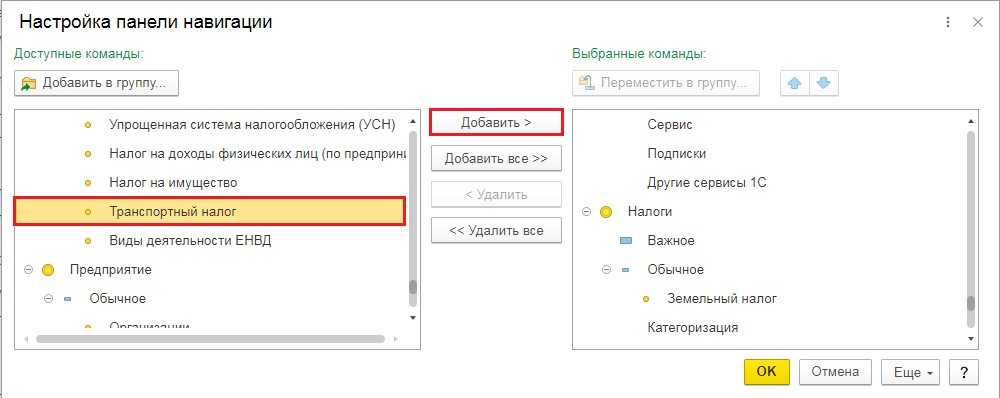

Если в разделе «Справочники» у вас нет такого пункта, то тогда вам нужно перейти в настройки раздела — иконка шестерёнки в правом верхнем углу окна, из выпадающего меню выбрать пункт «Настройка навигации» и в открывшемся окне найти необходимый пункт в левом столбце. Двойным щелчком мыши по нему, или при помощи кнопки «Добавить», его нужно перенести в правую часть окошка, а затем нажать «ОК».

При переходе в пункт «Транспортный налог» будет открыто новое окно, в котором следует выбрать пункт «Регистрация транспортных средств».

Затем нажать на кнопку «Создать» и выбрать пункт «Регистрация». Далее нужно указать все характеристика автомобиля, согласно паспорту и свидетельству транспортного средства.

Важно верно заполнить все данные, так как практически от каждого из них зависит расчёт налога. От графы «Постановка на учёт» будут зависеть налоговые ставки

Если машина поставлена на учёт в другом регионе, то это необходимо учитывать

От графы «Постановка на учёт» будут зависеть налоговые ставки. Если машина поставлена на учёт в другом регионе, то это необходимо учитывать.

От кода вида транспортного средства тоже будет зависеть размер ставки, так как для легковых и грузовых машин действуют разные тарифы.

мощность двигателя * налоговая ставка *количество месяцев владения/ 12 * повышающий коэффициент

Повышающий коэффициент применяется к дорогостоящим автомобилям дороже 3 миллионов рублей. В графе «Налоговая льгота» необходимо выбрать подходящий для вас пункт.

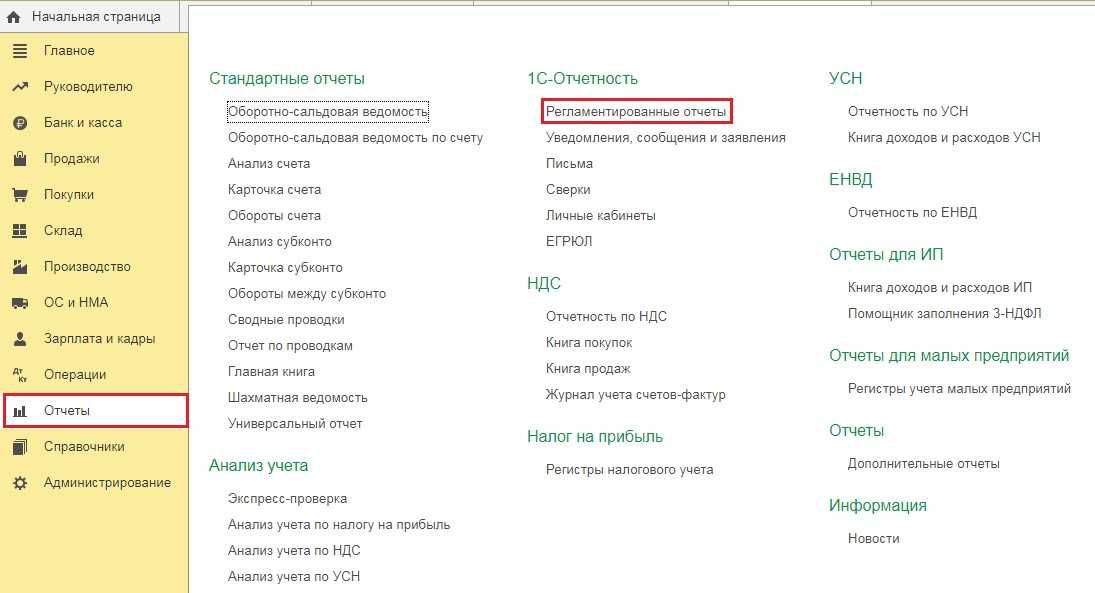

Для подачи заявления на льготу необходимо перейти в раздел «Отчёты» и выбрать пункт «Регламентированные отчёты».

Открывшуюся форму заявления необходимо заполнить вручную, указав данные автомобиля, срок предоставляемой льготы и на основании какого пункта и какого закона вы на неё претендуете.

По окончании заполнения, заявление можно отправить в налоговый орган, нажав на кнопку «Отправить», либо распечатать для личного визита в ФНС, либо выгрузить для отправки заявления через стороннего провайдера.

Вернёмся к расчёту налога.

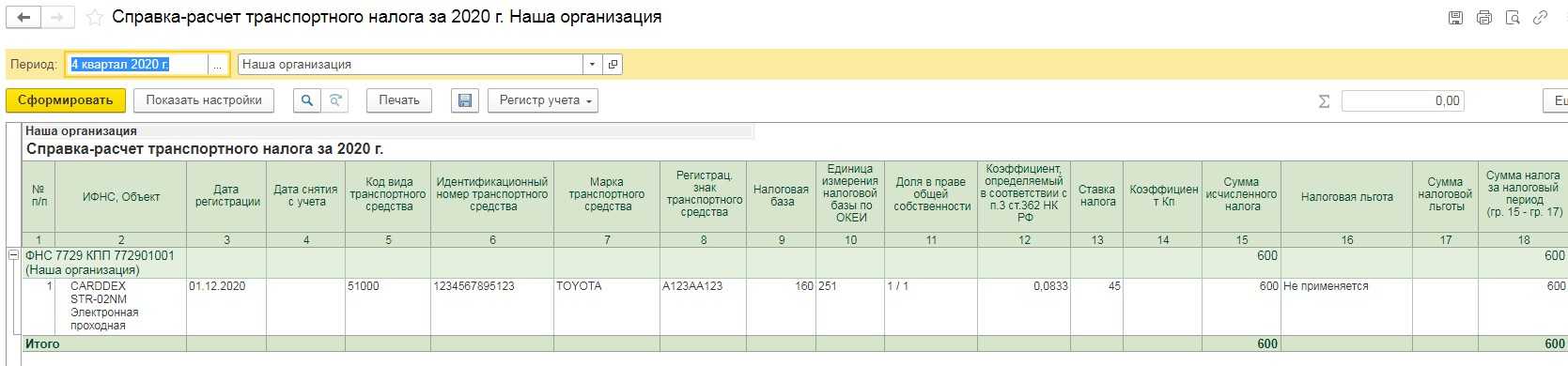

По заполненной ранее форме «Регистрация транспортного средства» видно, что у нашего автомобиля нет повышающего коэффициента, ставка налога составляет 45 рублей, мощность двигателя — 160 лошадиных сил и владеем автомобилем мы ровно месяц.

Рассчитаем налог: 160 * 45 / 12 * 1 = 600 рублей.

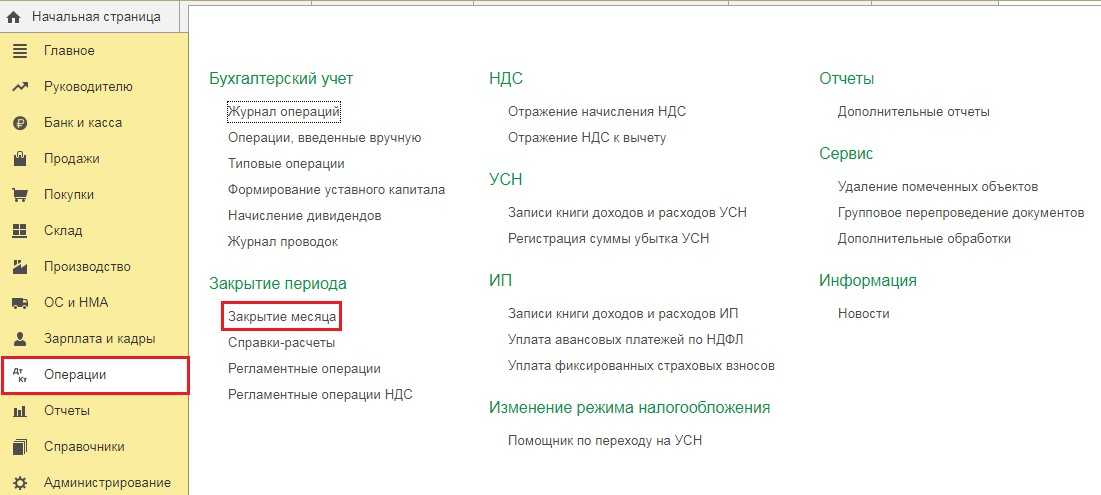

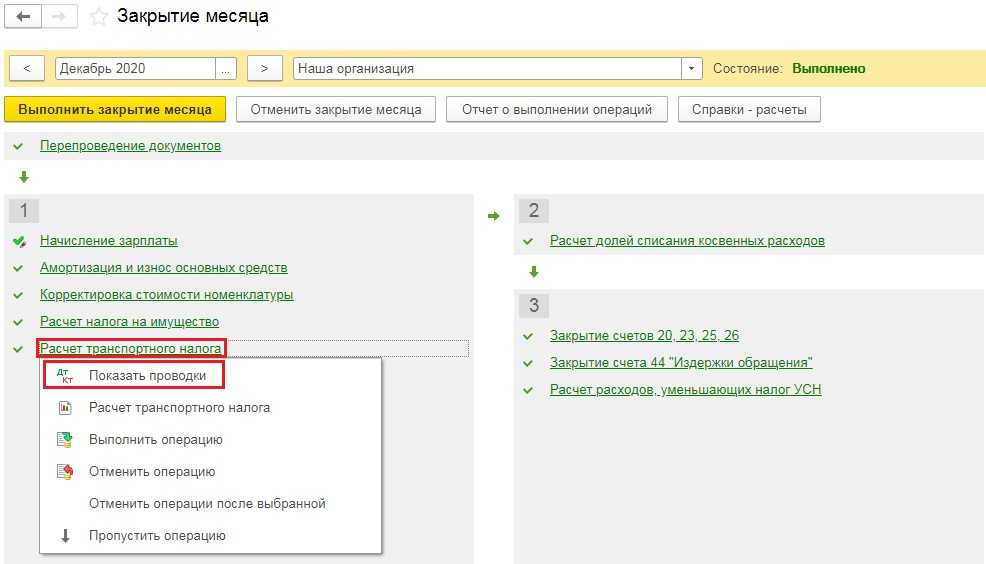

Но чтобы не считать налог вручную, мы можем обратиться к обработке «Закрытие месяца» в разделе «Операции».

Когда регламентные операции месяца выполнены, нам нужно нажать на пункт «Расчёт транспортного налога» и выбрать пункт «Показать проводки».

В сумме проводки вы увидите рассчитанный программой налог.

Также, ещё раз нажав на пункт «Транспортный налог», можно выбрать справку-расчёт «Расчёт транспортного налога» и проанализировать расчёт.

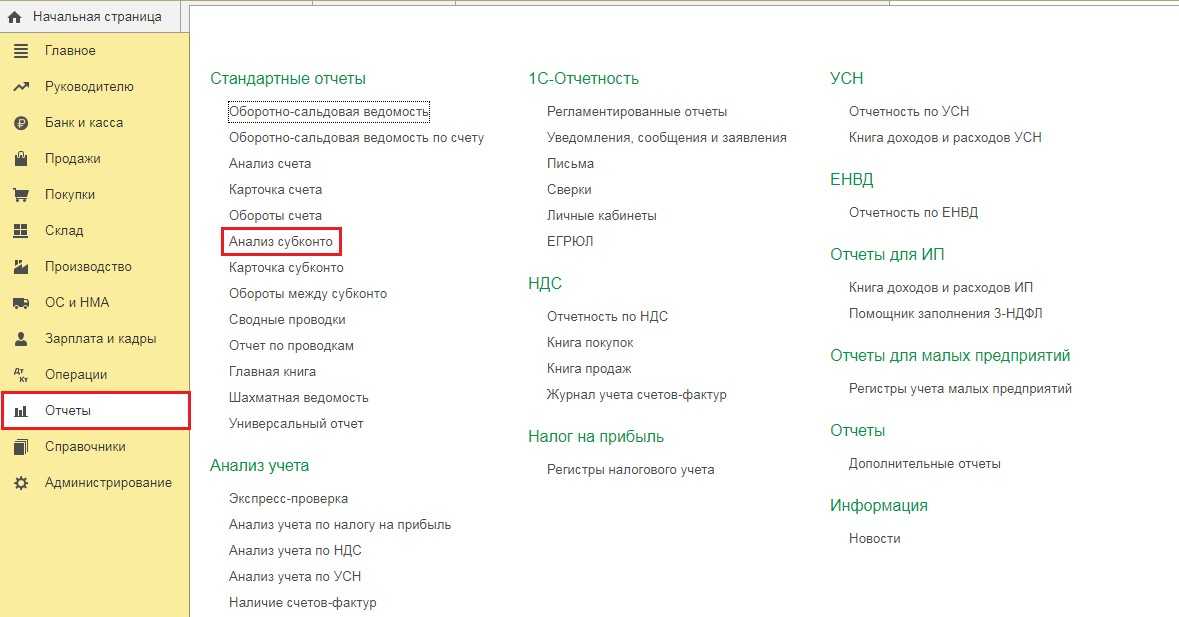

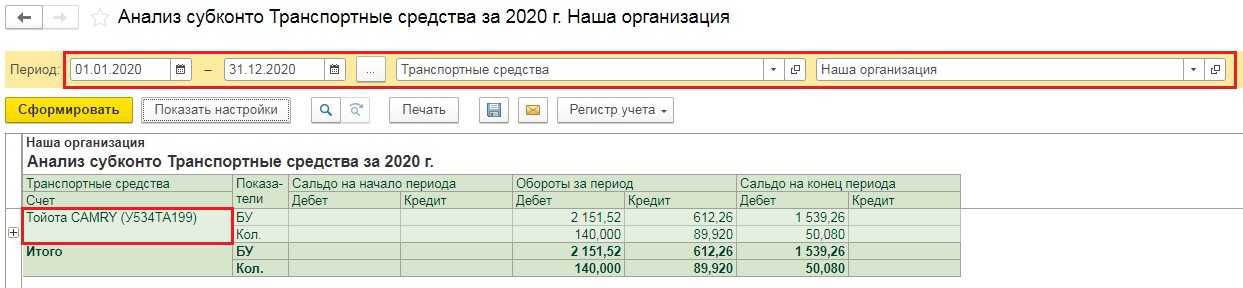

Узнать, сколько транспортных средств принадлежит вашей организации по данным программы, можно при помощи отчёта «Анализ субконто», расположенного в разделе «Отчёты».

В открывшемся окне следует указать период — год, в графе субконто — «Транспортные средства» и в поле «Организации» необходимую вам, после чего нажать на кнопку «Сформировать».

Касаемо проводки по начислению транспортного налога, она может быть отражена по дебету любого из затратных счетов.

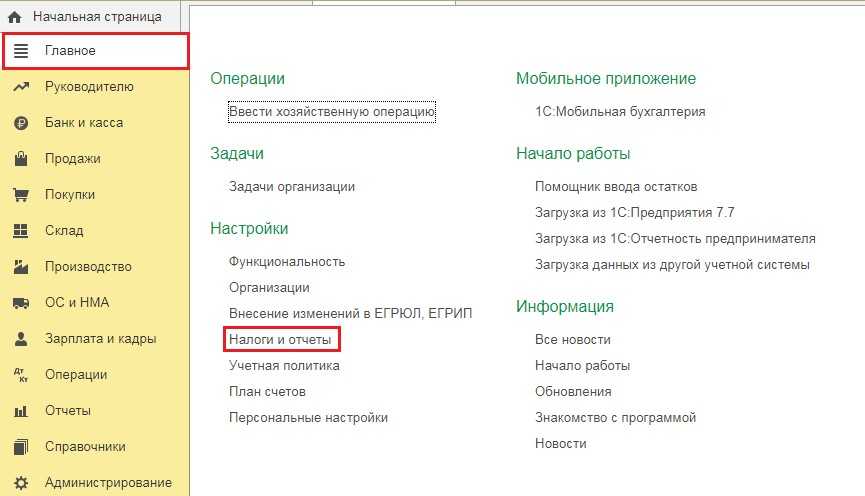

Обычно, если автомобиль используется работниками администрации, то выбирают счёт 26. Торговые предприятия, использующие машину для доставок, включают расходы на уплату налога в 44 счёт. Если же автомобиль сдаётся в аренду и доход от сдачи автомобиля не относится к вашим основным видам деятельности, то налог отражается на счёте 91.02. Настроить это можно в разделе «Главное» пункте «Налоги и отчёты».

Здесь у вас будет возможность указать налог по какому транспортному средству будет отражаться на том или ином счёте, или задать общие настройки для организации.

Начисление, расчет налога и проверка декларации

Теперь вернемся к обработке «Закрытие месяца» и проверим расчет, который выполнила программа 1С (рис.12).

На рис.13 и рис.14 показана справка по расчету транспортного налога.

Сумма налога рассчитывается по формуле: Налоговая база * Ставка налога.

Как отмечалось выше, в качестве налоговой базы используется мощность двигателя (но не стоимость самого ОС). В итоге имеем: 126 * 35 = 4 410 руб.

Эту же сумму можно увидеть в Декларации по транспортному налогу (рис.15).

В заключение стоит заглянуть в регистр сведений «Регистрация транспортных средств», в котором хранятся данные обо всем транспорте организации (рис.16). В регистр можно попасть по кнопке «Все функции» – Регистры сведений. В нем можно не только зарегистрировать, но также и снять с учета любое транспортное средство.

Как начисляется транспортный налог

Обязанность самостоятельно рассчитывать налог закреплена за юрлицами. Несмотря на то, что с налога за 2020 год для организаций отменена сдача деклараций по транспортному налогу, а ФНС должна рассылать им сообщения с уже посчитанной суммой (по аналогии с тем, как она сейчас это делает для ИП и физлиц), считать налог юрлица все так же будут самостоятельно. Во-первых, они должны знать сумму, чтобы в течение года вносить авансовые платежи (если они установлены в регионе). А во-вторых, сообщение от налоговой носит скорее информационный характер, чтобы компания могла сверить свои начисления с теми, что сделаны по данным налоговиков. Ведь получит она его уже после сроков уплаты авансов (см., например, письмо Минфина от 19.06.2019 № 03-05-05-02/44672).

Начисление транспортного налога подразумевает применение к базе по налогу ставки с учетом времени нахождения транспорта в собственности плательщика. В ряде случаев также применяется повышающий коэффициент (п. 2 ст. 362 НК РФ).

Обращаем внимание на то, что оплачивать налог должен не тот, кто использует транспортное средство, а тот, кто им владеет. Даже если собственником выдана доверенность на управление транспортом, доверенное лицо налог не платит

Начисляется налог за полный месяц, в течение которого транспорт находится в собственности плательщика. При этом месяц регистрации считается полным, если транспортное средство поставлено на учет до 15 числа включительно. Месяц снятия с учета признается полным в случае, когда объект снят с регистрации после 15 числа.

К примеру, если автомобиль приобретен и поставлен на учет 15.04.2020, то транспортный налог за 2020 год у покупателя исчислялся за период владения автомобилем начиная с апреля 2020 года, а у продавца — по март 2020 года включительно.

Образец платежного поручения по транспортному налогу для организаций и детальную инструкцию по его заполнению вы найдете в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

Расчет транспортного налога в 1С

В 1С расчет транспортного налога осуществляется:

- ежеквартально — в настройках установлена уплата авансов;

- по итогам года — в настройках не установлена уплата авансов.

Расчет налога, в т. ч. и авансовых платежей, осуществляется через процедуру Закрытие месяца – операция Расчет транспортного налога.

Сверка с ИФНС по транспортному налогу

- пояснения в свободной форме с Приложением:

- (форма, утв. Письмом ФНС РФ от 18.03.2020 N БС-4-21/4722) — при ликвидации объекта налогообложения; (форма, утв. Приказом ФНС РФ от 25.07.2019 N ММВ-7-21/377@) — при наличии льгот; (форма, утв. Приказом ФНС РФ от 25.02.2020 N ЕД-7-21/124@) — при наличии транспортных средств, не учтенных ИФНС при расчете налога.

- подтверждающих документов (по желанию).

Если не смотря на пояснения и реально существующие основания для уменьшения налога, организация получила из налогового органа Требование на уплату недоимки по налогу, исчисленному по версии ИФНС, у нее есть возможность урегулировать вопрос, направив жалобу в вышестоящий орган — УФНС.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.При приобретении автомобиля организация обязана зарегистрировать его в ГИБДД или.

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь срегламентом БухЭксперт8.ру >>

Как не попасть в ловушку, работая с контрагентами из ЕАЭС

Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Переход на ФСБУ 6/2020 «Основные средства» в 1С по альтернативному алгоритму

Изменения в 2021 году, о которых нужно знать бухгалтеру

Учет ОС по-новому: ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018

Пообъектный учет ОС и подходы к определению и пересмотру СПИ

Мы продолжаем серию «Самое новое в «1С:Бухгалтерии 8», в которой регулярно рассказываем об изменениях в новых версиях решения, о том, что в них появилось интересного, важного и полезного для бухгалтера. В программе «1С:Бухгалтерия 8» начиная с версии 3.0.104 добавлена возможность сверки с ФНС расчета транспортного и земельного налогов

По расхождениям заполняются документы для направления их в ФНС

В программе «1С:Бухгалтерия 8» начиная с версии 3.0.104 добавлена возможность сверки с ФНС расчета транспортного и земельного налогов. По расхождениям заполняются документы для направления их в ФНС.

Простой интерфейс: меню «Начальная страница — Задачи организации — Все задачи организации».

Полный интерфейс: меню «Главное — Задачи — Задачи организации».

Результат сверки с ФНС по транспортному налогу

Сверки расчетов с ФНС по транспортному налогу сохраняются.

Простой интерфейс: меню «Налоги — Еще — Сверка расчета транспортного налога».

Полный интерфейс: меню «Отчеты — Сверки с ФНС — Сверка расчета транспортного налога».

Аналогично выполняется сверка расчета земельного налога.

Простой интерфейс: меню «Налоги — Еще — Сверка расчета земельного налога».

Полный интерфейс: меню «Отчеты — Сверки с ФНС — Сверка расчета земельного налога».

В этом материале расскажем, как организован весь этот процесс изнутри в программе 1С: Бухгалтерия предприятия ред. 3.0 и дадим полезные советы, которые помогут вам вовремя избежать недопонимания с проверяющими органами.

Итак, если расчёт налоговой службы не совпадёт с вашим, например, по причине отсутствия данных о приобретённом вами автомобиле, у вас будет 10 дней на то, чтобы представить пояснения с подтверждающими документами.

Чтобы избежать подобных сюрпризов, ФНС рекомендовала провести заблаговременную сверку (Письмо ФНС России от 16.01.2020 г. №БС-4-21/452@ «Об обеспечении сверки сведений о транспортных средствах и земельных участках организаций»).

После чего будет открыта форма уведомления, которую необходимо заполнить вручную.

Регистрация авто и настройки расчета транспортного налога в 1С 8.3

Этих данных достаточно для начисления амортизации, но для расчета транспортного налога придется выполнить регистрацию автомобиля и настроить расчет. Переходим ко второму и третьему пунктам нашего алгоритма. Регистрация и настройка выполняется в меню «Справочники», подменю «Налоги» (рис.7).

На рис.8 представлена сама форма регистрации и настроек.

Реквизиты, которые необходимо заполнить при регистрации, показаны на рис.9. Дополнительную информацию по заполнению этой формы можно получить по кнопке F1

Особое внимание стоит обратить на заполнение данных налоговой базы (мощность двигателя) и ставки налога

Для ввода аналитики и счета затрат по транспортному налогу предназначена форма, изображенная на рис.10.

Если планируется проводить авансовые платежи, то сроки их уплаты проставляются в форме «Порядок уплаты».

Раскрытие понятия транспортного налога

Налог на транспорт является региональным. Ставки по нему регулируются властями регионов, однако они не должны более чем в 10 раз отличаться от ставки, указанной в Налоговом кодексе (ст. 28 НК РФ). Уплачивать этот налог необходимо всем владельцам транспорта (ст. 357 НК РФ) — юридическим и физическим лицам, имеющим в распоряжении (на праве собственности или владения) транспорт, оформленный в соответствии с законами РФ.

О нюансах регистрации транспорта и налоговых последствиях ее отсутствия читайте в статье «Отсутствие регистрации транспортного средства не освободит от транспортного налога».

Расчёт земельного налога в 1С: Бухгалтерии предприятия ред. 3.0

Расчёт земельного налога в программе 1С: Бухгалтерия предприятия очень схож с алгоритмом расчёта транспортного налога.

Перейдём непосредственно к расчёту налога.

По нашему примеру, кадастровая стоимость земельного участка составляет 1 миллион рублей, ставка налога 0,3% и владеем мы им ровно месяц.

Получаем: 1000000 * 0,3% / 12 * 1 = 250 рублей.

Проверим, что нам посчитала программа.

Для этого перейдём в раздел «Операции» и выберем пункт «Расчёт земельного налога».

В выпадающем списке нажмём на кнопку «Показать проводки» и убедимся в верности расчёта.

Также, ещё раз нажав на пункт «Земельный налог», можно выбрать справку-расчёт «Расчёт земельного налога» и проанализировать исчисленные суммы.

Обязательно убедитесь, что исходная информация для расчёта налога верна, и что налог рассчитан по всем земельным участкам, находящимся у вас в собственности.

-

Как изменить цвет подписи в фотошопе

-

Программа для карточек в телефоне айфон

-

Как сохранить 3д модель в автокаде

-

Комплексные поля в ворде что это

- 1с избавиться от параметров

Доначисленные налоги

Налоги, начисленные инспекторами при проверке, это, по сути, обнаруженные ошибки. Исправлять их в бухгалтерском учете нужно в зависимости от периода, к которому они относятся.

Если это налоги за текущий год, то их нужно начислить на дату решения по проверке.

Если налоги относятся к прошлому году, а годовой баланс еще не утвержден, то доначисление нужно показать декабрем прошлого года.

Если доначисления относятся к прошлым периодам, отчетность за которые уже утверждена, то бухгалтеру предстоит разобраться, является ли сумма существенной.

Для несущественных ошибок установлено правило: их показывают на дату обнаружения (в данном случае на дату решения по проверке). Отражать несущественные ошибки следует как убытки прошлых лет, выявленные в отчетном периоде, по дебету счета 91 (в случае налога на прибыль — по дебету счета 99).

Что касается существенных ошибок, то их следует показать по дебету счета 84 и пересчитать сравнительные показатели прошлых лет в отчетности за текущий период. Таково требование ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности». Кроме того, для разных налогов существуют свои тонкости учета. Рассмотрим в отдельности каждый из них.

Как оформить в 1С

Заполнение формы по транспортному средству по кнопке Заполнить

Заполнение формы по земельному участку по кнопке Заполнить

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь срегламентом БухЭксперт8.ру >>

С 1 мая — новые коды в платежках при переводе денег физлицам

Изменения в 2022 году, о которых нужно знать бухгалтеру

6-НДФЛ за 1 квартал 2022 в 1С

Санкции и контрмеры: как работать организации и ее бухгалтеру в новой реальности. Часть 2

Отчетность за 1 квартал 2022

Безумно рада встрече с Мариной Аркадьевной, настолько доступно и просто о сложном и наболевшем, что для меня это самый лучший учитель. Спасибо огромное, с нетерпением жду следующего семинара.

Стандартный отчет Документы ТС не показывают те транспортные средств, для которых не проведены документы (страховка и т.д.) Это очень неудобно, т.к. при большом автопарке сложно уследить для какого Транспортного средства есть страховка, а какое не застраховано. Данный отчет сопоставляет справочник ТС и регистр, где хранится информация о документах, тем самым выводит полную информацию.

Специальные предложения

Просмотры 12038

Загрузки 24

Рейтинг 4

Создание 19.08.12 23:37

Обновление 05.09.13 10:53

№ Публикации 148169

Рубрики Учет ОС и НМА

Кому Бухгалтер

Конфигурация Конфигурации 1cv8

Операционная система Не имеет значения

Страна Россия

Доступ к файлу Абонемент ($m)

Код открыт Не указано

Начисление налога

В 1С расчет осуществляется:

- ежеквартально — в настройках установлена уплата авансов;

- по итогам года — в настройках не установлена уплата авансов.

Расчет налога, в т. ч. и авансовых платежей, осуществляется через процедуру Закрытие месяца – операция Расчет транспортного налога.

Декларация по транспортному налогу

Декларацию заполните в разделе Отчеты — 1С-Отчетность — Регламентированные отчеты.

При заполнении декларации выберите тот налоговый орган, в котором зарегистрировано ТС.

В Разделе 1 отражены суммы рассчитанных авансов и сколько налога осталось еще уплатить.

В Разделе 2 по каждому ТС заполняется отдельный лист с расчетом налога.

Настройки транспортного налога в 1С

Для начала занесите настройки для расчета и уплаты транспортного налога в 1С: раздел Главное — Налоги и отчеты — ссылка Транспортный налог .

Ставки налога

Проверьте, заданы ли ставки транспортного налога в 1С.

- Действует с — год начала действия указанной ставки налога.

- Регион — субъект РФ, по которому устанавливается ставка.

- Объект — категория ТС.

- Мощность двигателя, от до — интервал мощности для определения ставки. В поле до указывается включительно.

- Налоговая ставка — ставка на одну лошадиную силу.

Авансовые платежи

- налога — до 1 марта года, следующего за налоговым периодом;

- авансовых платежей — до последнего числа месяца, следующего за отчетным кварталом.

Способы отражения расходов

Для создания новой записи нажмите на кнопку Создать и укажите в поле Действует с дату начала действия нового способа.

Укажите счет учета затрат, по дебету которого начисляется налог, и его аналитику.

Заполните основные данные из Свидетельства о регистрации ТС или Паспорта транспортного средства (ПТС):

- Основное средство — ТС;

- Дата — дата постановки или изменения данных в ГИБДД;

- Налоговая ставка — определится автоматически.