Сколько процентов от зарплаты составляет аванс

НДФЛ с надбавок, доплат, компенсаций, связанных с режимом работы

Предварительные шаги перед начислением аванса

Начисление за первую половину месяца традиционно называется «авансом». Это операция, к моменту расчета которой в программу уже должны быть введены все произошедшие за первую половину месяца кадровые изменения (приемы, переводы и увольнения сотрудников), изменения окладов и других плановых начислений, отражены все разовые начисления и проведены все неявки сотрудников за первую половину месяца.

В данной статье мы не будем рассматривать подробно, как отразить все произошедшие за первую половину месяца события в информационной базе 1С 8.3 ЗУП 3.1, при необходимости эту информацию Вы можете найти в перечисленных ниже статьях, размещенных в открытом доступе, а также в материалах рубрикатора ЗУП портала БухЭксперт8 для коммерческих подписчиков. Мы же представим, что все эти шаги уже выполнены, и теперь нам необходимо начислить и выплатить сотрудникам аванс.

Как рассчитывается аванс в 1С: ЗУП?

В прикладном решении 1С: Зарплата и управление персоналом 8.3 можно рассчитывать аванс по одной из трех методик:

- Фиксированная сумма.

- Процент от тарифа.

- Расчет за первую половину месяца.

Утверждается и фиксируется в системе данная информация в тот день, когда кандидат на рабочее место официально принимается в штат. И в зависимости от того, какой вариант будет выбран, в 1С ЗУП 8.3 формируется соответствующая документация, чтобы осуществлять выплаты:

- Если выбрана оплата фиксированной суммой и процент от тарифа, то в 1С создается ведомость для начисления заработной платы.

- Если выбран вариант «Расчет за 1-ю половину месяца» формируется одноименный документ.

Важно учитывать, что расчет аванса не отражается бухгалтерскими записями. А проводки по начислению заработной платы, взносов и удержанию налога осуществляются в конце месяца. . Выбор метода расчета аванса в 1С: Зарплата и управление персоналом

Выбор метода расчета аванса в 1С: Зарплата и управление персоналом

Оформляя нового участника команды в документе «Прием на работу» необходимо прописать один из трех способов расчета аванса.

Порядок действий:

- Перейти в раздел «Кадры»;

- Нажать на гиперссылку «Приемы, переводы, увольнения». На экране появится реестр предварительно созданных кадровых документов;

- Указать наименование предприятия;

- Выбрать нужный документ («Прием на работу»). На экране всплывет окно приема на работу;

- Перейти на вкладку «Оплата труда» и выбрать один из трех способов расчета:

«Фиксированной суммой».

Надо ввести сумму аванса. И здесь нужно учитывать, что при выплате аванса фиксированной суммой, не будет удержан «Налог на доходы физических лиц» (НДФЛ).

«Процентом от тарифа».

Следует указать, сколько процентов будет составлять выплата от оклада и других начислений (премии и так далее). Налог на доходы физлиц при этом способе расчета также не удерживается.

«Расчетом за первую половину месяца».

Программа 1С сделает расчет пропорционально количеству рабочих дней, которые отработал сотрудник в первой половине месяца. Расчет аванса при этом способе формируют документом «Расчет за первую половину месяца».

Как начислять аванс сотруднику в 1с 8.3 бухгалтерия

Выплата аванса регламентируется следующей бухгалтерской записью:

Дт 70 Кт 50.01

Когда в Вашей фирме принято выдавать авансовые суммы согласно РКО на основании ведомостей вы должны прописать в выдаче наличных поля с видом опции выплаты заработка по ведомостям. В свою очередь графы ФИО, получателя и документ не оформляются информацией. То, что заработанное подчиненными и все же получено из кассы, доказывается наличием ведомости.

Для удовлетворения целей и задач такого учета ничего другого не придумано, как планирование сумм. Машиной предусмотрена опция авансов работникам, благодаря чему Вы с легкостью сможете приписать величину планируемого авансирования хоть по каждому из них.

Располагается такая возможность в справочнике физлиц команды перейти. Запасной вариант действия размещается в расчетах с персоналом опции выплат работникам. Поле зарплаты к выплате прописывается в авторежиме после выдачи авансовых платежей. Вид нашей выплаты будет звучать как плановый аванс.

При расчете аванса в управленческом учете не рассматриваются различные причины отсутствия подчиненных на работе, поэтому изменить сумму Вам придется самостоятельно на основании информации из табеля.

Приведем условный пример: ООО «Карамелька» выплачивает аванс сотрудникам в последний день месяца, выплата зарплаты согласно коллективного договора предусмотрена 15-го числа следующего месяца. В июне 2021 года сотрудникам выплачен аванс 30-го числа.

В 1С: ЗУП ред. 3.1 реализована возможность включать настройку начисления НДФЛ с аванса, но она актуальна только при установленном способе определения аванса — «Расчетом за первую половину месяца».

В приказе о приеме на работу сотруднику задается порядок выплаты аванса.

В рассмотренном примере, когда аванс выплачен в последний календарный день месяца — 30 июня 2021 года, суммы начисленного аванса и удержанного налога отражаются в отчете 6-НДФЛ.

Шаг 1. Выберите отчет «6-НДФЛ (с 2021 года)» в разделе «Отчетность» — «1С — Отчетность».

Пошаговая инструкция

Пошаговая инструкция оформления примера: PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| 22 апреля | — | — | 33 000 | Начисление зарплаты (общехозяйственные затраты) | Начисление зарплаты | ||

| — | — | 4 108 | Удержание НДФЛ | ||||

| 25 апреля | — | — | 28 892 | Формирование ведомости на выплату | Ведомость в кассу | ||

| 70 | 50.01 | 28 892 | 28 892 | Выплата аванса | Выдача наличных — Выплата заработной платы по ведомостям | ||

| 25 апреля | — | — | 28 892 | Формирование ведомости на выплату | Ведомость в банк — По зарплатному проекту | ||

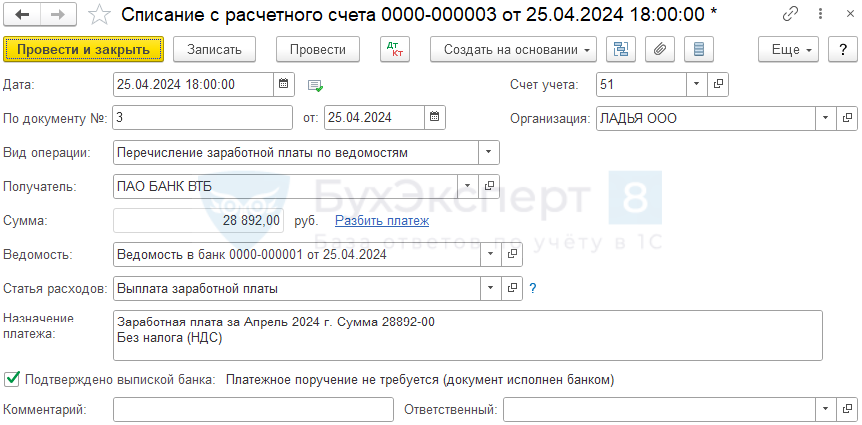

| 70 | 51 | 28 892 | 28 892 | Выплата аванса | Списание с расчетного счета — Перечисление заработной платы по ведомостям | ||

| 28 мая | 68.01.1 | 68.90 | 4 108 | Включение начисленного НДФЛ в совокупную обязанность на ЕНС | Уведомление об исчисленных суммах налогов | ||

| 68.90 | 51 | 4 108 | Уплата НДФЛ в бюджет в составе ЕНП | Списание с расчетного счета — Уплата налога |

Аванс по зарплате

Заработная плата выплачивается не реже чем каждые полмесяца. Конкретная дата выплаты заработной платы устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена (ч. 6 ст. 136 ТК РФ).

При определении размера аванса следует учитывать фактически отработанное сотрудником время (фактически выполненную работу) (письмо Минтруда России от 10.08.2017 № 14-1/В-725, от 03.02.2016 № 14-1/10/В-660). Не платить аванс работодатель не имеет права даже при наличии заявления от сотрудника или соответствующей статьи в трудовом и коллективном договоре.

Если день выплаты аванса совпадает с выходным или нерабочим праздничным днем, его необходимо выплатить накануне этого дня (ч. 8 ст. 136 ТК РФ).

Невыполнение этих требований работодателем влечет за собой привлечение его к ответственности.

В программе реализовано два способа расчета аванса:

- фиксированной суммой;

- процентом от начислений, назначенных сотруднику в плановом порядке.

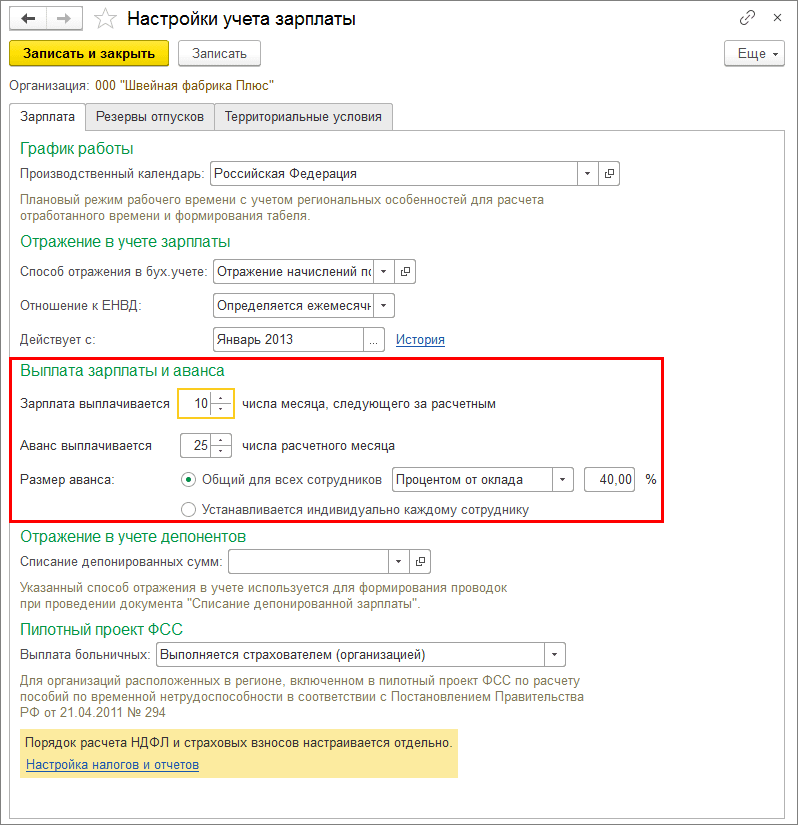

Порядок выплаты аванса может быть задан как для всей организации (порядок выплаты будет одинаковый для всех сотрудников организации), так и индивидуально для каждого сотрудника. Выбор производится в настройках учета зарплаты (раздел Зарплата и кадры — Настройки зарплаты — Порядок учета зарплаты) на закладке Зарплата в разделе Выплата зарплаты и аванса. В настройках по умолчанию указано, что размер аванса Общий для всех сотрудников и расчет аванса производится Процентом от оклада в размере 40% (рис. 1).

Если порядок выплаты аванса у сотрудников отличается, установите переключатель в положение Устанавливается индивидуально каждому сотруднику, тогда способ расчета и размер аванса можно будет задать индивидуально для каждого сотрудника документами учета кадров: Прием на работу, Кадровый перевод (раздел Зарплата и кадры — Кадровые документы). При указании способа расчета аванса Фиксированной суммой размер аванса указывается в рублях, при указании способа расчета Процентом от оклада — в процентах.

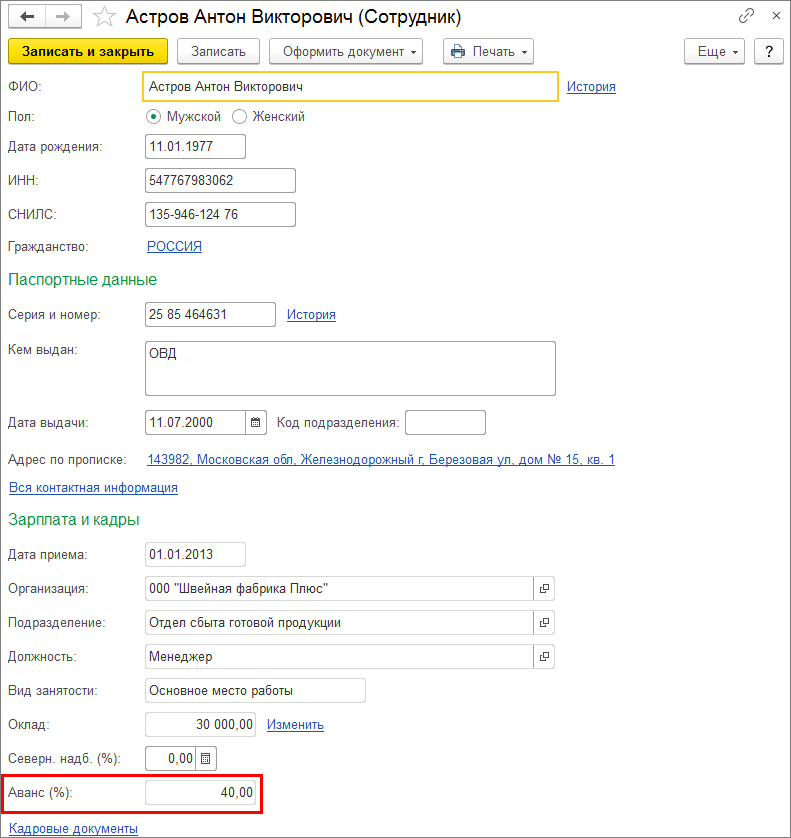

В программе сохраняется история изменения аванса сотрудника. Актуальную информацию об авансе сотрудника можно посмотреть в его карточке (раздел Зарплата и кадры — Сотрудники) в поле Аванс (доступно только при индивидуальном порядке выплаты аванса) (рис. 2).

Выплата аванса по зарплатному проекту

Независимо от того, каким образом и в какой форме мы выплачиваем аванс, в программе надо сформировать ведомость на его выплату. Используемый при этом документ в 1С зависит от значения поля Выплата зарплаты указанного в справочнике Сотрудники: PDF

- По зарплатному проекту — документ Ведомость в банк вид операции По зарплатному проекту;

- На счет в банке — документ Ведомость в банк вид операции На счета сотрудников.

Для выплаты аванса в рамках зарплатного проекта нужно, чтобы в программе:

- был оформлен зарплатный проект: введен элемент в справочнике Зарплатные проекты;

- в карточке сотрудника указана Выплата зарплаты — По зарплатному проекту;

- введены лицевые счета сотрудников в справочнике Сотрудники или с помощью документа Ввод лицевых счетов в разделе Зарплата и кадры — Ввод лицевых счетов.

Изучить подробнее Оформление зарплатного проекта.

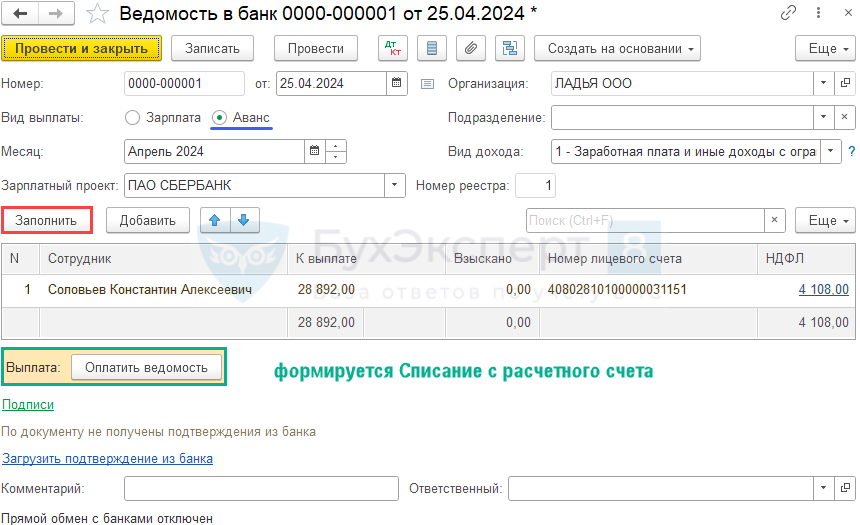

Формирование ведомости на выплату аванса

Сформируйте ведомость на выплату аванса документом Ведомость в банк вид операции По зарплатному проекту в разделе Зарплата и кадры — Ведомости в банк — Ведомость — По зарплатному проекту.

В документе укажите:

- Вид выплаты — Аванс, т. к. перечисляется именно аванс;

- Месяц — месяц начисления заработной платы, за который выплачивается аванс сотруднику;

- Зарплатный проект — зарплатный проект, оформленный с банком, выбирается из справочника Зарплатные проекты.

По кнопке Заполнить формируется табличная часть данными к выплате аванса:

- Сотрудник — сотрудники, с лицевым счетом по данному проекту, которым начислен аванс;

- К выплате — сумма аванса, указанная в документе Начисление зарплаты, за вычетом НДФЛ;

- Номер лицевого счета — номер лицевого счета в рамках зарплатного проекта.

Документ не формирует проводки по регистру Бухгалтерский и налоговый учет.

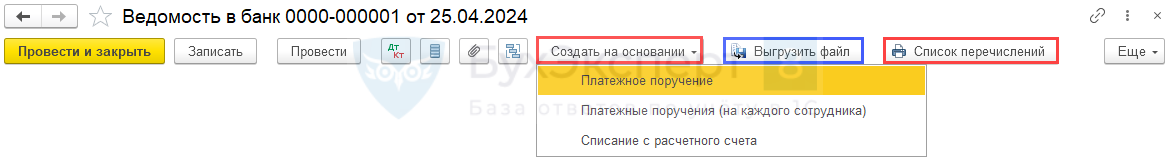

Если электронный обмен с банком не ведется, для перечисления аванса предоставьте в банк:

- Платежное поручение (по кнопке Создать на основании);

- список работников с указанием их лицевых счетов и сумм оплаты. В 1С используется печатная форма Список перечисляемой в банк зарплаты, которую можно распечатать по кнопке Список перечислений документа Ведомость в банк.

Если электронный обмен с банком ведется, выгрузите файл для отправки в банк по соответствующей кнопке.

Выплата зарплаты

Если электронный обмен с банком не ведется, перечисление заработной платы сотрудникам оформите документом Списание с расчетного счета вид операции Перечисление заработной платы по ведомостям по кнопке Оплатить ведомость внизу формы документа Ведомость в банк.

В документе отражается:

- Получатель — банк, с которым заключен зарплатный проект;

- Сумма — сумма аванса, перечисленная банку, согласно выписке банка;

- Ведомость — ведомость по которой был перечислен аванс;

- Статья расходов — с Видом движения Оплата труда, автоматически подставляется из справочника Статьи движения денежных средств.

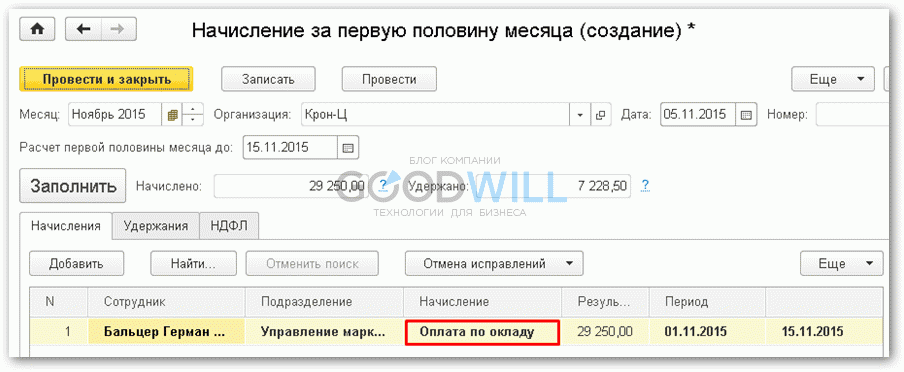

Расчет аванса за 1-ю (первую) часть месяца

Если по каким-либо подчиненным установлен метод «Расчетом за первую половину месяца», то для выплаты аванса по ним следует сформировать документ «Расчет за первую половину месяца».

Для этого необходимо:

- Зайти в раздел «Зарплата»;

- Кликнуть на гиперссылку «Все начисления». На экране всплывет реестр созданных начислений;

- Указать наименование предприятия;

- Нажать активную клавишу «Сформировать»;

- Выбрать «Начисление за первую половину месяца». На экране всплывет форма для начисления;

- За какой месяц выплачивается аванс;

- По какую дату месяца надо его рассчитать;

- Нажать активную клавишу «Заполнить». Ниже появится список сотрудников, по которым установлен метод расчета «Расчетом за первую половину месяца»;

- Программа 1С автоматически рассчитает суммы аванса по фактически отработанным дням. Во вкладке «Налог на доходы физических лиц» будут рассчитаны суммы удержанного налога по отдельности за всех работников. Аванс к выплате будет рассчитан за минусом этого налога;

- Чтобы сохранить документацию, нужно нажать активную клавишу «Провести и закрыть». Теперь можно приступать к выплате.

Расчет заработной платы за первую половину месяца

Нормативное регулирование

Законодательство РФ не оперирует понятием «аванс». Его процентная составляющая от зарплаты законом также не устанавливается. Однако ТК РФ определяет, что зарплата должна выплачиваться (ст. 136 ТК РФ):

- не реже, чем каждые полмесяца;

- не позднее 15 календарных дней с окончания периода, за который начисляется заработная плата.

Таким образом, в течение каждого месяца работник получает сначала остаток зарплаты за прошедший месяц, а затем — часть оплаты за текущий, которую все привычно и называют авансом.

При этом следует учитывать:

- В сумму аванса не включаются стимулирующие и компенсационные вознаграждения по итогам периода (Письмо Минтруда от 10.08.2017 N 14-1/В-725, Письмо Минздравсоцразвития от 25.02.2009 N 22-2-709).

- При определении суммы аванса необходимо учитывать фактически отработанное сотрудником время (Письмо Минтруда от 03.02.2016 N 14-1/10/В-660, Письмо Роструда от 26.09.2016 N ТЗ/5802-6-1).

- Даты выплаты аванса в различных организациях неодинаковы, поскольку зависят от особенностей рабочего процесса. Конкретные даты — в пределах тех, что предусмотрены ст. 136 ТК РФ, устанавливаются локальными нормативными актами предприятия.

Если в 1-й половине месяца не было рабочих дней (например, по причине отсутствия), аванс можно не платить (ст. 136 ТК РФ, Письмо Минтруда от 20.03.2019 N 14-1/В-177).

Подробнее Сроки выплаты зарплаты

С 2023 года удерживать НДФЛ нужно при каждой выплате дохода. Датой фактического получения дохода в виде оплаты труда считается день выплаты (пп. 1 п. 1 ст. 223 НК РФ). НДФЛ исчисляется в полных рублях. Сумма свыше 50 коп. округляется до рубля, менее 50 коп. — отбрасывается (п. 6 ст. 52 НК РФ).

Страховые взносы исчисляются по итогам каждого календарного месяца исходя из начисленной суммы и тарифов страховых взносов. (п. 1 ст. 431 НК РФ). Сумма страховых взносов определяется в рублях и копейках (п. 5 ст. 431 НК РФ).

Учет в 1С

Перед расчетом аванса выполните проверку введенных данных — Памятка по расчету зарплаты.

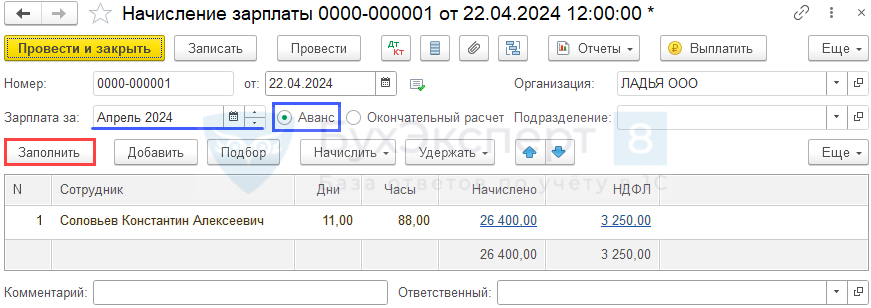

Начисление аванса отразите документом Начисление зарплаты в разделе Зарплата и кадры – Все начисления.

В шапке документа укажите:

- Зарплата за — Апрель: месяц, за который рассчитывается аванс;

- переключатель Аванс;

- Подразделение — не заполняется, если аванс рассчитывается сразу по всем подразделениям.

По кнопке Заполнить в табличной части автоматически отражаются все сотрудники, по которым есть данные для начисления зарплаты за первую половину месяца, и рассчитанные данные.

Если документ при автоматическом заполнении заполнен некорректно, проверьте:

Если помимо автоматического расчета необходимо ввести дополнительно начисление или удержание, воспользуйтесь кнопками Начислить и Удержать.

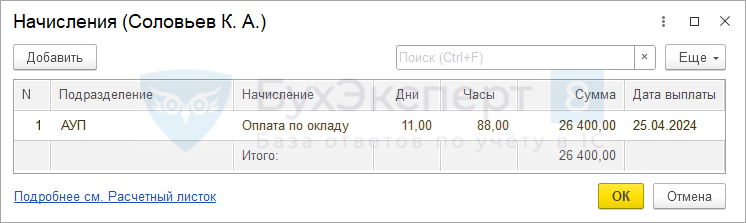

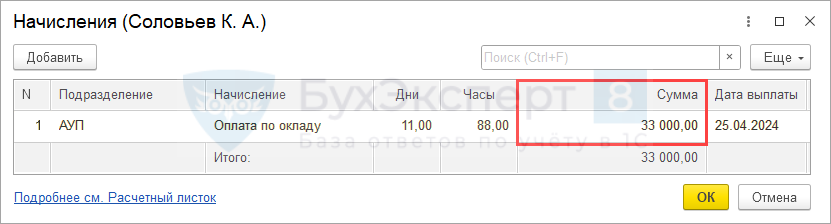

Табличная часть

В нашем примере используется только Оплата по окладу, но если есть другие начисления, они также отобразятся.

В 1С БП упрощенный учет зарплаты, расчет суммы аванса пропорционально отработанному времени не поддерживается. Возможны только :

- Процентом от оклада _ %;

- Фиксированной суммой _ руб.

Поэтому проверьте расчет и при необходимости откорректируйте сумму аванса вручную.

Дата выплаты устанавливается автоматически из указанной в разделе Зарплата и кадры — Настройки зарплаты — Порядок учета зарплаты — Выплата зарплаты и аванса (в нашем примере 25 число).

Если помимо НДФЛ у сотрудников в табличной части есть прочие удержания по исполнительному листу, то в документе отображается графа Удержания. В нашем примере удержаний нет, поэтому графа по умолчанию скрыта в табличной части.

Независимо от того, каким образом и в какой форме выдаем аванс, в программе необходимо сформировать ведомость на его выплату. Используемый при этом документ в 1С зависит от значения поля Выплата зарплаты указанного в справочнике Сотрудники: PDF

- По зарплатному проекту или На счет в банке — документ Ведомость в банк. Рассмотреть на примере;

- Наличными — документ Ведомость в кассу.

Именно это поле отвечает за автоматическое заполнение документов Ведомость в банк и Ведомость в кассу.

Как начислить аванс в 1С ЗУП 3.1 (8.3) — пошагово для начинающих

Аванс может рассчитываться различными вариантами:

- фиксированной суммой,

- % от фонда оплаты труда сотрудника,

- расчетом заработной платы за первую половину месяца.

Изначально вид начисления аванса в 1С ЗУП задается кадровыми документами, изменением оплаты труда, аванса и т. п. В рамках данной статьи мы будем настраивать аванс при приеме на работу.

Мы создали прием сотрудника на работу, и перешли на вкладку «Оплата труда». В нижней части окна из соответствующего выпадающего списка можно выбрать один из способов начисления аванса, о которых говорилось ранее. В данном случае аванс Ванькову Александру Матвеевичу будет выплачиваться в размере 35% от тарифа (фонда оплаты труда). По умолчанию это значения равнялось сорока процентам.

Законодательство не регламентирует правила расчета аванса, точные даты выплат, исключения для некоторых категорий сотрудников. Статья 136 ТК РФ лишь требует от работодателя:

- выплачивать заработную плату не реже чем каждые полмесяца;

- установить конкретные даты выплаты заработной платы правилами внутреннего трудового распорядка, коллективным или трудовым договором;

- производить выплату заработной платы не позднее 15 календарных дней со дня окончания периода, за который начислена зарплата.

Строгого значения для понятия «полмесяца» в законодательстве нет. В локальных нормативных актах следует определить дату, на которую будет производиться расчет зарплаты за первую половину месяца. Например, 14-е число месяца. Исходя из того, что выплата окончательного расчета зарплаты за предыдущий месяц должна быть произведена до 15-го числа следующего месяца (ст. 136 ТК РФ), можно принять решение о выплате аванса за текущий месяц в период с 15-го числа до конца месяца.

Например, 13-го числа выплачивается зарплата за предыдущий месяц, а 28-го числа предусмотрен аванс (срок со дня окончания расчетного периода с 1 по 14-е число месяца не превысит 15 дней).

Отражение в отчетности 6-НДФЛ

Изучить подробнее 6-НДФЛ с 2023 года — изменения, как заполнить новую форму

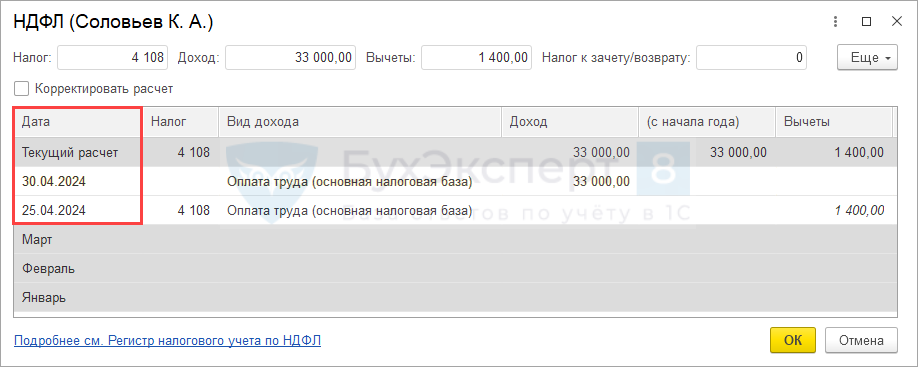

В форме 6-НДФЛ за 1 полугодие 2024 заработная плата за первую половину апреля отражается: PDF

- Раздел 1 «Данные об обязательствах налогового агента»:

- стр. 020 — 4 108, сумма удержанного налога (после фактической выплаты дохода);

- стр. 022 — 4 108, в т. ч. по второму сроку перечисления;

- Раздел 2 «Расчет исчисленных, удержанных и перечисленных суммах налога на доходы физических лиц»:

- стр. 112 — 33 000, сумма начисленного дохода;

- стр. 130 — 1 400, сумма налоговых вычетов;

- стр. 130 — 4 108, сумма налога исчисленная;

- стр. 160 — 4 108, сумма налога удержанная.

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Выплата аванса через зарплатный проект

На этом шаге нужно:

- Зайти в раздел «Выплаты»;

- Кликнуть на гиперссылку «Ведомости в банк».

- На новой странице нужно нажать активную клавишу «Создать».

- Указать наименование предприятия и за какой месяц выплачивается аванс;

- Выбрать зарплатный проект;

- В окошке «Выплачивать» указать «Аванс»;

- Нажать активную клавишу «Заполнить». Вкладка ниже заполнится работниками (которые подключены к зарплатному проекту) и объемами выплат. Эти суммы автоматически могут быть рассчитаны алгоритмом 1С: ЗУП, зависимо от выбранного способа расчета;

- Для завершения выплаты нужно нажать активную клавишу «Провести и закрыть».

Расчет за первую половину месяца в 1С ЗУП

Сразу стоит отметить, что в 1С 8.3 данный расчет подразумевает собой расчет пропорционально отработанным дням.

Для расчета мы будем использовать документ «Начисление за первую половину месяца». Чтобы создать его, зайдем в меню «Зарплата», пункт «Все начисления». Нажав кнопку «Создать», выбираем строку «Начисление за первую половину месяца». Откроется окно создания нового документа. Аналогично предыдущему расчету заполняем необходимые поля и добавляем в табличную часть сотрудника.

Обратите внимание, что при добавлении кнопкой «Добавить» в колонке «Начисление» ничего не стоит, но она является обязательной. Здесь стоит выбрать, от какого начисления будет рассчитываться сумма аванса

В моем случае это будет «Оплата по окладу» (у сотрудника указано, что он получает зарплату по окладу).

Если есть другие начисления у данного сотрудника, нужно вводить дополнительные строки, то есть учитываются все плановые начисления. Замечу, что при использовании кнопки «Заполнить» система сама проставляет нужные начисления.

После выбора начисления происходит расчет суммы к выплате.

Важно! Несмотря на то, что в названии документа присутствует слово «начисление», он ничего на самом деле не начисляет. Он служит только для вычисления суммы авансового платежа

Начисления за месяц проводятся, как обычно, в конце этого месяца.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Как начислить аванс в 1С ЗУП 3.1 (8.3)

Под авансом в 1С 8.3 ЗУП понимается некая предоплата, которая выдается заранее в счет предстоящей заработной платы. Если на момент выплаты аванса у организации не было долга по зарплате перед своим работником, то тогда данная сумма долгом уже самого сотрудника. При плановом начислении заработной платы из нее будет вычтена сумма аванса.

1с бухгалтерия способ расчета аванса

75 Использован релиз 3.0.75

Способ расчета и размер аванса в программе может задаваться индивидуально для каждого сотрудника или общий для всех сотрудников. Выбор производится в настройках учета зарплаты (раздел Зарплата и кадры — Настройки зарплаты — Порядок учета зарплаты) на закладке Зарплата в разделе Выплата зарплаты и аванса (рис. 1). В настройках по умолчанию указано, что размер аванса Общий для всех сотрудников и производится Процентом от оклада в размере 40%. Если меняется размер аванса одновременно у всех сотрудников, измените его в этой настройке учета зарплаты.

При установке переключателя в положение Устанавливается индивидуально каждому сотруднику способ расчета и размер аванса можно будет задать для каждого сотрудника индивидуально (документами учета кадров: «Прием на работу», «Кадровый перевод»).

Размер аванса можно изменить в документе «Кадровый перевод»:

- Раздел Зарплата и кадры — Кадровые документы — кнопка «Создать» — Кадровый перевод (рис. 2).

- Установите флажок «Аванс» и выберите из предложенного перечня («Фиксированной суммой» или «Процентом от тарифа») способ расчета аванса. При указании способа расчета аванса «Фиксированной суммой» необходимо указать размер аванса в рублях. При указании способа расчета «Процентом от тарифа» необходимо указать размер аванса в процентах. Чтобы узнать размер прежнего аванса сотрудника наведите курсор мышки на знак вопроса.

- Кнопка «Провести и закрыть».

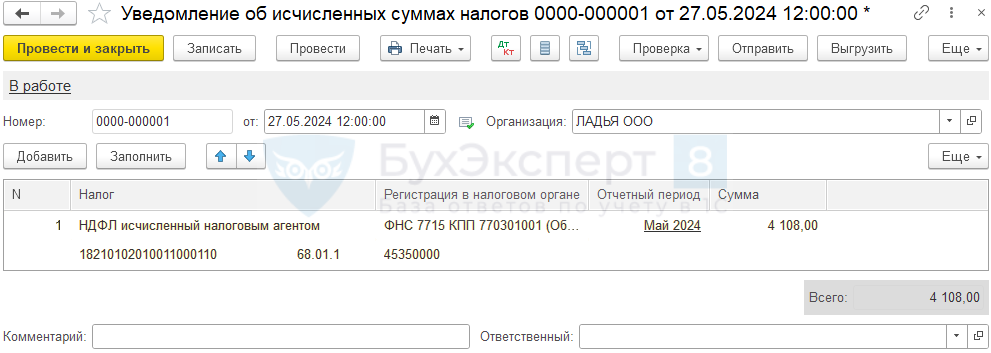

Уплата НДФЛ в бюджет

В нашем примере НДФЛ с зарплаты и за первую, и за вторую половины месяца попадает в один интервал и уплачивается по одному сроку — 28 мая. Здесь рассмотрим только уплату суммы НДФЛ с аванса. Уплата НДФЛ с зарплаты за вторую половину апреля рассмотрена в отдельной статье.

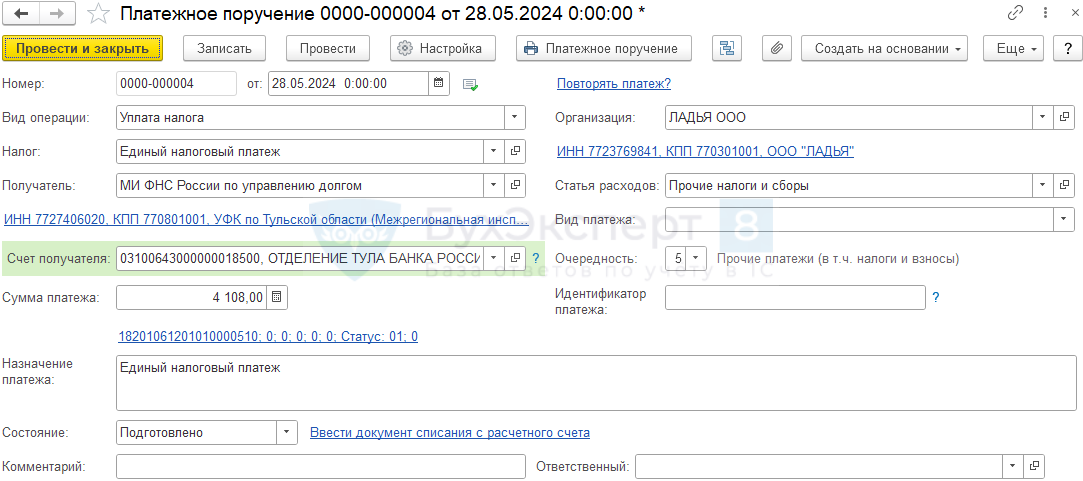

Формирование уведомления и платежного поручения

Уведомление о начисленном налоге и платежное поручение на уплату ЕНП сформируйте из Списка задач организации (Главное — Задачи организации).

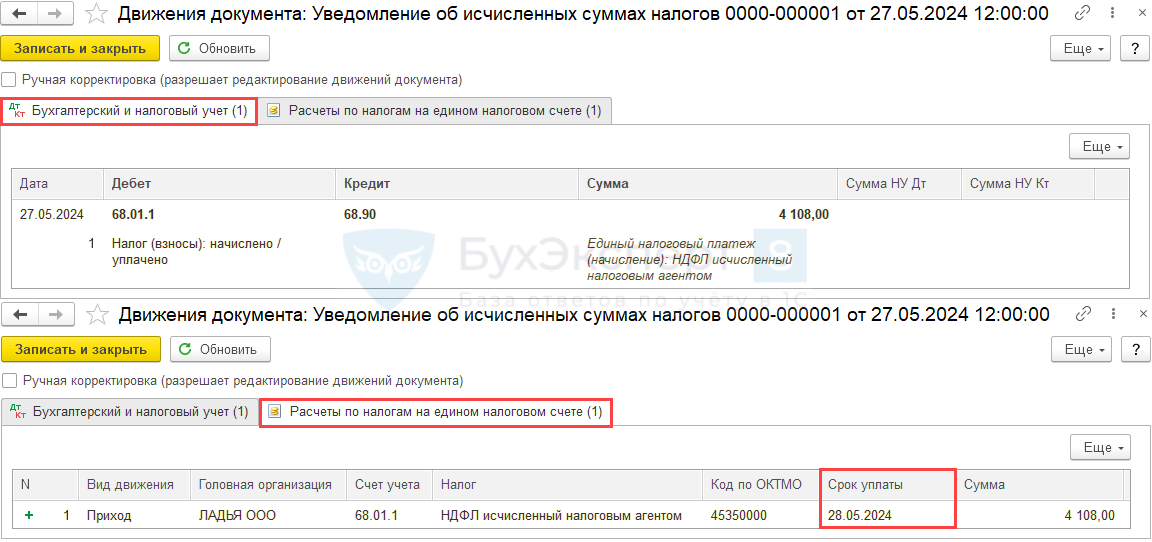

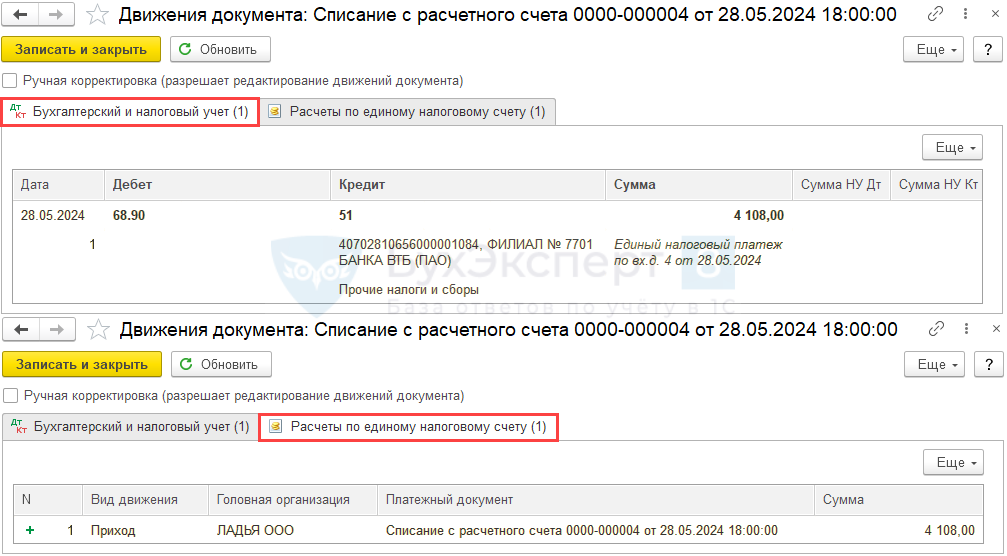

Проводки по документу

Документ формирует проводку по переносу начисления по конкретному налогу на ЕНС и запись в регистр Расчеты по налогам на едином налоговом счете с видом Приход (Расход будет сформирован при зачете ЕНП).

Таким образом формируется совокупная обязанность по уплате налога на ЕНС (п. 5 ст. 11.3 НК РФ).

Платежное поручение можно сформировать также из Задач организации.

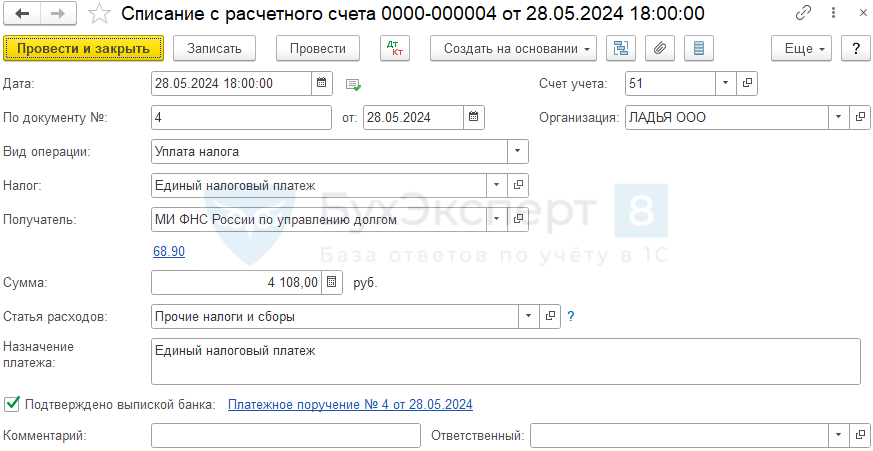

После проведения платежа в бюджет, на основании платежного поручения сформируйте Списание с расчетного счета.

Проводки по документу

Документ формирует проводку по пополнению ЕНС и запись в регистр Расчеты по единому налоговому счету с видом Приход (Расход будет сформирован при зачете ЕНП).

После уплаты единого налогового платежа автоматически проводится зачет ЕНП в счет уплаты налогов, взносов регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца в месяце наступления срока платежа по налогу (по нашему примеру — в мае 2024).

Шаг 1. Утверждение документов перед расчетом аванса

Утверждение документов-отклонений перед расчетом аванса

После ввода кадровиком документов, регистрирующих отклонения сотрудника, работу с документами продолжает расчетчик. Пока расчетчик не утвердит данные документы они не будут влиять на начисление аванса и суммы по ним не будут считаться начисленными.

Подробнее в статье — 1С ЗУП 8.3 — самоучитель для начинающих с видеоуроками —

Утверждение разовых начислений перед расчетом аванса

В первой половине месяца могут вноситься документы с дополнительными разовыми начислениями. Они могут регистрироваться документами:

- Премия

- Разовые начисления

- Материальная помощь

- Единовременное пособие за счет ФСС

- Доход в натуральной форме

Если выплату таких сумм планируется произвести в аванс, то такие документы должны быть утверждены расчетчиком, т.е. в них должен быть установлен флажок Расчет утвердил:

Для этого оформляется документ Премия, где указываются сотрудники и суммы премий по ним. Так как выплата будет производиться вместе с авансом, то в поле Выплата следует указать С авансом, установится плановая дата выплаты аванса – 20 февраля. Автоматически в документе рассчитается НДФЛ. Расчетчику остается только утвердить документ: