Как должны быть оформлены накладные и счета-фактуры (в рублях, иностранной валюте или условных единицах), если договор с контрагентом из Республики Казахстан будет заключен в иностранной валюте или условных единицах?

Стороны вправе установить цену договора как в иностранной валюте, так и в условных денежных единицах. Оформление первичных документов в иностранной валюте или в условных денежных единицах может привести к налоговым спорам. Составление счета-фактуры в иностранной валюте возможно только в случае, если иностранный покупатель производит оплату в иностранной валюте.

Обоснование вывода:В соответствии с п. 1 ст. 1210 ГК РФ стороны договора при его заключении или в последующем могут выбрать по соглашению между собой право (российское или иностранное), которое подлежит применению к их правам и обязанностям по этому договору.

По общему правилу при отсутствии соглашения сторон о подлежащем применению праве к договору применяется право страны, где на момент заключения договора находится место жительства или основное место деятельности стороны, которая осуществляет исполнение, имеющее решающее значение для содержания договора (п. 1 ст. 1211 ГК РФ).

1211 ГК РФ). Поскольку Ваша организация выступает в качестве продавца, анализируемая ситуация будет рассмотрена нами на основе положений российского законодательства. Рубль является законным платежным средством, обязательным к приему по нарицательной стоимости на всей территории РФ (п.

1 ст. 140 ГК РФ). Случаи использования в расчетах на территории РФ иностранной валюты определены законом (п.

2 ст. 140 ГК РФ). Так, могут осуществляться в иностранной валюте расчеты между резидентами и нерезидентами (ст.

317 ГК РФ). Таким образом, считаем, что Ваша организация и покупатель из Республики Казахстан вправе установить цену договора как в иностранной валюте, так и в условных денежных единицах.

Оформление счета-фактуры

Согласно пп. 6.1 п. 5 и пп.

4.1 п. 5.1 ст. 169 НК РФ наименование валюты является обязательным реквизитом счета-фактуры.

В силу пп. «м» п. 1 Правил заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость (Приложение 1 к постановлению Правительства РФ от 26.12.2011 N 1137), в строке 7 счета-фактуры указывается наименование валюты, которая является единой для всех перечисленных в счете-фактуре товаров (работ, услуг), имущественных прав и ее цифровой код в соответствии с Общероссийским классификатором валют, в том числе при безденежных формах расчетов.

При реализации товаров (работ, услуг), имущественных прав по договорам, обязательство об оплате которых предусмотрено в российских рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах, указываются наименование и код валюты РФ. Следовательно, если с контрагентом заключен договор в иностранной валюте (условных денежных единицах), а обязательство об оплате исполняется в российских рублях, то счета-фактуры необходимо выставлять в российских рублях. В свою очередь, п.

7 ст. 169 НК РФ предусматривает, что в случае, если по условиям сделки обязательство выражено в иностранной валюте, то суммы, указываемые в счете-фактуре, могут быть выражены в иностранной валюте. Сказанное, на наш взгляд, означает, что если с контрагентом заключен валютный договор и обязательство по оплате будет исполнено также в иностранной валюте, то счета-фактуры выставляются в этой же валюте.

Расчеты в иностранной валюте

Если представительство или филиал иностранной организации создан в РФ, то они признаются плательщиками НДС. Такие филиалы состоят на учете как налогоплательщики в налоговом органе и обязаны подчиняться налоговому законодательству РФ.

Рассмотрим ситуацию, когда филиал иностранной организации – плательщик НДС. Для того, чтобы определить базу по налогу, такая компания пересчитывает по курсу ЦБ РФ выручку, полученную в иностранной валюте на рубли. Момент пересчета будет соответствовать дате определения базы НДС по продаже или передаче товаров, услуг или прав и наиболее ранней из двух дат:

- Дате отгрузки товара;

- Дате оплаты, либо частичной оплаты в счет предстоящих поставок.

Счет в евро, оплата в рублях: образец и заполнение бланка

Счет в евро (оплата в рублях) — образец не является первичным бухгалтерским документом. Поэтому какой-либо унифицированной формы определенного формата не существует.

Однако, в образец счета в евро важно корректно внести необходимую информацию. Счету должен быть присвоен уникальный номер

В заглавии к счету обязательно нужно проставить дату его выставления. Также важно указать информацию об НДС, так как от этого зависит налогообложение совершаемой сделки

Счету должен быть присвоен уникальный номер. В заглавии к счету обязательно нужно проставить дату его выставления

Также важно указать информацию об НДС, так как от этого зависит налогообложение совершаемой сделки

В бланке должны быть вписаны нижеперечисленные сведения:

- Дата предъявления счета;

- Номер документа;

- Полное название плательщика;

- Наименование, юридический адрес и идентифицирующие данные получателя;

- Реквизиты банковского счета получателя;

- Цена за одну единицу товара;

- Общая стоимость поставки;

- Информация о НДС.

Вид валюты выставляемого счета в этом случае указывается евро.

При возникновении курсовой разницы в период от отгрузки до произведения оплаты, нужно составить соглашение об увеличении стоимости контракта и корректировочную счет-фактуру. Возможность оплаты такой разницы должна быть указана в договоре поставки.

Договор в валюте: налоговые последствия

УСН и кассовый метод

Предположим, что организация на УСН заключила договор на поставку товара с другой организацией. В договоре стоимость оговорили в долларах, а оплату в рублях.

При «упрощенке» датой получения доходов признается день поступления денежных средств (п. 1 ст. 346.17 НК РФ). То есть получается, что прописанная в договоре цена в долларах значения не имеет. Налог нужно будет рассчитать исходя из поступившей рублевой суммы.

Аналогичная ситуация и с налогом на прибыль при применении кассового метода — доход тоже определяется на дату поступления денежных средств (п. 2 ст. 273 НК РФ). Аналогичным образом признаются и доходы при ЕСХН (п. 5 ст. 346.5 НК РФ). То есть разницы курсов валют, по сути, не учитываются.

Курсовые разницы для налога на прибыль

До 2015 года при расчете налога на прибыль могли возникать суммовые разницы. Это случалось, когда курс иностранной валюты был разным на дату признания доходов (расходов) и на дату фактического получения денежных средств. В зависимости от колебания курса поступления или затраты следовало отражать во внереализационных доходах или расходах (п. 11.1 ч. 2 ст. 250, пп. 5.1 п. 1 ст. 265 НК РФ).

Однако с 1 января 2015 года понятие «суммовые разницы» в налоговом учете не применяется. Разницы, которые возникают при расчетах по договорам в валюте или у. е., надо учитывать как курсовые. Подробнее см. «С 2015 года правила налогового и бухгалтерского учета будут приближены друг к другу».

Заметим, что курсовые разницы возникают при дооценке и уценке обязательств и требований, выраженных валюте (если курс валюты меняется). Так, с 2015 года выраженная в иностранной валюте стоимость требований (обязательств) пересчитывается в рубли по официальному курсу, установленному Банком России, или по иному курсу, определенному законом или соглашением сторон, на дату прекращения (исполнения) требований (обязательств) и (или) на последнее число текущего месяца в зависимости от того, какая дата наступила раньше (п. 8 ст. 271, п. 10 ст. 272 НК РФ).

Вычеты НДС и счета-фактуры

Если приобретенные товары предназначены для использования в облагаемых НДС операциях, то покупатель при наличии счета-фактуры вправе принять сумму «входного» НДС к вычету после принятия товаров на учет (п. 2 ст. 171, абз. 1 п. 1 ст. 172 НК РФ). Однако суммы НДС, которые приняты к вычету, не корректируются, если установленная в иностранной валюте стоимость товаров оплачена в рублях (абз. 5 п. 1 ст. 172 НК РФ).

Положительные или отрицательные разницы в сумме НДС, возникающие у покупателя при оплате, следует учитывать в составе внереализационных доходов или расходов на основании статьи 250 или статьи 265 НК РФ (абз. 5 п. 1 ст. 172 НК РФ).

Особо следует сказать об оформлении счетов-фактур. Дело в том, что наименование валюты является обязательным реквизитом счета-фактуры (пп. 6.1 п. 5, пп. 4.1 п. 5.1 ст. 169 НК РФ). Наименование валюты и ее цифровой код указываются в строке 7 счета-фактуры. Например, при выставлении счета-фактуры в рублях строку 7 счета-фактуры нужно заполнить так: «российский рубль, 643».

Счет-фактуру можно составить в иностранной валюте, лишь в случае, если товары (работы, услуги) оплачиваются в этой же валюте (п. 7 ст. 169 НК РФ). Так, если счет-фактура оформляется в евро или долларах, то в данной строке следует указать: «евро, 978» или «доллар США, 840». А вот выставление счета-фактуры в у. е. в принципе не предусмотрено.

В связи с этим, если договор составлен в валюте или условных единицах, а расчеты производятся в рублях, то счет-фактуру следует выставлять в валюте РФ (поскольку налоговая база исчисляется именно в рублях, п. 4 ст. 153 НК РФ).

Первичные документы

Обратите внимание: денежное измерение объектов бухгалтерского учета производится в валюте РФ (ч. 2 ст

12 Федерального закона от 06.12.11 № 402-ФЗ «О бухгалтерском учете»). Если же в первичных документах отразить, например, зарплату в валюте, то не исключены проблемы с признанием расходов на оплату труда при расчете налога на прибыль. Для признания таких расходов, напомним, затраты должны быть документально подтверждены (ст. 255 НК РФ). Не исключено, что заполненные «в валюте» первичные документы проверяющие сочтут несоответствующими законодательству РФ. Отсюда могут последовать и проблемы с принятием НДС к вычету.

Счет в евро, а оплата в рублях: как оформлять счет-фактуру?

Вопрос от читательницы Клерк.Ру Татьяны (г. Москва)

Счет в EURO. Оплата в рублях. Счет-фактура должна быть оформлена в рублях?

В соответствии с п. 7 ст. 169 Налогового кодекса РФ в случае, если по условиям сделки обязательство выражено в иностранной валюте, то суммы, указываемые в счете-фактуре, могут быть выражены в иностранной валюте.Таким образом, налоговым законодательством предусмотрена возможность указывать в счете-фактуре суммы в иностранной валюте.

Обратите внимание, что в п. 7 ст

169 НК РФ говорится о валюте обязательства, а не о валюте платежа.Согласно Информационному Письму Президиума ВАС РФ от 04.11.2002 г. № 70 разделяются понятия валют: в которой денежное обязательство выражено (валюта долга) и в которой оно должно быть оплачено (валюта платежа) (п. 1 Информационного Письма).

В денежном обязательстве может быть предусмотрено, что оно подлежит оплате в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах (п. 2 ст. 317 Гражданского кодекса РФ).По мнению ФНС РФ, выраженному в Письме от 24.08.2009 г. № 3-1-07/674, нельзя выставлять счет-фактуру в иностранной валюте или в условных денежных единицах (по договору, обязательство об оплате по которому предусмотрено в рублях в сумме, эквивалентной определенной сумме в иностранной валюте (условной денежной единице)). Выставлять счета-фактуры в иностранной валюте можно только в том случае, если по условиям сделки обязательство подлежит оплате в иностранной валюте.

Ранее налоговые органы придерживались иной позиции. Например, в Письме УФНС по г. Москве от 12.04.2007 г. № 19-11/33695 разъясняется, что в п. 7 ст. 169 НК РФ речь идет не об оплате в иностранной валюте, а об оценке обязательств сторон. То есть поименованная норма Кодекса распространяется не только на контракты с зарубежными партнерами, но и на договоры между российскими организациями, по которым стоимость реализуемых товаров (работ, услуг), передаваемых имущественных прав выражена в иностранной валюте (или в условных единицах, приравненных к иностранной валюте), а расчеты производятся в рублях, поэтому продавец имеет право оформлять счета-фактуры в иностранной валюте.

Аналогичное мнение выражено в Письме УФНС по г. Москве от 06.12.2007 г. № 19-11/116396.

Суды, ссылаясь на п. 7 ст. 169 НК РФ, придерживаются точки зрения, что если по условиям сделки обязательство выражено в иностранной валюте или условных денежных единицах (а подлежит оплате в рублях), то счет-фактуру можно выставлять в иностранной валюте или в условных денежных единицах. Например, Постановление ФАС Уральского округа от 17.03.2008 г. № Ф09-1590/08-С2 по делу № А47-3561/07, Постановление ФАС Северо-Западного округа от 11.01.2008 по делу N А56-5204/2007. Таким образом, вопрос в настоящее время является спорным.

В случае получения покупателем счета-фактуры в иностранной валюте или в условных денежных единицах (если в денежном обязательстве предусмотрено, что оно подлежит оплате в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах), существует риск непринятия налоговыми органами НДС к вычету.

В этом случае вопрос принятия покупателем НДС к вычету придется отстаивать в суде, либо продавцу (в соответствии с рекомендациями, приведенными в Письме ФНС РФ от 24.08.2009 г. № 3-1-07/674) в данные счета-фактуры следует внести исправления: из граф 4, 5, 8 и 9 счета-фактуры исключить показатели в иностранной валюте (условных денежных единицах) и произвести их замену на рубли.

Данные исправления вносятся в соответствии с порядком, изложенным в п. 29 Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства Российской Федерации от 02.12.2000 N 914.

Получить персональную консультацию по любому налогу в режиме онлайн очень просто — нужно заполнить специальную форму. Ежедневно будут выбираться два-три наиболее интересных вопроса, ответы на которые вы сможете прочесть в консультациях Натальи Лобановой.

Оформление первичных документов

Первичные учетные документы должны обязательно содержать сумму хозяйственной операции в рублях (пп. «д» п. 2 ст. 9 Федерального закона от 21 ноября 1996 г. N 129-ФЗ).

Таким образом, акт на работы (услуги) или накладная (на товар) должны обязательно содержать сумму в рублях. Допускается дополнительно указывать сумму в у.е. и курс пересчета.

- Оплаченная часть считается по курсу на день оплаты

- Неоплаченная часть считается по курсу на день отгрузки

ПБУ 3 пункт 6 Для целей бухгалтерского учета указанный пересчет в рубли производится по курсу, действующему на дату совершения операции в иностранной валюте.

ПБУ 3 пункт 9 Активы и расходы, которые оплачены организацией в предварительном порядке либо в счет оплаты которых организация перечислила аванс или задаток, признаются в бухгалтерском учете этой организации в оценке в рублях по курсу, действовавшему на дату пересчета в рубли средств выданного аванса, задатка, предварительной оплаты (в части, приходящейся на аванс, задаток, предварительную оплату).

I вариант, оформление документа реализации в рублях:

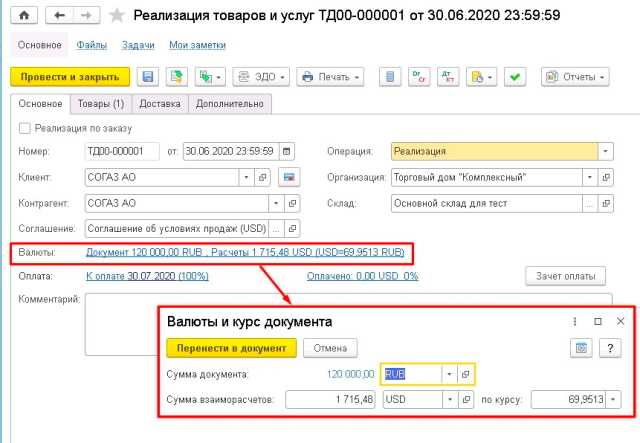

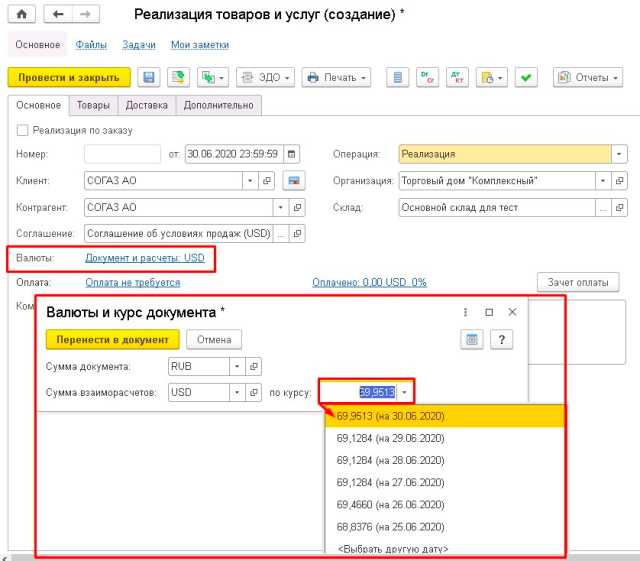

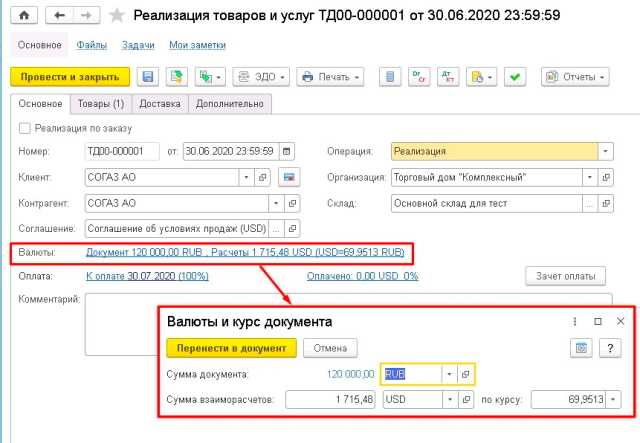

На закладке «Основное» в разделе «Валюта» устанавливаем параметры: Валюта документа — рубли, Расчеты — USD. Значение курса заполнилось автоматически по дате создания документа (рис.8).

Рис.8 Оформление реализации в иностранной валюте взаиморасчетов в 1С:ERP

В табличной части закладки «Товары» выбираем необходимую номенклатуру, устанавливаем цену в рублях. Возвращаемся на закладку «Основное» и в разделе «Валюта» пересчитываем сумму расчетов в валюте взаиморасчетов по курсу на дату отгрузки (рис.9)

Рис.9 Заполнение взаиморасчетов в валюте в реализации в 1С:ERP

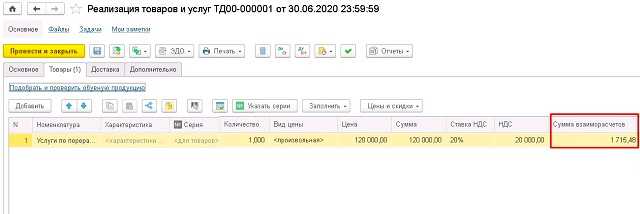

В табличной части раздела «Товары» также указывается рассчитанная по курсу сумма взаиморасчетов в валюте (рис.10).

Рис.10 Заполнение табличной части реализации в иностранной валюте взаиморасчетов в 1С:ERP

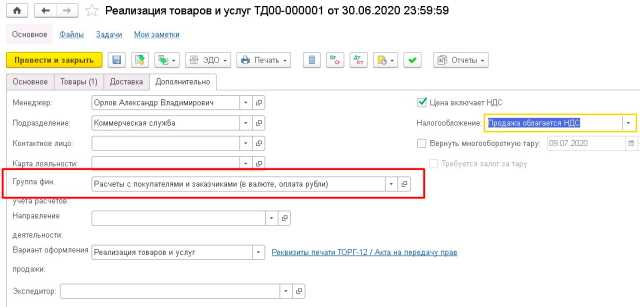

На закладке «Дополнительно» проверяем правильность заполнения группы фин. учета расчетов и других необходимых для вашего учета реквизитов (рис. 11).

Рис.11 Заполнение информации на закладке «Дополнительно» в документе реализации в 1С:ERP

Печатные формы документов ТОРГ-12 и Счет-фактура оформляются в рублях, т.к. валюта документа — RUB.

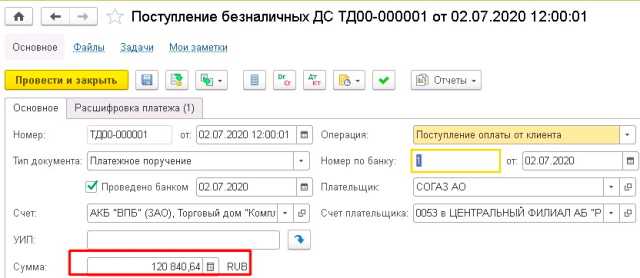

На основании реализации оформим Поступление безналичных денежных средств.

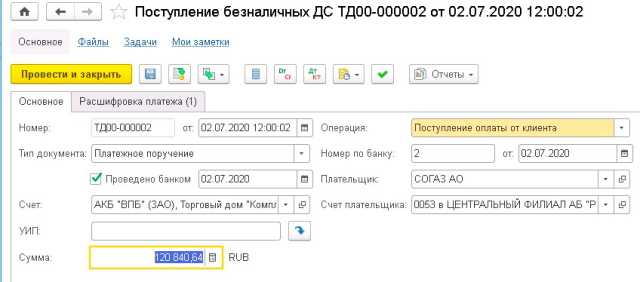

Валюта поступления — рубли, т.к. расчетный счет организации рублевый (рис.12). Сумма заполнена исходя из пересчета суммы взаиморасчетов в валюте умноженной на курс ЦБ на дату поступления платежа — 02.07.2020 (1 715,48 USD * 70,4413 руб = 120 840,64).

Рис.12 Поступление безналичных денежных средств по реализации в иностранной валюте в 1С:ERP

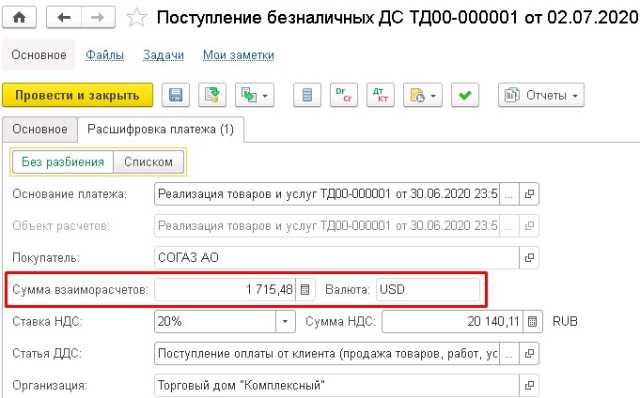

На закладке «Расшифровка платежа» основание — документ реализации, сумма взаиморасчетов отражена в валюте взаиморасчетов USD (рис.13).

Рис.13 Сумма взаиморасчетов в Поступление безналичных денежных средств в иностранной валюте в 1С:ERP

Проведем закрытие месяца для месяца реализации и месяца поступления оплаты, в части регламентной операции «Переоценка денежных средств и финансовых инструментов» и «Расчет курсовых разниц».

Для анализа расчета курсовых разниц используются следующие отчеты:

-

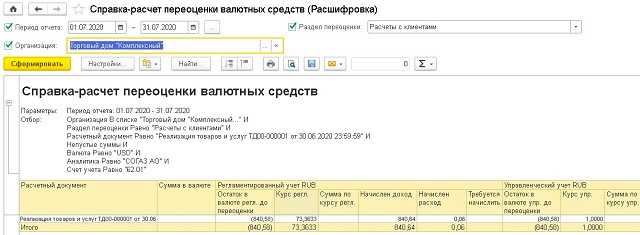

Справка-расчет: Раздел «Финансовый результат и контроллинг» / «Отчеты по финансовому результату» / «Справка-расчет переоценки валютных средств», раздел переоценки «Расчеты с клиентами» (рис.14 а, б)

-

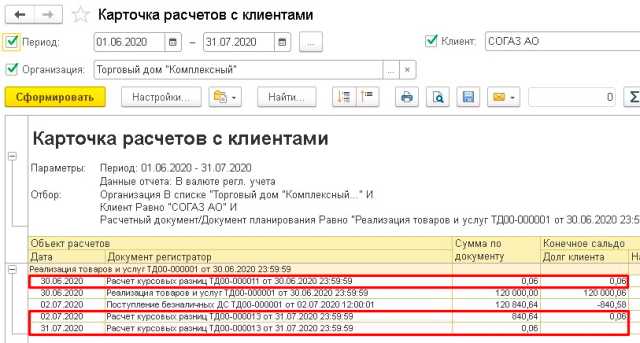

Карточка расчетов с клиентами: Раздел «Продажи» / «Отчеты по продажам» / «Карточка расчетов с клиентами». Данный отчет через настройки можно сформировать в валюте взаиморасчетов, в валюте управленческого учета, в валюте регламентированного учета. При формировании в валюте регламентированной учета (RUB) отображается начисление курсовых разниц (рис.15). Отчет основывается на данных Регистра накопления «Расчеты с клиентами по срокам»

Рис.14а Справка-расчет переоценки валютных средств в 1С:ERP

Рис.14б Справка-расчет переоценки валютных средств в 1С:ERP

Рис.15 Карточка расчетов с клиентами в валюте регламентированного учета в 1С:ERP

Курсовые разницы рассчитались на конец месяца (периода реализации), из-за округлений в расчетах в валюте взаиморасчетов (USD) по отношению к валюте документа (RUB). 1 715,48 USD * 69,9513 RUB по курсу ЦБ на дату реализации расчетная сумма получается 120 000,06 RUB, а мы указали в документе сумму реализации 120 000,00 RUB.

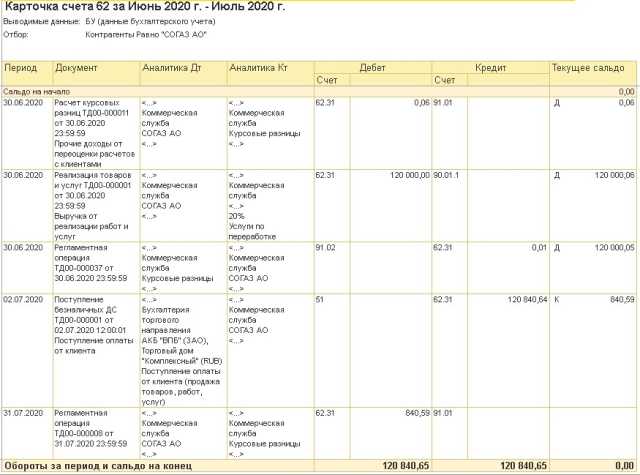

Рассмотрим проводки по проведенным операциям (рис. 16).

Рис.16 Карточка расчетов с клиентами в валюте регламентированного учета в 1С:ERP

Счет-фактура в валюте — как выписать?

Договор в евро, оплата по договору в рублях. Вопрос: можно ли выставить счет, акт и счет-фактуру за услуги в августе в евро?», «alternativeHeadline» : «Счет, акт и счет-фактура за услуги в евро», «articleBody» : «работаем с Филиалом иностранной компании. Договор в евро, оплата по договору в рублях.

Имеются в виду операции, предусмотренные подп. «а» п. 9 ч. 1 ст. 1 вышеупомянутого нормативного правового акта, а именно приобретение резидентом у резидента и отчуждение резидентом в пользу резидента валютных ценностей на законных основаниях, а также использование валютных ценностей в качестве средства платежа.

Если на р/с деньги приходят уже за вычетом комиссии, то в поступлении по банку нужно отредактировать поле «Учитывать в доходах» на 500 рублей. Потом создать списание прочее и показать там сумму комиссии.

Без ограничений осуществляются следующие виды валютных операций между резидентами и уполномоченными банками:

- операции, связанные с куплей-продажей физическими лицами наличной и безналичной иностранной валюты, за валюту Российской Федерации, не для целей осуществления физическими лицами предпринимательской деятельности;

- операции, отнесенные к банковским в соответствии с действующим законодательством Российской Федерации.

Настоящее письмо не содержит правовых норм или общих правил, конкретизирующих нормативные предписания, и не является нормативным правовым актом. В соответствии с письмом Минфина России от 7 августа 2007 г.

Счет-фактуру оформляйте так же, как и при отгрузке на экспорт со ставкой 0%, только с начисленным НДС.

Во-первых, между вами и продавцом должен быть заключен договор. Счет составлять не обязательно, производить оплату можно на основании договора. Тем более, что счет не является обязательным документом и не имеет юридической силы.

Счет-фактуру на бумаге оформляйте в двух экземплярах (п. 6 Правил заполнения счета-фактуры, Письмо Минфина России от 21.07.2016 N 03-07-08/42816). При экспорте в ЕАЭС вашему контрагенту понадобится счет-фактура, чтобы отчитаться о ввозе товаров (пп. 4 п. 20 Протокола о взимании косвенных налогов в рамках ЕАЭС).

Решением вопроса может стать факт наличия товарно-транспортных накладных. если поставка товара производится через организацию-перевозчика (транспортную компанию).

Выставление счета в валюте ничем принципиально не отличается от выставления аналогичного документа в рублях.

Как грамотно отобразить данные?

- Рубли – в счете-фактуре указывается наименование, цифровой код валюты – «Российский рубль, код 643, RUB».

- Доллары – «Доллар США, код 840, USA».

- Евро – «Евро, код 978, EUR».

В счете-фактуре в строке номер семь указывается наименование валют, их кодовое значение. Цифровой код сверяется с Общероссийским классификатором. Цена может выражаться как в российской, так и иностранной валюте, в зависимости от ситуаций.

Например, при отгрузке товара на обе валюты, цена в счете выражается разными денежными единицами, или при конечном результате стоимости указан рубль, значит в строке указывается российская валюта.

Приобретение товаров по договорам в у.е.: законодательство

Бухгалтерский и налоговый учет

Операции в валюте между российскими организациями запрещены и осуществляются только в российских рублях ().

При этом цена в договоре может быть выражена в любой валюте или условных единицах (у.е.), отличных от рублей ().

Оплата по таким договорам должна осуществляться только в рублях по согласованному сторонами курсу. Как правило, согласованный курс равен курсу ЦБ РФ, установленному на день оплаты. Но часто в договорах может устанавливаться иной курс, соответствующий курсу ЦБ РФ плюс 2%, минус 0,5% и т.п.

Первичные документы по таким договорам могут выставляться в рублях, валюте или у.е.

Стоимость активов (в т.ч. товаров), выраженных в у.е., подлежит в БУ пересчету в рубли (, ).

Курс пересчета зависит от того, каким образом была произведена оплата за приобретенные товары.

Вариант №1. 100% предоплата по договору

Товары, за которые прошла оплата в виде 100% предоплаты признаются в БУ в рублевой оценке по курсу, действовавшему на дату предоплаты (, ).

Вариант №2. 100% постоплата по договору

Товары, за которые оплата проходит после их принятия на учет, признаются в рублевой оценке по курсу, действовавшему на дату перехода права собственности (, ).

Вариант №3. Частичная предоплата и постоплата по договору

При смешанной форме оплаты в виде частичной предоплаты и постоплаты товары приходуются по суммированной стоимости:

- оплаченная часть оценивается по курсуна дату предоплаты ();

- неоплаченная часть оценивается по курсу на дату принятия товаров к учету ().

При этом переоценка кредиторской задолженности поставщикам по договорам в у.е. должна осуществляться на наиболее раннюю из дат (, ):

- дату погашения обязательств;

- последний день месяца.

В таком случае будут возникать курсовые разницы, которые учитываются на счете 91 «Прочие доходы и расходы»:

- в бухгалтерском учете – как прочие доходы или расходы ();

- в налоговом учете – как внереализационные доходы и расходы (пп. 5 п. 1 ст. 265 НК РФ).

Узнать больше о Курсовых разницах.

НДС

Налоговая база по НДС определяется на наиболее раннюю из дат (п. 1 ст. 167 НК РФ):

- день отгрузки;

- день оплаты.

Если первоначальным моментом определения налоговой базы по договору в у.е. является день отгрузки, то она должна определяться исходя из курса ЦБ РФ на день отгрузки.

При последующей оплате за товары вычеты по НДС не корректируется. Разницы в сумме налога в результате постоплаты у покупателя учитываются в составе внереализационных доходов или расходов (абз. 5 п. 1 ст. 172 НК РФ).

При приобретении товаров НДС принимается к вычету () при выполнении условий:

- товары должны использоваться в деятельности, облагаемой НДС;

- в наличии правильно оформленный СФ (УПД);

- товары приняты на учет (п. 1 ст. 172 НК РФ).

Покупатель имеет право принять к вычету ту сумму НДС, которая указана в счете-фактуре. Но необходимо быть внимательными и проверять суммы НДС в СФ, указанные поставщиком.

Счета-фактуры (УПД) по договорам в у.е. выставляются только в рублях. Рублевая сумма в счете-фактуре на отгрузку зависит от порядка оплаты по договору в у.е.

Вариант №1. 100% предоплата по договору

Поставщик обязан выставить отгрузочный СФ в рублевой оценке по курсу ЦБ РФ, действовавшему на дату предоплаты (п. 14 ст. 167 НК РФ, Письмо Минфина РФ от 23.12.2015 N 03-07-11/75467).

Если от поставщика ранее был получен авансовый счет-фактура, то по такому СФ так же НДС имеем право принять к вычету. Но в момент получения товаров НДС по авансовому СФ необходимо восстановить.

Подробнее про Принятие НДС к вычету по авансам, выданным поставщикам, а так же про Восстановление НДС при зачете аванса

Вариант №2. 100% постоплата по договору

Поставщик обязан выставить отгрузочный СФ в рублевой оценке покурсу ЦБ РФ, действовавшему на дату отгрузки ().

Вариант №3. Частичная предоплата и постоплата по договору

Поставщик обязан выставить отгрузочный СФ в рублевой оценке на стоимость, состоящую из:

- оплаченной части, оцениваемой по курсу на дату предоплаты (п. 14 ст. 167 НК РФ);

- неоплаченной части, оцениваемой по курсу на дату отгрузки (, Письмо Минфина РФ от 23.12.2015 N 03-07-11/75467).

Если от поставщика ранее был получен авансовый счет-фактура на частичную предоплату, то по такому СФ НДС так же имеем право принять к вычету. Но в момент получения товаров НДС по авансовому СФ необходимо восстановить.

Пример – получение основных средств (ОС)

Согласно договору, предоплата составит 80 %, 20 % нужно оплатить после получения оборудования.

Продавец выписал ТОРГ-12 и счет-фактуру в рублях по курсу на дату отгрузки.

С момента отгрузки до момента фактического получения оборудования покупателем прошло 2 недели. Курс вырос. ОС принимаются к учету в момент получения.

- 80 % стоимости (без НДС) будет пересчитано в рубли на дату перечисления аванса поставщику;

- 20 % стоимости (без НДС) пересчитают по курсу на дату принятия ОС к бухучету.

Сумма вычета НДС у «Гаммы» будет равна той, что поставщик указал в счете-фактуре, никаких пересчетов НДС не делают (письма Минфина от 23.12.2015 № 03-07-11/75467, от 17.02.2012 № 03-07-11/50).

Бухгалтерский учет

Учет операций в у.е регламентирован ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте».

Если компания применяет условные единицы, то бухгалтерский учет обязательств необходимо вести одновременно в двух единицах — у. е. (валюта обязательства) и рублях (валюта платежа) (п. 20 ПБУ 3/2006).

ПБУ говорит о том, что обязательства в у.е должны переоцениваться (п. 7 ПБУ 3).

Что переоцениваем:

- Задолженности (кроме авансов) покупателей

- Задолженности (кроме авансов) поставщикам

- Задолженности по кредитам и займам

В какой момент переоцениваем:

- на дату совершения любой операции с обязательством, выраженном в у. е.

- на последнее число каждого календарного месяца.

ПБУ 3 пункт 7Пересчет стоимости денежных знаков в кассе организации, средств на банковских счетах (банковских вкладах), денежных и платежных документов, ценных бумаг (за исключением акций), средств в расчетах, включая по заемным обязательствам с юридическими и физическими лицами (за исключением средств полученных и выданных авансов и предварительной оплаты, задатков), выраженной в иностранной валюте, в рубли должен производиться на дату совершения операции в иностранной валюте, а также на отчетную дату. Пересчет стоимости денежных знаков в кассе организации и средств на банковских счетах (банковских вкладах), выраженной в иностранной валюте, может производиться, кроме того, по мере изменения курса.

Книга продаж и НДС (для продавца товаров/работ/услуг)

Если продавец оформляет счет-фактуру в условных единицах, то он повторно регистрирует ее в книге продаж — на дату образования курсовой разницы и только на сумму курсовой разницы.

Если же счет-фактура на отгрузку был выписан в рублях, то на курсовую разницу нужно выписать отдельный счет-фактуру. Он составляется в единственном экземпляре и покупателю не выдается (п. 19 Постановления N 914).

Статья 167. Момент определения налоговой базы1. В целях настоящей главы моментом определения налоговой базы, если иное не предусмотрено пунктами 3, 7 — 11, 13 — 15 настоящей статьи, является наиболее ранняя из следующих дат:

1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

2) день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

14. В случае, если моментом определения налоговой базы является день оплаты, частичной оплаты предстоящих поставок товаров (выполнения работ, оказания услуг) или день передачи имущественных прав, то на день отгрузки товаров (выполнения работ, оказания услуг) или на день передачи имущественных прав в счет поступившей ранее оплаты, частичной оплаты также возникает момент определения налоговой базы.

Зачастую курс пересчета приравнивается к моменту оплаты, поэтому в случае полной 100% предоплаты курсовых разниц не возникает, так как к моменту отгрузки сумму сделки в пересчете на рубли достоверно известна. В случае постоплаты на момент отгрузки точно рассчитать сумму сделки в рублях не представляется возможным, поэтому возникает курсовая разница в момент погашения задолженности. Разница может быть отрицательная (в случае уменьшения курса валюты) и положительная (в случае увеличения курса валюты).

Положительная разница увеличивает налоговую базу по НДС (пп. 2 п. 1 ст. 162 НК РФ). По вопросу отрицательной разницы существуют различные точки зрения.

Точка зрения № 1. Отрицательная разница сумму налога не уменьшает

Письмо Минфина РФ от 26 марта 2007 г. N 03-07-11/74).

Точка зрения № 2. Отрицательная разница уменьшает сумму налога

- Постановление Президиума ВАС РФ от 17.02.2009 N 9181/08 по делу N А40-20314/07-112-124

- Постановление ФАС Московского округа от 05.12.2008 N КА-А40/10789-08 по делу N А40-12417/08-87-37

- Постановление ФАС Московского округа от 26.03.2008 N КА-А40/14002-07 по делу N А40-7008/07-90-16

Курсовые разницы облагаются НДС по расчетным ставкам 10/110% либо 18/118% (п. 4 ст. 164 НК РФ).

Хотите переложить все сложности бухучета на плечи надежного эксперта? Закажите бухгалтерское обслуживание ООО в Профдело и будьте уверены, что защищены от ошибок.

Узнать об услуге

Пример – получение МПЗ

е., на условиях постоплаты, которая производится в рублях по курсу ЦБ на дату оплаты. Дата отгрузки отличается от даты перехода права собственности на товары. Счет-фактуру «Бета» выставляет в рублевом эквиваленте на дату отгрузки.

По какому курсу у. е. принимать документы (по дате отгрузки или по дате перехода права собственности)?

Решение: «Бета» отражает в своем учете поступление МПЗ на склад следующим образом. Дт 10 Кт 60 – по курсу на дату получения на склад, Дт 19 Кт 60 – НДС по счету-фактуре, Дт 68/2 Кт 19 – НДС по счету-фактуре принят к вычету, Дт 60 Кт 51 – оплата по курсу на день оплаты, Дт 91 (60) Кт 60 (91) – курсовые разницы.

С учетом изменений курсов валют возникают определенные вопросы по документальному оформлению. Решение есть: например, в момент отгрузки продавец может выписать накладную по форме М-15 (накладная на отпуск материалов на сторону) или акт, где будет указана стоимость оборудования по курсу у. е.

на дату отгрузки, а на дату перехода прав собственности может быть оформлена товарная накладная по форме ТОРГ-12 с отражением стоимости ценностей по курсу на дату перехода права собственности. Либо как вариант – добавить в ТОРГ-12 дополнительные графы в у. е., заполнить их при отгрузке, а при переходе прав собственности «дозаполнить» рублевой стоимостью.

Еще в 2012 г. ФНС рекомендовало такой способ (письмо УФНС России по г. Москве от 13.01.2012 № 16-15/001556@).

Можно ли выставлять счета-фактуры в иностранной валюте

«Таким образом, в счете-фактуре могут указываться суммы в иностранной валюте только в случаях, если по условиям сделки обязательство подлежит оплате в иностранной валюте в порядке и на условиях, определенных законом или в установленном порядке».

Относительно же валюты денежного обязательства в п. 2 ст. 317 ГК РФ установлено: «В денежном обязательстве может быть предусмотрено, что оно подлежит оплате в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах (экю, «специальных правах заимствования» и др.). В этом случае подлежащая уплате в рублях сумма определяется по официальному курсу соответствующей валюты или условных денежных единиц на день платежа, если иной курс или иная дата его определения не установлены законом или соглашением сторон». При этом в п. 3 информационного письма Президиума ВАС РФ от 4 ноября 2002 г. № 70 «О применении арбитражными суда статей 140 и 317 Гражданского кодекса Российской Федерации» рассматривается даже случай, когда денежное обязательство выражено в иностранной валюте без оговорке о рублевом эквиваленте платежа: «В случае, когда в договоре денежное обязательство выражено в иностранной валюте без указания о его оплате в рублях, суду следует рассматривать такое договорное условие как предусмотренное пунктом 2 статьи 317 ГК РФ, если только при толковании договора в соответствии с правилами статьи 431 ГК РФ суд не придет к иному выводу».

Частные случаи выставления счета-фактуры

Чтобы обеспечить качество материалов и защитить авторские права редакции, многие статьи на нашем сайте находятся в закрытом доступе.

Нужно ли определять остаточную стоимость амортизируемого имущества при переходе с упрощенки на общую систему.

ВНИМАНИЕ! Налоговики рекомендуют: если у вас уже имеются счета-фактуры, выставленные в иностранной валюте (в условных единицах), в них следует внести соответствующие исправления. Это разрешается делать между строкой 7 и остальной заполняемой табличной частью, а также в самой табличной части при условии, что сохраняется форма счета-фактуры и не нарушается последовательность заполнения его граф

Это разрешается делать между строкой 7 и остальной заполняемой табличной частью, а также в самой табличной части при условии, что сохраняется форма счета-фактуры и не нарушается последовательность заполнения его граф.