Понятия ликвидации и реорганизации юридических лиц

Замечание 1

Процесс ликвидации, реорганизации и банкротства предприятия, учреждения, организации является тенденцией закономерного развития государственной, экономической, общественной, хозяйственной сфер жизнедеятельности, которая создает условия для исчезновения объективной реальности ненужных форм хозяйствования и появлению новых, более эффективных, вариаций.

Реорганизация юридических лиц подразумевает одно из следующих действий:

- слияние;

- присоединение;

- разделение;

- выделение;

- преобразование.

Права и обязанности таких юридических лиц переходят к вновь созданному юридическому лицу (или лицам) в соответствии с актом передачи.

Ликвидация юридических лиц подразумевает прекращение хозяйственной деятельности такого лица, с последующей продажей, принадлежавшего ему имущества для погашения имеющихся обязательств.

Получи помощь с рефератом от ИИ-шки

ИИ ответит за 2 минуты

Ликвидация юридического лица происходит вследствие признания такого лица банкротом – по решению суда, или решением собрания учредителей.

Банкротство представляет собой неспособность продолжения юридическим лицом своей предпринимательской деятельности вследствие его экономической нерентабельности, убыточности.

Также «банкротство» можно охарактеризовать как деструктивное качество субъекта хозяйствования, которое определено как неспособность удовлетворить требования кредиторов и удовлетворить обязательства перед бюджетом.

Статус «банкрот» юридическое лицо может получить исключительно по решению суда. На основании такого решения запускается процедура ликвидации предприятия.

В процессе ликвидации, назначается ликвидационная комиссия (ликвидатор), к которой переходят полномочия по управлению делами ликвидируемого предприятия.

После окончания расчетов с кредиторами ликвидационная комиссия составляет ликвидационный баланс, который утверждается учредителями (участниками) предприятия или органом, принявшими решение о ликвидации юридического лица.

В процессе продажи имущества ликвидируемого юридического лица, удовлетворяются требования кредиторов в законодательно установленном порядке и очередности.

Таким образом, законодатель, урегулировав процедуру ликвидации предприятия, учреждения, организации, защитил права их участников.

На какую дату составляется бухгалтерская отчетность при реорганизации?

Бухгалтерская отчетность при реорганизации организации должна быть составлена на определенную дату, которая зависит от вида реорганизации и типа отчетного периода. В зависимости от этих факторов, дату составления отчетности можно определить следующими способами:

1. При прекращении деятельности организации

При полном прекращении деятельности организации, бухгалтерская отчетность должна быть составлена на дату прекращения деятельности. Это может быть дата награждения организации статусом ликвидации или дата внесения записи о прекращении деятельности в Единый государственный реестр юридических лиц.

2. При реорганизации через преобразование

При реорганизации организации через преобразование (слияние, присоединение, выделение и т.д.), бухгалтерская отчетность составляется отдельно для каждой организации, участвующей в реорганизации. В этом случае, отчетность должна быть составлена на дату, предшествующую дате реорганизации.

3. При реорганизации через разделение

При реорганизации организации через разделение, бухгалтерская отчетность составляется как для реорганизуемой организации (делителя), так и для новообразованных организаций (делителей). Отчетность для реорганизуемой организации составляется на дату, предшествующую дате реорганизации, а для новообразованных организаций – на дату, следующую за датой реорганизации.

4. При реорганизации через выделение

При реорганизации организации через выделение, бухгалтерская отчетность составляется как для реорганизуемой организации (делителя), так и для новообразованной организации (делителя). Отчетность для реорганизуемой организации составляется на дату, предшествующую дате реорганизации, а для новообразованной организации – на дату, следующую за датой реорганизации.

Важно подчеркнуть, что правила заполнения бухгалтерской отчетности при реорганизации устанавливаются законодательством и могут различаться в зависимости от конкретной ситуации. При составлении отчетности необходимо руководствоваться соответствующими нормативными актами и проконсультироваться с квалифицированными специалистами в области бухгалтерии

Учет и отчетность ликвидируемого юридического лица

Ликвидируемая организация обязана предоставить информацию по прекращаемой деятельности в годовой бухгалтерской отчетности.

Под информацией о прекращении деятельности имеется в виду информация, которая раскрывает часть деятельности предприятия (производство продукции, реализация товаров, выполнение работ, оказание услуг). Такая информация может быть выделена операционно и (или) функционально для целей составления бухгалтерской отчетности и в соответствии с принятым юридическим лицом решением.

Данная информация отражается в:

- отчете о прибылях и убытках;

- отчете о движении денежных средств.

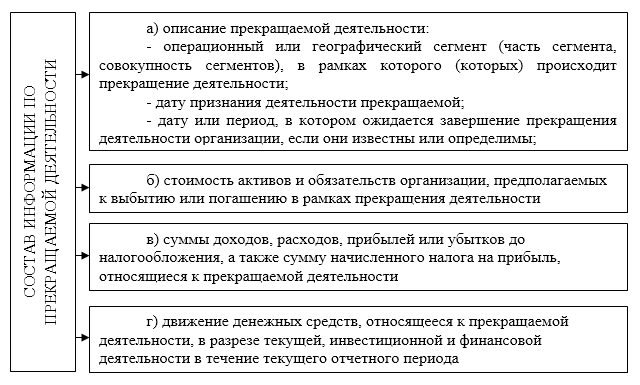

Ликвидируемая организация в годовой бухгалтерской отчетности раскрывает следующую информацию по прекращаемой деятельности (Рис.1):

Рисунок 1. Состав информации по прекращаемой деятельности предприятия

Рисунок 1. Состав информации по прекращаемой деятельности предприятия

Замечание 2

Кроме того, признание прекращаемой деятельности требует уточнения отражения в бухгалтерском балансе стоимости активов предприятия, относящихся к прекращаемой деятельности, исходя из возможного снижения их стоимости.

После продажи в процессе ликвидации юридического лица, принадлежавшего ему имущества и распределении вырученных денежных средств кредиторам, оставшаяся часть денежных средств средства зачисляются в уставный капитал предприятия.

Данная операция отражается следующей проводкой:

Д-т 84 «Нераспределенная прибыль (непокрытый убыток)»;

К-т 80 «Уставный капитал».

Данная проводка формирует увеличение уставного капитала предприятия за счет проданных активов. Сумма таких средств распределяется пропорционально между учредителями юридического лица.

Операции по распределению долей между учредителями отражаются следующей проводкой:

Д-т 80 «Уставный капитал»

К-т 75 «Расчеты с учредителями»

Операции по фактической выплате таких долей отражаются следующей проводкой:

Д-т 75 «Расчеты с учредителями»

К-т 50 «Касса» или 51 «Расчетные счета»

В случае если у ликвидируемого предприятия недостаточно имущества и других ликвидных активов, для покрытия убытков используется уставный капитал.

Если размера уставного капитала также недостаточно для покрытия обязательств, то претензии кредиторов к должнику предъявляются в установленном законом порядке.

Понятие реорганизации, виды реорганизации

Различают виды реорганизации:

- слияние (создание одного ООО, прекращение нескольких ООО);

- преобразование (создание и завершение работы одного ООО);

- выделение (создание одного и нескольких ООО);

- присоединение (завершение деятельности одного и нескольких ООО);

- разделение (создание нескольких ООО и закрытие одного ООО).

Реорганизация в форме выделения и разделения предполагает наличие в задокументированном виде решения юрлиц-учредителей или уполномоченного органа юрлица (полномочия подтверждаются в учредительной документации); иногда — судебного решения или заключения госструктур. При реорганизации в форме преобразования, присоединения или слияния нужно получить одобрение гос. органов, имеющих полномочия, в утвержденных законом случаях.

При преобразовании, присоединении или слиянии права и обязанности реорганизованных ООО передаются к недавно созданному юрлицу по передаточному акту. При разделении (между возникшими ООО) и выделении (между выделившимися и реорганизованными ООО) — по разделительному балансу. В обоих случаях сперва проводятся инвентаризационные мероприятия в отношении имущества и фискальных обязанностей ООО, подлежащих реорганизации.

Список литературы:

- Гражданский Кодекс Российской Федерации (часть первая) от 30.11.1994г № 51-ФЗ // ПБД «Консультант Плюс : еженедельное пополнение / ЗАО «Консультант Плюс»

- О бухгалтерском учете : федер.закон от 21.11.1996г. № 129- ФЗ // ПБД «Консультант Плюс : еженедельное пополнение / ЗАО «Консультант Плюс»

- О формах бухгалтерской отчетности организаций : Приказ Министерства финансов РФ от 22.07.03г № 66н // ПБД «Консультант Плюс : еженедельное пополнение / ЗАО «Консультант Плюс»

- Об утверждении методических указаний по формированию бухгалтерской отчетности при осуществлении реорганизации организаций : Приказ Министерства финансов РФ от 20.05.03г №44н // ПБД «Консультант Плюс : еженедельное пополнение / ЗАО «Консультант Плюс»

- Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации : Приказ Министерства финансов РФ от 29.07.98г №34н // ПБД «Консультант Плюс : еженедельное пополнение / ЗАО «Консультант Плюс»

- Положение по бухгалтерскому учету «Бухгалтерская отчетность организаций» ПБУ 4/99 : Приказ Министерства финансов РФ от 06.07.99г. № 43н // ПБД «Консультант Плюс : еженедельное пополнение / ЗАО «Консультант Плюс»

- Положение по бухгалтерскому учету «Информация по прекращаемой деятельности» ПБУ 16/02 : Приказ Министерства финансов РФ от 02.07.2002г. № 66н // ПБД «Консультант Плюс : еженедельное пополнение / ЗАО «Консультант Плюс»

- Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/01 : Приказ Министерства финансов РФ от 30.03.2001г. № 26н // ПБД «Консультант Плюс : еженедельное пополнение / ЗАО «Консультант Плюс»

- О реорганизации юридических лиц : Письмо ФНС РФ от 27.05.2005г № ЧД-6-09/440 // ПБД «Консультант Плюс : еженедельное пополнение / ЗАО «Консультант Плюс»

- Бабаев З.Д. Бухгалтерский учет финансово-хозяйственной деятельности организации: Учеб. пособие / З.Д. Бабаев. — М.: Финансы и статистика, 2005. – 544с.

11. Воронов Д. Реорганизация в форме присоединения: практические рекомендации / Д.Воронов // Бухгалтер и закон. – 2010. — №5. – С.5-6

12. Пономарева Л.В. Бухгалтерская отчетность организации: Учеб. пособие / Л.В. Пономарева. – М.: Изд-во «Бухгалтерский учет», 2007. – 384 с.

- Клиров Н.Н. Реорганизация и ликвидация юридического лица / Н.Н. Клиров, Д.В. Назаров. — СПб.: Питер, 2003. -156 с.

14. Курбангалеева O.A. Как реорганизовать предприятие? Преобразование. Разделение. Выделение. Присоединение. Слияние. / О.А. Курбангалеева. — М.: ООО «Вершина», 2004. — 190с.

15. Кутер М.И. Теория бухгалтерского учета: Учебник.-2-е изд., перераб. и доп.-М.: Финансы и статистика, 2003. — 640с.

16. Мизиковский Е.А. Теория бухгалтерского учета. / Е.А. Мизиковский.- М.: Юристъ, 2001. — 400с.

17. Пучкова С.И. Бухгалтерская (финансовая) отчетность / С.И. Пучкова.- Москва.: ИД ФБК-ПРЕСС, 2002. — 268с.

18. Соколов Я.В. Основы теории бухгалтерского учета/ Я.В. Сококлов.- М.: Финансы и статистика, 2000. — 544с.

19. Ткач В.И. Бухгалтерский учет реорганизации, санации, покупки предприятия / В.И. Ткач, Т.О. Кубасова, Е.П. Шумилин. – М.: Москва, 2000, — 128с.

1

Как оформить отчетность при прекращении какого-либо вида деятельности

Для отражения данных о прекращении деятельности используйте ПБУ «Информация по прекращаемой деятельности» (ПБУ 16/02).

В бухгалтерской отчетности такую информацию надо отразить обособленно. В отчетности должны быть указаны:

- описание прекращаемой деятельности;

- стоимость активов и обязательств фирмы, предполагаемых к выбытию или погашению при прекращении деятельности;

- суммы доходов, расходов, прибыли (убытка) до налогообложения, а также начисленного налога на прибыль, которые относятся к прекращаемой деятельности;

- приход и расход денежных средств по прекращаемой деятельности.

Всю эту информацию вы можете привести в Пояснительной записке. Однако в ПБУ 16/02 есть и другой способ: доходы и расходы можно показать в Отчете о финансовых результатах, а движение денежных средств – в Отчете о движении денежных средств.

Для этого в нужные формы отчетности следует ввести дополнительные графы – продолжающаяся и прекращаемая деятельность.

| Наименование показателя | Продолжающаяся деятельность | Прекращаемая деятельность | Организация в целом | |||

| за 2012 год | за 2011 год | за 2012 год | за 2011 год | за 2012 год | за 2011 год | |

| Доходы и расходы по обычным видам деятельности Выручка | 580 | 380 | 120 | 160 | 700 | 540 |

| Себестоимость продаж | (340) | (197) | (78) | 103 | (418) | (300) |

| Валовая прибыль (убыток) | (20) | (17) | (9) | (15) | (29) | (32) |

| Управленческие расходы | — | — | — | — | — | — |

| Прибыль (убыток) от продаж | 220 | 166 | 33 | 42 | 253 | 208 |

| Прочие доходы и расходы | ||||||

| Прочие расходы | (2) | (15) | (2) | (20) | (4) | (35) |

Отчет о движении денежных средств нужно заполнить в аналогичном порядке. В нем отдельно указывают данные по продолжающейся и прекращаемой деятельности, а также по фирме в целом.

Как делят активы и долги при реорганизации

1. Имущественный комплекс и его оценка

Для оценки имущественного комплекса могут использоваться различные методы, такие как:

- рыночный подход (сравнение с аналогичными предприятиями на рынке);

- стоимостной подход (определение стоимости активов на основе их текущей стоимости и потенциальной доходности);

- доходный подход (определение стоимости активов на основе прогнозируемого будущего дохода).

2. Правовые аспекты деления активов и долгов

Для определения порядка деления активов и долгов при реорганизации необходимо учитывать правовые нормы, которые регулируют этот процесс. Основными нормативными актами в данной сфере являются Гражданский кодекс РФ, Закон «О реорганизации предприятий», Закон «Об акционерных обществах» и другие.

В этих нормативных актах прописаны различные правила и принципы, которые помогают определить порядок деления активов и долгов, такие как:

- принцип пропорционального деления (пропорционально долям участников в капитале предприятия);

- принцип очередности погашения долгов (сначала погашаются признанные требования кредиторов);

- принцип согласования и соглашения всех участников реорганизации.

3. Документирование процесса деления активов и долгов

Для обеспечения прозрачности и защиты интересов всех сторон, процесс деления активов и долгов должен быть документирован

Важно составить специальные акты (например, акт о распределении имущества) и подтвердить их подписью уполномоченных лиц

Данные акты должны содержать информацию о распределении активов и долгов между правопреемниками, а также все остальные условия и соглашения, достигнутые в процессе реорганизации.

| Наименование актива | Распределение между правопреемниками |

|---|---|

| Здания и сооружения | Правопреемник А — 60%, Правопреемник Б — 40% |

| Транспортные средства | Правопреемник А — 30%, Правопреемник Б — 70% |

| Денежные средства | Правопреемник А — 40%, Правопреемник Б — 60% |

Бухгалтерская отчетность

При реорганизации вновь образованное предприятие берет на себя обязанность сдать отчетность по итогам года за предшественника в трехмесячный срок после того, как окончен год (ст. 23-1(5) НК). Копия отчетности подается, кроме ИФНС, и в службу статистики. Период, за который в нее включаются сведения: с начала года и до даты, предваряющей дату государственной регистрации итогов реорганизации.

Правопреемник составляет отчетность и за себя – так называемую вступительную. Она формируется из данных, переданных предшественником на основании передаточного акта и скорректированных на суммы хозяйственных операций, имевших место после его составления. Обычно акт составляется как можно ближе к дате реорганизации, а затем данные вместе с суммами корректировки на дату регистрации вносятся в оборотно-сальдовые ведомости и передаются правопреемнику (ФЗ №402 от 06-12-11 г., ст. 16-6,7). Дополнения к акту фиксируются.

Внимание! Организации бюджетной сферы от составления первичной отчетности освобождаются. В контролирующие органы первая после реорганизации отчетность не сдается: обязанность ее предоставления возникает только по итогам года

В контролирующие органы первая после реорганизации отчетность не сдается: обязанность ее предоставления возникает только по итогам года.

Нюансы составления отчетности при реорганизации

В ходе реорганизации необходимо учитывать несколько ключевых нюансов при составлении отчетности:

- Определение формы реорганизации. В зависимости от выбранной формы – слияние, разделение, преобразование и т. д. – меняются требования к отчетности и формы заполнения шапки баланса.

- Учет активов и обязательств. При реорганизации необходимо акуратно перенести активы и обязательства с одной стороны на другую, учитывая особенности конкретной ситуации и правовой формы реорганизации.

- Документальное подтверждение операций. Все операции, связанные с реорганизацией, должны быть документально подтверждены (решениями о слиянии, договорами и прочими юридическими документами).

- Соблюдение законодательства. При составлении отчетности необходимо учитывать требования Федерального закона от 30.12.2008 № 307-ФЗ «Об учете» и другие нормативные акты, регулирующие ведение финансовой отчетности.

Важно отметить, что заполнение шапки баланса при реорганизации является лишь одной из задач по составлению отчетности. Вся процедура требует комплексного подхода и тщательного анализа финансовых данных

При необходимости, рекомендуется обратиться к специалистам-бухгалтерам или юристам, чтобы учесть все нюансы и минимизировать риски нарушения законодательства.

Соблюдение всех требований и нюансов составления отчетности при реорганизации является гарантом успешного завершения процесса и обеспечения финансовой устойчивости будущей организации.

Налоговая отчетность

Несмотря на разнообразие вариантов реорганизации, существуют общие моменты при сдаче налоговой отчетности. Они изложены в ст. 55 НК РФ: налоговый период завершается датой преобразования, кроме НДС и иных налогов с налоговым периодом «квартал» («месяц»). Рассмотрим наиболее значимые из них.

Налог на прибыль

Отчетность сдается по данным налогового периода от начала года до преобразования, а значит, эта обязанность ляжет уже на учетную службу правопреемника. Правопреемник на практике обязан рассчитать две декларации: за предшественника и за себя, при этом не пропустив сроки их предоставления. Сдать декларацию закон требует не позднее 28 марта следующего года. Зачастую налоговая требует предоставить отчетность раньше – в срок, применяемый для расчетов по авансовым платежам (до 28 числа последующего месяца).

Налог на имущество

Сдается по аналогии с налогом на прибыль

При подаче отчетности за предшественника важно помнить, что предоставляются не данные по авансовому платежу, а декларация за период, в котором имела место реорганизация

Сроки сдачи стандартные – до 30 марта в следующем году. Как и в ситуации с налогом на прибыль, в случае преобразования ФНС зачастую требует предоставить декларацию раньше: в сроки, предусмотренные для авансовых расчетов, до 30-го числа месяца, следующего за отчетным периодом.

В данном случае налоговый период – квартальный, в связи с чем существуют особенности сдачи декларации при преобразовании. Из инструкции по заполнению следует, что предшественник декларирует свои данные, полученные до преобразования, а правопреемник – свои, зафиксированные после даты реорганизации.

Однако ФНС в письме №24-15/04265@ от 13-05-15 г. предлагает разъяснение, согласно которому правопреемник может составить единую декларацию, включающую показатели и предшественника, и его собственные. Здесь же содержится и вариант, при котором предшественник, получив согласие ФНС в письменном виде, самостоятельно и досрочно сдает декларацию за себя, до того как реорганизация завершилась регистрацией. Сроки подачи декларации — до 25 числа месяца, следующего за отчетным периодом (квартал).

Упрощенный налог

Правила идентичны применяемым к налогу на прибыль. В декларацию включается период от начала года до преобразования, сдается она правопреемником. Срок стандартный — до 31 марта следующего за реорганизацией года.

Налог на доходы с физических лиц

Справки 2-НДФЛ, согласно законодательству, сдаются до 1 апреля следующего года (ст. 230(2) НК РФ). Фискальные органы зачастую требуют досрочной сдачи сведений от предшественника, утверждая, что существует обязанность сделать это до преобразования. При этом, по мнению контролирующих служб, правопреемник сдает сведения за себя, до 1. 02. Позиция содержится в ряде писем и разъяснений Минфина и ФНС (например, письмо Минфина №03-04-06/8-173 от 19-07-11), имеет очевидные правовые изъяны и может быть оспорена законным порядком. Возможность сдать сведения за себя и за фирму, существующую до преобразования, имеет правопреемник.

Аналогично сдаются и прочие декларации, в сроки, установленные законом: по кварталу (месяцу) либо по годовым показателям. Стандартно правопреемник готовит два пакета документов: с данными за себя и предшественника. Подача корректирующих сведений возложена на правопреемника.

Внимание! Декларирование показателей в ИФНС до преобразования — «авансом» — может привести к их существенному искажению. Оно оправдано лишь в ситуации, когда хозяйственная деятельность на предприятии-предшественнике фактически не ведется до указанной даты

При определении сроков подачи сведений учитывается перенос дат на более поздние, за счет выходных и праздничных дней.

Еще материалы

- Мониторинг законодательства. Май 2022 года

- Ипотека по ставке 6% на квартиры в жилых комплексах холдинга «Аквилон Инвест»

- ЦБ РФ повышает коэффициенты риска по потребительским кредитам

- AFOS News | 04-05-2022 | Обзор новых мер поддержки бизнеса

- Анализ инвестиционного потенциала предприятия по производству плиток из резиновой крошки в Казахстане (Analysisof the investment potential of the enterprise on manufacture of rubber crumbtiles in Kazakhstan)

- Краткий анализ мультипликатора «стоимость бренда – выручка компании» (A brief analysis of the multiplier «the brand value of the company’s revenue»)

На какую дату составляется бухгалтерская отчетность при реорганизации?

Такие вопросы возникают как у рожденных компаний в результате реорганизации, так и прекративших свою деятельность. На этот счет есть четкие указания в нормативных документах по бухгалтерскому учету (ст.16 Закона № 402-ФЗ, п.38 Методических указаний).

Для прекращающих жизнь компаний датой окончания отчетного периода является дата, которая предшествует дате записи о прекращении деятельности компании.

Например, запись в ЕГРЮЛ о прекращении деятельности внесена 21 сентября 2021 г., тогда заключительный бухгалтерский баланс будет составлен по состоянию на 20 сентября 2021 г.

Передаточный акт

Несмотря на то что передаточный акт, как один из основных документов при реорганизации, упомянут в ст. 16-7 ФЗ №402, в которой и идет речь о бухгалтерской отчетности при реорганизации юр. лиц, его составление не является обязательным. По ст. 59-2 и ст. 58 ГК РФ он необходим, только если реорганизация проводится в форме разделения и выделения. Без подписанного сторонами передаточного акта в этом случае может последовать отказ в государственной регистрации предприятия-правопреемника (ст. 59-2, абз. 2). Об этом говорится и в совместном письме Минфина с ФНС №ГД-4-14/4182@ от 14-03-16 г.

Вопрос: Как заполнить и сдать отчетность по форме 2-НДФЛ при реорганизации? Посмотреть ответ

Передаточный акт формируется по принципу соответствия положениям ст. 59 (1) ГК РФ. Он содержит сведения о дебиторской и кредиторской задолженностях реорганизуемого предприятия, с особым выделением спорных договоров и обязательств по ним. Кроме того, при его составлении руководствуются приказом Минфина №44н. В Приказе содержатся указания по составлению отчетности бухгалтерской службой в рассматриваемый нами период.

Акт передачи включает:

- бухгалтерскую отчетность;

- инвентаризационные описи (обязательства, имущество);

- пакет первичной документации по участкам учета;

- расшифровки задолженностей;

- документ, подтверждающий факт записи в ЕГРЮЛ об образовании правопреемников.

Внимание! О реорганизации необходимо уведомить всех дебиторов и кредиторов предприятия и отразить факт уведомления в передаточном акте

Для каких форм реорганизации не нужно формировать заключительную бухгалтерскую отчетность?

При реорганизации предприятия, организации или учреждения, в зависимости от выбранной формы реорганизации, может быть необходимо или не потребоваться формировать заключительную бухгалтерскую отчетность. Вот некоторые формы реорганизации, в которых нет необходимости формировать заключительную отчетность:

1. Преобразование

Если предприятие преобразуется из одной формы собственности в другую (например, из ООО в ОАО), то заключительная бухгалтерская отчетность не требуется формировать. При этом, новая организация продолжает вести учет на основании имеющихся бухгалтерских данных.

2. Разделение

Если предприятие разделяется на две или более независимых организации, каждая из которых получает свой долю имущества и обязательств, то каждая из этих организаций будет формировать свою собственную заключительную бухгалтерскую отчетность, исходя из своей доли имущества и обязательств.

3. Выделение

Если из имущества одной организации выделяется другая самостоятельная организация, то выделяющая организация формирует заключительную бухгалтерскую отчетность только за себя, а выделяемая организация начинает свой учет с момента выделения.

4. Поглощение

Если одна организация поглощает другую организацию, то поглощающая организация формирует заключительную бухгалтерскую отчетность за себя и за поглощаемую организацию. При этом, поглощаемая организация прекращает свое существование и бухгалтерский учет.

5. Присоединение

Во всех остальных формах реорганизации (слияние, преобразование слиянием, преобразование разделением), требуется формирование заключительной бухгалтерской отчетности как для каждой из реорганизующихся организаций, так и для новой организации, образованной в результате реорганизации.

Налоговая отчетность при реорганизации компании: особенности и требования

При реорганизации компании, включая такие процессы, как слияние, разделение или образование новых предприятий, налоговая отчетность имеет свои особенности и требования. Все эти нюансы должны быть прописаны в налоговом кодексе (НК) и других правовых актах, которые регулируют отчетность в данной ситуации.

Кто должен заниматься составлением налоговой отчетности при реорганизации компании? Обычно это право возлагается на бухгалтера или финансового специалиста, который имеет опыт работы с такой отчетностью

Важно отметить, что сроки подачи отчетности в таких случаях могут отличаться от обычных сроков, поэтому необходимо внимательно изучить требования и соблюдать их

При реорганизации компании, собственники должны быть особенно внимательны к налоговым аспектам. Ошибки в налоговой отчетности могут привести к штрафам и прочим негативным последствиям. Поэтому, чтобы избежать проблем, следующие требования должны быть учтены:

1. Оценка активов и обязательств

При реорганизации компании, необходимо провести оценку активов и обязательств. Это поможет правильно сформировать налоговую отчетность и избежать рисков. Оценка активов и обязательств должна быть проведена независимым оценщиком, чтобы исключить возможность манипуляций.

2. Правильное заполнение документов

Правильное заполнение документов является одним из ключевых требований при реорганизации компании. Все необходимые документы должны быть заполнены в соответствии с требованиями налоговой отчетности. Ошибки в документах могут привести к неправильному расчету налогов и штрафам.

3. Уплата налогов и долгов

При реорганизации компании, необходимо учесть налоговые и другие долги. Все обязательства перед налоговыми органами должны быть исполнены в полном объеме. Иначе, компания может столкнуться с проблемами при регистрации новых юридических лиц.

4. Подача отчетности в установленные сроки

Подача налоговой отчетности при реорганизации компании должна быть выполнена в установленные сроки. Нарушение сроков может привести к штрафам и другим негативным последствиям. Поэтому, необходимо внимательно следить за сроками и сдавать отчетность вовремя.

5. Учет особенностей при слиянии или разделении компании

При слиянии или разделении компании, необходимо учесть особенности налоговой отчетности. Например, при слиянии компаний, активы и обязательства реорганизуемых компаний должны быть правильно учтены в отчетности.

В заключение, налоговая отчетность при реорганизации компании имеет свои особенности и требования. Правильное составление и сдавание отчетности играет важную роль в успешной реорганизации компании

Поэтому, важно учесть все нюансы и следовать требованиям налоговой отчетности, чтобы избежать проблем и негативных последствий

2.2. Особенности формирования отчетной информации при присоединении.

При реорганизации

в форме присоединения заключительная

бухгалтерская отчетность составляется

только присоединяющейся организацией

на день, предшествующий внесению

в Реестр записи о прекращении

ее деятельности. При этом производится

закрытие счета учета прибылей

и убытков и распределение

(направление на определенные

цели) на основании договора о

присоединении учредителей суммы

чистой прибыли присоединяющейся

организации.

При присоединении прекращает

существование присоединяемое юридическое

лицо (или несколько лиц), а лицо, к которому

присоединяются, в дополнение к своим

правам и обязанностям приобретает права

и обязанности присоединяемого лица (лиц).

При присоединении одного

юридического лица к другому в

ЕГРЮЛ вносится запись о ликвидации

присоединенного юридического лица, а

то лицо, к которому оно присоединилось,

с этого момента считается реорганизованным.

Такую форму реорганизации,

как присоединение, могут выбрать

лишь организации, имеющие одинаковую

организационно-правовую форму. ООО может

присоединиться только к ООО, АО — к АО.

Другими словами, ООО к АО присоединиться

не может (п. 20 постановления Пленума ВАС

РФ от 18.11.03 № 19).

Следует помнить ограничения,

которые устанавливает при укреплении

организаций Федеральный закон от 26.07.06

№ 15-ФЗ «О защите конкуренции». При

некоторых показателях суммарной стоимости

активов или выручки требуется предварительное

согласие антимонопольного органа.

Правопреемство при присоединении

происходит посредством составления

передаточного акта, в котором перечисляются

все активы и обязательства присоединяемой

компании, передаваемые принимающей стороне.

Обращаем внимание, что

ИНН организации, реорганизованной

в форме присоединения, не изменяется. ИНН же присоединяемой организации при

снятии ее с учета в связи с прекращением

деятельности в результате реорганизации

признается недействительным

Снятие с учета организации

и исключение сведений из ЕГРН осуществляется

на основании выписки из ЕГРЮЛ, содержащей

сведения о прекращении деятельности

юридического лица в результате реорганизации,

не позднее рабочего дня, следующего за

днем внесения записи в ЕГРЮЛ. Это следует

учитывать при составлении бухгалтерской

и налоговой отчетности.

Последняя бухгалтерская отчетность

присоединяемой компании.

При реорганизации компании

в форме присоединения заключительная

бухгалтерская отчетность составляется

только присоединяемой организацией на

день, предшествующий внесению в ЕГРЮЛ

записи о прекращении ее деятельности

(п. 9 Методических указаний по формированию

бухгалтерской отчетности при осуществлении

реорганизации организаций, утвержденных

приказом Минфина России от 20.05.03 № 44н).

Иными словами, та организация,

которая перестает существовать,

обязана составить последнюю

отчетность (ранее такую отчетность называли

«заключительной», а «последней»

она стала именоваться в соответствии

со ст. 16 Федерального закона от 06.12.11 №

402-ФЗ «О бухгалтерском учете», вступившего

в силу с 1 января 2013 г.).

Последняя отчетность составляется

в объеме форм годовой бухгалтерской

отчетности. Если организация подлежала

обязательному аудиту, то пользователям

представляется и аудиторское заключение.

В данной отчетности должны

быть отражены операции, совершенные в

период с момента подписания передаточного

акта до закрытия организации-предшественника.

В частности, следует списать активы или

расходы, которые нельзя передать правопреемнику

(например, расходы на приобретение лицензии).

В результате этих операций цифры в заключительном

балансе будут отличаться от цифр в передаточном

акте.