Плюсы работы с самозанятыми

На конец 2022 года известно, что более 6,5 миллионов человек используют налог на профессиональный налог: и компании могут использовать это себе на пользу, разобравшись в спектре вопросов от «может ли работник быть самозанятым» до «как заключить договор с самозанятым лицом».

Самозанятые работники — настоящая находка для владельцев малого и среднего бизнеса. При заключении «правильного» договора услуг с самозанятым можно оптимизировать бюджет компании.

Работодатель не должен платить НДФЛ и отчислять процент с зарплаты на покрытие полиса общего медицинского страхования (ОМС), обязательного пенсионного страхования (ОПС) и взнос на случай временной нетрудоспособности в связи с с материнством (ВНиМ).

Экономия на налогах

Оплата труда сотрудника, с которым организация заключила трудовой договор или договор ГПХ, при условии что человек не является самозанятым, автоматически попадает в категорию «двойных расходов». Помимо официальной зарплаты бизнес должен заложить в бюджет оплату налогов — НДФЛ (13%).

Заключив договор с самозанятым, вы можете освободить себя от уплаты налога, при этом сохранив размер выплаты равным зарплате сотрудника.

Отсутствие страховых взносов

Перечень страховых взносов, обязательных для ИП или любого другого юридического лица, нанявшего сотрудника, достаточно широк: это и отчисления в пенсионный фонд, и в фонд обязательного медицинского страхования. Также работодателя могут обязать платить отчисления по ВНиМ и по травматизму.

В связи с этим затраты на одного сотрудника возрастают, но не всегда окупаются.

Елена Филиппова считает, что бизнесу выгодно работать с самозанятыми.

«Из плюсов можно отметить сокращение налоговой нагрузки, низкий порог самого налога у самозанятых исполнителей, а также простоту налогового режима. Кроме того — сокращение внутренних административных расходов на обслуживание договоров с самозанятыми», — рассказывает эксперт.

Как специалист, работающий с предпринимателями, эксперт отмечает в числе преимуществ большой выбор подрядчиков-самозанятых. Он есть в том числе благодаря биржам самозанятых: приложениям, агрегаторам, комьюнити, банкам заказов и так далее.

Не нужно платить за полный рабочий день

Заключение договора услуг с самозанятым также хорошо тем, что работодатель не должен оплачивать почасовую работу сотрудника – если иное, конечно, не прописано в договоре.

Поскольку взаимодействие базируется на договоре об оказании тех или иных услуг, а не выполнении широкого функционала, присущего определенной должности, оплата труда самозанятого может быть меньше при том же KPI, что и у находящегося в штате сотрудника.

Выгоды при работе с самозанятыми:

Представим такую ситуацию. В оптово-розничной компании работает кладовщиком дядя Саша. Его оклад равен 30 тысячам рублей, и работодатель платит за него налоги в бюджет:

- страховые взносы 30% — 9000 рублей

- НДФЛ 13% — 3900 рублей

- Итого сборов: 12 900 рублей

Предположим, что в 2019 года дядя Саша выходит на пенсию. Отдел кадров предлагает нового сотрудника Владимира, который зарегистрировался как самозанятый. Организация заключает с ним гражданско-правовой договор и увеличивает его зарплату на 6% — налог на профессиональный доход. Экономия очевидна: вместо 12 900 рублей налоги составят 1800 рублей.

Оптимизировать налоги с помощью перевода сотрудников в самозанятые не удастся

Нельзя расстаться с работником и оформить его как самозанятого. Согласно п.п. 8 п.1 статьи 6 закона 422-ФЗ от 27.11.2018г., работодатель в течение 2-х лет после увольнения не может заключить договор с бывшим сотрудником. Это грозит доначислением страховых взносов, подоходного налога и сверху штрафом. Отследить нарушение просто: в чеке, который формируется в приложении “Мой налог”, самозанятый указывает ИНН плательщика. Эти сведения сразу поступают в ФНС. Легко сопоставить, являлся ли самозанятый сотрудником данной организации. Поэтому, опасно привлекать бывших работников, зато можно работать с новыми.

Строительные организации могут использовать труд иностранцев из Армении, Киргизии, Республики Беларусь и Казахстана. Они имеют право оказывать услуги на территории России как самозанятые.

Почему российским компаниям выгодно работать с самозанятыми

Не вдаваясь в мелкие детали, назовем 5 основных преимуществ сотрудничества с самозанятыми:

- Отсутствие обязанности платить налоги и взносы. Заказчик выплачивает исполнителю только вознаграждение за выполненную работу или оказанную услугу. А налог самозанятый исполнитель выплачивает сам в размере 4 % от полученной суммы, если заказчик — физлицо, и 6 %, если заказчик — юридическое лицо.

- Возможность быстро и легко закрыть потребности в специалистах. Из числа самозанятых можно привлекать опытных профессионалов под конкретные задачи или проекты, а также на сезонную работу. При этом можно нанимать сразу несколько специалистов.

- Оптимизация затрат на персонал. Самозанятому не нужно организовывать рабочее место, предоставлять оборудование и инструменты для работы, оплачивать рабочие часы впустую, как часто бывает с штатными работниками. Самозанятый выполняет работу своими силами, используя свои возможности, в оговоренный с заказчиком срок.

- Никаких сложностей оформления, как со штатными работниками. С самозанятым сначала заключается договор, после — акт о выполненных работах или оказанных услугах, а подтверждением расходов для налоговой является чек, который самозанятый легко формирует в приложении «Мой налог» и направляет заказчику.

- Простой и прозрачный документооборот. Все документы можно быстро оформить в электронном виде.

Образец заполнения

Самозанятым бухгалтером может быть физическое лицо, или Индивидуальный предприниматель, перешедший на специальный налоговый режим НПД. Если контрагентом является именно ИНэшник, то он не уплачивает обязательные взносы и сборы и может иметь расчетный счет в банке. Физлицо может принимать деньги от Заказчика только наличными, либо на счет в платежной системе.

Данный образец договора мы составили для ИП, перешедшего на НПД.

Если партнером предприятие является физическое лицо, то Преамбулу и реквизиты договора нужно несколько изменить. В водной части достаточно указать ФИО Самозанятого, примерно так «…и Егоров Виктор Дмитриевич, зарегистрированный как плательщик налога на профессиональный доход,…», а в разделе «7. Адреса и реквизиты Сторон», ФИО, паспортные данные и адрес проживания.

Пример страницы 1

| Название раздела | Описание |

| Преамбула | Вступительная часть, содержит данные сторон. В ней прописывается: вид документа, дата, место составления, стороны (представители), условное название сторон. Кроме этого здесь желательно указать, что исполнитель является Самозанятым плательщиком НПД. |

| Предмет | Самозанятый бухгалтер оказывает услуги заказчику за определенное вознаграждение. Формулировать описание услуги нужно максимально точно. Можно оформить подробный перечень необходимых работ и прописать срок выполнения каждой. |

| Права и обязанности сторон |

Обязанности исполнителя: оказание бухгалтерских услуг заказчику надлежащим образом, согласно условиям соглашения. В указанные сроки и в полном объеме. При недочетах устранить их полностью и безвозмездно. Предоставить заказчику чек после оплаты. При смене статуса Самозанятого, уведомить заказчика в положенные сроки.

Права исполнителя: выполнить задание, соблюдая сроки — согласно соглашению. Исполнитель имеет право на оплату работы полностью и в указанное в договоре время. Обязанности заказчика: дать исполнителю необходимую для выполнения услуги информацию и материалы. Оплатить услуги согласно договору, в полном объеме и в указанные сроки. Права заказчика: осуществлять проверку действий исполнителя, не препятствуя и не вмешиваясь в ход работы. Заказчик может расторгнуть договор, но придется оплатить исполнителю все расходы. |

| Цена | Указывается общая стоимость услуг. Порядок, срок и вид оплаты. Оплата за проведенную работу производиться после подписания акта приема-передачи. |

| Ответственность сторон | Стороны сделки несут ответственность согласно действующему законодательству РФ.

Для каждой из сторон необходимо прописать меры наказания за нарушения условий договора. Кроме того, указать ответственность исполнителя за несвоевременное информирование о смене или потере статуса Самозанятого. Ответственность за отсутствие чека после оплаты услуг. |

| Срок действия | Срок действия соглашения указывается по договоренности сторон. Началом считается дата подписания документа. Дату окончания определяют исходя из условий соглашения. Можно указать, что договор считается исполненным, когда обязательства всех сторон будут выполнены. |

| Заключительные положения | Пути решения разногласий сторон. Изменение и дополнение. Информация о приложениях к договору. Количество экземпляров. Форс-мажор и пр. |

| Приложение | От ситуации: акт приема-передачи услуг, дополнительное соглашение, расчет стоимости, подробный перечень с описанием услуг, документы, подтверждающие опыт работы, образование или отсутствие судимости у бухгалтера и пр. |

Важные моменты

Правильно составленный договор с Самозанятым, не должен указывать на трудовые отношения. Для этого рассмотрим основные отличия соглашения субъекта бизнеса от трудового договора.

| N/n | Описание отличия |

| 1 | Описание предмета договора с Самозанятым не должно напоминать должностные обязанности. Должно быть, только задание на выполнение определенной услуги. |

| 2 | График у Самозанятого – свободный, он распределяет время по своему усмотрению. В тексте не должно быть расписания или графика работы. |

| 3 | Самозанятый сам принимает решения и лично несет ответственность за результаты, работает без подчинения руководству предприятия. В договоре не должно быть формулировок, указывающих на это. |

| 4 | Самозанятый не получает регулярно зарплату за выполнение трудовых функций. Ему выплачивается вознаграждение за выполненную услугу. |

| 5 | Самозанятый может иметь несколько заказчиков. У него нет работодателя на постоянной основе. |

| 6 | Все расходы по выполнению работы берет на себя Самозанятый. Заказчик не предоставляет оборудованное место для работы. |

Какие нарушения выявляют налоговые службы

Налоговые службы всё чаще направляют запросы юрлицам с просьбой предоставить информацию по самозанятым подрядчикам. Инспекторов интересует вся документация по сделкам с такими исполнителями. Иногда организацию информируют о том, что она находится в зоне риска при работе с самозанятыми и какие действия ей нужно предпринять, чтобы не злоупотреблять правом использования труда плательщиков НПД.

ФНС постоянно следит за деятельностью организаций. Под особый контроль попадают те, кто сотрудничает с самозанятыми. Когда юрлицу нужно выполнить работу, он обязан:

- заключить с физлицом официальный договор;

- выплачивать исполнителю зарплату и гарантировать соцпакет;

- отчислять за сотрудника НДФЛ и страховые взносы.

Чтобы снизить налоговую нагрузку, бизнесмены просят потенциальных работников оформлять самозанятость и после этого нанимают их на основании договора ГПХ. Задача ФНС — обнаружить незаконную подмену трудовых отношений, доначислить НДФЛ и взносы и оштрафовать организацию. Доказательством факта нарушения считают:

- оформление исполнителю постоянного пропуска для входа на территорию заказчика;

- регистрацию в журнале ежедневного прихода/ухода самозанятого с работы;

- кадровую документацию: соглашение о материальной ответственности, график отпусков, командировочный лист и прочее;

- расчётный лист по заработной плате;

- документы по охране труда и соблюдение техники безопасности с подписью самозанятого;

- доверенность на имя плательщика НПД для представления интересов заказчика;

- регулярные обязательные диспансеризации исполнителя;

- компенсацию заказчиком расходных материалов, командировочных и транспортных расходов.

Чек от самозанятого

Начиная сотрудничать с самозанятыми, следует знать, что на каждый расчет необходимо получать от него специальный чек.

Чек от самозанятого имеет для компании важное значение, поскольку при его отсутствии не получится отнести на расходы, учитываемые при налогообложении, стоимость приобретенных у самозанятого услуг. Об этом прямо сказано в п

8−9 ст. 15 Закона № 422-ФЗ.

Отсутствие чека влияет не только на сумму налога на прибыль, но и на страховые взносы. Выплаты самозанятым лицам освобождаются от уплаты страховых взносов при наличии у организаций, выплачивающим им доход, специального чека (п. 1 ст. 15 Закона № 422-ФЗ). Соответственно, при отсутствии такого чека компании придется начислить страховые взносы. А вот на НДФЛ отсутствие чека не повлияет. Компания, выплатившая доход самозанятому, не обязана исчислять НДФЛ в случае, если она не получила от него специальный чек на сумму платежа. Но это при условии, что гражданин действительно на момент платежа состоял на учете в качестве плательщика НПД. Проверить это можно, как уже было отмечено, на сайте ФНС в специальном сервисе.

Чек самозанятый формирует в мобильном приложении (веб-кабинете) «Мой налог». Чек может быть передан покупателю (заказчику) в электронной форме или на бумажном носителе (п. 4 ст. 14 Закона № 422-ФЗ). Если чек был передан в электронном виде, то у компании он может храниться как в электронной форме, так и в распечатанном виде (п. 5 письма ФНС России от 20.02.2019 № СД-4-3/2899).

В чеке должны быть заполнены обязательные реквизиты, приведенные в п. 6 ст. 14 Федерального закона от 27.11.2018 № 422-ФЗ (в частности, ФИО и ИНН самозанятого, ИНН компании-заказчика, дата и время расчета, наименование услуг, стоимость услуг, специальный QR-код).

Дата оформления чека зависит от момента и способа оплаты. Момент подписания акта оказанных услуг (если таковой составляется) значения здесь не имеет.

Сформировать и направить заказчику чек самозанятый гражданин обязан (п. 3 ст. 14 Закона № 422-ФЗ):

- в момент оплаты наличными или электронными деньгами, в том числе, при оплате через онлайн-банк, мобильный банк, с помощью электронного кошелька;

- не позднее 9-го числа месяца, следующего за налоговым периодом, по безналичным поступлениям от покупателей и заказчиков.

Возникнут ли у компании-заказчика налоговые риски, если чек был оформлен самозанятым с опозданием? По данному поводу отметим, что налоговые риски в полной мере исключить нельзя. Налоговые органы могут признать такой чек документом, оформленным с нарушениями, а значит, документом, на основании которого нельзя учесть расходы. Официальные разъяснения по этому вопросу пока отсутствуют. Однако мы считаем, что организация имеет право учесть расходы на основании такого чека, поскольку соблюдено предусмотренное Законом № 422-ФЗ условие о наличии чека. А факт нарушения срока оформления самозанятым не должен негативно отражаться на сотрудничающей с ним компании.

К тому же согласно п. 1 ст. 252 НК РФ «под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором)».

Если допустить, что чек, составленный за пределами установленного срока, не является документом, оформленным в соответствии с законодательством, то в таком случае его можно отнести к документу, косвенно подтверждающему произведенные расходы. А если дополнительно имеется акт оказанных услуг, полученный от самозанятого, то тем более расход считается документально подтвержденным.

Плюсы и минусы работы с самозанятыми

Когда компания работает с самозанятыми, как правило, — это минимум формальностей. В целом, можно выделить следующие преимущества, по которым многие организации выбирают такой формат сотрудничества:

- Нет никакой бюрократии, можно оплачивать услуги удобным способом, а подтверждением расходов служит просто чек из приложения «Мой налог».

- Благодаря такому сотрудничеству можно оптимизировать расходы на сотрудников, не нужно делать перечисления в фонды и страховые взносы, платить НДФЛ. По некоторым подсчетам плательщик НПД обходится компании на 30% дешевле штатного специалиста.

- Сотрудничество официально. Есть договор, чек. Если возникает такая необходимость, без проблем можно открыть счет и АВР.

- Не нужно платить налоги за обналичивание средств или за перевод. Самозанятый сам платит налог — 4% или 6%.

- Таким исполнителям платят не за время, проведенное в офисе, а за фактически выполненную работу, и никаких отпусков, больничных и прочих расходов.

- Штатного специалиста просто так не уволишь, а вот расстаться с самозанятым можно быстро и безболезненно.

Но, кроме преимуществ есть и «подводные камни» сотрудничества с самозанятыми:

- В некоторых случаях налоговая может посчитать сотрудничество организации с самозанятыми как трудовые отношения. При таком раскладе компании может быть назначен штраф в размере от 10 до 100 тысяч рублей. Дополнительно придется заплатить страховые взносы и налоги. Во избежание такой неприятности необходимо запрашивать чек у исполнителя на режиме НПД.

- Доход самозанятого должен находиться в пределах 2, 4 миллиона рулей в год или 200 000 рублей в месяц. Если случится так, что доходы превысят указанные суммы, то придется платить НДФЛ со всех сумм, а компании — выплачивать страховые взносы.

- Также компания не может расторгнуть контракт с одним из своих работников, перевести его на статус самозанятого и продолжать сотрудничество в таком формате. Для этого должно пройти 2 года после его увольнения и регистрации. Такая схема может показаться выгодной для уменьшения налоговой нагрузки, но лучше не рисковать.

Риски

Переквалификация отношений в трудовые

Определить наличие этого риска можно по нескольким признакам:

если самозанятый, с которым вы сотрудничали, в течение последних двух лет был сотрудником вашей компании.

Это напрямую запрещается законодательством.

если исполнитель потерял статус самозанятого.

Это может случиться по желанию самого исполнителя или если он превысит порог доходов — 2,4 млн рублей. В таком случае компания должна будет оплатить за него НДФЛ.

неправильно составленный договор может стать причиной для переквалификации отношений.

В договоре с самозанятым сразу стоит четко обозначить гражданско-правовые отношения:

- укажите, что самозанятый подтверждает статус плательщика НПД;

- пропишите ответственность самозанятого за несвоевременное уведомление о снятии с учета;

- статус самозанятого должен быть обозначен как «исполнитель» или «подрядчик»;

- поставьте конкретные задачи и KPI;

- укажите, что исполнитель сам выбирает режим и график работы;

- укажите, что исполнитель должен выдать вам чек и закрывающие документы. Оказанные услуги или работы должны быть четко прописаны и в чеке, и в закрывающих актах, а сами формулировки должны совпадать.

Если проверяющие органы сочтут, что компания пытается сэкономить на налогах и намеренно переводит своих сотрудников на самозанятость, то компании грозит штраф.

Такое может случиться, если выяснится, что самозанятый оказывает услуги только одному заказчику, а выплаты проходят регулярно в одно и то же время.

Не все услуги и виды работ попадают под НДП

Например, если вам нужен посредник для проведения сделки, то услуги самозанятого не подойдут:

- самозанятые не могут работать по агентскому договору или на основе договоров поручения и договоров комиссии.

- самозанятым нельзя заниматься перепродажей товаров. Поэтому перед привлечением самозанятого изучите законодательство и конкретно сформулируйте услугу, за которую вы будете платить.

Однако нивелировать такие риски несложно. Стоит только внимательно изучить законодательство, которое четко разделяет трудовые отношения и сотрудничество по ГПХ. На помощь также приходят сервисы, которые проверят риски партнерства с самозанятыми.

Нужно ли заключать договор с самозанятыми?

Елена Филиппова приводит бытовой пример, благодаря которому вы сможете принять решение о необходимости заключения договора с самозанятым: «Покупая хлеб в магазине, вы заключаете договор розничной купли-продажи, только в устной форме. Подобные сделки не требуют заключения письменного договора, так как обязательства сторон сделки исполняются здесь и сейчас».

Из этого примера можно сделать вывод: в случае, когда самозанятый оказывает услугу здесь и сейчас, договор в письменной форме может не заключаться. Но есть сделки, в которых без письменного договора просто не обойтись, и сумма такого договора не будет иметь первостепенное значение.

Договор с самозанятым для заказчика-физлица не должен носить формальный характер, так как именно договор защитит каждую сторону сделки в суде, если что-то между заказчиком и исполнителем-самозанятым пойдет не так. «Только вам решать, на какую сумму стоит заключать письменный договор, а на какую нет», – отмечает Елена Филиппова.

Юридическое лицо, будь то ИП, ООО или иная форма организации предприятия, обязано заключать договор с самозанятым, чтобы в случае проверки ФНС у него были доказательства того, что самозанятый выполняет фиксированную задачу, а не трудовую функцию.

Например, в договоре можно указать, что при условии снятия самозанятого с учета в ФНС без предупреждения заказчика и дальнейшего расторжения договора организация вправе подать в суд для получения компенсации и защиты своих интересов перед федеральной налоговой службой.

Кто такие самозанятые и чем отличаются от ИП

Самозанятые — физические лица или индивидуальные предприниматели, которые работают на себя и платят НПД или налог на профессиональный доход. Организациям выгодно часть услуг отдавать на аутсорсинг исполнителям на режиме НПД, так как за них не нужно платить налоги, сдавать отчеты и беспокоиться о выполнении трудовых гарантий.

С доходов от физлиц налоговая ставка для самозанятых — 4%, с доходов от юрлиц — 6%.

Работать с самозанятыми могут любые организации, в том числе, когда одновременно нужно много исполнителей. В таком формате таксопарки сотрудничают с водителями, а строительные компании — с разнорабочими.

Стоит учитывать, что для самозанятых действуют определенные ограничения по виду деятельности — некоторые работы, в отличие от ИП, они выполнять не могут. Так ограничение распространяется на продажу полезных ископаемых, подакцизных или чужих товаров. Также самозанятые не могут выступать в роли посредников.

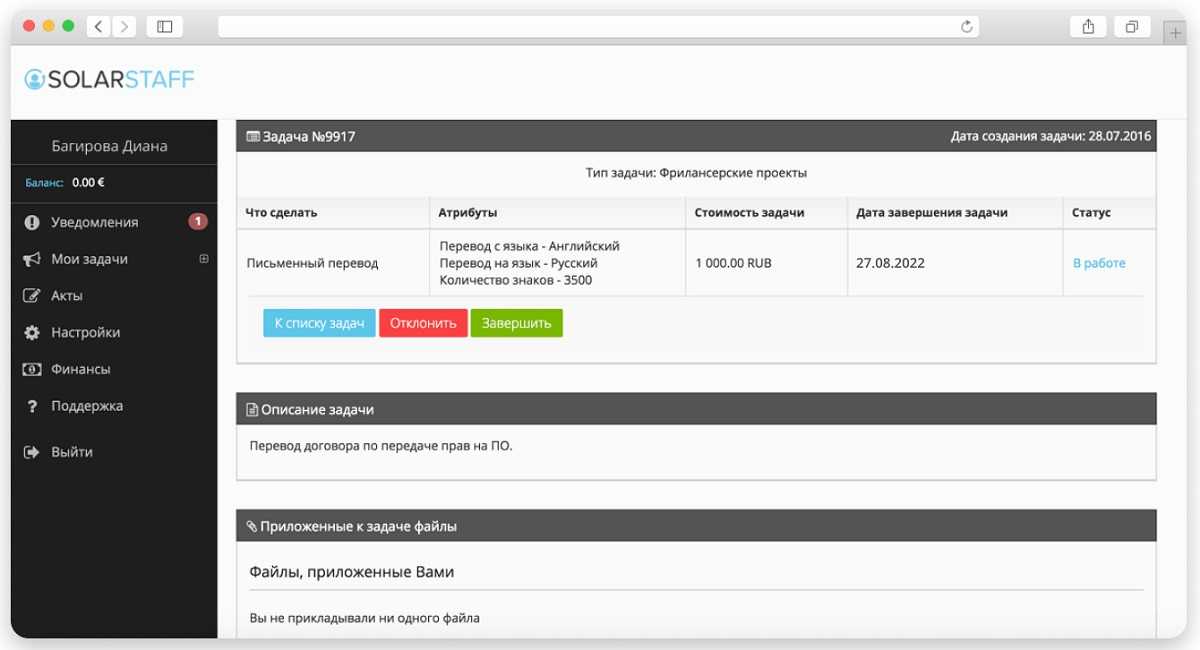

Solar Staff

Что автоматизирует: сотрудничество с заказчиками и формирование чеков.

Кому нужен: самозанятым фрилансерам: копирайтерам, редакторам, дизайнерам, программистам.

Сколько стоит: для исполнителя бесплатно, комиссию платит заказчик.

Solar Staff помогает автоматизировать документооборот и выплаты, когда работаешь с крупными заказчиками. Сервис действует как генподрядчик: сам заключает с заказчиком договор, отправляет закрывающие документы, проводит выплаты и организует передачу исключительных прав на результаты работы.

Самозанятый выполняет работу, получает деньги от сервиса себе на карту и только оплачивает налог. А документооборот с заказчиком и выставление чеков происходит без его участия. Это удобно и для клиента: вместо нескольких договоров с разными удалёнными исполнителями всего один договор с Solar Staff.

В Solar Staff самозанятый сдаёт задачи и получает оплату. Банк-партнёр сам формирует чеки, а сервис берёт на себя весь документооборот с заказчиком

Вывод

Работа с самозанятыми позволяет бизнесменам экономить на налогах, социальных выплатах и организации рабочих мест.

Но здесь важно учитывать ограничения по видам деятельности и лимиту дохода. Кроме того, если необдуманно перевести всех штатных сотрудников в самозанятые, весьма вероятны проблемы с налоговиками

Для учета затрат необходимо получить у самозанятого исполнителя чек. Но, чтобы избежать вопросов при проверке и проще урегулировать возможные конфликты с исполнителем, лучше оформить еще договор и акты.

Если исполнитель утратит статус самозанятого — следует внести изменения в договор. В случае, если исполнитель не зарегистрирован в качестве ИП, заказчик с этого момента должен начать удерживать с выплат НДФЛ и начислять страховые взносы.