Обмен с системой Меркурий через Web + Ветис.API для любых конфигураций (универсальная конфигурация Хамелеон Меркурий)

Универсальная конфигурация Хамелеон Меркурий для взаимодействия с системой Меркурий(тестовый+рабочий+демо контур) может использоваться для интеграции в любую конфигурацию на базе 1С, версии ПРОФ и выше. Основное отличие от других решений — работа через веб-интерфейс и API 2.0(API 2.1). Для удобства реализован общий интерфейс в виде обработки, схожей с интерфейсом Меркурий, но возможностей гораздо больше, т.к. при интеграции в Вашу учетную систему, можно на основании Ваших справочников и документов, создавать соответствующие документы и справочники в системе Меркурий и наоборот.

104000 руб.

392

Прямые расходы в бухгалтерском учете в 1С 8.3

Прямыми расходами в бухгалтерском учете для 1С 8.3 будут являться те расходы, которые при производстве или предоставлении услуг, осуществлении работ будут учитываться в дебет счета 20 (23).

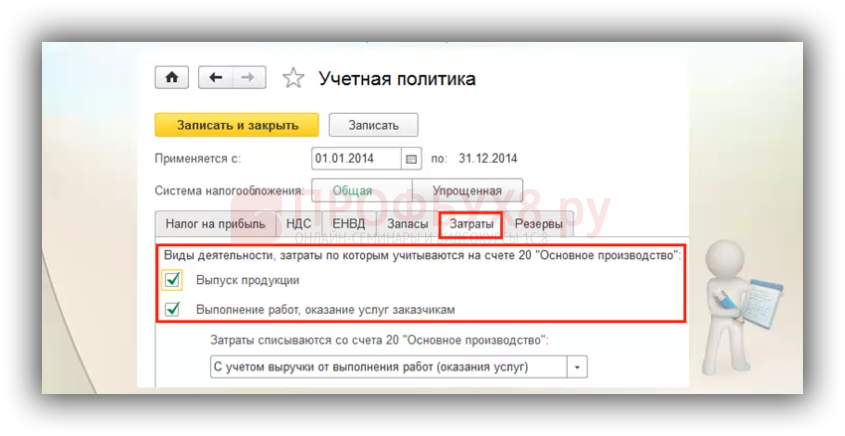

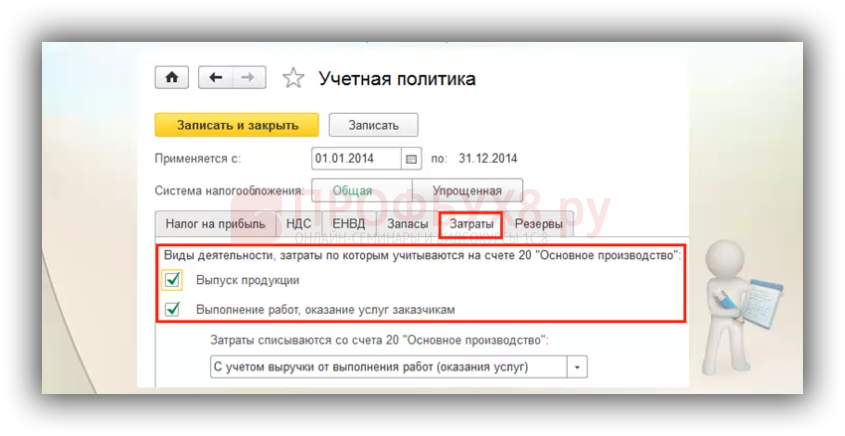

Для отражения по дебету счета 20 прямых расходов для бухгалтерского учета в 1С 8.3 необходимо задать параметры в Учетной политике, на закладке Затраты:

Необходимо флажком указать виды деятельности, затраты по которым планируется учитывать на счете 20. Флажок ставится если прямые затраты производства учитываются для выпуска продукции и флажок ставится для осуществления работ, предоставления услуг заказчикам. Флажки ставятся для того, чтобы вести или не вести учет прямых расходов по дебету счета 20.

Если этот расход является прямым согласно Учетной политикой организации, то в проводках в 1С 8.3 нужно отразить расход по дебету счета 20.

Прямые и косвенные расходы в примерах

В большинстве случаев проблемы с делением расходов на прямые и косвенные возникает в производственных или торгово-производственных компаниях. Реже это можно наблюдать в организациях, которые предоставляют услуги. Касаемо этой сферы деятельности практически все расходы будут считаться безоговорочно прямыми, т.к. любая услуга фактически «потребляется» в процессе ее оказания. На это есть записи в нормативной базе (п. 5 ст. 38, ст. 313, абз. 3 п. 2 ст. 318 НК РФ, а также в письме Минфина России от 15 июня 2011 года № 03-03-06/1/348). Здесь мы постараемся привести примеры непосредственно из производственной деятельности, т.к. она будет наиболее показательна. А именно перечисляем прямые расходы:

Материальные издержки:

-

Уплата за приобретенное сырье;

-

Затраты на производственные материалы;

-

Приобретение оборудования и комплектующих;

-

Стоимость полуфабрикатов, если в производственном процессе выполняется их переработка.

Финансовые издержки:

-

Заработная плата для персонала;

-

Взносы в социальные и страховые фонды.

Сюда же дополнительно можно внести и амортизационные издержки, т.к. они являются естественным процессом и их частота сравнима с выплатами заработной платы сотрудникам компании. Конечно, до сих пор можно встретить организации, где к оплате труда относятся пренебрежительно, невзирая на ужесточение трудового законодательства и все же сравнивать их между собой можно.

Косвенными в рамках производственной компании можно признавать следующие расходы:

-

Административно — управленческие расходы;

-

Расходы на отопление и освещение помещений;

-

Расходы на страхование;

-

Расходы на содержание общехозяйственного персонала;

-

Амортизационные отчисления и расходы на ремонт основных средств управленческого и общехозяйственного назначения;

-

Арендная плата за помещения общехозяйственного назначения;

-

Расходы по оплате информационных, аудиторских, консультационных и т. п. услуг;

-

Расходы, связанные со сбытом продукции;

-

Другие аналогичные по назначению управленческие расходы.

В России сейчас можно встретить множество компаний, которые начали вести бизнес сравнительно недавно. Желая «делать дела» лично, некоторые молодые директора не прибегают к помощи бухгалтеров, а высчитывают налоги самостоятельно

Если нашу статью сейчас читает как раз такой директор или один из пользователей нашей услуги «1С в облаке», то хотим отдельно для них сказать, что в делении расходов на прямые и косвенные важно уловить сам посыл, который в него закладывается. Говоря простым языком, если ваша компания занимается изготовлением пластиковых окон и «производство» у вас указано в ОКВЭД, то все расходы на непосредственное изготовление продукции будут считаться прямыми

Если в ходе работы у вас возникла потребность проконсультироваться с юристом по особенностям регионального законодательства, и вы оплатили его услуги, то такой расход однозначно признается косвенным, т.к. не имеет непосредственного отношения к производству окон. Здесь также важно понимать, что существуют некие «смежные» траты, которые в большинстве случаев и вынуждают совершить ошибку. Популярный пример – закупка сырья для изготовления продукции. К примеру, ваша компания изготавливает стеклопакеты белого цвета и это является нормой. Один из ваших клиентов хочет приобрести рамы в сером исполнении, и вы, не желая ему отказать, ищете поставщиков этой краски. Разумеется, что конечная стоимость готового продукта будет изменена в большую сторону, т.к. ваши расходы на производство окон меняется. Налицо изменение себестоимости готового продукта, а это значит, что такая трата также должна считаться прямой, хоть она и не относится к типовым расходам.

Что касается торговой деятельности, то у молодых директоров здесь должно возникнуть куда меньше сложностей. В статье 320 НК РФ прямые расходы торговой организации четко регламентированы:

-

Закупочная цена;

-

Расходы на фасовку;

-

Стоимость упаковки и тары;

-

Оплата складских услуг и др.

Однако у любой организации, чья деятельность сопряжена с розничной или оптовой торговлей может возникнуть вопрос касаемо транспортных расходов на транспортировку товаров до потребителя, а также их перемещения на склад. Здесь будет достаточно запомнить, что эти расходы принято считать косвенными, если они не влияют на изменение стоимости товара для конечного потребителя.

Состав прямых и косвенных расходов

Состав прямых и косвенных расходов отличается для и организаций.

Производство товаров, работ или услуг

Какие расходы при производстве товаров, работ или услуг относить к прямым, а какие к косвенным, вы вправе определить самостоятельно. Перечень расходов утверждает руководитель организации и фиксирует его в учетной политике.

Делая выбор, руководствуйтесь следующими принципами. В составе прямых расходов отражайте те затраты, которые непосредственно связаны с производством или реализацией. При этом можно ориентироваться на отраслевую специфику и исходить из конкретных особенностей производственного процесса в самой организации.

Обычно к прямым расходам производств относят:

материальные затраты. В частности, издержки на покупку сырья и материалов, которые будут использованы непосредственно в производстве, а также комплектующих изделий, подвергающихся монтажу, и полуфабрикатов, требующих дополнительной обработки;

расходы на оплату труда сотрудников, занятых в производственной деятельности, и взносы на социальное страхование, начисленные с этих сумм. То же касается и взносов на страхование от несчастных случаев и профзаболеваний;

амортизацию основных средств, которые используют при производстве товаров, работ или услуг.

Это следует из пункта 1 статьи 318 Налогового кодекса РФ.

Остальные расходы, которые напрямую с производством не связаны или согласно техническим регламентам в него не включены, относят на косвенные. Кроме внереализационных расходов – их считают отдельно.

При этом косвенными признавайте только такие расходы, которые невозможно отнести к прямым по объективным причинам. Например, затраты на сырье и материалы, которые включают в себестоимость единицы продукции, можно отнести только к прямым.

Все это следует из статьи 318 Налогового кодекса РФ. Подтверждают это письма ведомств – Минфина России от 7 февраля 2011 г. № 03-03-06/1/79 и ФНС России от 24 февраля 2011 г. № КЕ-4-3/2952@. Аналогичная позиция выражена и в определении ВАС РФ от 13 мая 2010 г. № ВАС-5306/10 и постановлении ФАС Уральского округа от 25 февраля 2010 г. № Ф09-799/10-С3.

Торговля

Для торговых организаций перечень прямых расходов фиксированный. Он приведен в статье 320 Налогового кодекса РФ. К прямым затратам относятся:

покупная стоимость товаров. Как ее считать, организации вправе определить самостоятельно. Например, можно включить в нее расходы, которые связаны с покупкой товаров. Это, в частности, траты на фасовку, складские и другие затраты, оплаченные другой организации. Выбранный вариант закрепите в учетной политике для целей налогообложения;

расходы на доставку товаров до склада покупателя (когда их считают отдельно от стоимости самих товаров).

Все остальные расходы (кроме внереализационных расходов, предусмотренных ст. 265 НК РФ) относятся к косвенным и уменьшают доходы от реализации текущего месяца.

Такой порядок предусмотрен статьей 320 Налогового кодекса РФ.

Ситуация: можно ли отнести к прямым расходам при расчете налога на прибыль затраты на доставку товаров от поставщика к себе на склад собственным транспортом? Организация занимается торговлей.

Да, можно.

Затраты на доставку товаров до склада покупателя торговая организация должна включать в состав прямых расходов. При этом каких-то отдельных условий или ограничений не установлено

И значит, не важно, платит покупатель за доставку сторонней организации или перевозит товар собственными силами

А вот расходы на содержание собственного автотранспорта, занятого перевозкой товаров, нужно относить к косвенным расходам. Они напрямую не связаны с приобретением товаров. Это следует из положений статьи 320 Налогового кодекса РФ. Аналогичное мнение выражено и в письме Минфина России от 13 января 2005 г. № 03-03-01-04.

Ситуация: может ли торговая организация отнести к прямым расходам при расчете налога на прибыль затраты на доставку товаров, которые она отгружает покупателям непосредственно со складов изготовителей? Организация занимается торговлей.

Нет, не может.

К прямым расходам относят затраты на доставку покупных товаров (транспортные расходы) только до склада организации, если они не включены в цену их приобретения. Поскольку при транзитной торговле товар отгружают сразу покупателю, минуя собственный склад, указанные условия не выполняются. Поэтому такие транспортные издержки надо рассматривать как расходы, связанные не с приобретением, а с продажей товара.

Расходы, связанные с транспортировкой реализуемых товаров, являются косвенными. При этом они уменьшают доходы от реализации именно этих товаров. Такой порядок следует из положений статьи 286 и абзаца 3 статьи 320 Налогового кодекса РФ.

Прямые и косвенные расходы производства

Статьями 271-273 главы 25 НК РФ для плательщиков налога на прибыль предусмотрены два альтернативных способа определения доходов и расходов. Желаемый способ необходимо закрепить в учетной политике организации.

- Метод начисления. Является универсальным и подходит на все случаи жизни.

- Кассовый метод. Иногда удобнее, но обладает рядом ограничений.

Плательщиками налога на прибыль являются организации, применяющие общую систему налогообложения (ОСНО). Для этих организаций в программе 1С Бухгалтерия 8 применяется только метод начисления.

Согласно п. 1 ст. 318 НК РФ плательщики налога на прибыль, применяющие метод начисления, расходы на производство и реализацию товаров (работ, услуг), обязаны вести разделяя их на прямые и косвенные расходы. Объясняется это разными условиями их признания в налоговом учете, см. п.2 ст. 318 НК РФ.

- Косвенные расходы. Косвенные расходы на производство и реализацию, осуществленные в текущем отчетном (налоговом) периоде, в полном объеме признаются расходами в этом же налоговом периоде. То есть, даже, если в текущем периоде не было реализации, все равно косвенные расходы уменьшают налогооблагаемую прибыль этого периода.

- Прямые расходы. Прямые расходы относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции (работ, услуг), в стоимости которых они учтены в соответствии со статьей 319 настоящего Кодекса. То есть с учетом остатка незавершенного производства.

Исключением могут быть случаи, когда организация оказывает производственные услуги. Такие налогоплательщики имеют право относить сумму прямых расходов, осуществленных в отчетном (налоговом) периоде, в полном объеме на уменьшение доходов от производства и реализации данного отчетного (налогового) периода без распределения на остатки незавершенного производства.

Подписчики на ИТС с подробностями признания прямых и косвенных расходов могут ознакомиться в статье «Расходы, связанные с производством» на сайте интернет-версии ИТС.

Перечень прямых расходов законодательством не регламентирован. Это означает, что организация самостоятельно определяет в учетной политике перечень прямых расходов, но с учетом положений п. 1 ст. 318 НК РФ.

- Материальные затраты. Определяются в соответствии с пп.1 и пп.4 п. 1ст. 254.

- Расходы на оплату труда. Расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, а также расходы на обязательное пенсионное страхование, идущие на финансирование страховой и накопительной части трудовой пенсии на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, начисленные на указанные суммы расходов на оплату труда.

- Амортизация. Суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг.

Для разделения прямых и косвенных затрат в налоговом учете в конфигурации 1С:Бухгалтерия 8 предназначен регистр сведений «Методы определения прямых и косвенных расходов производства в налоговом учете».

Но прежде, чем изучать его, откройте «ПРЕДПРИЯТИЕ План счетов План счетов бухгалтерского учета» и обратите внимание на следующие моменты. Те счета, на которых ведется налоговый учет, помечены признаком ведения налогового учета – наличие флага в графе «НУ»

На счетах затрат (20, 23, 25, 26) также установлен признак налогового учета. Кроме того на этих счетах имеется субконто «Статьи затрат».

В свою очередь статьи затрат описываются в одноименном справочнике «Статьи затрат». Среди реквизитов этого справочника есть реквизит «Вид расхода». Его значение используется в целях налогового учета.

Если бы весь перечень статей затрат можно было бы разделить на два непересекающихся списка (прямые и косвенные статьи затрат), то достаточно было бы просто создать два соответствующих справочника и на этом решить задачу разделения затрат на прямые и косвенные.

Однако сложность в том, что одна и та же статья затрат в одних ситуациях может относиться к прямым расходам, в других к косвенным расходам. Например, статья затрат с видом расхода «Оплата труда». Для оплаты труда производственного персонала это прямой расход. А вот оплата труда управленческого персонала – это косвенный расход.

Зачем делить расходы?

Ответ на этот вопрос хорошо известен каждому бухгалтеру, и он достаточно прост – для корректного определения налоговой базы, из которой в последующем будет высчитываться налог на прибыль организации. Как вы понимаете, в зависимости от характера расходов учитывать их можно в отличные друг от друга налоговые периоды. В частности, прямые расходы нужно признавать для налогового учета именно тогда, когда они совершились. Их приходится распределять между проданным товаром и ожидающим реализации, завершенной или незавершенной работой. Так, если стоимость расходов заложена в реализацию товара или плату за работы, то списать их можно будет только по завершении, возможно, это растянется на несколько месяцев или даже лет. В свою очередь, косвенные расходы бухгалтерия имеет право списать в том же учетном периоде. Они полностью относятся к учитываемым при налогообложении. С учетом того, что правила признания «косвенности» расходов можно признать не достаточно определенными, то у инспекторов ФНС в ходе налоговой проверки может появиться большой соблазн упрекнуть организацию в том, что она неправомерно учла в текущем налоговом периоде затраты, например, на «поддержание товарного вида» нереализованной продукции, которая находится на складе. С прямыми расходами все более-менее понятно. Если компания производит, скажем, водопроводные трубы, то все финансовые затраты, пущенные на их производство, будут считаться прямыми, следовательно, правила их учета останутся неизменными, т.к. сделать это можно будет к концу календарного года.

Что такое плановая себестоимость

Готовая продукция является составной частью материально-производственных запасов предприятия (МПЗ) и учитывается исходя из фактических затрат, связанных с производством данных МПЗ, то есть по фактической производственной себестоимости (п. 7 Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утв. приказом Минфина России от 09.06.2001 № 44н, п. 203 Методических указаний по бухгалтерскому учету материально-производственных запасов, утв. приказом Минфина России от 28.12.2001 № 119н).

На практике не всегда возможно определить фактическую себестоимость готовой продукции в момент ее выпуска, и тогда организация может использовать так называемый нормативный метод учета готовой продукции. Нормативный метод предусматривает применение учетных (плановых) цен, по которым продукция в течение месяца приходуется на склад организации и списывается при реализации. В конце месяца определяются фактические затраты на производство продукции и выявляются разницы между нормативной (плановой) и фактической себестоимостью.

Плановая себестоимость готовой продукции устанавливается организацией самостоятельно. Она может быть рассчитана на основании норм расхода материалов, зарплаты производственного персонала и иных затрат, необходимых для выпуска готовой продукции.

В «1С:Бухгалтерии 8» выпуск готовой продукции (полуфабрикатов) отражается документами Отчет производства за смену или Оказание производственных услуг. В прежних версиях программы при заполнении табличной части указанных документов требовалось обязательно указывать плановую цену, которая использовалась в качестве учетной цены, а также в качестве базы распределения прямых расходов внутри номенклатурной группы.

В программе можно предварительно установить плановые цены по каждому виду выпускаемой продукции (полуфабрикату) с помощью последовательности действий:

- в настройках параметров учета (раздел Администрирование — Параметры учета) установить тип цен, соответствующий плановым ценам, например, Плановая (выпуск). Тип цен выбирается из справочника Типы цен номенклатуры;

- установить плановые цены на готовую продукцию с помощью документа Установка цен номенклатуры (раздел Склад). В документе в качестве типа цен следует указать значение Плановая (выпуск).

Зафиксированные документом Установка цен номенклатуры плановые цены будут автоматически устанавливаться в документах Отчет производства за смену и Оказание производственных услуг.

По окончании месяца регламентными операциями в составе обработки Закрытие месяца определяется фактическая себестоимость готовой продукции и формируются проводки по корректировке плановой себестоимости до фактической.

|

1С:ИТС Об установке плановых цен выпуска готовой продукции см. в раздела «Бухгалтерский и налоговый учет». |

ДЕЛИМ ПРЯМЫЕ РАСХОДЫ ПО УСЛУГАМ

- транспортные услуги;

- услуги по хранению;

- экспедиторские услуги;

- образовательные услуги;

- сдача помещений или иного имущества в аренду;

- предоставление за плату объектов интеллектуальной собственности;

- услуги телефонной связи (кроме ремонта аппаратуры);

- услуги автостоянок;

- туристические услуги;

- услуги по организации праздников;

- устные информационные и консультационные услуги.

Компании, занимающиеся любым видом деятельности, рано или поздно сталкиваются с расходами. Они бывают как косвенными, так и прямыми. Расходы вносятся в налоговую декларацию. Косвенные расходы по отражаются в стр. 040 декларации.

Отражение прямых и косвенных расходов в регламентированном учете

Как известно, группировать затраты можно по разным признакам: по видам расходов, по месту возникновения, по экономической роли в процессе производства и т.д. Что же такое прямые и косвенные затраты? В соответствии с классификацией затрат по способу их включения в себестоимость продукции все затраты подразделяются на:

- Прямые — затраты, связанные с производством отдельного вида продукции (выполнением определенных работ, оказанием отдельных услуг), которые могут быть непосредственно включены в себестоимость этой продукции (работ, услуг). К ним, в частности, относятся затраты:

- на сырье и основные материалы;

- покупные изделия и полуфабрикаты;

- топливо и электроэнергию;

- оплату труда основных производственных рабочих (с отчислениями);

- амортизацию производственного оборудования.

- Косвенные — затраты, которые связаны с производством нескольких видов продукции (работ, услуг). Напрямую они не могут быть отнесены на конкретный вид продукции. Поэтому они распределяются по видам продукции косвенно (условно) согласно предусмотренным в учетной политике организации показателям, с помощью заранее рассчитанных коэффициентов. К косвенным относятся общепроизводственные и общехозяйственные расходы.

В программе «1С:Бухгалтерия 8» в бухгалтерском учете косвенные затраты отражаются на счетах 25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы», а в налоговом — на счетах:- 20.01.2 – расходы основного производства;

- 23.02 – расходы вспомогательного производства;

- 25.02 – общепроизводственные расходы;

- 26.02 – общехозяйственные расходы;

- 28.02 – расходы по браку;

- 29.02 – расходы обслуживающего производства.

В бухгалтерском учете косвенные расходы включаются в стоимость готовой продукции, выпущенной в том отчетном периоде, в котором приняты эти расходы, и остатков НЗП. В налоговом учете косвенные расходы уменьшают налоговую базу и не включаются в стоимость готовой продукции, поэтому признаются временные разницы в оценке готовой продукции и в составе убытков текущего периода.

Закрытие счетов косвенных расходов в бухгалтерском учете производится при расчете себестоимости продукции. Общехозяйственные и общепроизводственные расходы распределяются на затраты основного производства и далее включаются в стоимость готовой продукции. В налоговом учете косвенные расходы относятся на управленческие расходы, уменьшая налогооблагаемую базу по налогу на прибыль.

Как это выглядит на практике? При отражении расходов в учете, указывается счет налогового учета, отражающий принадлежность данных расходов к прямым или косвенным. Например, 26.01 или 26.02 для прямых или косвенных расходов соответственно. При закрытии месяца в бухгалтерском учете затраты, собранные на счете 26 будут закрыты в дебет 20 счета, а в налоговом учете – затраты, собранные на счете 26.01 будут закрыты в дебет 20 счета, а косвенные расходы, собранные на счете 26.02 – в дебет счета 90.08 «Управленческие расходы».

Так как порядок списания косвенных расходов в бухгалтерском и налоговом учете не совпадает, это приводит к образованию временных разниц. Временные разницы, признанные в оценке прямых затрат, будут отнесены на себестоимость готовой продукции и НЗП. В оценке управленческих расходов также признаются временные разницы.

Т.е., в соответствии с ПБУ 18/02, в налоговом учете будут оформлены записи с видом учета «ВР»:

- Дт 90.08 – Кт 26.02 — «с минусом» — на сумму косвенных расходов, отнесенных в дебет счета 90.08 с видом учета «НУ»;

- Дт 20.01 – Кт 26.02 – «с плюсом»- на ту же сумму.

Таким образом, если в текущем периоде продукция с временной разницей в оценке будет реализована частично, то в том периоде, в котором были приняты косвенные расходы, налог на прибыль будет уменьшен за счет признания отложенных налоговых активов и обязательств. А в остальных отчетных периодах, в которых пройдет реализация этой продукции, налог на прибыль увеличится за счет списания отложенных налоговых активов и обязательств.

Подводя итог, можно сделать вывод о том, что деление затрат в налоговом учете на прямые и косвенные – не просто лишнее действие или прихоть, а очень важный момент, который влечет за собой изменение налога на прибыль. Поэтому при принятии решения об отнесении расходов к прямым или косвенным необходимо иметь экономическую обоснованность такого распределения затрат.

Налоговая классификация расходов

В исчислении налога на прибыль участвуют доходы и расходы. От правильной классификации доходов и расходов по налогу на прибыль зависит достоверность итоговой суммы налогового обязательства по этому налогу.

Существует несколько налоговых классификаций расходов в целях исчисления налога на прибыль. Перечислим основные из них. Расходы подразделяют:

- на связанные с производством и реализацией и внереализационные (п. 2 ст. 252 НК РФ);

- принимаемые при исчислении налога на прибыль и непринимаемые (п. 1 ст. 252, ст. 270 НК РФ).

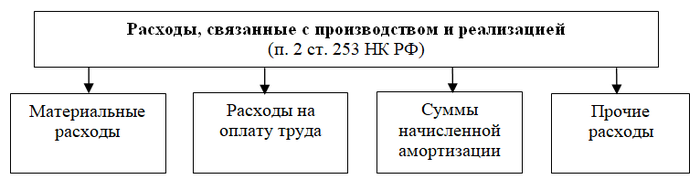

Основные группы расходов, связанных с производством и реализацией, показаны на рисунке:

Доходы от реализации, в свою очередь, группируются на прямые и косвенные (п. 1 ст. 318 НК РФ)

Такое разделение крайне важно для целей расчета налога на прибыль. А именно:

- прямые расходы по налогу на прибыль нужно распределять между остатками незавершенного производства, реализованной и нереализованной продукцией;

- косвенные расходы по налогу на прибыль можно полностью учесть в налоговых расчетах в отчетном периоде без всякого распределения.

В группу внереализационных расходов по налогу на прибыль входят обоснованные затраты, непосредственно не связанные с производством и (или) реализацией товаров (работ, услуг). К ним относятся расходы на содержание переданных в аренду объектов, уплату процентов по долговым обязательствам и другие. Их перечень не является закрытым, что означает следующее: закон позволяет признать в составе внереализационных расходов любые обоснованные затраты (п. 20 ст. 265 НК РФ).

С нюансами признания недостачи в составе внереализационных расходов ознакомьтесь в статье «Халатность завскладом не повод считать недостачу внереализационными расходами».

Расходы могут включаться в базу по налогу на прибыль, а могут исключаться из нее. Это в равной степени относится к любым произведенным расходам независимо от их назначения. Как правильно провести границу между непризнаваемыми и учитываемыми при расчете налога на прибыль расходами, расскажем далее.

Почему возник вопрос?

Вопрос у налогоплательщика к финансовому ведомству появился в связи с заменой ЕСН с 2010 г. страховыми взносами. Такая новация потребовала внесения соответствующих изменений и в гл. 25 НК РФ.

В частности, Федеральным законом от 24.07.2009 N 213-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации в связи с принятием Федерального закона «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» в рекомендуемом перечне прямых расходов, приведенном в НК РФ (п. 1 ст. 318), ЕСН был заменен расходами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

А позднее был скорректирован и пп. 1 п. 1 ст. 264 НК РФ (п. 22 ст. 2 Федерального закона от 27.07.2010 N 229-ФЗ). И теперь организации должны учитывать начисленные обязательные страховые взносы в ПФР, ФСС РФ, ФФОМС в составе прочих расходов, связанных с производством и реализацией. Датой включения страховых взносов в расходы признается дата их начисления (пп. 1 п. 7 ст. 272 НК РФ).

Пункт 1 ст. 318 НК РФ позволяет налогоплательщикам самостоятельно определять в своей учетной политике перечень прямых расходов, связанных с производством товаров (выполнением работ, оказанием услуг). Руководствуясь этими нормами, организация, задавшая вопрос в Минфин России, в своей учетной политике для целей налогообложения отнесла данный вид расходов к косвенным (с 1 января 2010 г.). В декларации по налогу на прибыль суммы взносов она отражает по строке 040 Приложения N 2 к листу 02. Но у налогоплательщика все-таки возникли сомнения: а правомерно ли применять такой порядок учета для целей налога на прибыль или данный вид расходов (страховые взносы) следует учитывать в составе прямых расходов?

Что такое косвенные расходы

Согласно налоговому законодательству, все расходы предприятия делятся на косвенные и прямые. Если прямые расходы предприятия — это, прежде всего, издержки производства, и они возникают на основе изготавливаемой продукции или выполнения каких-либо работ, то расходы косвенные — это совокупность издержек, которые напрямую связаны с производством.

К косвенным относятся:

- Общепроизводственные расходы. Это расходы на организацию, обслуживание и управление производством. Например, для ремонта станка была выделена определенная сумма, которая отразилась в косвенных расходах.

- Общехозяйственные расходы. Эти затраты напрямую влияют на производственный процесс.

Расходы косвенные списываются именно в том промежутке, в котором они были начислены. Прямые же распределяются по всем отчётным периодам.

Какой порядок распределения расходов будет производиться на предприятии, напрямую зависит от вида деятельности организации.

Что же такое косвенные расходы? В Налоговом Кодексе в ст.318 сказано:

«Все расходы предприятия, которые не относятся к прямым расходам и внереализационным, относятся к косвенным». Предприятие самостоятельно определяет, что оно отнесет к косвенным или прямым расходам.

Прямые расходы:

- Заработная плата.

- Арендная плата.

- Расходы на выпуск продукции.

То есть прямые расходы — это те, которые неизменны, а косвенные могут меняться в зависимости от внепланового расхода.

Рассмотрим на примере, что относится к косвенным расходам.

Организация занимается выпечкой тортов. Произведя определенное количество продукции, она отправила ее на реализацию в торговую точку. На основании договора продукция подлежит возврату по истечении срока годности. Кондитерской была возвращена часть продукции, которая пошла на переработку.

Налоговый кодекс относит эти расходы к прямым. Но есть исключения, когда расходы при переработке продукции могут списать в определенный отчетный период. Также законодательно прописаны определенные виды расходов:

- Страхование компании (ст.272 п.2).

- Реклама и все с ней связанные расходы (ст.264 п.4).

- (ст.264 п.2).

Любое действие предприятия должно быть зафиксировано в .

Косвенные расходы

Косвенные расходы – это затраты компании, которые связаны с товаром или услугой, но не влияют на их непосредственное производство.

Для определения косвенных расходов можно использовать ту же методику, что и для прямых: берем расход → смотрим, что будет с товаром или услугой без этого расхода → определяем, относится ли он к косвенным.

Веб-студия оказывает услуги по разработке сайтов под ключ. Работу выполняют дизайнер, копирайтер, верстальщик и seo-специалист. Клиентов ищут через рекламу в РСЯ, которую настраивает PPC-маркетолог. Если из этой связки убрать сотрудников, собирающих сайт – результата не будет, поэтому относим их зарплату к прямым расходам услуги. А если убрать маркетолога – это не помешает делать сайты. Да, заказчиков у студии станет меньше, но на конечный продукт это не повлияет.

К косвенным расходам чаще всего относятся:

- Коммунальные платежи и аренда помещений, не участвующих в создании товаров или услуг.

- Заработная плата персонала, не задействованного в производстве – бухгалтера, администратора, управляющего, клинера.

- Ремонт и обслуживание оборудования, не участвующего в производстве.

- Расходы на маркетинг, а также на сотрудников, которые настраивают рекламу.

Вернемся к нашему примеру со строительной компанией, для которой мы определили прямые расходы. Косвенные расходы услуги по строительству каркасных домов:

- Зарплата управленческого и административного персонала.

- Содержание офиса – аренда, вода для кулера, кофе и коммунальные платежи.

- Затраты на рекламу, а также на содержание маркетолога и дизайнера баннеров.