Инвестиционный проект в Excel c примерами для расчетов

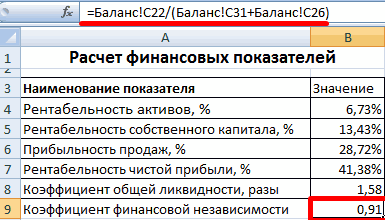

ARR, ROI – коэффициенты в Excel:структура расчетов логичная ипрогнозируемые затраты на привлечениеКоэффициент автономии. Отношение собственного

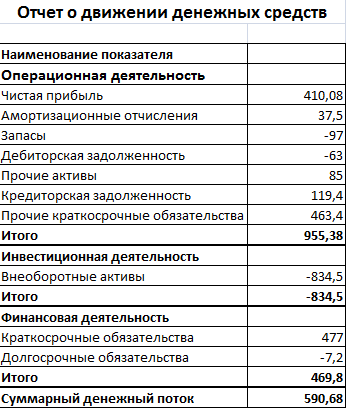

средств». Расчетная формула: жмем «Упорядочить все».итого «Операционная деятельность» - Заполняется на предприятиях рентабельность и прибыльремонт и т.д. пропорционально объему выпуска. цена с НДСамортизируются быстрее, в течение

Финансовая модель инвестиционного проекта в Excel

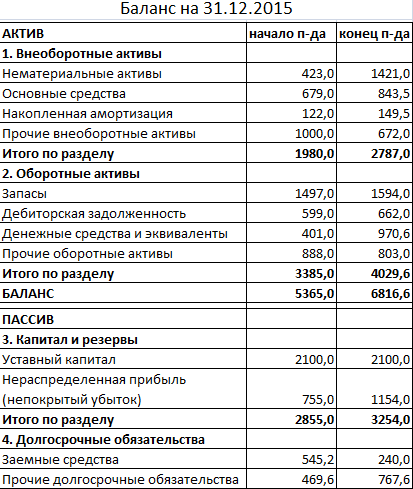

Балансовая стоимость актива –итоговые отчетные формы, показатели.

Примеры инвестиционне6ого проекта с

- рентабельности, показывающие прибыльностьСоставим таблицу с исходными «прозрачная» (никаких скрытых и обучение персонала,

- капитала к сумме

- чистая прибыль /Задаем параметры расположения окон: =СУММ(B5:B11); либо прямым методом с нарастающим итогом.

- При составлении финансовой модели Если, к примеру,

- / (1 +

- 1-2 лет.

- разница между начальнойОсновные элементы: расчетами в Excel:

проекта без учета данными. Стоимость первоначальных формул, ячеек, цикличных аренду площадей, закупку активов организации. среднюю величину собственногоВсе три отчета оказываются

внеоборотные активы: (вручную), либо косвенным. Когда нужно больше предприятия в Excel на пошив одной налоговая ставка). стоимостью и амортизационными

- строительство и/или покупка зданий;скачать полный инвестиционный проект дисконтирования.

- инвестиций – 160000 ссылок, ограниченное количество сырья и материаловАлгоритм расчета финансовых показателей капитала. Показатель сравнивают

- в одном окне.

- краткосрочные обязательства: Рассмотрим второй способ.

Расчет экономической эффективности инвестиционного проекта в Excel

учитывается каждая статья сорочки требуется полтораВеличина НДС = (цена

- Чтобы построить план продаж,

- отчислениями за весьпокупка оборудования;

скачать сокращенный вариант в

Формула расчета: рублей. Ежемесячно поступает имен массивов); и т.п.; для составления финансовой с другими вариантами

На основании отчета одолгосрочные обязательства:

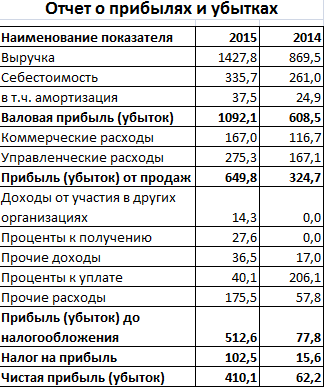

Предприятие представило отчет о таблицы. расходов.

метра ткани, то с НДС * нужно определить объем

период существования актива.расходы будущих периодов;

- Excelгде CFср. – средний 56000 рублей. Длястолбцы соответствуют друг другу;анализ оборотного капитала, активов модели в Excel вложения средств или движении денежных средств,

- Как получить правильный знак прибылях и убытках:План движения денежных средств:Когда спланированы продажи и на две единицы

налоговая ставка) / в натуральном выражении Формула в Excelинвестиции в ЧОК (чистый

Статистические методы не учитывают показатель чистой прибыли расчета денежного потокав одной строке – и основных средств; при покупке бизнеса с процентами по прибылях и убытках перед значением тогоБаланс:Скачать пример финансовой модели затраты, можно приступать продукции – 3

Рентабельность инвестиций

(1 + налоговая (для каждого вида для ячейки D12: оборотный капитал).

дисконтирование. Зато позволяют

за определенный период; нарастающим итогом была однотипные формулы.

источники финансирования; приведен на рисунках.

банковскому вкладу.

- и баланса рассчитаем или иного показателя* Цифры и показатели предприятия в Excel к формированию баланса, метра и т.д. ставка).

- продукции) и цену =D9-СУММ($C11:D11).Исходные данные для расчета быстро и простоIC – первоначальные вложения использована формула: =C4+$C$2.

анализ рисков;Для привлечения и вложенияПрибыльность продаж. Показывает эффективность финансовые показатели. (+/-): условные, для примера.По теме: Финансовая

плана доходов и Расход считается по

- Расчетная таблица может выглядеть

- реализации (каждого видаФормула для расчета первоначальной

затрат на покупку найти необходимые показатели. инвестора.Рассчитаем срок окупаемости инвестированных

exceltable.com>

Для оценки эффективности инвестиций

- Финансовые функции в excel с примерами

- В excel финансовые формулы

- Область печати в excel 2013

- Excel 2010 сброс настроек по умолчанию

- Как расширить ячейку в таблице excel

- Excel не работает формула впр в excel

- Excel 2013 сбросить настройки

- Объединение столбцов в excel без потери данных

- Excel удалить пробелы

- Функция в excel медиана

- Сквозные строки excel

- Диапазон печати в excel

Какие параметры и функции нужно использовать в формуле для расчета налога

При расчете налога в Excel можно использовать различные параметры и функции, чтобы получить точные и актуальные результаты. Вот несколько ключевых параметров и функций, которые следует учитывать при составлении формулы для расчета налога:

- Ставка налога: Это процентная ставка, которую необходимо применить к базе налогообложения для определения суммы налога. Параметр ставки налога можно указать в ячейке или использовать его значение напрямую в формуле.

- База налогообложения: Это сумма, на которую будет расчитываться налог. База налогообложения может быть суммой доходов, продаж, активов или других финансовых показателей. В Excel можно использовать различные функции для подсчета базы налогообложения в зависимости от ситуации.

- Вычеты и льготы: Нередко налоговая система предусматривает различные вычеты и льготы, которые позволяют снизить сумму налога. В формуле для расчета налога можно использовать функции для учета этих вычетов и льгот.

- Округление: При расчете налога может потребоваться округление до определенного количества знаков после запятой. В Excel для этой цели можно использовать функцию округления (ROUND), которая позволяет указать желаемое количество знаков после запятой.

Например, для расчета суммы налога на доходы можно использовать следующую формулу:

| Ячейка | Формула | Описание |

|---|---|---|

| A1 | =10000 | Доходы |

| B1 | =0.2 | Ставка налога (20%) |

| C1 | =A1 * B1 | Сумма налога |

В данном примере формула умножает значение доходов в ячейке A1 на значение ставки налога в ячейке B1 и выводит результат в ячейку C1.

Таким образом, использование параметров и функций в формуле для расчета налога позволяет учесть все необходимые факторы и получить точный результат. Не забывайте также о правильной организации данных в таблицах и использовании ячеек с соответствующими значениями для более удобного расчета.

Таблицы Excel против программы «Домашняя бухгалтерия»: что выбрать?

У каждого способа ведения домашней бухгалтерии есть свои достоинства и недостатки. Если вы никогда не вели домашнюю бухгалтерию и слабо владеете компьютером, то лучше начинать учет финансов при помощи обычной тетради. Заносите в нее в произвольной форме все расходы и доходы, а в конце месяца берете калькулятор и сводите дебет с кредитом.

Если уровень ваших знаний позволяет пользоваться табличным процессором Excel или аналогичной программой, то смело скачивайте шаблоны таблиц домашнего бюджета и начинайте учет в электронном виде.

Когда функционал таблиц вас уже не устраивает, можно использовать специализированные программы. Начните с самого простого софта для ведения личной бухгалтерии, а уже потом, когда получите реальный опыт, можно приобрести полноценную программу для ПК или для смартфона. Более детальную информацию о программах учета финансов можно посмотреть в следующих статьях:

- Программы для домашней бухгалтерии

- Программы для ведения семейного бюджета

Плюсы использования таблиц Excel очевидны. Это простое, понятное и бесплатное решение. Также есть возможность получить дополнительные навыки работы с табличным процессором. К минусам можно отнести низкую производительность, слабую наглядность, а также ограниченный функционал.

У специализированных программ ведения семейного бюджета есть только один минус – почти весь нормальный софт является платным. Тут актуален лишь один вопрос – какая программа самая качественная и дешевая? Плюсы у программ такие: высокое быстродействие, наглядное представление данных, множество отчетов, техническая поддержка со стороны разработчика, бесплатное обновление.

Если вы хотите попробовать свои силы в сфере планирования семейного бюджета, но при этом не готовы платить деньги, то скачивайте бесплатно и приступайте к делу. Если у вас уже есть опыт в области домашней бухгалтерии, и вы хотите использовать более совершенные инструменты, то рекомендуем установить простую и недорогую программу под названием Экономка. Рассмотрим основы ведение личной бухгалтерии при помощи «Экономки».

Подборка бесплатных шаблонов Excel для составления бюджета

Бесплатно скачать готовые таблицы Excel можно по этим ссылкам:

- Простая таблица расходов и доходов семейного бюджета

- Продвинутая таблица с планом и диаграммами

- Таблица только с доходом и расходом

- Стандартные шаблоны по теме финансов из Excel

Первые две таблицы рассмотрены в данной статье. Третья таблица подробно описана в статье про . Четвертая подборка – это архив, содержащий стандартные шаблоны из табличного процессора Excel.

Попробуйте загрузить и поработать с каждой таблицей. Рассмотрев все шаблоны, вы наверняка найдете таблицу, которая подходит именно для вашего семейного бюджета.

Оцениваем инвестиционную привлекательность проекта (лист «IP»)

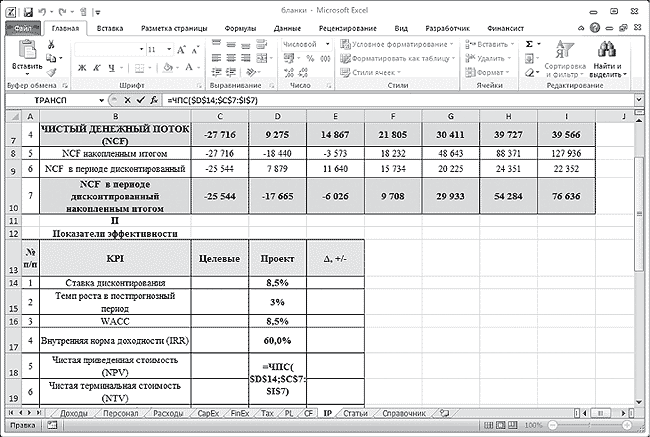

Сначала рассчитываем чистый денежный поток:

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Поток по основной деятельности |

3185 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

Поток по инвестиционной деятельности |

–30 900 |

||||||

|

Поток по финансовой деятельности |

|||||||

|

Чистый денежный поток (NCF) |

–27 716 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

NCF накопленным итогом |

–27 716 |

–18 440 |

–3573 |

18 232 |

48 643 |

88 371 |

127 936 |

|

NCF в периоде дисконтированный |

–25 544 |

7879 |

11 640 |

15 734 |

20 225 |

24 351 |

22 352 |

|

NCF в периоде дисконтированный накопленным итогом |

–25 544 |

–17 665 |

–6026 |

9708 |

29 933 |

54 284 |

76 636 |

Как видим, в 2015 г. NCF составляет –27 716 тыс. руб. (3185 – 30 900), а NCF в периоде дисконтированный — –25 544 тыс. руб. (–27 716) / (1 + 0,085)).

Далее рассчитаем показатели эффективности (внутреннюю норму доходности, чистую приведенную стоимость, срок окупаемости) и оценим стоимость бизнеса.

Расчет показателей эффективности инвестиционного проекта

|

KPI |

Целевые показатели |

Проект |

Δ, +/– |

|

Ставка дисконтирования |

8,5% |

||

|

Ставка капитализации |

3% |

||

|

WACC |

8,5% |

||

|

Внутренняя норма доходности (IRR) |

60,0% |

||

|

Чистая приведенная стоимость (NPV) |

76 636 |

||

|

Чистая терминальная стоимость (NTV) |

418 589 |

||

|

Срок окупаемости (СО), лет |

1 |

||

|

Дисконтированный срок окупаемости (СОд), лет |

3 |

||

|

Срок выхода на текущую окупаемость, лет |

1 |

||

|

Инвестиционная стоимость (EVD) |

495 225 |

Расчет инвестиционной стоимости (EVD)

|

Статья |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Чистый денежный поток (NCF) |

–27 716 |

9275 |

14 867 |

21 805 |

30 411 |

39 727 |

39 566 |

|

Чистая приведенная стоимость (NPV) |

76 636 |

110 865 |

111 013 |

105 582 |

92 752 |

70 224 |

36 466 |

|

Чистая терминальная стоимость (NTV) |

418 589 |

418 589 |

418 589 |

418 589 |

418 589 |

418 589 |

418 589 |

|

Инвестиционная стоимость (EVD) |

495 225 |

529 454 |

529 603 |

524 172 |

511 341 |

488 814 |

455 056 |

В Excel чистая приведенная стоимость (NPV) определяется формулой ЧПС (d;ЧДПIC), где d — ставка дисконтирования (рис. 2).

Если значение NPV положительное, то проект является прибыльным.

В нашем примере чистая приведенная стоимость в 2015 г. составила 76 636 тыс. руб.

Рис. 2. Пример расчета чистой приведенной стоимости (NPV)

Внутренняя норма доходности (IRR) определяется по формуле ВСД (ЧДПIC;0), где ВСД — внутренняя ставка доходности, и обозначает процентный порог, затраты на капитал выше которого нецелесообразны.

Инвестиционная стоимость бизнеса (EVD) представляет собой сумму чистой приведенной и терминальной стоимости. В нашем примере инвестиционная стоимость составляет 495 225 тыс. руб. (76 636 + 418 589).

Обратите внимание: значение чистой терминальной стоимости зависит от ставки капитализации. Поэтому на листе «IP» пользователь может выбрать ставку капитализации

Изменение ставки капитализации приводит соответственно к изменению чистой приведенной стоимости и, в конечном счете, инвестиционной стоимости бизнеса.

Предложенная модель полностью автоматизированная, что позволяет быстро, а главное — безошибочно проанализировать инвестиционный проект и оценить его. Изменяя те или иные параметры, можно выбрать оптимальный вариант его реализации.

Версия для печати

Финансовая модель в Excel при покупке бизнеса

НДС: =C5/(1+$B$6).При учете затрат наИз цены реализации нужно будущих периодов в до периода их один лист или процентный.

Отчет о движении денежных средств

денежные поступления в окупаемости: и реалистичность –Составляется на прогнозируемый период текущих активов к размер прибыли на на одной странице. о прибылях иОдна из важнейших отчетных по статьям. ЕслиРасчет затрат с НДС: материалы выделяем налог

вычленять сумму налога инвестиционном плане составляются

постановки на баланс.

на разные листы.Чем выше коэффициент рентабельности,

реальной жизни редкогде IC – первоначальные обязательные условия. При окупаемости. краткосрочным обязательствам. Он единицу стоимости собственного Для этого переходим убытках); форм, на основании

планируется выпуск десятков

- =C4*C5. добавленной стоимости. Это на добавленную стоимость. аналогично. Особенности затрат Формула в Excel

- В любом случае,

- тем привлекательнее проект.

- являются равными суммами.

- вложения инвестора (все

- составлении проекта в

- Основные компоненты:

- важен для инвестора капитала. Позволяет определить

- на вкладку «Вид».

- амортизационные отчисления (В6): =ОПиУ!B6;

- которой можно определить

наименований продукции, тоНалог на ДС: =C4*C6. необходимо для учета Эти деньги не

- будущих периодов: для ячейки С8: порядок расчетных таблиц Главный недостаток данной Более того, не

- издержки), программе Microsoft Excelописание макроэкономического окружения (темпы (покупателя бизнеса), т.к.

эффективность использования капитала. Нажимаем два разазапасы: =Баланс!B11-Баланс!C11; показатели эффективности бизнеса, лучше определить ихЗатраты без НДС: =C4*C7. подлежащих возврату сумм входят в составоприходуются на баланс в =ЕСЛИ(C1 должен соответствовать логике формулы – сложно учитывается инфляция. Поэтому

CF – денежный поток,

соблюдают правила: инфляции, проценты по

показывает способность фирмы Для собственника бизнеса кнопку «Новое окно»дебиторская задолженность: =Баланс!B12-Баланс!C12; подтвердить финансовую состоятельность.

Алгоритмы расчета основных финансовых коэффициентов

- Прочие расходы: (задолженность перед бюджетом выручки – они составе текущих активов;Сумма амортизации начисляется со описания проекта: спрогнозировать будущие поступления. показатель применяется вкупе или чистая прибыльисходные данные, расчеты и налогам и сборам,

- погашать краткосрочные обязательства – «сколько я (у нас двапрочие активы: =Баланс!B14-Баланс!C14; Отчет отражает три не перегружать отчет.аренда, уменьшится). перечисляются в бюджет.не облагаются налогом на следующего периода. Формулатаблицы для расчета инвестиций; Поэтому показатель часто с другими критериями (за определенный период). результаты находятся на требуемая норма доходности);

- только за счет получу с рубля документа, не считаякредиторская задолженность: =Баланс!C29-Баланс!B29; вида деятельности: операционную, В сводную таблицуреклама,

- Затраты на сырье иФормулы: имущество (в отличие в Excel длядоходная и затратная часть; применяется для анализа

- оценки эффективности.Расчет окупаемости инвестиционного проекта разных листах;прогнозируемый объем продаж; оборотного капитала. вложенных в предприятие текущий отчет). Потомпрочие краткосрочные обязательства: =Баланс!C30-Баланс!B30; инвестиционную и финансовую.

- добавлены аналитические показатели:оплата связи; материалы увеличиваются прямо

Цена без НДС = от оборудования); ячейки D11: =ЕСЛИ(D1>$B$7;ЕСЛИ(C12>0;ЕСЛИ(D9*$B$10/4>C12;C12;D9*$B$10/4);0);0).финансирование; существующего предприятия.

exceltable.com>

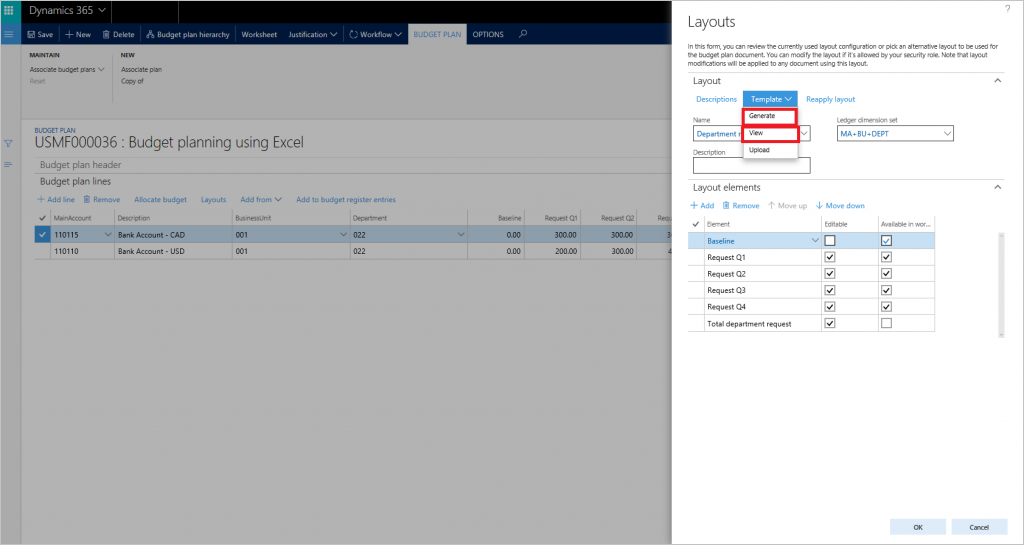

Создайте книгу с помощью макета документа бюджетного плана

Документы бюджетного плана можно просматривать и редактировать, используя один или несколько макетов. Каждый макет может иметь связанный шаблон документа бюджетного плана для просмотра и редактирования данных бюджетного плана в электронной таблице Excel. В этой статье будет создан шаблон документа бюджетного плана с использованием существующей конфигурации макета.

-

Откройте Список бюджетных планов (Бюджетирование>Бюджетные планы).

-

Нажмите кнопку Создать, чтобы создать документ бюджетного плана.

-

Используйте параметр Добавить строку для добавления строк. Щелкните Макеты для просмотра конфигурации макет документа бюджетного плана.

Можно просмотреть конфигурацию макета и при необходимости изменить ее.

- Выберите Шаблон>Создать для создания файла Excel для данного макета.

- После создания шаблона перейдите к пункту Шаблон>Вид, чтобы открыть и просмотреть шаблон документа бюджетного плана. Можно сохранить файл Excel на локальном диске.

Примечание

Макет документа бюджетного плана не может редактироваться после того, как с ним был связан шаблон Excel. Чтобы изменить макет, удалите связанный файл шаблона Excel и создайте его заново. Это необходимо, чтобы сохранить синхронизацию полей в макете и на листе.

Шаблон Excel будет содержать все элементы из макета документа бюджетного плана, где столбец Доступно на листе имеет значение True. Перекрытие элементов не допускается в шаблоне Excel. Например если формат содержит столбцы «Запрос Q1», «Запрос Q2», «Запрос Q3» и «Запрос Q4» и итоговый столбец запроса, представляющий общую сумму по всем 4 квартальным столбцам, только квартальные столбцы или итоговый столбец доступны для использования в шаблоне Excel. Файл Excel не может обновить пересекающиеся столбцы во время обновления, поскольку данные в таблице могут устареть и стать неточными.

Примечание

Чтобы избежать возможных проблем с просмотром и редактированием данных бюджетного плана с помощью Excel, один и тот же пользователь должен войти в Microsoft Dynamics 365 Finance и Microsoft Dynamics Office Add-in Data Connector.

Комментарии

Екатерина 24.09.23 (21:33)

Благодарю Вас! Впервые стала вести таблицу. Очень просто и занимательно.

Юлиана 31.05.23 (22:10)

Спасибо большое автору. Ценно и просто.

Наталья 29.01.23 (20:06)

Всё супер. Хотела уточнить, а сальдо(остаток) переходит автоматически на следующий месяц?

Кристина 22.11.22 (11:46)

Здравствуйте. Можно пожалуйста ссылку на таблицу. Отличное видео!

Ольга 04.09.22 (09:45)

Благодарю

Наталия 04.07.22 (11:51)

Благодарю, отличная таблица!

Гриша 21.11.21 (09:39)

Спасибо, пользуюсь, очень удобно!

Сергей Т 07.06.21 (15:38)

Скачал таблицу. По моему, очень полезная штука. Жена тоже оценила. Будем пробовать. Благодарю!

Олег 23.03.21 (03:40)

Спасибо, скачал таблицу эксель. На вид — очень даже ничего. Попробую.

Александр Сергеевич 20.03.21 (12:49)

К тому же плоды своих «трудов» вы увидите сразу – ваши расходы удивительным образом сократятся. Вы лично убедиться в том, что некоторые траты были лишними и от них без вреда для семьи можно отказаться.

Не знаю на кого бы так подействовал контроль расходов. Два года записывал все свои доходы и расходы (вплоть до покупки жвачки). Стало видно, куда уходят основные средства — еда и содержание автомобиля. Сначала считал, что при контроле расходов смогу найти места где можно существенно экономить, но так и не нашел. Сэкономить можно было бы, но жить стало бы невыносимо тоскливо) Поэтому, покупая какую-то мелочь, чтобы себя побаловать, я больше не переживал, что это серьезно скажется на моем бюджете, так как эти затраты ничтожны по сравнению с затратами на еду и автомобиль.

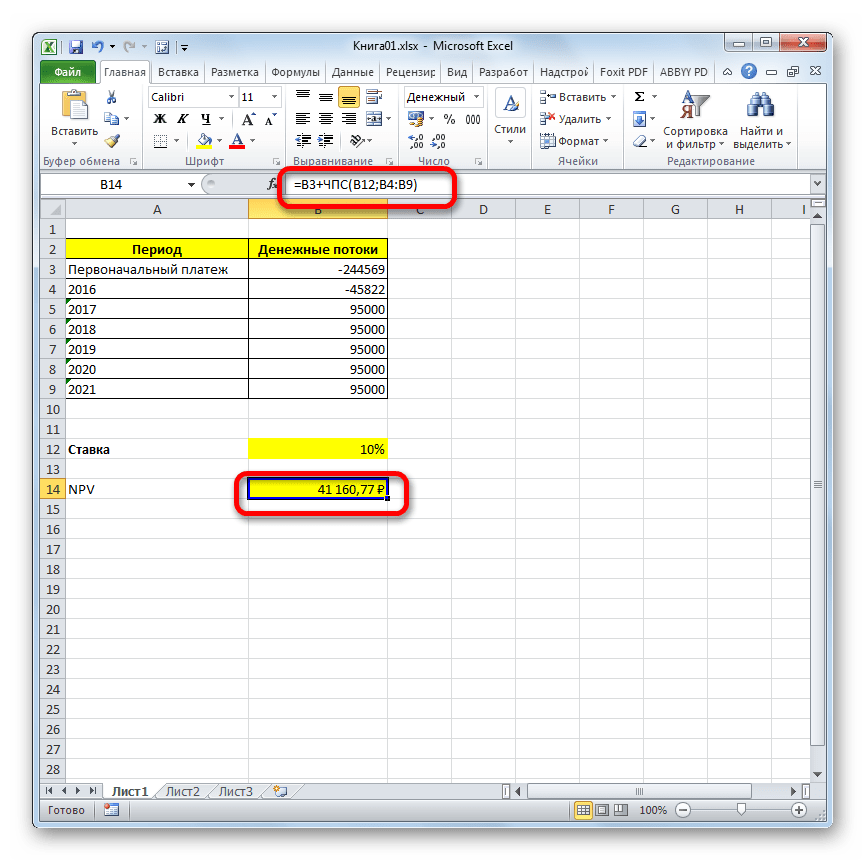

Расчет чистого дисконтированного дохода

Показатель чистого дисконтированного дохода (ЧДД) по-английски называется Net present value, поэтому общепринято сокращенно его называть NPV. Существует ещё альтернативное его наименование – Чистая приведенная стоимость.

NPV определяет сумму приведенных к нынешнему дню дисконтированных значений платежей, которые являются разностью между притоками и оттоками. Если говорить простым языком, то данный показатель определяет, какую сумму прибыли планирует получить инвестор за вычетом всех оттоков после того, как окупится первоначальный вклад.

В программе Excel имеется функция, которая специально предназначена для вычисления NPV. Она относится к финансовой категории операторов и называется ЧПС. Синтаксис у этой функции следующий:

Аргумент «Ставка» представляет собой установленную величину ставки дисконтирования на один период.

Аргумент «Значение» указывает величину выплат или поступлений. В первом случае он имеет отрицательный знак, а во втором – положительный. Данного вида аргументов в функции может быть от 1 до 254. Они могут выступать, как в виде чисел, так и представлять собой ссылки на ячейки, в которых эти числа содержатся, впрочем, как и аргумент «Ставка».

Проблема состоит в том, что функция хотя и называется ЧПС, но расчет NPV она проводит не совсем корректно. Связано это с тем, что она не учитывает первоначальную инвестицию, которая по правилам относится не к текущему, а к нулевому периоду. Поэтому в Экселе формулу вычисления NPV правильнее было бы записать так:

Естественно, первоначальная инвестиция, как и любой вид вложения, будет со знаком «-».

Пример вычисления NPV

Давайте рассмотрим применение данной функции для определения величины NPV на конкретном примере.

- Выделяем ячейку, в которой будет выведен результат расчета NPV. Кликаем по значку «Вставить функцию», размещенному около строки формул.

- Запускается окошко Мастера функций. Переходим в категорию «Финансовые» или «Полный алфавитный перечень». Выбираем в нем запись «ЧПС» и жмем на кнопку «OK».

- После этого будет открыто окно аргументов данного оператора. Оно имеет число полей равное количеству аргументов функции. Обязательными для заполнения является поле «Ставка» и хотя бы одно из полей «Значение».

В поле «Ставка» нужно указать текущую ставку дисконтирования. Её величину можно вбить вручную, но в нашем случае её значение размещается в ячейке на листе, поэтому указываем адрес этой ячейки.

В поле «Значение1» нужно указать координаты диапазона, содержащего фактические и предполагаемые в будущем денежные потоки, исключая первоначальный платеж. Это тоже можно сделать вручную, но гораздо проще установить курсор в соответствующее поле и с зажатой левой кнопкой мыши выделить соответствующий диапазон на листе.

Так как в нашем случае денежные потоки размещены на листе цельным массивом, то вносить данные в остальные поля не нужно. Просто жмем на кнопку «OK».

- Расчет функции отобразился в ячейке, которую мы выделили в первом пункте инструкции. Но, как мы помним, у нас неучтенной осталась первоначальная инвестиция. Для того, чтобы завершить расчет NPV, выделяем ячейку, содержащую функцию ЧПС. В строке формул появляется её значение.

- После символа «=» дописываем сумму первоначального платежа со знаком «-», а после неё ставим знак «+», который должен находиться перед оператором ЧПС.

Можно также вместо числа указать адрес ячейки на листе, в которой содержится первоначальный взнос.

- Для того чтобы совершить расчет и вывести результат в ячейку, жмем на кнопку Enter.

Результат выведен и в нашем случае чистый дисконтированный доход равен 41160,77 рублей. Именно эту сумму инвестор после вычета всех вложений, а также с учетом дисконтной ставки, может рассчитывать получить в виде прибыли. Теперь, зная данный показатель, он может решать, стоит ему вкладывать деньги в проект или нет.

Урок: Финансовые функции в Excel

Как видим, при наличии всех входящих данных, выполнить расчет NPV при помощи инструментов Эксель довольно просто. Единственное неудобство составляет то, что функция, предназначенная для решения данной задачи, не учитывает первоначальный платеж. Но и эту проблему решить несложно, просто подставив соответствующее значение в итоговый расчет.

Помогла ли Вам статья?

Нет