Совмещение режимов налогообложения

Прежде чем перейти к описанию процесса смены УСН на патент, отметим важный нюанс: работать только на патенте невозможно, так как на этот спецрежим переводят только некоторые виды деятельности. Патент действует в том регионе, где его выдали. Если вы совершите хозяйственную операцию, не подпадающую под ПСН, или будете вести аналогичную патенту деятельность в другом регионе, то доходы от такой операции/деятельности облагаются по правилам общей системы налогообложения или упрощенной системы налогообложения, если вы, конечно, подавали уведомление о ее применении.

Какие платежи совершают ИП на патенте, мы писали в статье

Поэтому рекомендуем при регистрации бизнеса подать документы на применение упрощенной системы налогообложения параллельно с документами о ПСН.

Бланк и образец уведомления о переходе на УСН вы найдете в начале статьи.

Грозит это лишь подачей один раз в год нулевой декларации по УСН. Зато в случае совершения операции, выходящей за рамки ПСН, вам не придется уплачивать налоги по общей системе налогообложения.

УСН или ПСН?

Спецрежимы налогообложения помогают предпринимателям в уменьшении налоговой документации и платежей. Каждый режим имеет свои достоинства для тех или иных видов деятельности. Если в арсенале бизнесмена их несколько, стоит крепко подумать о целесообразности того или иного спецрежима и, возможно, об их замене или совмещении.

Общие черты ПСН и УСН:

- одинаковая налоговая ставка – 6% от дохода;

- фиксированные страховые взносы «за самого себя» (зависят от МРОТ);

- объем годовой выручки ограничен 60 млн руб.;

- бухучет вести необязательно;

- можно совмещать режимы как между собой, так и с другими налоговыми системами.

В чем же заключаются отличия патентной системы от «упрощенки»?

- Не нужно формировать отчеты и сдавать декларации, достаточно заполнять Книгу учета доходов.

- Не обязательно устанавливать кассовые аппараты, а выдавать всем клиентам вместо чеков бланки строгой отчетности.

- Предпринимателю не требуется платить ряд налоговых сборов:

- НДС;

- НДФЛ;

- налог на имущество физлиц, если оно участвует в предпринимательстве.

- Действие патента длится от 1 до 12 месяцев.

- В каждом субъекте РФ требуется получать свой патент.

- Можно нанимать работников, но не более 15 человек.

- Единый налог не может быть уменьшен, в отличие от УСН, где такая возможность реальна для одиночного ИП за счет фиксированных платежей.

ИТОГ: когда выгодно перейти на патентную систему? Переход с УСН на патент целесообразен для предпринимателя, если в данном регионе он рассчитывает на доход от своей деятельности в размере значительно большем, чем стоимость самого патента.

Отказаться от УСН и перейти на патент: в чём смысл?

Для начала стоит разобраться в том, есть ли логика в таких изменениях. У этих двух режимов налогообложения довольно много общего:

- объём годовой выручки не должен превышать определённых показателей (правда, при УСН это 150 миллионов, а вот при ПСН – не больше 60);

- налоговая ставка, исчисляемая от дохода, составляет 6%;

- закреплённые финансовые взносы начисляются «на себя» и зависят от МРОТ;

- необходимость в бухучёте отсутствует;

- режимы можно совмещать друг с другом и с остальными вариантами налогообложения.

Помимо прочего, такое сходство заметно облегчает переход с одного режима на другой. Но есть ли в переменах вообще смысл? При внимательном изучении становится понятно, что есть. Налогоплательщик получает несколько серьёзных преимуществ:

- отпадает необходимость платить целый ряд налоговых сборов (НДС, НДФЛ, а также налог на собственность физлиц, если то участвует в коммерческой деятельности);

- нет необходимости сдавать декларацию, можно вместо этого вести Книгу учёта доходов за год;

- стоимость отчислений не увеличивается в зависимости от доходов;

- меньше внимания и контроля со стороны налоговых органов.

При этом есть и определённые недостатки. Например, единый налог нельзя уменьшить за счёт фиксированных платежей. Плюс патент необходимо покупать для каждого субъекта РФ свой.

Раньше ещё одним минусом ПСН была необходимость оплачивать патент на отдельный вид деятельности. С 2019 года планируется выдавать один на несколько разновидностей, но конкретика в данный момент всё ещё прорабатывается.

Одним словом, перед тем, как перейти на патент с УСН, нужно взвесить все «за» и «против». Но такая система в целом намного выгоднее «упрощёнки», если предприниматель планирует активно зарабатывать и его доход будет покрывать затраты на патент. То есть здесь принципиальное значение приобретает грамотное планирование своей деятельности и расчёты.

Учтите, что при УСН заранее спрогнозировать расходы на налоговые выплаты не получится. В то же время ПСН позволяет это сделать без особых проблем.

Готовим документы

Для перехода с ЕНВД на ПСН, нужно отправить заявление в налоговую инспекцию. Есть две формы заявления, использовать можно любую:

- по форме 26.5-1, утверждённой приказом ФНС РФ от 11.07.2017 №ММВ-7-3/544@;

- по форме рекомендованной письмом ФНС РФ от 18.02.2020 № СД-4-3/2815@.

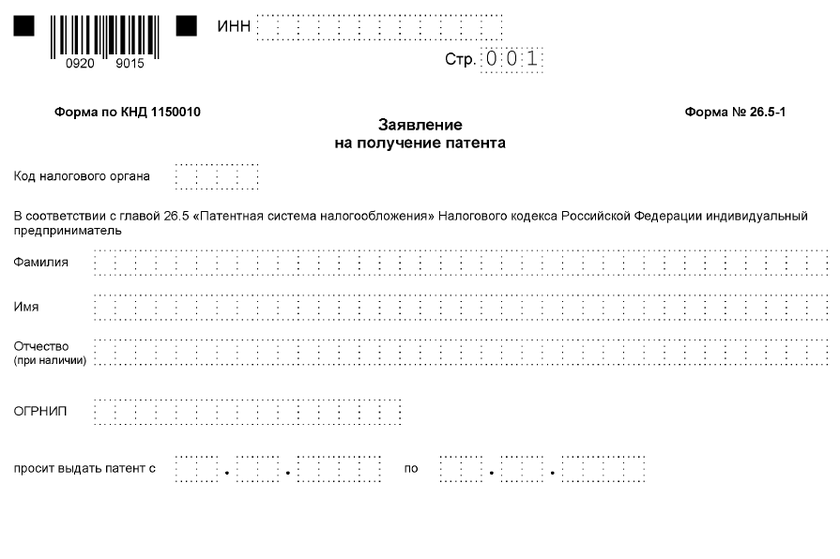

Заявление по форме 25.5-1 состоит из пяти страниц, заполнить нужно три:

- страница 001 — ФИО индивидуального предпринимателя, его ОГРНИП, адрес местожительства, срок на который нужен патент, и дата начала его действия. Купить патент можно на любой срок от 1 до 12 месяцев;

- страница 002 — полное наименование вида деятельности, на который нужен патент. Шестизначный идентификационный код вида деятельности. Указание на привлечение наёмных работников (ставим индекс 1, если привлекаем работников, и 2 если не привлекаем. При индексе 1 указываем численность, при индексе 2 ставим ноль). Если по указанному виду деятельности применяется пониженная ставка налога (меньше основной ставки 6%), нужно поставить её в специальном поле и указать номер и дату регионального закона, по которому она действует;

- из оставшихся трёх страниц выбираем одну, которая соответствует вашему виду деятельности. Смотрим на номер штрих-кода: 0920 7042 — организация перевозок грузов и пассажиров, 0920 7059 — розничная торговля, общественное питание и аренда,0920 7035 — остальные виды деятельности. На этой странице указываем код региона и адрес осуществления предпринимательской деятельности.

Больше всего затруднений вызывает заполнение страницы 002 — не все знают, где взять правильное наименование вида деятельности и его идентификационный код. Вся информация — в Классификаторе видов предпринимательской деятельности в отношении которых законом субъекта Российской Федерации предусмотрено применение патентной системы налогообложения (КВПДП). Он утверждён приказом ФНС РФ от 15.01.2013 №ММВ-7-3/9@.

Например, нас интересует ремонт мебели в Республике Башкортостан. Смотрим КВПДП: код услуги 07, код региона 02. Ищем строку с первыми цифрами 07 02 и находим код 070201 с наименованием деятельности «Ремонт мебели». Их и вносим в заявление.

Важно: документ подают в ту инспекцию ФНС, на территории которой будет осуществляться деятельность по патенту. Если вы ведёте деятельность на территории двух регионов, то и заявлений нужно два.. Если будете вести бизнес в регионе прописки, заявление нужно отправить в свою налоговую

Если в другом регионе — в любую ИФНС того региона

Если будете вести бизнес в регионе прописки, заявление нужно отправить в свою налоговую. Если в другом регионе — в любую ИФНС того региона.

Срок подачи заявления — за 10 рабочих дней до даты начала использования патента. Чтобы стать владельцем патента с 1 января 2021 года, заявление нужно отправить в ИФНС не позже 16 или 17 декабря 2020 года.

Заявление об отказе от ЕНВД подавать не нужно, ФНС снимет вас с учёта автоматически.

Оформить бесплатно

Государственные контракты в УТ 11.5, КА 2.5.11 с выгрузкой в ЕИС (Госзакупки)

Работаете по контрактной схеме, сталкивались с проблемой, что в контракте жестко указаны наименование, цена, единица измерения товара. И не все готовы создавать новую номенклатуру под каждый контракт или менять наименование и единицу измерения для уже имеющейся. Тем более, бывает так, что контракт — это формальность. Контракт не описывает жесткие условия поставки, нужно соблюсти правильность в предоставлении документов. Данное решение позволит вам оперировать своей номенклатурой при оформлении реализаций по контракту, в то же время выводить на печать документы, соответствующие данным контракта. Реализована выгрузка для сайта госзакупок по 44-ФЗ.

40800 руб.

13

Вопрос

Здравствуйте! Проконсультируйте, пожалуйста, как правильно перейти с УСН (доходы) на патент с 1 октября 2015 года. Зарегистрирована в Московской области, патент хочу получить в Москве. Единственный вид деятельности. Если я правильно поняла из НК, то до 20 сентября я должна подать заявление на получение патента в Москве. До 15 октября — подать уведомление о прекращении деятельности на УСН по месту жительства, до 25 ноября уплатить налог по УСН и подать декларацию. Далее работаю на патенте в Москве.

Вопросы:

1. Где платить фиксированные взносы в ПФ и ФФОМС? 2. Нужно ли сообщать по месту жительства, что я перешла на ПС в другом регионе? 3. Каким образом отчитываться далее по месту жительства? Не означает ли это, что по месту жительства я попадаю после уведомления о прекращении действия УСН на ОСН? Не будут с меня требовать отчетность далее по ОСН? Спасибо!

Как ИП совместить упрощёнку и патент в 2022 году и почему это выгодно

При исчислении пропорции доходы по каждому виду деятельности определяются нарастающим итогом с начала года.

При этом, власти регионов имеют право определить свой список видов деятельности, если они не подпадают под пункт 6.

Далее заполните один из листов, который соответствует вашему виду деятельности. Для перевозки пассажиров и грузов предназначен лист Б; для розницы, общепита и сдачи в аренду — лист В; для остальных видов деятельности — лист А.

Количество наемных рабочих ИП строго не должно превышать 15 человек. Учитываются все рабочие по всем видам деятельности.

Затем выберите нужный формат заявления и укажите период применения патента. Переходите к заполнению заявления. Выберите инспекцию, дату начала и окончания патента, регион и вид предпринимательской деятельности. Все коды новых видов деятельности из классификатора уже есть в системе.

Если на патент переведен единственный или все виды деятельности, то предприниматель теряет право на упрощенку.

Патентная система налогообложения (ПСН) — специальный налоговый режим, при котором ИП платит фиксированную стоимость за год и освобождается от других налогов.

Минфин разъяснил, может и ИП, применяющий УСН, перейти на ПСН по отдельным видам деятельности в течение календарного года.

Статья 346.43 НК РФ предусматривает, что ПСН применяется индивидуальными предпринимателями наряду с иными режимами налогообложения.

Это самая неоднозначная ситуация. В НК таких разъяснений нет, а письма Минфина противоречат друг другу.

Регионы могут ввести дополнительные ограничения по физическим показателям. Например, не разрешать покупать патент уже тем ИП, у которых 15 автомобилей для перевозки грузов.

Внесем ясность в вопросы предпринимательского совмещения упрощенной системы уплаты налогов и предпринимательства по патенту.

Стоимость патента зависит от вида деятельности и региона. Например, региональные власти смотрят, сколько зарабатывают сапожники в Саратове, и из этого рассчитывают стоимость патента. Бывает, что она отличается даже в соседних городах одной области.

УСН подходит почти для любых видов деятельности, кроме требующих патента. А ПСН с января 2013 года бизнесмены могут использовать для той деятельности, которая предусматривает наличие патента (ее виды перечислены в п. 2 ст. 346.43, ст. 346.45 НК РФ).

Это разные виды бытовых услуг, услуги по обучению, перевозке пассажиров и другие. Предприниматели на УСН не сдают отчетность. Они платят за патент 6% от потенциально возможного годового дохода, который ИП может получить в конкретном регионе по конкретному виду деятельности.

Я являюсь дистрибьютором российской косметической компании. Деятельность — розничная торговля клиентам, торговой площади нет, доход в месяц составляет 10000-15000, чтобы его получать, необходимо открыть ИП, условия копании.

Первой, и, пожалуй, самой важной новостью, стало продление периода действия налоговых каникул для бизнесменов. Те, кто регистрируются в первый раз и осуществляют такой вид деятельности как: производственная, социальная, научная и сфера оказания бытовых услуг гражданам — могут рассчитывать на нулевую ставку по налогам

Эта отсрочка продлится как минимум до 2023 года.

Для работы на патенте у ИП есть несколько требований и ограничений. Условно их можно разделить на общие и частные. Общим должны следовать все предприниматели на патенте, частным — в отдельных видах деятельности.

Появилась возможность подачи заявления о переходе на патент в МФЦ (согласно распоряжению Налоговой №328 от 15 октября 2021 года). Решение о выдаче патента по поданному заявлению можно получить при личном посещении того же МФЦ, Налоговой или по почте.

Предположим, расчет налоговой нагрузки показал, что ему выгоднее работать на патенте. Как перейти на ПСН, если ИП уже является плательщиком упрощенки?

При этом в целях осуществления деятельности по сдаче в аренду помещений, которые не указаны в патенте (в т.ч. находящихся на территории одного субъекта РФ), предприниматель вправе применять УСН.

Подать заявление можно лично или через представителя, отправить почтовым отправлением с описью или передать в электронной форме по ТКС, через личный кабинет налогоплательщика. Днем подачи заявления считается дата его представления или отправки по почте или ТКС.

Сервис не только рассчитывает общую стоимость патента, но и показывает, какие суммы в какие сроки нужно оплатить.

Что выгоднее патент или упрощенка?

Рассмотрим более детально сходства и различия УСН и Патента в таблице

| Показатель | ПСН | УСН |

|---|---|---|

| База для расчета налога | Потенциально возможный доход (устанавливают регионы) | На УСН 6% — реальный доход На УСН 15% — доходы за вычетом расходов |

| Ставка страховых взносов за работников | 30% для большинства видов деятельности с зарплаты в пределах МРОТ и 15 % с зарплаты сверх МРОТ | 30% для большинства видов деятельности с зарплаты в пределах МРОТ и 15 % с зарплаты сверх МРОТ |

| Размер страховых взносов за себя | В 2021 году: 40 874 рубля + 1% в ПФР с суммы потенциального дохода, которая превышает 300 000 рублей в год | В 2021 году: 40 874 рубля + 1% в ПФР

для УСН 6 % — с доходов, превысивших 300 000 рублей в год; для УСН 15 % — с разницы между доходами и расходами, превысившей 300 000 рублей в год |

| Уменьшение суммы налога на страховые взносы, больничный и добровольное страхование | при отсутствии работников налог сокращается на всю сумму взносов; при наличии работников — не более чем на 50% | На УСН 6% — при отсутствии работников налог сокращается на всю сумму взносов; при наличии работников — не более чем на 50% На УСН 15% — взносы учитываются в расходах |

| Допустимое число сотрудников | Не более 15 | Не более 130 |

| Налоговая ставка | 6 % | При базе «Доходы» — 6 %* или повышенная ставка 8 % при превышении лимитов При базе «Доходы минус расходы» — 15 %* или повышенная ставка 20 % при превышении лимитов. |

| Лимит доходов в 2021 году | 60 млн рублей | 200 млн рублей |

| Книга учета | Ведется для соблюдения лимита доходов | Ведется для соблюдения лимита доходов и расчета налога |

| Налоговая декларация | Не заполняется и не сдается | Заполняется и сдается не позднее 30 апреля следующего года |

| Совмещение с другими налоговыми режимами | Возможно, в том числе с УСН | Возможно, в том числе с ПСН |

| Смена региона ведения бизнеса | Для работы в другом регионе нужен новый патент | В новом регионе нужно встать на учет, уплаченные авансы будут зачтены в счет уплаты налога |

| Контрольно-кассовая техника | Можно не применять на некоторых видах деятельности | Нужно применять |

* Уточняйте размер налоговой ставки для вашего вида деятельности в вашем регионе, она может быть существенно снижена.

Основное различие между УСН и патентом заключается в ограничениях для применения. Так, на патенте можно заниматься только видами деятельности из перечня, а кроме того нельзя нанимать на работу больше 15 сотрудников и зарабатывать больше 60 млн рублей.

Это означает, что патент будет выгоднее в одном случае: когда реальный доход предпринимателя существенно выше, чем потенциально возможный доход, установленный регионом, с которого нужно платить 6 % налог.

Как подобрать налоговый тариф

При выборе тарифа, следует опираться на метод расчета и процент отчислений, а также периодичность и вид отчетности

Также, важно обратить внимание на наличие ограничений при переходе — можно ли вообще вам использовать выбранный режим

Общая система (ОСНО)

- Нужно платить: Налог на добавленную стоимость, налог на доходы физ.лиц, имущественный налог, транспортный и земельный налоги, страховые отчисления за себя, взносы в фонды и налоги за наемный персонал

- Ежегодно подается: декларация 3-НДФЛ и сведения о численности работников, ежеквартально:6-НДФЛ, декларация по НДС, расчет страховых отчислений в фонды

- Переход не ограничен

Упрощенка (УСН)

- Фиксированный налог 6% на доходы или 15% на разницу между доходами и расходами, обязательные отчисления за сотрудников и себя, имущественный налог. При переходе за лимиты по штату, доходу или стоимости ОС ставка увеличивается до 8% и 20% соответственно

- Ежегодно: декларация по упрощенке и информация по численности персонала, ежеквартально: декларация 6-НДФЛ и расчет отчислений в страховые

- Доход в год — до 150 млн, персонал — до 100 работников, ОС — до 150 млн. по остаточной стоимости. Повышенный лимит: Доход — 200 млн, Штат до 130 сотрудников, ОС — до 200 млн.

- Переход — с 1 января

Патент (ПСН)

- Оплатить цену самого патента, за вычетом страховых отчислений (льгота), имущественный налог, отчисления в фонды за себя и персонал, налоги за работников

- Ежеквартально: декларация 6-НДФЛ, расчет отчислений в страховые

- Ограничения по видам деятельности: доход в год — до 60 млн, персонал — не более 15 сотрудников

- Переход в любое время с уведомлением ФНС за 10 дней

Единый сельхозналог (ЕСХН)

- Налог на добавленную стоимость (но есть льготы), единый налог, взносы за персонал и себя, налоги с зарплат.

- Ежегодно сдавать декларацию ЕСХН, ежеквартально: 6-НДФЛ и по взносам в страховые

- Подходит только для сельхоздеятельности

- Переход с 1 января

Самозанятость (НПД)

- Только налогообложение по чекам: 4% при оказании услуг физ.лицам и 6% — по чекам, выписанным юр.лицам

- Выписка чеков в приложении

- Доход в год — до 2,4 млн.

- Направления деятельности ограничены

Перед переходом убедитесь, что проходите по условиям и что вам можно подавать заявление именно сейчас, и не придется ждать начала года.

Как ИП перейти с упрощенки на патент

Чтобы перейти на патент с УСН, ИП нужно не менее, чем за 10 дней до начала работы заполнить и сдать в налоговую заявление по форме 26.5-1.

В случае отказа от применения УСН нужно предоставить в ФНС органы еще одно заявление – по форме 26.2-3. Сделать это нужно до 15 января года, следующего за окончанием использования упрощенки.

Передать заявление в налоговую можно тремя способами:

- отнести лично или через представителя по доверенности;

- отправить по почте ценным письмом с описью вложения;

- через онлайн-сервисы.

Сменить систему налогообложения в середине года нельзя. По патенту можно начать работать в любое время, если выделить отдельное направление деятельности и оплатить по нему патент. Но тогда придется вести раздельный учет доходов и сдавать декларации по УСН.

Особенности режима ПСН в 2024 году

Патентная система налогообложения (ПСН, патент) — специальный налоговый режим, который могут применять только ИП и только в отношении определенных видов деятельности на территории конкретного субъекта Российской Федерации.

Рассмотрим особенности этой налоговой системы.

Отсутствие отчетности по налогам

Возможность ведения деятельности на ПСН без сдачи налоговой отчетности обусловлена тем, что на этой системе налогообложения фактический доход предпринимателя не имеет значения. Стоимость патента рассчитывается исходя из потенциально возможного дохода (ПВД), который определяется субъектом РФ по каждому конкретному виду деятельности. В связи с этим налоговому органу нет необходимости в постоянном мониторинге информации о фактических доходах ИП. Если фискалам потребуются эти данные, они запросят у предпринимателя книгу учета доходов.

Напомним, что до 2021 года ПВД не мог превышать 1 млн рублей, но подлежал ежегодной индексации на коэффициент-дефлятор. С 01.01.2021 максимальный лимит по ПВД был отменен в связи с чем приостановлена и ежегодная индексация.

ИП на ПСН не нужно сдавать уведомление об исчисленных суммах налога.

Необходимость ведения учета полученных доходов

ИП на ПСН обязан вести учет фактически полученных доходов в соответствующем регистре — книге учета доходов (КУД). Ее форма утверждена Приказом Минфина от 22.10.2012 N 135н.

Если ИП вместе с ПСН применяет УСН, он должен вести раздельный учет: по ПСН — в КУД, по УСН — в КУДиР.

Лимит по доходам и количеству работников.

Максимальный лимит по доходам на ПСН равен 60 млн рублей, а по количеству сотрудников — 15 человек.

Предельный доход не корректируется на коэффициент-дефлятор, как это происходит в случае, например, с УСН. Кроме того, при совмещении УСН и ПСН лимит по доходам для этих режимов налогообложения общий — 60 млн рублей.

Ограниченный перечень видов деятельности

В отличие от упрощенной системы, патентный режим применяется только в отношении определенных видов деятельности. Патент берется отдельно на каждый из них.

Общий перечень видов деятельности приведен в п. 2 ст. 346.43 НК, а конкретный перечень — в законе субъекта или муниципального образования, на территории которого установлен ПСН.

В отношении некоторых видов деятельности ПСН применяться не может. Так, например, не получится перевести на патент:

- деятельность, осуществляемую в рамках договора простого товарищества и доверительного управления имуществом;

- общепит и розничную торговлю, если площадь торгового зала или зала обслуживания превышает 150 кв. м.;

- деятельность по производству подакцизных товаров, кроме тех, что поименованы в пп. 23 п. 1 ст. 181 НК РФ;

- оптовую торговлю и торговлю по договорам поставки;

- производство драгметаллов и ювелирных изделий, а также торговлю ими;

- перевозку пассажиров или грузов, если ИП имеет в собственности, распоряжении или владении более 20 транспортных средств;

- деятельность по торговле ценными бумаги и ПФИ, а также оказание кредитных и иных финансовых услуг.

Виды деятельности, для которых запрещен режим ПСН, перечислены в п. 6 ст. 346.43 НК РФ.

Отсутствие необходимости уплаты других налогов

На патентной системе не надо платить НДС, НДФЛ, налог на имущество. Но в отдельных случаях их требуется перечислить в бюджет.

НДС уплачивается, если ИП на ПСН:

- выставил счет-фактуру с выделенной суммой налога;

- является налоговым агентом по НДС;

- ввез товары на территорию России (п. 3 ст. 145 НК РФ).

Налог на имущество физлиц необходимо уплачивать:

В отношении имущества, которое не используется в предпринимательской деятельности.

К нему, в частности, относятся: жилые дома, квартиры и комнаты, гаражи и машино-места, единые недвижимые комплексы, объекты незавершенного строительства, а также иные здания, строения, помещения и сооружения (пп. 2 п. 10 ст. 346.43, п. 1 ст. 401 НК РФ).

В отношении имущества, которое используется в предпринимательской деятельности, при этом включено в спецперечень, утверждаемый региональными властями.

Налоговая база по таким объектам определяется как кадастровая стоимость. Налог на имущество по ним нужно платить независимо от того, используется ли оно в предпринимательской деятельности.

Ограниченный срок действия патента

Патент можно взять на срок от месяца до года. При этом необязательно, чтобы месяц начинался с 1 числа. Например, патент можно оформить с 15 октября по 31 декабря.

Инструкция по переходу на патент с УСН в 2019

Итак, как перейти с «упрощёнки» на патент? На самом деле это не так сложно:

В первую очередь вам нужно проверить, может ли конкретный вид деятельности облагаться по ПСН.

Обратите внимание на то, разрешён ли этот налоговый режим в определённом субъекте РФ (ЕНВД, например, не используется в Москве). То есть региональную специфику в любом случае нужно учитывать.

Подумайте о том, хотите ли вы полностью отказаться от «упрощёнки»

Иногда разные режимы довольно выгодно совмещать.

Определитесь со сроками патента (столько-то месяцев, год). Даты нужно будет обозначить в заявлении. Причём максимум не должен превышать год даже на день, иначе вам откажут в переходе на ПСН.

Погасите все задолженности по УСН, которые у вас накопились.

Подайте документы в ту ФСН РФ, где вы зарегистрированы (привязка должна быть к месту деятельности, а не прописки). Сделать это нужно минимум за 10 календарных дней до предполагаемой даты перехода. Для 2019 года последним днём будет 18 декабря. Подавать заявление следует по форме 26.5-1 лично, заказным письмом или через кабинет при наличии электронно-цифровой подписи.

Дождитесь решения налоговой, на что потребуется 5 рабочих дней. Учтите, что если ИП был на УСН, решил перейти на патент, но потом передумал, то до окончания этого времени он может отозвать запрос.

Оплатите патент и получите документы, подтверждающие ваш новый статус налогоплательщика.

Что нужно, чтобы перейти с УСН на патент

Чтобы перейти с УСН 6% на патент, как и с УСН 15%, совершают одни и те же действия. Вне зависимости от того, сколько и какие виды деятельности вы переводите на ПСН, необходимо подать заявление на получение патента в налоговый орган. У ИП может быть несколько патентов. Для каждого вида деятельности и для каждого региона — отдельные заявления.

Срок — не позже 10 дней до начала предпринимательской деятельности на патенте

Обратите внимание на ОКВЭД, указанные в вашей выписке. Если там нет кода, соответствующего вашей деятельности, которую вы хотите вести на патенте, рекомендуем добавить нужный ОКВЭД

Итак, чтобы перейти на патент, необходимо подать в налоговую того региона, где вы будете вести патентную деятельность, заявление на получение патента.

Бланк заявления на получение патента в 2021 году

посмотреть

скачать

В 2021 году патент можно приобретать не на полное количество месяцев, а в расчете по дням. В связи с этим форма заявления о получении патента изменилась еще в 2020 году. С актуальным бланком (утвержден приказом ФНС России от 09.12.2020 № КЧ-7-3/891) можно ознакомиться в начале статьи.

Зачастую можно встретить рекомендацию при переходе с УСН на патент подавать уведомление об отказе от применения УСН. Настоятельно не советуем этого делать, даже если на патент переводится единственный вид деятельности. При отказе от УСН автоматически все возможные операции, выходящие за рамки ПСН, будут облагаться налогом по ОСНО.

КБК для оплаты патента приведены в материале

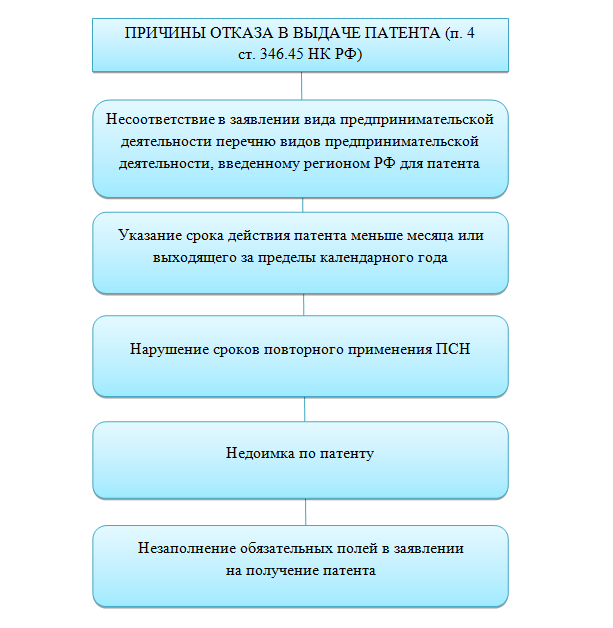

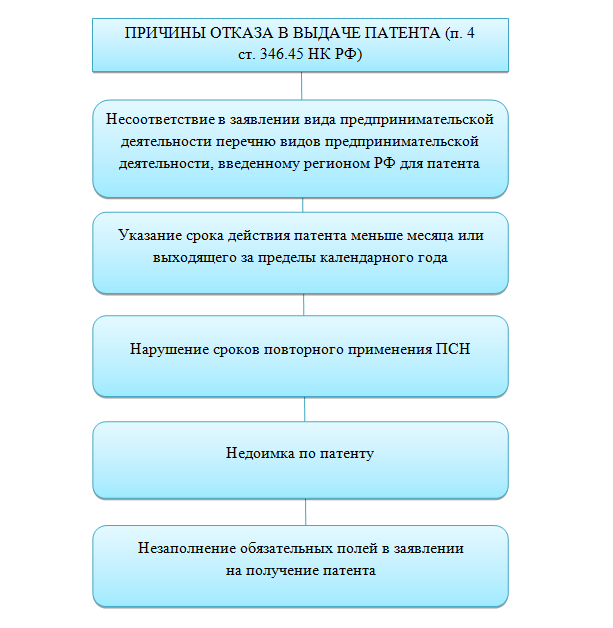

В течение пяти дней налоговая рассмотрит заявление и выдаст патент или откажет в его выдаче.

***

Переход с УСН на патент возможен. Для этого в налоговую того региона, где будет осуществляться деятельность на патенте, подают заявление о его получении. Если ИП ведет лишь один вид деятельности, для его перевода с УСН на ПСН безопасно подать заявление на патент с начала следующего года. Если ведется несколько видов деятельности, то перевести один из них на патент можно в середине года.

Еще больше материалов по теме — в рубрике «ПСН».

Процедура перехода на патентную систему налогообложения

^

Для получения патента индивидуальный предприниматель должен подать в налоговый орган заявление на получение патента по форме, утвержденной приказом ФНС России от 09.12.2020 № КЧ-7-3/891@ «Об утверждении формы заявления на получение патента, порядка ее заполнения, формата представления заявления на получение патента в электронной форме и о признании утратившим силу приказа Федеральной налоговой службы от 11.07.2017 № ММВ-7-3/544@».

Форма заявления на получение патентаpdf (268 кб)

Загрузить

Формат представления заявления на получение патента в электронной формеdocx (71 кб)

Загрузить

Порядок заполнения заявления на получение патентаdocx (43 кб)

Загрузить

Схема по заявлению на получение патентаxsd (37 кб)

Загрузить

При этом индивидуальные предприниматели также вправе подавать заявление на получение патента по следующей форме:

Заявление на получение патента необходимо подать не позднее чем за 10 дней до начала применения патентной системы налогообложения.

При осуществлении деятельности по месту жительства

Заявление подается в налоговый орган по месту жительства

При осуществлении деятельности на территории того муниципального образования, городского округа, города федерального значения или субъекта Российской Федерации, в котором предприниматель на налоговом учете не стоит

Заявление подается в любой территориальный налоговый орган муниципального образования, городского округа, города федерального значения или субъекта Российской Федерации по месту планируемого осуществления индивидуальным предпринимателем предпринимательской деятельности

Индивидуальный предприниматель, утративший право на применение патентной системы налогообложения или прекративший предпринимательскую деятельность, в отношении которой применялась патентная система налогообложения, до истечения срока действия патента, вправе вновь перейти на патентную систему налогообложения по этому же виду предпринимательской деятельности не ранее чем со следующего календарного года ()

Заявление может быть подано лично или через представителя, направлено в виде почтового отправления с описью вложения или передано в электронной форме по телекоммуникационным каналам связи.