Причины появления излишков и недостач

Процесс инвентаризации помогает выявить отклонения учетных данных от фактического наличия имущества. Излишки появляются, когда наличное имущество организации превышает учтенное. Недостачи, напротив, указывают на недостающий актив.

Отражение результатов инвентаризации в учете зависит от причины появления расхождений. Инвентаризационная комиссия составляет ведомость по расхождениям и направляет ее руководителю для ознакомления с результатами проверки. Причины формирования излишков и недостач могут быть следующие:

| Излишки | Недостачи |

|---|---|

| Ошибки при проведении инвентаризации | Естественная убыль |

| Неучтенные поставки | Ошибки в ведении складского учета |

| Излишняя экономия | Производственные издержки |

| Ошибки учета отпуска материалов и продукции | Хищения |

| Избыточные поставки | Некомпетентность или отсутствие материально-ответственных лиц (МОЛ) |

Отражение результатов инвентаризации в бухгалтерском учете происходит по строго регламентированному алгоритму в специальных ведомостях, описях и журналах. Излишки приходуются как прочий доход компании, а недостачи списываются за счет виновных лиц, а если их нет — отражаются в учете как прочие расходы.

Любое предприятие обязательно оснащается складскими помещениями, на которых хранятся материальные ценности, запасы для производства. Контролируется учет всех материалов на складе специально назначенным ответственным лицом. Чтобы проверить фактическое наличие стоящих на учете ценностей, руководство компании принимает решении о проведении .

Для ее проведения создается специальная комиссия, которая в присутствии ответственного лица производит на складе взвешивание, пересчет и измерение имеющихся фактически в наличии материалов. В случаях, когда ценности хранятся сразу не нескольких складах, комиссия перемещается от одного помещения к другому, при этом, предыдущий проверенный склад опечатывается и опломбируется.

После того, как количество товара подсчитано и зафиксировано бухгалтеру необходимо оформить итоги инвентаризации в проводках. Обычно производят либо , либо .

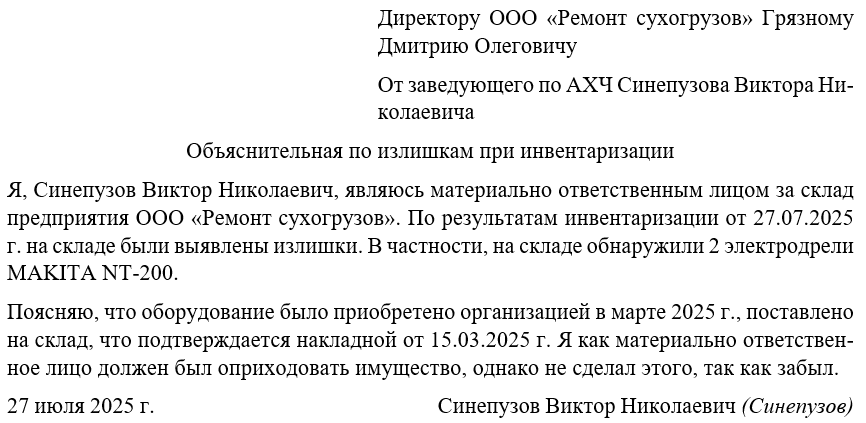

Рассказываем, как правильно составить объяснительную

Объяснительная в свободной форме будет состоять из трёх составных элементов: шапки, основной части с разъяснением причин образования излишков на складе, подписи сотрудника и даты формирования документа. Разберёмся, как не допустить ошибок при составлении записки.

В шапке потребуется прописать ФИО руководителя компании, полное наименование организации с указанием на её организационно-правовую форму. Затем здесь же отмечаем ФИО сотрудника, его должность согласно штатному расписанию.

Следующим шагом мы ссылаемся на сам факт проведения инвентаризации в компании, утверждаем, что вы являетесь материально ответственным за имущество фирмы лицом. Затем обозначаем, что инвентаризационная комиссия в ходе проверки на складе выявила излишки. Далее по тексту мы должны дать свои объяснения относительно того, как так получилось. Вероятнее всего, речь идёт о халатном отношении к своей работе.

Ниже по документу заверяем автографом объяснительную, ставим дату её оформления. Итоговый вариант потребуется передать в администрацию фирмы на рассмотрение. Сделать это можно как через отдел кадров, так и самостоятельно, вручив документ директору лично в руки. Как только по вопросу будет принято конкретное решение, ответственного работника уведомят об этом. Существует ненулевая вероятность, что никаких санкций к сотруднику не применят вовсе.

Примерный образец

Если выявлены излишки в усн проводки

В соответствии с законодательством в определенных случаях предприятие обязано производить пересчет своего имущества: средств и их источников. В ходе инвентаризации может быть установлено несоответствие указанного количества имущества в бухгалтерском учете предприятия фактическому наличию его на местах хранения и эксплуатации.

Рассмотрим, как считаются излишки при инвентаризации основных средств, порядок отражения основных фондов, выявленных инвентаризацией. Задачи инвентаризации основных фондов Периодичность и последовательность инвентаризации основных фондов на предприятии закреплена в его учетной политике.

Она осуществляется специально назначенной руководителем предприятия инвентаризационной комиссией.

С материально ответственного работника берется объяснительная относительно возникновения переизбытка ценностей. Заседание комиссии сопровождает документальное оформление процесса протоколом.

В нем фиксируются все сделанные выводы, принятые решения и рекомендации по итогам проверки. Также комиссия утверждает окончательный акт инвентаризации.

Затем все документы по инвентаризации передаются в бухгалтерию, и итоги доводятся до сведения руководителя. Инфо На основании акта инвентаризации руководитель издает приказ о принятии излишков к учету. На основании приказа бухгалтер осуществляет необходимые проводки.

Отображать излишки в отчетности следует в том месяце, когда проверка была завершена.

Определение и оформление результатов инвентаризации

Члены комиссии должны выявить причины, которые обуславливают необходимость внесения записей в учетные регистры. Также комиссия определяет способ отображения итогов инвентаризации.

Проверить фактическое наличие и остатки имущества – непосредственная заинтересованность самой компании, это позволит убедиться в точности подготавливаемой к сдаче в ФНС отчетности. Как провести и правильно оформить результаты ревизии, какими документами руководствоваться, как отразить в проводках излишки и недостачи, выявленные при инвентаризации – расскажем в статье.

Добровольная инвентаризация может быть проведена в ситуации, предусмотренной учетной политикой организации или по приказу руководителя, эти документы определяют случаи, количество и сроки инвентаризаций в отчетном году.

На разницу в стоимости от пересортицы в сторону недостачи, образовавшейся не по вине материально ответственных лиц, в протоколах инвентаризационной комиссии должны быть даны исчерпывающие объяснения о причинах, по которым такая разница не отнесена на виновных лиц.

Порядок учета подобных разниц приведен в разделе 5 Методических указаний по инвентаризации имущества и финансовых обязательств.

Документов на излишки, по которым они поступили в компанию, нет. Выявленные расхождения были отражены в сличительных ведомостях.

При инвентаризации большого количества ценностей путем взвешивания МОЛ и один из членов комиссии ведут учет в отдельных ведомостях. Затем данные сверяются и результат указывается в инвентаризационной описи.

Как раз последний случай вызывает у бухгалтеров вопросы. Среди них: как урегулировать возникшие расхождения между фактическим наличием активов и обязательств и данными бухгалтерского учета? Какие документы служат основанием для отражения корректировок в учете предприятия?

В налоговом и бухгалтерском учете такое расхождение ликвидируют в порядке исправления ошибок. Основанием для такой корректировки служит бухгалтерская справка*.

Как учитывать пересортицу

Возможны не только излишки или недостача при инвентаризации, но и пересортица по схожим видам ТМЦ. Она означает, что по одному виду имущества образовалась недостача, а по другому — излишек, но общее фактическое количество их обоих соответствует учётному.

В данной ситуации можно произвести зачет недостач излишками при соблюдении условий:

- обнаружены в одном и том же периоде;

- выявлены по одному проверяемому лицу;

- относятся к ТМЦ одного названия, но неодинаковых сортов;

- объем недостачи и излишка одинаковый.

Пересортица подтверждается через инвентаризационную опись или сличительную ведомость. Кроме того, нужно получить объяснительную от ответственного работника. Решение провести зачёт оформляется приказом руководителя.

Для пересортицы нужно оформить такие бухгалтерские проводки:

- Зачет пересорта производится по счетам аналитического учёта. Соответственно, и по дебету, и по кредиту будут одни и те же синтетические счета, но с разной аналитикой. Например:

- Если размер недостачи больше размера излишка в денежном выражении, то разница относится на виновника через корреспонденцию:

- Когда лицо, виновное в недостаче, не выявлено, разница считается недостачей и относится на расходы производства или продаж.

- Если размер недостачи меньше размера излишка в денежном выражении, то разница относится на прочие доходы через корреспонденцию:

Мы подробно рассказали о том, как оприходовать излишки при инвентаризации или недостачи. Однако, всё же лучше организовать тщательный контроль за ТМЦ, чтобы потом не разбираться, почему возникли отклонения фактических показателей от учётных.

По каким причинам появляются излишки?

После инвентаризации часто обнаруживаются излишки, представленные превышением реального имущества перед сведениями, имеющимися в бухгалтерских бумагах. Они могут быть разными материалами, основными средствами и даже деньгами в кассе. Излишки по результатам инвентаризации могут появляться по разным причинам:

- компания вынуждена работать с огромным количеством товаров или материалов, регулярно поступающих на склад и продающихся контрагентам, что увеличивает вероятность совершения ошибок;

- фирма вынуждена экономить деньги за счет плачевного финансового состояния;

- во время проведения инвентаризации специалисты совершили ошибку, поэтому требуется провести процедуру повторно;

- работники организации не учли определенные партии поступивших товаров;

- во время отпуска товаров были совершены ошибки.

Нередкими являются ситуации, когда по результатам одной инвентаризации выявляются излишки, равные недостаче по проверке, проведенной относительно других позиций. Это говорит о том, что одни товары нечаянно были заменены другими.

Что делать с излишками материалов?

Излишки по результатам инвентаризации могут списываться в производства или продаваться. Не получится полностью всю стоимость выявленных материалов включить в расходы фирмы. Это обусловлено тем, что в НК указывается, что в состав материальных затрат включается только 24% от рыночной стоимости товаров или материалов.

Отсутствуют какие-либо специфические требования к продаже выявленных излишков. Но для предотвращения разногласий с работниками ФНС желательно для этого пользоваться определенной ранее рыночной стоимостью.

В налоговых расходах излишки учитываются по формуле: рыночная стоимость * ставка налога на прибыль. Такой учет излишек при инвентаризации подходит не только к материалам или товарам, но и к другому виду имущества.

Налоговый учет при выявлении испорченных товаров и недостачи

Просмотр полной версии : КАК оприходовать лишние товары. Вопрос таков,учредитель имеет товар без доков. Либо сделать инвентаризацию,и выявить якобы излишки.

Инвентаризация при УСН проводится, если вы заметили, что у вас портится товар или откуда-то появился новый, или вдруг подозреваете своих сотрудников в воровстве и пр. Она также необходима для контроля за деятельностью компании. В малых предприятиях, в основном, проводят инвентаризации время от времени или по происшествию какого-то чрезвычайного события. Лучше проводить инвентаризацию регулярно.

Излишки при инвентаризации

Такие факты подлежат отражению в бухгалтерском учете. Вопрос о том, как оприходовать излишки при инвентаризации, рассмотрим в этой статье. Инвентаризационная комиссия в ходе инвентаризации должна соблюдать указания Минфина РФ по порядку ее проведения и учета результатов, оприходованию излишков и действий в отношении недостач. Зачастую инвентаризация сопровождается выявлением неучтенных излишков. Это могут быть как основные средства, так и товарно-материальные ценности или нематериальные активы. После сличения инвентаризационной комиссией фактических данных с данными учета следующим действием является утверждение руководителем результатов инвентаризации путем издания соответствующего приказа. Результатом выполнения этого приказа должно стать приведение данных бухгалтерского учета в соответствие с фактическими, установленными в ходе инвентаризации сведениями.

Учет излишков при инвентаризации – извольте получить доход

В соответствии с законодательством в определенных случаях предприятие обязано производить пересчет своего имущества: средств и их источников. В ходе инвентаризации может быть установлено несоответствие указанного количества имущества в бухгалтерском учете предприятия фактическому наличию его на местах хранения и эксплуатации. Рассмотрим, как считаются излишки при инвентаризации основных средств, порядок отражения основных фондов, выявленных инвентаризацией. Периодичность и последовательность инвентаризации основных фондов на предприятии закреплена в его учетной политике.

Все это прописано в учетной политике. Правильно ли я делаю. Поэтому предприниматель должен разработать его самостоятельно и закрепить в учетной политике. По общему правилу излишки, выявленные при инвентаризации, учитываются в составе внереализационных доходов по УСН.

Крупные излишки

В процессе инвентаризации иногда выявляются не только излишки материалов, но и «дополнительные» основные средства. Здесь сразу вспоминается один из профессиональных анекдотов.

В компании «Х» построили котельную за счет неучтенных средств. Потом спохватились: нужно же ставить на баланс, при проверке ведь не скроешь. Находчивый главбух решил воспользоваться проводимой инвентаризацией и включил в акт следующий пункт: «В ходе инвентаризации на территории предприятия обнаружена котельная».

На практике неучтенные котельные встречаются нечасто, а вот излишки по более мелким объектам основных средств вполне могут быть обнаружены при проверке, особенно на крупных предприятиях со сложной структурой и системой учета.

В общем случае обнаруженный объект основных средств оценивается так же, как и объект материальных запасов, т. е. по рыночной стоимости (п. 36 Методических указаний по бухгалтерскому учету основных средств, утвержденных приказом Минфина РФ от 13.10.2003 № 91н).

Может возникнуть ситуация, когда объект ОС стоит на балансе, но в учете не отражена произведенная модернизация (достройка и т. п.). В этом случае следует оценить затраты на проведение работ и увеличить на них стоимость объекта ОС. Для оценки затрат можно использовать информацию о стоимости аналогичных работ, имеющуюся у компании, либо прибегнуть к услугам оценщика.

При всех вариантах оценки ОС и ТМЦ не нужно «автоматически» использовать имеющуюся информацию о ценах по аналогичному имуществу. Следует учитывать фактическое состояние и степень износа конкретных объектов, выявленных в качестве излишков.

Годовая инвентаризация. 9. Результаты инвентаризации

Инвентаризация имущества и его источников – это операция бухгалтерского учета, с которой сталкивается в своей работе каждый бухгалтер. Узнать основные правила инвентаризации, сроки и порядок их проведения, порядок оформления результатов, а также как учитываются излишки и недостачи при инвентаризации поможет вам данная статья.

https://youtube.com/watch?v=1OUXPbmQxJk

Заключительным этапом инвентаризации выступает приведение в соответствие данных бухгалтерского учета, при этом часто возникает необходимость списать недостачи или, напротив, оприходывать излишки ценностей.

При самостоятельном установлении стоимости из общедоступных источников, например из СМИ, процесс определения цены оформляется бухгалтерской справкой. Если оценка осуществляется оценщиком, то подтверждающим документом становится его отчет. Нематериальные активы (далее – НМА) входят в состав инвестиционных активов (п. 2 Инструкции № 102).

Рассмотрим порядок налогового учета компанией на УСН излишков, обнаруженных при инвентаризации. Кроме того, коснемся вопроса учета расходов при дальнейшем использовании и реализации излишков. Рассмотрим порядок налогового учета компанией на УСН излишков, обнаруженных при инвентаризации. Кроме того, коснемся вопроса учета расходов при дальнейшем использовании и реализации излишков.

При приеме на работу (3 месяца назад) мною подписан договор о материальной ответственности. До моего прихода на работу уволились три МОЛ, при этом обязательная инвентаризация при смене МОЛ не проводилась, т.е. нет ни одного документа, свидетельствующего о том, какие материальные ценности мною приняты.

Согласно указаниям п. 7, 12, 16, 23 Инструкции № 162н, п. 9, 15, 20, 34 Инструкции № 174н, п. 9, 15, 20, 34 Инструкции № 183н излишки относятся на финансовый результат, в кредит счета 0 401 10 180 «Прочие доходы». Пример 1. В ходе проведения инвентаризации в кассе казенного учреждения был обнаружен излишек денежных средств в сумме 550 руб. Как отразить сумму излишка в учете?

Для проведения инвентаризации в организации создается постоянно действующая инвентаризационная комиссия.

Регулирование инвентаризационных разниц

Законодательно инвентаризация регулируется следующими документами:

- «О бухгалтерском учете» — Федеральный закон № 402-ФЗ от 06.12.2011г. (с изм. и доп.);

- «Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ» – Приказ Минфина № 34н от 29.07.1998г.;

- ПБУ 1/2008 — «Учетная политика организации»;

- «Методические указания по инвентаризации имущества и финансовых обязательств» — Приказ Минфина № 493 от 13.06.1995г.;

- «О порядке утверждения норм естественной убыли при хранении и транспортировке товарно-материальных ценностей» — Постановление Правительства РФ №814 от 12.11.2002г.;

- «Методические рекомендации по разработке норм естественной убыли» — Приказ Минфина № 955 от 31.03.2003г.

Типовой операции по принятию к учету излишков наличных денежных средств в Инструкции № 162н не содержится. Вместе с тем в п. 86Инструкции № 174н, п. 89 Инструкции № 183н есть рекомендации по отражению в учете поступления в кассу учреждения излишков денежных документов, обнаруженных при инвентаризации.

Общие правила его проведения регламентированы в Методических указаниях по инвентаризации имущества и финансовых обязательств, утвержденных Приказом Минфина РФ от 13.06.1995 № 49 (далее – Методические указания). Отметим, что финансовым ведомством подготовлены изменения в Инструкцию № 157н (Приказ от 29.08.2014 № 89н).

Суммы излишков и недостач ценностей в сличительных ведомостях указывают в соответствии с их оценкой в бухгалтерском учете.

Зарплату получаю на карту сбербанка каждый месяц 15числа.На карту перевода не было,получала у кассира,которая удержала с меня еще 4тыс за эту недостачу.В магазине я ничего не брала с инвентаризацией не согласна ни с той не с другой.Подскажите пожалуйста что делать?Также в магазине только камеры,охраны нет.Нет обеда,работаем по 12 часов.

Этим актом оформляют собственно зачисление выявленного объекта в состав ОС. Данный акт составляют на основании соответствующих первичных документов поставщика ОС.

В преддверии отчетной поры необходимо провести инвентаризацию активов и обязательств учреждения. В консультации на практических примерах рассмотрим отражение результатов данного контрольного мероприятия – излишков и недостач.

Организация вправе проводить инвентаризацию в добровольном порядке. Условия и сроки должны быть установлены в учетной политике.

В преддверии отчетной поры необходимо провести инвентаризацию активов и обязательств учреждения. В консультации на практических примерах рассмотрим отражение результатов данного контрольного мероприятия – излишков и недостач.

При инвентаризации комиссия проверяет не только количество товара, но и соответствие его нормам качества, хранения и срокам годности.

Ответы на распространенные вопросы про учет излишек товара при УСН

Вопрос №1: Фирма на УСН «Доходы минус расходы» собирается учесть в составе внереализационных доходов стоимость излишка товаров, обнаруженного при проведении инвентаризации. Какую учитывать стоимость товаров?

Ответ: В данном случае Минфин РФ советует учитывать излишек товаров по стоимости, отраженной по итогам проведения инвентаризации, в ходе которой был обнаружен излишек товара.

Вопрос №2: Можно ли фирме на УСН не фиксировать в акте инвентаризации факт обнаружения излишка товаров?

Ответ: Нельзя, по итогам инвентаризационной проверки должен быть составлен соответствующий акт, в котором указывается, помимо прочего, факт обнаружения излишка товаров. Скрыть данный факт нельзя, поскольку стоимость найденных таким образом товаров отражается в составе внереализационных доходов, с суммы которых уплачивается единый налог УСН.

Важность правильного оприходования выявленных излишков

Пошаговая процедура оприходования выявленных излишков требует внимательности и точности действий. Излишки, выявленные в ходе инвентаризации, должны быть учтены и оформлены соответствующим образом для предотвращения возможных убытков и нарушения налогового законодательства.

При проведении инвентаризации и выявлении излишков важно учесть причины их появления, чтобы предотвратить их повторное возникновение. Основные причины появления излишков могут быть связаны с неэффективным использованием материалов или недостаточным контролем за их расходованием

При оприходовании выявленных излишков необходимо учитывать все необходимые нюансы и следовать указаниям руководства предприятия. Директор предприятия назначает ответственных лиц, которые выполняют все действия по оприходованию, оформлению и учету выявленных излишков. Также может потребоваться проведение проверочной аудита, чтобы осуществить контроль за правильностью проводок и учета излишков.

Оформление оприходования и учета излишков важно для поддержания бухгалтерского учета и обеспечения правильности финансовой отчетности предприятия. Неправильное оформление и учет излишков может привести к проблемам при проведении налоговых проверок и созданию финансовых убытков

Таким образом, важно правильно оприходовать и учесть выявленные излишки при инвентаризации, чтобы избежать возможных убытков и обеспечить точность финансовой отчетности предприятия

Учет излишков в расходах при их дальнейшем использовании

Компания не сможет списать в расходы излишки, использованные в своей деятельности. Ведь «упрощенцы» применяют кассовый метод, поэтому учесть затраты можно только после их фактической оплаты (п. 2 ст. 346.17 НК РФ). У найденного имущества стоимость приобретения отсутствует. Компания увеличивает доходную составляющую, но реальных расходов, как, например, в случае с имуществом, приобретенным по договору поставки, она не несет.

Принятые к учету излишки в дальнейшем могут быть реализованы (например, если больше нет необходимости использовать их в производственной деятельности). В данной ситуации возникает доход, который включают в расчет базы по «упрощенному» налогу (п. 1 ст. 346.15 НК РФ).

Двойного налогообложения при этом не возникает, так как в первом случае компания получила внереализационные доходы в виде рыночной стоимости излишков, а во втором — доходы от их реализации (письма Минфина России от 24.05.2013 № 03-11-06/2/18968, от 05.07.2011 № 03-11-11/109).

Вопрос

Ответ

В упрощенной системе налогообложения доходы учитываются по правилам ст. ст. 249 и 250 НК РФ, то есть точно так же, как и для налога на прибыль (п. 1 ст. 346.15 НК РФ). Согласно п. 20 ст. 250 НК РФ в состав внереализационных доходов включается стоимость излишков материально-производственных запасов и прочего имущества, которые выявлены в результате инвентаризации.

Раз такое правило есть для налога на прибыль, то аналогичный порядок должен применяться и в упрощенной системе налогообложения. Поэтому стоимость излишков товаров, выявленных в результате инвентаризации, включается в состав доходов, учитываемых при определении налоговой базы по налогу, уплачиваемому в связи с применением упрощенной системы.

Здесь необходимо уточнить, что стоимость излишков покупных товаров, выявленных в ходе инвентаризации, определяется в целях налогообложения исходя из рыночных цен, определяемых с учетом положений ст. 105.3 НК РФ, но не ниже затрат на их приобретение (Письмо Минфина России от 12.08.2011 N 03-03-06/1/478).

Если компания продаст выявленные и оприходованные излишки товаров, то возникнет доход от реализации. Ведь выручка определяется исходя из всех поступлений, связанных с расчетами за реализованные товары, в том числе и за проданные излишки товаров.

C точки зрения гл. 26.2 НК РФ двойного налогообложения здесь не возникает, поскольку речь идет о совершенно разных видах дохода, полученного в результате разных операций: внереализационном доходе, выявленном в ходе инвентаризации, и доходе от реализации. Такие разъяснения, в частности, приведены в Письме Минфина России от 05.07.2011 N 03-11-11/109.

При этом специалисты Минфина России не имеют ничего против уменьшения доходов от реализации излишков на сумму расходов по оплате товаров (в виде стоимости излишков товаров). Финансисты отметили следующее.

Таким образом, компания может учесть в составе расходов стоимость излишков товаров после того, как они будут проданы. При этом списывается стоимость, по которой они были учтены в составе доходов.

В целях налогового учета при применении УСН учитываются доходы от реализации и внереализационные доходы (ст. 346.15, п.п. 1, 2 ст. 248, ст. 249, ст. 250 НК РФ).

Стоимость излишков материально-производственных запасов (МПЗ) и прочего имущества, которые выявлены в результате инвентаризации, признаются внереализационным доходом (п. 20 ст. 250 НК РФ). Доход признается на дату поступления (выявления) имущества (п. 1 ст. 346.17 НК РФ).

Доходы, полученные от реализации излишков товаров, выявленных в результате инвентаризации, также должны учитываться в доходах при УСН.

Если же организация продает материалы, полученные при демонтаже основных средств, то при реализации указанных материалов стоимость, по которой они отражены в учете, не уменьшает налоговую базу при УСН (письмо Минфина России от 31.07.2013 № 03-11-06/2/30601). При этом необходимо учитывать внереализационные доходы в виде стоимости МПЗ, полученных при демонтаже ОС (п. 13 ст. 250 НК РФ) и доходы от реализации таких МПЗ.

Если организация принимает решение признавать для целей налогообложения при УСН расход в виде стоимости излишков товаров, выявленных при инвентаризации, то пользователь должен в явном виде указать значение Принимаются в поле Расходы (НУ) в каждой строке табличной части документа Оприходование товаров.

В этом случае при проведении документа, отражающего продажу излишков товаров, в регистре Книга учета доходов и расходов (раздел I) формируются движения, где признаются расходы для целей УСН.

![[усн]: как учесть излишки](http://serverimages.ru/wp-content/uploads/d/a/d/dad2800c707bb43dddb912ddc5527748.jpeg)