Доработка и усовершенствование объектов НМА

Для нематериальных активов, в отличие от основных средств, понятие «модернизация» отсутствует. Как в этом случае учитывать расходы, например, на обновление (переработку) программного обеспечения, являющегося нематериальным активом?

В бухгалтерском учете согласно п. 16 ПБУ 14/2007 изменение фактической (первоначальной) стоимости НМА, по которой он принят к бухгалтерскому учету, допускается только в случаях переоценки и обесценения. Таким образом, расходы, связанные с модернизацией (модификацией, доработкой, усовершенствованием) нематериального актива, не увеличивают его первоначальную стоимость. Такие расходы нужно учитывать в составе расходов по обычным видам деятельности (п.п. 5, 7, 19 ПБУ 10/99. Согласно позиции Минфина России, затраты, относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе как расходы будущих периодов и подлежат списанию путем их обоснованного распределения между отчетными периодами в порядке, установленном организацией, в течение периода, к которому они относятся (письмо от 12.01.2012 № 07-02-06/5).

В налоговом учете также не предусматривается увеличение первоначальной стоимости нематериальных активов в связи с улучшением (изменением) их качеств (не предусматривается и переоценка (уценка) стоимости НМА до рыночной стоимости). Затраты на усовершенствование НМА можно учесть как прочие расходы, связанные с производством и реализацией в соответствии с пп. 26 или пп.49 пункта 1 статьи 264 НК РФ. В некоторых рекомендациях Минфин России высказывает точку зрения, что указанные расходы налогоплательщику следует распределять в соответствии с принципом равномерности признания доходов и расходов, при этом, организация вправе самостоятельно определить период, в течение которого будет признавать такие расходы (письмо от 06.11.2012 № 03-03-06/1/572).

Пример 3

Для равномерного распределения расходов по доработке НМА в соответствии с позицией Минфина в программе доступен механизм расходов будущих периодов для целей бухгалтерского и налогового учета.

Поступление работ по модификации регистрируется документом Поступление (акт, накладная)

с видом операции Услуги

(рис. 7).

Рис. 7. Учет расходов по модификации НМА

При заполнении поля Счета учета

следует перейти по гиперссылке в одноименную форму и указать (для целей бухгалтерского и налогового учетов):

- счет затрат (97.21 «Прочие расходы будущих периодов»);

- наименование расхода будущих периодов — Модификация ПО «Туманность Андромеды»

(выбирается из справочника Расходы будущих периодов

); - подразделение затрат;

- счет учета НДС.

В форме элемента справочника Расходы будущих периодов

, кроме наименования, необходимо заполнить следующие реквизиты (рис. 8):

- вид расхода для целей налогообложения;

- вид актива в балансе;

- сумму РБП (справочно);

- порядок признания расходов;

- даты начала и окончания списания;

- счет затрат и аналитику списания затрат.

Рис. 8. Заполнение элемента справочника «Расходы будущих периодов»

Что касается входного НДС, то его можно принять к вычету единовременно в полной сумме в момент принятия к учету затрат по модификации НМА, поскольку НК РФ не содержит указаний на необходимость принятия НДС к вычету равными долями.

В результате проведения документа сформируются следующие бухгалтерские проводки (в том числе записи в ресурсах Сумма НУ Дт

и Сумма НУ Кт

):

Дебет 97.21 Кредит 60.01 — на стоимость работ по модификации программного обеспечения без НДС;

Дебет 19.04 Кредит 60.01 — на сумму НДС по приобретенным работам.

Начиная с октября 2015 года после выполнения регламентной операции Списание расходов будущих периодов

стоимость работ по модификации НМА будет ежемесячно включаться в состав расходов равными долями.

Как изменить специальный коэффициент для начисления амортизации

При принятии к учету основного средства специальный коэффициент указывается на закладке Налоговый учет.

При вводе начальных остатков основных средств специальный коэффициент указывается на закладке Налоговый учет формы ввода основного средства в документе Ввод начальных остатков.

Применение специальных коэффициентов амортизации строго регламентировано нормативными правовыми актами и допускается только в случаях, предусмотренных законодательством. Изменение специального коэффициента, как правило, производится именно в случае изменения законодательства. Например: благодаря поправкам в НК РФ с 1 января 2009 года не применяется понижающий коэффициент 0,5 к основной норме амортизации, предусмотренный ранее для амортизируемых в налоговом учете легковых автомобилей и пассажирских микроавтобусов, чья первоначальная стоимость превышала определенный стоимостной лимит (до 01.01.2008 – 300 000 руб. и 400 000 руб., с 01.01.2008 – 600 000 руб. и 800 000 руб. соответственно). В указанной ситуации налогоплательщикам-собственникам таких основных средств потребовалось изменить коэффициент амортизации.

Специальный коэффициент хранится только для налогового учета в реквизите Специальный коэффициент регистра сведений Специальный коэффициент для амортизации ОС (налог. учет). При начислении амортизации объекта основных средств программа получает из этого регистра специальный коэффициент, установленный на начало периода, за который начисляется амортизация. Специальный коэффициент можно изменить только один раз в течение года.

Для изменения специального коэффициента используется документ Изменение специального коэффициента для расчета амортизации ОС. В табличном поле Основные средства этого документа необходимо перечислить объекты, для которых специальный коэффициент нужно изменить, и указать для каждого из этих объектов новый специальный коэффициент.

Новое значение реквизита Специальный коэффициент будет использовано программой при начислении амортизации в следующем месяце.

Законодательное обоснование

В бухучете зачастую появляется необходимость принять к учету группу прав пользования нематериальных активов (НМА), к примеру, если это однотипные лицензии на работу с программой или др. Можно ли принять их на одну инвентарную карточку группового учета нефинансовых активов?

В соответствии п. 9 стандарта «Нематериальные активы», регламентированного Приказом Минфина от 15.11.2019 г. № 181н, единица бухучета объекта НМА — инвентарный объект.

Он представляет собой совокупность прав на результаты интеллектуальной деятельности по патенту, свидетельству или иному документу, который подтверждает изобретение, покупку или отчуждение этих прав в пользу РФ, субъекта РФ, муниципального образования, госучреждения.

Один инвентарный объект НМА — это также совокупность объектов, которые включают несколько результатов интеллектуальной деятельности (единая технология, мультимедийный продукт и др.).

Каждый инвентарный объект НМА получает уникальный инвентарный номер, сохраняемый за ним на весь учетный период. Когда полученный объект нефинансовых активов ставится на бухучет, к нему нельзя применять инвентарный номер выбывшего объекта НМА.

В стандарте не указаны исключения для прав пользования НМА. В актуальной редакции этого документа, а также в Инструкции по плану счетов, регламентированной Приказом Минфина от 01.12.2010 г. № 157н, нет прямого указания на групповой учет прав пользования НМА.

Однако Минфином он допускается с оформлением инвентарной карточки группового нефинансовых активов по форме 0504032 и присвоением каждому объекту уникального номера. При этом можно ориентироваться на Письмо Минфина от 21.05.2021 г. № 02-07-10/40313.

В соответствии с п. 26 стандарта амортизация рассчитывается лишь по объектам НМА с установленным сроком полезного использования, в т.ч. по правам пользования НМА.

Согласно п. 33 стандарта амортизация рассчитывается с учетом таких моментов:

- на объекты стоимостью больше 100 тыс. руб. амортизация начисляется согласно нормам амортизации в соответствии с используемым методом амортизации;

- на объекты стоимостью не больше 100 тыс. руб. амортизация начисляется в размере 100% первоначальной стоимости.

В стандарте не указаны особенности расчета амортизации по правам пользования НМА. Таким образом, амортизацию по ним нужно начислять аналогично тому, как и по НМА. Данный момент также указан в Письме Минфина от 01.06.2021 г. № 02-07-10/42328. Кроме того, в письме имеются разъяснения, что на основании данного стандарта регламентированы требования к бухучету активов, которые классифицируются как нематериальные активы.

Согласно Инструкции № 157н линейный способ расчета амортизации применяется по инвентарным объектам, на которые оформлены индивидуальные инвентарные карточки.

Начисление амортизации

Нормативное регулирование

В бухгалтерском учете стоимость НМА погашается посредством начисления амортизации, начиная со следующего месяца после принятия объекта к учету и прекращается погашаться со следующего месяца после его выбытия или полного погашения стоимости НМА (п. 31-33 ПБУ 14/2007).

Начисление амортизации осуществляется по кредиту счета 05 «Амортизация нематериальных активов» в корреспонденции со счетами затрат. В нашем примере НМА учитывается для коммерческих нужд, поэтому затраты по начисленной амортизации относятся на издержки обращения в дебет счета 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (план счетов 1С).

В налоговом учете стоимость объекта НМА погашается посредством начисления амортизации, начиная со следующего месяца после ввода его в эксплуатацию и прекращает погашаться со следующего месяца после его выбытия или полного погашения стоимости (п. 4 ст. 259 НК РФ, п. 5 ст. 259.1 НК РФ).

В НУ начисленная амортизация может признаваться в составе прямых, косвенных или внереализационных расходов, в соответствии с учетной политикой по НУ. В нашем примере амортизация учитывается в составе косвенных расходов единовременно в последний день месяца начисления.

Узнать подробнее особенности начисления амортизации в 1С

Учет в 1С

Параметры начисления амортизации задаются:

В нашем примере web-сайт www.udom-shop.ru принят к учету в качестве НМА и введен в эксплуатацию 28 февраля, следовательно, амортизация в БУ и НУ начисляется с марта.

Документ формирует проводку:

Ежемесячная сумма амортизации в 1С рассчитана правильно.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по расчету амортизации, например, Бухгалтерскую справку.

Ввод начальных остатков по основным средствам в 1С: Бухгалтерии предприятия 8

Опубликовано 21.07.2016 08:29 Далеко не всегда работа новой организации начинается сразу в базе 1С: Бухгалтерии предприятия 8, достаточно часто бывают такие случаи, когда на данный программный продукт переходят уже в период активной работы. При такой ситуации возникает необходимость ввода в базу начальных остатков на определенную дату. Остатки можно внести вручную или загрузить из программ предыдущих версий (например, 1С: Предприятия 7.7). В этой статье мы рассмотрим ручной ввод начальных остатков по счетам учета основных средств: счет 01 и счет 02.

Вводится информация об остатках с помощью «Помощника ввода остатков». Открываем закладку «Главное», раздел «Начальные остатки» — «Помощник ввода остатков».

В первую очередь нужно указать дату, на которую мы будем вводить остатки.

Далее устанавливаем курсор и дважды щёлкаем на нужный счет, либо нажимаем на кнопку «Ввести остатки по счету».

Заполняем поле «Подразделение» и нажимаем кнопку «Добавить»

В открывшемся окне вводим наименование основного средства и информацию о нём. На закладке «Начальные остатки» указываем: — Первоначальную стоимость нашего основного средства по бухгалтерскому и налоговому учету — Стоимость основного средства на момент ввода остатков. В этом разделе вводим первоначальную или текущую (восстановительную) стоимость ОС на дату ввода остатков. Если у Вас не было переоценки, то она будет равна первоначальной стоимости, как в нашем случае. Эта же сумма будет введена как остаток по дебету счёта 01. — Накопленную амортизацию. Вводим общую сумму амортизации на момент ввода остатков. Эта сумма будет введена в качестве остатка по кредиту счёта 02. — Параметры амортизации. В этом поле указываем способ отражения расходов по амортизации.

Далее заполняем вкладку «Бухгалтерский учёт». Указываем способ поступления основного средства, материально-ответственное лицо и порядок учета. Затем выбираем способ начисления амортизации, в поле «Срок полезного использования в месяцах» указываем общий срок использования (не оставшийся). Ставим галочку «Начислять амортизацию». К заполнению всех этих параметров нужно отнестись очень внимательно, так как они влияют на дальнейшее автоматическое начисление амортизации при закрытии месяца.

Следующая закладка «Налоговый учет». Здесь указываем примерно те же данные, только для налогового учёта.

На закладке «События» заполняем дату принятия к учету основного средства, событие, название документа, по которому ОС принято. Если была проведена модернизация, то указываем необходимую информацию о ней.

Записываем и закрываем. При проведении у нас формируются проводки по Дт счёта 01.01 и Кт счёта 02.01.

При вводе остатков все проводки у нас корреспондируют со вспомогательным счетом 000. Он специально введен в программу для ввода остатков и в других случаях не используется. По дебету счета 01.01 у нас отражается первоначальная стоимость ОС, по кредиту счета 02.01 – накопленная амортизация на дату ввода остатков. После ввода остатков по всем остальным счетам вспомогательный счет 000 должен закрыться, т.к. общий дебетовый оборот должен быть равен кредитовому. Если на счете 000 после ввода всех остатков остается сальдо, это значит, что была допущена ошибка, и на сумму этого сальдо не будет сходиться баланс. Необходимо обязательно сразу же разобраться с такой ситуацией и откорректировать остатки таким образом, чтобы счет 000 был закрыт, так как обороты по нему допускаются только на дату ввода начальных остатков. В будущем никаких движений по данному счету в программе быть не должно.

Комментарии

0 Елена 27.02.2020 14:10 Здравствуйте! Вопрос по теме! У нас Бухгалтерия государственног о учреждения, редакция 2.0 (2.0.68.18) Только что , на начало 2021 года перешли с ред.1 соответственно по док. Ввод остатков пришли ОС. Вопрос: почему по этому документу регистр СТОИМОСТЬ ОБЬЕКТОВ ОС ставит минус (расход) по ОС? И далее выходит ошибка в тех анализе как несоответсвие Бух учета и регистров из-за этого. Просьба помочь понять и как исправить

Цитировать

Обновить список комментариев

JComments

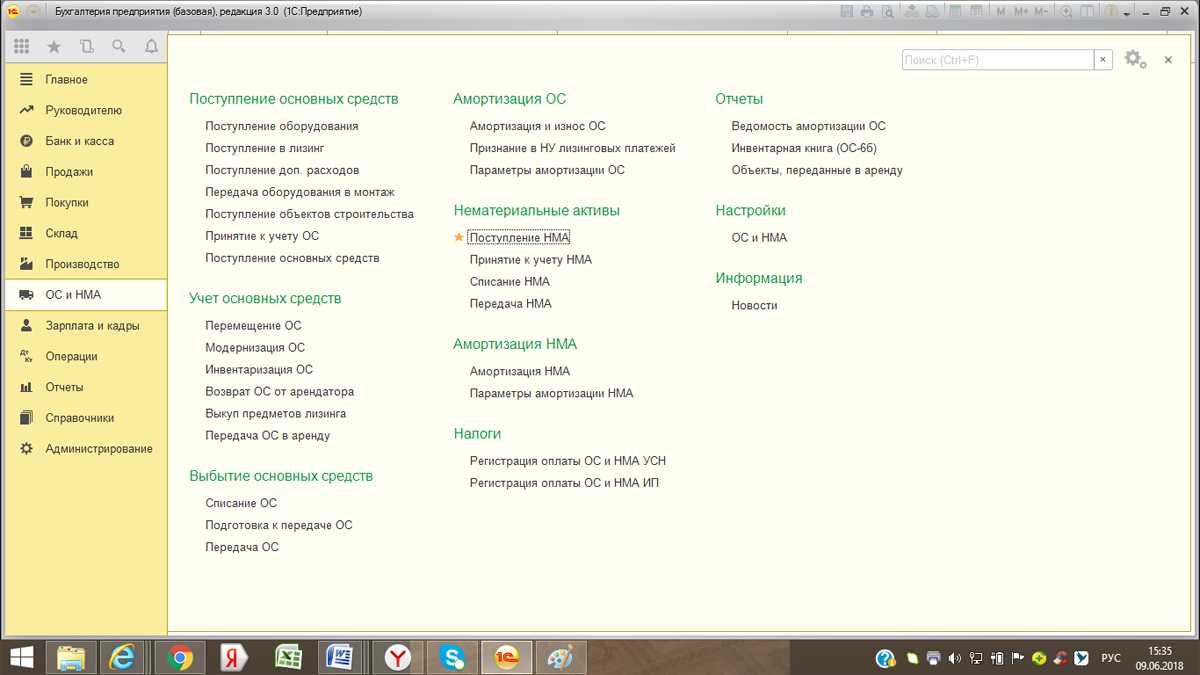

Поступление НМА в 1С

Первоначально при работе с нематериальными активами их требуется принять, для чего существует документ «Поступление НМА», доступный в разделе «ОС и НМА».

После выбора из списка необходимого документа активировать новое окно для документа необходимо кнопкой «Создать».

Далее требуется его заполнение. В шапке отражается информация об организации, контрагенте, номере договора. При наличии единственного договора он будет внесен системой автоматически. Графы «Документ №» и «Дата» не обязательны для заполнения, но их целесообразно не оставлять пустыми. В них вносятся данные по первичному документу на приемку.

В табличной части вносятся сами нематериальные активы, причем карточки активов сгруппированы в отдельном справочнике «Нематериальные активы». Далее указывается стоимость покупке, а при необходимости размер НДС. Причем в шапке указывается способ начисления НДС (в составе стоимости или сверху).

Графы «Счет учета» и «Счет НДС» заполняются автоматически, но только при условии, что были изначально установлены правильные настройки. Отражению подлежит номер и дата поступившего счета-фактуры, после чего необходимо нажать на кнопку «Зарегистрировать».

Заполненный документ выглядит так:

Системой будет сформирован следующий набор проводок

Отражение нового актива осуществляется по счету 08.05 «Приобретение нематериальных активов».

Приобретение и оприходование НМА

Для учета приобретения НМА перейдем в меню «ОС и НМА», далее «Нематериальные активы-Поступление НМА».

Рис.1 Поступление НМА

Рис.1 Поступление НМА

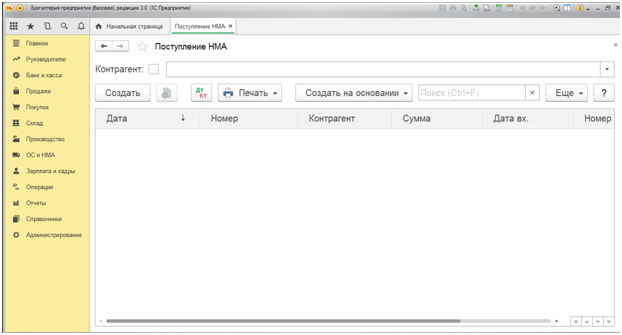

Открывается электронный документ «Поступление НМА».

Рис.2 Электронный документ «Поступление НМА»

Рис.2 Электронный документ «Поступление НМА»

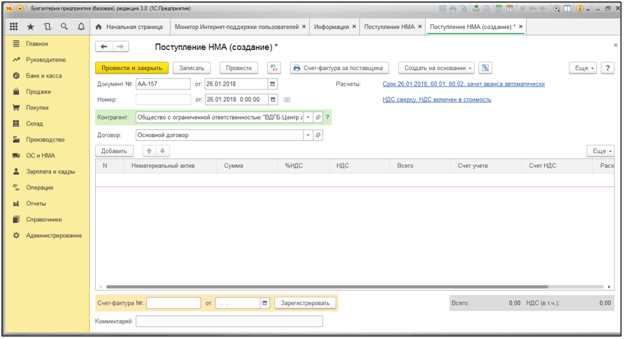

При нажатии кнопки «Создать» откроется окно документа «Поступление НМА (создание)» (Рис.3), в котором необходимо последовательно заполнить все реквизиты. При выборе контрагента, если с ним заключен только один договор, его реквизиты проставляются автоматически.

Рис.3 Поступление НМА (создание)

Рис.3 Поступление НМА (создание)

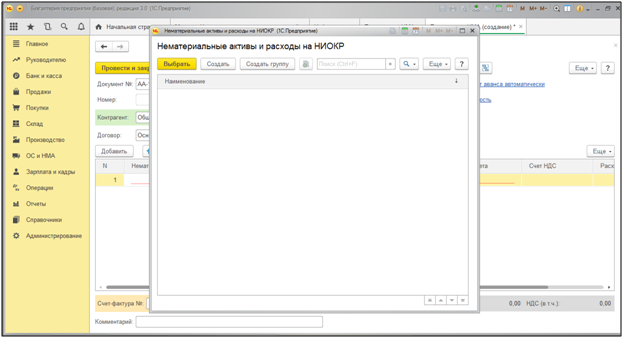

Также последовательно заполняем остальные реквизиты. При выборе нематериального актива открывается меню справочника «Нематериальные активы и расходы на НИОКР».

Рис.4 Нематериальные активы и расходы на НИОКР

Рис.4 Нематериальные активы и расходы на НИОКР

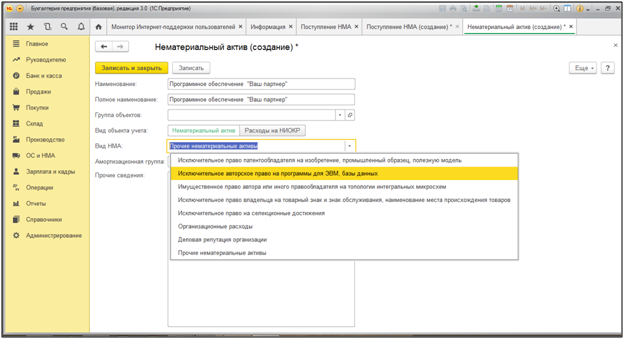

Нажимаем кнопку «Создать» и последовательно заполняем реквизиты справочника: полное и краткое наименование НМА, группу объектов и т.д (Рис.5). В строке «Вид НМА» 1С Бухгалтерия позволяет выбрать наиболее подходящий к нашему случаю вид НМА – Исключительные авторские права на программы для ЭВМ (базы данных).

Рис.5 Исключительные авторские права на программы для ЭВМ (базы данных)

Рис.5 Исключительные авторские права на программы для ЭВМ (базы данных)

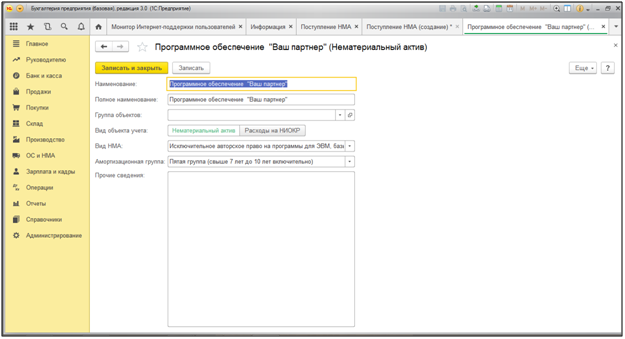

Также при создании НМА можно сразу же проставить срок его полезного использования, выбрав амортизационную группу (Рис.6). Пункт 1 статьи 258 НК РФ наделяет налогоплательщика правом самостоятельного определения срока полезного использования НМА и установления амортизационной группы. В нашем примере мы выбрали пятую амортизационную группу со сроком полезного использования от 7 до 10 лет.

Рис.6 Выбор амортизационной группы

Рис.6 Выбор амортизационной группы

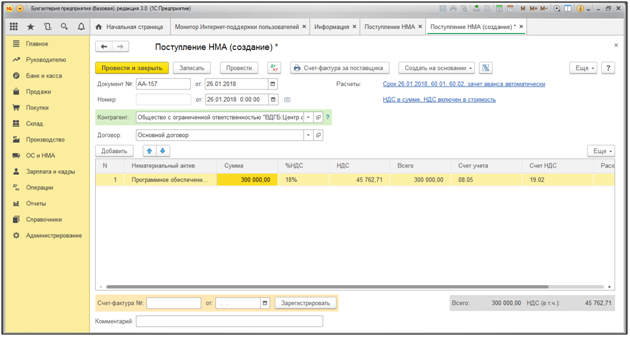

Стоимость программного обеспечения составляет 300,0 тыс. рублей. Далее нажимаем «Провести и закрыть» (Рис.7)

Обращаем внимание, что программа автоматически проставила счета учета НМА 08.05 «Приобретение нематериальных активов»

Рис.7 Провести и закрыть

Рис.7 Провести и закрыть

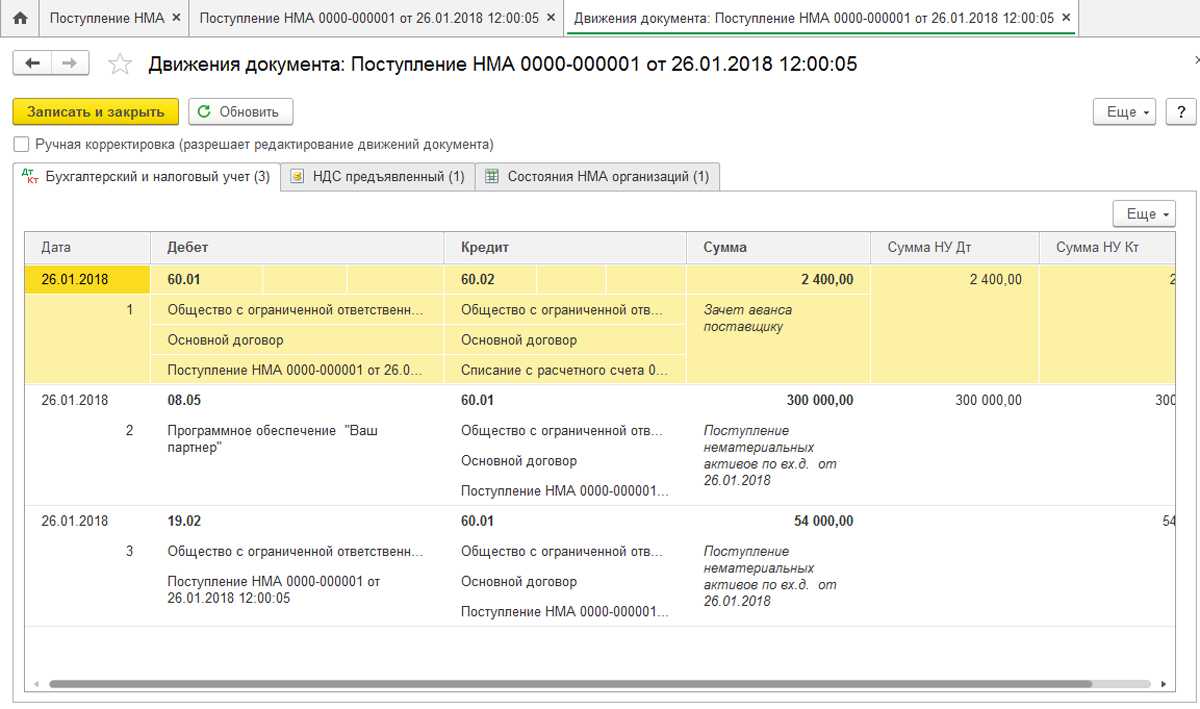

Проведение данного документа отражает лишь поступление НМА в 1С, принятие к учету НМА оформляется отдельным документом с аналогичным названием. Ниже представлен скриншот бухгалтерских проводок, формирующихся при проведении документа «Поступление НМА».

Рис.8 Поступление НМА

Рис.8 Поступление НМА

График начисления амортизации

График начисления амортизации по году в 1С:Підприємство — это весьма удобный механизм для начисления амортизации по основным средствам сезонного применения. Найти его можно в документе «Ввод в эксплауатацию ОС», во вкладке «Учетные данные».

Возможные графики начисления амортизации хранятся в справочнике «Годовые графики амортизации ОС». Для изменения графика амортизации (например: при изменении порядка использования основного средства) либо для установки или прекращения начисления амортизации по графику, используется документ «Изменение графиков начисления амортизации ОС».

В шапке этого документа необходимо указать новый график амортизации, а в табличном поле «Основные средства» перечислить объекты, для которых график нужно изменить. Точно так же можно установить начисление амортизации по графику, если ранее она начислялась в общем порядке.

Если требуется прекратить начисление амортизации объекта основных средств по графику, то поле «График» в документе «Изменение графиков начисления амортизации ОС» следует оставить пустым.

КАК НАЧИСЛЯТЬ АМОРТИЗАЦИЮ В 1С

Хотя в бухгалтерской среде начисление амортизации считается весьма длительным и сложным процессом, если вы посмотрите, , то будете приятно удивлены, насколько всё просто. Кстати, этот процесс был удачно автоматизирован и в более ранних версиях. Бухгалтер лишь несет ответственность за внимательное заполнение исходных документов и сверку полученных результатов.

Традиционно амортизацию необоротных активов

и основных средств производят в конце месяца в процессе закрытия месяца. Порой в начале внедрения 1С на предприятии, бухгалтеры практикуют ввод основных средств с помощью документа «Ввод в эксплуатацию ОС»

. Это позволяет сэкономить время на ввод данных при начальном внедрении программы. Недостатком такой практики является то, что до конца службы таких объектов нужно будет выполнять заполнение амортизационной стоимости с помощью ручной корректировки проводок документа, поле «Стоимость для вычисления амортизации» на закладке «Параметры амортизации ОС (бухгалтерский учет)»

Рисунок 1: Ручная корректировка стоимости для вычисления амортизации в документе «Ввод в эксплуатацию ОС».

В документе «Изменение параметров начисления амортизации»

на закладке ОС задаются основные параметры начисления, в нижней части вкладки находятся справочники и документы, позволяющие тонко настроить способы отображения, налоговые назначения и многие другие параметры начисления амортизации.

Рисунок 2: Справочники и документы для управления параметрами начисления амортизации ОС.

Даже, если вы впервые сталкиваетесь с вопросом как начислить амортизацию в 1С 8.2

, понятные названия и удобный интерфейс с подсказками помогут быстро решить его.

Далее следует ввести документ «Закрытие месяца»

, который можно вызвать из этой же закладки, либо из главного меню Операции->регламентные операции->Закрытие месяца

. В новом документе оставить флажки в пункте «Начисление амортизации»

, если других действий выполнять на данный момент нет необходимости.

Рисунок 3: Начисление амортизации с помощью документа «Закрытие месяца».

Нажмем кнопку ОК внизу окна, начисления готовы. Документ всё выполнит сам. Если в процессе проведения появляются сообщения об ошибках, следует записать этот документ без проведения, откорректировать исходные документы и повторить проведение нашего документа «Закрытие месяца»

.

Рисунок 4: Проводки по начислению амортизации ОС.

Теперь вы знаете, как начислить амортизацию в 1С 8.2

и могли убедиться, что система позволяет значительно облегчить этот процесс. Осталось убедиться в правильных суммах и проводках на счетах.

Оборотная сторона карточки учета нематериальных активов

На второй странице документа нет таблиц. На ней заполняющему предоставляются строки для краткой письменной характеристики. Причем назначение актива в нем не прописывается, так как оно уже должно содержаться на лицевой стороне документа.

Можно указать здесь конкретные параметры и возможности компьютерной программы, сроки, права. Перечень функционала тоже будет нелишним. Часто перечисляют компанию, чьей интеллектуальной собственностью являлся продукт. Но слишком пространное описание не приветствуется.

Важно! Информация по краткой характеристике не должна дублировать и цитировать техническую документацию (инструкции, правила эксплуатации) по описываемому объекту, которая находится в организации. Завершающим штрихом в бумаге будут указание должности заполнявшего, его личная подпись и расшифровка

Она ставится после всеобъемлющего анализа нематериального актива

Завершающим штрихом в бумаге будут указание должности заполнявшего, его личная подпись и расшифровка. Она ставится после всеобъемлющего анализа нематериального актива.

Поступление и принятие к учету

В программе 1С:Бухгалтерия, начиная с версии 3.0.45 введен новый вид операции «Поступление основных средств» у документа «Поступление (акты, накладные)». Он совмещает само поступление и принятие к учету, если не требуется монтаж. Проводки формируются сразу за два документа, вследствие чего принимать к учету нет необходимости.

В разделе «ОС и НМА» нажмите на ссылку «Поступление основных средств».

В открывшемся окне нажмите на кнопку «Создать». В его шапке укажите контрагента, который поставляет нас данный станок, и выберите договор. Если данный объект предназначен для сдачи в аренду, отметьте это.

Теперь укажем в поле «Местонахождение ОС» то подразделение, где будет фактически находиться наше основное средство. Укажите МОЛ – сотрудника, ответственного за наш станок. Начисление НДС настраивается по соответствующей ссылке (включать или не включать в стоимость и способ начисления).

Так же в шапке необходимо выбрать счет отражения расходов по амортизации. На основании этих данных в дальнейшем будут формироваться проводки. В нашем случае мы выбрали счет 20.01 основное производство.

Теперь перейдем к заполнению табличной части

Тут важно учесть, что в тех случаях, когда вы приобретаете несколько одинаковых основных средств (к примеру, 3 станка), в справочнике основных средств должно быть столько же позиций с разными инвентарными номерами. В данной табличной части должно быть тоже несколько отдельных строк

После выбора основного средства, счета подставятся автоматически: счет учета 01.01, счет амортизации 02.01, счет НДС 19.01. Тут все подставилось верно, и менять эти значения мы не будем. Дальше укажите стоимость основного средства, НДС и срок полезного использования в месяцах.

После того как вы заполнили все данные, проведите документ.

У нас сформировались 3 проводки:

- Дт 08.04.2 Кт 60.01 — поступление основного средства от поставщика.

- Дт 01.01 Кт 08.04.02 — принятие к учету фрезерного станка.

- Дт 19.01 Кт 60.01 – НДС.

Далее зарегистрируйте счет-фактуру внизу формы документа, указав ее номер и дату.

Непосредственно из формы документа поступления можно сразу создать платежное поручение.

Все данные перенесутся из поступления. Останется только проверить правильность их заполнения, особенно банковские реквизиты.

После подтверждение успешности платежа банковской выпиской остается только подтвердить это в программе, создав списание с расчетного счета. Его можно сделать на основании платежного поручения.