Учет питьевой воды: сборник вопросов-ответов

Организации-наниматели обеспечивают работников питьевой бутилированной водой. Надо ли в таком случае на ее стоимость начислить страховые взносы в ФСЗН и Белгосстрах? Учитывается ли она при налогообложении прибыли? Что с подоходным налогом? Как отразить расходы на воду в учете? Вопросов не мало, и на них есть ответы.

1. Организовали забег среди своих работников. В рамках этого мероприятия закупили питьевую бутилированную воду. Расходы на нее заложены в смету расходов на проведение мероприятия. Как списать стоимость потребленной работниками воды в бухучете? Надо ли на нее начислить страховые взносы в ФСЗН и Белгосстрах?

Основные бухгалтерские проводки по учету питьевой воды

- Дт 10 Кт 60 – поставка воды на предприятие.

Дт 60 Кт 50, 51 – расчеты с поставщиком наличными средствами или безналичным перечислением.

Дт 20, 23, 25, 26, 44, 91 Кт 10 – расходы по закупке питьевой воды отнесены на затраты (счет затрат выбирается организацией в зависимости от выбранной учетной политики).

- Дт 60, 76 Кт 50, 51– внесение залога за бутыли.

Дт 009 – отображение внесенного залога.

Дт 10.04 Кт 60 (76) – получение на склад возвратных бутылей (возврат тары оформляется обратной проводкой).

Дт 50, 51 Кт 60, 76 – возврат ранее внесенной залоговой стоимости.

Кт 009 – списание отображенного залога.

- Дт 10 Кт 60 – покупка собственного кулера для компании.

Дт 20, 44 и т. д. Кт 10 – ввод собственного кулера в эксплуатацию.

Дт 20, 25, 26 и т. д. Кт 60 – отнесение на затраты арендных платежей за использование кулера поставщика.

Как правильно учитывать затраты на воду в офисе?

Только представьте: завтра на вашей фирме появится кофемашина или кулер.

Как их поставить на баланс? Какие налоги платить придется, а какие – нет (хоть и требуют)? Наши специалисты помогут разобраться.

Все чаще для сотрудников, чтобы им работалось комфортнее, устанавливают автоматы для приготовления кофе, чая, устройства для охлаждения или подогрева воды. Конечно, приятно, когда руководитель заботится о своих подчиненных, но главбуху от этого лишняя морока. Ведь, учитывая эти расходы, ему надо так извернуться, чтобы и инспекторов «ублажить», и «родную» компанию не обидеть.

Ставим на баланс

В бухгалтерском учете кофемашины надо отражать в составе основных средств на счете 01. Так же, как холодильник в директорском кабинете, кондиционеры, пожарную сигнализацию и т.д. С кулером посложнее: если срок его полезного использования больше года – это основное средство, иначе – материал (счет 10). Это срок возьмите из технической документации (кстати, это распространяется и на налоговый учет).

Касательно расходов на заправку этих аппаратов, их нужно учитывать на субсчете 91-2 «Прочие расходы» в составе операционных расходов. Как отразить эти затраты, если вашу фирму тонизирующими напитками будут периодически обеспечивать, покажет пример.

Пример

В мае ЗАО «Актив» (заказчик) заключило договор с ООО «Чистая вода» (исполнитель) на установку и аренду кулера, а также на поставку воды в бутылях. Расходы по установке и аренде аппарата за месяц составили 2124 руб. (в том числе НДС – 324 руб.). Стоимость двух бутылей воды, заказанных «Активом», – 472 руб. (в том числе НДС – 72 руб.).

Почтовые расходы

Под услугами почтовой связи понимаются действия или деятельность по приему, обработке, перевозке, доставке (вручению) почтовых отправлений, а также по осуществлению почтовых переводов денежных средств (ст. 2 Федерального закона от 17.07.1999 № 176-ФЗ «О почтовой связи»). Иными словами, почтовыми могут быть, например, расходы:

на отправку корреспонденции;

на приобретение почтовых конвертов, марок и маркированных конвертов;

на аренду почтовых абонентских ящиков;

на осуществление денежных переводов;

на отправку товаров почтой.

К примеру, затраты на почтовые услуги по переводу денежных средств в виде дивидендов можно учесть в расходах при УСНО, поскольку эти затраты соответствуют критериям п. 1 ст. 252 НК РФ. Косвенным подтверждением сказанному является Письмо Минфина России от 20.03.2015 № 03-03-06/1/15525.

По общему правилу почтовые расходы признаются в налоговой базе после их оплаты (п. 2 ст. 346.17 НК РФ). Если оплата услуг связи производится заранее (то есть перечисляется аванс), то расходы надо учесть на дату оказания услуг. Например, когда у «упрощенца» заключен договор о комплексном почтовом обслуживании. И, конечно, все затраты на услуги почтовой связи должны отвечать общим условиям признания расходов, то есть должны быть документально подтверждены (п. 1 ст. 252, п. 2 ст. 346.16 НК РФ). «Входной» НДС по почтовым расходам учитывается как отдельный расход (пп. 8 п. 1 ст. 346.16).

Касательно затрат на почтовую доставку покупателям товаров необходимо учесть следующее. Возможность признания в учете таких затрат зависит от того, реализован товар или нет.

Общеизвестно, что «упрощенцы» при определении налоговой базы могут уменьшать полученные доходы:

на стоимость товаров, приобретенных для дальнейшей реализации (уменьшенную на величину расходов, названных в пп. 8 п. 1 ст. 346.16 НК РФ), – такие затраты признаются в расходах по мере реализации указанных товаров;

на расходы, связанные с приобретением и реализацией указанных товаров, в том числе на расходы по их хранению, обслуживанию и транспортировке (пп. 23 п. 1 ст. 346.16). Согласно п. 2 ст. 346.17 НК РФ такие затраты признаются в расходах после фактической оплаты.

В связи с этим при отправке товаров почтой затраты на их пересылку учитываются как расходы, связанные с реализацией товаров, после их оплаты при сдаче товара на почту (пп. 23 п. 1 ст. 346.16, пп. 2 п. 2 ст. 346.17 НК РФ, п. 23 Правил оказания услуг почтовой связи).

Однако если покупатель не забрал товары на почте, расходы на их пересылку (в том числе при заказе через Интернет) нельзя учесть в рамках УСНО (см. письма Минфина России от 01.09.2016 № 03-11-06/2/51055, от 30.05.2016 № 03-11-06/2/31125). Иными словами, если «упрощенец» отправил товар покупателю по почте, но тот его не выкупил и товар вернулся к продавцу, то потраченные на почтовую пересылку деньги продавец не может учесть при исчислении «упрощенного» налога.

Утверждены Приказом Минкомсвязи России от 31.07.2014 № 234.

Учет возвратной тары в 1С 8.3 Бухгалтерия

В тот же день поставщик доставил 1 бутыль воды.

По условиям договора бутыль является возвратной залоговой тарой.

Учетной политикой предусмотрено, что в 1С на забалансовых счетах ведется учет залоговых сумм и чужого имущества.

Пошаговая инструкция учета возвратной тары в 1С 8.3 Бухгалтерия.

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Перечисление аванса поставщику | |||||||

| 12 марта | 60.02 | 51 | 1 200 | 1 200 | Перечисление аванса поставщику | Списание с расчетного счета — Оплата поставщику | |

| 76.05 | 51 | 250 | 250 | Перечисление залога поставщику | |||

| Учет суммы залога за балансом | |||||||

| 12 марта | 009.01 | — | 250 | Учет суммы залога на забалансовом счете | Операция, введенная вручную — Операция | ||

| Приобретение воды | |||||||

| 12 марта | 60.01 | 60.02 | 120 | 120 | 120 | Зачет аванса | Поступление (акт, накладная, УПД) — Товары |

| 10.01 | 60.01 | 100 | 100 | 100 | Принятие к учету материалов | ||

| 19.03 | 60.01 | 20 | 20 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

| 12 марта | — | — | 120 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.03 | 20 | Принятие НДС к вычету | ||||

| — | — | 20 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Поступление возвратной многооборотной тары | |||||||

| 12 марта | 002 | — | 250 | Учет тары на забалансовом счете | Операция, введенная вручную — Операция | ||

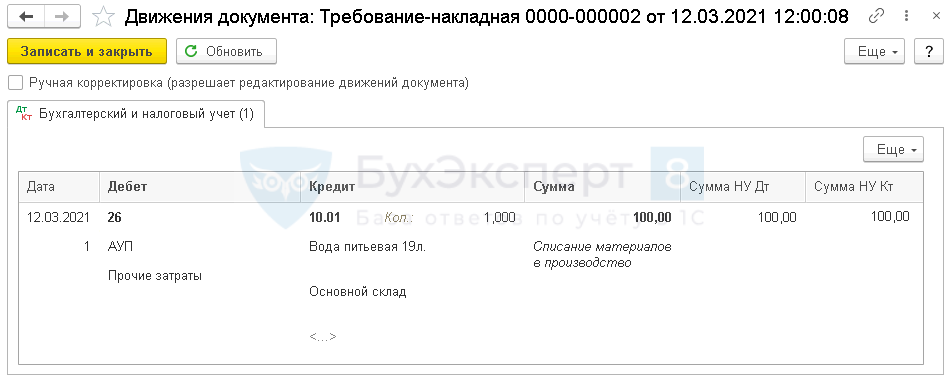

| Списание воды на общехозяйственные нужды | |||||||

| 12 марта | 26 | 10.01 | 100 | 100 | 100 | Списание материалов | Требование — накладная |

Вода для кулера

Бутилированную питьевую воду, которая необходима для работы кулера, примите к учету по стоимости ее приобретения (без учета налогов) и отразите по дебету счета 10 «Материалы» субсчет 10-1 «Сырье и материалы».

Передачу воды в подразделение оформите требованием-накладной по форме М-11 (или актом на списание питьевой воды по самостоятельно разработанной форме). На основании этого документа спишите стоимость воды на затраты:

Дебет 23 (25, 26, 44, 91-2…) Кредит 10 субсчет «Сырье и материалы»

— списана фактическая себестоимость воды.

Порядок отражения расходов на приобретение кулера и воды при расчете налогов зависит от того, какую систему налогообложения применяет организация.

Телевизоры и музыкальные центры

Пожалуй, самыми спорными предметами офисного хозяйства можно назвать телевизоры и музыкальные центры. С точки зрения налоговиков такое оборудование имеет развлекательную направленность и никак не связано с получением доходов. По этой причине инспекторы отказываются принимать расходы на музыкальные и телевизионные установки.

Но судьи в большинстве случаев встают на сторону налогоплательщиков. Так, ФАС Уральского округа признал, что музыкальный центр приобретен для производственной необходимости, а именно для улучшения условий труда работников. Следовательно, расходы на его приобретение экономически обоснованы (постановление от 03.08.12 № Ф09-6061/12).

В другом судебном решении — в постановлении ФАС Московского округа от 27.06.11 № КА-А40/5826-11 — говорится, что плату по вещание спутникового телевидения можно списать, как расходы на информационные услуги. Причем этот вывод распространяется и на случаи, когда в комплект вещания входят пакеты развлекательного характера, такие как «Суперспорт» или «VIP-кино».

Единственная ситуация, в которой нельзя учесть расходы на ТВ — это размещение телевизора не в офисе, а в жилой квартире. В арбитражной практике есть пример, когда судьи поддержали инспекцию, потому что спутниковая антенна использовалась в квартире директора. И хотя по документам компания арендовала данную квартиру, это не убедило судей в обоснованности затрат (постановление ФАС Волго-Вятского округа от 15.03.11 № А31-4975/2010).

Инструкция для бухгалтера, как в проводках отразить расходы на питьевую воду

Руководством в ситуации, когда приходится делать проводки по расходам на питьевую воду, выступает ПБУ 5/01. Если еще точнее, что п.2 и п.5 этого положения. Это значит, что приобретенные баклажки с водой приравниваются к материально-производственным запасам (МПЗ).

Делается это по себестоимости. То есть, от цены продукта, которую вы заплатили, нужно отнять НДС. Чтобы сделать проводки, понадобится наличие первичных документов: соглашение о купле партии бутылок с водой, счет-фактура и накладная на товар.

Если с документацией все в порядке, то для подобных затрат создан счет 10 «Материалы». Поэтому в классическом варианте учет будет таким:

- Дт10 Кт60 – констатация факта купли воды;

- Дт19 Кт60 – выделяете НДС, если он предусмотрен при покупке;

- Дт68 Кт19 – вычет НДС, при выполнении всех требований НК РФ.

Дальнейшая судьба стоимости воды будет зависеть от того, решится ли компания причислить эти траты к расходам, уменьшающим базу налога на прибыль или нет. Для бухучета это будет означать: затраты на один из видов деятельности предприятия (если причислит) или прочие траты (если нет).

Если бухгалтер принимает решение, уменьшить с помощью воды налоговую базу, то ее себестоимость включается в основное производство или общехозяйственные расходы: Дт20 (26) Кт10.

При ином исходе событий проводки будут другими. Сравнительную таблицу двух вариантов учета баклажек смотрите ниже.

Питьевая вода для нужд офиса: учет и оформление

Учитываем расходы на кулер и воду.

Если внимательно изучить перечень, найти расходы на обеспечение нормальных условий труда, к которым и относится покупка питьевой воды, не удастся. Аналогичное правило распространяется и в отношении приобретения сладостей и кофе. Чтобы узнать налоговые последствия, необходимо внимательно изучить таблицу, представленную ниже.

Разновидности налогов Траты на приобретение чая для работников Расходы, являющиеся представительскими Влияние на учет в налоге на прибыль Учитывается Выполнить учет нельзя Учитывается Выполнить учет нельзя НДФЛ Прибыль работника предприятия определить: Можно + + — — Не получится — — — — ЕСН + взносы на ОПС Можно + — — — Не получится — — — — Как быть с НДС при учете затрат Если компания приобретает для работников чай и сладости, считается, что происходит безвозмездная передача товаров. Это официальная позиция Минфина.

Некоторые работодатели отводят отдельные помещения под комнаты отдыха и психологической разгрузки. В этих комнатах нередко устанавливают тренажеры, бильярдные столы и прочее спортивное оборудование. Чаще всего такие объекты подходят под критерии основных средств, и налогоплательщики начисляют на них амортизацию.

Проверяющие традиционно утверждают, будто расходы на амортизацию беговых дорожек, велотренажеров и другого спортинвентаря нельзя отразить в налоговом учете по причине производственной необоснованности. Но суды встают на сторону организаций и признают, что амортизационные отчисления по тренажерам можно списать на уменьшение облагаемой прибыли (см., например, постановления ФАС Уральского округа от 05.09.11 № Ф09-5411/11 и ФАС Северо-Кавказского округа от 27.08.12 № А18-1371/2011).

* СанПиН 2.1.4.1074-01 «Питьевая вода. Гигиенические требования к качеству воды централизованных систем водоснабжения. Контроль качества» введены в действие постановлением Главного государственного санитарного врача от 26.09.01 № 24.

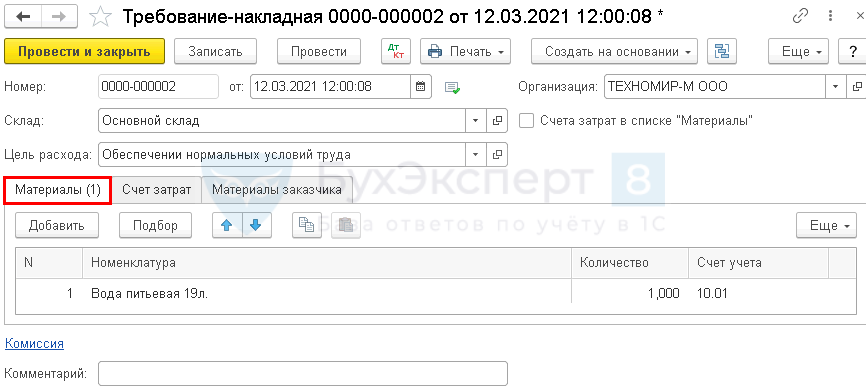

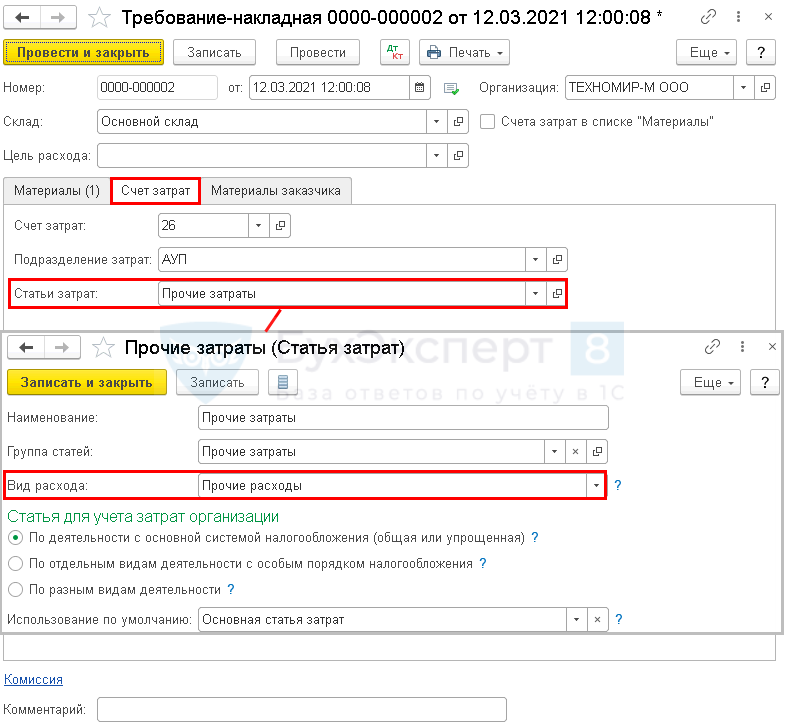

Списание воды на общехозяйственные нужды

В тот же день оформите документ Требование-накладная ( Склад — Требования-накладные ).

Лучше создать его на основании документа поступления, тогда шапка документа и вкладка Материалы заполнятся автоматически.

Отнесите стоимость воды на прочие расходы в БУ и НУ.

Мы рассмотрели как вести учет тары в 1С 8.3 Бухгалтерия.

Для доступа к разделу авторизируйтесь на сайте.

См. также:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

(6 оценок, среднее: 4,33 из 5)

В бухучете многообразие операций

Покупаем кулер

Как принять кулер к учету, зависит от срока его полезного использования:

-

срок не превышает 12 месяцев, то учитывайте кулер как МПЗ вне зависимости от его цены. Затраты на доставку и установку удобнее включить в его стоимость, если такой порядок учета затрат предусмотрен в вашей бухгалтерской учетной политике. Если же нет, то учтите их как текущие расход ыпп. 5, 6 ПБУ 5/01

. При передаче смонтированного кулера в эксплуатацию спишите его стоимость на расходы по обычным видам деятельност ипп. 5 , 7 ПБУ 10/99

; пп. 90 , 93 Методических указаний, утв. Приказом Минфина от 28.12.2001 № 119н (далее — Методические указания)

; -

срок полезного использования кулера составляет более 12 месяцев, то все зависит от общей суммы затрат на него и от установленного в вашей организации лимита стоимости имущества для отнесения к основным средствам. Возможны такие ситуации:

-

затраты на покупку, доставку и монтаж кулера превышают лимит, то они формируют первоначальную стоимость аппарата как амортизируемого основного средств апп. 4 , 7, 8 , 17 ПБУ 6/01

;

-

общая сумма затрат на кулер не превышает лимит, то удобнее учесть его как МПЗ — в порядке, описанном вышеп. 5 ПБУ 6/01

.

-

Арендуем кулер

При аренде у вас будут затраты на доставку и монтаж аппарата, а также расходы в виде арендной плат ыч. 1 ст. 606 , п. 1 ст. 607 , п. 1 ст. 614 ГК РФ

. Принимайте эти суммы к учету в состав расходов по обычным видам деятельности. Стоимость доставки и установки кулера включайте в расходы на дату подписания акта приемки-сдачи выполненных работ, а суммы арендной платы — на последнее число каждого месяца аренд ыпп. 5 , , 18 ПБУ 10/99

.

Приобретаем и меняем фильтры

С точки зрения бухучета фильтры для кулера — это один из видов материалов. Списывайте их стоимость на расходы по обычным видам деятельности при установке в аппара тпп. 5, 6 ПБУ 5/01

; пп. 90 , 93 Методических указаний

.

Покупаем воду в бутылях

Стоимость питьевой воды учитывайте сразу в расходах по обычным видам деятельност ипп. 2 , 5, 6 ПБУ 5/01

; пп. 5 , , 18 ПБУ 10/99

.

А вот бутыли — это тара. Как правило, по договору поставщик берет за них залог (сверх стоимости воды) и вы должны ему возвращать бутыли при поставке вам очередной партии воды.

Включать залог в расходы не нужно. Эта сумма формирует так называемую залоговую стоимость, по которой вы примете бутыли к учету на забалансовый счет 002 «Товарно-материальные ценности, принятые на ответственное хранени е»пп. 160 , , 164 Методических указаний

.

Как оформить документально расходы

Все операции, связанные с осуществлением хозяйственной деятельности компании, должны сопровождаться первичной документацией (закон №402-ФЗ). Такие бумаги могут быть приняты к учету только в том случае, если были составлены по форме, которая присутствует в альбомах форм первичной документации. Если бухгалтеру необходимо составить документ, специальная форма для которого не установлена, в него необходимо включить реквизиты, указанные в законе.

Бумаги, которые требуются для учета сладостей и напитков, приобретаемых для работников и посетителей, представлены в таблице.

| Тип операции | Название документа | Форма |

| Учет после покупки | Товарная накладная | № ТОРГ-12 |

| Приходный ордер | № М-4 | |

| Перемещение продуктов внутри компании | Требование-накладная | № М-11 |

| Осуществление списания питьевой воды | Акт на списание материалов в производство | Форма, которую специалист компании разработал самостоятельно. Она должна быть составлена с учетом требований ФЗ №402-ФЗ |

Чтобы подтвердить обоснованность отнесения воды к расходам, эксперты советуют оформлять внутренние организационно-распорядительные документы. В качестве примера может выступать приказ руководителя. Компания имеет право разработать собственные корпоративные стандарты, в соответствии с которыми выполняется обеспечение работников питьевой водой и сладостями. Действие проводится с целью создания благоприятных условий для осуществления трудовой деятельности.

Учет воды, чая, кофе: ответы на популярные вопросы

Вопрос №1. Как лучше списать траты на покупку сладостей и чая для персонала?

Затраты на приобретение продуктов можно отнести к прочим расходам или списать за счет средств, оставшихся после налогообложения.

Вопрос №2. Будет ли у сотрудников, которые употребляют продукты, приобретенные работодателем для всех, облагаемый доход?

Персонализация потребления продуктов, которые компания приобрела для всех работников, невозможна. По этой причине начислять страховые взносы и удерживать НДС с сотрудников нельзя.

Вопрос №3. Можно ли учесть траты на покупку напитков и сладостей для работников, если компания находится на УСН?

Нет, выполнить действие не получится. Список трат, которые могут уменьшить размер прибыли, приведен в НК РФ. Покупка напитков и сладостей в перечень не входит.

Вопрос №4. Вода, чай, кофе, конфеты и прочие продукты, входящие в эту категорию, относятся к ОС или МПЗ?

Если внимательно изучить правила отнесения объектов к той или иной категории, выяснится, что напитки и сладости относятся к материально-производственным запасам.

Вопрос №5. Можно ли отнести траты на покупку чая и конфет для клиентов и партнеров к представительским расходам?

Нет, выполнение подобной манипуляции будет являться ошибкой.

Как учесть бутыли (тару), поступающие с водой?

В настоящее время многие организации осуществляют производство и поставку высококачественной бутилированной питьевой воды в таре однократного или многократного использования. Заметим, что в соответствии с п. 1 ст. 481 ГК РФ продавец обязан передать покупателю товар в таре и (или) упаковке, за исключением товара, который по своему характеру не требует затаривания и (или) упаковки.

Примечание. Тара — это вид материальных запасов, предназначенных для упаковки, транспортировки и хранения продукции, товаров и других материальных ценностей.

Тара подразделяется на тару однократного и многократного применения.

Тара однократного применения (полиэтиленовые, картонные, бумажные пакеты, кульки и др., мешки бумажные и из полимерных материалов и пр.), использованная для упаковки продукции (товаров), как правило, включается в себестоимость затаренной продукции и покупателем отдельно не оплачивается. В учете данный вид тары не отражается, после использования питьевой воды она подлежит уничтожению.

Тара многократного использования может быть как возвратной, так и невозвратной, в отличие от тары однократного использования, которая является невозвратной.

Понятия «возвратная тара» и «невозвратная тара» регулируются исключительно условиями договора между продавцом и покупателем. Возвратной тара многократного использования считается при ее определении таковой в договоре на поставку продукции при условии обязательного соблюдения сроков и условий ее возврата поставщику (продавцу). На основании ст. 517 ГК РФ, если иное не установлено договором поставки, покупатель (получатель) обязан возвратить поставщику многооборотную тару и средства пакетирования, в которых поступил товар, в порядке и сроки, установленные законом, иными правовыми актами, принятыми в соответствии с ними обязательными правилами или договором. Поэтому при очередной поставке бутилированной питьевой воды поставщику возвращают все освободившиеся от воды бутыли в состоянии, пригодном для повторного использования, комплектными, очищенными от остатков воды.

За каждую бутыль поставщик взимает с покупателя залог. Размер залога указан в спецификации, фиксирован в рублях (условных единицах) и НДС не облагается. Кроме того, если бутыли, переданные покупателю, не возвращены поставщику в указанный в договоре срок, поставщик имеет право не отдавать покупателю залоговую стоимость таких бутылей, а также предъявить покупателю претензию с требованием о возврате или оплате их стоимости, а также выставить штраф или другие дополнительные санкции за невыполнение обязательств по возврату залоговой тары, если это предусмотрено условиями договора.

Залоговая стоимость бутылей возвращается покупателю при условии их возврата в том объеме, в котором покупатель вносил ее, на основании выставленных продавцом счетов. Количество бутылей, находящихся у покупателя, не должно превышать количество оплаченных залоговых сумм. При увеличении заказываемого количества бутылей с питьевой водой покупатель обязан дополнительно оплатить залоговую стоимость за каждую не оплаченную ранее бутыль. Стоимость бутыли не включается в цену питьевой воды.

В учреждении полученные бутыли следует учитывать по фактическим (залоговым) ценам, указанным поставщиком в расчетных и отгрузочных документах.

Бухгалтерское сопровождение обеспечения компании питьевой водой

- Питьевая вода: относится к материальным запасам, используемым для осуществления предпринимательской деятельности, поэтому ее поступление и расход фиксируются в бухгалтерском учете на активном счете 10. По дебету отображается оприходование на склад в корреспонденции со счетом учета расчетов с поставщиками(может быть использован сч. 76 в зависимости от установленных правил учета на предприятии), по кредиту – передача в рабочие подразделения на основании требования-накладной. Для распределения МПЗ по их назначению для учета питьевой воды может быть открыт дополнительный субсчет 10.06.

Примечание! В бухгалтерской отчетности фирмы информация обо всех материальных запасах организации отображается суммарно в 1210 строке баланса.

- Возвратная тара: чаще всего договор поставки подразумевает внесение залоговой стоимости за бутыли. Данный платеж не относится к расходам организации и, соответственно, фиксируется в составе дебиторской задолженности контрагентов и на забалансовом счете 009. Сами бутыли могут быть оприходованы на субсчет 10.04 и списаны оттуда при возврате контрагенту.

Примечание! При закупке собственных бутылей право собственности переходит к предприятию, поэтому бухгалтерский учет осуществляется в стандартном порядке закупки материалов.

- Кулер:

Если приобретается собственный кулер, то организация принимает его на учет. Так как средняя стоимость кулеров в 2018 году не превышает 20 тыс. рублей, его можно включить в состав материально-производственных запасов фирмы (например, отнести на субсчет 10.09), и расходы по приобретению списать сразу при передаче актива в работу.

Если использование кулера оформляется в аренду, то его следует отражать на забалансовом счете (может быть применен 001 счет). Арендные платежи списываются в расходы организации.