Как оформлять кредит

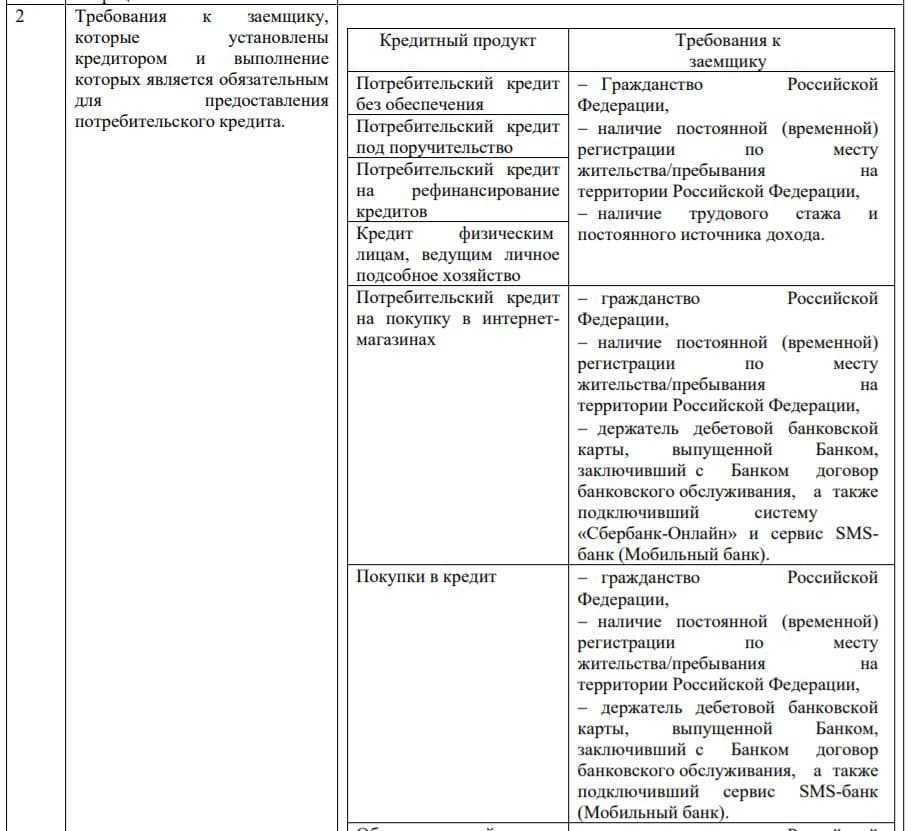

Российские банки предъявляют к своим гражданам минимальные требования, заемщику нужно приносить небольшой пакет документов. А европейские банки при оформлении кредита устанавливают более жесткие условия для иностранных заемщиков:

- наличие официального заработка;

- отсутствие задолженностей по налогам и действующих займов на родине;

- наличие имущества, которое можно использовать в качестве залога;

- привлечение поручителя из граждан страны, в которой будет выдан кредит;

- готовый бизнес-план – для предпринимателей.

При открытии зарубежного счета россияне обязаны уведомить налоговую. Если этого не сделать, назначат штраф. Прежде чем перейти к выбору банка, определитесь, зачем нужны заемные средства. В некоторых случаях можно обойтись без кредита или же оформить его в российском банке. Если же преимуществ зарубежного кредитования гораздо больше, можно переходить к выбору страны. Изучите основные условия по предоставлению кредитов в разных государствах, выберите наиболее выгодный и приступайте к поиску банка с самыми оптимальными условиями.

При выборе кредитной организации учитывайте такие параметры:

- Схему погашения кредита.

- Репутацию и рейтинг банка.

- Сложность процедуры оформления займа.

- Дополнительные платежи по кредиту.

При оформлении займа в иностранном банке обязательно наличие:

- загранпаспорта;

- разрешения на пребывание в стране – виза, ВНЖ;

- справки о доходах за 1-2 предшествующих года и любые другие документы, которые подтвердят платежеспособность заемщика;

- сведений об обязательных ежемесячных платежах – алименты или другой кредит;

- трудового договора;

- документа о наличии недвижимости в собственности;

- разрешения на проведение валютных операций в зарубежных странах.

В некоторых банках нужно предъявлять также и документ о составе семьи. Все перечисленные бумаги должны быть переведены на язык того государства, в котором будет оформлен заем. Если оформляете кредит на бизнес, то нужно предоставить адрес регистрации и проживания, сведения об образовании и стаже, адрес организации, данные о сфере бизнеса.

Документы для оформления

Для того, чтобы подать заявку на получение банковского кредита, мигранту с ВНЖ необходимо заранее подготовить следующий пакет документов:

- действующий вид на жительство;

- документ, свидетельствующий о постоянной или временной регистрации по месту проживания иностранца;

- паспорт или иной документ удостоверяющий личность (должен быть переведен и заверен у нотариуса);

- справка, подтверждающая платежеспособность заемщика (справка 2-НДФЛ, декларация о доходах);

Помимо вышеуказанных документов, сотрудники банка могут запросить и иную документацию, необходимую при оформлении займа. Также банковские сотрудники могут самостоятельно запросить дополнительную информацию, чтобы проверить кредитную историю заемщика. Если выяснится, что заемщик уже брал кредит в этом иди другом банке, но пропускал платежи или несвоевременно их оплачивал, такому гражданину в выдаче займа будет отказано.

Внимание! Надо отметить, что российские банки быстрее и охотнее одобряют ипотечные займы или автокредиты тем иностранцам, которые внесли первоначальный взнос. Хуже обстоят дела с выдачей экспресс-займов и микрокредитов

Чаще всего мигрантам отказывают в их получении.

Получение кредита с ВНЖ

Документы

- ВНЖ, в котором содержится отметка о регистрации иностранца;

- Паспорт страны, гражданство которой имеет заявитель, с обязательным нотариальным переводом;

- ИНН (предоставляется только при наличии);

- СНИЛС;

- Дебетовая или любая иная карта того банка, в котором иностранец хочет оформить кредит (предоставляется при наличии);

- Трудовая книжка и копия этого документа (при отсутствии книжки, можно ее заменить при помощи трудового договора, с которого также снимается копия);

- Справка о доходах, составленная по форме банка или по стандартной форме 2-НДФЛ.

Так как в большинстве случаев кредиты в банках иностранным гражданам предоставляются только при наличии поручителя, имеющего гражданство РФ, ему потребуется предоставить дополнительные документы:

- Подтверждение личности;

- Сфера занятости;

- Сведения о доходах за последний год.

У банка есть право запросить у заявителя предоставления дополнительных документов. Чаще всего такие ситуации встречаются, когда человек обращается за оформлением залога, тогда перечень бумаг, обязательных к предоставлению, существенно увеличивается.

Совет! Специалисты рекомендуют предварительно обратиться в банк для консультации, чтобы узнать, какие именно документы потребуются при оформлении определенных видов кредитов.

Какие банки дают кредиты

Можно выделить несколько банков, которые могут предоставить иностранным гражданам кредиты, при условии, что заявитель отвечает всем установленным требованиям.

| Альфа банк | По праву считается одним из самых стабильных банков в РФ. Выдает иностранцам кредиты на сумму не более 1 500 000 рублей от 20 процентов. Максимальный срок кредитования составляет 30 месяцев |

| Сбербанк | Самый популярный банк в РФ, который дает мигрантам, имеющим ВНЖ, кредиты на сумму до 1 000 000 рублей, процент составляет 15,5-20 для граждан, которые получают зарплату в Сбербанке. Максимальный срок выплаты кредита составляет 60 месяцев |

| ВТБ 24 | Еще один популярный банк в России, который выдает иностранцам кредиты на сумму до 2 000 000 рублей по ставке от 17,5 процентов. Кредит выдается на срок до 60 месяцев |

| ОТП банк | Банк, который выдает потребительские кредиты иностранцам на минимальную сумму, под небольшой процент — от 17 до 19. Максимальная сумма кредита составляет 100 000 рублей, которые мигрант должен выплатить в срок до 1 года |

| Райффайзен Банк | Банк выдает иностранцам кредиты на сумму до 2 000 000 рублей по ставке 15-29 процентов. Срок выплаты кредита не превышает 60 месяцев |

| Траст Банк | Банк не предоставляет иностранным гражданам возможности оформить кредит, зато выдает кредитные карты с лимитом до 100 000 рублей. Беспроцентный период использования составляет 3 месяца |

Кредитные карты для граждан с неофициальным трудоустройством

- Кредитная карта от Росбанка. Банк предлагает кредитную карту на сумму до 100 тысяч рублей, при получении достаточно иметь паспорт. Время льготного обслуживания до 4 месяцев, ставка по кредиту от 21.4%. Место работы подтверждать не нужно.

- Карта Альфа Банка. Предоставляется кредитный пластик с ограничением по сумме до 200 тысяч рублей, выдается по 2 документам, одним из которых должен быть паспорт. Льготное время кредитования 100 дней, ставка в процентах 11.99.

- Кредитная карта Уральского Банка. Ее можно получить в УБРиР с ограничением до 99 тысяч 999 рублей, с предоставлением паспорта. Беспроцентный период до 8 месяцев, ставка не менее 30.5%, справка с работы не нужна.

Риски банков

Пока заемщик не выплатит всю сумму долга, жилье остается залогом кредитной организации. Владелец может распоряжаться недвижимостью (продавать, сдавать в аренду) только с согласия банка.

Закон №102-ФЗ «Об ипотеке» не запрещает выдачу ипотеки иностранному гражданину. На практике банки опасаются сотрудничать с гражданами других государств.

Житель Российской Федерации без российского гражданства является нестабильным и ненадежным для банков клиентом, так как риски понести убытки повышаются из-за потенциальных нарушений условий договора заемщиком из другой страны, особенно если он откажется выплачивать долг и покинет Россию.

К убыткам относят:

- неуплаченные проценты;

- остаток задолженности по основному долгу;

- начисленные штрафы;

- издержки для кредитора в ходе реализации процедуры взыскания по кредиту.

Банки не захотят связываться такими проблемными клиентами. Несмотря на то, что приобретенная недвижимость останется в России, согласно судебному решению ее нужно будет выставить на торги и реализовать, что сводится к дополнительным расходам. И высока вероятность того, что квартиру эту продадут по стоимости ниже рыночной. Исходя из вышесказанного, легко понять, почему иностранным заемщикам часто отказывают.

Но рано говорить о едином подходе банков к работе с иностранцами. Пока одни банки наотрез отказываются сотрудничать с иностранцами, другие активно наращивают объемы кредитования и заключают договоры с такими клиентами. Потенциальные риски закладываются в процентную ставку и дополнительные сборы.

Условия ипотечного кредитования почти не отличаются от условий, предлагаемых российским гражданам. Некоторые организации предоставляют иностранцам ипотеку для развития и укрепления на рынке банковских услуг.

Но нужно отметить, что гражданину другого государства ипотечный кредит обойдется гораздо дороже. Некоторые клиенты полагают, что дешевле сначала стать гражданином Российской Федерации, а потом брать ипотеку.

Банки склонны использовать максимум инструментов для своей безопасности: высокий доход, большой первоначальный взнос, залоговое имущество. Хорошая кредитная история и высокая зарплата не могут гарантировать надежности заемщика. Если он уедет из России, банк понесет убытки.

Если есть вид на жительство

Законодательство Российской Федерации устанавливает практически равные права иностранцев, имеющих вид на жительство, и российских граждан в части налоговых обязательств и их исполнения, получения социальных пособий и льгот, то же правило распространяется и на ипотечный кредит.

Ипотеку для иностранных граждан с видом на жительство оформляют по стандартному сценарию

Обычно такая категория заемщиков работает в России легально и может подтвердить занятость и официальный доход, что очень важно для банковской организации при рассмотрении заявки потенциального заемщика

Банки лояльнее относятся к иностранцам с видом на жительство в РФ и даже гражданам СНГ. Но как взять ипотеку без вышеуказанных преимуществ?

Если нет вида на жительство

Лицо, которое не является гражданином Российской Федерации, может оформить ипотеку на покупку жилья только тогда, когда соблюдает следующие условия:

- при постоянном проживании в РФ или намерении переехать на ПМЖ в Россию;

- постоянно работает у российского работодателя более 6 месяцев;

- платит налоги и сборы;

- платежеспособен и кредитоспособен (все обязательства заемщика не могут превышать 40% от семейного дохода);

- сможет предоставить первоначальный взнос за покупаемую квартиру (обычно не менее 20%);

- у иностранного гражданина нет дополнительных долгов или плохой кредитной истории.

Если клиент соблюдает данные условия, финансовая организация может пойти ему навстречу и выдать необходимую сумму на приобретение квартиры.

Если будущая сделка с определенным клиентом будет признана рискованной, банк установит дополнительные требования:

- увеличит минимальный стаж работы на компанию в России до 2-3 лет;

- потребует привлечь поручителей или созаемщиков;

- повысит процентные ставки (на один или полтора процента);

- увеличит сумму первоначального взноса (до 50-70% от стоимости квартиры);

- снизит предельный срок ипотечного кредитования;

- обязательно заключит договор комплексного страхования (потребует приобрести страховку жизни и здоровья).

Подобными действиями банк старается минимизировать возможные риски с будущем.

Кредиты под залог

Займы с обеспечением — самый доступный вариант кредитования без подтверждения доходов. Банк получает гарантию в виде залога, поэтому выдает деньги на самых выгодных условиях:

- крупные лимиты — до 10 млн. рублей;

- срок кредитования до 20 лет;

- процентная ставка от 10% годовых;

- скидки по процентам для зарплатных клиентов;

- не нужно подтверждать цель, на которую нужны деньги.

Большинство банков предоставляют кредиты под залог недвижимости — квартира, дом, складское помещение. Размер займа не превышает 80-85% от рыночной стоимости объекта, которую определяет эксперт банка.

- Кредит под залог авто в Совкомбанк — от 11,9%. Готовы выплатить до миллиона рублей. Машина остается у вас.

- Национальный кредит под ПТС — от 3,5% в месяц. Подтверждать доход не нужно, КИ не важна, из документов кроме паспорта — только ПТС и свидетельство о регистрации ТС.

- Восточный под залог квартиры — от 9,9% и могут выдать на руки до 30 миллионов рублей. Но не более 80% от стоимости недвижимости.

При оформлении клиент должен предоставить комплект документов:

- паспорт;

- ИНН или СНИЛС;

- документы, подтверждающие право собственности на недвижимость;

- кадастровый паспорт;

- справка о прописанных лицах и отсутствии арестов и обременений.

Отдельные компании, например Сбербанк, все же потребуют от вас справку о доходах (если вы не являетесь зарплатным клиентом).

Некоторые организации, например, Совкомбанк, одобряют кредитные продукты под залог ПТС.

Риски банков при выдаче кредита иностранцу

Отказ банка в предоставлении кредита иностранному лицу довольно часто связан со следующими причинами:

- Нет доступа к базе данных, содержащих сведения по гражданам других стран;

- Работодатель может разорвать отношения с иностранным лицом, либо он сам решит сменить работодателя;

- Проверить реальную платежеспособность иностранца очень сложно, так как единственным документом о доходах, который предоставляет заемщик является справка от работодателя.

Однако, многие банки все больше идут навстречу иностранным гражданам и выдают им кредиты. Более того, проанализировав результаты сотрудничества, данные показали, что иностранные лица являются более ответственными в выплате кредита, чем граждане РФ. Хотя в первую очередь это, наверное, связано с более жесткой проверкой заемщика до выдачи ему кредита. Особенно в последнее время выросло число ипотечных кредитов, предоставляемых иностранцам. Причем почти половина из них (около 45%) выдано гражданам Беларуси, 19% — украинцам, а гражданам Казахстана и Узбекистана – около 7%. Ипотечные кредиты предоставляются банками охотнее, чем, например, потребительские кредиты или автокредиты. Связано это с тем, что на протяжении всего срока кредитования жилье находится в залоге у банка. Все это время банк не будет сомневаться в том, что заемщик исчезнет, а долг так и не погасит. Даже в том случае, если это произойдет, у кредитора останется квартира, которую он продаст и получит нужную сумму. Но, как правило, люди боятся остаться на улице, поэтому оплата ипотечного кредита происходит исправно.

Какие банки кредитуют иностранцев в России?

Крупные государственные банки в России редко готовы работать с иностранцами. Например, на сайте Сбербанка об этом напрямую не говорится, но в документе с официальными условиями кредитования четко прописано – для оформления кредита нужен паспорт гражданина России.

Однако некоторые банки (кстати, большинство – с иностранным капиталом) все же готовы выдавать кредиты. Например:

- Росбанк (точнее, филиал «Росбанк Дом», бывший Дельтакредит) – в условиях ипотечного кредитования сказано, что гражданство заемщика не имеет значения. При этом по потребительским кредитам в Росбанке российское гражданство уже обязательно;

- Альфа-Банк – выдает ипотеку гражданам России, Украины, Белоруссии. Но вот уже по потребительским кредитам требование четкое – исключительно российское гражданство;

- Райффайзенбанк – по госпрограммам не готов кредитовать иностранцев, но вот по стандартной ипотеке (в том числе на вторичное жилье) такого условия уже нет, и допускается любое гражданство;

- ЮниКредит Банк – потребительские кредиты доступны только гражданам РФ, а для ипотеки достаточно просто иметь регистрацию по месту жительства в России.

Другими словами, если речь идет о беззалоговых кредитах, то российские банки требуют исключительно наличия российского гражданства, но вот более «сложные» ипотечные кредиты доступны и иностранцам – вероятно потому, что эти кредиты в обязательном порядке оформляются с залогом.

Ответы на самые часто задаваемые вопросы о кредите по ВНЖ

-

Что такое ВНЖ?

-

Можно ли получить кредит по ВНЖ?

Да, возможно получить кредит по ВНЖ. Банки и финансовые учреждения учитывают возможность выдачи кредита иностранным гражданам, имеющим ВНЖ и источник стабильного дохода.

-

Какие требования предъявляются для получения кредита по ВНЖ?

-

Каковы процентные ставки по кредитам для иностранных граждан с ВНЖ?

Процентные ставки по кредитам для иностранных граждан с ВНЖ могут быть выше, чем для граждан соответствующей страны. Это связано с риском, связанным с заемщиком, не являющимся гражданином данной страны.

-

Какие документы необходимы для получения кредита по ВНЖ?

Доступно ли получение кредитов для мигрантов с видом на жительство

Мигранты, имеющие вид на жительство, обладают большинством прав, доступных гражданам России, включая право воспользоваться услугой кредитования. Но учитывая, что в случае выдачи средств иностранцам риски финансовой организации возрастают многократно, далеко не каждая из них предлагает такую услугу. А те, кто готов сотрудничать с подданными других государств, ставят жесткие условия.

Практика показывает, что человек с видом на жительство в РФ, желающий взять кредит, обязательно должен иметь:

- источник стабильного дохода;

- имущество, которое может служить залогом;

- поручительство гражданина РФ или организации-работодателя.

Предпочтение банки отдают тем, кто давно проживает на территории России, имеет постоянную регистрацию и продолжительный, свыше трех лет, стаж работы в стране. И, безусловно, большие шансы на выдачу кредита имеются у граждан стран СНГ, в особенности у белорусов. Также весомыми плюсами потенциального заемщика кредитные организации считают:

- статус резидента, так как он говорит об определенном уровне «оседлости» человека;

- «белую» зарплату высокого уровня;

- семью и детей, проживающих в России.

В каких банках 100% откажутся выдавать потребительский кредит с видом на жительство?

Мы решили сэкономить вам время и составили список банков, в которых, по информации разных источников, якобы, можно получить кредит с видом на жительство. После этого связались с представителями банков и задали им один единственный вопрос — дадут ли кредит наличными или хотя бы кредитку иностранцу с ВНЖ? Ответ, по сути, тоже у всех был один — не дадут, нужно гражданство РФ. Итак, займ без российского паспорта отказались давать в следующих банках:

- Сбербанк

- Альфа-Банк

- ВТБ

- Почта Банк

- Тинькофф

- Совкомбанк

- Ренессанс Кредит

- ПСБ (Промсвязьбанк)

- БыстроБанк

- Уральский банк

- ЛокоБанк

- Металлинвестбанк

- Уралсиб

- Росбанк

- ДомРФ банк

- Московский кредитный банк

- Банк Открытие

- Хоум Кредит

Кошелев-Банк напрямую по причине отсутствия гражданства РФ выдавать кредит не отказал, но сообщил, что сейчас потребительские кредиты банк не выдает.

![]() Кредит по виду на жительство большинство банков не дают

Кредит по виду на жительство большинство банков не дают

![]()

![]()

![]()

Сколько нужно зарабатывать, чтобы банк одобрил ипотеку

Точных сумм никто не назовёт. Нельзя сказать, например, что человеку с зарплатой в 100 000 рублей заявку точно одобрят, а при зарплате 50 000 наверняка отклонят. Каждый конкретный случай рассматривается банком индивидуально.

По общему негласному правилу, ежемесячный платёж по кредиту должен составлять не больше половины дохода заёмщика. Откуда взялась такая цифра? Скорее всего, это связано с тем, что, по закону, нельзя взыскивать с должника по исполнительному листу больше 50% его дохода. То есть, ограничивая размер платежа, банк подстраховывается на случай просрочек и последующих взысканий долга через суд.

Многие кредитные организации не одобряют ипотеку, если ожидаемый платёж по ней составляет более 30-40% дохода заёмщика. И если у вас уже есть кредит, платёж по нему будут суммироваться с ипотечным. То есть, если сейчас, к примеру, вы отдаете банку 10% своего дохода каждый месяц, то платёж по ипотеке должен равняться не больше 20-30% вашего заработка, чтобы не превысить суммарный лимит.

Доход, который берётся в расчёт при рассмотрении заявки на ипотеку, может складываться из:

- основного дохода, подтверждённого справкой 2-НДФЛ;

- дополнительных доходов (их можно подтвердить справкой по форме банка, выпиской по банковскому счёту, налоговой декларацией или другими документами — по согласованию с банком);

- дохода созаёмщиков.

Особенности кредитования иностранных граждан российскими банками

Естественно, кредитование иностранцев несет в себе ряд особенностей, хотя сами кредитные организации позиционируют данную процедуру весьма стандартной. Но все-таки есть различие в кредитовании граждан России, резидентов и нерезидентов России, иностранных граждан и граждан стран СНГ.

Пакет документов, необходимых для первичного рассмотрения заявки на кредит иностранцу, практически не отличается от того пакета, который предоставляют резиденты Российской Федерации. Но, безусловно, он немного шире стандартного пакета документов.

Обязательным требованием для иностранных граждан является предоставление в банковскую организацию миграционной карты и действующей визы. Если же с иностранным государством действует безвизовый режим, соответственно, визу в банк предоставлять не нужно.

К слову, гражданам стран СНГ получить кредит в России проще, чем гражданам из других стран.

Помимо этого, следуют представить следующие документы (оригиналы и копии):

- Разрешение на осуществление трудовой деятельности на территории Российской Федерации;

- Справку о регистрации;

- Документы об образовании;

- Рекомендации с прошлого места работы;

- Выписки со счетов потенциального заемщика (если таковые имеются);

- Трудовой договор;

- Документы на недвижимость, находящуюся в собственности потенциального заемщика – иностранца на территории Российской Федерации (если такая собственность имеется). Наличие такого имущества значительно повысит его скоринговую оценку, и, соответственно, приблизит к оформлению ипотечного кредита. Ведь недвижимость, находящая в собственности, при условии ее ликвидности, может служить дополнительным обеспечением желаемой ссуды.

- Документы, отражающие семейное положение заемщика (свидетельство о браке). Если иностранный гражданин имеет официальный брак с гражданином Российской Федерации – это значительно увеличивает шансы на одобрение кредита (при выполнении всех остальных условий). Так как, при оформлении ипотеки, второй супруг автоматически становится созаемщиком кредита. А у российского гражданина больше шансов найти стабильную работу с высоким заработком, нежели недавно приехавшему иностранцу (тем более, плохо владеющего языком).

Важный момент! Все документы, которые предоставляет нерезидент Российской Федерации в кредитную организацию или в регистрационную палату (для приобретения недвижимости), обязательно должны быть переведены на русский язык и заверены либо в консульстве, либо в лицензированном бюро переводов, либо в нотариальной конторе!

Если иностранный гражданин является налоговым резидентом, то его шансы получить кредит увеличиваются в разы. Ведь банку намного проще определить платежеспособность налогоплательщика. Ввиду этого, риски по таким кредитам объективно уменьшаются. Потенциальный заемщик должен предоставить в банк официальные справки о своих доходах по форме 2-НДФЛ или 3-НДФЛ.

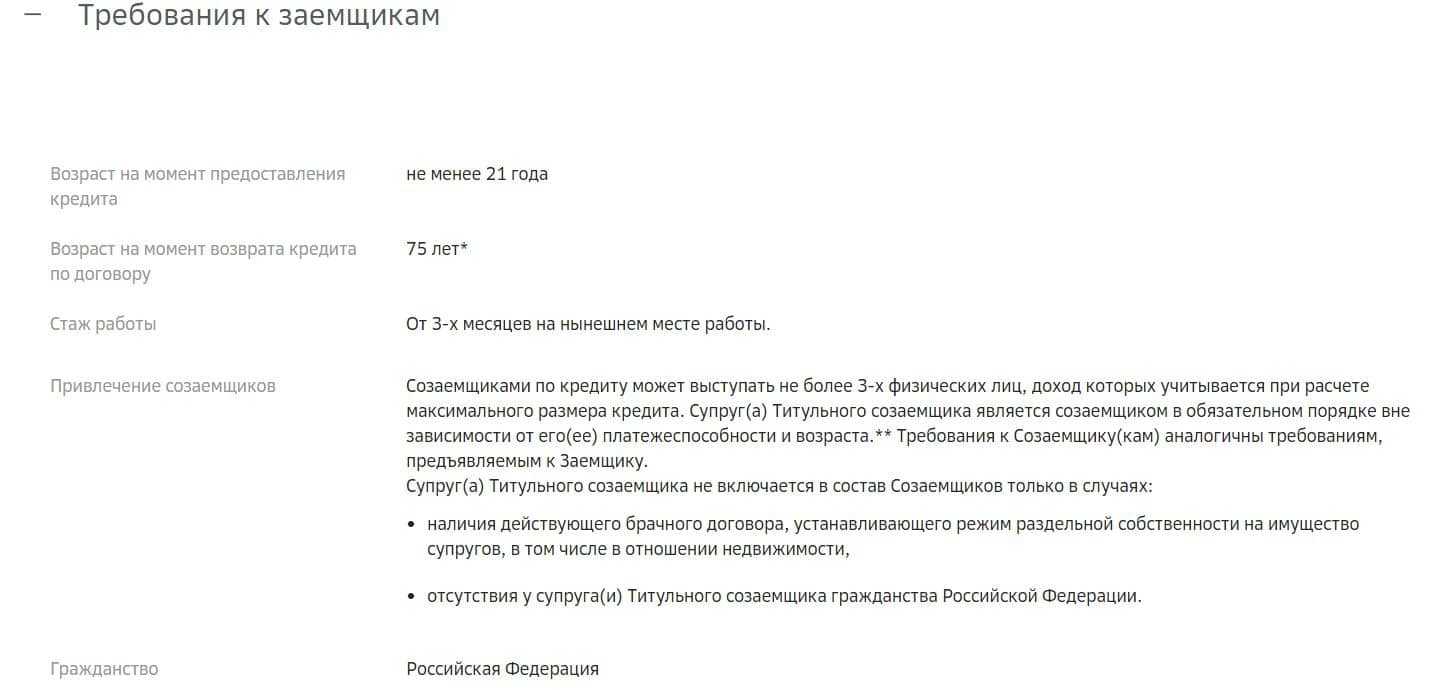

Другие требования к иностранным гражданам, желающим получить ссуду в России, сводятся к стандартным. Например, возраст заемщика должен быть не менее 21 года (для ипотеки – в идеале), стаж на последнем месте работы не менее полугода (или не менее 3 месяцев при доходе выше среднего).

Типовым является и отношение банковских организаций к страхованию: при получении ипотеки иностранным гражданином, ему необходимо будет в обязательном порядке застраховать приобретаемую недвижимость и свою жизнь (а возможно, и другие рисковые факторы, по добровольному согласию).

Какие есть виды банковских кредитов

Банковские кредиты представляют собой один из наиболее распространённых и доступных видов финансирования. Банки предлагают различные виды кредитов, которые могут удовлетворять различные финансовые потребности клиентов. Рассмотрим некоторые из них.

- Потребительский кредит — предоставляется физическим лицам для удовлетворения личных финансовых потребностей. Это может быть покупка товаров, оплата услуг, путешествий. Обычно потребительский кредит предоставляется на определённый срок и подлежит погашению с процентами.

- Ипотечный кредит — используется для финансирования покупки недвижимости. Заёмщик получает ссуду на длительный срок под залог приобретаемого имущества. Обычно ипотечный кредит предоставляется под фиксированную процентную ставку и может выплачиваться в течение многих лет.

- Автокредит — предназначен для финансирования покупки автомобиля. Заёмщик получает ссуду, которая позволяет ему приобрести автомобиль и выплачивать его стоимость в течение определённого периода с учётом процентов.

- Кредит под залог имущества — предоставляется под залог ценностей, таких как недвижимость, ювелирные изделия, ценные бумаги или другие активы. Заёмщик может получить кредит, используя своё имущество в качестве залога, и должен выплатить ссуду с учётом процентов в срок.

- Кредитная карта — предоставляет заёмщику возможность осуществлять покупки или снимать наличные средства до определённого лимита, установленного банком. Заёмщик должен выплачивать задолженность по кредитной карте ежемесячно или выплачивать минимальный платёж; при этом начисляются проценты на оставшуюся сумму задолженности.

- POS-кредитование — предоставляет заёмщику возможность совершать покупки в магазинах с помощью POS-терминала и выбирать опцию рассрочки или кредита. Покупатель может разбить стоимость покупки на несколько платежей, которые будут выплачиваться в течение определённого периода времени.

- Бизнес-кредиты — предназначены для финансирования предпринимательской деятельности и развития бизнеса. Они могут быть предоставлены как малому и среднему бизнесу, так и крупным компаниям. Используются для приобретения оборудования, расширения производства, пополнения оборотных средств и других целей, связанных с бизнесом. Условия бизнес-кредитов могут варьироваться в зависимости от банка и потребностей заёмщика.

Как убедить банк и получить одобрение?

Страховой полис. При оформлении документов на заем, банк будет предлагать оформление договора страхования — согласитесь. Страховка позволит значительно уменьшить ставку в процентах, а также увеличится шанс принятия банком положительного решения.

Доказательство дохода документами. Конечно, не работая официально, принести и предъявить справку по установленному образцу вряд ли возможно. Но доход доказать можно и другими вариантами. Например, взять выписку из банковского счета, электронного кошелька, справку в произвольной форме, на бланке банка и другие документы.

Предъявление дополнительных справок и документов. Чем больше будет предоставлено документов и справок для сотрудников банка, тем больше вероятность одобрения. Причем можно надеяться на увеличение суммы кредита

Для Банка важно подтверждение ваших доходов, чтобы подстраховать себя от возможных рисков.

Что делать при отказе банка ввиду неофициальной работы?

- Неплохой результат дают специальные сервисы, которые помогают выбирать банки и предложения кредитов. Они проводят анализ указанных вами данных и автоматически выбирают банк с наибольшим шансом положительного банковского решения.

- Если вам отказали в одном банке, то это не значит, что теперь будут отказывать во всех. Лучше всего подать заявление сразу в несколько банков с подходящими условиями и требованиями. Так вы повысите шансы на получение необходимой суммы займа и решите свои проблемы.

Узнайте, какой банк одобрит кредит

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Выдают ли кредиты иностранцам?

Чтобы детально рассмотреть вопрос, нужно обратить внимание на следующие моменты:

- Банк, предоставляя заемные средства без ограничений любому лицу, рискует. Есть вероятность, что человек не вернет полученную сумму и проценты по ней. В отношениях с иностранцами риск в сфере кредитования возрастает в несколько раз. По сути, россиянину, который получил деньги, деваться некуда – возвращать придется. Добровольно или по суду. Конечно, существуют ситуации, когда исполнение решения невозможно. Например, лицо не имеет официальных доходов, живет в единственной квартире и не обладает другой собственностью. Есть риск, что должник объявит себя банкротом, однако эта процедура связана с некоторыми сложностями. Для иностранных же граждан не составит труда уклониться от исполнения обязательства, просто уехав к себе на родину.

- Должника, который не является резидентом РФ, сложнее проверить. Да, можно запросить справку о доходах, получить сведения об адресе регистрации. Но бюро кредитных историй, как правило, не имеет информации о лицах, которые живут в стране с ВНЖ. Оформление КИ возможно только, если человек уже обращался в банковскую организацию, чтобы занять денежные средства.

- Финансовые учреждения являются, в большинстве, частными и действуют на свой страх и риск. Поэтому они сами решают, следует ли оформить кредит или отказать.

Теоретически, выдача денежных средств иностранцу – это вполне реально. Но практика показывает следующее:

- не все финансовые организации готовы сотрудничать с иностранцами;

- если же банк практикует выдачу денег лицам с ВНЖ, это не означает, что он в обязательном порядке одобрит получение средств взаймы конкретному человеку.

Документом, удостоверяющим личность, вид на жительство является только лишь для апатридов, имеющим право постоянно пребывать в РФ.

Процесс оформления

Сам процесс оформления банковского займа для иностранных граждан не сильно отличается от обычного процесса оформления для российских граждан. Для оформления кредита иностранный заемщик должен определиться с банком, в котором он хочет получить ссуду. Поскольку не все российские банки осуществляют кредитование для мигрантов, лучше заранее выяснить, какие банковские организации одобряют кредиты иностранцам.

После того, как иностранец определился с выбором банка, ему необходимо оставить заявку на получение займа. Сделать это можно разными способами. Традиционным способом является личное посещение банка. Некоторые банки предусматривают оставление электронной заявки, то есть необязательно приходить в офис банка, можно оставить заявку на сайте организации.

При посещении офиса необходимо взять с собой необходимый перечень документов, чтобы сотрудник банка сразу проверил их на подлинность. Банковский служащий проверит документы, возможно попросит донести недостающую документацию. Также банковские служащие могут самостоятельно запросить часть документов (справку с места работы мигранта).

Обычно на одобрение кредита уходит от нескольких часов до нескольких дней. Поэтому после предоставления документов, иностранному заемщику останется дождаться окончательного решения. Уведомление об одобрении или отказа предоставлении кредита может прийти в виде смс-сообщения или сотрудник банка лично позвонит на телефон, уведомит о принятом решении.

Дополнительные детали оформления в видео:

Справка! В случае, если заявка была одобрена, потенциальному заемщику необходимо еще раз посетить банковский офис для составления договора, а также для того, чтобы узнать подробные условия по кредиту и кредитной ставке. Деньги могут быть выданы наличными средствами на руки заемщику или быть перечислены на банковскую карту.

Где еще иностранцу можно получить наличными?

Бывают ситуации, когда иностранцу могут понадобиться наличные деньги срочно. В подобном случае решить проблемы помогут:

- микрофинансовые компании;

- ломбарды;

- частные ростовщики.

Микрофинансовые компании предоставляют небольшую сумму денег (до 100 тыс. рублей), на маленький срок. Чаще всего для получения такого займа от иностранца потребуют только паспорт. Заключая сделку с микрофинансовыми компаниями, нужно тщательно читать условия договора – порой ставка такого кредита достигает 1% в день, что в пересчете дает 365% годовых.

Ломбарды могут предоставить иностранцу денежную сумму под залог электроники, недвижимости или личного автомобиля. Процедура предоставления денег проста и понятна, а в случае невыплаты долга в положенный срок по договору, заложенное имущество переходит в распоряжение ломбарда. Естественно, ставка по займу от ломбарда будет тоже гораздо выше, чем в любом банке.

Частные кредиторы предоставляют деньги так же, как микрофинансовые компании. С заемщиком будет заключен договор, в котором прописаны сроки возврата денег и проценты за просрочку. Иногда договор заменяет долговая расписка. В случае невыплаты денег, кредитор может подать в суд и вернуть свои деньги через процедуру взыскания (хотя есть риск, что он обратится к коллекторам, особенно нелегальным).