Прямые и косвенные расходы производства

Строки 100–107

Строки 101–107 предназначены для отражения внереализационных доходов. Подробнее см. Какие доходы облагаются налогом на прибыль.

Укажите по данным налогового учета:

по строке 101 – доход прошлых лет, выявленный в текущем отчетном периоде;

по строке 102 – стоимость материалов и другого имущества, полученного при демонтаже, ремонте, модернизации, реконструкции, техническом перевооружении, частичной ликвидации основных средств;

по строке 103 приложения 1 к листу 02 декларации по налогу на прибыль – стоимость безвозмездно полученного имущества, работ, услуг, имущественных прав;

по строке 104 – стоимость излишков материально-производственных запасов и прочего имущества, выявленных при инвентаризации;

по строке 105 – восстановленную амортизационную премию;

по строке 106 – доходы профессионального участника рынка ценных бумаг по операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке;

по строке 107 – доначисление прибыли при применении методов определения рыночной цены.

По строке 100 укажите общую сумму внереализационных доходов. У организации могли быть внереализационные доходы, не указанные по строкам 101–107. В этом случае показатель по строке 100 будет больше суммы показателей строк 101–107. Иначе он будет равен сумме строк 101–107.

Ситуация: как в декларации по налогу на прибыль отразить увеличение (корректировку) налоговой базы в связи с применением в сделке между взаимозависимыми лицами цен, не соответствующих рыночному уровню?

Сумму корректировки налоговой базы по налогу на прибыль отразите по строке 107 приложения 1 к листу 02 налоговой декларации.

Если в сделке с взаимозависимым лицом – покупателем применяются цены, величина которых меньше рыночного уровня, это может повлечь за собой занижение налоговой базы по налогу на прибыль (п. 1 ст. 105.3 НК РФ). В такой ситуации организация вправе самостоятельно скорректировать (увеличить) налоговую базу и сумму налога на прибыль, подлежащего уплате в бюджет (п. 4, 6 ст. 105.3 НК РФ).

В налоговой декларации сумму корректировки (увеличения налоговой базы) отразите по строке 107 приложения 1 к листу 02 (п. 6.2 Порядка, утвержденного приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/600). Эту строку следует использовать независимо от того, каким методом организация определяет уровень рыночной цены по сделке. Также эту строку используйте при определении рыночной цены с помощью независимой оценки (п. 9 ст. 105.7 НК РФ). Об этом сказано в пункте 1 письма ФНС России от 11 марта 2015 г. № ЕД-4-13/3833.

Вместе с декларацией, в которой отражено увеличение налоговой базы, в налоговую инспекцию рекомендуется представить пояснительную записку о произведенной корректировке. В пояснительной записке укажите сведения о контролируемой сделке, в отношении которой произведена корректировка, в том числе:

номер и дату договора;

стоимость сделки, указанную в договоре;

сумму произведенной корректировки;

сведения об участниках сделки (ИНН, наименование организации или предпринимателя);

иную значимую информацию.

Такие разъяснения содержатся в письме ФНС России от 21 апреля 2014 г. № ГД-4-3/7582.

Новая деятельность

Практически все компании на этапе становления бизнеса терпят убытки. Отдача от первоначальных инвестиций, как правило, наступает через несколько лет.

Основной документ, который поможет в этой ситуации, — это бизнес-план. Из него должно быть видно, что убытки в первые несколько лет запланированы изначально и приведены четкие сроки, когда первоначальные капиталовложения начнут окупаться.

Если бизнес-план не выполняется и компания не смогла получить прибыль от своей деятельности, нужно исследовать причины подобной ситуации и зафиксировать результаты в документальном виде. Например, это может быть отчет комиссии, созданной по приказу руководителя для установления причин убытков, или отчет планово-экономического отдела компании.

Как заполнить декларацию по налогу на прибыль за 9 месяцев?

Если вы уплачиваете ежемесячные и ежеквартальные авансовые платежи, декларацию за 9 месяцев заполняйте в такой последовательности:

- приложение №1 к листу 02;

- приложение №2 к листу 02;

- лист 02;

- подраздел 1.1 разд. 1;

- подраздел 1.2 разд. 1;

- титульный лист.

Остальные подразделы, листы и приложения включать в декларацию нужно, только если есть сведения, которые должны в них отражаться.

Если вы уплачиваете только ежеквартальные платежи, декларацию за 9 месяцев вы заполняете по общим правилам с учётом некоторых особенностей. В частности, подраздел 1.2 разд. 1 в декларацию включать не нужно, а в листе 02 строки 290 — 340 вы не заполняете.

Если вы уплачиваете ежемесячные авансовые платежи исходя из фактической прибыли, декларацию за 9 месяцев заполняйте в такой последовательности:

- приложение №1 к листу 02;

- приложение №2 к листу 02;

- лист 02;

- подраздел 1.1 разд. 1;

- титульный лист.

Остальные подразделы, листы и приложения включать в декларацию нужно, только если есть сведения, которые должны в них отражаться.

Независимо от порядка уплаты авансовых платежей в декларацию за 9 месяцев не нужно включать приложение №4 к листу 02, а также листы 07, 08, 09.

Как в 1С провести анализ учета по налогу на прибыль?

Расхождения не обязательно означают ошибки — есть и «разрешенные» причины расхождений.

- возвраты поставщикам (увеличивают базу НДС, а прибыли — нет)

- возвраты покупателей (уменьшают доход в прибыли, а в НДС — нет)

- необлагаемые НДС доходы

- разные периоды признания доходов при экспортных реализациях

Все это приводит к тому, что разобраться в расхождениях НДС и прибыли — становится очень не простой задачей, требующей глубокого погружения в учет, составления дополнительных таблиц и дополнительных проверок.

Специалисты компании «Простые решения» имеют очень большой опыт поиска разниц НДС и прибыли при помощи экселевских таблиц и «рабочих выходных», но нам надоело искать все руками. Мы использовали все наши знания и наработки и разработали специальный отчет, который позволяет автоматически проверить сходимости базы НДС и Прибыли и учесть часто встречающиеся расхождения. И мы готовы поделиться нашими наработками.

Важно: помимо адекватных причин разниц между НДС и Прибылью мы часто находим учетные ошибки, искажающие налоговую базу. Наш отчет убирает все «разрешенные» расхождения и позволяет сосредоточиться на действительных ошибках

- При анализе мы сравниваем данные регламентированных отчетов. Причем, в отчет попадают максимально поздние корректировочные декларации

- Для вычисления разрешенных разниц используются учетные данные программы

- Показатели считаются в полных рублях

- «Разрешенные разницы» разбиты на две группы:

- Переходящие разницы (разницы в моменте признания дохода)

- Неизменные разницы

- Контроль считается пройденным, если итоговая колонка Разница равна нулю.

Наш отчет помогает понять причины расхождений НДС и Прибыли в регламентированных отчетах и ответит на вопрос, есть ли проблема.

В стоимость входит год бесплатной поддержки — если обновится конфигурация или изменится форма, то мы все поправим.

Для 1С:Бухгалтерии Доступно в 1С:ФРЕШ Только расширение: 6 000 ₽ Расширение + установка: 8 000 ₽

Заказать расширение

Для 1С:Комплексная автоматизация 2 и ERP Только расширение: 10 000 ₽ Расширение + установка: 12 000 ₽

Заказать расширение

Год дополнительной поддержки — 3 000 ₽

Если нужны доработки для измененных конфигураций, работа оплачивается по часам.

Ошибки по налогу на прибыль в 1С:Бухгалтерия 8 редакция 3.0

Версия 1.11

- Добавили новый показатель «Реализация отгруженных товаров» (фактический переход права собственности)

- Доработали показатель 040 раздела 4 декларации по НДС. Теперь суммируются все строки этой графы

Мы решили сделать разработку еще удобнее и перенесли функционал в Расширение. Это позволит:

- более удобно открывать разработку (меню — Отчеты — Анализ учета)

- более удобно настраивать статьи прочих доходов и расходов

- улучшить проверку совместимости разработки с будущими версиями 1С:Бухгалтерии

Но мы не забыли и о развитии функционала:

- показываем показатели различий только если есть что показать

- упростили настройку статьи прочих доходов из расходов (флаг «Не облагается НДС»)

- добавили справку для показателя «Реализация по ставке 0%» (для открытия надо нажать знак «?»)

Учет проводимых расчетных операций по налогу на прибыль должен осуществляться соответственно Положению (стандарту) бухучета — ПБУ 18/02. Кроме того, необходимые для проведения вычислений нормы можно посмотреть в действующем Налоговом Кодексе.

При этом следует помнить, что не все субъекты обязаны вести налоговый и бухгалтерский учет, применяя ПБУ 18/02. В пункте 2 положения 18/02 «Учет расчетов по налогу на прибыль» сказано, что субъекты малого бизнеса могут не использовать данное положение. Основные параметры, по которым предприятие можно отнести к субъектам мелкого предпринимательства, прописаны в законодательстве – закон «О развитии среднего и малого предпринимательства в РФ» от 24.07.2007 N 209-ФЗ.

Для осуществления вычисления налога в специализированной программе «1С: Бухгалтерия 8. 3.0» исходные показатели определяются как разность между полученной прибылью и затратами, которые по-разному заносятся в регистры налогового и бух. учета.

Из-за того, что при заполнении декларации значения необходимо округлить до целых единиц, в регистры программного продукта 1С была вписана проводка, которой можно убрать все формирующиеся в результате копейки:

Дт (Кт) 68.04.2 Кт (Дт) 99.09.

По этой причине для проверки того насколько точный расчет суммы налога нужно только изучить сальдо счета – в конце месяца этот счет в любом случае должен закрываться, а сальдо на начало следующего месяца должно равняться 0. Теперь необходимо проводить анализ результатов этого округления – другими словами, проверить обороты на таких счетах: 68.04.2 (99.09).

ООО «Инфостарт» гарантирует Вам 100% возврат оплаты, если программа не соответствует заявленному функционалу из описания. Деньги можно вернуть в полном объеме, если вы заявите об этом в течение 14-ти дней со дня поступления денег на наш счет.

Программа настолько проверена в работе, что мы с полной уверенностью можем дать такую гарантию. Мы хотим, чтобы все наши покупатели оставались довольны покупкой.

Для возврата оплаты просто свяжитесь с нами.

На что еще нужно обратить внимание

Строка 040 также заполняется информацией о расходах. Но в ней указываются суммы, связанные с косвенными расходами. Не стоит забывать и об убытках. При их наличии следует заполнить соответствующие строки. Если убытки связаны с посторонними расходами, то их нужно отразить в строке 203 во втором приложении. Другие виды убытков, имеющих отношение к внереализационным расходам, следует вносить в специально созданные строки 301-302.

Несмотря на то, что для фиксирования убытков выделены 2 строки, в 302 можно заносить лишь определенный их вид: виды долгов, которые ни при каких обстоятельствах не получится вернуть. А в 301 строку нельзя заносить суммы расходов, которые имеют отношение к другим отчетным периодам.

Лист 02 — самый важный документ. Но он составляется лишь на основе заполненных нужной информацией приложений. И чаще всего правильное оформление итогового листа зависит именно от правильности внесения информации в приложениях. Во время проверки декларации налоговики смотрят не только на прибыль, но и очень интересуются расходами, так как налог на прибыль способен значительно уменьшиться в размерах именно из-за расходов. Поэтому чаще всего корректировки и пояснительные документы касаются приложения 2 листа 02.

Именно там указывается самая важная информация, впоследствии влияющая на величину налога. Но если имеющаяся в приложении информация о расходах подтверждается документально, то следует без ошибок вносить ее в нужные строки в лист 02. В ином случае отправки корректирующей документации вряд ли получится избежать.

Формирование декларации по прибыли в 1С 8.3

И последний этап перед формированием Декларации – Закрытие месяца (рис.6).

Рис.6

Все регламентные операции должны быть выполнены без ошибок, причем за каждый месяц периода формирования Декларации. Это обязательное условие. Чтобы не разбираться с множеством ошибок в последний день, рекомендуется несколько раз проводить предварительные закрытия периодов и исправлять ошибки в режиме «on-Line».

После закрытия месяца стоит проверить остатки по счету 68.04.2. Если все правильно, остатки по нему должны быть нулевыми (рис.7). Этот счет специально добавлен в 1С для расчетов по налогу на прибыль.

Рис.7

Теперь в 1С Бухгалтерия можно формировать саму Декларацию. Она находится в списке регламентированных отчетов (рис.8).

Рис.8

Волшебная кнопка «Заполнить» выполняет всю рутинную работу (рис.8). Пользователю остается проверить суммы, которые попали в разделы Декларации.

Проверку логично начинать со второго листа, где показаны расходы.

Есть два метода проверки:

- Расшифровка

- Регистры налогового учета

Рис.9

Для расшифровки нужно установить курсор на нужную строчку и нажать соответствующую кнопку.

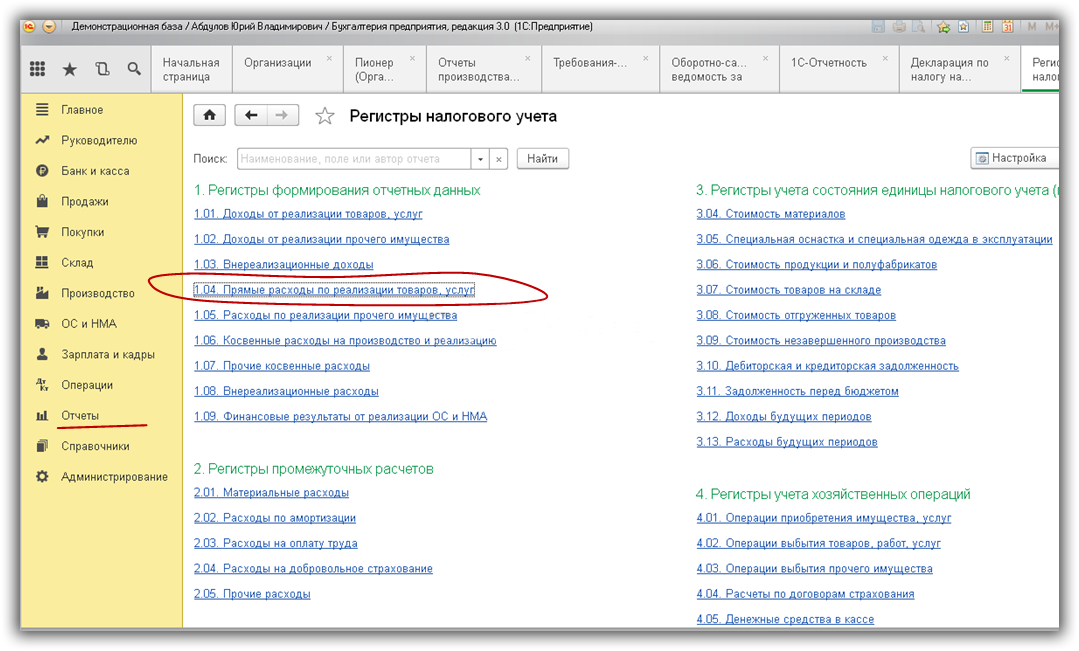

Регистры налогового учета находятся в разделе «Отчеты» (рис.10).

Рис.10

Налоговые регистры можно предъявлять налоговикам при проверках для подтверждения рассчитанной налоговой базы (рис.11).

Рис.11

Аналогично в 1С 8.3 проверяются остальные разделы декларации.

Перед отправкой Декларации в налоговую инспекцию следует выполнить еще одну проверку (рис.12).

Рис.12

По материалам: programmist1s.ru

Отражение НДС к вычету в 1С Бухгалтерия 8.3

Закрытие месяца в 1С 8.3 Бухгалтерия — пошаговая инструкция

17.10.2016 11:46

«1С:Бухгалтерия 8» (ред. 3.0): как настроить перечень прямых расходов для целей налогообложения прибыли (+ видео)?

Налог на прибыль в 1С 8.3 Бухгалтерия — налоговый учет пошагово

У ООО «ЛУЧ» сформированная сумма резерва по сомнительным долгам на конец отчетного периода оказалась меньше, чем сумма остатка резерва. Разница была включена во внереализационные доходы и отражена в строке 100 приложения 1 к листу 2 декларации по налогу на прибыль. В налоговой базе по НДС восстановление ранее созданного резерва не отражается и в декларацию не включается.

Налогоплательщики неоднократно пытались оспорить законность отправки данных требований.

Судебная практика на стороне налоговой и подтверждает, что требования законны. Точку в этом вопросе поставил Верховный Суд РФ, в Определении от 26.07.2018 № 307-КГ18-10196. Отметив, что «оспариваемое требование инспекции направлено на установление правильности заполнения обществом налоговой декларации по НДС, имеет целью устранение сомнений о возможных ошибках и противоречий в представленной им отчетности, требование не нарушает права и законные интересы общества».

Типы ошибок можно разделить на две части:

-

те, которые связаны с расчётом непосредственно НДС

-

технические, выявляемые при заполнении декларации по НДС.

Чтобы выявить первые, следует воспользоваться таким инструментом, как экспресс-проверка ведения учета. По сути, это «внутренний аудитор» компании.

Чтобы воспользоваться инструментом — в меню «Отчеты» в разделе «Анализ учета» выбрать «Экспресс-проверка». В открывшемся окне выбрать период, например, 4 квартал 2019 года, и нажать «Показать настройки».

Аналогично и по КП необходимо проверить полноту получения с/ф, соответствие сумм налога, взятого к вычету при зачете авансов, в бухгалтерском учете и подсистеме учета НДС. А также проверить все, что связано с учетом и распределением налога при покупках.

В нашем примере, при экспресс-проверке ООО Торговый дом «Комплексный» за первый квартал 2020 года, выявлена ошибка в наличии документа «Формирование записей книги покупок». Об этой регламентной операции мы рассказывали в статье о книгах покупок и продаж.

Нажатием на значок возле строки следует раскрыть детализацию.

Вообще, одна из частых оплошностей, связанных с этим налогом – это некорректное формирование счетов-фактур с авансов. Здесь необходимо четко понимать, как оформляются такие операции. При получении предоплаты выставляется с/ф на аванс, и НДС принимается к учету. Далее, при поступлении товаров или услуг, в документе отражается полная стоимость, соответственно, при приеме к учету СФ на товар или услугу происходит «задвоение» налога. Вот, чтобы этого не происходило, проводится «обратная» запись. Налог, принятый к учету с предоплаты, «возвращается» на прежний счет.

Зачем устанавливают правила учета доходов и расходов

Правилами, действующими как в бухгалтерском (БУ), так и в налоговом (НУ) учетах, предусмотрено деление доходов и, соответственно, связанных с ними расходов:

- на относящиеся к основным (обычным) видам деятельности организации, служащие главным источником поступления средств от продаж;

- прочие (внереализационные).

Деление это, несмотря на перечисление в законодательных актах определенных видов деятельности, относимых в ту или иную группу, является достаточно условным. Например, сдача имущества в аренду может быть как основным, так и прочим видом деятельности. Поэтому каждой конкретной организации следует закрепить в своей учетной политике, какие виды своей деятельности она считает основными, а какие прочими (внереализационными). В привязке к доходам распределятся и относящиеся к соответствующим видам деятельности расходы.

Расшифровки расходов, необходимые для учетной политики

Аналитика расходов также разрабатывается организацией самостоятельно. Вестись она должна не только применительно к каждому из подразделений, но и по видам, статьям и элементам расходов. По видам расходы в БУ будут делиться:

- на прямые, собираемые на счетах 20, 23, 29 в зависимости от значимости производства (основное, вспомогательное, обслуживающее);

- накладные, подразделяемые на общепроизводственные (счет 25), общехозяйственные (счет 26), коммерческие (счет 44);

- прочие (счет 91).

Для каждого из видов расходов следует разработать свой справочник статей, детализировав его в той степени, которая необходима для оперативного получения из учетных данных нужной для составления всех необходимых отчетов информации. Для прямых затрат справочник будет достаточно простым, состоящим из нескольких статей, и его для всех счетов, на которых формируют эти затраты, можно сделать единым. А вот перечни статей для счетов 25, 26, 44 и 91 получаются достаточно объемными, многоступенчатыми, и разрабатывают их по отдельности для каждого счета. Все созданные справочники должны войти составной частью в виде приложений в учетную политику.

Последней ступенью в детализации справочников статей затрат должна стать корреляция элементов статей затрат с отношением их к вопросу принятия в целях учета налога на прибыль. Это даст возможность не только выделить и классифицировать виды расходов, участвующих в расчете базы по налогу на прибыль, но и отразить те элементы, по которым между БУ и НУ возникнут разницы.

Справочник статей затрат, содержащий данные по соотнесению элементов затрат, выделенных в БУ, с видами расходов, участвующих в расчете базы по налогу на прибыль, может служить той расшифровкой, которая отразит расходы, принимаемые в НУ в качестве прямых или косвенных.

Заполнение формы №2 по строкам с расшифровкой

Расшифровки расходов, необходимые для учетной политики

Аналитика расходов также разрабатывается организацией самостоятельно. Вестись она должна не только применительно к каждому из подразделений, но и по видам, статьям и элементам расходов. По видам расходы в БУ будут делиться:

- на прямые, собираемые на счетах 20, 23, 29 в зависимости от значимости производства (основное, вспомогательное, обслуживающее);

- накладные, подразделяемые на общепроизводственные (счет 25), общехозяйственные (счет 26), коммерческие (счет 44);

- прочие (счет 91).

Для каждого из видов расходов следует разработать свой справочник статей, детализировав его в той степени, которая необходима для оперативного получения из учетных данных нужной для составления всех необходимых отчетов информации. Для прямых затрат справочник будет достаточно простым, состоящим из нескольких статей, и его для всех счетов, на которых формируют эти затраты, можно сделать единым. А вот перечни статей для счетов 25, 26, 44 и 91 получаются достаточно объемными, многоступенчатыми, и разрабатывают их по отдельности для каждого счета. Все созданные справочники должны войти составной частью в виде приложений в учетную политику.

Последней ступенью в детализации справочников статей затрат должна стать корреляция элементов статей затрат с отношением их к вопросу принятия в целях учета налога на прибыль. Это даст возможность не только выделить и классифицировать виды расходов, участвующих в расчете базы по налогу на прибыль, но и отразить те элементы, по которым между БУ и НУ возникнут разницы.

Справочник статей затрат, содержащий данные по соотнесению элементов затрат, выделенных в БУ, с видами расходов, участвующих в расчете базы по налогу на прибыль, может служить той расшифровкой, которая отразит расходы, принимаемые в НУ в качестве прямых или косвенных.

Как заполнить декларацию по налогу на прибыль за I квартал?

Если вы платите ежемесячные и ежеквартальные авансовые платежи, декларацию за I квартал заполняйте в такой последовательности:

- приложение №1 к листу 02;

- приложение №2 к листу 02;

- лист 02;

- подраздел 1.1 разд. 1;

- подраздел 1.2 разд. 1;

- титульный лист.

Порядок заполнения декларации по налогу на прибыль за I квартал.

Остальные подразделы, листы и приложения включать в декларацию нужно, только если есть сведения, которые должны в них отражаться. Например, если вы переносите убытки прошлых лет, то в декларацию за I квартал включите приложение №4 к листу 02.

Если вы уплачиваете только ежеквартальные платежи, декларацию за I квартал заполняйте по общим правилам с учётом некоторых особенностей. В частности, подраздел 1.2 разд. 1 в декларацию включать не нужно, а в листе 02 строки 210 — 230, 290 — 340 вы не заполняете.

Если вы уплачиваете ежемесячные авансовые платежи исходя из фактической прибыли, декларацию за I квартал заполняйте в такой последовательности:

- приложение №1 к листу 02;

- приложение №2 к листу 02;

- лист 02;

- подраздел 1.1 разд. 1;

- титульный лист.

Остальные подразделы, листы и приложения включать в декларацию нужно, только если есть сведения, которые должны в них отражаться.

Приложение 2 к листу 02

Эта часть отчета содержит расшифровку расходов налогоплательщика.

- Стр. 010–030 содержат информацию о прямых расходах с выделением затрат на приобретение товаров. Их применяют только компании, использующие метод «по начислению».

- Стр. 040 включает сведения о косвенных расходах (ст. 318 НК РФ для метода «по начислению», ст. 273 НК РФ — для «кассового» метода).

- В стр. 041–054 значение стр. 040 расшифровывается по видам расходов.

- Стр. 059–061 содержат затраты на приобретение отдельных специальных видов имущества и имущественных прав.

- Стр. 070–073 включают расходы на приобретение и реализацию ценных бумаг.

- Стр. 080 содержит сумму отдельных специальных видов расходов из приложения 3 к листу 02 (например, связанных с работой обслуживающих производств).

- Стр. 090–110 содержат суммы отдельных видов убытков (в том числе прошлых лет), включаемых в расходы текущего периода.

- Стр. 120 содержит сумму надбавки к цене при покупке по предприятию в целом.

- Стр. 130 включает общую сумму расходов, признаваемых при расчете налога на прибыль.

- Стр. 131–134 содержат сведения об амортизации с учетом применяемых методов и с выделением информации о нематериальных активах.

- В стр. 135 указывается код метода амортизации.

- Стр. 200 содержит общую сумму внереализационных расходов.

- Стр. 201–206 содержат расшифровку значения стр. 200 по видам.

- Стр. 300–302 содержат сведения об убытках, приравненных к внереализационным расходам.

- Стр. 400–403 содержат корректировку ошибок, относящихся к прошлым периодам, с расшифровкой по годам.

Важно! Все расходы налогоплательщика должны быть документально подтверждены и экономически обоснованы (ст. 252 НК РФ)

Иначе налоговики выкинут затраты, а также доначислят налог и пени.

В строке 041 бухгалтер отразил налоги (авансовые платежи по ним), сборы и страховые взносы, которые он учел в составе прочих расходов, связанных с производством и реализацией:

- страховые взносы на ОПС, ОМС и ВНиМ;

- налог на имущество организаций;

- транспортный налог;

- госпошлина;

- земельный налог.

В строке 131 бухгалтер ООО «Принцип» отразил суммы амортизации, которые рассчитаны линейным методом. В строке 135 Приложения № 2 к листу 02 декларации по налогу на прибыль бухгалтер указал код выбранного метода начисления амортизации: «1» линейный.

Обратите внимание! Суммы амортизации должны быть также отражены в составе прямых или косвенных расходов в зависимости от того, к какому виду они относятся. Далее бухгалтер внес сумму внереализационных расходов и перешел к заполнению листа 02

Далее бухгалтер внес сумму внереализационных расходов и перешел к заполнению листа 02.