Перенос убытков прошлых лет на текущий период в 1С 8.3

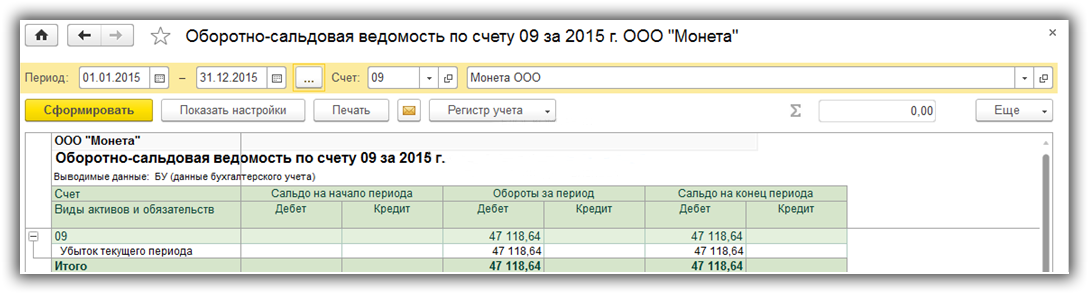

В первую очередь, чтобы увидеть всю сумму полученного ОНА по убыткам 2015 года, сформируем по счету 09:

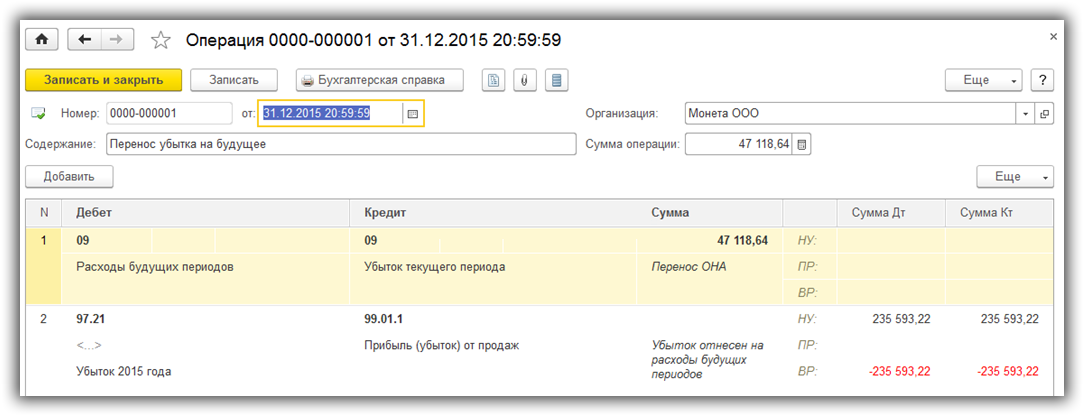

Чтобы перенести убыток 2015 года на текущий 2016 год, создадим новый документ (меню Операции – Бухгалтерский учет – Операции, введенные вручную

) и заполним его следующим образом:

Отнесем остаток по счету 09 «Убыток текущего периода» на счет 09 «Расходы будущих периодов».

Получите 267 видеоуроков по 1С бесплатно:

Второй строкой в документе Операции, введенные вручную перенесем убыток 2015 года на расходы будущих периодов в (соответственно, возникнет временная разница на ту же сумму).

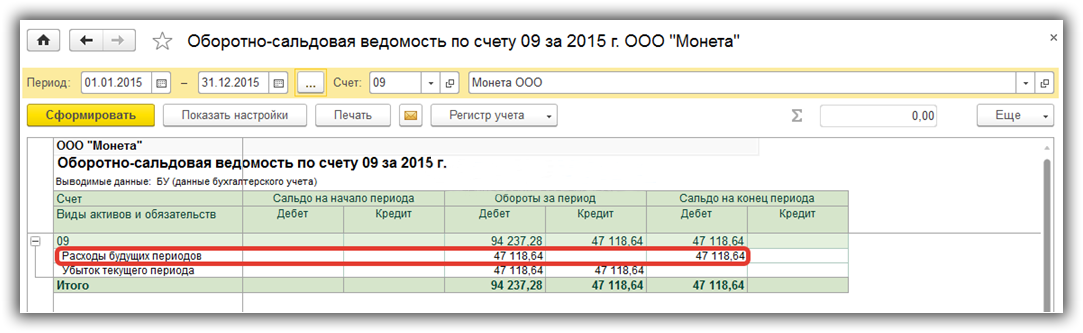

Проверим по оборотно-сальдовой ведомости по счету 09 корректность выполнения данной операции:

Как видно из приведенного отчета, сальдо по убытку текущего периода равно нулю, в то время как на расходы будущих периодов отнесена наша сумма ОНА.

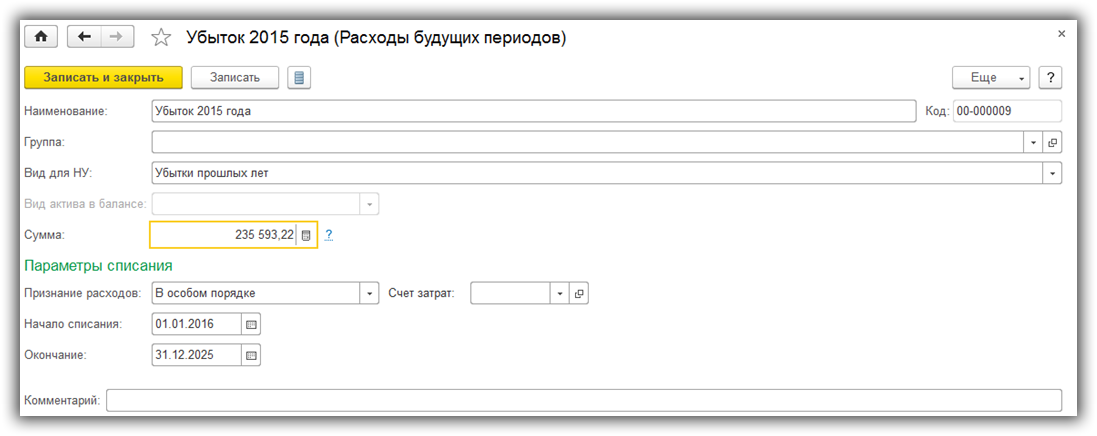

И уделим особое внимание заполнению аналитики счета 97.21, а именно (подразделение в проводке не заполняется

). В нашем случае это Убыток 2015 года:

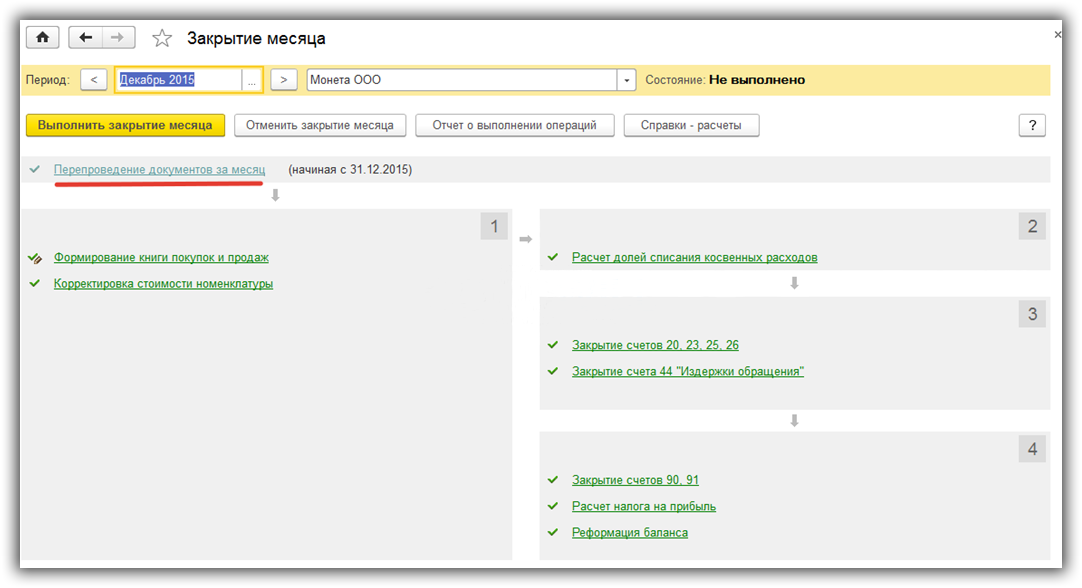

После того как заполнение Операции, введенной вручную, завершено, обратим внимание на операцию закрытия месяца за декабрь года, по итогам которого был получен убыток:

Как видим из картинки, требуется . В данном случае операцию необходимо пропустить:

Как уменьшить убыток прошлых лет в бухгалтерском учете

Как в 1С в текущем периоде внести исправление на 09 счёте «Отложенные налоговые активы» и уменьшить налоговый убыток за 2018 год на счёте 97 «Убытки прошлых лет»?

Сумма убытка, перенесённого на будущие периоды (не использованного для уменьшения налога на прибыль в отчётном периоде, но который будет принят в целях налогообложения в последующих отчётных периодах), признается вычитаемой временной разницей, которая приводит к образованию отложенного налогового актива (п. 11, 14 ПБУ 18/02).

На счетах бухгалтерского учёта признание и погашение отложенного налогового актива отражается соответственно по дебету и кредиту счета 09 «Отложенные налоговые активы» (п. 17 ПБУ 18/02, Инструкция по применению плана счетов бухгалтерского учёта, утв. приказом Минфина РФ от 31.10.2000 № 94н).

Давайте рассмотрим пример ситуации.

В фирме «Династия ООО» за 2018 год выявили ошибку в 2021 году: были излишне начислены проценты по займу в налоговом учёте. В 2018 году был убыток, после выявления ошибки, убыток уменьшился на 400 000 рублей. Уточнённую декларацию сделали вручную.

Задача — в текущем периоде внести исправление на 09 счёте «Отложенные налоговые активы» и уменьшить налоговый убыток за 2018 год на счёте 97 «Убытки прошлых лет».

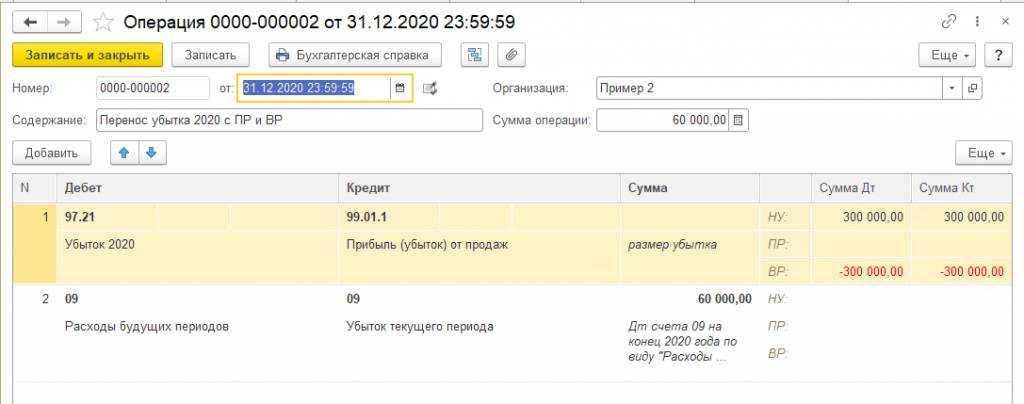

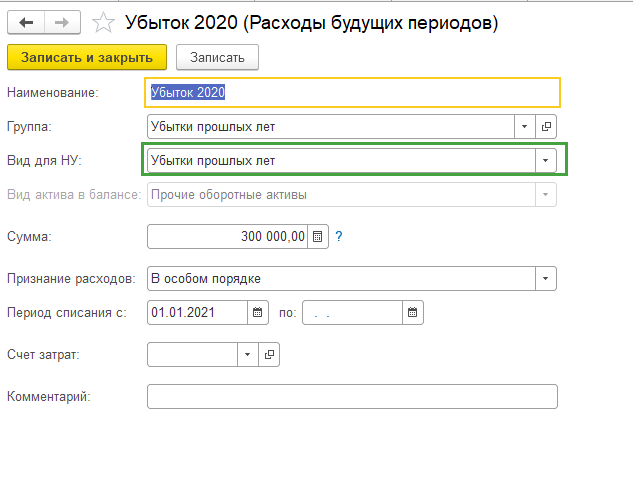

В настройках учётной политики ПБУ 18/02 ведётся балансовым методом с отражением в учёте ПР и ВР. Исходя из этого сделаем ручную операцию на 97.21 «Прочие расходы будущих периодов», создадим новую запись в справочнике «Расходы будущих периодов», где в «Вид для НУ» выберем Убытки прошлых лет. Сумма будет равна выявленному уменьшению убытка, т.е. 400 000 рублей, признание расходов будет «В особом порядке».

Период списания будет указан в удобное для бухгалтера время, в нашем случае дата 01.06.2021 года.

В результате ручной операции отложенный налоговый актив перенесён с убытков текущего периода на расходы будущих периодов только по НУ дебета 97 счёта, с минусом и той же суммой 400 000 рублей на временных разницах. Рис.1.

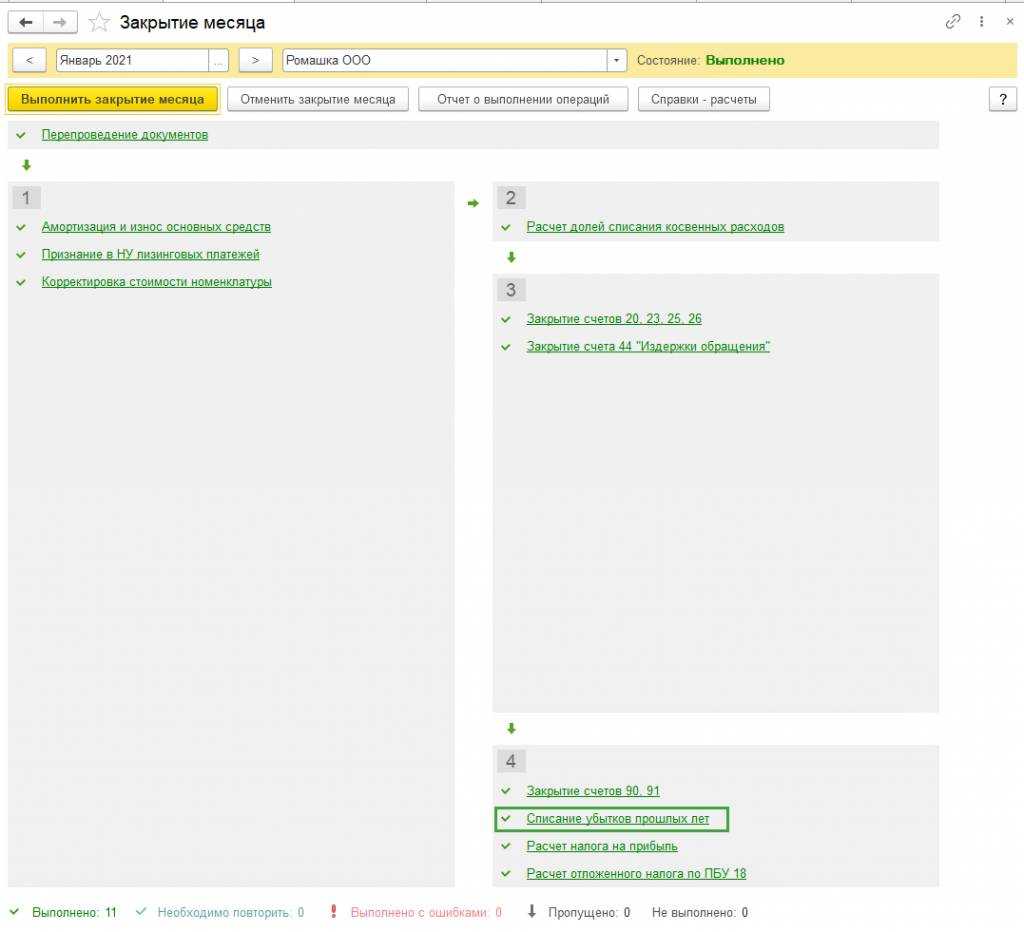

Это и есть основная операция по нашей теме, далее бухгалтер закроет месяц в «Расчётах налогового учёта по ПБУ/18» увидит проводки по дебету 68.04.2 – кредиту 09 «Расходы будущих периодов» на сумму 80 000 рублей и 99.09 дебет – 68.04.2 кредит, на ту же сумму.

Последние изменения придётся внести уже в декабре 2021 года, в декларации по налогу на прибыль в приложении 4 к разделу 2 «Расчёт суммы убытка или части убытка, уменьшающего налоговую базу». И в бухгалтерском годовом балансе, «Отчёте о финансовых результатах», по строкам 2412 «Отложенный налог на прибыль» и 2460 «Прочее».

Пример перенесения убытков 2007 – 2010 годов в 2024 году

Эти убытки организацией ранее учтены не были. В 2024 году сформирована прибыль по основной деятельности в размере 200000 руб.

Ограничения в 10 лет по списанию убытков с 2017 года не действует (но самый ранний период – 01.01.2017 г.), поэтому за 2024 год в расчете налога на прибыль ООО «Альфа и омега» может списать убыток за 2007 год в размере 100000 руб., что составляет 50% прибыли 2024 года. Оставшиеся убытки за 2008-2010 годы можно списать в последующие отчетные периоды (при условии, если будет прибыль). И сначала необходимо списать убыток за 2008 год (50000 руб.), а в последствии – убытки за последующие годы.

Порядок закрытия отчетных периодов и определения финансовых результатов

Закрытие отчетного периода проводится следующим образом:

- списываются суммы расходов (по производству и реализации)

- сопоставление данных по дебету и кредиту счета 90 и 91

- списание на счет 99:

- прибыль (положительная разница) в кредит 99

- убыток (отрицательная разница) в дебет 99

Списание убытков происходит по очереди

Однако необходимо соблюдать очередность перенесения полученных убытков. Сначала переносятся убытки, полученные в самом раннем периоде, а затем уже более поздние убытки (Письмо ФНС России от 14.07.2010 № ШС-37-3/6701@).

То есть если убытки были получены в 2018 и 2019 годах, в 2020 году сначала учитывается убыток за 2018 год, только потом можно учесть (если есть необходимость) убыток за 2019 год.

В Письме Минфина России от 17.12.2019 № 03-11-11/98678 поясняется, что налогоплательщик за 2019 год вправе уменьшить облагаемую базу на УСНО как на всю сумму полученных убытков за 2017 и 2018 годы, так и частично в соответствии с очередностью их получения.

Убытки прошлых лет при переходе на 1С:Бухгалтерия

Не всегда учет убытков прошлых лет производится во время работы в программе. В некоторых ситуациях нужно внести эту информацию в программу при начале работы с ней.

Все требуемые действия производятся при помощи помощника ввода остатков, который расположен в разделе программы «Главное».

В шапке обработки выберите организацию и укажите дату. Первым делом внесем данные по ОНА – 09 счет.

В этой ситуации сумма, которая отнесена на расходы будущих периодов будет составлять 77 627,68 рублей.

Далее внесем в программу данные об убытке за 2016 год в размере 338 138,43 рублей, которые будут числиться на счете 97.21

При этом обратите внимание, что ввод этих данных должен производиться отдельным документом, где будут содержаться только данные об убытке за прошлый год

Статья 283 налогового кодекса РФ По закону, перенос убытков на будущее – право, но не обязанность налогоплательщика.

Особенности налогового учета в 1С Однако, если организация применяет положение ПБУ 18/02 и по итогам года получен убыток, закрыть месяц не получится.

Как правильно перенести убыток, чтобы со следующего года начать его списание?

1. Отмените реформацию баланса

Реформация баланса – это регламентная операция, которая выполняется автоматически в конце каждого года.

Чтобы ее отменить, откройте помощник закрытия месяца и кликните по пункту Реформация баланса → Отменить операцию

2. Выявите сумму налогового убытка

Чтобы перенести убыток, воспользуйтесь одним из 3 способов формирования отчетов:

Зайдите в раздел «Отчетность» и нажмите Регламентированные отчеты → Создать

В открывшемся окне:

- сформируйте отчет «Декларация по налогу на прибыль»

- не забудьте проверить строку 100, раздела 02

сформируйте стандартный отчет «Анализ счета 99»

обратите внимание на показатели налогового учета

чтобы увидеть убыток, посмотрите на дебетовое сальдо

Посмотрите отчет «Справка расчет налога на прибыль» по данным налогового учета

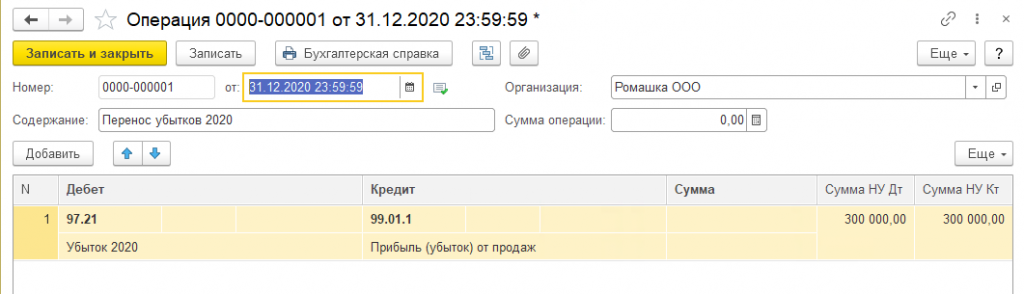

3. Создайте документ «операция»

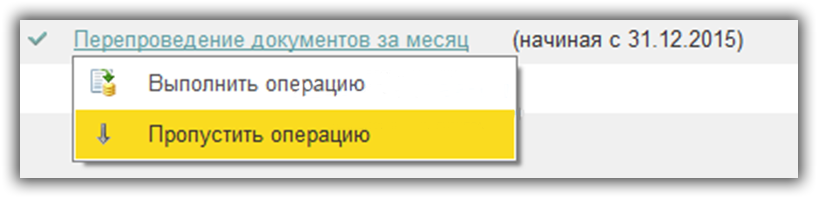

Откройте справочник «Расходы будущих периодов» и создайте ручную операцию по переносу убытков от 31.12.2017. Укажите вид для налогового учета → Убытки прошлых лет

- Узнайте сумму налогового актива, которую необходимо учесть

- Сформируйте оборотно-сальдовую ведомость по счету 09

Запись 1.

Дт 09, субконто расходы будущих периодов — Кт 09, субконто убыток текущего периода.

Её мы взяли из оборотки по 09 счету с видом актива «убыток текущего периода».

Эта сумма как раз должна быть равна 7 649 406,78 * 20% (ставка налога на прибыль).

Запись 2.

Дт 97.21 — Кт 99.01.1.

Субконто к счету 97.21 заполняется, как на рисунке ниже.

После проведения ручной операции еще раз зайдите в форму Закрытие месяца за декабрь 2017 и проделайте следующую последовательность действий:

Автор статьи

Куприянов Денис Юрьевич

Юрист частного права

-

Где в 1с лицевые счета сотрудников по заработной плате

-

Сколько денег потеряла россия из за санкций

-

Как обновить приложение россельхозбанк на телефоне

-

Янго инвестиции как вывести деньги

- Можно ли вернуть деньги в автошколе за неоткатанные часы

Отражение проводки Дт 09 Кт 09 в налоговой и бухгалтерской отчетности

Внутренняя проводка по счету 09 не влияет на показатели главной книги и налоговых регистров, используемых для заполнения бухгалтерской и налоговой отчетности. Но ее проведение необходимо для правильного заполнения автоматизированной системой учета итоговых отчетных форм. При отсутствии внутренней проводки по счету 09 в ходе автоматизированного формирования отчетности налогоплательщик может столкнуться с программными или суммовыми ошибками.

Рассмотрим отражение в итоговой отчетности операций, связанных с проводками по счету 09.

По итогам 1-го квартала ООО «Миралюкс» получило доход от своей деятельности, отраженный в бухгалтерском и налоговом учете в размере 50 000 руб. Налоговые убытки, учтенные в прошлом году, направлены в текущем году на уменьшение ННП в полном объеме проводкой:

Дт 68 (расчет ННП) Кт 09 (расходы будущих периодов) — 4 000 руб.

На основе сумм из приведенного примера заполняются следующие строки листа 02 налоговой декларации по ННП:

При ведении бухгалтерского учета в организации бывают такие случаи, когда во время ведения деятельности образуется убыток и его необходимо перенести на следующий период. Так же не редки случаи возникновения необходимости отражения в программе таких данных при начале работы с программой после ее приобретения. В данной статье мы подробно разберем все такие ситуации.

Закрытие прошлогодних убытков в 1С 8.3

Закрытие зафиксированных прошлогодних убытков осуществляется при выполнении регламентного процесса закрытия месяца, если за текущий период имеется прибыль. Для данных целей в обновленной до версии 2.4.2 программы в перечне процедур закрытия месяца предусмотрена процедура «Списание убытков прошлых лет», осуществляемая в автоматическом режиме, если имеется остаток по дебету счета 97.11. При выполнении данного шага система производит расчёт суммы потерь за прошлые годы (вплоть до десяти лет) и, если имеется прибыль за текущий период, производит списание убытка на сумму зафиксированной ранее прибыли, вследствие чего формируются контировки Дт 99.01.1 – Кт 97.11 суммы по НУ.

Если в политике учёта предприятия установлен флаг, указывающий на ведение учета организацией согласно положению по бухгалтерскому учёту 18/02, тогда размер списываемых со счета 97.11 финансовых потерь выражается в суммах разниц во времени с отрицательным значением.

Списание осуществляется перед тем, как производится расчет прямого государственного сбора, который идет с прибыли предприятия. Результат процедуры учитывается в процессе расчета налога на прибыль на последующем этапе закрытия месяца.

Перенос убытков прошлых лет на текущий период в 1С 8.3

В первую очередь, чтобы увидеть всю сумму полученного ОНА по убыткам 2015 года, сформируем оборотно-сальдовую ведомость по счету 09:

Чтобы перенести убыток 2015 года на текущий 2016 год, создадим новый документ Операции, введенные вручную (меню Операции – Бухгалтерский учет – Операции, введенные вручную) и заполним его следующим образом:

Отнесем остаток по счету 09 «Убыток текущего периода» на счет 09 «Расходы будущих периодов».

Второй строкой в документе Операции, введенные вручную перенесем убыток 2015 года на расходы будущих периодов в налоговом учете (соответственно, возникнет временная разница на ту же сумму).

Проверим по оборотно — сальдовой ведомости по счету 09 корректность выполнения данной операции:

Как видно из приведенного отчета, сальдо по убытку текущего периода равно нулю, в то время как на расходы будущих периодов отнесена наша сумма ОНА.

И обратим особое внимание заполнению аналитики счета 97.21, а именно Расходу будущего периода (подразделение в проводке не заполняется). В нашем случае это Убыток 2015 года:

После того, как заполнение операции, введенной вручную, завершено, обратим внимание на операцию закрытия месяца за декабрь года, по итогам которого был получен убыток:

Как видим из картинки, требуется перепроведение документов за месяц. В данном случае операцию необходимо пропустить:

И перевыполнить операцию Реформации баланса.

Что отражается на счете 09

На счете 09 отражаются сведения об отложенных налоговых активах (ОНА), образующихся при возникновении вычитаемых временных разниц (ВВР). ВВР появляются при отражении в бухгалтерском учете суммы прибыли в меньшем размере, чем в налоговом. В частности, такая ситуация возникает при принятии в бухгалтерском учете расходов ранее и отражении доходов позднее, чем в налоговом.

Как применять ПБУ 18/02 при возникновении постоянных и временных разниц, подробно разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

Порядок отражения операций на счете 09 установлен ПБУ 18/02 и актуален для всех налогоплательщиков налога на прибыль, кроме кредитных и муниципальных учреждений (п. 1 ПБУ 18/02). Субъектам малого предпринимательства, а также некоммерческим организациям, отчитывающимся по упрощенной бухгалтерской отчетности, предоставлена возможность отказаться от применения ПБУ 18/02 (п. 2 ПБУ). Свой выбор они обязаны зафиксировать в учетной политике.

Подробнее о составлении учетной политики читайте в разделе «Как составить учетную политику организации».

Перенос прошлогодних убытков при обновлении настроек 1С ERP до актуальной версии

Все сказанное выше касается новых систем, в которых не предусмотрена информация по убыткам за прошлые годы, которые остаются после того, как система будет обновлена предшествующих версий. Но что же делать, если в рамках системы уже проводился учет на счете 97.21 и убытки были закрыты вручную?

В данном случае после обновления настроек остаток необходимо будет вручную отнести на начало текущего года со счета 97.21 на счет 97.11, прибегнув к документу «Операция (регл.)». Так как после обновления настроек справочник прошлогодних убытков окажется пустым, нужно будет вручную подготовить элементы по тем годам, по которым имеются незакрытые убытки, и при переносе со счета самостоятельно и корректно произвести заполнение аналитического счета 97.

Важно не забывать о том факте, что списание прошлогодних убытков (до десяти лет) не осуществляется в автоматическом режиме. В данном случае появится оповещение о наличии подобных сумм при закрытии по регламентированному учету за последний месяц в году

С целью списания прошлогодних убытков за период от десяти лет и более с текущего момента потребуется применение документа «Операция (регл.)», отталкиваясь от принятого решения и с заполнением следующих его проводок:

- Дт 91.02 ПР – Кт 97.11 НУ на убыток, который подлежит списанию;

- Дт 91.02 ВР – Кт 97.11 ВР на убыток с отрицательным значением, который подлежит списанию.

Как отразить убытки прошлых лет в 1С 8.3

Шаг 1. Закрытие периода

Для выявления убытка в программе 1С 8.3 Бухгалтерия 3.0, необходимо закрыть период на конец года. Закрытие периода производится операцией Закрытие месяца из пункта Операции.

В операции Расчёт налога на прибыль формируется проводки по отражению убытка, а также сторнирующие суммы начисления налога за прошлые периоды, если по итогам года был выявлен убыток:

Шаг 2. Отражение сумм для переноса убытка

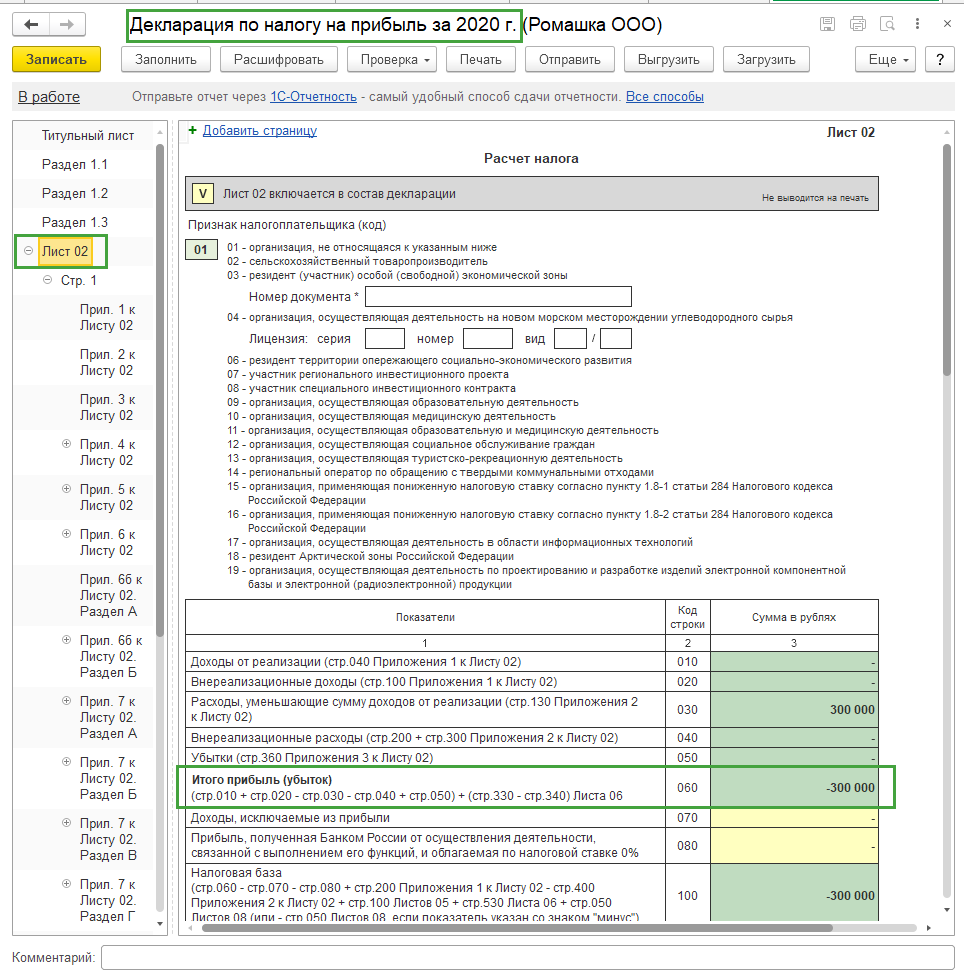

Итоговую сумму убытка можно отследить в декларации. Убыток отражается в листе 2 по стр. 060 Итого прибыль (убыток). Именно эту сумму можно перенести на расходы будущих периодов:

Если применяется ПБУ 18/02, то необходимо проконтролировать сумму Отложенных налоговых активов (ОНА) по счету 09:

Шаг 3. Перенос убытка на расходы будущих периодов

Для реализации переноса убытков на расходы будущих периодов необходимо ввести вручную операцию на дату конца года: пункт Операции – Операции, введённые вручную.

В документе необходимо отразить две проводки:

Дт 97.21 Кт 99.01.1 на сумму убытка (стр. 060 декларации) по НУ и ВР, сумма убытка со знаком «-»;

В 1С 8.3 в настройках расходов будущих периодов необходимо отразить параметры списания и сумму убытка:

Для контроля ОНА в 1С 8.3 можно сформировать снова Оборотно-сальдовую ведомость по счету 09:

Шаг 4. Реформация баланса

После выполнения выше изложенных манипуляций необходимо в закрытии периода произвести реформацию баланса:

Формируются проводки:

Шаг 5. Как списать убыток прошлых лет в 1С 8.3

До тех пор пока расходы будущих периодов с видом НУ Убытки прошлых периодов не будут списаны при закрытии периода, будет добавляться регламентная операция Списание убытков прошлых лет:

Для контроля списания суммы убытка в текущем периоде в 1С 8.3 формируется справка-расчёт Списание убытков прошлых лет, которую можно сформировать сразу из формы Закрытие месяца по команде Справки-расчёты:

Если сумма прибыли не позволяет списать сумму перенесённого убытка сразу, то остаток суммы убытка прошлых периодов будет переносится на следующие месяцы, пока не будет списан полностью:

Рекомендуем посмотреть наш семинар, где рассмотрено как правильно в 1С 8.3 отразить закрытие текущей прибыли убытком прошлых лет:

См. также:

- Корректировка прошлых периодов в 1С 8.3

- Закрытие месяца, квартала, года в 1С 8.3 Бухгалтерия

- Расходы будущих периодов в 1С 8.3 – поступление и списание затрат

- Закрытие затратных счетов в 1С 8.3 (счета 20, 23, 25, 26, 29, 44)

- Регламентные операции в 1С 8.3 Бухгалтерия

- Экспресс-проверка ведения учета в 1С Бухгалтерия 8 ред 3.0

Поставьте вашу оценку этой статье:

Ввод начальных остатков убытков прошлых лет

В случае, если к моменту начала пользования программой 1С у предприятия уже имеются убытки прошлых периодов, их необходимо отразить в системе. Для этого требуется.

Во-первых, отразить остатки отложенного налогового актива с вводом данных в последний день предыдущего года. Создание документа «Ввод начальных данных по счету 09» требуется зайти через меню «Главное» — «Начальные остатки» — «Помощник ввода остатков».

Остатки отражаются на счете 97.21

При этом важно, чтобы данный остаток вносился в 1С не с другими остатками, а самостоятельным документом. В целом на этот перенос завершился

При этом в ситуациях, когда перенос осуществляется на длительный период, например, несколько лет, подобную операцию потребуется выполнять в конце каждого календарного года.

Отражение убытков в 1С:ERP

Главное нововведение обновления 2.4.2 — это возможность ведения учета в рамках налогового учета, а также отражение убытков при подготовке декларации по налогу на прибыль, без необходимости осуществлять операции вручную.

Для данных задач в систему были внедрены: счет 97.11 и справочник с аналогичным наименованием. Одновременно с этим добавленный справочник — единственный имеющийся у добавленного счета субконто.

Как правило, заполнение справочника прошлых убытков осуществляется в автоматическом режиме: при закрытии календарного года и до того, как будет произведена реформация баланса, система осуществляет проверку на наличие в справочнике записи с годом, который соответствовал бы закрываемому периоду. При отсутствии даты новый элемент для текущего года будет добавлен автоматически.

Для учета разниц во времени по финансовым потерям, по требованиям стандарту бухгалтерского учёта РФ 18/02, в перечень разновидностей налоговых обязательств/активов (ОНО/ОНА) добавляется одноименный актив.

Закрытие месяца для предприятий на ОСН (общая система налогообложения) в части расчета и учета убытков осуществляется следующим образом:

- По счету 99.01.1 (Убытки и доход по деятельности с ОСН) подсчитывается остаток в налоговом учете.

- Если представленный пунктом выше остаток соответствует финансовым потерям, сумму последних списывают с данного счета, перенося на счет 97.11 (Дт 97.11 – Кт 99.01.1), одновременно с этим заполняя в контировке суммы НУ. Уже на этом счете в контировке аналитического счета прошлых убытков осуществляется заполнение элементом одноименного справочника в соответствии с закрываемым годом. В случае отсутствия такого элемента система создаст его в автоматическом режиме.

- Если на предприятии, по которому осуществляется закрытие года, в политике учёта фигурирует флаг, требуется положение бухгалтерского учета 18/02, а сумму переносимого убытка вносят в «Сумма Кт ВР» и «Сумма Дт ВР» с отрицательным значением. Сальдо по дебету счета 09 «Отложенные налоговые активы» на время закрытия календарного года по аналитическому счету «Убыток текущего периода» переносятся в дебет 09 счета на аналитический счет «Убытки прошлых лет» (требуется формирование контировки Дт 09 «Убытки прошлых лет» – Кт 09 «Убыток текущего периода»). Имеющийся остаток по указанному выше счету 09 согласно аналитическому счету «Убыток текущего периода» на конец прошлого и на начало текущего года принимается за ошибку, которая должна быть исправлена с последующим повторным выполнением регистрационной процедуры его закрытия.

Сравнение бухгалтерского и налогового учета

Если в БУ величина убытков фиксируется единовременно, то принципы внесения убытков в НУ иные. В налоговой документации они переносятся в последующие периоды сдачи отчета, то в бухучете формируются вычитаемые разницы. После появляются отложенные на определенный срок налоговые активы.

Если БУ учитывает все доходы и расходы, то в НУ можно указывать или не указывать некоторые из них. Разницу между учетами называют постоянной и временной. Она формирует отложенные:

Если БУ учитывает все доходы и расходы, то в НУ можно указывать или не указывать некоторые из них. Разницу между учетами называют постоянной и временной. Она формирует отложенные:

- Налоговые активы (НА)

- Налоговые обязательства (НО)

Результат работы фирмы определяет используемое значение. Если скопился долг перед налоговиками, увеличивается ОНО, которое отражают на счете 77. Подсчитанный долг обеспечивает сведения в ОНА.

Чаще всего для сокрытия выявленных убытков их переносят на счет 97. Но не все затраты разрешается переносить на последующие периоды. Налоговое законодательство позволяет списать те затраты, которые считаются прямыми расходами – косвенные расходы переводить на счет 97 будет не совсем верно. Данный метод не даст возможности снизить убытки в декларации – в ней все прочие расходы списывают в полном объеме (ст. 318 НК).

«Маскируем» убыток

1. Переносим расходы

Если убыток всё же реальный и соответствует цифрам в отчётности, то спрятать его можно, перенеся часть расходов на следующий год. То есть отразить их в учёте в следующем году.Такой подход не очень корректен, потому что по закону о бухгалтерском учёте, операции должны отражаться в том периоде, в котором они произошли. Но, исходя из практики, если так сделать, налоговая редко предъявляет претензии. В основном потому что, перенося расходы на следующий год, большинство компаний увеличивают свой налог за текущий период. А как мы писали в прошлой статье, ФНС это выгодно.Самый безболезненный вариант — перенести услуги от поставщиков. Делать это с документами на покупку товаров мы крайне не рекомендуем, и вот почему.Если вы, к примеру, занимаетесь перепродажей и решили перенести документы на покупку товаров, то в учёте может сложиться ситуация, когда товар ещё не куплен, но уже продан. Помимо отрицательных остатков, это может привести к завышению налогов, потому что в такой ситуации себестоимость товаров не будет списываться в расходы.При переносе услуг налоги тоже могут увеличиться, но разница будет сильно меньше, чем при переносе товаров. Чтобы не прогадать, прикиньте суммы заранее.

2. Получаем безвозмездную помощь

Альтернативным вариантом может стать получение безвозмездной помощи от учредителя. Некоторые путают его с увеличением уставного или добавочного капитала, но нет. Это отдельный процесс, который так и называется — безвозмездная помощь.Чтобы воспользоваться этим вариантом, также стоит оценить, как изменятся налоги. Ведь если безвозмездную помощь предоставит участник с долей меньше 50%, то сумма налогов компании увеличится. Соответственно, способ подходит для учредителей с долей 50% и больше.

3. Увеличиваем доходы

Ещё один вариант убрать убыток — увеличить доходы, выписав кому-либо из покупателей дополнительные реализации. Главный минус — нужно найти того, кто на это согласится. А ещё, если вы на ОСНО, то увеличатся НДС и налог на прибыль. Поэтому вариант возможен, но если есть другой способ, то выставления «воздушных» документов лучше избежать.

На сколько лет можно перенести убыток?

Весьма существенным для налогоплательщика является вопрос, на сколько лет можно перенести убыток по налогу на прибыль.

Последние изменения, внесенные в ст. 283 НК РФ, улучшили положение налогоплательщиков в этой части. До 2017 года можно было списывать убытки только за 10 лет, предшествующих текущему периоду.

Закон «О внесении изменений…» от 30.11.2016 № 401-ФЗ (акт. ред от 27.11.2018) отменил это ограничение. Но следует иметь в виду, что обратной силы это положение на момент принятия не имело.

Неограниченный во времени перенос убытков формально можно начать осуществлять с 01.01.2017. Но в п. 16 ст. 13 закона 401-ФЗ (акт. ред. от 27.11.2018) сказано, что измененная версия ст. 283 действует только для убытков, полученных с 01.01.2007. То есть в 2017 году можно было использовать те же 10 лет, что и до внесения изменений. Зато в 2018 году это уже 11 лет, и далее «глубина» переноса с каждым годом будет увеличиваться.

Таким образом, в 2021 году переносить убытки можно за предшествующие года без ограничений по количеству лет, но начиная с 2007 г., и по мере их появления (по очереди). Списанию подлежат убытки с учетом действующего лимита — не более 50% налоговой базы.

Отражение налогового убытка в бухучете

Налоговый убыток следует учитывать в соответствии с правилами ПБУ 18/02 (действующий приказ Минфина РФ от 18.11.2002 №114н в акт. ред. от 20.11.2018). Не использовать этот документ могут только малые предприятия, ведущие бухучет по упрощенной схеме.

Предположим, что налоговых разниц у предприятия не было и налоговый убыток равен бухгалтерскому. В этом случае с его суммы начисляется условный доход по налогу на прибыль (НП), равный произведению суммы убытка на налоговую ставку.

Для этой операции к счетам 68.4 «Налога на прибыль» и 99 «Прибыли и убытки» обычно открывают специальные субсчета:

Дт 68.4.2 Кт 99.02.2 — условный доход (расход) по НП.

Так как предприятие предполагает уменьшить за счет текущего убытка налог на прибыль следующих периодов, то сумма условного дохода является отложенным налоговым активом (ОНА). Организация может признать ОНА только при наличии вероятности, что этот актив будет погашен в следующих периодах (п. 14 ПБУ 18/02).

Для учета ОНА используется специальный счет 09:

Дт 09 Кт 68.4.2 — начислен ОНА.

В последующих периодах при списании убытка в бухучете отражается соответствующее изменение ОНА:

Дт 68.4.2 Кт 09 — списан (уменьшен, погашен) ОНА

Дебетовое сальдо по 09 счету в данном случае (при отсутствии других налоговых разниц) соответствует неиспользованной сумме убытка, которую можно будет списать в дальнейшем.

Пример

ООО «Альфа» в 2019 году получило налоговый убыток в сумме 500 тыс. руб., а в 2020 году — прибыль в сумме 400 тыс. руб.

В 2019 году были начислены условный доход и ОНА:

Дт 68.4.2 Кт 99.02.2 (500 000 руб. × 20% = 100 000 руб.) — условный доход по налогу на прибыль.

Дт 09 Кт 68.4.2 (100 000 руб.) — начислен ОНА.

В 2020 году налог на прибыль можно уменьшить за счет прошлых убытков не более чем на 50%, поэтому проводка будет следующей:

Дт 68.4.2 Кт 09 ((400 000 × 50%) × 20% = 40 000 руб.) — списана часть ОНА.

На 31.12.2020 сальдо по дебету счета 09 составило 60 000 руб. Эту сумму предприятие может списать в последующих налоговых периодах, если будет работать с прибылью.

***

Убыток по налогу на прибыль, на первый взгляд, полностью отрицательный показатель

Во-первых, он говорит о неэффективности бизнеса, а во-вторых, привлекает внимание контролирующих органов

Однако, если его получение связано с временными факторами и компания сумела это обосновать, убыток можно использовать для оптимизации налоговых платежей в следующих периодах.

Еще больше материалов по теме — в рубрике «Налог на прибыль».

Что отражается на счете 09

На счете 09 отражаются сведения об отложенных налоговых активах (ОНА), образующихся при возникновении вычитаемых временных разниц (ВВР). ВВР появляются при отражении в бухгалтерском учете суммы прибыли в меньшем размере, чем в налоговом. В частности, такая ситуация возникает при принятии в бухгалтерском учете расходов ранее и отражении доходов позднее, чем в налоговом.

Как применять ПБУ 18/02 при возникновении постоянных и временных разниц, подробно разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

Порядок отражения операций на счете 09 установлен ПБУ 18/02 и актуален для всех налогоплательщиков налога на прибыль, кроме кредитных и муниципальных учреждений (п. 1 ПБУ 18/02). Субъектам малого предпринимательства, а также некоммерческим организациям, отчитывающимся по упрощенной бухгалтерской отчетности, предоставлена возможность отказаться от применения ПБУ 18/02 (п. 2 ПБУ). Свой выбор они обязаны зафиксировать в учетной политике.

Подробнее о составлении учетной политики читайте в разделе «Как составить учетную политику организации».

Ошибки при переносе убытков

- При переносе убытков, сложившихся в деятельности организации при работе на других налоговых режимах (специальных), база по налогу на прибыль не уменьшается, то есть, если убытки понесены при применении УСН до конца 2013 года, с 2014 года организация работает на ОСНО, то можно переносить убытки, понесенные с 2014 года (согласно письма Минфина России от 25 сентября 2009 г. № 03-03-06/1/617). При этом и убытки при переходе с ОСНО на спецрежим не переносятся.

- В отношении убытков, сформированных в периоды применения ставки налога на прибыль 0%, необходимо отметить, что они не могут быть перенесены на будущее (медицинские, образовательные организации и организации социального обслуживания, сельхозпроизводители, участники проекта «Сколково».

Перенос убытков прошлых лет в 1С: БП 3.0

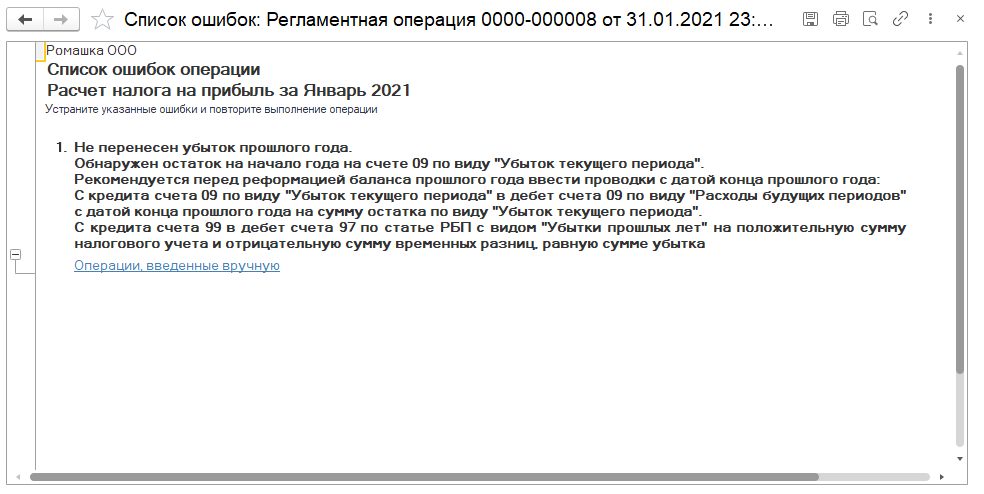

При закрытии января нового года у пользователей нередко возникает ошибка при расчете налога на прибыль, в которой говорится, что не перенесен убыток прошлого года. Убытки, понесенные в прошлом периоде, могут уменьшать прибыль последующих лет.

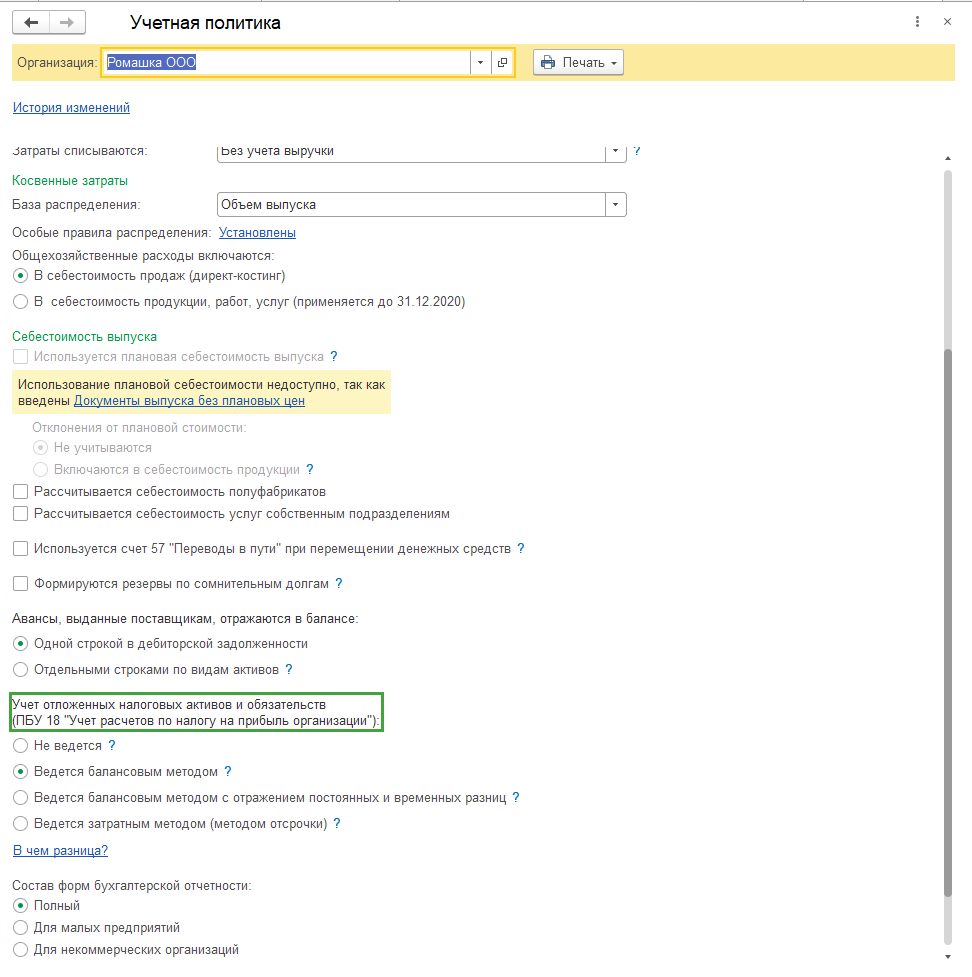

Перенос убытков в 1С оформляется как документ Операция (Операции – Операции, введенные вручную – Создать – Операция). Чтобы перенос убытков был возможен, в Учетной Политике у вас обязательно должна быть настройка, показывающая, что вы применяете ПБУ 18/02.

Сумму убытка берем из Декларации по налогу на прибыль, строки 060 листа 02. Если по этой строке минус, то эти убытки мы можем в следующем году принять в уменьшение налогооблагаемой базы.

Проводкой Дт 97.21 Кт 99.01.1 мы показываем в налоговом учете сумму убытка. Данная операция должна быть сделана на 31 декабря года, в котором образовались убытки.

Вариант операции, когда вы ведете учет по ПБУ 18/02 с учетом постоянных и временных разниц представлены на скриншоте:

Субконто по счету 97.21 многие пользователи создают неверно. Например, указывается неверное значение в поле Вид для НУ. Это происходит из-за того, что при создании нового субконто, по умолчанию программа заполняет его как Вид для НУ «Прочие» и Вид актива в балансе «Прочие оборотные активы». Это нужно менять на следующие значения:

Вид для НУ — «Убытки прошлых лет». После этого вид актива уже будет недоступен для редактирования, сумму убытка проставляем в поле Сумма. Признание расходов «В особом порядке», так как ни по дням, ни по месяцам списание не подходит, потому что признание убытка зависит от суммы прибыли, полученной в периоде. Период списания выставляется с того периода, когда мы планируем учитывать убытки. То есть если вы хотите отложить перенос убытков, то в периоде не ставим ничего. Поле будет пустое. А когда вы решите, что пришло время списывать убытки, то установите период списания с этого момента.

После ввода операции по переносу убытков на будущее необходимо повторно выполнить закрытие декабря (Операции – Закрытие месяца).

При повторном закрытии месяца в регламентной операции «Расчет отложенного налога по ПБУ 18» в проводке Дт 09 Кт 99.02.О будет автоматически изменено субконто счета 09 — субконто «Убыток текущего периода» будет заменено на субконто «Расходы будущих периодов».

Если все настроено верно, то в том периоде, с которого решено списывать убытки, появится регламентная операция в помощнике Закрытие месяца в 4 группе «Списание убытков прошлых лет».

Обращаем ваше внимание на то, что налогооблагаемая база по налогу на прибыль, определенная нарастающим итогом с начала текущего года, при закрытии текущего периода (месяца) будет уменьшена на сумму налоговых убытков прошлых лет с учетом ограничения в 50 %

Определение убытка по итогам года

В течение всего календарного года компания использует проводки для учета проведенных операций:

- Счет 90 отражает доходность

- Счет 91 – понесенные расходы

Для подведения финансовых итогов работы фирмы необходимо закрыть оба эти счета. Невыгодной за прошедший год считается та хоздеятельность, у которой счет 90 меньше суммы по счету 91 – т.е. расходная часть превысила доходы.

В самом НК не закреплен точный перечень документов, которые подтверждают списание убытков за ранние годы. Об этом, как правило, свидетельствует первичная документация:

В самом НК не закреплен точный перечень документов, которые подтверждают списание убытков за ранние годы. Об этом, как правило, свидетельствует первичная документация:

- накладные

- счета

- ведомости

Следовательно, подходят все учетные документы. Исключение составляют:

- карточки учета

- налоговые регистры

Убытки компании в торговле на видео:

Обосновывать же убытки налогоплательщики не обязаны (ст. 252 НК). Чтобы признать расходы при калькуляции налога, нужно наличие 2 условий:

- Экономической обоснованности данного обстоятельства

- Подтверждение наличия убытков в документации компании

От того, правильно ли будут зафиксированы убытки в бухучете, зависит величина налога на прибыль, который предстоит выплатить в ближайшие отчетные периоды. В БУ он рассчитывается, по окончанию периода. Чтобы его определить, необходимо сравнить понесенные издержки с размером полученных денежных поступлений. Окончательный результат калькулируется из суммы результата по всем видам деятельности, осуществляемым предприятием, и иным поступлениям и выбытиям.