Подарки сотрудникам

Приобретение подарков

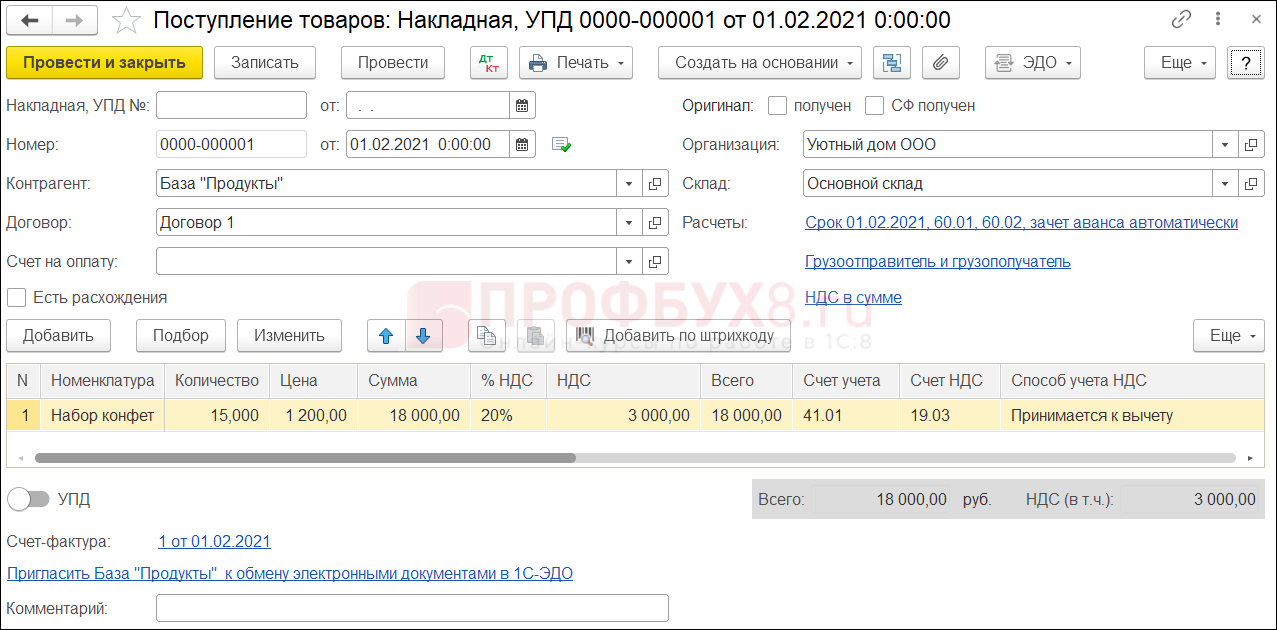

Покупку конфет отразите типовым документом Поступление (акт, накладная) в меню Покупки – Поступление (акты, накладные, УПД).

Всего приобрели 15 наборов конфет на сумму 18 000 руб., в т. ч. НДС 3 000 руб. НДС берем к вычету, поэтому в поле Способ учета НДС выбираем вариант Принимается к вычету.

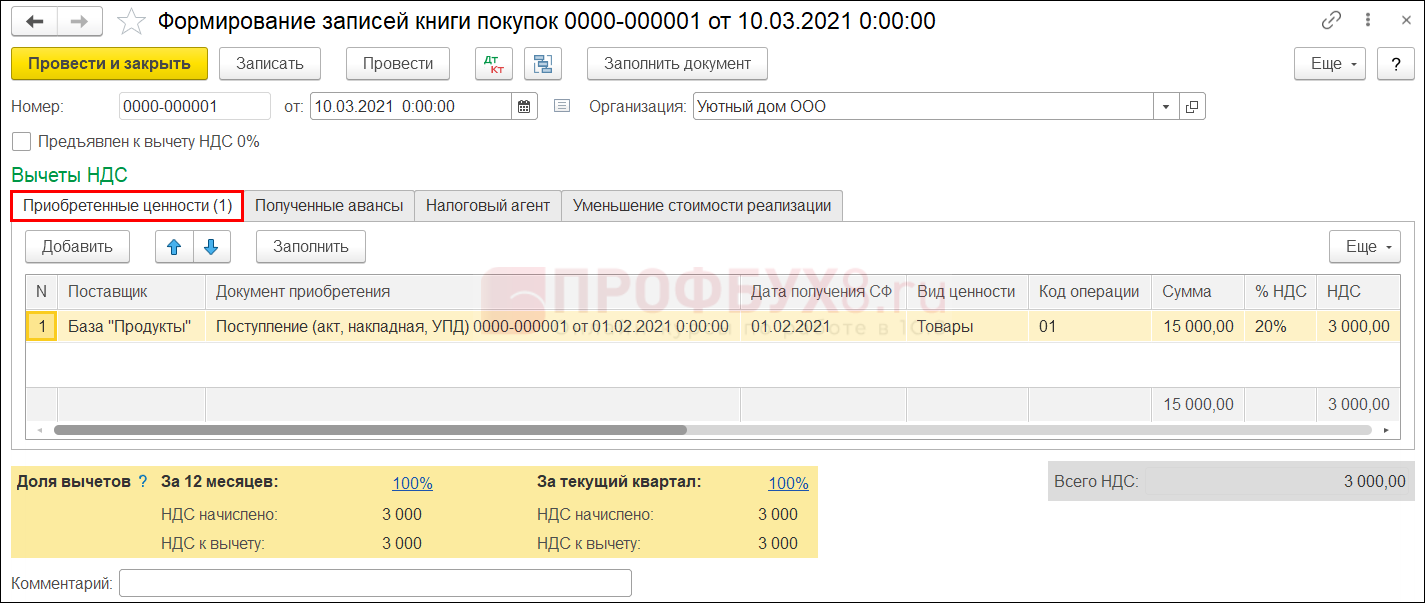

Принятие НДС к вычету

Для отражения вычета НДС создайте документ Формирование записей книги покупок (Операции –Регламентные операции НДС), нажмите кнопку Создать – Формирование записей книги покупок.

Безвозмездная передача товара

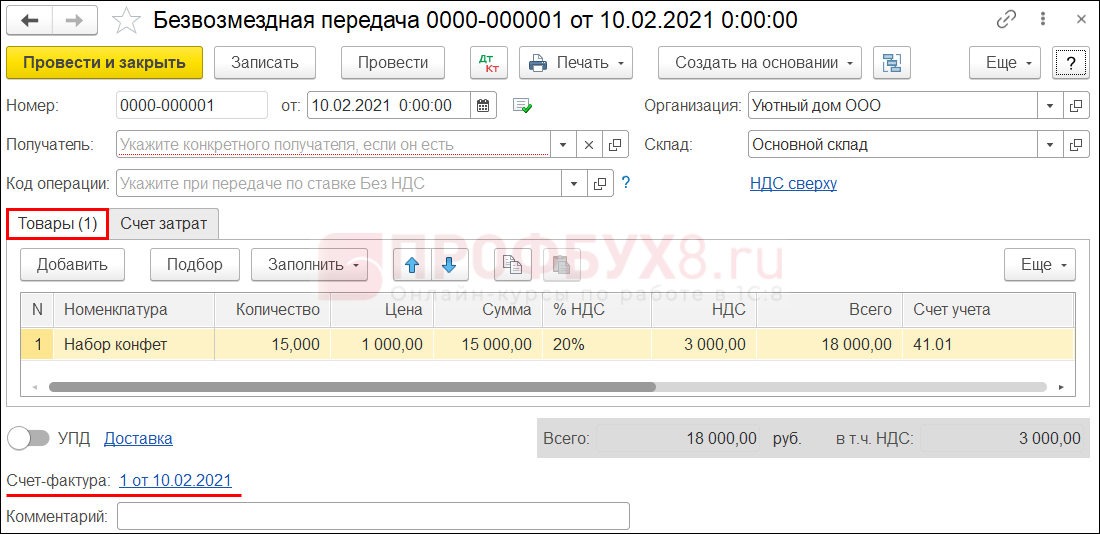

Для учета безвозмездной передачи пройдите в раздел Продажи – Безвозмездная передача и создайте одноименный документ.

Заполните информацию:

- Номер … от — номер будет присвоен автоматически, дата операции — дата передачи подарков;

- Организация — укажите вашу организацию;

- Склад — склад учета подарков;

- Получатель — он хоть и высвечивается красным, заполняется не всегда. Если есть конкретный получатель, укажите его. В данном примере создается общий документ по всем сотрудникам, поэтому оставьте поле пустым.

На вкладке Товары выберите передаваемые товары, их количество и рыночную стоимость (в нашем примере стоимость приобретения конфет без НДС). Счет учета товаров определится автоматически.

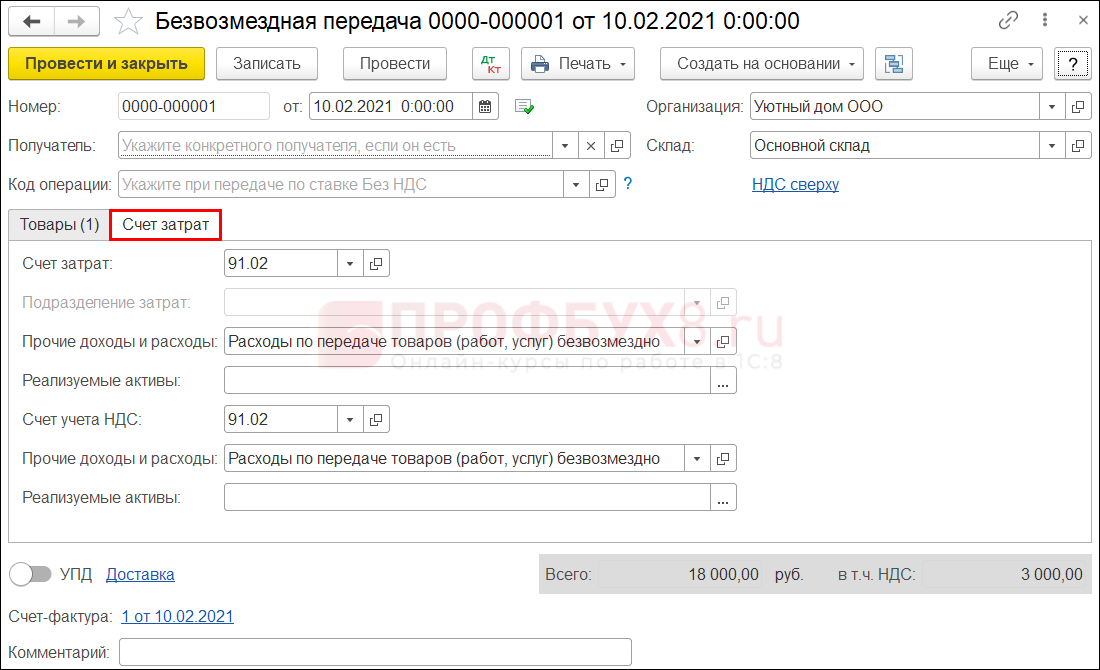

На вкладке Счет затрат проверьте:

- Счет затрат — 91.02 «Прочие расходы»;

- Счет учета НДС — 91.02.

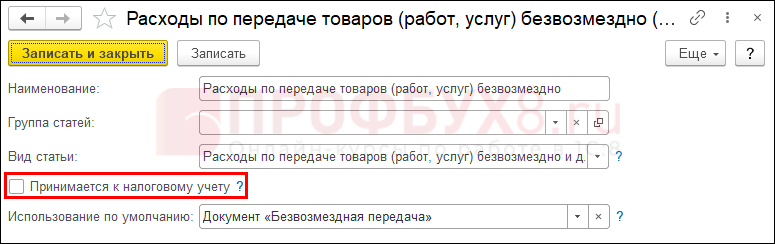

Для субконто Прочие доходы и расходы выбирается предопределенная статья:

-

Расходы по передаче товаров (работ, услуг) безвозмездно

Вид статьи — Расходы по передаче товаров (работ, услуг) безвозмездно и для собственных нужд.

:

Проверьте, чтобы в выбранном варианте был снят флажок Принимается к налоговому учету.

Сохраните документ и создайте счет-фактуру по кнопке Выписать счет-фактуру. Так как передача безвозмездная, код вида операции будет — 10 «Безвозмездная передача товаров, работ, услуг».

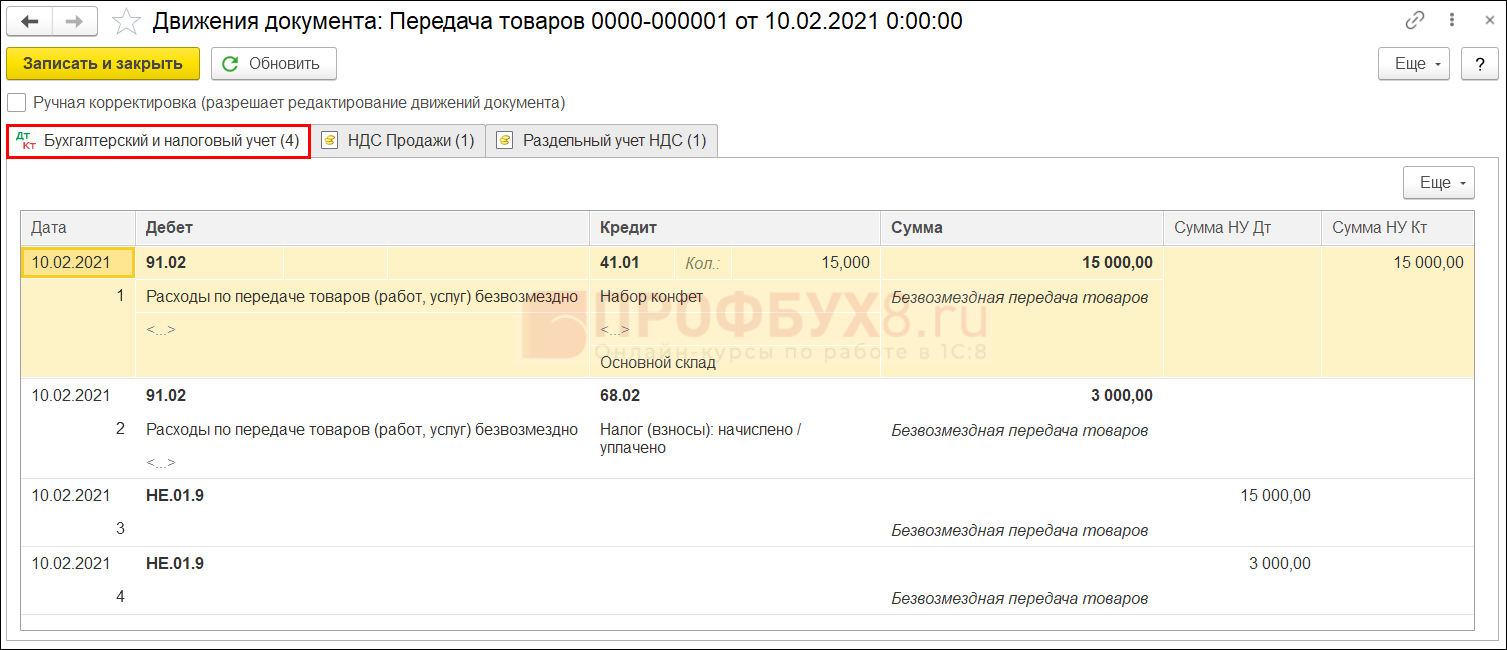

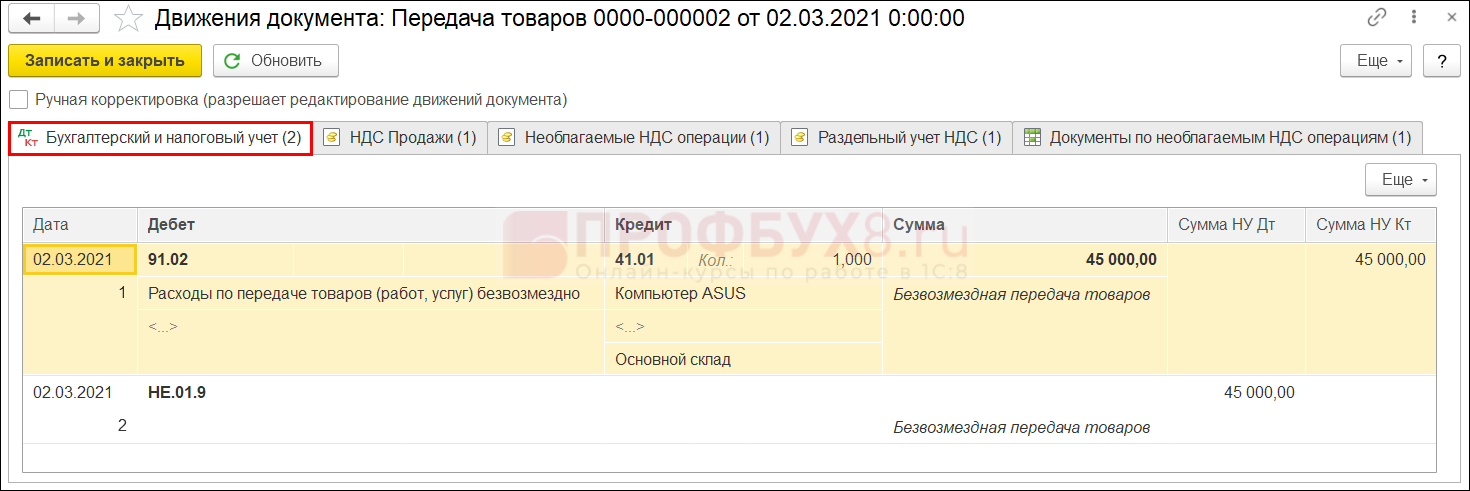

Проводки по документу

Документ формирует проводки:

- Дт 91.02 Кт 41.01 — списание стоимости товаров в прочие расходы, не учитываемые в НУ;

- Дт 91.02 Кт 68.02 — исчисление НДС с передачи со списанием в прочие расходы, не учитываемые в НУ.

Товары на благотворительность

Организация Уютный дом оказывает благотворительную помощь детскому дому.

02 марта передан компьютер на сумму 60 000 руб.

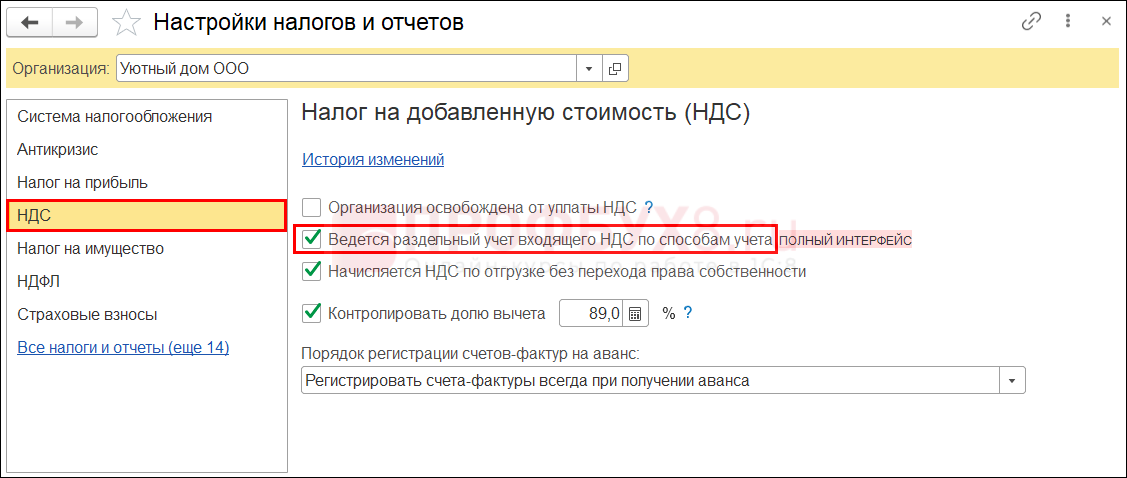

Настройка раздельного учета

Так как организация передает товар на благотворительные цели, в ее деятельности появляется операция, не облагаемая НДС (пп. 12 п. 1 ст. 149 НК РФ). Это значит, что в программе необходимо настроить раздельный учет.

Для этого пройдите в меню Главное – Настройки – Налоги и отчеты и в разделе НДС установите флажок Ведется раздельный учет входящего НДС по способам учета.

Передача товара на благотворительность

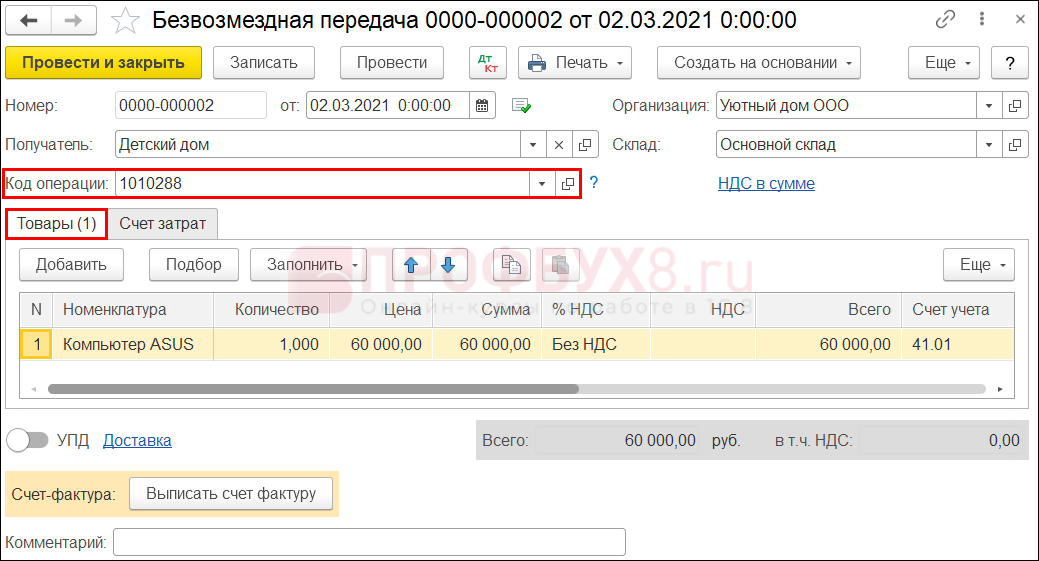

Создайте документ Безвозмездная передача.

Заполнение документа аналогичное описанному ранее примеру, за некоторыми исключениями:

- в поле Получатель выберите контрагента, которому передается компьютер. В данном случае есть конкретный получатель помощи, ему будут передаваться документы;

- графа %НДС — выберите вариант Без НДС;

-

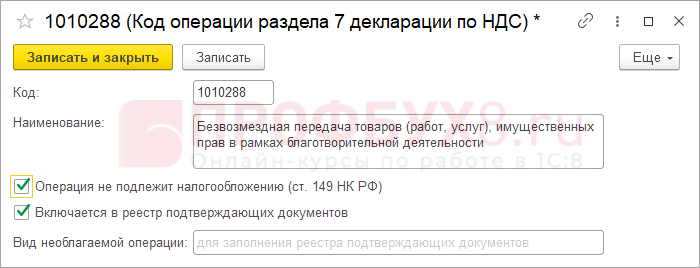

Код операции — так как передача в рамках благотворительной деятельности, код укажите 1010288. Для автоматического заполнения Раздела 7 декларации по НДС, проследите, чтобы стояли флажки в карточке справочника Коды операций раздела 7 декларации по НДС:

- Операция не подлежит налогообложению (ст. 149 НК РФ);

- Включается в реестр подтверждающих документов.

На вкладке Счет затрат настройки оставьте по умолчанию, как в .

Счет-фактуру не выписывайте.

Мы с вами рассмотрели, как отражается безвозмездная передача товара в 1С 8.3.

См. также:

- Поступление товаров и услуг в 1С 8.3 – проводки с примерами

- Оприходование товара в 1С 8.3 – пошаговая инструкция

- Перемещение товаров в 1С 8.3 между складами – пошаговая инструкция

- Списание товара и брака в 1С 8.3 Бухгалтерия

- Товарно-транспортная накладная в 1С 8.3 Бухгалтерия

- Возврат от покупателя – проводки в 1С 8.3

- Возврат поставщику – проводки в 1С 8.3

- Счета учета номенклатуры в 1С 8.3

Поставьте вашу оценку этой статье:

Как вести учет при получении субсидии

Согласно п.1 ст.346.17 НК РФ субсидии за первые два года «упрощенцами» отражаются в составе доходов пропорционально расходам, фактически осуществленным за счет субсидий.

Если по окончании второго года сумма субсидии превысит сумму признанных расходов, то разница в полном объеме отражается в составе доходов этого налогового периода.

Этот порядок признания доходов применяется налогоплательщиками, применяющими в качестве объекта «Доходы минус расходы», а также для объекта «Доходы», при условии ведения ими учета сумм выплат.

Таким образом, эти доходы должны появиться в КУДиР (графа 4) в размере произведенных расходов из них (графа 5). Суммы будут одинаковые. Это и будет ведением учета субсидий.

Те налогоплательщики, которые применяют «Доходы минус расходы», первые два года делают расход и тут же отображают КУДиР доход. Если не истратили всю субсидию за два года и есть остаток, то на третий год включаете субсидию как доход, вне зависимости от расхода.

Операции с целевыми субсидиями капитального характера

Бюджетные (автономные) учреждения отражают операции с данными субсидиями в следующем порядке*(2):

1. Дебет КДБ1 5 205 62 561 Кредит КДБ1 5 401 40 162 — начисление доходов будущих периодов по целевым субсидиям капитального характера в сумме Соглашения. 2. Дебет КБК2 5 201 11 510 (увеличение счета 17, код аналитики 150, КОСГУ 162) Кредит КДБ1 5 205 62 661 — отражено получение субсидии капитального характера. 3. Дебет КДБ1 5 401 40 162 Кредит КДБ1 5 401 10 162 — признание доходов в виде целевой субсидии капитального характера доходами текущего года на основании информации о достижении условий предоставления субсидии (Извещения, Отчета, иного документа, предусмотренного Соглашением). 4. Дебет КДБ1 5 401 40 162 Кредит КДБ1 5 205 62 661 — уменьшение доходов будущих периодов по целевой субсидии капитального характера на основании измененного Соглашения и (или) дополнительного Соглашения. 5. Формирование по завершении года расчетов по субсидии капитального характера на основании Извещения, Отчета о выполнении условий Соглашения (операции отражаются последним днем отчетного года, если учредителем не предусмотрено иное): 5.1. Дебет КДБ1 5 401 40 162 Кредит КБК3 5 303 05 731 — закрытие расчетов в сумме неиспользованных остатков целевых субсидий капитального характера, подлежащих возврату в очередном году в бюджет. 5.2. Дебет КДБ1 5 401 40 162 Кредит КДБ1 5 205 62 661 — закрытие расчетов в сумме неиспользованного финансового обеспечения субсидии, если ее перечисление учреждению не осуществлялось. 5.3. Дебет КДБ1 5 401 40 162 Кредит КДБ4 5 303 05 731 — формирование расчетов по неиспользованному остатку при наличии принятых за счет него и неисполненных обязательств (необходимости подтверждения потребности в данных средствах). При подтверждении потребности отражается запись: Дебет КДБ4 5 303 05 831 Кредит КДБ1 5 401 40 162 5.4. Если расчеты с учредителем по субсидии «закрыты» полностью, но у учреждения осталась кредиторская задолженность, принятая за счет средств субсидии (принятые и неисполненные денежные обязательства), то дополнительно записей отражать не нужно. Остаток средств на лицевом счете в очередном году будет направлен на погашение принятого денежного обязательства. 5.5. Если за счет целевой субсидии капитального характера был выплачен аванс, не подтвержденный документами контрагента за отчетный год, то разница между показателями Дт 5 205 62 000 и Кт 5 401 40 162 равна данному авансу. В случае принятия решения о возврате (не подтверждения целевого характера принятых денежных обязательств) в очередном финансовом году отражается указанная в п. 5.1 операция. 6. Дебет КБК3 5 303 05 831 Кредит КБК2 5 201 11 510 (увеличение счета 18, код аналитики 610, КОСГУ 610) — возврат неиспользованного остатка целевой субсидии капитального характера прошлых лет.

Немного теории

Безвозмездная передача может быть оформлена физическому или юридическому лицу. При этом между двумя коммерческими организациями такая передача запрещена, кроме подарков на сумму до 3 000 руб. (ст. 575 ГК РФ). Но на практике, если переданный товар не потребуют обратно через суд, плохих последствий для принимающей стороны не будет.

В бухучете стоимость переданных безвозмездно товаров учитывается по Дт 91.02 Прочие расходы.

В налоговом учете безвозмездная передача не считается реализацией, поэтому у организации не возникает доходов. Стоимость самих товаров и расходы, связанные с их передачей, не учитываются при расчете налога на прибыль.

Операция облагается НДС, кроме некоторых исключений: например, при передаче товаров, работ, услуг (имущественных прав) на благотворительность действует освобождение от налога. НДС, предъявленный продавцом, при приобретении товаров, предназначенных для безвозмездной передачи, принимается к вычету в обычном порядке.

Безвозмездная передача имущества в «1С:Бухгалтерии 8»

О правовом регулировании, налогообложении НДФЛ подарков работникам и порядке отражения доходов в виде подарков в программе «1С:Зарплата и управление персоналом 8» редакции 3 см. в статье «Подарки сотрудникам: как оформить и отразить в 1С».

С безвозмездной передачей товаров, результатов работ и услуг мы сталкиваемся довольно часто. Это ситуации, когда передаются:

Список этот можно продолжить. Иногда такие передачи обусловлены обычаями делового оборота и традициями, принятыми в обществе. Иногда напрямую связаны с экономической выгодой, которую можно будет получить в будущем. В любом случае безвозмездные передачи позволяют создать позитивный имидж компании.

Рассмотрим, как безвозмездная передача регулируется нормами гражданского и налогового законодательства, а также положениями о бухгалтерском учете.

Описание

Как отразить безвозмездную передачу имущества в программе — 1С: Бухгалтерия 8

10.12.2014 17:56 Как отразить безвозмездную передачу имущества в программе «1С:Бухгалтерия 8».

В «Справочник хозяйственных операций. 1С:Бухгалтерия 8» добавлена практическая статья «Безвозмездная передача товаров (в благотворительных целях)». в которой организация приобретает товары для последующей перепродажи. В дальнейшем принимается решение о безвозмездной передаче части товаров в качестве благотворительной помощи в школу-интернат для комплектации классов.

Безвозмездной передачей имущественных ценностей лицом, которому они принадлежат, в собственность другого лица является дарение (п. 1 ст. 572. п. 2 ст. 423 ГК РФ ).

Имущество, переданное безвозмездно, реализацией в целях главы 25 НК РФ не признается и, соответственно, не является объектом обложения налога на прибыль (п. 1 ст. 39. п. 1 ст. 249 НК РФ ), а также не учитывается в расходах для целей налогообложения прибыли (п. 16 ст. 270 НК РФ ).

При безвозмездной передаче имущества стоимость такого имущества в бухгалтерском учете признается в составе прочих расходов и отражается по дебету счета 91 «Прочие доходы и расходы» (субсчет 91.02 «Прочие расходы») и кредиту счетов учета имущества, которое передается (п. 11 ПБУ 10/99 «Расходы организации», утв. приказом Минфина России от 06.05.1999 № 33н).

Для целей учета НДС безвозмездная передача товаров является реализацией (пп. 1 п. 1 ст. 146 НК РФ ). Однако передача товаров в рамках благотворительной деятельности (ст. 1. п. 1 ст. 2 Федерального закона от 11.08.1995 № 135-ФЗ «О благотворительной деятельности и благотворительных организациях») освобождается от обложения НДС (пп. 12 п. 3 ст. 149 НК РФ ).

Кроме того, в связи с выходом новых релизов в «Справочнике хозяйственных операций. 1С:Бухгалтерия 8» актуализированы статьи:

Обратите внимание, с релиза 3.0.33 программы «1С:Бухгалтерия 8» используется новый интерфейс «Такси». Подробнее см

здесь .

Наряду с интерфейсом «Такси» сохраняется и прежний интерфейс «1С:Предприятия 8». Пользователь может выбирать вид интерфейса в настройках программы (см. здесь ).

Другие новости справочника см. здесь .

Информационная система 1С:ИТС обновляется каждый день. Не пропускайте последние новости – подпишитесь на бесплатную рассылку сайта.

актуальность: десятки экспертов ежедневно мониторят изменения законодательства и судебную практику;

право выбора: вы подписываетесь только на те категории новостей, которые хотите получать;

экономию денег и времени: рассылка бесплатная, независимо от наличия договора 1С:ИТС и вам не нужно отбирать новости самим;

конфиденциальность: ваш e-mail не передается третьим лицам;

сохранность: все самое важное остается в вашей почте, а не теряется в дебрях Интернета.

Вам тоже может быть интересно:

Видим список всех полей, в котором поставим галочку напротив поля Номенклатура.

Отражение начисления НДС в 1С — Настройка списка полей табличной части Кроме номенклатуры и вида ценности в табличной части мы с вами заполняем:

- счет прочих затрат, с которого списываем НДС. Я указала так же — 91.02.1.

- событие: НДС начислен к уплате

- Цену

- % НДС

- Количество

Остальные счета учета в строке можете оставить или очистить, они не участвуют здесь в проводках.

И проводим документ. Чтобы посмотреть проводку потребуется перейти в Журнал проводок бухгалтерский учет (по кнопке Перейти вверху документа).

Проводки по начислению НДС в 1С Никуда не уходим.

Прямо внизу документа по гиперссылке создаем счет-фактуру.

Как отразить межведомственную передачу в программе «1С:БГУ», ред 2.0

Перед тем как начать отражение хозяйственной операции по межведомственному получению материальных запасов в программе, рекомендует проверить правильность заполнения карточки организации (раздел Справочники – Организационная структура – Организации) и карточки контрагента (раздел Справочники – Расчеты – Контрагенты). Проверке в карточке организации подлежат следующие реквизиты: Бюджет, Код главы, ОКПО, Распорядитель, а в карточке Контрагенты: Бюджет, Глава по БК и Распорядитель.

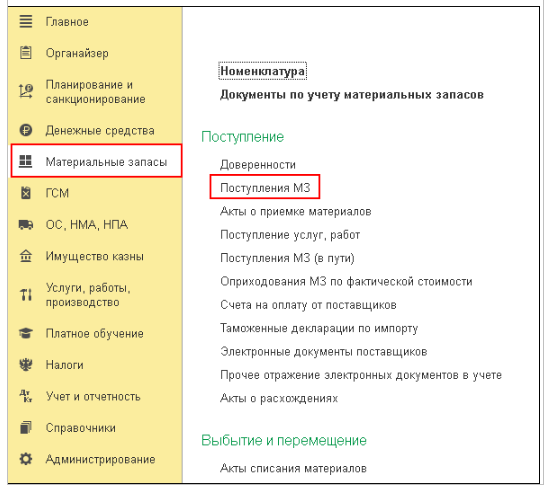

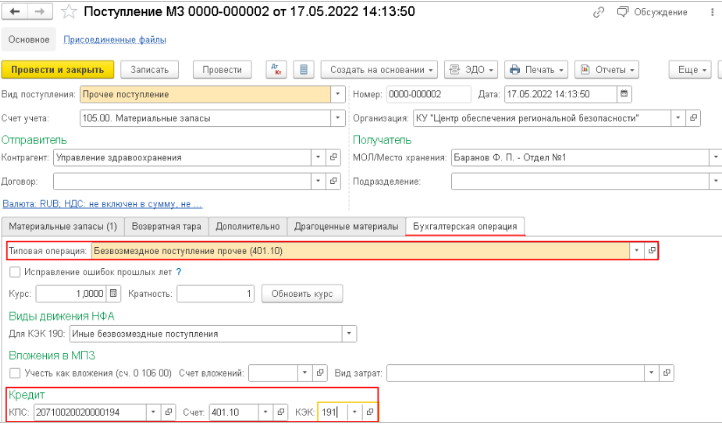

Для отражения поступления материалов, полученных безвозмездно по межведомственному перемещению, используется документ «Поступление МЗ», который находится в журнале одноименных документов раздела «Материальные запасы – Поступление».

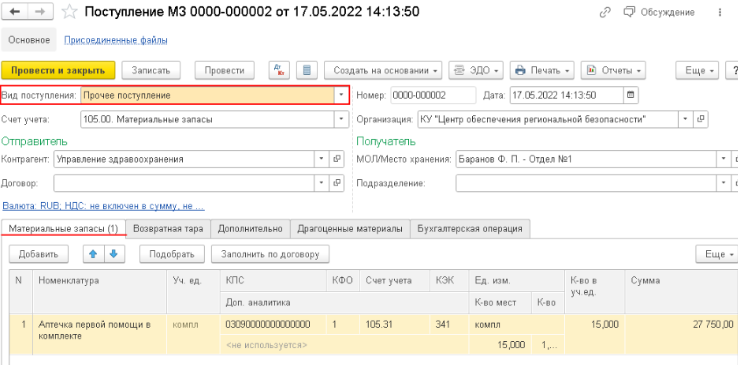

Для заполнения документа необходимо указать: Дату, счет учета, контрагента, договор, МОЛ/Место хранения.

Вид операции в данном случае указывается: прочие поступления. Счет учета 105.00.

В табличной части на закладке «Материальные запасы» указываются поступающие материальные запасы и их текущая оценочная стоимость: номенклатура, КПС, КФО, счет учета, количество, сумма, сумма всего.

Закладки «Возвратная тара», «Зачет аванса», «Денежные обязательства», «Драгоценные материалы» заполняется в зависимости от хозяйственной операции.

На закладке «Дополнительно» указываются реквизиты первичного документа. Реквизиты «Грузоотправитель» и «Грузополучатель» заполняются, если по накладной грузоотправитель отличается от поставщика, а грузополучатель — от покупателя.

На закладке «Бухгалтерская операция» из справочника выбирается вид типовой операции, в соответствии с которым должны формироваться проводки бухгалтерского учета. В нашем случает типовой операцией будет «Безвозмездное поступление прочее (401.10)». В группе реквизитов Кредит заполняются: КПС, Счет кредита, КЭК.

КЭК- код экономической классификации расходов, для этого примера указывается значение 191.

После проведения документа по кнопке «Просмотр операции» на закладке «Бухгалтерская операция» можно просмотреть сформированные проводки и распечатать «Приходный ордер» по ф. 0504207.

Передача материалов в эксплуатацию в 1С 8.3 — пошаговая инструкция

Учет спецодежды и спец. инвентаря строго регламентирован законодательством Российской Федерации. На основании данных норм ведется учет и в программе 1С Бухгалтерия 8.3.

Для того чтобы отразить передачу таких материалов и прочей малоценки в эксплуатацию существует одноименный документ, который расположен в разделе «Склад»

Обратите внимание, что прежде, чем списывать материалы, они должны поступить на склад. Отразить это можно разными способами, например, оформив покупку документов «Поступление (Акт, накладная)»

- 1 Спецодежда

- 2 Спецоснастка

- 3 Инвентарь и хоз. принадлежности

Спецодежда

Первым делом заполним шапку документа. В ней укажем организации ООО «Рога», склад и подразделение местонахождения материалов.

Обратите внимание, что данный документ позволяет передать в эксплуатацию одновременно спецодежду, спецоснастку, а так же инвентарь и хозяйственные принадлежности. В нашем случае реквизиты для всех групп материалов будут совпадать, поэтому данные будут содержаться в одном и том же документе, только на разных вкладках

Рассмотрим пример передачи в эксплуатацию семи защитных касок и пяти курток для строителей. Выдавать мы их будем нашему сотруднику Абрамову Геннадию Сергеевичу. В дальнейшем именно за ним они и будут числиться. Эти материалы являются спецодеждой, поэтому указывать мы будем их на первой одноименной вкладке документа.

Обратите внимание, что и защитные каски и куртки для строителей являются спецодеждой, что обязательно указывается в карточках данных номенклатурных позиций

Для правильного отражения данных материалов в учете очень важно правильно указать назначение использования в соответствующей колонке табличной части. Данные здесь выбираются из специального одноименного справочника, который вы можете заполнить самостоятельно

Данные здесь выбираются из специального одноименного справочника, который вы можете заполнить самостоятельно

Для правильного отражения данных материалов в учете очень важно правильно указать назначение использования в соответствующей колонке табличной части. Данные здесь выбираются из специального одноименного справочника, который вы можете заполнить самостоятельно

В рамках нашего примера назначением использования защитных касок является «Каски для строителей». Все данные мы заполнили самостоятельно. В нашем примере погашение стоимости защитных касок будет производиться линейным способом в течение всего срока полезного использования. Он составляет 11 месяцев.

Данный вид расходов мы будем отражать на 25 счете. В зависимости от регламента работы на вашем предприятии счет может быть иным.

После внесения всех необходимых данных в документ его можно провести. Получившиеся в рамках нашего примера проводки представлены на рисунке ниже.

Спецоснастка

К спецоснастке относятся специальное оборудование, инструменты и приспособления. Особенности ее бухучета и правила отнесения к данной группе материалов строго регламентированы и утверждены приказом Министерства Финансов РФ №135н от 26 декабря 2002 года.

В рамках данного примера нам необходимо передать в эксплуатацию форму для отлива шоколадных дедов морозов. Эти данные мы будем вносить в созданный ранее документ, так как и дата передачи и остальные реквизиты шапки будут совпадать.

В табличной части на вкладке «Спецоснастка» указываются практически такие же данные, как и в случае со спецодеждой. В этом случае будет отличаться только счет передачи 10.11.2. Некоторые данные программа заполнит автоматически

Для этого важно указать в карточке номенклатуры, что форма «Дед мороз» является спецоснасткой

Документ сформирует движения, похожие на случай со спецодеждой, только в данной ситуации так же используется забалансовый счет МЦ.03.

Инвентарь и хоз. принадлежности

На последней вкладке отразим передачу в эксплуатацию канцелярского органайзера. Мы отнесли его к инвентарю и хоз. принадлежностям. Заполнение вкладки производится аналогично предыдущим примерам.

В данной ситуации способом отражения расходов мы указали, что погашение органайзера произойдет при его передаче в эксплуатацию. Затраты по нему мы будем относить к общехозяйственным расходам на 26 счете. Вы можете использовать для учета другой счет.

Особенно важно правильно заполнить и настроить в 1С 8.3 способы отражения расходов. Документ сформировал всего два движения по передаче канцелярского органайзера, как инвентаря в эксплуатацию

В этом случае используется забалансовый счет МЦ.04

Документ сформировал всего два движения по передаче канцелярского органайзера, как инвентаря в эксплуатацию. В этом случае используется забалансовый счет МЦ.04.

Акт приёма-передачи имущества

__________________ «___» ____________ 20__ года

_____________________________________ в лице ______________________________ действующего на основании ________________ именуемое в дальнейшем «Ссудодатель», с одной стороны и ____________________________________ в лице __________________________________________ действующего на основании

____________________ именуемое в дальнейшем «Ссудополучатель», с другой стороны, заключили настоящий Акт о нижеследующем.

Ссудодатель в соответствии с договором безвозмездного пользования имуществом от «___»_________ 20__ г. № ______, силами своих технических специалистов в присутствии представителя Ссудополучателя передал имущество в составе, указанном в приведённой ниже Спецификации.

Операции с субсидиями на осуществление капитальных вложений

Бюджетные (автономные) учреждения отражают операции с данными субсидиями в следующем порядке*(2):

1. Дебет КДБ1 6 205 62 561 Кредит КДБ1 6 401 40 162 — начисление доходов будущих периодов по предоставлению субсидии на осуществление капитальных вложений в сумме Соглашения. 2. Дебет КБК2 6 201 11 510 (увеличение счета 17, код аналитики 150, КОСГУ 162) Кредит КДБ1 6 205 62 661 — отражено получение субсидии капитального характера. 3. Дебет КДБ1 6 401 40 162 Кредит КДБ1 6 401 10 162 — признание доходов в виде субсидии на осуществление капитальных вложений доходами текущего года на основании информации о достижении условий предоставления субсидии (Извещения, Отчета, иного документа, предусмотренного Соглашением). 4. Дебет КДБ1 6 401 40 162 Кредит КДБ1 6 205 62 661 — уменьшение доходов будущих периодов по субсидии на осуществление капитальных вложений на основании измененного Соглашения и (или) дополнительного Соглашения. 5. Формирование по завершении года расчетов по субсидии на осуществление капитальных вложений на основании Извещения, Отчета о выполнении условий Соглашения (операции отражаются последним днем отчетного года, если учредителем не предусмотрено иное): 5.1. Дебет КДБ1 6 401 40 162 Кредит КБК3 6 303 05 731 — закрытие расчетов в сумме неиспользованных остатков субсидии на осуществление капитальных вложений, подлежащих возврату в очередном году в бюджет. 5.2. Дебет КДБ1 6 401 40 162 Кредит КДБ1 6 205 62 661 — закрытие расчетов в сумме неиспользованного финансового обеспечения субсидии, если ее перечисление учреждению не осуществлялось. 5.3. Дебет КДБ1 6 401 40 162 Кредит КДБ4 6 303 05 731 — формирование расчетов по неиспользованному остатку при наличии принятых за счет него и неисполненных обязательств (необходимости подтверждения потребности в данных средствах). При подтверждении потребности отражается запись: Дебет КДБ4 6 303 05 831 Кредит КДБ1 6 401 40 162. 5.4. Если расчеты с учредителем по субсидии «закрыты» полностью, но у учреждения осталась кредиторская задолженность, принятая за счет средств субсидии (принятые и неисполненные денежные обязательства), то дополнительно записей отражать не нужно. Остаток средств на лицевом счете в очередном году будет направлен на погашение принятого денежного обязательства. 5.5. Если за счет субсидии на осуществление капитальных вложений был выплачен аванс, не подтвержденный документами контрагента за отчетный год, то разница между показателями Дт 6 205 62 000 и Кт 6 401 40 162 равна данному авансу. В случае принятия решения о возврате (не подтверждения целевого характера принятых денежных обязательств) в очередном финансовом году отражается указанная в п. 5.1 операция. 6. Дебет КБК3 6 303 05 831 Кредит КБК2 6 201 11 510 (увеличение счета 18, код аналитики 610, КОСГУ 610) — возврат неиспользованного остатка субсидии на осуществление капитальных вложений прошлых лет.

«1С:Бухгалтерия 8» (ред. 3.0): как учитывать ОС, безвозмездно полученное от единственного участника (акционера) общества (+ видео)?

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.51.21.

Законодательством не запрещена безвозмездная передача имущества между материнской и дочерней компаниями, представляющими с экономической точки зрения единый хозяйствующий субъект (постановление Президиума ВАС РФ от 04.12.2012 № 8989/12).

Для целей налогообложения прибыли согласно подпункту 11 пункта 1 статьи 251 НК РФ доходы от безвозмездно полученного имущества не учитываются, если уставный капитал:

При этом полученное имущество не признается доходом, если в течение одного года со дня его получения указанное имущество (за исключением денежных средств) не передается третьим лицам.

Таким образом, если организация безвозмездно получает ОС от единственного участника (акционера) общества, то стоимость такого имущества в доходах не учитывается и формирует нулевую первоначальную стоимость объекта для целей налогового учета (п. 1 ст. 257 НК РФ), которая не подлежит амортизации (письмо Минфина России от 27.07.2012 № 03-07-11/197).

Поскольку первоначальная стоимость безвозмездно переданного имущества в бухгалтерском и налоговом учете различается, для регистрации поступления такого ОС следует использовать документ Операция. В регистр бухгалтерии нужно ввести запись по дебету счета 08.04.1 «Приобретение объектов основных средств» с соответствующей аналитикой в корреспонденции со счетом 98.02 «Доходы будущих периодов» на документально подтвержденную рыночную стоимость ОС. Если организация применяет положения ПБУ 18/02, то в специальных ресурсах для целей налогового учета Сумма ПР Дт 08.04.1 и Сумма ПР Дт 98.02 необходимо отразить постоянную разницу.

Далее объект ОС, переданный в качестве дара и отраженный на счете 08.04.1, принимается к учету документом Принятие к учету ОС (раздел ОС и НМА). На закладке Налоговый учет документа в поле Порядок включения стоимости в состав расходов следует выбрать значение Стоимость не включается в расходы.

После проведения документа признается постоянная разница в размере стоимости безвозмездно полученного имущества. Поскольку в месяце принятия к учету ОС не признаются ни доходы от безвозмездно полученного ОС, ни расходы от его амортизации, то отложенные налоговые активы и обязательства (ОНА и ОНО) также не признаются.

Со следующего (после принятия к учету) месяца объект начинает амортизироваться только в бухгалтерском учете. После выполнения регламентной операции Амортизация и износ основных средств, входящей в обработку Закрытие месяца, сформируется бухгалтерская проводка по начислению амортизации, отражается постоянная разница.

С этого же месяца в бухгалтерском учете должен ежемесячно отражаться доход на сумму амортизации безвозмездно полученного имущества проводкой: Дебет 98.02 Кредит 91.01.

В программе такую операцию надо отражать вручную каждый месяц до полного погашения стоимости ОС. Поскольку в налоговом учете доход не признается, то в специальных ресурсах для целей налогового учета Сумма ПР Дт 98.02 и Сумма ПР Кт 91.01 нужно отразить постоянную разницу.

«1С:Бухгалтерия 8» (ред. 3.0). Как собрать один объект ОС из нескольких комплектующих материалов, поступивших от поставщика (+ видео)?

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.43.208.

Поступление комплектующих материалов в программе «1С:Бухгалтерия 8» редакции 3.0 регистрируется документом Поступление (акты, накладные) с видом операции Товары (накладная). В табличной части документа указывается номенклатура поступающих комплектующих, их количество, цена и НДС. В качестве счета учета комплектующих материалов используется счет 10.02 «Покупные полуфабрикаты и комплектующие изделия, конструкции и детали».

Для отражения операции по сборке ОС из комплектующих материалов необходимо создать документ Передача оборудования в монтаж (раздел ОС и НМА). Этот документ предназначен для включения стоимости оборудования и комплектующих, требующих монтажа (сборки), в расходы, формирующие первоначальную стоимость объектов основных средств.

При вводе документа в шапке нужно указать следующие реквизиты:

- объект основного средства, по которому накапливаются затраты по формированию первоначальной стоимости ОС;

- склад, с которого списываются комплектующие;

- счет затрат на строительство (на сборку) объекта ОС (08.03 «Строительство объектов основных средств»);

- статью затрат.

В табличном поле Оборудование надо указать наименование, количество и счета учета комплектующих, которые предаются в монтаж (на сборку).

Использование материалов

Документ Расход материалов с видом операции Использование материалов применяется для учета материалов, использованных в производстве и на собственные нужды организации, а также для учета операций по переработке давальческого сырья. Собственные материалы указываются на закладке Материалы, а давальческое сырье — на закладке Материалы заказчика.

Настройка способов указания счетов затрат выполняется в форме Счета затрат, перейти к которой можно по гиперссылке, расположенной в шапке документа рядом с текстом Счета затрат (рис. 1).

Рис. 1. Использование материалов

Если переключатель Указывается установить в положение:

-

В шапке, то в форме Счета затрат можно указывать счет учета и аналитику затрат одновременно для всех использованных материалов;

-

В списке, то счета учета и аналитика затрат указываются в табличной части документа отдельно для каждой номенклатурной позиции.

Счета учета затрат указываются только для собственных материалов, на давальческое сырье указанная настройка не распространяется.

При проведении документа формируются проводки по дебету счетов учета затрат в корреспонденции со счетами учета материальных ценностей.