Список стран офшорных зон и их категории

Главное условие регистрации новой компании в «налоговом убежище» — это запрет на ведение предпринимательской деятельности в этой стране. Делается это для защиты местной экономики. Исходя из этого положения, ЦБ РФ разделил все юрисдикции по степени «благонадёжности». Так, в группу респектабельный юрисдикций входят:

- Черногория.

- Ирландия (Дублин, Шеннон).

- Мальта.

- КНР (Гонконг (Сяган)).

- Швейцария.

- Сингапур.

- Нормандские острова (Гренси, Джерси, Сарк, Мэн).

- Лихтенштейн.

В группу классических юрисдикций относятся следующие государства:

- Антигуа и Барбуда;

- Содружество Багамы;

- Барбадос;

- Бахрейн;

- Белиз;

- Бруней – Даруссалам;

- Зависимые от Великобритании и Северной Ирландии территории;

- Гренада;

- Республика Джибути;

- Содружество Доминики;

- КНР (Макао (Аомынь));

- Коста-Рика;

- И прочие государства.

Третья группа – это территории, имеющие низкий уровень доверия в России. Сюда относятся:

- Андорра;

- Науру;

- Аруба;

- Вануату;

- Либерия;

- Маршалловы Острова;

- Исламская Федеральная Республика Коморы (Анжуанские острова).

Офшорные зоны и их разделение по видам бизнеса

Кроме уровня респектабельности и доверия, «налоговые убежища» можно условно поделить на:

- Островные.

- Европейские.

- Отдельные территории в государстве.

По степени влияния на бизнес выделяют:

- Государства с «доброжелательным» режимом по налогам.

- НИОКР в сфере высоких технологий.

- Частный сектор.

- Сектор IT-технологий.

Как выбрать офшорную зону и открыть счет

Выбирая «налоговое убежище», стоит обращать внимание на ставки по обязательным сборам, на размер фиксированной платы (при ставках 0%), на расположение, и выгодность для той или иной сферы деятельности

Наиболее популярными являются островные государства, так как они меньше всего подвержены экономическим и политическим веяниям.

За и против офшорных компаний и зон

К положительным моментам можно отнести:

- Полное отсутствие налогов, или налогообложение по заниженным ставкам.

- Денежные средства находятся под защитой.

- Минимизация предпринимательских рисков.

- Полная конфиденциальность и анонимность.

- Прозрачное законодательное регулирование.

- Упрощённый порядок регистрации.

- Отсутствие проверок со стороны контролирующих органов.

К негативным моментам можно отнести:

Крупные участники рынка проявляют недоверие.

Возникают трудность с оформлением кредитов на развитие бизнеса.

Отсутствие знаний местного законодательной базы.

Пристальное внимание спецслужб.

Как открыть компанию в офшоре

Можно выбрать один из 3-ёх вариантов:

- Купить готовый бизнес.

- Обратиться к посредникам за помощью.

- Самостоятельно заняться регистрацией.

При выборе одного из первых двух вариантов, особых усилий прикладывать не придётся. Достаточно иметь на руках приличную сумму денежных средств. В последнем случае придётся потратить много времени, нервов и денег. Необходимо правильно выбрать державу, собрать документы, оплатить обязательные взносы, подготовить учредительные документы и открыть счёт.

Плюсы и минусы открытия или покупки готовых оффшоров

Понятие “оффшоры” уже стабильно вошло в нашу жизнь. Многие считают, что открытие такого рода компании является самым оптимальным вариантом. Плюсы и минусы открытия оффшора можно рассмотреть как с точки зрения регистрации новой компании, так и с точки зрения покупки уже готовой. Давайте рассмотрим обе ситуации.

Итак, в случае первоначальной регистрации оффшоров существуют следующие положительные и отрицательные стороны.

Положительные стороны

- открыть оффшор можно за 2-3 дня, при этом не надо ехать в страну юрисдикции;

- низкий процент налогов или полное отсутствие;

- отсутствие ограничений на вывоз/ввоз валюты;

- ведение бизнеса на международном рынке, как правило, ведет к ускорению темпов роста;

- полная закрытость информации о владельцах компании;

- минимальные затраты на открытие оффшорной компании;

- наличие доверенного управляющего;

- большой выбор форм ведения коммерческой деятельности.

Отрицательные стороны

сложность в оформлении кредитов на оффшорную компанию; сама по себе регистрация оффшора займет не более 2-3 дней, но вы не сможете начать деятельность пока не получите “на руки” оригиналы документов

Как правило, пересылка займет 2-3 недели; крупные солидные компании не особо доверяют оффшорам; в текущий период в странах Евросоюза имеется повышенное внимание к такого рода компаниям, но если вести легальную деятельность, никакие проверки не будут страшны

Таким образом, плюсов гораздо больше, чем минусов в случае с регистрацией новой фирмы в оффшоре.

Теперь предлагаю рассмотреть положительные и отрицательные стороны покупки уже готовых оффшоров. В данном вопросе сложно составить сравнительную таблицу, поэтому предлагаю рассматривать поэтапно.

Самый простой и быстрый способ стать владельцем оффшорной компании это купить уже готовую. Данного рода компании еще называют полочными и преимуществом является то, что все юридические аспекты уже пройдены, поэтому вам не придется ждать днями и неделями. Агент, оказывающий услуги, как правило, заранее регистрирует компанию, выбирает название и номинальных директоров. При совершении покупки готовой фирмы все бумаги просто переоформляются, что позволяет сократить сроки.

Помимо быстроты оформления есть еще момент длительности существования компании. На бумагах такого рода оффшор может существовать достаточно большое количество времени и не иметь никаких нареканий со стороны проверяющих органов, информация о том, когда вы стали владельцем скрыта абсолютно от всех, таким образом, можно купить готовый оффшор с уже положительной “наработанной годами” репутацией.

Но помимо положительных сторон покупки готовой компании, есть и негативные.

Исключать момент, что на уже готовом оффшоре нет долговых обязательств нельзя, даже если она существует всего лишь несколько дней. Проверить такого рода информацию тоже крайне сложно. Единственным гарантом может выступить только юридическая компания, организующая сделку купли-продажи оффшора.

Также еще один момент, который может оттолкнуть от покупки компании в оффшоре это уже имеющееся название, которое невозможно изменить. Для многих данный момент является принципиальным.

Ну и наконец, последним, но отнюдь не простым негативным моментом в покупке зарегистрированного оффшора является сделка с агентом, который как бы продает вам уже готовую оффшорную компанию, а на деле он не имеет ее в наличие. Сначала агент находит покупателя, потом регистрирует новую компанию на себя, а затем регистрирует ее на вас. Таким образом, самое главное преимущество — быстрота оформления, абсолютно теряется.

Вот основные плюсы и минусы регистрации оффшоров.

Как зарегистрировать оффшор?

Налоговые и страховые выплаты неизменно растут, при этом все чаще возникает вопрос: “Как открыть оффшорную компанию?”. Мировое законодательство хоть и ужесточает свое отношение к оффшорам, тем не менее, зарегистрировать фирму в другой стране вполне реально.

Чаще всего для того, чтобы открыть оффшор российские бизнесмены прибегают к услугам посредников. Это сокращает время самой процедуры, так как опытные специалисты знают, как все провернуть. Также стоимость данной услуги, как правило, оправдывается

Здесь важно понимать, что предприниматель получает гарантии и уверенность в том, что все будет сделано грамотно, четко и быстро

В случае если предприниматель хочет избежать переплат, можно попробовать осуществить данную процедуру самостоятельно. В каждой оффшорной юрисдикции вполне понятно сформулировано описание процедуры регистрации. Главное и первостепенное — это грамотный выбор “налоговой гавани” с оптимальными условиями

Важно оценить степень конфиденциальности и ограничения на занятие коммерческой деятельностью

Для того чтобы открыть компанию в стране оффшоре нужно выбрать оригинальное название, после чего или обратиться за помощью к фирме-посреднику или собрать пакет документов самостоятельно и направить его в регистрирующий орган.

После того, как будет вынесено положительное решение, оффшорную компанию внесут в официальный реестр, а оригиналы документов будут получены “на руки”, можно начинать вести деятельность

Важно понимать, что на любой стадии регистрации вам может понадобиться грамотная консультация и оценка опытного юриста

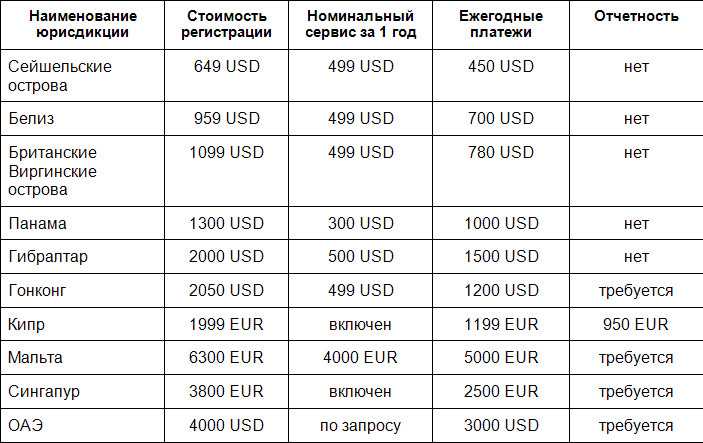

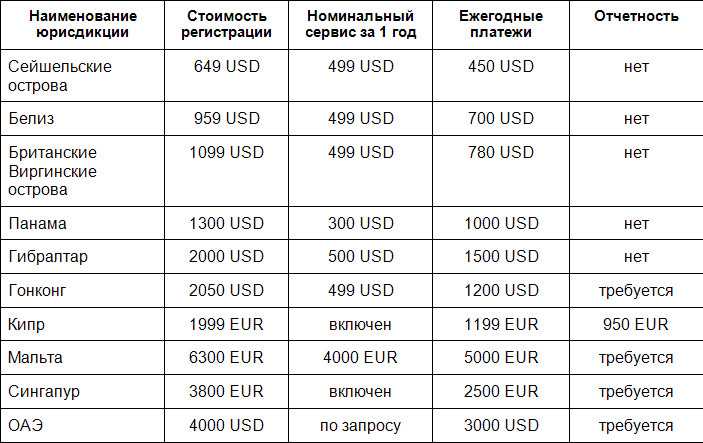

Ниже вам будет представлен список стран оффшоров с примерной стоимостью регистрации, номинального сервиса и ежегодных платежей

Обращаю ваше внимание, что данные цифры не являются точными

Помимо представленных выше стран, также странами-оффшорами являются Каймановы острова (стоимость регистрации составит 7500 долларов США), Шотландия (стоимость регистрации составит 2500 долларов США), Люксембург (стоимость регистрации составит 23200 долларов США) и др.

Определения

Оффшорная зона мира (иногда употребляется данное понятие во множественном числе) – это отдельная страна или её часть, в которой действуют особые условия налогообложения. Предоставляются они компаниям – нерезидентам. Льготные условия в области налогов используются для ведения предпринимательской деятельности.

Такая фирма, зарегистрирована на Кипре, платит налоги по кипрской системе налогообложения, к Украине отношения не имеет. Такое явление называется оффшорной территорией.

Основное преимущество регистрации организаций в таких секторах – это снижение налоговых ставок по сравнению с «родным» государством. То есть, компании экономят деньги за счёт налоговых льгот.

Такие территории легко привлекают иностранный капитал. Регистрация фирмы в оффшорной стране имеет ряд преимуществ:

- Все активы организации, а также её денежные средства не попадают под валютный мировой контроль, полностью освобождены от валютного регулирования.

- Налогообложения производится по сниженным, а иногда и нулевым, ставкам.

- Активы находятся «в безопасности».

- Есть возможность хранить деньги предприятия в самых надёжных мировых банках.

- Вся информация, касающаяся владельцев, акционеров, активов, полностью конфиденциальна.

- Свобода в ведении бухгалтерского учёта.

- У фирм есть право проводить абсолютно любые операции с другими участниками.

- Все сделки конфиденциальны.

Список оффшорных зон

Территории с льготным налоговым режимом не сосредоточены в одном месте, они «разбросаны» по миру. Условно их можно поделить на несколько юрисдикций:

- Низконалоговые.

- Классические.

- Европейские.

- Азиатские.

- Прочие.

В список стран оффшора с низконалоговой юрисдикцией входят:

- Шотландия.

- Великобритания.

- Кипр.

- Остров Мэн.

Страны оффшорной зоны классической юрисдикции:

- Сейшельские острова.

- Маврикий.

- Доминика.

- Сент Китс и Невис.

- Ангилья.

- Британские Виргинские острова.

В европейский сектор входят:

- Латвия.

- Голландия.

- Швейцария.

- Словакия.

- Польша.

- Великобритания.

- Чехия.

- Эстония.

- Болгария.

Страны оффшорной зоны азиатского сектора:

- Китай.

- Гонконг.

- Сингапур.

К прочим относятся:

- Соединённые Штаты Америки.

- Южно-Африканская Республика.

- Канада.

- Острова Новой Зеландии.

Самые популярные оффшоры в 2020 2021 году

Сюда относятся (по нарастающей «популярности»):

- Гонконг.

- Сейшелы.

- Новая Зеландия.

- Панама.

- Белиз.

- Сингапур.

- Британские Вергинские острова.

Как работают офшорные схемы в примерах

Наиболее популярные схемы взаимодействия:

- Экспорт и импорт товарных единиц. Экономия происходит за счёт сниженных таможенных пошлин.

- Недвижимость. данный сегмент рынка закрыт для посторонних глаз. Инвесторы сохраняют конфиденциальность.

- Экономия на фондовых рынках за счёт минимизации рисков колебания валют.

- Холдинги получают дополнительную прибыль за счёт полного или частичного налогообложения.

- Банковская тайна помогает защищать капитал.

- Стабильность региона позволяет не беспокоиться о сохранности собственных средств.

Законно ли работать в офшоре

Некоторые компании специально регистрируются на «льготных» территориях, чтобы потом отмывать деньги и вести незаконную деятельность

Отсюда недоверие ко всем фирмам, повышенное внимание спецслужб

Но, если соблюдать местное законодательство, то ничего противозаконного в работе на «льготных» территориях нет. Для предотвращения ведения незаконной деятельности созданы специальные организации:

- ФАТФ – против отмывания денег.

- ОЭСР – для развития экономики и сотрудничества.

Сравнительная характеристика классических оффшорных зон

Сравнение нужно проводить по следующим параметрам:

- Срок регистрации – от 2 до 4-ёх недель.

- Резиденция управленческого аппарата значения не имеет.

- Минимальное количество акционеров или учредителей – 1.

- Количество прочих должностных лиц – от 1 до 3-ёх.

- Высокий уровень конфиденциальности.

Сравнительная характеристика низконалоговых зон

Анализ нужно проводить по следующим параметрам:

- Обязательные платежи и сборы – полное отсутствие.

- Фиксированный взнос – от 800 до 2800 долларов США.

- Полное отсутствие финансовой отчётности и аудита.

- Отсутствие валютного контроля.

- Регистрация новой фирмы проходит в упрощённом порядке. Стоимость фиксированная.

Как регулируется деятельность офшорных зон

Каждая держава, где распложены территории льготного налогообложения. Великобритания относится лояльно, а США, наоборот, активно борется с «налоговыми убежищами».

Россия также не желает мириться с тем, что в мире, да и в самой нашей федерации, существуют льготные секторы. Уже несколько лет в государстве ведётся активная деофшоризация бизнеса, в связи с чем было принято несколько важных законодательных актов.

Большинство правительств активно борется с льготными сегментами, считая, что их используют исключительно для отмывания денег и легализации преступных денег.

5 cхем использования оффшоров

Есть несколько наиболее популярных схем использования «налоговых убежищ»:

- Владение счётом в иностранном банке. Но сначала нужно купить в «льготной» территории фирму, на неё потом оформить счёт. Конфиденциальность гарантирована, использовать можно любой мировой банк.

- Защита от рейдерских атак. В «льготном» секторе открывается фирма, которая скупает контрольный пакет акций основного предприятия. На бумагах, одна иностранная компания (или несколько) владеют фирмой в полном объёме.

- Реализация льгот в торговых схемах. Оффшорная компания выступает в роли посредника, помогая экономить деньги. Основная часть денежных средств «оседает» на счету этой фирмы.

- Сфера услуг. Здесь использование оффшорных компаний точно такое же, как и в сегменте торговли.

- Инвестирование средств в компании, располагающиеся в «налоговых убежищах». Состоятельные граждане, имеющие свободные деньги (в больших количествах), могут инвестировать их в оффшорные компании. Доходность – довольно высокая.

История

Первые зачатки офшоров были еще в Древней Греции, когда некоторые из греческих гаваней использовались в качестве депозитариев (хранилищ) морских торговцев. Таким образом последние могли избежать налога в размере 2 процентов. Налог был введен в Афинах на импортируемые товары.

В 1721 году американские колонии торговали из Латинской Америкой для того, чтобы избежать уплаты британских налогов.

Многие страны пытаются взять на себя первенство в сфере оффшорной деятельности. Например, Нормандские острова утверждают, что подобные схемы использовались в их стране еще во время нормандских завоеваний (1066 год).

Тем не менее, считается, что оффшорные зоны возникли после Первой мировой войны.

Бермудские острова утверждают, что были первой оффшорной зоной, основанной в 1935 году, когда была создана юридическая фирма Conyers Dill & Pearman.

![]()

Лихтенштейн в 1926 году принял Закон о доверительном управлении для привлечения оффшорного капитала, таким образом объявляя себя одной из первых оффшорных зон.

В мире первой оффшорной зоной считается Швейцария, затем Лихтенштейн. После Первой мировой войны многие европейские правительства резко повысили налоги, чтобы восстановить страну после Первой мировой войны. Швейцария, в свою очередь, во время Первой мировой войны занимала нейтральное положение. Этот случай помог последней избежать расходов на послевоенное восстановление. Швейцария могла поддерживать низкий уровень налогов, в результате чего получила огромный приток капитала в связи с низкими ставками налогов.

В 20-50-е годы 20 века (межвоенный период) ознаменованы личной защитой от налогообложения в оффшорных зонах.

Начиная с 1950-х годов, компании (юридические лица) начали часто пользоваться оффшорными зонами. Между государствами заключались договоры «об избежании двойного налогообложения». Некоторые договоры действуют и сейчас: Барбадос-Япония, Кипр-Россия. В 70-е годы такие договоры начали отменять, дабы не допустить утечку капитала, в виде налогов.

В начале-середине 1980-х годов большинство офшоров начали создавать международные корпорации, которые освобождались от местного налогообложения.

В конце 1990-х и начале 2000-х годов ОЭСР начала серию инициатив, направленных на ограничение использования офшоров, началась борьба с недобросовестной налоговой конкуренцией. Под давлением ОЭСР большинство основных офшоров отменили свои законы, предоставляющие право создавать подобные корпорации. Но, если корпорация не торговала в пределах оффшорной юрисдикции, то она не должна выплачивать налог в местный бюджет офшора, что является выгодным условием для нерезидентов.

![]()

Основные возможности использования оффшоров

В данном пункте статьи проще было конечно использовать понятие “схемы” использования оффшоров, но считаю, что оно больше подходит к нелегальным видам деятельности. Поэтому предлагаю рассмотреть основные возможности, которые открываются при использовании компаний в оффшорной зоне.

- Организация экспортно-импортных отношений. Данный вариант может облегчить выход вашей продукции, товаров и услуг на международный рынок.

- Создание крупной холдинговой компании, занимающейся денежными, производственными и прочими активами. В связи с тем, что информация об оффшоре полностью скрыта, это дает большую возможность для развития холдинга.

- Создание страховой компании, банка и другого финансового института. Компании с большими активами, как правило, как никакие другие заинтересованы в фискальных льготах.

- Оформление оффшорной компанией какого-либо крупного дорогостоящего имущества (яхта, судно, самолет и так далее). Судно под флагом международной компании дает огромное количество финансовых, а иногда и политических возможностей.

- Авторскую и интеллектуальную собственность можно зарегистрировать на оффшор.

- Финансовые фонды в оффшорных зонах чаще всего создают крупные бизнесмены, уходящие в тень с мирового рынка.

- Для тех, кто занимается бизнесом во всемирной сети Интернет, самая лучшая форма ведения бизнеса — это оффшор. Невозможность соотнести к какой-либо территории и отследить конкретную географию деятельности делает оффшорную компанию практически неуязвимой.

Это далеко не все возможности, которые открывает оффшор для ведения бизнеса. Все зависит от направления планируемой деятельности, а также от страны, в которой производится регистрация оффшора.

В следующем пункте статьи мы остановимся на самых часто задаваемых вопросах, так или иначе связанных с деятельностью оффшоров.

Наиболее выгодные офшоры

Гонконг

Один из самых авторитетных международных финансовых центров в мире. Гонконг имеет благоприятное финансовое положение, его «чистые сбережения» превышают 350% ВВП. К примеру, банк Гонконга в 30 раз безопаснее, чем один из крупнейших банков США. Банки Гонконга предъявляют минимальные требования к открытию депозита.

Гонконгский доллар является идеальной валютой для держателей долларов США.

Если доллар США «обвалится», то валютное управление Гонконга «отменит» и переоценит доллар Гонконга выше, тем самым сохранит вашу покупательную способность. Удерживая Гонконгские доллары, вы получаете все преимущества доллара США, но с защитой от обвала валюты. Гонконг предлагает низкий обменный курс валюты.

Вы можете обратиться в специализированную фирму, чтобы открыть офшор в Гонконге.

![]()

Сингапур

Сегодня Сингапур это один из ведущих финансовых центров в мире, с авторитарным политическим режимом. Чистые активы страны составляют более 100% ВВП. Банковская система продолжает поддерживать консервативные уровни капитализации и ликвидности. Сингапур – оазис финансовой стабильности, экономика тут процветает. Его новые банки хорошо контролируются и хорошо регулируются.

Лихтенштейн

Небольшое по территории немецкоязычное княжество, зажатое между Швейцарией и Австрией, Лихтенштейн, как и его швейцарский сосед, усовершенствовал искусство банковского дела. Лихтенштейн уже давно известен как один из лучших игроков в сфере защиты активов.

Страна соответствует всем основным директивам и договорам по борьбе с отмыванием денег и налоговым регулированием. Сегодня Лихтенштейн справедливо рассматривается как хорошо отрегулированная офшорная зона. Лихтенштейн представляет качественные услуги для иностранных компаний, значит их стоимость будет соответствующей.

Офшор – средство минерализации финансовых рисков, поможет увеличить прибыль. Но не стоит позволять себе расслабляться, если вы открыли ненадежный офшор. Требовать от любого офшора идеальности не стоит. В мире существует масса различных офшоров, перед выбором проконсультируйтесь со специалистами. Возможность сделать правильный выбор обеспечат именно специалисты.

Классификации оффшорных зон, их признаки

С одной стороны, оффшорная зона – это любое государство, предлагающие налоговые льготы для привлечения иностранного капитала. С другой, по мнению некоторых деятелей, это способ избежать налогообложения в России. Об этом свидетельствует:

- наличие номинальных налогов, либо их отсутствие;

- отсутствие эффективного обмена налоговой информацией между Россией и государством-держателем оффшора;

- отсутствие прозрачности в функционировании законодательных, правовых и административных положений;

- нет необходимости в присутствии, т.е. компания ведет деятельность в другой стране (не в оффшорной зоне);

- самореклама. Юридическое лицо рекламирует себя как оффшорный финансовый центр.

Признаки

В 2008 году Организация экономического сотрудничества и развития (ОЭСР) выделила три фактора относимости государства к офшору:

- Отсутствие налогов либо номинальные налоги. Способствуют избеганию высоких налогов в России путем предоставления нерезидентам выгодных условий;

- Защита личной финансовой информации. В оффшорных зонах строгая политика конфиденциальности от налоговых органов РФ. Это предотвращает передачу информации о налогоплательщиках, пользующихся налоговой юрисдикцией offshore.

- Отсутствие прозрачности может означать подозрения к вам со стороны контрагентов. ОЭСР обеспокоена тем, что законы должны применяться открыто и последовательно, а также информация, необходимая иностранным налоговым органам, для определения ситуации с налогоплательщиком является недоступной. Отсутствие прозрачности в одной стране может затруднить иностранным налоговым органам эффективно применять свои законы. «Секретные решения», согласованные налоговые ставки – признаки отсутствия прозрачности.

Классификация

- Классические офшоры – через дочерние компании (учреждённые в оффшорной зоне) происходит получение прибыли от компании-родителя.

- Полуофшоры – зоны свободной торговли, парки высоких технологий и пр.

- Проходной офшор – офшор используется как место сбора и распределения прибыли, которая получена за границей.

Черные списки

В России также существует свой «черный список», в который попали «льготные» государства, не соответствующие понятию «оффшорной» территории по причине слишком высоких ставок по обязательным платежам.

В российский «чёрный» список входят следующие государства (согласно мнению российских экспертов, в них не стоит регистрировать свои компании):

- Бахрейн.

- Кайкос.

- Ангилья.

- Барбуда.

- Барбадос.

- Аруба.

- Антигуа.

- Гренада.

- Монтсеррате.

- Пуэрто – Рико.

- Невис.

- Либерия.

- Науру.

- Самоа.

- Мальдивская Республика.

Также есть «послабляющий» чёрный список государств, в которые не рекомендовано регистрировать свои компании (то есть, он носит рекомендательный характер для российских бизнесменов). В перечень входят такие территории как:

- Сейшельские.

- Маршаловы.

- Олдерни.

- Джерси.

- Мэн.

- Виргинские.

- Каймановы.

- Нидерландские.

- Виргинские в Соединённых Штатах Америки.

Выбор офшорной зоны

Выбирают офшорную зону по следующим критериям:

- Законодательство страны, в которой вы будете хранить свои деньги. Обязательно изучите законодательство перед регистрацией, либо обратитесь к специалистам;

- Лицензирование. Если вы собираетесь вести деятельность в офшорной стране, то возможно по законодательству данной страны, эта деятельность лицензируема;

- Выгода регистрации.

Правило простое: определитесь с целями создания офшора, просчитать все расходы на его обслуживании и содержание.

Наиболее популярные офшорные зоны: Кипр и Виргинские острова.

Офшоры можно открыть с помощью фирм, предлагающих подобные услуги.

Кипр – прекрасная страна не только для отдыха, но и для ведения коммерческой деятельности.

Большинство офшорных зон могут открыть фирму, состоящую из одного акционера.

Налоговые ставки

Если территория полностью освобождает фирму от уплаты налогов, то последние должны платить некий фиксированный сбор. Так, регистрация юрлица в Бейлизе обойдётся в 900 долларов, ежегодно нужно вносить по 950 долларов. А, чтобы зарегистрировать предприятие в Арабских Эмиратах, необходимо заплатить 2,9 тысяч единиц в американской валюте, и каждый год делать отчисления на сумму 3,8 тысячи американских единиц.

Если государство не освобождает от уплаты налогов, налогообложение происходит по сниженным ставкам. Так, на острове Маврикий максимальная ставка составляет 3%, а в Великобритании – 20%, а в Австралии все 30%.

Оффшоры и законодательство РФ

Некоторые люди, далёкие от сферы бизнеса считают, что оффшор – это незаконный вывод денег из-под налогообложения. На деле – это далеко не так. Оффшорные территории используют для оптимизации налогов, для защиты активов, для повышения эффективности бизнес-процессов и для прочих целей. Но соблюдение законодательных норм является обязательным фактором.

Простыми словами, оффшор – это далёкая страна, в которой не придираются к порядку ведения бизнеса, не «наседают» по вопросам уплаты налогов и дают возможность спокойно работать. Но в российском законодательстве точного определения данному понятию нет. «Антиоффшорную» политику активно ведёт Центробанк РФ, регулярно выпуская изменения и правки в законодательные акты сферы регулирования.

Также ЦБ РФ условно разделил мировые «льготные» зоны на 3 сектора по степени респектабельности и доверия. Также каждое государство, и Россия не является исключением, формирует свои чёрные списки.

Выводы

Таким образом, не стоит бояться оффшоров, так как это вполне реальный способ ведения бизнеса и сокращения большого количества затрат. Очень рекомендую вам перед тем, как бросаться в омут с головой и самостоятельно начинать собирать документы, составить подробный бизнес-план и провести маркетинговое исследование для того чтобы провести полный анализ рисков и выгод и в дальнейшем не прогореть.

На этом моя статья подошла к концу. Теперь вы знаете практически все про оффшоры и оффшорные зоны. Надеюсь, что данный материал был для вас полезен. Удачи вам и до новых встреч на страницах сайта.