Как устранить переплату по зарплате

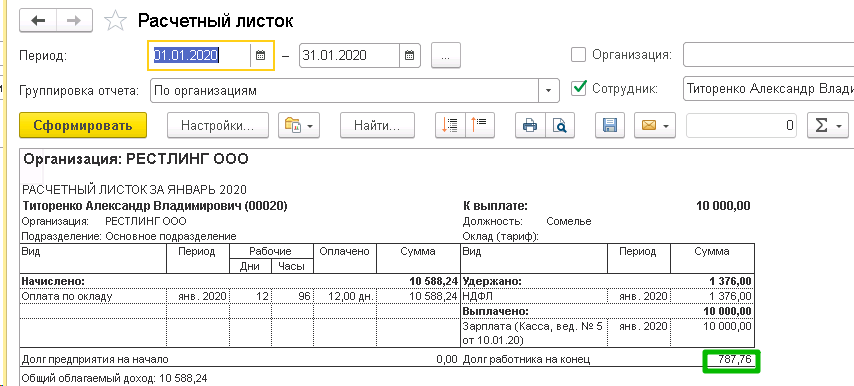

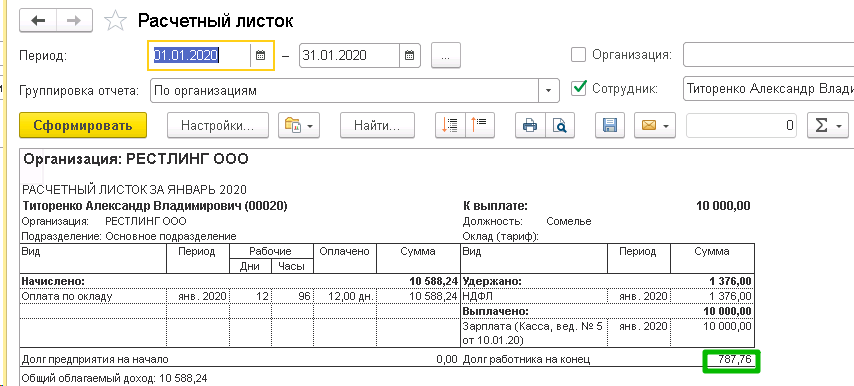

Но в Расчетном листке на конец периода задолженность за работником остается.

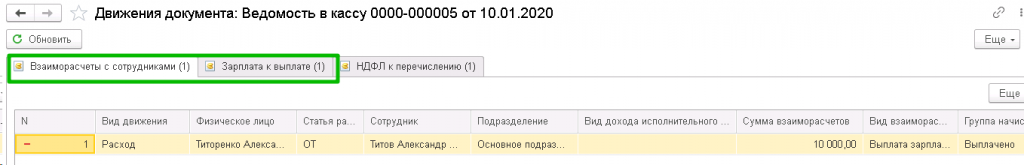

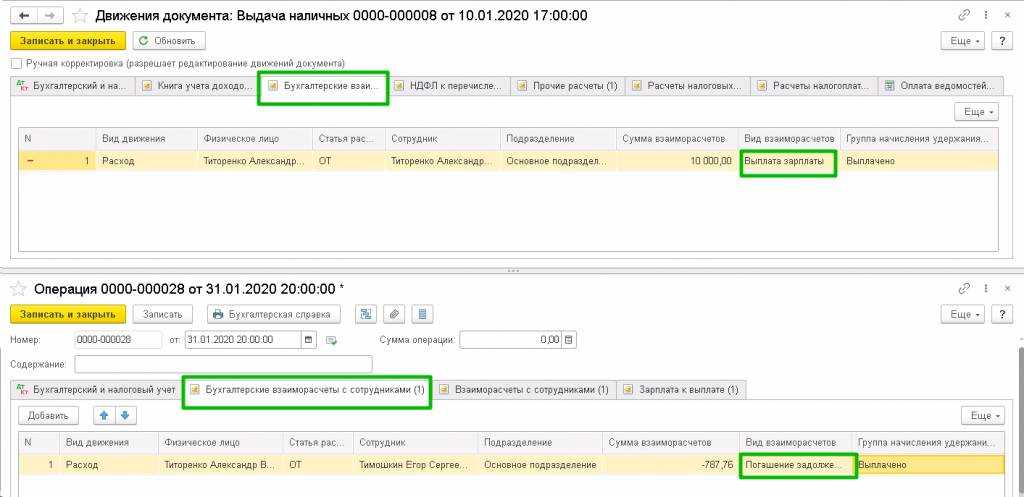

Это вызвано тем, что при отражении выплаты зарплаты посредством документа Списание с расчетного счета или Расходный кассовый ордер с документом-основанием Ведомость (в кассу, в банк или на счета) программа производит движение не только по счетам, а еще и по зарплатным регистрам. А возврат задолженности через ПКО с операцией Прочий приход произвел только движение по счетам. Какие именно регистры задействованы, можно посмотреть по кнопке ДтКт в Ведомости и по кнопке ДтКт в документе уплаты (РКО или Списание с расчетного счета): В Ведомости это Взаиморасчеты с сотрудниками (служит для отражения в Расчетном листке и т.п.) Зарплата к выплате (служит для заполнения Ведомостей).

В платежном документе это регистр Бухгалтерские взаиморасчеты с сотрудниками (служит для отражения в Расчетном листке и т.п. при другой настройке).

Как исправить

Для того, чтобы убрать переплату, необходимо:

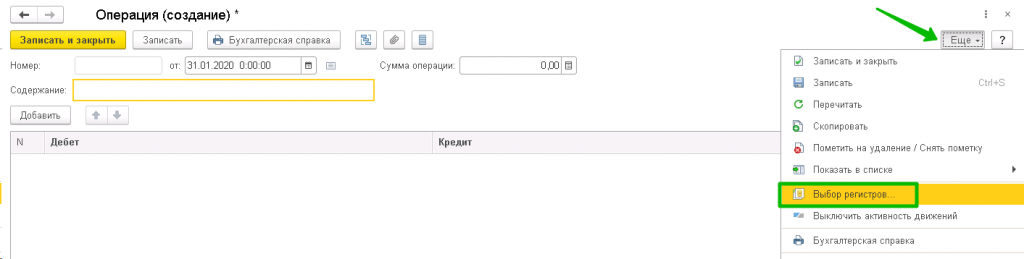

Создать документ Операция, введенная вручную — с датой фактического возврата денег сотрудником и заполнить в нем данные этих трех регистров.

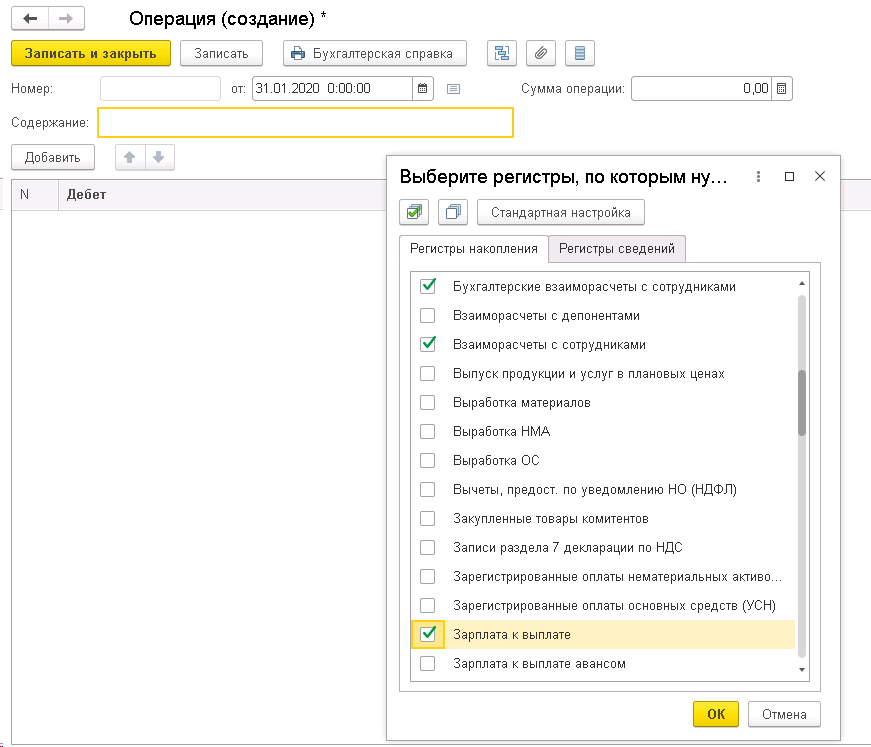

По кнопке Еще — Выбор регистров.

Выбрать указанные регистры

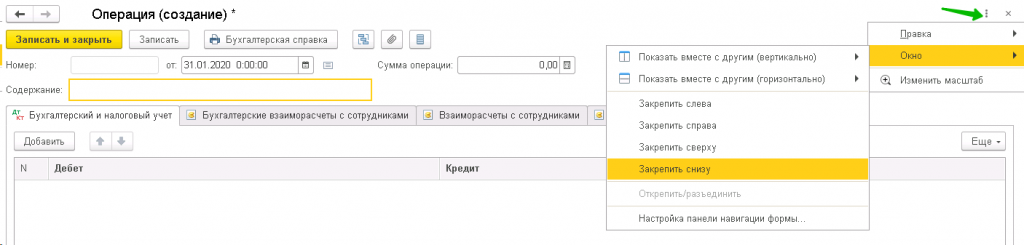

Для этого можно закрепить окно снизу

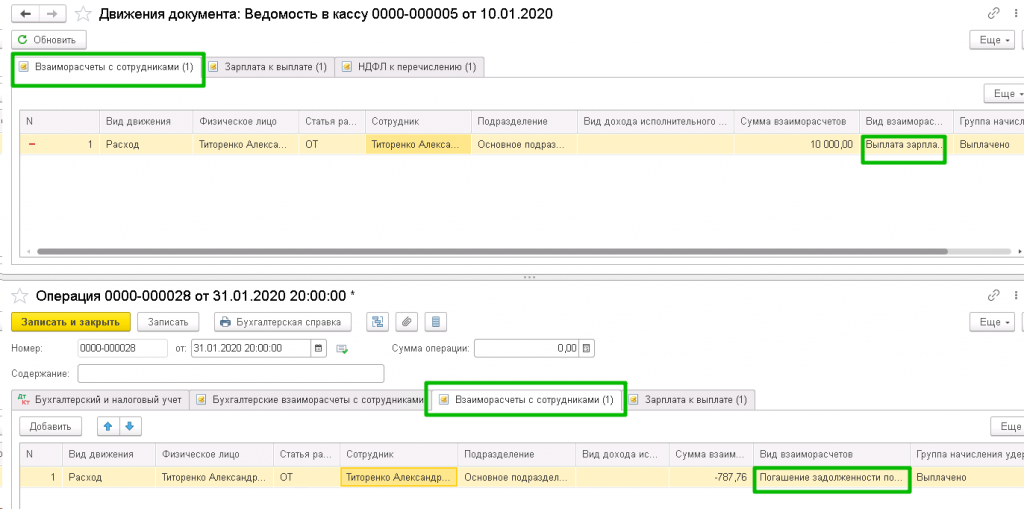

А в верхней половине экрана показать движения документов Ведомость и документа уплаты и с операцией Расход повторить аналитику. Сумму возврата указать отрицательную. Взаиморасчеты с сотрудниками

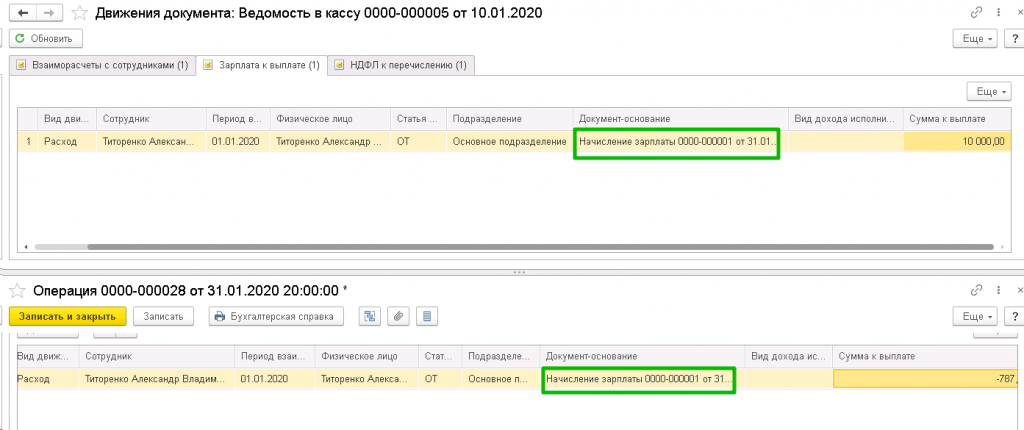

Зарплата к выплате

Бухгалтерские взаиморасчеты с сотрудниками

После чего в Расчетном листке и др. отчетах задолженность показываться не будет

В каких случаях дебиторку нужно списать

Существуют законные причины списать задолженность. Они подтверждаются документами сторонних организаций. Эти бумаги являются основанием для записей в БУ и НУ.

- Истек срок исковой давности. Это означает, что подать иск в суд о взыскании долгов фирма не может, поскольку прошло 3 года с момента, когда организация узнала о нарушении договорных обязательств со стороны контрагента: к примеру, получила отказ в оплате товаров, работ, услуг после поставки по договору. Срок прерывается, если организация подает в суд или должник письменно подтвердил наличие обязательств перед организацией (ГК РФ ст. 196-1, ст. 200, ст. 203).

- Госорганом подписан акт о невозможности взыскания. Имеется в виду акт судебного пристава как основание для списания задолженности. Несмотря на отдельные попытки чиновников ФНС на местах оспорить это основание для списания, НК РФ и практика судопроизводства свидетельствуют о его правомерности (ст. 266-2 НК РФ, Опр. ВАС №2727/08 по д. №А60-3260/2007-С6 от 07-02-08 г.).

- Организация-должник прекратила существование как юрлицо. Основанием для списания станет запись в ЕГРЮЛ в отношении должника (ст. 63–9 ГК РФ).

На заметку! По аналогичным основаниям можно списывать и задолженность кредиторам.

Можно списывать дебиторскую задолженность и в связи с невозможностью взыскать ее по оценке специалистов самой фирмы. Такой вариант применим, если проведенный экономический анализ выявил нецелесообразность обращения в суд. Обычно речь идет в таких случаях о небольших объемах дебиторской задолженности, по сравнению со значительными судебными издержками в перспективе (см. письма Минфина №03-03-06/1/3 от 13-01-09 г., №03-03-06/1/124 от 21-02-08 г., опред. ВАС РФ №9473/08 от 30-07-08 г., ФАС МО №КА-А40/13269-08-П-2 от 02-02-09 г. и ряд аналогичных).

Исковое заявление о взыскании с работника материального ущерба

Образец искового заявления о взыскании материального ущерба с работника с учетом последних изменений действующего законодательства.Ответственности за материальный ущерб, причиненный работодателю, посвящена глава 39 Трудового кодекса РФ.

Законом определено, что возмещению подлежит только прямой действительный ущерб, закреплены обстоятельства, которые исключают ответственность работника, установлены пределы материальной ответственности. Работодатель имеет право на полное возмещение ущерба, только в случаях, если на работника возложена полная материальная ответственность, что специально закреплено статьей 243 Трудового кодекса РФ.

До обращения в суд с иском о взыскании с работника материального ущерба работодатель должен определить размер причиненного ущерба, который должен быть подтвержден документально. Работодатель должен установить причину возникновения ущерба, для чего с работников

Основные виды долгов уволенных сотрудников

Причины возникновения задолженностей сотрудников перед работодателем различны. Но главная заключается в том, что работник имеет право в любое время расторгнуть трудовой договор с компанией по собственной инициативе. Работнику при этом достаточно предупредить работодателя в письменной форме за 2 недели до дня своего увольнения. В последний день работы руководитель обязан выдать такому сотруднику трудовую книжку и произвести с ним окончательный расчет.

При этом у сотрудника могут существовать задолженности перед компанией. Но работодатель не имеет права задерживать выдачу трудовой книжки и суммы окончательного расчета.

Существуют различные виды задолженностей уволенных работников перед компаниями. На практике чаще всего встречаются следующие виды долгов уволенных работников:

- дебиторская задолженность по зарплате, образовавшаяся из-за выданного сотруднику денежного аванса, полностью им не отработанного;

- задолженность уволившегося работника по выданным ему подотчетным суммам;

- задолженность сотрудника по своевременно не погашенному займу;

- задолженность уволившегося работника за неотработанные дни отпуска.

ЗУП.3.1 Списание долгов за сотрудниками по зарплате

Форум Учет и отчетность Зарплата и кадровый учет Зарплата. Нужно списать долги сотрудников по зарплате, которым уже более 3 лет. Таких сотрудников собрали. А как списать эти долги в ЗУП. Есть какие-то специальные документы? Есть документ «Возврат сотрудником задолженности» — можно им пользоваться для этих целей? При передаче в БУХ он какую-то роль играет? Или пользуемся документом «Перенос данных» и правим регистры накопления: Взаиморасчеты с сотрудниками Зарплата к выплате? Скопировать ссылку Перейти. Документ «Возврат сотрудником задолженности» делает движения в эти же 2 регистра накопления: Взаиморасчеты с сотрудниками Зарплата к выплате Может быть этим документом можно списать долги?

«1С:Зарплата и управление персоналом 8», ред. 3.0

Для ввода остатков по взаиморасчетам с сотрудниками необходимо в разделе «Выплаты» выбрать пункт «Начальные задолженности по зарплате». Остатки следует вводить на конец месяца, предшествующего началу эксплуатации программы. Например, если расчет зарплаты в «1С:Зарплата и управление персоналом 8», ред. 3, ведется с января 2016 г., то в реквизите «Месяц» выбираем декабрь 2015 г. Для ввода строк в документ предназначена кнопка «Добавить». В строке выбираем сотрудника. В графе «Сумма» указываем сумму задолженности на начало месяца. Если на начало месяца имеется задолженность сотрудника перед организацией, то в графе «Сумма» задолженность указывается с минусом. В документе эта сумма будет отображаться красным цветом.

Сотрудник Уволился а за Ним Осталась Задолженность Какой Подать Иск

Если причиной является ручной ввод сумм в ведомость, то необходимо в каждой ведомости подобрать документ начисления. Для этого нужно перейти в ведомость и заполнить документ основание Если причиной является не соответствие реквизитов документов начисления и выплаты, то необходимо открыть ведомость на выплату и до заполнить недостающие реквизиты.

Для поиска незаполненной ведомости или дублей сотрудников можно воспользоваться универсальным отчетом. Открыть универсальный отчет можно перейдя в раздел «Администрирование» — «Обслуживание» — «Отчеты администратора» — «Универсальный отчет».

Для анализа зарплаты по сотрудникам используются 3 регистра накоплений: Бухгалтерские взаиморасчеты с сотрудниками; Зарплата к выплате.

Нужно сформировать универсальный отчет поочередно по каждому из регистров со следующими настройками: Для удобства можно также сделать отбор по физическому лицу.

Отбор нужно делать именно по физическому лицу, а не по сотруднику, так как в справочнике «Сотрудники» могут быть дубли, которые в свою очередь также могут привести к образованию неверной суммы в ведомости. Далее формируем отчет. В отчете выводятся все начисления и выплаты, по которым есть какие-либо несоответствия.

Необходимо найти начисление и соответствующую ему выплату. Разберем каждую строку. Строка 1 — это начисление зарплаты за январь 2021 года, так как в поле «Сумма к выплате» указано положительное значение 56 550. Выплаты за январь еще не было, так как нет строки с периодом 01.

Поэтому, в итоговой строке последняя строка отчета мы видим сумму к выплате — 56 550. Строка 2 — это выплата зарплаты документ «Ведомость на выплату» за период 01. Строка 3 — это начисление зарплаты за период 01. Так как начисление и выплата за один и тот же период и в равной сумме прошли, то в данном отчете этот месяц отображаться не должен, но, если строки все-таки выводятся, значит в них есть отличия, из-за которых в документе «Ведомость на выплату» могут появляться записи «В том числе за июнь 2020 года».

Если внимательно посмотреть на строки 2 и 3, то можно увидеть, что в строке 2, т. Попробуйте обновиться на релиз 3. Хотя и в Вашем релизе подобной ошибки я не нашел. Если в 3. Потому что у меня программа отработала корректно. Просто раньше все работало, а пару месяцев — испортилось. По исполнительной документации суммы долговых обязательств удерживаются со всех доходов, полученных обязанным лицом.

Речь идет как о зарплате, так и об иных вознаграждениях. Не нужно совершать удержания по исполнительным листам в отношении следующих видов доходов: Суммы, полученные обязанным лицом в порядке возмещения компенсации вреда. Полученные компенсационные выплаты и различные пособия, предусмотренные законодательством РФ трудовые, по уходу за больными лицами, иные основания. Полученные алименты, детские пособия. Суммы матпомощи единовременной , материнский капитал. Ряд иных пособий, компенсаций и соцвыплат, оговоренных данной нормой.

Когда сотрудник увольняется, работодатель выдает ему начисленную зарплату, подлежащую выплате за реально отработанное время, а также сумму неиспользованных отпускных. Удержания из этих выплат, причитающихся уволенному работнику, могут выполняться по исполнительному листу с учетом всех обстоятельств, перечисленных выше. Пример удержания алиментов Исходные данные: Работник прекращает трудовые отношения и увольняется 30 ноября 2020 года. Месячный оклад этого работника — 40000 рублей.

Как избежать проблем при расчетах с персоналом

Вопросы, связанные с переплатой аванса можно решить следующим образом: аванс является частью заработной платы и выплачивается за отработанный период с 1 по 15 число месяца. Соответственно, если сотрудникам выплачивать «расчетный аванс» проблем с переплатой за первую половину месяца не будет, так как сотрудник получит только свои честно заработанные.

Переплата отпускных относится скорее не к бухгалтерии, а к службе по работе с персоналом. Кадровик должен проверять наличие неиспользованных дней отпуска. Если выявлен «минус», следует уведомить руководителя о возможных рисках. Поэтому неожиданное увольнение после отпуска с образованием задолженности перед работодателем говорит о проблемах в этой области.

Но избежать и чисто технических ошибок при расчете с увольняемыми работниками тоже бывает непросто. Специалист по начислению зарплаты должен быть не только квалифицированным бухгалтером, но и хорошо разбираться в налогообложении и трудовом праве.

Сотрудники 1C-Wiseadvice специализируются на расчете зарплаты. Они досконально изучили законодательство в этой области и всегда тщательно проверяют полученные результаты.

Чтобы исключить возможные ошибки, мы используем многоуровневую систему контроля, от сбора исходных данных и до момента перечисления платежей.

Глубокие знания и многолетний опыт позволяют нам разрешать любые спорные вопросы и оптимизировать обязательные платежи, не нарушая требований закона.

Критерии признания задолженности безнадежной

До недавнего времени в бюджетном законодательстве отсутствовали нормы, определяющие критерии признания задолженности по платежам в бюджет безнадежной. Сейчас они закреплены в ст. 47.2 БК РФ (введена Федеральным законом от 29.12.2015 № 406‑ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации»). Критерии таковы:

1) смерть физического лица – плательщика платежей в бюджет или объявление его умершим в порядке, установленном гражданским процессуальным законодательством РФ;

2) признание банкротом индивидуального предпринимателя – плательщика платежей в бюджет в соответствии с Федеральным законом от 26.10.2002 № 127‑ФЗ «О несостоятельности (банкротстве)» в части задолженности, не погашенной по причине недостаточности имущества должника;

3) ликвидация организации – плательщика платежей в бюджет в части задолженности, не погашенной по причине недостаточности имущества организации и (или) невозможности их погашения учредителями (участниками) указанной организации в пределах и порядке, которые установлены законодательством РФ;

4) принятие судом акта, согласно которому администратор доходов бюджета утрачивает возможность взыскания задолженности по платежам в бюджет в связи с истечением предусмотренного срока ее взыскания (срока исковой давности), в том числе вынесение судом определения об отказе в восстановлении пропущенного срока подачи заявления в суд о взыскании задолженности по платежам в бюджет;

5) вынесение судебным приставом-исполнителем постановления об окончании исполнительного производства и о возвращении взыскателю исполнительного документа по основаниям, установленным п. 3 и 4 ч. 1 ст. 46 Федерального закона от 02.10.2007 № 229‑ФЗ «Об исполнительном производстве», если с даты образования задолженности по платежам в бюджет прошло более пяти лет, в следующих случаях:

– размер задолженности не превышает размера требований к должнику, предусмотренного законодательством РФ о несостоятельности (банкротстве) для возбуждения производства по делу о банкротстве;

– судом возвращено заявление о признании плательщика платежей в бюджет банкротом или прекращено производство по делу о банкротстве в связи с отсутствием средств, достаточных для возмещения судебных расходов на проведение процедур, применяемых в деле о банкротстве;

6) истечение установленного КоАП РФ срока давности исполнения постановления о назначении административного наказания при отсутствии оснований для перерыва, приостановления или продления такого срока (в отношении административных штрафов, не уплаченных в определенный срок).

Инициатором признания задолженности по платежам в бюджет безнадежной выступает администратор доходов бюджета, обладающий согласно бюджетному законодательству полномочиями по взысканию задолженности, в том числе по принятию решения о прекращении взыскания задолженности ввиду невозможности ее востребования (п. 2 ст. 160.1 БК РФ).

Порядок принятия решений о признании безнадежной к взысканию задолженности по платежам в бюджет определяется главным администратором доходов бюджета в соответствии с общими требованиями, установленными Правительством РФ (п. 4 ст. 47.2 БК РФ).

Положения ст. 47.2 БК РФ не распространяются на платежи по налогам, сборам и страховым взносам, а также на платежи, установленные таможенным законодательством.

Казенные учреждения при принятии решения о признании задолженности безнадежной к взысканию могут учитывать отдельные положения ст. 47.2 БК РФ, а также нормы гражданского законодательства (в части критериев отнесения дебиторской задолженности к безнадежной), в частности:

– ст. 196, 197 ГК РФ – истечение срока исковой давности;

– ст. 416 ГК РФ – прекращение обязательства вследствие невозможности его исполнения, если она вызвана наступившим после возникновения обязательства обстоятельством, за которое ни одна из сторон не отвечает (к примеру, при возникновении стихийных бедствий и иных чрезвычайных ситуаций);

– ст. 417 ГК РФ – прекращение обязательства на основании акта органа государственной власти или органа местного самоуправления о признании задолженности нереальной к взысканию;

– ст. 418 ГК РФ – смерть гражданина-должника;

– ст. 419 ГК РФ – ликвидация юридического лица (должника), кроме случаев, когда законом или иными правовыми актами исполнение обязательства ликвидированного юридического лица возлагается на другое лицо.

Конкретный порядок признания дебиторской задолженности безнадежной казенное учреждение вправе закрепить в учетной политике исходя из требований действующего законодательства РФ и правовых актов вышестоящего органа власти (местного самоуправления).

Когда удерживают НДФЛ с депонированной зарплаты

Специальных норм, регламентирующих порядок исчисления НДФЛ, его удержания и перечисления, для случаев, когда заработная плата сотрудником была из кассы своевременно не получена и в соответствии с п. 6.5 Указания Банка России от 11.03.2014 № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» депонирована, глава 23 НК РФ не устанавливает. Поэтому для таких случаев действует общий порядок исчисления, удержания и перечисления сумм НДФЛ.

Отметим, что норма п. 6 ст. 226 НК РФ в нынешней ее редакции действует с 01.01.2016 (пп. «г» п. 2 ст. 2, ч. 3 ст. 4 Федерального закона от 02.05.2015 № 113-ФЗ).

Согласно п. 6 ст. 226 НК РФ (в редакции, действовавшей до 01.01.2016) налоговые агенты обязаны были перечислять суммы исчисленного и удержанного налога не позднее дня фактического получения в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счетов налоговых агентов в банке на счета налогоплательщика либо по его поручению на счета третьих лиц в банках.

Опираясь на данный порядок перечисления НДФЛ, налоговые органы указывали на то, что НДФЛ с депонированной заработной платы налоговым агентом должен перечисляться в бюджет не позднее дня фактического получения в банке наличных денежных средств на выплату заработной платы.

Причем некоторые суды поддерживали налоговый орган.

Так, в постановлении ФАС Уральского округа от 16.01.2014 № Ф09-13857/13 по делу № А71-1660/2013, опираясь на п. 6 ст. 226 НК РФ (в ранее действовавшей редакции), суд указал, что обязанность налогового агента по перечислению удержанного НДФЛ связана с днем фактического получения налоговым агентом в банке наличных денежных средств на выплату дохода, а не с днем фактического получения заработной платы налогоплательщиком; последующее депонирование заработной платы не освобождает налогового агента от обязанности перечислить удержанный НДФЛ в бюджет. Аналогичный вывод суда содержится в постановлении ФАС Северо-Западного округа от 16.02.2009 № А21-1998/2008.

Ныне действующая редакция п. 6 ст. 226 НК РФ связывает обязанность налогового агента по уплате удержанного из дохода налогоплательщика НДФЛ с днем выплаты данному налогоплательщику дохода, а не с днем получения денежных средств из банка на выплату дохода.

Поскольку депонированная заработная плата фактически работнику не выплачена, то, по нашему мнению, обязанности удерживать НДФЛ из суммы заработной платы (п. 4 ст. 226 НК РФ) и перечислять его в бюджет (п. 6 ст. 226 НК РФ) у налогового агента не возникает: ни на момент начисления дохода в виде оплаты труда (последний календарный день месяца), ни на дату получения денежных средств из банка на выплату заработной платы, ни на дату ее депонирования. Так как подобные действия не предусмотрены п.п. 4, 6 ст. 226 НК РФ.

Мы полагаем, что обязанность удержать НДФЛ из суммы депонированной заработной платы у организации возникнет только на дату ее фактической выплаты работнику, что прямо указано в п. 4 ст. 226 НК РФ, а перечислить удержанную сумму налога необходимо не позднее рабочего дня, следующего за днем выплаты зарплаты, что также прямо указано в п. 6 ст. 226 НК РФ.

Разъяснениями уполномоченных органов по заданному вопросу мы не располагаем. После изменений, внесенных в п. 6 ст. 226 НК РФ с 01.01.2016, арбитражная практика пока не сложилась.

Отметим, что организации могут воспользоваться правом налогового агента, предусмотренным п. 2 ст. 24, пп.пп. 1 и 2 п. 1 ст. 21 НК РФ, и обратиться в налоговый орган по месту учета или в Минфин России за разъяснением по заданному вопросу. Выполнение налоговым агентом соответствующих письменных разъяснений исключает его вину в совершении налогового правонарушения и позволяет избежать ответственности, предусмотренной НК РФ (ст. 111 НК РФ).

Переход долга в разряд безнадежного

Рабочий орган отделения Фонда, на учете в котором состоит страхователь, на основании принятого решения о списании безнадежной дебиторской задолженности списывает суммы долга. Во-первых, не любую задолженность организация может удержать из расчета сотрудника. Все случаи удержания из зарплаты описаны в статье 137 ТК РФ и приведенный там перечень является исчерпывающим.

Можно списать задолженность работника и раньше, до того момента, как она будет признана безнадежной, но это будет означать, что организация простила долг работнику.К кредиторке применяется срок исковой давности, по истечении которого сумма задолженности подлежит списанию и включению во внереализационные доходы юридического лица. Для организации на упрощенной системе налогообложения база для исчисления бюджетного сбора сформируется как выручка, в том числе сумма списанных обязательств, минус расходы.

Долг подотчетного лица

Долгом работника перед организацией по невозвращенным подотчетным денежным средствам считаются:

-

денежные средства, по которым не представлен авансовый отчет в установленный срок;

-

денежные средства, авансовый отчет по которым обоснованно не утвержден руководителем;

-

неиспользованный остаток подотчетной суммы по данным утвержденного авансового отчета, который не сдан в кассу в установленный срок.

Статьей 137 ТК РФ работодателям дано право удерживать из заработной платы работника суммы для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой, а также в других случаях. Решение об удержании работодатель может принять не позднее одного месяца со дня окончания срока, установленного для возвращения аванса, погашения задолженности или неправильно исчисленных выплат, и при условии, что работник не оспаривает оснований и размеров удержания.

Кроме того, согласно ГК РФ обязательство по возврату подотчетных сумм может быть прекращено освобождением должника от лежащих на нем обязанностей, если это не нарушает прав других лиц в отношении имущества кредитора. Таким образом, сама организация вправе простить бывшему работнику долг перед ней.

Налог на доходы физических лиц

Согласно ст. 41 НК РФ доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая, в частности, в соответствии с гл. 23 «Налог на доходы физических лиц» НК РФ.

Не подлежат обложению НДФЛ все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах установленных норм), связанных, в частности, с выполнением физическим лицом трудовых обязанностей, включая направление в служебную командировку ( НК РФ).

Также не являются объектом обложения НДФЛ денежные суммы, выданные работникам организации под отчет для приобретения товарно-материальных ценностей, при условии, что работники документально подтвердили понесенные расходы, а товарно-материальные ценности приняты организацией на учет (Постановление Президиума ВАС РФ от 05.03.2013 № 13510/12 по делу № А53-270/11).

В случае непредставления работником работодателю авансового отчета об израсходованных в связи с командировкой суммах денежные средства, выданные работнику под отчет, не могут рассматриваться как выплаты, произведенные в возмещение командировочных расходов, соответственно, оснований для применения к полученным доходам норм НК РФ об освобождении от налогообложения сумм возмещения командировочных расходов не имеется (письма Минфина России от 16.12.2019 № 03-04-06/98341, от 01.02.2018 № 03-04-06/5808). Значит, соответствующие суммы необходимо включить в доход работника, подлежащий обложению НДФЛ (см. также Информацию ФНС России «Подотчетные средства могут быть признаны доходом физлица, если документы по их расходованию отсутствуют»). Также включить в облагаемый доход нужно суммы денежных средств, полученных под отчет на командировочные расходы, по которым работник отчитался не полностью, но которые не вернул работодателю.

Возникает резонный вопрос: когда невозвращенные подотчетные суммы следует включить в облагаемый доход? В Налоговом кодексе не установлено правило о том, что несоблюдение работником сроков сдачи авансового отчета по командировке (либо сдача авансового отчета на неполную сумму выданного ранее денежного аванса) влечет автоматическую переквалификацию суммы выданного аванса в доход, подлежащий налогообложению НДФЛ.

По данному вопросу существует две позиции.

Согласно позиции 1 работодатель должен исчислить НДФЛ с невозвращенных подотчетных сумм по истечении месяца, установленного для удержания работодателем задолженности работника.

Согласно позиции 2 выданные под отчет денежные средства не являются экономической выгодой работника и его доходом, поскольку не переходят в собственность работника (см. Постановление АС ЦО от 19.07.2016 № Ф10-2385/2016). Таким образом, выданные под отчет суммы на командировку нельзя квалифицировать в качестве экономической выгоды и объекта обложения НДФЛ, поскольку они являются задолженностью работника перед работодателем. С мнением суда мы полностью согласны.

По нашему мнению, в случае невозможности взыскания задолженности с работника, например в связи с истечением срока исковой давности по ней либо прощением организацией долга в отношении выданного ему аванса на командировочные расходы, соответствующие суммы должны облагаться НДФЛ. Датой получения дохода в виде невозвращенных сумм денежных средств, выданных под отчет, будет являться дата, с которой такое взыскание стало невозможно, или дата принятия соответствующего решения об отказе взыскания (см. Письмо Минфина России от 24.09.2009 № 03-03-06/1/610, Постановление ФАС ПО от 13.03.2014 по делу № А65-15313/2013).

Таким образом, на дату принятия решения о прощении долга у физического лица возникает доход, облагаемый НДФЛ. Удержать НДФЛ можно за счет любых доходов в денежной форме, причитающихся физическому лицу. Если возможности удержать НДФЛ до окончания года нет (например, работник уже уволился), то организация должна в срок не позднее 1 марта следующего года письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога ( НК РФ).

Списание задолженности сотрудников перед организацией за прошлые периоды ЗУП

Например, под просроченный аванс, уплаченный поставщику резерв формировать неправомерно. Предоставление трудовых отпусков в году: от А до Я. Переоценка основных средств за год

Выемка налоговым органом документов и предметов в году: кратко о важном. Новости — Статьи — Списание безнадежной дебиторской задолженности в году

Списание безнадежной дебиторской задолженности в году 31 декабря Безнадежная дебиторская задолженность уменьшает налогооблагаемую прибыль организации.

Ольга Новикова. При определении срока исковой давности необходимо руководствоваться нормами гражданского законодательства ст. Согласно п. Персональная консультация налогового юриста. Спасибо, Ваша заявка получена. Отправляя свои данные, вы даёте согласие на обработку персональных данных.

Читать далее. Персональная письменная консультация. Наталья Игуш. Задать вопрос. Публикации и мероприятия с участием эксперта. Виктория Варламова. Вадим Чимидов.

Татьяна Тарасова. Кирилл Неймарк. Сергей Худяков. Кира Трунтаева. Виталий Цапков. Наталья Наталюк. Любовь Резникова. Ильдар Шайхутдинов. Елена Никитина. Александр Титов. Маргарита Дружинина.

Анна Козлова. Михаил Болдин. Наталья Сапко. Мероприятие рабочей группы по налогам при Уполномоченном по защите прав предпринимателей в городе Москве. Москва, ул. Новый Арбат, д.

Главная тема. Выбор аудиторской компании в году

На что обращать внимание. Для подписчиков

Налоговые риски. Тест: изменения по НДС с 1 июля года. Вопросы и ответы Задать вопрос. Налоговый статус работника зарубежного филиала. Налоговое резидентство физического лица.

Спасибо, Ваша заявка отправлена! Все общение строго конфиденциально. В ближайшее время наш сотрудник свяжется с вами.

ООО является ответчиком по иску своего работника о взыскании задолженности по заработной плате и др

Исковые требования по заработной плате (в описываемом Вами случае) могут быть предъявлены только к ООО. Учредитель или директор не могут быть привлечены к такому процессу в качестве ответчиков. Если у Вас есть какие то претензии к директору можете обратиться в комиссию по трудовым спорам или в прокуратуру. Почему учредителя нельзя привлечь — учредитель ООО отвечает по обязательствам, созданного им ООО в пределах вклада в уставный капитал. Вклад он внес. А директор представляет интересы ООО. А привлекать директора к процессу как частное лицо не представляется возможным, поскольку как частное лицо он не имеет обязательств перед работником ООО.