УСН: упрощённая система налогообложения

УСН — специальный режим налогообложения, который ориентирован на малый и средний бизнес. Налоговая нагрузка на нём значительно ниже, чем на ОСН.

Налогоплательщики. Юридические лица или индивидуальные предприниматели, которые соответствуют ряду требований и которые подали соответствующее уведомление в налоговую.

Лимиты и ограничения. Не могут применять УСН:

- компании, в которых доля участия других организаций больше 25%;

- компании, у которых есть филиалы;

- компании и ИП, которые занимаются определёнными видами деятельности, — например, банки, страховщики, негосударственные пенсионные фонды, ломбарды, инвестиционные фонды. Полный перечень таких видов деятельности можно посмотреть в статье 346.12 НК РФ.

Компании и предприниматели могут применять упрощённый режим, если их показатели соответствуют условиям, перечисленным в таблице ниже.

По новым правилам, если налогоплательщики превышают стандартные лимиты, их не переводят на ОСНО автоматически, как это было раньше. Им устанавливают повышенные лимиты без потери права на УСН и увеличивают ставки налога.

Лимиты для применения УСН в 2022 году:

| Показатель | Стандартные лимиты УСН | Допустимое превышение лимитов УСН |

|---|---|---|

| Максимальный доход за квартал, полугодие, 9 месяцев и год | Не более 164,4 млн рублей | 164,4–219,2 млн рублей |

| Средняя численность сотрудников | Не более 100 человек | 100–130 человек |

| Остаточная стоимость основных средств | Не более 150 млн рублей | — |

Компания или ИП теряет право применять УСН с начала того квартала, в котором был превышен лимит из условий переходного периода. В этом случае налогоплательщик переходит на и платит все налоги, предусмотренные этим режимом.

Если компания или ИП хотят перейти на УСН в 2023 году, их доход, средняя численность сотрудников и остаточная стоимость основных средств должны соответствовать таким лимитам:

| Показатель | Лимиты УСН |

|---|---|

| Максимальный доход за 9 месяцев 2022 года | Не более 123,3 млн рублей |

| Средняя численность сотрудников | Не более 100 человек |

| Остаточная стоимость основных средств | Не более 150 млн рублей |

Какие налоги платят и в какие сроки. При УСН платят общий налог, который заменяет:

- налог на прибыль для компаний, для ИП — НДФЛ;

- НДС по внутренним операциям;

- налог на имущество организаций по среднегодовой стоимости, для ИП — налог на имущество с недвижимости, которую используют в бизнесе.

Порядок расчёта налога и ставка зависят от выбранного объекта налогообложения. На УСН их может быть два:

- доходы;

- доходы, уменьшенные на величину расходов.

| Стандартные условия УСН | Условия в пределах допустимого превышения | |

|---|---|---|

| УСН «Доходы» | 1–6% | 8% |

| УСН «Доходы минус расходы» | 5–15% | 20% |

Авансовые платежи по общему налогу платят ежеквартально, до 25 числа месяца, следующего за отчётным. Годовой налог компании платят до 31 марта, индивидуальные предприниматели — до 30 апреля.

Кроме общего налога, в некоторых случаях на упрощённом режиме платят НДС:

- при импорте товаров;

- при выставлении счёт-фактуры с выделенной суммой НДС покупателям, применяющим ОСНО;

- при аренде помещений у государственных предприятий;

- по договорам простого товарищества, доверительного управления имуществом или по концессионным соглашениям.

Критерии малого предприятия 2024

К малому бизнесу относятся индивидуальные предприниматели, осуществляющие предпринимательскую деятельность без образования юридического лица, потребительские кооперативы, акционерные общества, общества с ограниченной ответственностью и фермерские хозяйства. В зависимости от числа работников, МСП делят на микропредприятия, малые и средние предприятия.

Малый бизнес имеет ряд преимуществ:

- его можно зарегистрировать самостоятельно, удалённо и в упрощённой форме — необходимо собрать пакет документов для определённого вида бизнеса, зарегистрировать самостоятельно через ФНС или удалённый сервис по сбору и заполнению данных;

- начинать дело по готовой схеме крупной сети или развивать крупную сеть самостоятельно — в РФ активно развивается франчайзинг в сфере торговли, общественного питания, туризма. Возможность финансирования государства на некоторых этапах;

- поддержка государства — малое и среднее предпринимательство является одним из приоритетов государственной политики. Стратегия развития в РФ предусматривает программы поддержки, разработанные до 2030 года;

- упрощённый документооборот — возможность использования кассового метода учёта доходов и расходов, возможность отражать в бухучёте и бухотчётности только суммы налога на прибыль, допускается исправление ошибок в бухучёте, выявленных после утверждения отчётности за год, проценты по займам учитываются как прочие расходы, использование упрощённых планов счетов;

- электронный документооборот — возможность использовать электронный документооборот сокращает время обработки и передачи отчётности в государственные органы, сокращает затраты на содержание и доставку документов, оберегает документы от потерь и подделок;

- «надзорные каникулы» — освобождение от плановых проверок, где необходимо подтверждать свой статус при получении льгот, преференций и мер поддержки от государства.

Не один в поле

ИП — это независимые подрядчики, которые работают на себя, а не на работодателя (в разных профессиях и ремеслах) и имеют одновременно более одного клиента. Примеры ИП — фитнес-тренер, фотограф, электрик, водопроводчик, курьер, копирайтер, фермер, мастер маникюра, репетитор, няня, экскурсовод и т. п. Среди всех самозанятых в стране индивидуальные предприниматели составляют около 3,5 млн человек — целая армия!

Учет самозанятых индивидуалов ведет HMRC (Управление по налоговым и таможенным сборам Великобритании). Девиз ведомства — помогать добросовестному большинству платить налоги честно и делать так, чтобы недобросовестному меньшинству было сложно обмануть систему. Именно эта структура — первый пункт для начала пути ИП.

Как перейти на другую систему налогообложения

Шаг 1. Тщательно изучите критерии, соответствующие выбранной системе налогообложения. Так вы убедитесь, что ваш бизнес соответствует требованиям этого режима.

Шаг 2. Составьте заявление о переходе на другую налоговую систему. Если вы выбрали упрощенную систему налогообложения (УСН), вам потребуется представить уведомление о переходе. Заявление можно заполнить вручную или на сайте ФНС.

Шаг 3. Предоставьте документы в налоговую службу. Вы можете сделать это самостоятельно, посетив налоговую инспекцию, или доверить эту задачу сотруднику налоговой, отправив документы по почте. Также вы можете воспользоваться электронной формой, доступной в личном кабинете на nalog.ru.

Шаг 4. Обязательно приложите к заявлению копии документов, подтверждающих соответствие вашего бизнеса выбранной системе налогообложения.

Шаг 5. Удостоверьтесь, что налоговая служба внесла изменения. Сроки, в течение которых такие изменения вступят в силу, могут различаться в зависимости от выбранной системы. Например, для системы налогообложения по упрощенной системе этот процесс может занять до пяти рабочих дней. Вы также можете обратиться в налоговую службу с запросом на подтверждение изменений в произвольной форме. Если вы зарегистрированы на nalog.ru, изменения в системе налогообложения будут отражены в вашем личном кабинете.

Сроки перехода для каждого налогового режима такие:

- УСН и АУСН. Перейти можно только со следующего года, изменить режим в течение года нельзя. Это значит, чтобы платить налоги по «упрощенке», вы должны подать заявление не позднее 31 декабря 2023 года, тогда режим начнет действовать с 2024 года.

- ПСН. Не позднее чем за десять дней до начала применения патента.

- Перейти можно только со следующего года, изменить режим в течение года нельзя. Это значит, что вы должны подать заявление не позднее 31 декабря 2023 года, тогда режим начнет действовать с 2024 года.

- ОСНО. Добровольно перейти со специальных режимов возможно только с начала календарного года. Однако если вы нарушите правила или перерастете ограничения спецрежимов, то налоговая сама переведет вас на общую систему налогообложения со следующего месяца.

- НПД. Регистрация самозанятого, как правило, проходит в течение суток, а ИП могут перейти на этот режим в любой момент.

Административная ответственность

По общему правилу, индивидуальные предприниматели несут административную ответственность как должностные лица.Примечание к статье 2.4 КоАП РФ Например, за неиспользование кассовой техники при розничной торговле (статья 14.5 КоАП РФ) или за нарушение закона о рекламе (статья 14.3 КоАП РФ) ИП привлекают к ответственности именно как должностное лицоДанная позиция подтверждается пунктом 7 Постановления Пленума ВАС РФ от 31.07.2003 № 16 «О некоторых вопросах практики применения административной ответственности, предусмотренной статьей 14.5 Кодекса Российской Федерации об административных правонарушениях, за неприменение контрольно-кассовых машин», а это означает, что штраф он заплатит: в первом случае от 3 до 4 тысяч рублей, а во втором от 4 до 20 тысяч. С организации за те же правонарушения взыщут от 30 до 40 и от 100 до 500 тысяч рублей соответственно.

При этом КоАП предусматривает достаточно большое количество исключений из общего правила, которые условно делятся на два вида:

-

кодекс содержит специальную санкцию для ИП;

-

кодекс уравнивает ИП и юридическое лицо.

Так, например, за нарушение трудового законодательства (по КоАП РФ) для ИП предусмотрено своё, персональное наказание, которое все равно меньше штрафа для организации. А вот за привлечение иностранной рабочей силы к труду без разрешения на работу (патента) ИП ответит на равне с юридическим лицомПримечание к статье 18.1 КоАП РФ. Напоминаем — размер штрафа за такое правонарушение составляет от 250 до 800 тысяч рублей.

Таким образом, с точки зрения административной ответственности статус ИП хоть и не выступает «щитом» для своего обладателя, однако в некоторых случаях существенно смягчает удар.

Налоги: кому и сколько

В Великобритании основной налог для предпринимателей — это подоходный налог (income tax) с прогрессирующей ставкой от 0 до 45%. Налоговая система страны подразумевает порог заработка без уплаты подоходного налога, и в налоговом году 2020/21 эта сумма — она называется personal allowance (личное пособие) — составляет 12 570 фунтов. Однако по закону, если заработок меньше этой суммы, декларировать свои доходы в HMRC все равно необходимо.

Также предпринимателю при любом доходе нужно платить отчисления в Фонд национального страхования (NI). Эти выплаты называются Class 2 и Class 4 NIC, и тут ставки также варьируются в зависимости от суммы прибыли.

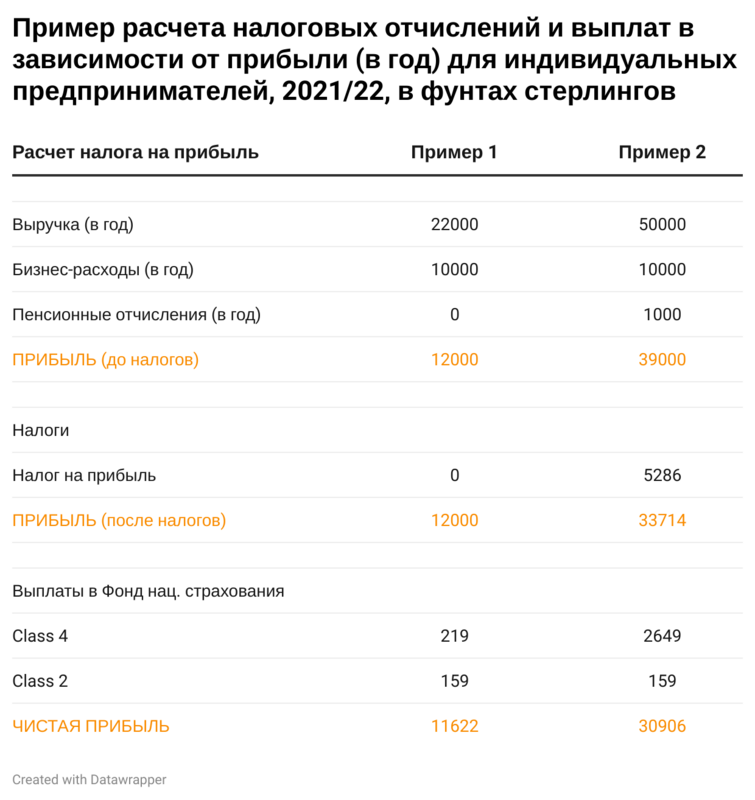

Приведем пример расчета выплат в зависимости от прибыли в месяц.

То есть при доходе в 12 тыс. фунтов в год (или 1 тыс. фунтов в месяц) в качестве налоговых отчислений предприниматель будет платить 378 фунтов. А при годовом доходе в 39 тыс. фунтов сумма налогов составит 8 094 фунта. Расчеты выполнены с помощью онлайн-калькулятора.

У налогов свой календарь и штрафы

Финансовый и налоговый год в Великобритании начинается 6 апреля и заканчивается 5 апреля. Регистрацию ИП нужно оформить до 5 октября налогового года, следующего за тем налоговым годом, в котором была начата предпринимательская деятельность,— иными словами, если человек приступил к работе в июне 2021 года, он должен будет зарегистрироваться до 5 октября 2022 года.

Налоговая декларация за прошедший финансовый год принимается 31 октября, если посылается по почте, и 31 января, если представляется онлайн (государство таким образом стремится стимулировать бизнес переходить на безбумажный документооборот).

Штрафы за несвоевременную подачу декларации начинаются от 100 фунтов (опоздание от 1 дня до 3 месяцев), а далее начисляются пени в размере 10 фунтов за каждый дополнительный день просрочки до достижения суммы 900 фунтов. При задержке декларации более чем на 6 месяцев налагается дополнительный штраф — 300 фунтов или 5% от причитающегося налога.

Критерии отнесения к субъектам малого и среднего предпринимательства

Основные критерии, соблюдение которых позволяет отнести организацию или предпринимателя к субъектам малого или среднего

предпринимательства, закреплены в ст. 4 Федерального

закона от 14.07.2007 № 209-ФЗ (далее Закон № 209-ФЗ). В этих целях учитываются:

- среднесписочная численность работников за предшествующий календарный год;

- объем выручки от предпринимательской деятельности за предшествующий календарный год (постановление Правительства России

от 04.04.2016 № 265); - структура уставного или складочного капитала (для организаций).

Требования к среднесписочной численности работников и объемам дохода для малых, средних и микропредприятий различны

Требования к структуре их уставного (складочного) капитала едины для всех (обратите внимание на разницу в требованиях для

хозяйственных обществ/товариществ/партнерств и для акционерных обществ)

Размер доходов от предпринимательской деятельности определяется по правилам НК РФ и включает в себя (см. письмо Минфина

России от 30.01.2018 № 03-11-06/2/4870):

- доходы от реализации товаров (работ, услуг) и имущественных прав

(ст. 249 НК РФ); - внереализационные доходы

(ст. 250 НК РФ).

Для отнесения к той или иной категории субъектов малого или среднего предпринимательства предприятие должно соответствовать

следующим требованиям:

| Среднесписочная численность работников | Объем дохода | Структура уставного (складочного) капитала | ||

|---|---|---|---|---|

| Для хозяйственных обществ, товариществ, партнерств | Для акционерных обществ | |||

| Микропредприятие | не более 15 человек | 120 млн рублей | Не более 25 % капитала принадлежит:

ИЛИ

|

Не более 25 % голосующих акций принадлежит:

ИЛИ

Размер суммарной доли участия иностранных организаций не ограничен, если они не являются офшорными и соответствуют |

| Малое предприятие | не более 100 человек | 800 млн рублей | ||

| Среднее предприятие | не более 250 человек | 2 млрд рублей |

Ограничения по доле участия в уставном (складочном) капитале не распространяются на:

- организации, акции которых отнесены к акциям высокотехнологичного или инновационного сектора экономики;

- организации, внедряющие результаты интеллектуальной деятельности (программы для ЭВМ, базы данных, изобретения, полезные

модели, промышленные образцы, селекционные достижения, топологии интегральных микросхем, секреты производства (ноу-хау)),

исключительные права на которые принадлежат учредителям (участникам) бюджетных или автономных научных учреждений или

образовательных организаций высшего образования, которые являются бюджетными или автономными учреждениями; - хозяйственные общества, хозяйственные партнерства, получившие статус участника проекта в соответствии с Федеральным

законом от 28.09.2010 № 244-ФЗ «Об инновационном

центре «Сколково»; - хозяйственные общества и партнерства, учредителями (участниками) которых являются юридические лица, включенные в

утвержденный Правительством РФ перечень юридических лиц, предоставляющих государственную поддержку инновационной

деятельности в формах, установленных Федеральным законом от

23.08.1996 № 127-ФЗ «О науке и государственной научно-технической политике»; - ООО, участниками которых являются только общероссийские общественные объединения инвалидов и (или) их отделения

(территориальные подразделения), кроме того, в таких ООО за предшествующий календарный год среднесписочная численность

инвалидов по отношению к другим работникам составляет не менее 50 %, а доля оплаты труда инвалидов в фонде оплаты труда –

не менее 25 %.

АУСН: автоматическая система налогообложения

Как мы говорили выше, АУСН — экспериментальный налоговый режим для малого бизнеса. До 31 декабря 2027 года он действует только в Москве и Московской области, Республике Татарстан и Калужской области.

Налогоплательщики. Юридические лица или индивидуальные предприниматели, которые соответствуют ряду требований и которые подали соответствующее уведомление в налоговую.

Лимиты и ограничения:

- количество сотрудников — не более 5 человек;

- годовой доход — не более 60 млн рублей;

- зарплата сотрудников — не более 5 млн рублей на человека в год;

- остаточная стоимость основных средств компаний — не более 150 млн рублей;

- доля участия других организаций в уставном капитале компании — не более 25%;

- зарплату выдают только в безналичной форме;

- расчётный счёт открыт в уполномоченном банке;

- нет филиалов и обособленных подразделений;

- налогоплательщик не применяет другие специальные налоговые режимы.

Также на АУСН запрещены некоторые виды деятельности. Например, этот режим не могут применять нотариусы, ломбарды, страховщики, банки, небанковские кредитные компании. Полный перечень требований можно посмотреть в статье 3 №17-ФЗ.

Какие налоги платят и в какие сроки. На АУСН платят общий налог. Так же как и при УСН, ставка налога зависит от выбранного объекта налогообложения — «Доходы» или «Доходы минус расходы».

Ставка по объекту «Доходы» — 8%, по объекту «Доходы минус расходы» — 20%.

Налоги на АУСН уплачивают ежемесячно. Делать это можно автоматически. Сумму налога рассчитывает налоговая — сведения обо всех операциях она получает от уполномоченного банка и через онлайн-кассу.

Нет кодов ОКВЭД – плати НДФЛ

Следующая ситуация касается предпринимателей, желающих перейти на патентную систему налогообложения. Отсутствие в ЕГРИП кода вида деятельности, в отношении которого они хотят получить патент, может помешать получить этой самый патент.

Дело в том, что, по мнению чиновников, предприниматель вправе перевести свою деятельность на ПСН только по тому виду деятельности, который у него указан в ЕГРИП (письмо Минфина России от 16.05.2013 № 03-11-12/17092). При отсутствии соответствующего кода в ЕГРИП, его туда нужно внести, если ИП все же намерен переводить свою деятельность на ПСН.

Другая ситуация также актуальна для граждан, зарегистрированных в качестве ИП, но касается только тех из них, кто применяет упрощенную систему налогообложения. Довольно часто возникают вопросы относительно того, какой налог им следует уплачивать с тех или иных доходов: «предпринимательский» (налог при УСН по ставке, например, 6% при объекте «доходы») или «личный» налог (НДФЛ по ставке 13%)?

Такой вопрос возникает по поводу так называемых «специфических» доходов, то есть доходов от операций, которые не связаны прямо с тем видом деятельности, который ИП ведет. Например, бизнесмен ведет деятельность в сфере торговли. И тут он решает продать свою недвижимость или дает кому-то деньги под проценты. И в том, и другом случае возникает доход (доход от продажи своей недвижимости, доход от полученных процентов, соответственно). Возникает вопрос: какой налог нужно уплатить с таких сумм?

В большинстве случаев будет иметь значение, какие коды были заявлены ИП при регистрации. Так, если в ЕГРИП для этого предпринимателя упомянута деятельность по предоставлению займов, то полученные им проценты должны учитываться в составе доходов при упрощенке. Если в реестре для этого предпринимателя не указана деятельность по предоставлению займов, то доходы в виде процентов под УСН уже не подпадают. Соответственно, с таких доходов потребуется уплатить НДФЛ. И конкретно в этом случае платить налог обязан тот, кто выплачивает доход (налоговый агент). Такой вывод следует из писем Минфина России от 18.04.2018 № 03-11-11/25994, от 22.11.2017 № 03-04-06/77155, от 13.08. 2013 № 03-11-11/32808. В них сказано, что доходы от видов деятельности, указанных предпринимателем в ЕГРИП, признаются доходами, полученными от осуществления предпринимательской деятельности.

С доходами от продажи недвижимости дело обстоит несколько иначе

Наличие в ЕГРИП соответствующего кода хотя и может приниматься во внимание, но на окончательное решение влияет факт участия продаваемой недвижимости в предпринимательских целях. Например, если это здание магазина, в котором ИП торговал, или нежилое здание, помещения в котором ранее сдавались предпринимателем в аренду, то доход от его продажи считается доходом от предпринимательской деятельности

А значит, облагаться налогом он должен в рамках соответствующего режима – в данном случае в рамках УСН. Такой вывод подтверждается и судебной практикой (см., например, определение Верховного суда РФ от 16.06.2017 № 304-КГ17-7241).

Отказ в принятии и рассмотрении

Не являются допустимыми ходатайства, направленные в КС РФ в связи с тем, что заявители не согласны с принятым по их обращению решением.

Отказывая в принятии к рассмотрению ходатайства граждан П.В. Самойлова и В. В. Чарского, КС РФ указал, что в их обращении, по существу, ставится вопрос не о разъяснении смысла содержащихся в принятом по их жалобе Определении положений, а о его пересмотре. Между тем в силу ч. 1 ст. 79 Закона решение КС РФ окончательно и обжалованию не подлежит, следовательно, данное ходатайство не может быть принято Судом к рассмотрению (Определение от 21.12.2001 N 304-О).

Недопустима и проверка конституционности нормативных актов органов государственной власти и договоров между ними под видом разъяснения порядка реализации постановления КС РФ.

В процессе разъяснения своего решения КС РФ связан не только различными процедурами конституционного судопроизводства, но и рамками своей компетенции.

Воронежская областная коллегия адвокатов, ставя в своем ходатайстве об официальном разъяснении Постановления КС РФ от 23.12.99 вопрос о том, можно ли считать «новым регулированием» отдельные положения части второй НК РФ, фактически просила разъяснить, подлежат ли эти положения применению в каждом конкретном случае при возникновении спора между адвокатами — плательщиками взносов в Пенсионный фонд и органами, осуществляющими взыскание таких взносов. Разъяснение же положений тех или иных законов и порядка их применения в компетенцию КС РФ, установленную Конституцией и Законом, не входит (Определение от 20.11.2001 N 246-О). В этом же Определении КС РФ отметил, что разъяснение спорных вопросов, касающихся исполнения решения КС РФ в случае отказа соответствующих органов в удовлетворении требований заинтересованных лиц, относится к полномочиям судов общей юрисдикции.

В заключение хотелось бы обратить внимание на два определения КС РФ, которые стоят как бы особняком от всех остальных определений, касающихся вопроса о разъяснении решений КС РФ. Речь идет об Определениях от 06.02.2003 N 34-О об отказе в принятии к рассмотрению ходатайства Государственного унитарного Новгородского авиационного предприятия и от 08.04.2003 N 115-О по ходатайству ГУП «123-й Авиационный ремонтный завод»

И в том и в другом случае КС отказал в принятии к рассмотрению ходатайств заявителей об официальном разъяснении «отказных» определений, принятых по их жалобам.

Особенность данных дел в том, что, отказывая, Суд вместе с тем в резолютивной части определений указал на необходимость пересмотра правоприменительных решений, состоявшихся по делам заявителей. Объяснение этих двух исключительных случаев кроется в том, что первоначальные «отказные» определения, исходя из конкретных обстоятельств, предполагали некий позитивный исход дела, но в резолютивной части первоначальных определений возможность позитивного исхода закреплена не была.

Сыграло свою роль и то, что в деле Новгородского авиапредприятия КС РФ, действуя в рамках своей компетенции, вынужден был именно таким образом обратить внимание арбитражных судов на их упорное нежелание признать судебную ошибку

Гражданская (имущественная) ответственность

Формально положение у индивидуального предпринимателя потяжелее, по крайней мере так утверждает Гражданский кодекс. Поскольку ИП — это всё таки статус физического лица, то и риски он несёт как физическое лицо, а значит отвечает по своим обязательствам всем принадлежащим ему имуществом (абз. 1 статьи 24 ГК РФ). Участник ООО по обязательствам юридического лица не отвечает и несёт риск убытков в пределах своей доли ( ГК РФ).

Однако, если рассматривать вопрос в разрезе процедуры банкротства, то ситуация кардинально меняется.

Во-первых, летом 2017 года существенно поправили Федеральный закон «О несостоятельности (банкротстве)», в силу чего попасть под «субсидиарку» теперь проще, чем кажется. При выполнении ряда условий между учредителем и ИП в вопросе имущественной ответственности можно поставить знак равенства (ведь учредитель будет отвечать как физическое лицо, то есть всем своим имуществом).

Во-вторых, успешно работает банкротство физических лиц, которое позволяет гражданам, имеющим непосильные долги, проститься с ними и попытаться начать жизнь с «чистого листа». Кажется, что это отличный вариант даже на случай привлечения такого физического лица к субсидиарной ответственности по долгам его организации. Однако это не так. Положения статьи 213.28 Закона о банкротстве, именуемой «Завершение расчётов с кредиторами и освобождение гражданина от обязательств», не только освобождают должника от дальнейшей ответственности, но и устанавливают те случаи (требования), на которые освобождение не распространяется (пункт 6 статьи 213.28 Закона о банкротстве). К таким случаям относятся требования кредиторов, вытекающие из привлечения лица к субсидиарной ответственности (абз. 2,3 пункта 6 статьи 213.28 ФЗ «О несостоятельности (банкротстве)»). Соответственно, долги, полученные вследствие привлечения к ней, останутся за должником даже после его персонального банкротства.На практике это означает, что после окончания процедуры банкротства физического лица, кредитор по долгам, образовавшимся в связи с привлечением такого лица к субсидиарной ответственности, получит исполнительный лист для взыскания этих долгов, который будет следовать за гражданином всю жизнь.

В ситуации с ИП: гражданина, имеющего такой статус, нельзя привлечь к субсидиарной ответственности по своим собственным долгам, потому что ИП — это не отдельное лицо, это статус конкретного человека. ИП и гражданин — это один и тот же субъект. Иными словам, нельзя отвечать за себя субсидиарно.В соответствии со статьёй 399 Гражданского кодекса РФ субсидиарная ответственность — это дополнительная ответственность лица, за другое лицо, являющееся основным должником. До предъявления требования к субсидиарному должнику, кредитор должен предъявить его основному. Следовательно, за бизнес-неудачи своей организации собственник бизнеса может отвечать всю жизнь. А если он вел коммерческую деятельность в качестве ИП, то в ходе личного банкротства есть шанс от бизнес-долгов освободиться.

Конечно, перспектива стать «банкротом» ничего хорошего индивидуальному предпринимателю не сулит. Его статус прекращается, и зарегистрироваться вновь он сможет лишь через 5 лет. Более того, в течение указанного срока он не имеет права участвовать в управлении юридическим лицом, то есть быть его руководителем или участником. Однако, спустя 5 лет, все «вернется на круги своя».