Что включается в декларацию НДПИ

При сдаче используется специальный бланк. Его форма была утверждена в 2015 году. Документ состоит из нескольких разделов:

- Указание вида подземных ископаемых и его кода.

- Расчёт налоговой базы с указанием понесённых расходов.

- Указание суммы налога за отчётный месяц с описанием расчёта.

По каждому участку, на котором происходит добыча, данные указываются отдельно.

На начальной странице необходимо подробно указать реквизиты организации. В случае, когда в течение одного или нескольких месяцев добычи не происходило, подача декларации является обязательной. При этом в поданном документе в соответствующих графах ставят ноль. В этом случае сдают начальный лист с реквизитами организации и первый раздел.

Если среднесписочная численность за год не превышает 100 человек, то электронная форма подачи является обязательной. В остальных случаях плательщик может выбирать между ней и бумажным документом.

Формула расчета НДПИ и сроки уплаты

Формула и примеры расчета НДПИ

Формула расчет НДПИ простая, достаточно лишь умножить налоговую базу на налоговую ставку:

НДПИ = БАЗА * СТАВКА

Приведем пример, как рассчитать НДПИ. Предположим, что некая компания занимается добычей торфа. И за отчетный период она достала из недр 20 000 тонн, реализовав из них 15 000. Стоимость торфа сейчас составляет 750 рублей за тонну, а расходы на добычу составили 50 000 рублей.

Схема расчета такая:

- расчет цены торфа без НДС: 750/1,2 = 625 рублей (коэффициент 1,2 – применяется при ставке 20%);

- стоимость реализованной продукции: 15 000 * 625 = 9 375 000 рублей;

- выручка: 9 375 000 – 50 000 = 9 325 000 рублей;

- расчет цены одной добытой тонны: 9 325 000 / 15 000 = 621,67 рублей;

- расчет базы НДПИ: 621,67 * 20 000 = 12 433 400 рублей;

Финальный подсчет: базу умножаем на налоговую ставку. Для торфа она составляет 4%:

12 433 400 * 4% = 497 336 рублей.

Для нашего примера получилось, что НДПИ с добытых 20 тысяч тонн торфа составил почти полмиллиона рублей. Но при других расценках и иной сумме подтвержденных расходов сумма налога может быть больше или меньше.

Порядок уплаты и налоговый период НДПИ

Уплачивать НДПИ нужно по месту нахождения каждого месторождения ископаемых. Если добыча ведется за рубежом, платить налог нужно по месту регистрации фирмы или ИП. Если налог нельзя исчислить на каждом из месторождений, необходимо рассчитать его исходя из долей ископаемого, добываемого на месторождениях, на которых возможен расчет, по отношению к общему добытому количеству соответствующего сырья. НДПИ уплачивается ежемесячно до 25-го числа месяца, который идет за очередным налоговым периодом — предыдущим месяцем (ст. 341, 344 НК РФ).

Плательщик НДПИ должен предоставлять в ФНС РФ ежемесячную декларацию до конца месяца, который идет за отчетным. Подаваться данный отчетный документ должен в отделение ФНС по месту регистрации налогоплательщика. Форма декларации по НДПИ утверждена приказом ФНС РФ от 08.12.2020 № КЧ-7-3/887@. Скачать бланк можно бесплатно, кликнув по картинке ниже:

Образец заполнения декларации по НДПИ смотрите в «КонсультантПлюс», бесплатно, оформив пробный доступ к системе.

Видео:НДС: счет-фактура, налоговый вычет, администрирование (#11)Скачать

Особенности налогообложения отдельных полезных ископаемых

Приведем некоторые нюансы исчисления налога, поясняющие применение статей гл. 26 НК РФ.

Нефть

Облагается налогом очищенная от воды, солей, стабилизированная (сырая нефть, не закипающая при нормальных значениях давления и температуры). Применяется специфическая ставка, за тонну. Она уточняется умножением на коэффициент цены — Кц, описывающий изменение мировых нефтяных цен. Кц публикуется в информационных письмах ФНС. Например, в мае текущего года применялся коэффициент 13,9764 (док. СД-4-3/11375 от 13/06/19 г.), и налоговая ставка нефти 919 руб. за т. корректировалась исходя из него. Скорректированная ставка составила 12844,3116 руб./т.

Можно исчислить значение коэффициента самостоятельно, применяя формулу Кц = (Ц — 15) x Р / 261, где Ц – средняя цена нефти «Юралс» в долл. за баррель, Р — средний курс доллара.

В расчете участвует и сложный показатель, учитывающий особенности нефтедобычи, – Дм. Его расчету посвящена отдельная статья НК – 342.5. Дм уменьшает полученное при умножении ставки и Кц значение.

Газ и конденсат

Берется в расчет твердая ставка. Она умножается на показатель Еут – значение единицы условного топлива и Кс – коэффициент, показывающий степень сложности добычи указанных ПИ.

Если говорить о конденсате газа, то применяется еще и показатель Ккм – корректирующего характера – ставку по конденсату необходимо умножить на него. Расчеты по природному газу предполагают, что произведение базовой ставки, Еут и Кс увеличивается (суммированием) на показатель транспортных затрат Тг.

Методики расчета и пояснения к ним можно найти в ст. 342.4 НК. Как уже отмечалось, по газу, конденсату и нефти могут применяться ставки 0% согласно ст. 342-1 НК.

Уголь

Ставка по нему в рублях за тонну, учитываются и дефляторы — коэффициенты, устанавливающиеся приказами Минэкономразвития поквартально, по разновидностям углей.

НДПИ можно уменьшить на затраты, касающиеся охраны труда (ст.343.1 НК). Они берутся как налоговый вычет по НДПИ или входят базу по налогу на прибыль (гл. 25 НК). Указанная статья предполагает применение коэффициента Кт при исчислении предельного вычета по налогу. Он учитывает насыщенность пласта метаном и степень опасности самовозгорания угля. Расчет показателя делается по правилам, утверждаемым Правительством (№462 от 10/06/11 г.). Сумма налога умножается на этот коэффициент, по местам добычи ПИ. Предельная величина Кт — 0,3.

Драгметаллы

Они учитываются согласно:

- ФЗ-41 от 26/03/98 г.«О драгметаллах»;

- правительственному постановлению №731 от 28/09/2000 г.

В указанных документах содержатся правила учета, хранения этого вида ПИ, подготовки отчетности по ним. Добытые драгметаллы оцениваются исходя из реализационных цен на химически чистый металл (без НДС), уменьшенных на затраты по очистке от примесей, доставки до потребителя.

Если в текущем периоде информация о ценах отсутствует, берутся расчеты за предыдущие месяцы. Стоимость единицы добытого ПИ определяется с учетом доли химически чистого драгметалла в единице добытого ПИ и стоимости единицы очищенного металла.

Иными словами, стоимость единицы добытого ПИ = доля чистого металла в добытом ПИ (в нат. измерителях) * стоимость проданного чистого металла (исключая НДС) – затраты на очистку (аффинаж) – транспортные издержки /количество проданного металла.

Налоговая база – стоимость добытого драгметалла, рассчитывается умножением стоимости единицы добытого ПИ на объем его добычи. Особенности исчисления отражают ст. 339 (п. 4, 5), 340 (п. 5) НК РФ.

При расчетах может использоваться коэффициент территории добычи (Ктд). Его размеры определяют ст. 342.3, 342.3-1 НК РФ. Ктд связан со статусом территории опережающего экономразвития и резидентами-добытчиками на этих территориях (ФЗ-473 от 29/12/14 г.) либо со статусом участника инвестиционного проекта в регионе (ст. 25.8 НК РФ).

Видео:НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Правила расчета налога

Определяться размер налога может 4 разными способами:

- база определяется в зависимости от стоимости добытых ископаемых, а используются для этого ставки, прописанные в законодательстве;

- учитывается объем сырья и ставки, указанные в законе, причем этот метод обычно применяется при добыче газа;

- третий метод используется компаниями, занимающимися добычей драгметаллов, причем налоговая база определяется в зависимости от стоимости продажи полученных самородков или сырья;

- база определяется в тоннах, а ставка корректируется в зависимости от разных коэффициентов, причем данный метод применяется компаниями, добывающими нефть.

Таким образом, рассчитать налог можно разными способами, причем конкретный метод выбирается каждой компанией отдельно в зависимости от специфики ее работы.

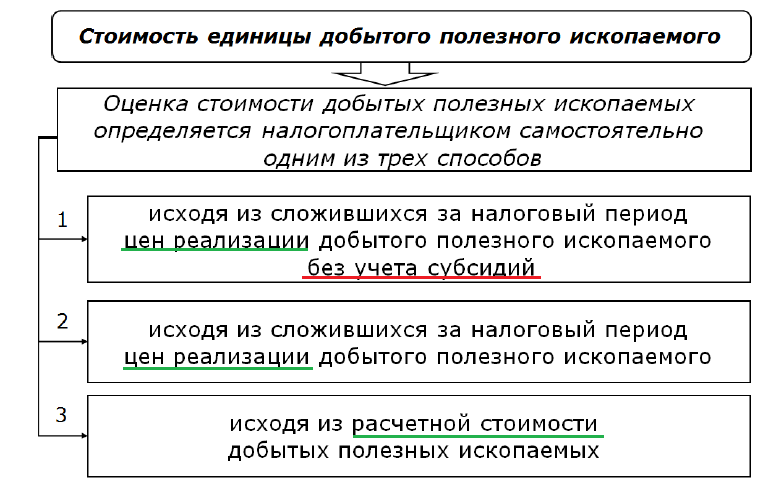

Как определяется стоимость единицы добытого полезного ископаемого?

Сроки для уплаты

НДПИ уплачивается в течение 25 дней после окончания налогового периода.

Важно! Если 25 число – это выходной или праздничный день, то срок уплаты переносится на первый рабочий день.

В законодательстве имеются ситуации, когда можно увеличить срок уплаты НДПИ. Например, может быть получена отсрочка на год или 3 года, а для ее получения компании должны доказать, что у них возникли определенные финансовые сложности, поэтому у них отсутствует возможность для перечисления нужной суммы государству.

Налоговый период

В качестве налогового периода по НДП выступает один месяц. Поэтому каждая компания, занимающаяся данным видом работы, должна постоянно уплачивать налоги и отчитываться по ним перед государственными органами.

Важно! Опоздание с уплатой средств или подачей декларации ведет к определенным мерам ответственности, представленным в виде существенных штрафов

Правила заполнения декларации

Этот документ должен создаваться по специальной форме. Он сдается до окончания месяца, следующего за налоговым периодом. Допускается передавать его на бумаге или в электронной форме.

Структура документа

- титульный лист, где указывается основная информация о налогоплательщике;

- 1 раздел, где имеется правильно рассчитанная сумма налога;

- 2, 3, 4, 5 разделы – данные, используемые для правильного расчета налога в соответствии с видами добываемых ресурсов;

- 6 раздел содержит информацию о стоимости всех единиц добытых ПИ, для чего учитывается расчетная стоимость;

- 7 раздел имеет данные, благодаря которым рассчитывается и уплачивается налог компаниями, добывающими уголь по участку недр.

Данная документация заполнятся только профессиональными бухгалтерами, входящими в штат компании.

Особенности налогообложения отдельных полезных ископаемых

Незавершенное производство

На последний день месяца у организации может быть объем ископаемых, по которым полный технологический цикл не завершен. Количество таких ископаемых при расчете НДПИ не учитывайте. Их нужно включать в расчет налоговой базы в том периоде, в котором технологический цикл добычи будет полностью завершен. Исключение составляют только случаи, когда ископаемые, полученные до завершения технологического цикла, реализованы или использованы организацией для собственных нужд. Такой порядок предусмотрен пунктом 8 статьи 339 Налогового кодекса РФ.

При определении продолжительности технологического цикла добычи учитывается не весь комплекс технологических операций (процессов) по получению конечной продукции разработки месторождения, а только те операции, которые относятся к добыче (извлечению) полезного ископаемого (п. 3 постановления Пленума ВАС РФ от 18 декабря 2007 г. № 64).

Видео:Расчет налога на прибыль. Формула I Ботова Елена Витальевна. РУНОСкачать

Период, порядок и условия взимания платежей

Плательщиками налога должна выплачиваться определенная сумма за календарный месяц (месяц — в данном случае налоговый период). В конце месяца проводят расчеты по каждому виду и деньги выплачивают в бюджет в зависимости от места расположения участка.

Оплата должна осуществляться не позже 25 числа месяца, следующего за истекшим налоговым периодом. Порядок и условия выплат за пользование недрами регулирует Правительство РФ.

Декларация по НДПИ предоставляется соответствующим органам по месту нахождения предприятия или проживания индивидуального предпринимателя. Предоставить документ нужно в бумажном или электронном виде.

Срок уплаты НДПИ определены статьей 344 НК РФ, но налогоплательщик может скорректировать их на законных основаниях

Важно не только вносить оплату вовремя, а и отчитываться об этом с помощью декларации

По НДПИ сроки подачи декларации и оплату можно перенести на 3 года в случае, когда у предпринимателя возникли серьезные финансовые трудности. Но должны быть гарантии на то, что он все же рассчитается с бюджетом.

КБК НДПИ 2019 для юридических лиц утверждены приказом Минфина РФ. В кодах бюджетной классификации (КБК) указаны также проценты, штрафы и пени по НДПИ КБК.

Какие изменения ожидаются

НДПИ в 2019 включен в программу нового налогового режима. Правительство планирует вести для нефтяных компаний налог на прибыль (налог на добавленный доход), который вступает в силу с 1 января 2019 года. Сейчас к объектам налогообложения относится нефть и газ, за которые нефтяные компании платят НДПИ.

Перед тем, как рассчитать отчисления на нефть, учитывают, насколько изменились цены на нефть в мире, истощились ли запасы и объемы добычи.

Одобрение нового налогового режима уже осуществлено Правительством, но размер новой налоговой ставки еще не предусмотрен.

Изменения в НДПИ на нефть будут относиться к месторождениям, расположенным на территории Восточной и Западной Сибири, некоторых месторождения на западе Сибири, которые уже были истощены, а также тех месторождений, для которых выгодно снижение экспортных пошлин.

Министр энергетики утверждает, что этот налог коснется только новых проектов, которые находятся в разработке российских нефтяных компаний.

Министерство финансов убеждено, что если увеличить налоговую нагрузку на нефтяную отрасль, это может негативно повлиять на темпы добычи ископаемых в традиционных районах.

Распространенные вопросы и ответы на них

Прямой метод расчета

Прямой метод применяйте, если количество добытого полезного ископаемого можно определить с помощью измерительных приборов (п. 2 ст. 339 НК РФ).

При этом в расчет налоговой базы (кроме налоговой базы по нефти) включите фактические потери полезных ископаемых:

Фактические потери при прямом методе рассчитываются по следующей формуле:

При расчете НДПИ фактические потери полезных ископаемых учтите в том месяце, в котором проводилось измерение этих потерь.

Такой порядок установлен пунктом 3 статьи 339 и статьей 341 Налогового кодекса РФ.

В отношении добытой нефти налоговую базу и объем фактических потерь определяйте в соответствии с Правилами, утвержденными постановлением Правительства РФ от 16 мая 2014 г. № 451 (п. 10 ст. 339 НК РФ). Эти правила содержат порядок количественного учета нефти для расчета НДПИ при:

добыче нефти;

передаче ее третьим лицам для подготовки и транспортировки, переработки и потребления;

использовании нефти на технологические нужды;

определении остатков нефти на объектах сбора и подготовки;

установлении фактических потерь добытого полезного ископаемого.

Размер фактических потерь тоже нужно сравнить с нормативными потерями.

Если организация только начинает разрабатывать месторождение и норматив потерь еще не утвержден, воспользуйтесь нормативом, установленным техническим проектом. Если организация разрабатывает месторождение не первый год, но на момент уплаты налога за январь (не позднее 25 февраля) утвержденный норматив отсутствует, для расчета НДПИ применяйте прошлогодний норматив. В этом случае прежние нормативы можно применять до утверждения новых. Такой порядок предусмотрен абзацем 3 подпункта 1 пункта 1 статьи 342 Налогового кодекса РФ.

После того как появятся новые нормативы потерь, организация имеет право пересчитать НДПИ с начала года, на который эти нормативы установлены. Однако сделать это можно только в том случае, если нормативы были установлены с опозданием по не зависящим от организации причинам (например, Минэнерго России своевременно их не утвердило). Такой вывод следует из писем Минфина России от 25 июля 2013 г. № 03-06-05-01/29519, от 22 ноября 2013 г. № 03-06-06-01/50342, ФНС России от 11 июня 2015 г. № ГД-4-3/10174 и подтверждается арбитражной практикой (постановление Президиума ВАС РФ от 19 февраля 2013 г. № 12232/12, постановление ФАС Восточно-Сибирского округа от 17 мая 2012 г. № А19-16360/2011).

Следует отметить, что ранее ФНС России настаивала на том, что пересчет НДПИ с учетом новых нормативов потерь является не правом, а обязанностью организации. Независимо от того, увеличились или уменьшились значения нормативов. Об этом говорилось в письме ФНС России от 21 августа 2013 г. № АС-4-3/15165. Однако после выхода определений ВАС РФ от 10 апреля 2014 г. № ВАС-898/14 и от 30 мая 2014 г. № ВАС-6969/14 налоговая служба отказалась от своей позиции. Письмом от 11 июня 2015 г. № ГД-4-3/10174 прежние разъяснения были отозваны, а новый документ доведен до сведения налоговых инспекций.

Если фактические потери полезного ископаемого не превышают нормативные потери, то НДПИ по ним рассчитайте по ставке 0 процентов. Если фактические потери превышают нормативы, то в части превышения примените обычную ставку налога по данному виду полезного ископаемого. Об этом сказано в подпункте 1 пункта 1 статьи 342 Налогового кодекса РФ.

Следует отметить, что потери углеводородного сырья, произошедшие на неразрабатываемых месторождениях в результате аварийных выбросов, нормативными потерями не признаются, в качестве объекта обложения НДПИ не рассматриваются и в расчет налоговой базы не включаются. Об этом сказано в письме Минфина России от 21 апреля 2011 г. № 03-06-06-01/5.

Кроме того, при добыче угля в состав фактических потерь и в расчет налоговой базы не нужно включать общешахтные потери и потери у геологических нарушений. То есть потери в виде неизвлекаемых (недоступных) пластов угольных месторождений. Об этом сказано в постановлении Президиума ВАС РФ от 30 октября 2012 г. № 6909/12, а также в письмах Минфина России от 21 ноября 2013 г. № 03-06-05-01/50290 и ФНС России от 25 марта 2014 г. № ГД-4-3/5370.

Видео:Просмотр и оплата налоговой задолженностиСкачать