Когда платят налог на УСН Доходы

Налоговым периодом на упрощённой системе является календарный год. Это означает, что итоговый налог рассчитывается на основании доходов, полученных за год. Однако часть этого налога в течение года оплачивается вперед или авансом. Платежи эти так и называются – авансовыми.

Для этого, кроме налогового периода, НК РФ установил для упрощённой системы так называемые отчётные периоды. Причем, отчётность по окончанию этих периодов сдавать не надо, но необходимо рассчитать налоговую базу за каждый из них. Если был получен доход, то с него надо заплатить налог по ставке 6%.

Специфика налогового учёта на УСН такова, что доход считают нарастающим итогом с начала года, хотя для неспециалистов это выглядит довольно запутанно. Поэтому отчётным периодом является не каждый квартал, а первый квартал, полугодие и девять месяцев.

Сроки уплаты авансовых платежей указаны в статье 346.21 НК РФ:

- не позднее 28-го апреля за первый квартал;

- не позднее 28-го июля за полугодие;

- не позднее 28-го октября за девять месяцев.

Оставшуюся часть налога платят в следующие сроки:

- не позднее 28-го марта следующего года для организаций;

- не позднее 28-го апреля следующего года для ИП.

Нужна ли мне онлайн-касса?

На данный момент при подавляющем числе видов деятельности необходимо применять онлайн-кассу, в том числе ИП. Это относится и к безналичным расчетам с физлицами. При безналичных расчетах между предпринимателями и юрлицами ККТ не применяется.

Полностью освобождены от применения онлайн-кассы (п. 2 ст. 2 закона «О применении ККТ» от 22.05.2003 № 54-ФЗ), в частности:

- продажа газет и журналов;

- торговля на розничных рынках, ярмарках, но только не в магазинах, киосках, палатках, находящихся в этих местах торговли;

- разносная торговля;

- торговля в киосках мороженым, безалкогольными напитками, водой, молоком;

- торговля из автоцистерн квасом, маслом;

- ремонт и окраска обуви;

- присмотр и уход за детьми, больными, престарелыми;

- сдача ИП в аренду жилого помещения, принадлежащего ему на праве собственности.

ИП, производящие расчеты в труднодоступных местностях, перечень которых утверждается властями субъекта РФ, могут не применять ККТ при условии выдачи документа, подтверждающего факт расчета с покупателем.

До 01.07.2021 отсрочку получили предприниматели без наемного персонала, оказывающие услуги, выполняющие работы или продающие товары собственного производства. Если ИП заключит трудовой договор хотя бы с одним физлицом, онлайн-кассу придется приобрести и установить в течение 30 календарных дней.

Каким-либо образом учесть расходы на покупку онлайн-кассы у ИП на УСН 6% не получится.

***

УСН 6% является довольно привлекательным режимом налогообложения для предпринимателя. Здесь очень мало ограничений по видам деятельности. Уплачивать необходимо страховые взносы за себя, на которые ИП вправе уменьшить налог, и упрощенный налог. Отчетность минимальна: декларация представляется в налоговую один раз в год. Если ИП нанимает сотрудников, то как налоговая нагрузка, так и нагрузка по отчетности сильно возрастает. Кроме того, налог можно уменьшать на страховые взносы за себя и сотрудников в этом случае только на 50%.

***

Еще больше материалов по теме — в рубрике «УСН».

Как перейти на упрощёнку

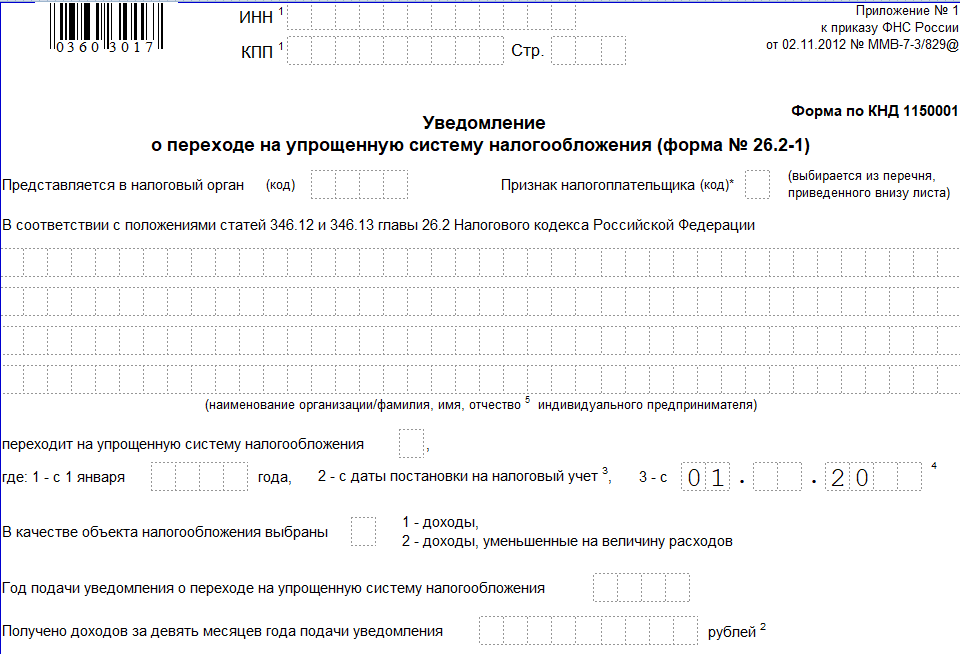

О желании работать на упрощённой системе надо заявить, т.е. подать в свою ИФНС специальное уведомление по форме 26.2-1. Бланк уведомления о переходе на УСН простой, в нём всего одна страница. Образец заполнения и саму форму 26.2-1 можно найти здесь.

К сожалению, выбор упрощённого режима ограничен определёнными сроками:

- 30 дней с даты регистрации индивидуального предпринимателя (компании) или сразу при подаче документов на регистрацию бизнеса;

- с начала следующего года, если уведомление подать до 31 декабря текущего года.

Каждый год заявлять, что вы хотите работать на упрощёнке, не надо. УСН будет действовать, пока вы не заявите об отказе от него или не нарушите установленные ограничения. Причём добровольно отказаться от упрощённой системы можно только с нового года, поэтому перед выбором любого налогового режима советуем проконсультироваться с бухгалтером.

Сроки оплаты налога

В течение года ИП должен оплачивать авансовые платежи по УСН ежеквартально, не позднее 28 числа месяца следующего за отчётным квартала. По итогам года ИП должен оплатить УСН не позже 28 апреля следующего года.

| Период | Срок уплаты | Примечания |

|---|---|---|

| 1 квартал | 29 апреля | 28 апреля воскресенье, переносится на следующий рабочий день |

| полугодие | 29 июля | 28 июля воскресенье, переносится на следующий рабочий день |

| 9 месяцев | 28 октября | — |

| год | 28 апреля 2025 года |

- выручка за первый квартал — 1,2 миллиона рублей. Сумма авансового платежа за 1 квартал — 72 тысячи рублей (1,2 млн.руб. * 6%);

- выручка за полугодие — 3 миллиона рублей. Сумма авансового платежа за полугодие — 83,25 тысяч рублей ((3 млн руб. * 6%) — 72 тыс.руб. — (49,5 тыс. руб./2)). Так как он оплатил страховой взнос за себя, эту сумму вычел из авансового УСН;

- выручка за девять месяцев — 4,5 миллиона рублей. Сумма авансового платежа за 9 месяцев — 114,75 тысяч рублей ((4,5 млн.руб. * 6%) — 72 тыс.руб. — 83,25 тыс.руб.);

- выручка за год — 6,8 миллионов рублей. Сумма налогового платежа за год — 88,5 тысяч рублей ((6,8 млн.руб. * 6%) — 72 тыс.руб. — 83,25 тыс.руб. — 114,75 тыс.руб. — 49,5 тыс.руб.

В срок до 1 июля следующего года ИП должен оплатить страховой взнос на ОПС в сумме превышения дохода в 300 тысяч рублей — 65 тысяч рублей ((6,8 млн.руб. — 300 тыс.руб)*1% ).

Новые правила УСН 6% для ИП

2024 год принес новые изменения в налоговую систему для индивидуальных предпринимателей, работающих по упрощенной системе налогообложения (УСН) с процентной ставкой 6%. В рамках этих изменений был установлен лимит доходов, который определяет, кто может апеллировать к УСН 6% и кто не вписывается в его рамки.

Начиная с 2024 года, для применения УСН 6% индивидуальным предпринимателям необходимо соблюдение двух условий. Во-первых, общая сумма доходов от реализации товаров, выполненных работ и оказания услуг за предыдущие 12 календарных месяцев не должна превышать установленный лимит. Во-вторых, ИП не должны являться плательщиками НДС и не осуществлять расчеты сотрудникам по оплате труда.

Правительство РФ ввело лимит доходов, чтобы исключить из УСН 6% крупные компании и предотвратить уклонение от уплаты налогов. В 2024 году установленный лимит составляет 150 миллионов рублей в год. Это значительно больше, чем в предыдущие годы, когда лимит составлял 60 миллионов рублей в год.

В случае превышения лимита доходов, ИП, работающие по УСН 6%, должны перейти на «общий режим» налогообложения и уплачивать налог на прибыль по ставке 20%

Поэтому важно внимательно следить за доходами и не допускать их превышения установленного лимита

Новые правила УСН 6% для ИП введены с целью создания условий для развития малого и среднего бизнеса и оказания поддержки предпринимателям. УСН 6% обеспечивает простую и упрощенную систему налогообложения, что способствует уменьшению налоговых обязательств и упрощению учетных процедур для ИП.

Что считают доходом на УСН

К доходам, которые будут облагаться налогом, на упрощённой системе относятся:

- реализационные доходы или выручка от реализации товаров, работ, услуг, имущественных прав;

- внереализационные доходы, перечисленные в статье 250 НК РФ, например, безвозмездно полученное имущество, доходы от процентов по договорам займа или кредита, от положительной курсовой и суммовой разницы и др.

Но если вы получили доходы, перечисленные в статье 251 НК РФ, то с них налог платить не надо. Это, например, суммы, возвращённые поставщиком при возврате бракованного товара. Или личные средства ИП, перечисленные на его расчётный счёт для предпринимательских целей. Полный перечень необлагаемых доходов очень длинный, поэтому рекомендуем ознакомиться с ним в первоисточнике.

Особенности налогообложения по УСН 6%

УСН 6% (упрощенная система налогообложения) представляет собой специальный режим налогообложения, применяемый для индивидуальных предпринимателей. Эта система позволяет снизить налоговую нагрузку и упростить учет финансовых операций.

Основной особенностью УСН 6% является фиксированная ставка налога на доходы предпринимателя. Начиная с 2024 года, лимит дохода для применения данной системы составляет 150 миллионов рублей в год. Если доходы превышают этот уровень, ИП автоматически переходит на обычную систему налогообложения.

Еще одно отличие УСН 6% от других режимов налогообложения заключается в том, что данная система позволяет снизить ставку налога на прибыль. Вместо обычных 15% предприниматели платят всего 6%. Это позволяет существенно уменьшить налоговую нагрузку и повысить прибыльность бизнеса.

| Наименование показателя | УСН 6% | Обычная система налогообложения |

|---|---|---|

| Ставка налога на доходы | 6% | Установленная законодательством ставка |

| Лимит доходов для применения системы | 150 миллионов рублей | Не применим |

| Упрощенный учет и отчетность | Да | Нет |

Несмотря на преимущества, УСН 6% не подходит для всех видов предпринимательской деятельности. Есть некоторые ограничения и требования, которые необходимо учитывать при выборе этой системы налогообложения. Для получения полной информации и консультации лучше обратиться к специалистам в области налогообложения.

Взносы ИП за себя в 2024 году

Суммы страховых взносов устанавливаются Правительством РФ ежегодно, и на 2024 год они определены в следующих размерах:

- страховые взносы на ОПС и ОМС:

- если величина дохода ИП не превысила 300 тысяч рублей за год — 49 500 рублей в год;

- страховые взносы на ОПС и ОМС:

- при превышении дохода в 300 тысяч рублей за год — 49 500 рублей + 1% с суммы дохода свыше 300 тысяч рублей.

Страховые взносы с доходов в пределах 300 тысяч рублей нужно заплатить до 31 декабря текущего года. Порядок оплаты не установлен — платить можно ежемесячно равными долями, ежеквартально, или раз в год одной суммой.

Страховой взнос на ОПС с суммы, превышающей 300 тысяч рублей, оплачивается до 1 июля следующего года.

Если ИП начнёт деятельность в 2024 году, сумму взносов нужно рассчитать по количеству месяцев и дней с даты его регистрации по 31 декабря 2024 года. Например, ИП зарегистрируется 15 марта 2024 года. Срок его деятельности в 2024 году составит 9 месяцев и 17 дней. Считаем: 49500/12*9 = 37125,00 рублей — за 9 месяцев; 49500/12*17/31=2 262,10 рублей — за 17 дней. Итого 39 387,10 рублей.

Как платят налог на упрощённой системе

НДФЛ с доходов от предпринимательской деятельности на УСН не платят. НДС, кроме того, который уплачивают при ввозе товаров на территорию РФ, тоже не взимается. Основной налог рассчитывают по итогам календарного года и заплатить его предприниматели должны не позднее 28 апреля следующего года.

Кроме того, в течение года установлены отчётные периоды, по итогам которых надо заплатить часть налога как бы вперед, т.е. авансом. Эти платежи так и называются – авансовые. Крайние сроки их уплаты:

- за первый квартал – 28 апреля;

- за полугодие – 28 июля;

- за девять месяцев – 28 октября.

Это официальное название отчётных периодов, связанное с методикой расчёта, а на практике проще считать, что авансовые платежи вносят за каждый квартал. Причём вносить их надо, только если предприниматель получил в отчётном квартале доход. Если дохода не было, то и оплачивать ничего не надо.

Все авансовые платежи, которые были уплачены в течение года, учитываются при расчёте налога за год. Кроме того, каждый предприниматель, независимо от выбранного налогового режима, обязан платить страховые взносы за себя. Эти платежи тоже уменьшают размер налога.

Шаг 4. Оплачиваем госпошлину

Что такое УСН 6%

УСН 6% или упрощенная система налогообложения для ИП «Доходы» представляет собой единый налог, заменяющий индивидуальным предпринимателям НДФЛ, НДС и налог на имущество. На этом режиме налоговая ставка 6% применяется к полученным доходам (отсюда и название). На усмотрение региональных властей она может быть снижена до 1% — например, в Республике Крым ставка составляет 4% до 2021 года.

Налоговый режим обладает рядом преимуществ как с финансовой, так и с точки зрения налогового учета. На упрощенной системе налогообложения 6% для ИП учитываются только доходы, учет расходов отсутствует — не нужно собирать квитанции, чеки и другие подтверждающие документы, оформлять по ним отчетность и подавать в контролирующие органы.

Предпринимателей интересует, как считается доход ИП на УСН 6%. К нему относятся денежные поступления на расчетный счет или в кассу от покупателей. Фактом получения дохода считается именно поступление выручки, а не отгрузка товара или факт выполнения работ, подтвержденных соответствующими актами. Доходы учитываются накопительно в течение календарного года.

Некогда читать?

Посмотрите краткий обзор статьи

Пример расчета налога для ИП на УСН «Доходы» 6%

Расчет при ставке 15%

В отличие от УСН 6 % расчет единого налога при ставке 15% основывается на другом объекте налогообложения – разнице доходов и расходов, полученной за отчетный период.

Расчет ИП 15% происходит по следующему принципу:

- Все доходы в налоговом периоде за исключением не облагаемых суммируются.

- Суммируются все расходы, установленные конкретным перечнем для ИП на упрощенной системе налогообложения в Налоговом кодексе РФ.

- Ранее полученная сумма доходов уменьшается на сумму расходов за отчетный период.

- Из результата разницы доходов и расходов предприниматель получает по общей ставке 15% единого налога.

- Если полученная сумма налога меньше установленной суммы минимального налога – 1% от общих доходов за отчетный период – то оплачивается минимальный налог.

При составлении сметы расходов и доходов предприниматель обязан принимать в счет все особенности, списки, перечни, которые предусматривает упрощенная система налогообложения. Для этого следует ежедневно отслеживать мельчайшие изменения в местном, региональном и федеральном законодательствах, которые могут предусматривать изменения в расчетах, в списке расходов и доходов, а также в формах документов.

Как уменьшить налог для ИП на упрощёнке

Упрощённая система налогообложения ИП даёт возможности сэкономить на налоге. Для формы налогообложения «Доходы» это уменьшение налога на сумму:

- уплаченных страховых взносов за себя (до 100% если нет работников, до 50% если работники есть);

- уплаченных страховых взносов за работников (до 50%);

- пособий по временной нетрудоспособности в первые три дня больничного листа (до 50%);

- уплаченного торгового сбора (только с того вида деятельности, с которого удерживается торговый сбор).

ИП на упрощёнке «Доходы минус расходы» включают эти платежи в свои затраты в полном объёме и уменьшают налогооблагаемую базу. Сумма минимального налога для них ограничена ставкой 1% от суммы полученного годового дохода.

Как увеличить прибыль сократив налоги?

Узнайте 45 способов снижения налогов — бесплатно!

Снизить налоги

Имею ли я право применять УСН 6 процентов?

Один из важных вопросов, который задает себе предприниматель: сколько налогов я должен буду уплатить государству, если стану самостоятельно заниматься бизнесом? Это напрямую зависит от того, какую систему налогообложения выберет ИП. Все хотят упростить себе жизнь и уменьшить налоговое бремя, поэтому ИП традиционно предпочитают специальные режимы налогообложения, одним из которых и является УСН. Но ее минус в том, что не любые виды деятельности годятся для ее применения и существуют иные имущественные и численные ограничения.

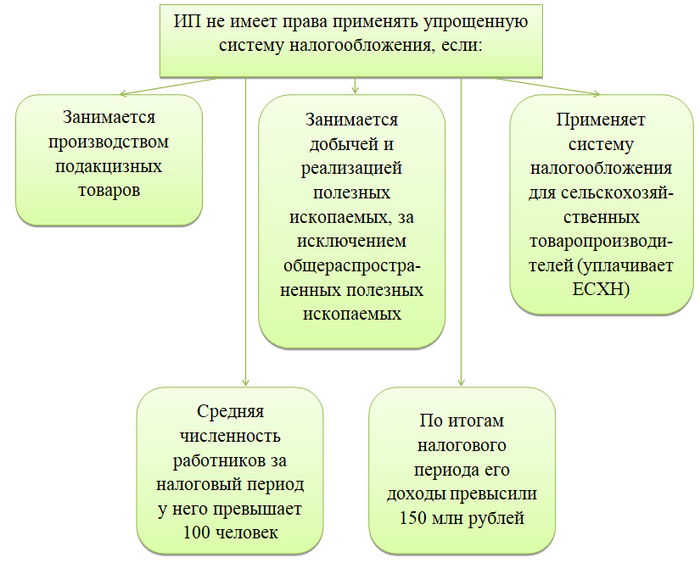

Рассмотрим ограничения, при которых ИП не имеет права применять УСН. Подробно они описаны в п. 3 ст. 346.12 и ст. 346.13 НК РФ.

Обратите внимание! С 2020 года законодатели планируют некоторые послабления в части превышения средней численности и величины доходов. Вполне возможно, что незначительное превышение установленных цифр обернется не слетом с упрощенки, а только увеличением налоговой ставки по единому налогу

Кроме того, важнейшим условием применения УСН является подача уведомления в налоговый орган. И хотя применение УСН носит уведомительный характер, в подп. 19 п. 3 ст. 346.12 НК РФ четко говорится о том, что без сдачи уведомления применять УСН нельзя.

Важно! Если ИП не подал уведомление в налоговую инспекцию, то он находится на общей системе налогообложения!

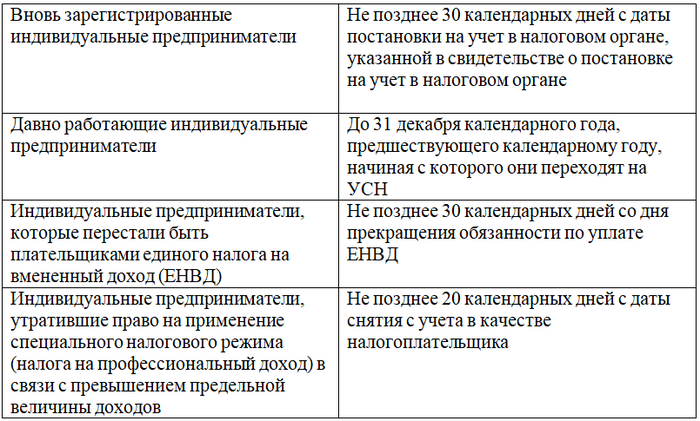

Сроки подачи уведомления следующие:

Форму уведомления для ИП можно скачать по ссылке.

Образец заполненного уведомления вновь зарегистрированного ИП для УСН 6 процентов в 2020 году вы найдете ниже.

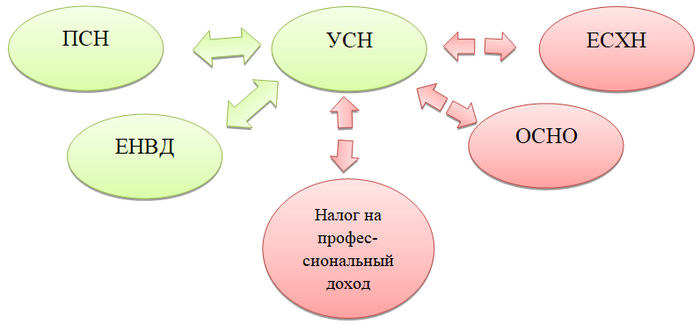

Какие системы налогообложения можно совмещать с УСН, а какие нет, показано на рисунке.

При совмещении режимов необходимо вести раздельный учет.

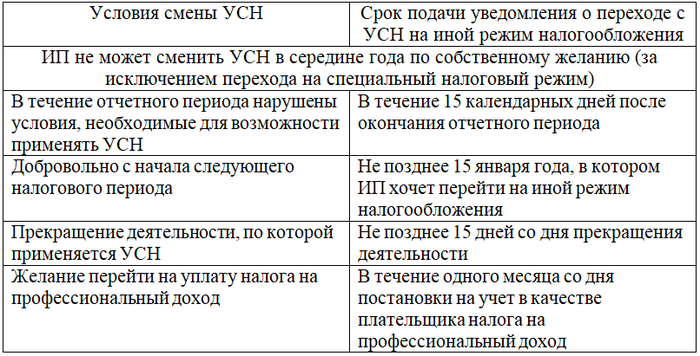

Условия перехода с УСН 6% для ИП на иной режим налогообложения следующие:

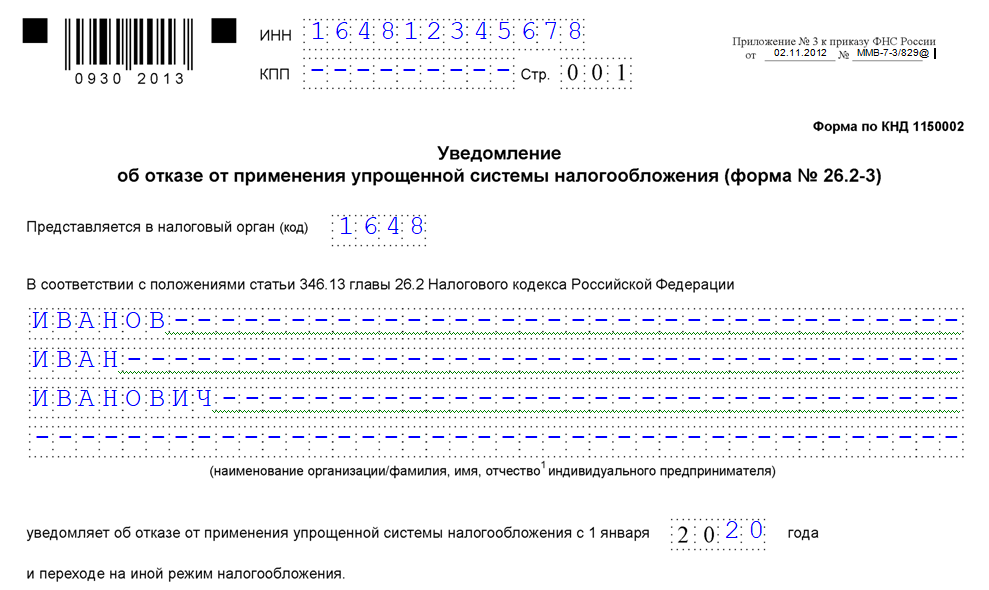

Форму уведомления об отказе от УСН 6% для ИП можно скачать по ссылке.

Образец заполненного уведомления вы найдете далее.

Самое главное про УСН 2024

На упрощённой системе есть два объекта налогообложения:

- доходы, стандартная ставка 6%;

- доходы, уменьшенные на величину расходов, стандартная ставка 15%.

Стандартные налоговые ставки, указанные выше, могут быть снижены региональными законами: до 1% на УСН Доходы и до 5% на УСН Доходы минус расходы. Например, в одном из регионов действует стандартная ставка 6% для УСН Доходы и всего 5% для УСН Доходы минус расходы, но только для строительства. Как видим, второй вариант выгоднее, даже если доля затрат невелика.

Устанавливая такие льготные ставки для отдельных видов деятельности, власти стремятся развить в своём регионе какое-либо направление, чаще всего это производство или строительство. Поэтому, прежде чем выбирать объект налогообложения на упрощёнке, изучите региональный закон, возможно, что по вашему виду деятельности действует льготная ставка. Узнать эти особенности можно в ИФНС или экономическом отделе местной администрации.

Основное ограничение для возможности применять упрощённую систему связано с размером полученных за год доходов. Стандартный лимит в 2024 году составляет 199,35 млн рублей

Ещё одно важное ограничение установлено для численности работников – не более 100 человек. В принципе, большинство индивидуальных предпринимателей эти условия выполняют, поэтому вправе работать на упрощённом режиме

Кроме того, на УСН действуют также другие (повышенные) лимиты: 265,8 млн рублей и 130 работников. При этом те, кто оказался в коридоре между стандартными и повышенными лимитами, платят налог по более высокой ставке: 8% на УСН Доходы и 20% на УСН Доходы минус расходы.

Почему на УСН 6% не считают расходы

Итак, с доходами на УСН всё ясно, но ведь ни один бизнес не обходится без расходов. Можно ли учитывать произведённые расходы и за счёт этого уменьшать налог к уплате? Нет, нельзя. Если вы выбираете УСН Доходы, то никакие расходы не уменьшают налогооблагаемый доход. Если же доля расходов в выручке в вашем бизнесе высокая, то работать на УСН 6 процентов будет невыгодно.

Но несмотря на невозможность учитывать расходы, у варианта УСН 6 процентов есть серьёзное преимущество. В этом случае можно уменьшать не налоговую базу (сумму, с которой рассчитывают налог), а сам рассчитанный налог за счёт уплаченных страховых взносов.

Отчетность ИП при УСН

ИП на УСН, как и при любом другом режиме налоговых выплат, действует под определенные сроки отчетности. Для отчетного периода принимаются следующие сроки: один квартал – 3 месяца, полугодие – 6 месяцев, 9 месяцев. Налоговый период – календарный год.

В первые 3 квартала ООО и ИП на УСН имеет прерогативу рассчитать единый сбор по ставке УСН 6 или 15% в качестве авансового платежа. За 9 месяцев предприниматель может оплатить налог, но не обязан сдавать в ФСН налоговую отчетность – это делается исключительно по истечении 12 месяцев.

УСН доходы или доходы и расходы для предоставления отчетности потребует:

- декларацию по УСН – документ, который сдается раз в календарный отчетный год. Срок для ИП – до 30.04, для ООО – до 31.03 следующего года за отчетным периодом. Если за прошлый год коммерческая деятельность не велась, в те же сроки и при любых ставках ИП 6 или 15% обязан сдавать нулевую декларацию с проставленными нулями во всех графах;

- книгу учета доходов и расходов, сокращенно КУДИР, – документ, который следует заполнять по истечению каждой финансовой операции в течении всего отчетного периода. В отдельную книгу заносятся любые доходы и расходы ИП за каждый календарный год. КУДИР может быть в бумажном или электронном виде. Предприниматель обязан исправно заполнять книгу, но не должен согласовывать или отправлять ее в налоговые органы, за исключением случаев, когда этого требуют в ФНС;

- отчетность в ФСС и Пенсионный фонд России, оплата страховых взносов. Здесь необходимо знать, что в отчетность фондов входит сдача отчетных документов и определенные выплаты. Пенсионные и страховые налоги ИП обязан выплачивать, если имеет штат сотрудников и сам зарегистрирован в качестве работодателя. Кроме того, предприниматель обязан сдать отчетность в Пенсионный фонд и ФСС. Если ИП стоит на учете в ПФР и ФСС как работодатель, но не имеет штат работников, он сдает в те же государственные органы нулевую отчетность.

Главные принципы в коммерческой деятельности предпринимателя по упрощенной системе налоговых выплат – это вовремя сданная декларация и прозрачность данных в книге учета доходов и расходов.

Какие доходы включаются в налоговую базу

При расчёте УСН применяется кассовый метод: доходы признаются при фактическом поступлении денежных средств.

Весь приход денег, связанный с ведением бизнеса, считается доходом ИП и облагается налогом УСН, кроме следующих операций:

- получение кредитов, займов, или поступление средств в счёт их погашения;

- возвраты авансов из-за расторжения договоров, возвраты денег из-за бракованных товаров, ошибочные перечисления, и т.д.

- доходы, облагаемые по другим режимам налогообложения при их совмещении (например, по патентам);

- доходы, облагаемые по другим ставкам (дивиденды, купонные выплаты и т.д.).

Расчёт налоговых платежей на УСН Доходы

Для примера возьмем типичного предпринимателя, который сам оказывает бытовые услуги, например, пошив и ремонт одежды на дому. Расходы у него небольшие, потому что ткань и фурнитуру оплачивает заказчик, на аренду деньги тоже тратить не надо.

Доход в течение года нестабильный, есть круг постоянных заказчиков, которые заказывают вещи от случая к случаю. Тем не менее, за 2024 год доход от пошива и ремонта одежды составил 940 000 рублей. Посмотрим, сколько налогов и взносов надо с этого оборота заплатить, если ИП работает на УСН Доходы.

Для расчёта мы не будем использовать академическую формулу, потому что она сложна для новичков в учёте, при желании с ней можно ознакомиться здесь. Но тот вариант, который предложим мы, проще понять на практике, а все платежи будут точно такими же, как и по правилам учёта.

Итак, в течение года получено доходов:

- в 1 квартале – 183 000 рублей;

- во 2 квартале – 119 000 рублей;

- в 3 квартале – 252 000 рублей;

- в 4 квартале – 386 000 рублей.

Авансовый платеж за 1 квартал составил (183 000 * 6%) 10 980 рублей, однако в марте ИП заплатил за себя часть страховых взносов в таком же размере. Авансовый платеж полностью уменьшается на уплаченные взносы, поэтому ничего в бюджет перечислять не надо.

Аванс за второй квартал равен (119 000 * 6%) 7 140 рублей, при этом в мае уплачено взносов за себя на 7 000 рублей. Получаем, что авансовый платеж составит всего 140 рублей.

В третьем квартале рассчитанный авансовый платеж составил (252 000 * 6%) 15 120 рублей, при этом 15 000 рублей уплачено в качестве взносов в сентябре. Перечислить в бюджет в виде аванса надо 120 рублей.

В последнем квартале предприниматель доплатил обязательные взносы с учётом уже оплаченных:

- всего фиксированная сумма взносов 49 500 рубля;

- оплачено взносов поквартально (10 980 + 7 000 + 15 000) = 32 980 рублей;

- доплатил в декабре 16 520 рублей.

Полная сумма налога УСН за 2024 год равна (940 000 * 6%) 56 400 рублей, при этом из этой суммы вычитается 260 рублей авансовых платежей и 49 500 рублей фиксированных взносов. Получаем, что сумма налога к оплате по итогам года равна: 56 400 – 260 – 49 500 = 6 640 рублей.

Но у предпринимателя есть еще обязанность рассчитать и оплатить дополнительный взнос, то есть (940 000 — 300 000) * 1%) 6 400 рублей. Если сделать это в текущем году, то налог к уплате будет еще меньше — 240 рублей. Однако ИП решил, что заплатит дополнительный взнос позже, потому что крайний срок для этого платежа — 1 июля следующего года.

Оплаченные взносы ИП отражает только в годовой декларации, специальной отчётности по ним нет.

Переход на упрощенку

Каким бы привлекательным не был упрощенный налог, но категория налогоплательщика ИП на УСН доступна не каждому. Законодательство предъявляет к ИП ряд требований, и если не соответствовать им, попасть в эту категорию не удастся.

Кто может перейти на УСН, а кто нет:

| Может | Нет |

|---|---|

| 1. Среднегодовая численность работников не превысила 100 чел. | 1. Среднегодовая численность штатных сотрудников превысила 100 чел. |

| 2. Доход фирмы за 9 месяцев менее 112,5 млн. | 2. Доход фирмы за 9 месяцев больше 112,5 млн. |

| 3. Вид деятельности не запрещен для УСН. | 3. Вид деятельности запрещен для УСН. |

| 4. Заявление подано в правильные сроки, а сам переход планируется с начала нового периода. | 4. ИП на ЕСХН, этот режим нельзя сочетать с УСН. Также нельзя перейти на режим посреди налогового периода. |

Виды деятельности для УСН

Виды деятельности, попадающие под УСН в 2024 году для ИП, перечислены в НК России. Среди них есть исключения, поэтому рассмотрим те, которые запрещены при УСН:

- Банки и даже микрофинансовые учреждения;

- Частные ПФ;

- Страховые фирмы;

- Фонды инвестиционные;

- Ломбарды;

- Добытчики и продавцы редких полезных ископаемых;

- Организаторы азартных игр;

- Производители товаров с акцизами;

- Частные нотариусы, адвокаты;

- Бюджетные, казенные учреждения;

- Лица, подписавшие соглашение о разделе товара/продукции;

- И зарегистрированные за пределами России.

При остальных сферах деятельности ИП может войти в число налогоплательщиков по упрощенному налогообложению.

Когда переходить на УСН

Переход на упрощенку возможен лишь с наступлением нового налогового периода, потому заявление следует подавать в промежутке с 1 октября по конец декабря. Но и тут есть исключение – если ИП только открывается, заявление на УСН разрешено подавать вместе с остальными бумагами для регистрации предпринимательской деятельности.

УСН 6 процентов для ИП

Ипотека для индивидуальных предпринимателей по ставке 6 процентов стала доступной с 2022 года. Эта мера поддержки малого и среднего бизнеса позволяет ИП приобрести жилую или коммерческую недвижимость при минимальных процентных ставках.

УСН 6 процентов – это специальный режим налогообложения для индивидуальных предпринимателей, которые ведут деятельность на упрощенной системе налогообложения.

Для того чтобы воспользоваться УСН 6 процентов, ИП должны удовлетворять следующим условиям:

- годовой доход не должен превышать установленный лимит;

- сумма выручки от реализации товаров, работ и услуг не должна превышать лимит.

При выборе УСН 6 процентов ИП получает следующие преимущества:

- Низкая ставка налогообложения – всего 6 процентов.

- Упрощенная система отчетности и учета.

- Не нужно вести книги покупок и книги продаж.

- Не нужно подавать декларацию по НДС.

- Упрощенный расчет налогов – платежи осуществляются по квартальным авансам и в конце года.

УСН 6 процентов – это отличная возможность для ИП с невысоким доходом воспользоваться упрощенным налогообложением и существенно снизить налоговую нагрузку.

Что такое АУСН: кто и где может применять, сроки, отчетность

Когда и как платить налоги ИП по УСН

Соблюсти порядок уплаты вам поможет наша пошаговая инструкция:

Шаг 1. Узнать необходимые реквизиты

Для правильного зачисления налогового платежа ИП должен знать:

- реквизиты получателя;

- сроки уплаты;

- код КБК.

Большинство платежей ИП нужно платить в налоговый орган, где вы стоите на учете. Платежные реквизиты можно узнать с помощью раздела «Определение реквизитов ИФНС» на сайте налоговой.

Исключениями являются налог на имущество и страховые взносы на травматизм. Первый нужно оплачивать в инспекцию по месту нахождения недвижимости, вторые — непосредственно в ФСС. Получателем денежных средств при этом является региональное управление фонда, а реквизиты для перечисления указаны на его официальном сайте.

Сроки платежей и коды КБК:

| Вид платежа | График уплаты | Получатель платежа | КБК |

| Налоги | |||

| Налог ИП по УСН 6% | Авансовые платежи — 25 число месяца, следующего за отчетным кварталом. Годовой платеж — 30 апреля. | ФНС | 18210501011011000110 |

| Налог ИП по УСН 15% | 18210501021011000110 | ||

| НДФЛ за самого себя | 15 июля года, следующего за отчетным | 18210102030011000110 | |

| НДФЛ за работников | Следующий рабочий день после выплаты заработной платы за месяц в полном объеме | 18210102010011000110 | |

| НДС за самого себя (кроме импорта из Беларуси и Казахстана) | 25 число месяца, следующего за отчетным кварталом | 18210301000011000110 | |

| НДС (как налоговый агент) | 18210301000011000110 | ||

| Налог на имущество | 1 декабря года, следующего за отчетным | 18210602010021000110 | |

| Страховые взносы | |||

| Фиксированные на ОПС | 31 декабря отчетного года | ФНС | 18210202340061110160 |

| Фиксированные на ОМС | 18210202303081013160 | ||

| 1% в ПФР | 1 июля года, следующего за отчетным | 18210202340061110160 | |

| ОПС за работников | 15 число месяца, следующего за месяцем начисления | 18210202310061010160 | |

| ОМС за работников | 18210202301081013160 | ||

| ОСС | 18210202390071010160 | ||

| На травматизм | ФСС | 39310202350071000160 |

Таким образом, если ИП зарегистрировался в сентябре, не имеет работников и получил первый доход только в октябре или позднее, то он сможет отложить первый платеж по УСН до 30 апреля. В отношении других платежей такой возможности не предоставляется.

Шаг 2. Рассчитать сумму платежа

Обычно этот шаг не вызывает никаких сложностей, но бывают вопросы по применению нескольких ставок и возможности уменьшения авансовых платежей по УСН на уплаченные страховые взносы. Рассмотрим их на примерах.

Пример 1. Расчет страховых взносов на ОПС

Заработная плата работника — 22 130 рублей. Ставки взносов на ОПС установлены в следующем размере:

- 22% — на суммы в пределах федерального МРОТ (12 792 руб.);

- 10% — сверх указанной суммы.

Таким образом, подлежит к уплате 3 748 руб. 04 коп. (12 792 * 0,22 + (22 130 — 12 792) * 0,10).

Пример 2. Расчет авансового платежа по УСН «Доходы»

ИП без работников получил доход в I квартале 2023 года в размере 300 тыс. руб., во II — 500 тыс. руб. Сумма фиксированных страховых взносов на 2023 год составляет 40 874 руб. Взносы были уплачены в 1 квартале.

Считаем авансовые платежи за каждый квартал — 18 тыс. руб. и 30 тыс. руб. соответственно, что в сумме составляет 48 тыс. руб. Далее уменьшаем их на страховые взносы :

- за I квартал — 0 руб. (18 000 меньше 40 874);

- за I полугодие — 7 126 руб. (48 000 — 40 874).

Такое уменьшение можно принять во внимание при окончательном расчете налога, только если фиксированные страховые взносы будут уплачены до 30 июня. При просрочке платежа по ним 7 126 руб

автоматически превратятся в 48 тыс. рублей, на которые также будут начислены пени за несвоевременное внесение авансовых платежей.

При ведении предпринимательской деятельности неполный календарный год размер фиксированных взносов, подлежащих уплате, уменьшается пропорционально отработанному времени. Следовательно, уменьшить налог можно только на полученную при его расчете сумму.

Шаг 3. Правильно заполнить платежный документ

Для подготовки квитанции или платежного поручения можно перейти в раздел «Уплата налогов и пошлин» на сайте налоговой. С его помощью вы сможете подготовить платежный документ для оплаты через кассу банка или с расчетного счета.

Кроме вышеуказанных реквизитов в платежном документе должны быть:

- сумма и назначение платежа;

- фамилия, имя, отчество, ИНН и адрес прописки ИП;

- закодированное значение отчетного или налогового периода;

- код ОКТМО по месту прописки ИП;

- вид, наименование, тип и основание платежа.

Для платежей по налогу на имущество дополнительно указывается адрес места его нахождения и соответствующий ему ОКТМО, для платежей в ФСС — регистрационный код ИП в этом фонде.

Кто может работать на УСН 6%

Налоговая нагрузка на упрощённой системе ниже, чем на общей (ОСНО), поэтому право работать на УСН предоставлено не всем бизнесменам. Однако ограничения на упрощёнке нестрогие, в них вписываются многие ИП и ООО.

Кроме того, есть перечень видов деятельности, которыми нельзя заниматься на УСН. Это банковская и страховая деятельность, ломбарды и МФО, производство большинства подакцизных товаров, ювелирных изделий, добыча и реализация полезных ископаемых, кроме общераспространенных, и некоторые другие.

Не смогут работать на УСН организации, открывшие филиалы, казенные и бюджетные учреждения, иностранные организации, компании, в которых доля участия других организаций превышает 25%. Весь перечень ограничений можно найти в статье 346.12 НК РФ.

Бесплатная консультация по налогам

Подберём оптимальную систему налогообложения

Если на упрощёнку переходит уже работающая организация, то для нее установлен лимит по остаточной стоимости основных средств – не больше 150 млн рублей. И ещё одно условие действует для организаций при переходе с ОСНО на УСН: доход за 9 месяцев текущего года не должен превышать 149,5 млн рублей.