Уведомление о форс-мажоре в связи с коронавирусом — образец

Этим характеристикам полностью соответствуют меры, принимаемые в России из-за борьбы с распространением коронавируса.

Письмо-запрос может быть адресован какому-то конкретному человеку, например директору компании-партнера, менеджеру какого-либо подразделения, специалисту в какой-либо отрасли и т.д. В этом случае при обращении нужно использовать эпитет «Уважаемый» и имя-отчество сотрудника.

В связи с этим просим Вас организовать встречу главного менеджера с абитуриентами 23 марта в 15.00 на базе Вашей компании.

На эти обстоятельства могут ссылаться абсолютно все — и организации, и ИП, независимо от вида совершенного нарушения. К универсальным обстоятельствам относятся:

- тяжелое финансовое состояние налогоплательщика, подтвержденное документальноПостановления ФАС ПО № А12-11813/2010; ФАС ВСО № А58-8201/10; ФАС ЗСО № А27-9089/2010; ФАС МО № А40-90732/11-91-391, в частности наличие задолженности перед большим количеством кредиторов (от бюджета и поставщиков до персонала)Постановления 6 ААС № 06АП-5792/2011; ФАС УО № Ф09-9907/11, признание компании банкротомПостановление ФАС ВВО № А79-7505/2010 либо нахождение в предбанкротном состоянииПостановление ФАС УО № Ф09-5854/12 (например, стабильная убыточность или случаи, когда размер чистых активов меньше уставного капитала);

- добросовестность налогоплательщика, заключающаяся в своевременной уплате всех налогов и представлении отчетностиПостановления ФАС ДВО № Ф03-5882/2011; ФАС СКО № А32-35211/2010. Правда, не все суды учитывают это обстоятельство как смягчающееПостановление ФАС ВСО № А78-7098/2011, справедливо замечая, что «добросовестность налогоплательщика является нормой поведения в налоговых правоотношениях»Постановление 13 ААС № А56-37871/2010;

- отсутствие у организации бухгалтера в момент нарушения (по причине болезни или отпуска)Постановления ФАС ЗСО № А45-22563/2010, № А27-6657/2011; ФАС ЦО № А48-3647/2011.

- раскаяние и признание своей виныПостановления ФАС ДВО № Ф03-6045/2011; ФАС ВСО № А33-14958/2009; 3 ААС № А74-1782/2010; 14 ААС № А05-9841/2010; 8 ААС № А81-4424/2010;

- отсутствие умысла на совершение нарушенияПостановления ФАС МО № КА-А40/8428-11; ФАС ЦО № А35-12974/2010; ФАС УО № Ф09-6797/12;

- привлечение к налоговой ответственности впервыеПостановление ФАС ДВО № Ф03-5882/2011; ФАС ЗСО № А46-15485/2011; ФАС МО № А40-41701/11-91-182;

Чаще всего там имеется отсылка к:

- заключению, выданному Торгово-промышленной палатой РФ;

- документу, оформленному региональным органом власти.

В каждом из этих случаев, чтобы вернуть перечисленные средства, плательщик должен направить в адрес получателя письмо, с указанием сути обращения и подтверждение причины требования.

И. Иванов, организовать встречу абитуриентов с главным менеджером Вашей компании. Будем признательны за оказанное содействие.

Хотя основным документов при обращении по вопросу возврата средств является Письмо, оно не всегда признается самодостаточным документом.

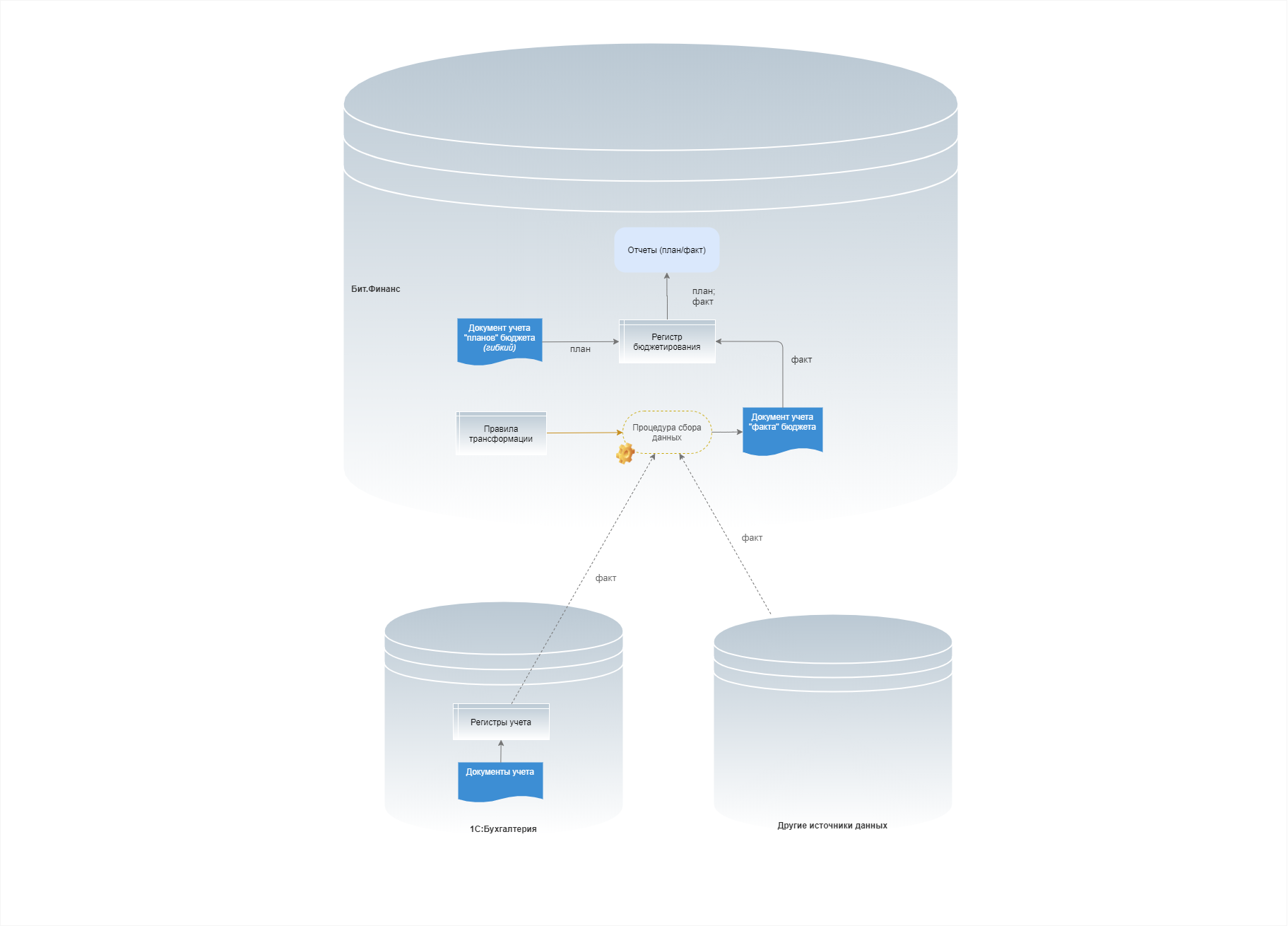

Бит.Финанс

Рис. 11. Архитектура бюджетирования в Бит.Финанс

Рис. 11. Архитектура бюджетирования в Бит.Финанс

- Конструкторы форм ввода или чтения данных. В отличие от УПП, формы учетных документов здесь не фиксированы, их можно настраивать, приводя в достаточно удобный вид.

- Интерфейс для управления калькуляциями. Пересчет бюджетных моделей здесь можно проводить централизованно, а не создавая вручную документ калькуляции.

- Через документ получения фактических данных (как в УПП).

- Параллельный учет. В этом варианте бухгалтерские документы, по мере их проведения, создают одновременные записи и в бухгалтерские регистры, и в регистры бюджетирования.

- Метод трансляции. В этом варианте записи учетных регистров массовотранслируются в регистр бюджетирования.

- Работа через формы документов. Несмотря на то, что формы документов стали гибкими (см. первый плюс), и в целом в этом аспекте сделан большой прогресс по сравнению с УПП, продукт все же не ушел от типичной для 1С документно-ориентированной модели работы настолько далеко, насколько хотелось бы. Что, как мы сказали, для бюджетирования неудобно.

- Отсутствие гибких интерактивных форм ввода-и-вывода. В отличие от 1C:ERP, здесь их нет.

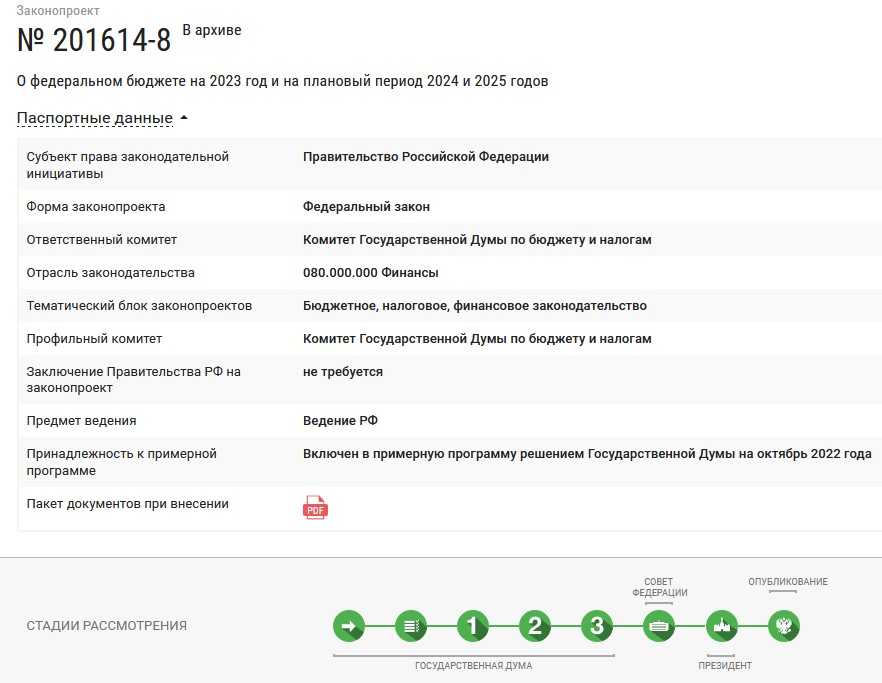

Бюджет России на 2023 год

В начале декабря 2022 года законопроект №201614-8, который и представляет собой проект бюджета на 2023 год, уже принят во всех трёх чтениях, одобрен Советом Федерации, подписан президентом и официально опубликован. Окончательно документ вступит в силу с начала 2023-го.

Бюджет России на 2023 год в цифрах выглядит так:

- ВВП составит 149,95 трлн руб. (в эквиваленте – около 2,4 трлн долларов);

- доходы федерального бюджета – 26,13 трлн руб., в том числе нефтегазовые – 8,9 трлн руб.;

- дополнительные нефтегазовые доходы – 939 млрд руб. (это деньги, которые государство решило разово собрать с крупных компаний отрасли);

- расходы федерального бюджета – 29,05 трлн руб.;

- дефицит бюджета – 2,92 трлн руб.;

- максимальный внутренний госдолг – 20,7 трлн руб., внешний долг – 66,6 млрд долларов;

- уровень инфляции в декабре 2023 года к декабрю 2022 года – 5,5%.

Как и всегда, бюджет составлен на трехлетку: следующий 2023 год и прогнозный период 2024-2025 годов. И основные параметры его такие:

| Год | 2023 | 2024 | 2025 |

|---|---|---|---|

| Размер ВВП, трлн руб. | 149,949 | 159,714 | 170,598 |

| Прирост к прошлому году, % | -0,8 | 6,51 | 6,81 |

| Инфляция, % | 5,5 | 4 | 4 |

Для наглядности вы можете сравнить эти цифры с бюджетом Москвы и Санкт-Петербурга 2023 года.

Если подсчитать прогнозируемый ВВП в сопоставимых ценах (то есть с учётом инфляции), рост в ближайшей трёхлетке ожидается минимальным – на уровне 1-2 процентов в год. При этом уровень инфляции в 4% – это цель Центробанка, которую он планирует достичь к 2024 году.

Что такое форматы бюджетов (на примере в Excel)

Выбор форматов бюджетов — один из первых вопросов при постановке бюджетирования в компании. Так как с их помощью можно определить систему целевых показателей и нормативов, а

также контролировать ход исполнения бюджетов.

Формат бюджета — это набор статей в бюджете, степень их детализации и распределения по группам. В отличие от форм налоговой и бухгалтерской отчетности, в бюджетировании нет

стандартных форматов, так как это инструменты сугубо управленческого учета.

Форматы бюджетов могут быть в виде смет, где отражены только доходы или только расходы, или в виде прогнозов, в которых доходы и расходы сбалансированы. При этом показатели в

бюджете могут быть выражены не только в денежной форме, но и в количественных и трудовых единицах измерения. Все зависит от вида бюджета и его задач.

Каждая организация может выбрать свой формат бюджетов, главное, чтобы в них было достаточно информации для принятия оперативных и управленческих решений. А также должны быть

соблюдены несколько требований.

Совместимость бюджетных форматов с действующей на предприятии бухгалтерской отчетностью.

Форматы бюджетов должны быть приближены по форме и структуре к формам бухгалтерской отчетности, установленным национальными стандартами или МСФО. Это позволяет не только

своевременно получать информацию для разработки бюджетов, но и составлять отчеты об их исполнении.

Например, бюджет доходов и расходов составляется аналогично отчету о финансовом положении или отчету о прибылях и убытках (P&L), а прогнозный баланс — бухгалтерскому балансовому

отчету. Как составить формат бюджета доходов и расходов и другие бюджеты предприятия в формате Excel — можно посмотреть в наглядном

примере.

А вот как создавать и заполнять бюджетные формы в этой программе, узнайте из записи бесплатного вебинара «Бюджетные формы для ЦФО: задаем правила заполнения инструментами и формулами программы Excel».

В бюджетных форматах должны быть не все виды расходов, а наиболее важные виды затрат.

Это поможет руководителям предприятия отыскать возможные пути экономии ресурсов и тем самым повысить рентабельность. Например, если на какой-то ресурс приходится 50%

себестоимости продукции, то его экономия хотя бы на 5% уже существенно повлияет на прибыльность производства.

Первым обычно создают формат бюджета доходов и расходов (БДР) — классифицируют в нем затраты

Это важно, так как на его основе формируют остальные бюджеты и порядок их дальнейшей

консолидации в сводный бюджет. . Если несколько подразделений (ЦФО) одновременно претендуют на ресурсы компании, важно, чтобы они готовили свои бюджеты в едином формате

Так бюджеты не будут противоречить друг

другу, а руководство компании сможет в дальнейшем анализировать доходы, расходы подразделений и эффективно распределять между ними ресурсы.

Если несколько подразделений (ЦФО) одновременно претендуют на ресурсы компании, важно, чтобы они готовили свои бюджеты в едином формате. Так бюджеты не будут противоречить друг

другу, а руководство компании сможет в дальнейшем анализировать доходы, расходы подразделений и эффективно распределять между ними ресурсы.. Научитесь составлять бюджеты в разных форматах и управлять с их помощью ресурсами организации на тренинге «Практика бюджетирования в компании:от составления до контроля за

исполнением».

Смотреть фрагмент тренинга бесплатно

Научитесь составлять бюджеты в разных форматах и управлять с их помощью ресурсами организации на тренинге «Практика бюджетирования в компании:от составления до контроля за

исполнением».

Смотреть фрагмент тренинга бесплатно

Письмо-уведомление о форс-мажоре в связи с коронавирусом Образец

Уместно будет оперировать средними показателями стоимости арендуемых площадей на рынке недвижимости и наличием предлагаемых вариантов.

- Соответствия требованиям арендодателя. Для этого потребуется: своевременно вносить установленные платежи, соблюдать условия договора, возможность внести арендную плату за несколько месяцев вперед, осуществить ремонт на средства наймодателя, использовать свою мебель и офисную технику. Продолжительность арендных отношений также могут существенно повлиять на размер денежной суммы.

- Взаимодействие с потенциальными партнерами.Например, сдавая офис под юридические услуги, можно пользоваться ими по договоренности по льготной цене, снижая при этом размер арендного платежа.

- Стратегии выискивания недостатков. Это лучше делать на первоначальном этапе, внимательно исследуя состояние помещения и его возможности.

Большая энциклопедия нефти и газа

Опыт работы Центра международного бизнеса и регионального развития Академии народного хозяйства при Правительстве Российской Федерации с рядом предприятий России показывает, что 90 % финансовых проблем на наших предприятиях связаны с редкостной неграмотностью высшего руководства в вопросах управления финансами.

И лишь около 10 % приходится на происки демократов, Чубайса, ЦРУ и другие потусторонние силы.

Справедливости ради нужно добавить, что неграмотностью ( назовем это так) отличаются не только менеджеры, но и новые собственники предприятий. Чувство собственника, привитое приватизаторами-демократами и в их интерпретации, диктует большинству наших капиталистов-временщиков, что главное — это урвать побыстрее и побольше бывшей госсобственности.

Особенности налогообложения отдельных полезных ископаемых

Приведем некоторые нюансы исчисления налога, поясняющие применение статей гл. 26 НК РФ.

Нефть

Облагается налогом очищенная от воды, солей, стабилизированная (сырая нефть, не закипающая при нормальных значениях давления и температуры). Применяется специфическая ставка, за тонну. Она уточняется умножением на коэффициент цены — Кц, описывающий изменение мировых нефтяных цен. Кц публикуется в информационных письмах ФНС. Например, в мае текущего года применялся коэффициент 13,9764 (док. СД-4-3/11375 от 13/06/19 г.), и налоговая ставка нефти 919 руб. за т. корректировалась исходя из него. Скорректированная ставка составила 12844,3116 руб./т.

Можно исчислить значение коэффициента самостоятельно, применяя формулу

Кц = (Ц — 15) x Р / 261, где Ц – средняя цена нефти «Юралс» в долл. за баррель, Р — средний курс доллара.

В расчете участвует и сложный показатель, учитывающий особенности нефтедобычи, – Дм. Его расчету посвящена отдельная статья НК – 342.5. Дм уменьшает полученное при умножении ставки и Кц значение.

Газ и конденсат

Берется в расчет твердая ставка. Она умножается на показатель Еут – значение единицы условного топлива и Кс – коэффициент, показывающий степень сложности добычи указанных ПИ.

Если говорить о конденсате газа, то применяется еще и показатель Ккм – корректирующего характера – ставку по конденсату необходимо умножить на него. Расчеты по природному газу предполагают, что произведение базовой ставки, Еут и Кс увеличивается (суммированием) на показатель транспортных затрат Тг.

Методики расчета и пояснения к ним можно найти в ст. 342.4 НК. Как уже отмечалось, по газу, конденсату и нефти могут применяться ставки 0% согласно ст. 342-1 НК.

Уголь

Ставка по нему в рублях за тонну, учитываются и дефляторы — коэффициенты, устанавливающиеся приказами Минэкономразвития поквартально, по разновидностям углей.

НДПИ можно уменьшить на затраты, касающиеся охраны труда (ст.343.1 НК). Они берутся как налоговый вычет по НДПИ или входят базу по налогу на прибыль (гл. 25 НК). Указанная статья предполагает применение коэффициента Кт при исчислении предельного вычета по налогу. Он учитывает насыщенность пласта метаном и степень опасности самовозгорания угля. Расчет показателя делается по правилам, утверждаемым Правительством (№462 от 10/06/11 г.). Сумма налога умножается на этот коэффициент, по местам добычи ПИ. Предельная величина Кт — 0,3.

Драгметаллы

Они учитываются согласно:

- ФЗ-41 от 26/03/98 г.«О драгметаллах»;

- правительственному постановлению №731 от 28/09/2000 г.

В указанных документах содержатся правила учета, хранения этого вида ПИ, подготовки отчетности по ним. Добытые драгметаллы оцениваются исходя из реализационных цен на химически чистый металл (без НДС), уменьшенных на затраты по очистке от примесей, доставки до потребителя.

Если в текущем периоде информация о ценах отсутствует, берутся расчеты за предыдущие месяцы. Стоимость единицы добытого ПИ определяется с учетом доли химически чистого драгметалла в единице добытого ПИ и стоимости единицы очищенного металла.

Иными словами, стоимость единицы добытого ПИ = доля чистого металла в добытом ПИ (в нат. измерителях) * стоимость проданного чистого металла (исключая НДС) – затраты на очистку (аффинаж) – транспортные издержки /количество проданного металла.

Налоговая база – стоимость добытого драгметалла, рассчитывается умножением стоимости единицы добытого ПИ на объем его добычи. Особенности исчисления отражают ст. 339 (п. 4, 5), 340 (п. 5) НК РФ.

При расчетах может использоваться коэффициент территории добычи (Ктд). Его размеры определяют ст. 342.3, 342.3-1 НК РФ. Ктд связан со статусом территории опережающего экономразвития и резидентами-добытчиками на этих территориях (ФЗ-473 от 29/12/14 г.) либо со статусом участника инвестиционного проекта в регионе (ст. 25.8 НК РФ).

Должен ли работодатель оказывать материальную помощь в связи с тяжелым материальным положением

Согласно действующему законодательству, выплата материальной помощи является правом, а не обязанностью работодателя. Во многих ситуациях, особенно при нестабильном финансовом положении компании, работодатель может не оказывать матпомощь подчиненным.

Если же на предприятии коллегиальным органом было принято специальное положение о материальной помощи, работодатель обязан аргументировать причину каждого отказа. Разработка положения, как и окончательное решение по выплате средств, контролируется руководителем предприятия.

Получить матпомощь могут только нуждающиеся.

Таковыми считаются следующие работники:

- родители-одиночки, воспитывающие одни двух и более детей (или ребенка с инвалидностью);

- семьи с большим количеством иждивенцев.

В итоге нуждаемость определяется как сумма дохода на каждого члена семьи. Если этот показатель находится ниже установленного государством минимума, лицо может получать стороннюю помощь для обеспечения приемлемого уровня жизни.

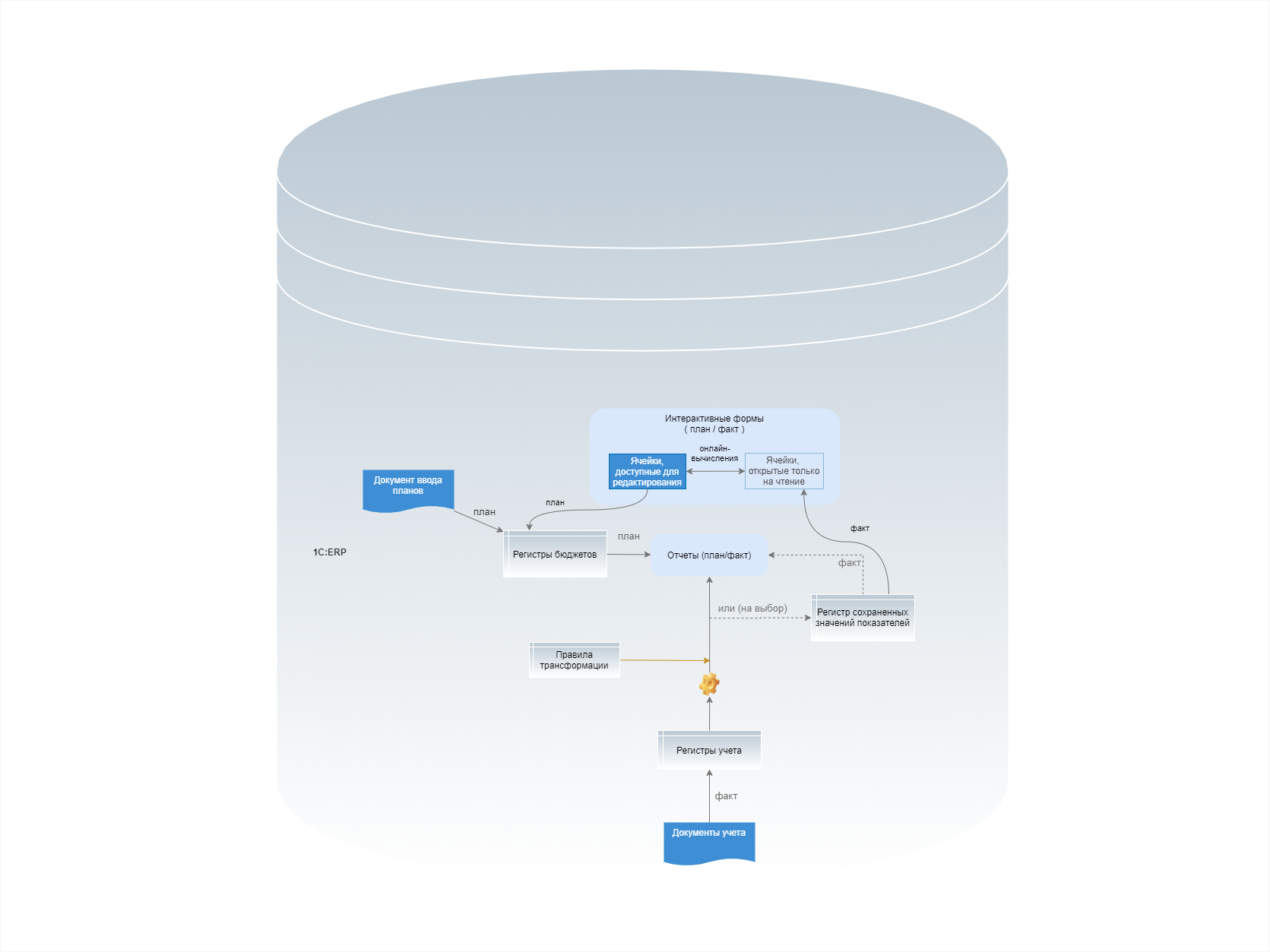

1C:ERP

Рис. 9. Архитектура бюджетирования в 1С:ERP

Рис. 9. Архитектура бюджетирования в 1С:ERP

- Жесткость модели. В принципе, как и в большинстве ERP-систем, бюджетная модель не терпит частых изменений и достаточно придирчива к предварительной настройке

- Слабый mapping. Почему-то функционал мэппинга хуже, чем в УПП

- Жесткость продукта. В отличие от УПП, здесь перерабатывать каркас методологии крайне сложно и дорого. Нужно хорошо изучить существующую, и строить бюджетирование на 1С:ERP, если она действительно подходит компании

- Производительность. Интерактивные формы достаточно функциональны, но техническое устройство делает их крайне медленными на больших объемах данных

Ошибка 1: делать из хорошего исполнителя руководителя

В компании, которая пришла к нам за помощью, до 2021 года действовала классическая траектория роста — результативные специалисты назначались на руководящие должности.

Ситуации неудовлетворенности накапливались, случались увольнения. С 2022 года системная ошибка такого карьерного роста была идентифицирована, и решение нашлось.

Проблема

Лучшего менеджера по продажам назначили руководителем отдела продаж.

А лучшим он стал:

- выполняя планы по продажам и марже,

- вводя новый ассортимент в матрицу клиента,

- в сроки и качественно заполняя CRM.

И у собственника или директора появилось желание перенести положительный опыт на всю компанию. Сделал результат сам — научи достигать его других.

Но получилось так, что хорошо исполнять самому не равно хорошо организовывать деятельность других участников команды, разных по компетенциям, амбициям, мотивации и ценностям.

И возникло трехстороннее разочарование:

- разочарование руководства — новоиспеченный руководитель продолжал концентрироваться на операционной деятельности и не был готов ее отпускать. Результат по «управленческим» задачам отсутствовал;

- дестрой команды продаж из-за отсутствия сильного лидера;

- разочарование самого сотрудника, перешедшего в состояние «я не справляюсь».

В нашем случае такой шаг «исполнитель в руководители» закончился увольнением. Было трудно «сохранить лицо» сотрудника и вернуть его на исполнительскую позицию, а с руководящей он не справился.

Решение

Описанной проблемы можно избежать, если обеспечить разный подход к сотрудникам, которые хотят углублять свои профессиональные компетенции, и к тем, кто стремится к руководящим должностям.

Это актуально как для малого бизнеса, который планирует рост, так и для среднего и крупного.

Читайте по теме: Как помочь построить карьеру сотруднику, который не хочет быть руководителем

В компании, о которой идет речь, были внедрены две траектории развития сотрудника:

- экспертная,

- управленческая.

Если у сотрудника есть желание расти по управленческой ветке и компания видит в нем потенциал, то его обучение должно быть нацелено на развитие менеджерских компетенций.

Ввели три ступени развития от специалиста до руководителя (начальная, средняя, высшая) со сдачей аттестации при каждом переходе.

На каждой ступени сотрудник получает практические навыки и теоретические знания. Для прокачки практических навыков ему делегируют не все управленческие функции, а только их часть, например, создание и внедрение процедур по работе отдела.

Для усиления знаний разработали внутреннюю программу обучения «руководитель» с включением посещения внешних программ.

Таким образом происходит наращивание базы знаний и практических навыков.

Будущему руководителю важно изучить такие вопросы:

- как эффективно проводить собрания,

- ставить цели,

- мотивировать своих сотрудников,

- давать обратную связь,

- делегировать и контролировать,

- планировать свое рабочее время.

Кроме этого важно начать изучение экономики предприятия для понимания, как компания приходит к запланированному финансовому результату.

Справка о финансово-экономическом положении предприятия

Уместно будет оперировать средними показателями стоимости арендуемых площадей на рынке недвижимости и наличием предлагаемых вариантов.

- Соответствия требованиям арендодателя. Для этого потребуется: своевременно вносить установленные платежи, соблюдать условия договора, возможность внести арендную плату за несколько месяцев вперед, осуществить ремонт на средства наймодателя, использовать свою мебель и офисную технику. Продолжительность арендных отношений также могут существенно повлиять на размер денежной суммы.

- Взаимодействие с потенциальными партнерами.Например, сдавая офис под юридические услуги, можно пользоваться ими по договоренности по льготной цене, снижая при этом размер арендного платежа.

- Стратегии выискивания недостатков. Это лучше делать на первоначальном этапе, внимательно исследуя состояние помещения и его возможности.

Виды добытого полезного ископаемого

В целях налогообложения добытым полезным ископаемым признается продукция горнодобывающей промышленности и разработки карьеров, содержащаяся в фактически добытом из недр (отходов, потерь) минеральном сырье (породе, жидкости и иной смеси), первая по

своему качеству соответствующая национальному стандарту, региональному стандарту, международному стандарту, а в случае их отсутствия — стандарту организации.

Виды добытого полезного ископаемого

Видами добытого полезного ископаемого являются:

- горючие сланцы;

- уголь (антрацит и пр.);

- торф;

- углеводородное сырье (включая нефть, газ, газовый конденсат, метан);

- товарные руды черных, цветных и редких металлов;

- многокомпонентные комплексные руды;

- полезные компоненты многокомпонентной комплексной руды, извлекаемые при дальнейшей переработке;

- горно-химическое неметаллическое сырье (апатит-нефелиновые и фосфоритовые руды, калийные, магниевые и каменные соли, борные руды, сульфат натрия, сера, бариты, асбест, йод, бром, плавиковый шпат, краски земляные (минеральные пигменты), карбонатные породы и другие);

- горно-химическое сырье, содержащее металлы (апатит-штаффелитовые, апатит-магнетитовые, маложелезистые апатитовые руды);

- горнорудное неметаллическое сырье (абразивные породы, жильный кварц, кварциты, карбонатные породы для металлургии, кварц-полешпатовое и кремнистое сырье, стекольные пески, графит природный, тальк (стеатит), магнезит, талько-магнезит, пирофиллит, слюда-осковит, слюда-флогопит, вермикулит, глины огнеупорные для производства буровых растворов и сорбенты, другие);

- битуминозные породы;

- редкие металлы, являющиеся попутными компонентами в рудах других редких металлов, образующих собственные месторождения, рудах других полезных ископаемых, многокомпонентных комплексных рудах;

- неметаллическое сырье, используемое в основном в строительной индустрии (гипс, ангидрит, мел природный, доломит, флюс известняковый, известняк, известковый камень, песок природный строительный, галька, гравий, песчано-гравийные смеси, камень строительный, облицовочные камни, мергели, глины, другие);

- кондиционный продукт пьезооптического сырья, особо чистого кварцевого сырья и камнесамоцветного сырья (топаз, нефрит, жадеит, родонит, лазурит, аметист, бирюза, агаты, яшма и другие);

- природные алмазы, другие драгоценные камни из коренных, россыпных и техногенных месторождений, включая необработанные, отсортированные и классифицированные камни (природные алмазы, изумруд, рубин, сапфир, александрит, янтарь);

- полупродукты, содержащие в себе один или несколько драгоценных металлов (золото, серебро, платина, палладий, иридий, родий, рутений, осмий), получаемые по завершении комплекса операций по добыче драгоценных металлов, в том числе:

- лигатурное золото (сплав золота с химическими элементами, шлиховое или самородное золото), соответствующее национальному стандарту (техническим условиям) и (или) стандарту (техническим условиям) организации-налогоплательщика;

- концентраты;

- соль природная и чистый хлористый натрий;

- подземные воды, содержащие полезные ископаемые (промышленные воды) и (или) природные лечебные ресурсы (минеральные воды), а также термальные воды;

- сырье радиоактивных металлов (в частности, уран и торий);

- сольизвлекаемые полезные компоненты (за исключением редких металлов), являющиеся попутными компонентами в рудах других полезных ископаемых.

Подробнее (