Учет доходов будущих периодов

Замечание 1

Нужно понимать, что доходы будущих периодов – это только уже фактически подтвержденные доходы. Деньги, которые возможно будут получены таковыми не являются.

Например, если организация получает заказ на определенную сумму, но сделка еще не была совершена, такой доход нельзя учитывать, как доход будущего периода.

Доходами будущих периодов считаются только совершенные операции, что выходит из самого понятия бухгалтерского учета. Учет денежных операций, а не возможных или планируемых операций. До тех пор, пока денежную операцию не совершили, ее нельзя проводить по каким-то счетам или где-либо учитывать в рамках бухучета.

Доходами будущих периодов являются только те финансовые операции, которые были произведены сейчас, но должны быть отражены в отчетности следующих периодов. Полный список средств, которые отражаются в доходах будущих периодов, можно найти в специальных методических документах. Этот список не рекомендуется расширять самостоятельно. Среди этих рекомендаций есть следующие:

- учет целевого финансирования (государственная помощь);

- безвозмездные поступления в качестве кредита;

- лизинговая разница;

- план счетов бухучета финансово – хозяйственной деятельности;

- краткосрочные обязательства.

Некоторые составляющие учета доходов будущих периодов следует рассмотреть отдельно:

- Арендная плата. Во многих случаях договор аренды предусматривает внесение платы наперед. Отложенным доходом также является залог или плата за последний месяц. Такие деньги получаются сразу же, однако в учете отражаются позже, в зависимости от периода.

- Авансовые средства. Деньги перечисляются за товары и услуги наперед еще до того, как покупатель получил их. Такие средства считаются доходами будущих периодов только в случае, если деньги были перечислены более чем на 1 период вперед.

- Продажа билетов на мероприятия, которые будут происходить в будущем.

- Прибыль от продажи абонементов, долгосрочных обязательств или подписок. Сюда относятся услуги связи (абонентская плата), проездные на виды транспорта, доход от перевозки и др.

- Безвозмездные поступления. Можно относить как к тому же отчетному периоду, когда они получены, так и к долгосрочному активу, который можно отнести к доходам будущих периодов.

- Возврат предыдущих недостач. В случае, если фирма несет материальные потери, она может взыскать средства с материально ответственного лица. В таком случае оплата данной недостачи будет доходом будущих периодов.

Начало работы с 1С 8.3 Бухгалтерия

Для начала работы с 1С 8.3 Бухгалтерия необходимо установить программу на компьютер. Для этого следует скачать дистрибутив с официального сайта разработчика и запустить установочный файл.

После установки необходимо выполнить настройку программы. В первую очередь необходимо выбрать базу данных, которая будет использоваться для хранения информации. Базу данных можно создать новую или использовать уже существующую.

Вторым шагом необходимо настроить параметры безопасности. Это включает в себя создание пароля для доступа к программе, а также определение прав доступа пользователей к различным функциональным возможностям программы.

После настройки параметров безопасности следует настроить основные параметры учета. Это включает выбор базовой валюты, типы операций, счета бухгалтерии и другие настройки, которые зависят от специфики организации.

После выполнения всех этих шагов можно приступать к вводу первичных данных. В программе 1С 8.3 Бухгалтерия предусмотрены специальные формы для ввода различных видов документов, например, приходных и расходных ордеров, счетов-фактур и т.д.

Ввод данных в программу 1С 8.3 Бухгалтерия позволяет отслеживать все финансовые операции предприятия, контролировать расходы и доходы, а также генерировать различные отчеты и аналитические данные.

Таким образом, начало работы с 1С 8.3 Бухгалтерия требует нескольких простых шагов, но предоставляет широкие возможности для автоматизации учета и финансового анализа предприятия.

Акт инвентаризации расходов будущих периодов. форма инв-11 (образец заполнения)

В том же пункте меню выбираем нужное нам «Оприходование товаров».

Программа вновь сделает всё автоматически, если подставить данные из инвентаризации

Поэтому, как правило, пользователю не приходится делать ничего самостоятельно.

При необходимости можно редактировать таблицу вручную, добавляя какие-либо единицы имущества.

Кнопкой «ОК» 1С корректирует все введённые данные и заносит их в базу.Важно заметить, что в новых версиях программы операции по устранению переизбытка и недостачи упрощены. Однако вместе с тем программа может не позволить так просто устранить документальный остаток, которого нет на складе

Иногда может потребоваться указать виновное лицо, на которого будет записан материальный урон. Не превышая пределы определённых норм, недостача просто включается в расходы.

Какие затраты относятся к расходам будущих периодов

Согласно положения о бухгалтерском учете (п.16 ПБУ 2/2008) к РБП можно отнести лишь два вида расходов:

- затраты на строительные работы (как в примере, приведенном выше);

- программное обеспечение;

К РБП можно отнести и другие виды расходов, которые необходимо списывать в счет себестоимости постепенно, но в этом случае бухгалтер должен доказать обоснованность отнесения расходов именно к РБП. Другими словами, ему нужно доказать, что расходы необходимо понести, для того, чтобы получать доход в будущем.

Пример 2. ООО «Инженеринг» ведет разработку усовершенствованной камеры наблюдения. Понесены следующие затраты:

- оплата труда инженеров-разработчиков;

- производство опытных образцов;

- испытательные работы;

- аренда помещения для ведения работ и испытаний;

- расходы на получение патентов, сертификации и другой необходимой для запуска производства документации.

Все эти расходы можно включить в состав расходов будущих периодов, а после запуска серийного производства, равномерно списывать полученную сумму на себестоимость.

Очевидно, что неэффективно включать понесенные расходы в стоимость другой продукции или же единовременно в стоимость первой партии видеокамер. А вот если равномерно распределить затраты на инженерно-изыскательские работы, скажем на один-два года или на одну-две тысячи выпущенных изделий, будет правильно.

Такой же подход можно применять к

- разработке нового кондитерского изделия в кулинарии или кафе;

- освоении новой услуги или работы (новый вид отделки стен, внедрение нового оборудования). В этом случае к РБП можно отнести расходы на обучение персонала.

Порядок отнесения расходов в счет РБП обязательно должен быть расписан в учетной политике.

Налоговый учет расходов будущих периодов

Налоговый кодекс РФ отдельно не определяет учет РБП. Он устанавливает общее правило, по которому расходы имеют отношение к налогооблагаемой базе в том периоде, в котором они появляются по условиям заключаемых сделок.

Это значит, что списывать расходы на налоги нужно, руководствуясь документальными правилами, по которым был оформлен договор сделки. Если из них следует, что расходы распределены на несколько периодов, то для налогообложения они учитываются в течение всего указанного времени.

Например, организация заплатила за сертификацию продукции определенную сумму. В состав базы по налогам эта сумма вносится равными долями в течение всего срока действия сертификата.

К СВЕДЕНИЮ! Если из договора невозможно определить сроки, к которым следует относить расходы, организация должна сделать это в соответствии со своей учетной политикой.

РБП и спецрежимы

Не все предприниматели имеют дело с расходами будущих периодов. Так, чаще с ними сталкиваются плательщики ОСНО, а выбравшие «упрощенку», как правило, с ними не работают.

Если организация перешла на УСН с другого налогового режима, и у нее остались средства на счете 97, их нужно полностью списать в расходы и отразить в КУДиРе. Порядок их учета в сфере налогообложения может отличаться:

- если их фактически оплатили до того момента, как режим изменился на УСН, они не уменьшат налоговую базу, потому что уже не войдут в отчетный период как вычитаемые затраты;

- если данные расходы входят в ст. 346.16 НК РФ и понесены уже после перехода на УСН, они могут войти в налоговую базу в составе расходов, уменьшающих ее.

Расходы будущих периодов в учетной политике

Изменения в учетной политике организации, касающиеся счета 97, должны быть внесены, прежде всего, в организационный раздел ведения бухгалтерского учета. В связи с новой редакцией Положения необходимо пересмотреть рабочий план счетов бухгалтерского учета, актуальный на текущий год, детализация которого позволит вести учет в соответствии с новыми требованиями, а также получать необходимые данные для бухгалтерской и налоговой отчетности в автоматическом режиме.

Рабочий план счетов должен иметь расширенную аналитику счета 97 для того, чтобы детализация учитываемой информации позволяла корректно формировать отчетные данные в автоматическом режиме. В разделе «Учет внеоборотных активов» должен появиться новый элемент учетной политики. Организации должны определиться с качественной характеристикой, влияющей на решения пользователей отчетности, — критерием существенности расходов будущих периодов. Необходимо указать свой выбор уровня существенности расходов будущих периодов при отражении таких сумм отдельной строкой в бухгалтерском балансе. Уровень существенности может быть установлен в процентном соотношении, например, к валюте баланса или к итогу соответствующего раздела баланса. Кроме того, не лишним будет закрепление решения организации по поводу отдельных моментов, касающихся учета на счете 97, отражающего профессиональное мнение бухгалтера

Как видно, важность обоснованного и своевременного отражения в учетной политике каждого решения организации по бухгалтерскому учету будет только расти

Все эти изменения в учетной политике должны найти свое отражение с 2011 г.

Отдельные виды расходов будущих периодов, которые не возникают в деятельности автономных учреждений

В соответствии с п. 1 ст. 2 Федерального закона от 03.11.2006 N 174-ФЗ «Об автономных учреждениях» автономные учреждения как организационно-правовая форма субъекта хозяйственной деятельности могут существовать в сферах науки, образования, здравоохранения, культуры, социальной защиты, занятости населения, физической культуры и спорта, а также в иных сферах в случаях, установленных федеральными законами. Поэтому расходы, связанные с подготовительными к производству работами в связи с их сезонным характером, в автономных учреждениях, как правило, возникать не могут.

Расходы, связанные с рекультивацией земель и осуществлением иных природоохранных мероприятий, в автономных учреждениях также вряд ли возможны. При необходимости осуществления подобных расходов в автономных учреждениях (например, в учреждениях образования или здравоохранения), скорее всего, будут выделяться дополнительные средства в виде субсидий на иные цели или бюджетные инвестиции (для осуществления капитальных затрат).

Учитываем расходы будущих периодов правильно

Как известно, программное обеспечение от 1С помогает многим предприятиям успешно вести бизнес. Однако, чтобы эффективно его использовать, необходимо знать азы управления. Далее вы узнаете, как провести инвентаризацию в 1С. Инвентаризация является основным способом проверки наличия имущества.

Проводя её, мы сверяем данные, которые содержит программа, с количеством товаров на складе на самом деле. Как и остальные функции 1С, инвентаризация — обязательная составляющая бухгалтерского учёта

Поэтому важно уметь её проводить. Содержание

- 1 Проводим сличение товаров

- 2 Что делать, если не совпадает?

- 2.1 Недостаток товаров

- 2.2 Излишек

- 3 Корректировка

Проводим сличение товаров Пользователи «Один Эс» имеют возможность сверять фактическое и документальное присутствие ассортимента при помощи специального документа.

Отчет «инвентаризация рбп (инв-11)»

Списание расходов будущих периодов производится тремя способами:

- помесячно, в определенном диапазоне дат;

- ежедневно (имеются в виду календарные дни), в определенном диапазоне дат;

- произвольным (особым) способом. Как правило, имеется в виду единовременное списание.

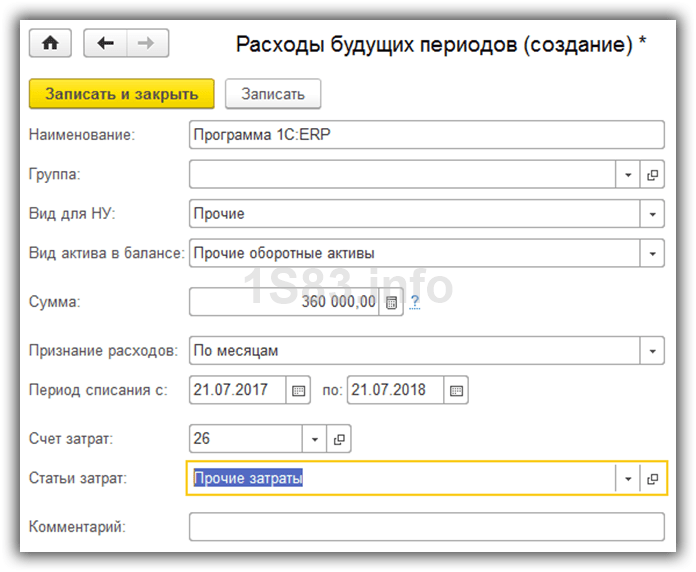

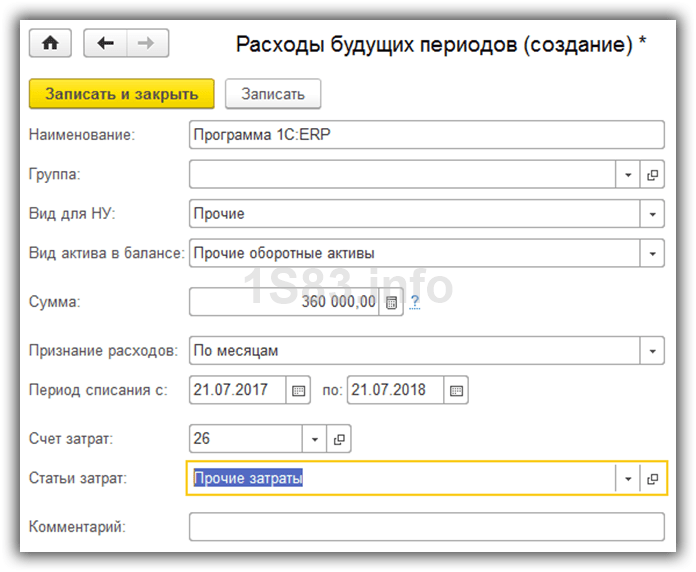

Данные настройки задаются в одноименном справочнике «Расходы будущих периодов». Знакомство с учетом расходов будущих периодов начнем именно с этого справочника и его заполнения. Ввод нового объекта и настройка списания расходов будущих периодов Зайдем в справочник. Войдем в меню «Справочники», затем в подменю «Расходы будущих периодов». В списке элементов справочника нажимаем кнопку «Создать». Откроется форма настройки. Заполним следующие реквизиты формы 1С:

Название. Допустим, мы приобрели домен в зоне «ru».

ОКПО, подразделение, вид основной деятельности по ОКВЭД;

- информация о документе, устанавливающем порядок проведения проверки – наименование (выбирается нужный вариант из предложенных, остальные зачеркиваются), номер и дата (переписываются с документа);

- сведения об инвентаризации – сроки проведения (даты первого и последнего дня процедуры) берутся из распорядительного документа, определяющего порядок проведения сверки ⊕ сроки проведения инвентаризации кассы в 2018;

- реквизиты акта – номер и дата (нумерация проставляется в соответствии с правилами, установленными организацией, может содержать цифровые, буквенные обозначения, а также знаки; дата соответствует фактическому дню оформления).

Под расходами будущих периодов в 1С Бухгалтерия 8.3 подразумеваются те расходы, которые мы понесли в прошлом, либо отчетном периодах, но при этом они будут включены в себестоимость производимых нами товаров или услуг в будущем. Проще говоря, купили сейчас, а доход будем иметь в будущем.

Расходы на покупку ПО можно отнести к расходам будущих периодов в соответствии со вторым абзацем пункта 39 ПБУ 14/2007.

Расходы будущих периодов можно списывать ежедневно, ежемесячно, единовременно и любыми другими способами на ваше усмотрение.

Первым делом необходимо добавить в 1С 8.3 нашу покупку программы. Для этого откройте справочник «Расходы будущих периодов». Он расположен в разделе «Справочники».

В качестве наименования так и укажем «Программа 1С:ERP». В полях «Вид для НУ» и «Вид актива в балансе» оставим значения по умолчанию. В поле «Сумма» укажем стоимость приобретенной нами программы – 360 000 рублей.

Признавать расходы мы будем по месяцам в течение года, начиная с текущей даты. В качестве статьи затрат в данном примере правильнее всего указать 26 счет – «Общехозяйственные расходы». Статьей затрат будут «Прочие расходы».

В заполнении данного справочника нет ничего сложного. Нажмите на кнопку «Записать и закрыть».

Расходы будущих периодов в 1с 8.2 бухгалтерия

- Введите номенклатуру (РБП) с помощью кнопки «Добавить» . Выберите наименование расхода из справочника «Номенклатура» (как правило – группа Услуги), укажите количество, цену, ставку НДС;

- В поле Содержание услуги, доп.

сведения введите полное наименование РБП;

- В поле Счет затрат (БУ) и Счет затрат (НУ) укажите счет, на котором будут учитываться расходы будущих периодов;

- Субконто 1 выберите (добавьте при необходимости новый) элемент из справочника Расходы будущих периодов. Для того, чтобы автоматически при закрытии месяца производилось ежемесячное списание расходов необходимо правильно указать данные в справочнике (Рис.

323), для этого:

- В поле Наименование укажите название РБП;

- В поле Вид РБП выберите вид РБП из перечня;

- В поле Способ признания расходов укажите периодичность списания РБП.

Расходы будущих периодов в отчетности

Начиная с бухгалтерской отчетности за 2011 г. строку «Расходы будущих периодов» убрали из вновь утвержденной формы бухгалтерского баланса, поскольку эти новые формы налоговая служба и Минфин рекомендуют применять непосредственно с отчетности за I квартал 2011 г. (Письма ФНС России от 18.04.2011 N КЕ-4-3/6116, Минфина России от 24.01.2011 N 07-02-18/01).

Возникает вопрос: надо ли отражать в новой форме бухгалтерского баланса расходы будущих периодов? Не стоит забывать, что ПБУ 4/99 «Бухгалтерская отчетность организации» все еще действует и среди статей, числовые показатели которых должны входить в баланс организации, указаны расходы будущих периодов. Это еще раз подтверждает, что законодательство по-прежнему допускает, что в составе запасов организации кроме сырья, остатков незавершенного производства и готовой продукции могут числиться затраты, произведенные организацией в текущем периоде, но относящиеся к следующим отчетным периодам. Только теперь в бухгалтерском балансе по статье «Расходы будущих периодов» должны отражаться те активы, которые в соответствующих нормативных актах поименованы именно как расходы будущих периодов.

В настоящее время действует три таких нормативных акта:

- ПБУ 2/2008 «Учет договоров строительного подряда»: «расходы, относящиеся к выполненным по договору работам, учитываются как затраты на производство, а расходы, понесенные в связи с предстоящими работами, — как расходы будущих периодов…» (п. 16), «при определении степени завершенности работ по договору на отчетную дату по доле понесенных на отчетную дату расходов в расчетной величине общих расходов по договору: понесенные на отчетную дату расходы подсчитываются только по выполненным работам. Расходы, понесенные в счет предстоящих работ по договору (например, стоимость материалов, переданных для выполнения работ, но еще не использованных для исполнения договора, арендная плата, перечисленная в отчетном периоде, но относящаяся к будущим отчетным периодам)…» (п. 21). В целях налогового учета для производств с длительным циклом, если организация выберет один и тот же принцип распределения дохода, то порядок бухгалтерского и налогового учета будет совпадать;

- ПБУ 14/2007 «Учет нематериальных активов»: «нематериальные активы, полученные в пользование, учитываются пользователем (лицензиатом) на забалансовом счете в оценке, определяемой исходя из размера вознаграждения, установленного в договоре… Платежи за предоставленное право использования результатов интеллектуальной деятельности… производимые в виде фиксированного разового платежа, отражаются в бухгалтерском учете пользователя (лицензиата) как расходы будущих периодов и подлежат списанию в течение срока действия договора» (п. 39). При этом если срок договора не может быть определен, то он заключается сроком на пять лет (п. 4 ст. 1235 ГК РФ). Налоговый учет будет совпадать с бухгалтерским, поскольку согласно п. 1 ст. 262 НК РФ производимый по сделке расход подлежит распределению исходя из условий договора;

- Методические указания по бухгалтерскому учету материально-производственных запасов, утв. Приказом Минфина России от 28.12.2001 N 119н: «Стоимость материалов, отпущенных на производство, но относящихся к будущим отчетным периодам… зачисляется на счет учета расходов будущих периодов. На этот счет стоимость отпущенных материалов может относиться и в других случаях, когда возникает необходимость распределения затрат на ряд отчетных периодов» (п. 94). В нормативном акте перечисляются виды производств, но в свете новых изменений подходить к этой норме лучше с позиции отнесения расходов на конкретный объект актива для включения их в стоимость объекта учета, в противном случае для расхода лучше подобрать другое «место» в отчетности.

Закрытие работы с 1С 8.3 Бухгалтерия

После выполнения всех необходимых операций в программе 1С 8.3 Бухгалтерия, необходимо правильно закрыть работу с системой, чтобы сохранить все данные и предотвратить возможные ошибки.

Во-первых, перед закрытием программы убедитесь, что все проводки сохранены и все операции выполнены. Проверьте, что все отчеты сформированы и сохранены.

Затем выгрузите все необходимые отчеты и документы в печатном или электронном виде. Убедитесь, что у вас есть копии всех необходимых документов на случай возникновения необходимости их повторной печати или предоставления в налоговую инспекцию или другие органы.

После этого можно перейти к закрытию работы с программой 1С 8.3 Бухгалтерия. Для этого в меню программы выберите пункт «Файл» и затем «Закрыть».

При закрытии программы 1С 8.3 Бухгалтерия система может предложить сохранить изменения в базе данных. Если у вас нет необходимости в последующих изменениях, выберите пункт «Нет» и подтвердите действие.

Важно обратить внимание, что после закрытия программы все работы с базой данных будут недоступны до следующего запуска программы. Поэтому перед закрытием убедитесь, что все необходимые отчеты и данные сохранены и доступны

Итак, правильное закрытие работы с 1С 8.3 Бухгалтерия включает в себя выполнение всех необходимых операций, сохранение данных и отчетов, а также подтверждение закрытия программы с сохранением базы данных.

| Действие | Описание |

|---|---|

| Проверить сохраненность данных | Убедиться, что все проводки и отчеты сохранены |

| Выгрузить отчеты и документы | Сохранить копии всех необходимых документов и отчетов |

| Выбрать пункт «Закрыть» в меню программы | Закрыть программу 1С 8.3 Бухгалтерия |

| Отказаться от сохранения изменений в базе данных | Выбрать пункт «Нет» при запросе сохранения изменений |

| Проверить доступность данных после закрытия | Удостовериться, что все данные и отчеты сохранены и доступны |

Расходы будущих периодов в 1с 8.3, инвентаризация, списание, учет

Перед началом инвентаризации расчетов необходимо составить акт сверки взаиморасчетов с контрагентами, форму которого организация может разработать самостоятельно. Для проведения инвентаризации расчетов с контрагентами в программе «1С:Бухгалтерия 8» выполните следующие действия (рис. 1-2):

- Меню: Продажи – Расчеты с контрагентами – Акт инвентаризации расчетов (или из меню: Покупки – Расчеты с контрагентами – Акт инвентаризации расчетов).

- Кнопка «Создать».

- На закладке «Счета расчетов» отражается список счетов учета, по которым производится инвентаризация расчетов. По умолчанию список заполнен всеми счетами контрагентов (рис.

Бланк акта инвентаризации унифицированной формы ИНВ-11

Для отражения результатов проведенной сверки обычно применяется типовой бланк акта инвентаризации ИНВ-11, утвержденный Госкомстатом России еще в 1998 году (постановление №88).

Данный бланк имеет стандартную структуру для подобных инвентаризационных форм и состоит из титульной части с общими сведениями, таблицы со списком проверяемых видов активов и их отличительными признаками, а также подписей ответственных лиц и членов комиссии.

Среди членов комиссии обычно имеются работники бухгалтерии, экономического или технического отделов, представитель руководящего состава предприятия. Не допускается включать в состав комиссии материально ответственных лиц, в ведении которых находятся проверяемые активы.

Организация вправе не применять унифицированную форму, а подготовить собственный бланк акта, в котором будут отражаться сведения о расходах будущих периодах. Также можно за основу взять существующий бланк ИНВ-11 и скорректировать его под свои нужды. В этом случае в учетной политике необходимо указать, с помощью каких форм организация будет проводить инвентаризацию.

После заполнения акта ИНВ-11 один экземпляра нужно передать в бухгалтерию, работник которой проверит корректность оформления инвентаризационной формы.

Бланк ИНВ-11 включает в себя показатели, характерные для инвентаризационных описей (актов) и сличительной ведомости, то есть в случая выявления несоответствий, их не нужно переносить в сличительные ведомости. Расхождения и выводы из них показываются непосредственно в форме ИНВ-11.

Ошибка №1: Не распределять

Это ситуация, когда в карточке статьи расходов на основной закладке при любом из типов расходов устанавливается вариант распределения «Распределять вручную»:

1С Комплексная автоматизация 2 и ERP: вариант «Распределять вручную» в статье расходов

А на закладке «Регламентированный учет» настроен учет на одном из затратных счетов бухгалтерского учета:

1С Комплексная автоматизация 2 и ERP: счет учета в статье расходов

И даже, возможно, со счетом списания.

Но этот способ распределения не означает, что вы просто потом укажете настройки распределения вручную и расходы распределятся.

Суть этой настройки в том, что наши расходы при закрытии месяца останутся на указанном нами счете и никогда не будут распределены.

Этот вариант распределения подойдет для расходов, которые потом будут закрыты другим документом. Например, расходы на страхование или недостачи за счет виновных лиц.

Из счетов учета расходов такая настройка допустима только для счета 91.02.

Только этот затратный счет не предполагает дальнейшего распределения в бухгалтерском учете на счета учета себестоимости продаж, расходов на продажу и управленческих расходов.

Если имущество куплено или получено безвозмездно

Учет затрат на покупку имущества достаточно прост. Приобретение у поставщика отражается проводкой Дт 08 Кт 60 с выделением на счет 19 соответствующей суммы НДС, если и организация, и поставщик работают с НДС. К этим затратам могут быть добавлены расходы на доставку, если они имеют место. Далее стоимость приобретенного имущества в момент ввода в эксплуатацию списывается с кредита счета 08 в дебет соответствующего счета учета имущества (01 или 04). Как правило, ввод в эксплуатацию осуществляется сразу по приобретении такого имущества, и в остатках на счете 08 оно учитывается редко.

Простым также является учет безвозмездно полученного имущества, оцениваемого по его рыночной стоимости. Получение его отражается проводкой Дт 08 Кт 76, если даритель известен. Счет 76 закрывается проводкой Дт 76 Кт 98. Если имущество найдено, то из проводок исключается счет 76, и поступление имущества учитывается проводкой Дт 08 Кт 98.

О последствиях безвозмездного пользования имуществом читайте в материале «Пользуетесь имуществом безвозмездно — отразите доход».

Вклад в УК учитывается проводкой Дт 08 Кт 75, закрывая задолженность учредителя, имеющуюся на счете 75 в размере стоимости имущества, зафиксированной в учредительном договоре.

Если имущество, полученное безвозмездно или в качестве вклада в УК, готово к эксплуатации, то оно сразу начинает использоваться (Дт 01 Кт 08). Если необходимы какие-то расходы для признания имущества пригодным к эксплуатации (например, ремонт), то они увеличат его стоимость на счете 08, прежде чем оно будет введено в эксплуатацию. Эти дополнительные расходы могут быть осуществлены как собственными силами организации, так и с привлечением сторонних сил.

V7: упп расходы будущих периодов

Инвентаризацию счета 97 необходимо сделать до конца года, ведь к каждому годовому отчету в обязательном порядке составляется пояснительная записка, в случае если расход значительный, то о нем нужно сказать в отдельной форме. Сейчас инвентаризацию счета 97 необходимо проводить по каждому виду расходов. Получив результаты, вы в свою очередь сложите учетную политику.

Здесь есть несколько вариантов, или вы храните счет 97 и прописываете конкретные сроки в течение которых будут списываться расходы, или вообще не будете пользоваться счетом 97. Но бывают случаи, когда работники бухгалтерии проявляют смекалку и на счет 97 относят убытки за прошлые годы. Выполняется данная операция для регулирования финансовых результатов за год.

Хотя в данной ситуации пользоваться счетом 97 категорически нельзя, точнее сказать даже запрещено.